Marktgröße und Marktanteil für POS-Terminals

POS-Terminal-Marktanalyse von Mordor Intelligence

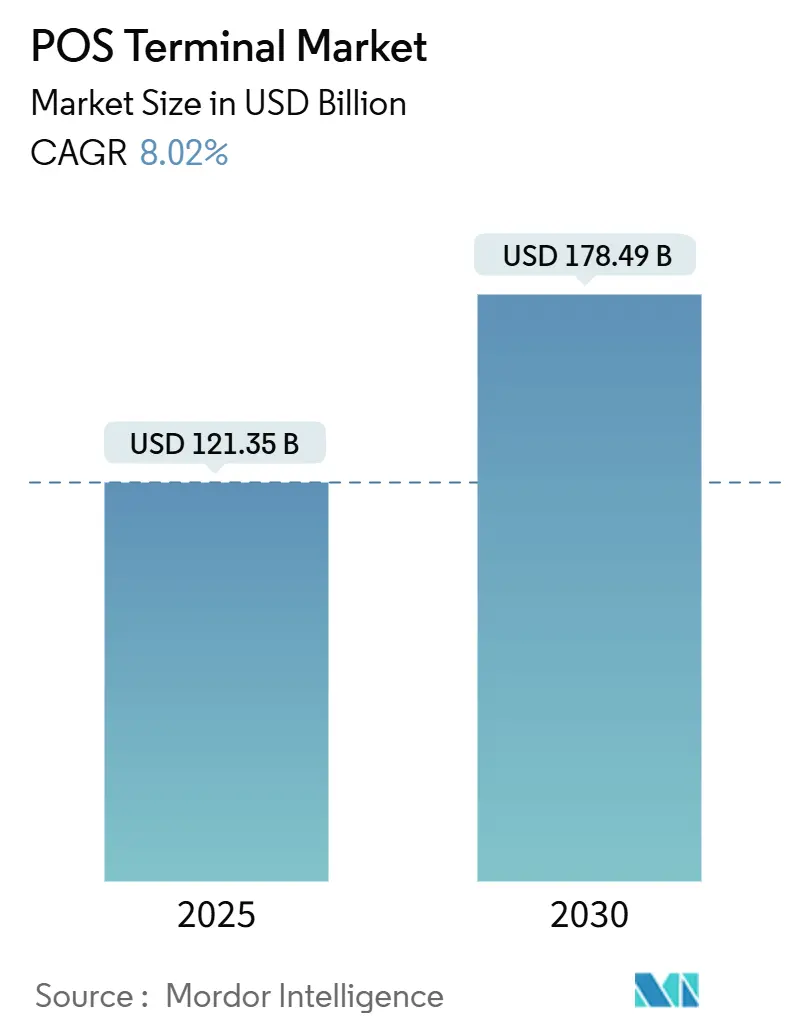

Der globale POS-Terminal-Markt wird auf USD 121,35 Milliarden im Jahr 2025 geschätzt und soll bis 2030 USD 178,49 Milliarden erreichen, mit einer CAGR von 8,02%. Das Wachstum resultiert daraus, dass Händler ihre veralteten Kassensysteme durch cloudbasierte, analysegesteuerte Systeme ersetzen, die Zahlungsabwicklung mit Inventar-, Kunden- und Compliance-Management verbinden. Kontaktlose Funktionen, biometrische Authentifizierung und künstliche Intelligenz bewegen den POS-Terminal-Markt über die reine Transaktionsabwicklung hinaus hin zu Echtzeit-Business-Intelligence. Lieferkettendruck bei Halbleiterkomponenten beschränkt weiterhin die Hardware-Produktion, aber Software-Abonnements und hybride Bereitstellungsmodelle fördern die Akzeptanz trotz Hardware-Engpässen. Anbieter, die Omnichannel-Zahlungen, regulatorische Compliance und niedrige Gesamtbetriebskosten kombinieren können, sind am besten positioniert, um die zusätzliche Nachfrage im Einzelhandel, Gastgewerbe, Gesundheitswesen und Transportwesen zu erfassen.

Wichtige Erkenntnisse des Berichts

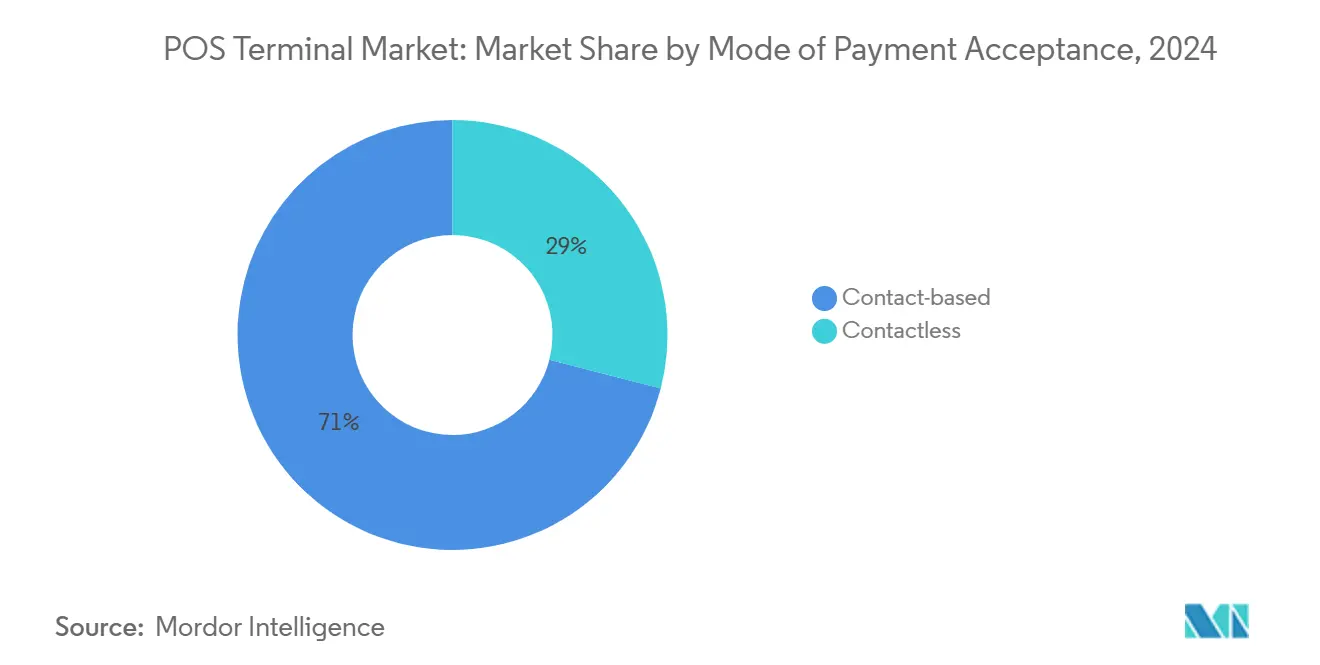

- Nach Zahlungsart hielten kontaktbasierte Terminals 71% des POS-Terminal-Marktanteils im Jahr 2024, während kontaktlose Lösungen voraussichtlich mit einer CAGR von 14,9% bis 2030 expandieren werden.

- Nach POS-Typ behielten stationäre Einheiten 54% der POS-Terminal-Marktgröße im Jahr 2024, während mobile und portable POS voraussichtlich mit einer CAGR von 12,8% bis 2030 wachsen werden.

- Nach Komponente kommandierte Hardware 63% des Umsatzes im Jahr 2024; Software ist das am schnellsten wachsende Element mit einer CAGR von 11,5% über 2025-2030.

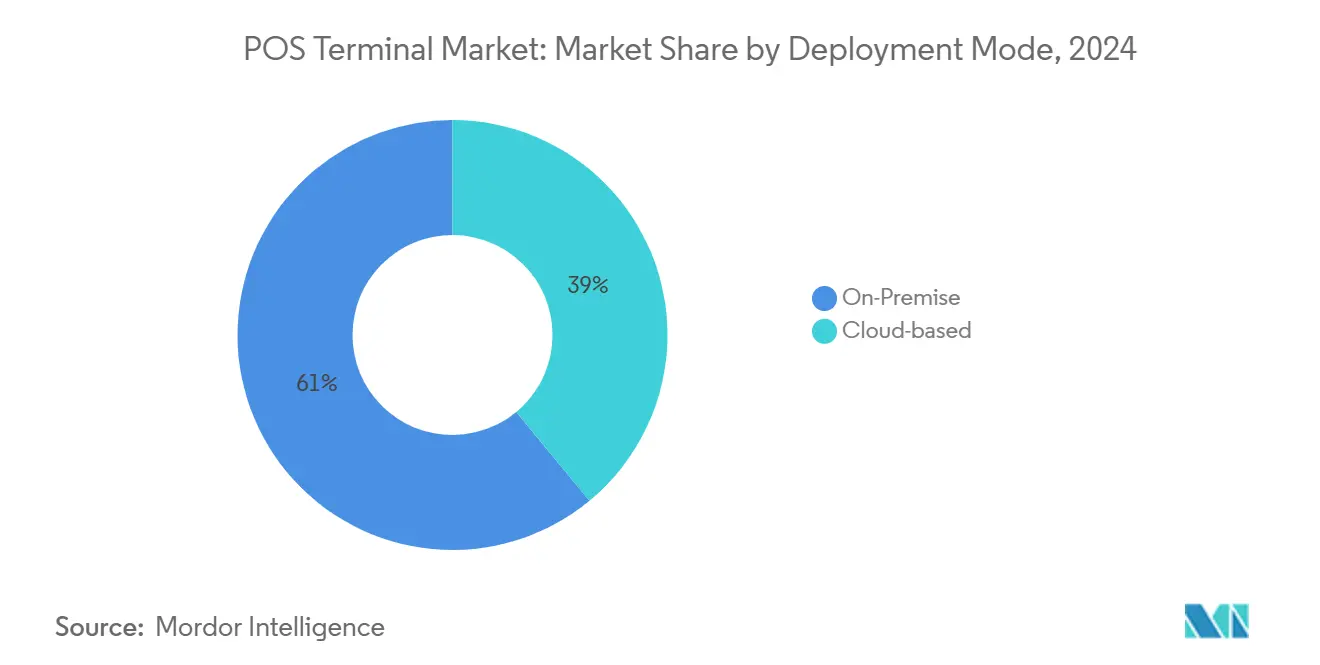

- Nach Bereitstellung repräsentierten Vor-Ort-Systeme 61% der POS-Terminal-Marktgröße im Jahr 2024, während Cloud-Plattformen mit einer CAGR von 13,6% steigen sollen.

- Nach Endbenutzer erfasste der Einzelhandel 35% des POS-Terminal-Marktanteils im Jahr 2024; das Gesundheitswesen führt die zukünftige Expansion mit einer CAGR von 14,1% bis 2030 an.

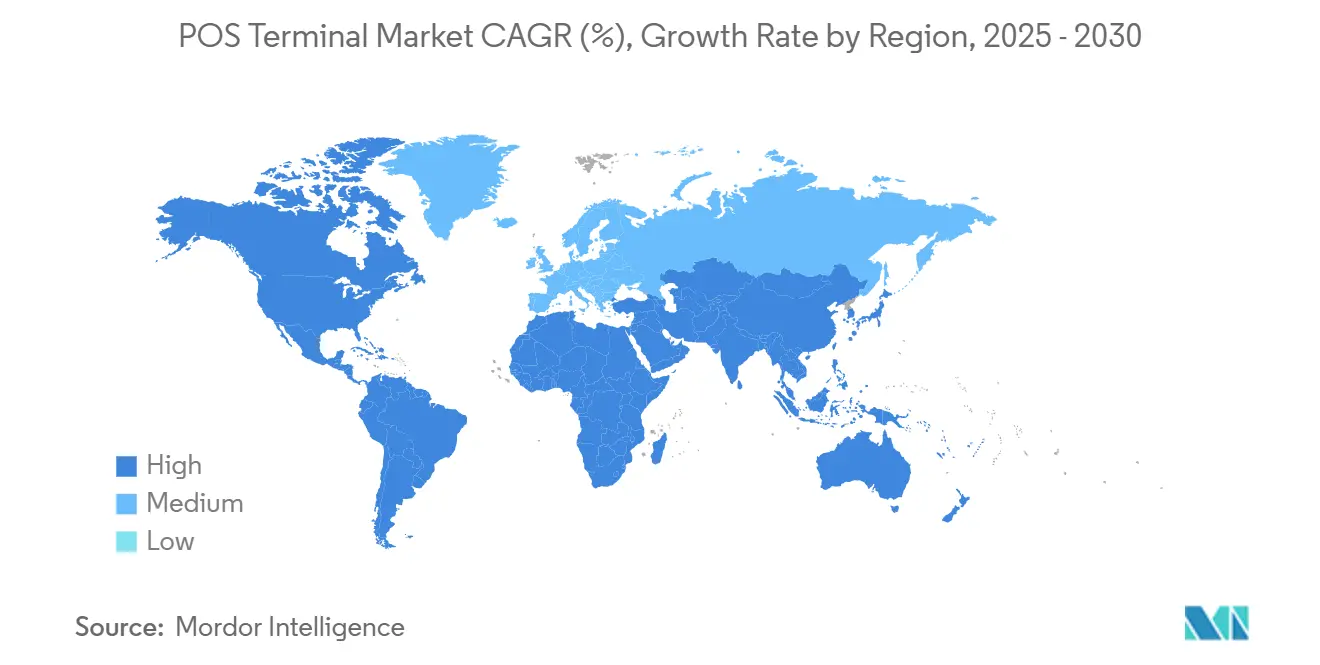

- Nach Geographie führte Asien-Pazifik den Umsatz im Jahr 2024 an; Südamerika zeigt das schnellste regionale Tempo mit einer prognostizierten CAGR von 10,4% bis 2030.

Globale POS-Terminal-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Wachsende Akzeptanz im Einzelhandelssektor | 2.1% | Global, mit höherer Auswirkung in Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Steigende Akzeptanz cloudbasierter POS-Plattformen | 1.8% | Nordamerika, Europa, entwickelte APAC-Länder | Kurzfristig (≤ 2 Jahre) |

| Beschleunigte Nachfrage nach kontaktlosen und mobilen Zahlungen | 1.6% | Global, mit früher Akzeptanz in Europa und Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Integration von POS-Daten mit erweiterten Analysen und CRM | 1.3% | Nordamerika, Europa, entwickelte APAC-Länder | Mittelfristig (2-4 Jahre) |

| Regulatorischer Druck für Fiskalisierung und E-Rechnungsstellungsmandate | 0.9% | Europa, Lateinamerika | Mittelfristig (2-4 Jahre) |

| "POS-as-a-Service" Abonnementmodelle senken Investitionskosten | 0.7% | Global, mit höherer Auswirkung in Schwellenmärkten | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Wachsende Akzeptanz im Einzelhandelssektor

Einzelhändler setzen nun einheitliche Commerce-Plattformen ein, die stationäre und Online-Transaktionen verbinden und 15-20% Effizienzsteigerungen generieren sowie Warteschlangen um 40% verkürzen. [1]Shopify, "Understanding Enterprise POS Systems (2025)," shopify.com Mit dem POS-Terminal-Markt verknüpfte Inventarsysteme ermöglichen Echtzeit-Lagerbestandsichtbarkeit, was Lagerengpässe um 30% und überschüssige Lagerkosten um 25% reduziert. Kleine Händler umgehen veraltete Kassen und nehmen Cloud-Systeme auf Unternehmensniveau an, ein Muster, das besonders in Asien-Pazifik sichtbar ist, wo Einzelhandels-POS-Implementierungen das globale Durchschnittstempo um das 1,5-fache übertreffen. Die Dynamik verstärkt die Nachfrage nach Terminals, die Zahlungs-, Aktions- und Abwicklungsfunktionen zusammenführen. Anbieter, die Preisgestaltung und Support für kleinere Einzelhändler maßschneidern, gewinnen Marktanteile, während stationäre Geschäfte zu Omnichannel-Modellen wechseln.

Steigende Akzeptanz cloudbasierter POS-Plattformen

Cloud-Lösungen machen 73% der Neuinstallationen im Jahr 2025 aus, stark ansteigend bei kleinen und mittelständischen Unternehmen, die Investitionsausgaben in Betriebsausgaben umwandeln. [2]Star Micronics, "Why Businesses Are Moving to Cloud-Based POS," starmicronics.com Kontinuierliche Software-Updates verlängern die Terminal-Lebensdauer um bis zu 60% im Vergleich zu traditionellen Systemen und ermöglichen schnelle Anpassung an sich ändernde Steuervorschriften. Gastronomiebetreiber betonen den Vorteil; Echtzeit-Menü- und Tischmanagement mit Cloud-POS steigert typischerweise durchschnittliche Rechnungswerte um 12-18%. Multi-jurisdiktionale Einzelhändler schätzen die Möglichkeit, neue Steuerregeln durch ein einziges Update anstatt Hardware-Austausch einzuführen. Der Trend beschleunigt die Durchdringung des POS-Terminal-Marktes, wo Breitbandqualität die ständige Cloud-Konnektivität unterstützt.

Beschleunigte Nachfrage nach kontaktlosen und mobilen Zahlungen

Kontaktlose Transaktionen übersteigen nun zwei Drittel der persönlichen Zahlungen weltweit, während 90% der Smartphone-Nutzer digitale Geldbörsen verwenden. Dreiundachtzig Prozent der Einzelhändler nennen NFC-Funktionalität als Hauptgrund für Terminal-Updates im Jahr 2025. Die Verschiebung ermöglicht neue Layouts, einschließlich Self-Service-Kiosks und Tischkassen, die die Bodenproduktivität steigern. Die Nutzungsintensität unterscheidet sich nach Rechnungshöhe: Convenience-Stores sehen bis zu 90% kontaktlose Durchdringung bei niedrigwertigen Artikeln, während hochwertige Spezialkäufe weiterhin auf kartenbasierte oder brieftaschenbasierte Verifikation setzen. Anbieter, die konfigurierbare Sicherheitsstufen liefern, können diesen unterschiedlichen Bedürfnissen im POS-Terminal-Markt gerecht werden.

Integration von POS-Daten mit erweiterten Analysen und CRM

Fünfundsechzig Prozent der Unternehmenseinzelhändler priorisieren Analysen vor Zahlungsfunktionen bei der Beschaffung neuer Systeme. KI-erweiterte Software, die in den POS-Terminal-Markt eingebettet ist, senkt Lagerkosten um 20-30% und Lagerengpässe um 25-35% durch prädiktive Nachbestellung. Dynamische Angebote basierend auf Echtzeit-Warenkorbdaten steigern durchschnittliche Transaktionswerte um bis zu 25%. Lieferkettenpartner suchen sicheren Zugang zu Point-of-Sale-Daten, um Produktionspläne zu optimieren, was zusätzliche Umsatzkanäle für Anbieter schafft, die anonymisierte Datenfeeds vermitteln. Der Erfolg hängt von der Einhaltung von Datenschutzbestimmungen und granularen Benutzereinwilligungskontrollen ab.

Hemmfaktoren-Auswirkungsanalyse

| Hemmfaktor | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Datensicherheits- und Cyberbetrugsbedenken | -1.2% | Global, mit höherer Auswirkung in Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Hardware-Zuverlässigkeit und Wartungskostenprobleme | -0.9% | Schwellenmärkte in Asien-Pazifik, Afrika und Lateinamerika | Mittelfristig (2-4 Jahre) |

| Fragmentierung regionaler Zahlungsstandards | -0.8% | Global, mit besonderer Auswirkung auf grenzüberschreitende Händler | Langfristig (≥ 4 Jahre) |

| Volatilität der Halbleiter-Lieferkette | -0.7% | Global, mit höherer Auswirkung auf hardwarezentrierte Anbieter | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Datensicherheits- und Cyberbetrugsbedenken

Ein Anstieg der Betrugsversuche um 37% während 2024 erhöht die Kontrolle von POS-Umgebungen. Mobile POS erweitern Angriffsflächen durch drahtlose Verbindungen und veranlassen jährliche Sicherheitsausgaben von USD 18.000-25.000 pro Händler für Compliance und Überwachung. Hardware-Aktualisierungszyklen hinken sich entwickelnden Bedrohungen hinterher und schaffen Lücken, die Software-Patches erfordern, die die Leistung beeinträchtigen können. Biometrie verstärkt die Authentifizierung, führt jedoch Datenschutzprobleme ein, die sich zwischen Regionen unterscheiden und globale Implementierungen im POS-Terminal-Markt verkomplizieren.

Hardware-Zuverlässigkeit und Wartungskostenprobleme

Jährliche Wartung fügt 15-20% zu den Lebensdauer-Eigentumskosten hinzu, und konstante Nutzung erhöht Ausfallraten um 30-40% über Benchmarks in belebten Veranstaltungsorten. Kleine Unternehmen ohne IT-Personal erleiden 4-6 Stunden Ausfallzeit pro Vorfall, doppelt so lange wie bei Unternehmenspendants. Die Komplexität steigt, da Drucker, Scanner und Sensoren in einzelne Einheiten integriert werden und Ausfallpunkte vervielfachen. Cloud-orientierte Designs mit weniger beweglichen Teilen reduzieren Wartungslasten und ermöglichen Ferndiagnose, die diese Belastung des POS-Terminal-Marktes mindert.

Segmentanalyse

Nach Zahlungsart: Kontaktloser Aufschwung formt Infrastruktur um

Kontaktbasierte Geräte behielten 71% des POS-Terminal-Marktanteils im Jahr 2024, aber kontaktlose Lösungen skalieren mit einer CAGR von 14,9% bis 2030. Die POS-Terminal-Marktgröße für kontaktlose Hardware soll sich schnell erweitern, da 78% der 2025er Implementierungen NFC einschließen. Die Verbraucherpräferenz ist klar: mehr als 51% wählen regelmäßig Antippen-und-Gehen-Karten oder Geldbörsen, besonders für Käufe unter USD 25. Hybride Terminals, die sowohl Chip-und-PIN als auch kontaktlos verarbeiten, helfen Händlern beim Übergang, ohne sicherheitsbewusste Käufer zu vergrämen.

Wearables, mobile Geräte und biometrisches Antippen erweitern Authentifizierungsoptionen und öffnen die Tür zu reibungslosen Reisen im Verkehr, Gastgewerbe und Gesundheitswesen. Fingerabdruckgesicherte kontaktlose Zahlungen reduzieren Betrug um 60% gegenüber Standard-NFC. Solche Funktionen positionieren Anbieter für Cross-Selling von Analyse-Abonnements, die an tokenisierte Identitätsdaten gebunden sind. Da Vorschriften zur starken Kundenauthentifizierung verschärft werden, sollen kontaktlose Lösungen, die biometrische Prüfungen einbetten, generisches NFC im POS-Terminal-Markt übertreffen.

Nach POS-Typ: Mobile Flexibilität treibt operative Transformation

Stationäre Einheiten machen noch 54% der POS-Terminal-Marktgröße im Jahr 2024 aus, doch mobile Systeme beschleunigen mit 12,8% CAGR. Einzelhandelsketten, die Handheld-Geräte einsetzen, berichten von 28% kürzeren Warteschlangen und 15-20% höherer Mitarbeiterproduktivität. Mobilfunk-fähige Terminals, die mit integrierten SIM-Karten arbeiten, garantieren Konnektivität auch dort, wo Wi-Fi versagt.

Im Gesundheitswesen reduzieren Bett-Zahlungsgeräte Abrechnungsverzögerungen um bis zu 35% und verbessern Inkassoquoten um 25%. Mobilität unterstützt auch Bordstein-Abholung und ereignisbasierten Handel. Sicherheit bleibt ein Problem, mit 43% der Händler, die Datenschutz als Haupthürde bei der Bewertung mobiler Plattformen nennen, aber Fortschritte in verschlüsselter Kommunikation und Geräteverwaltung schließen allmählich die Lücke. Anbieter, die regierungsklassige Sicherheitsprotokolle einsetzen, können weiteres Wachstum im POS-Terminal-Markt freisetzen.

Nach Komponente: Software-Innovation übertrifft Hardware-Wachstum

Hardware repräsentierte 63% des Umsatzes im Jahr 2024, doch Software steigt mit 11,5% CAGR, da Händler reichere Funktionalität anstreben. KI-Module, die Nachfrage prognostizieren, reduzieren Lager-Overhead um bis zu 30%. Modulare App-Marktplätze lassen Benutzer Funktionen erweitern, ohne physische Einheiten zu tauschen, was die Hardware-Lebensdauer um 40-60% verlängert.

Gesundheitsapotheken veranschaulichen Software-Vorteile: ein POS-integriertes beleuchtetes Abholsystem reduzierte Wartezeiten um 35% und Fehler um 42%. Währenddessen verstärken biometrische Sensoren wie miniaturisierte Fingerabdruckleser die Transaktionssicherheit und differenzieren Premium-Geräte. Anbieter, die nahtlose Hardware-Software-Integration orchestrieren können, behalten Preismacht inmitten der Kommoditisierung von Einstiegsterminals im POS-Terminal-Markt.

Nach Bereitstellungsmodus: Cloud-Plattformen definieren Zugänglichkeit neu

Vor-Ort-Installationen halten noch einen 61%-Anteil im Jahr 2024, doch Cloud-Bereitstellungen sollen jährlich um 13,6% wachsen. Der Wechsel zu Abonnementmodellen reduziert Vorabausgaben um bis zu 70% und liefert Unternehmensklasse-Funktionen an KMU. Remote-Dashboards lassen Manager verstreute Filialen überwachen, was sich während jüngster Störungen als vital erwies.

Hotels zitieren 25-30% Effizienzsteigerungen, wenn Cloud-POS Rezeption, Gastronomie und Annehmlichkeiten vereint. Bedenken über instabile Konnektivität in einigen Märkten fördern hybride Architekturen, die Transaktionen lokal zwischenspeichern und synchronisieren, wenn Netzwerke wieder verfügbar sind. Anbieter, die Service-Level-Vereinbarungen mit Verfügbarkeitsgarantien ausrichten, können vorsichtige Adopter erfassen und tiefere Durchdringung des POS-Terminal-Marktes vorantreiben.

Nach Endbenutzerbranche: Gesundheitswesen etabliert sich als Wachstumsführer

Der Einzelhandel behielt 35% des POS-Terminal-Marktanteils im Jahr 2024, aber das Gesundheitswesen skaliert mit 14,1% CAGR, da Krankenhäuser Zahlungen mit elektronischen Patientenakten integrieren. Rationalisierte Versicherungsprüfungen und konforme Abrechnungsabläufe senken Fehlerquoten um 30-35% und steigern Inkasso um ein Viertel. Einzelhändler modernisieren weiterhin Omnichannel-Funktionen und priorisieren nahtlose Warenkorbwiederherstellung zwischen E-Commerce und stationärem Handel.

Restaurants wenden KI-basierte Menüoptimierung an und sichern sich 8-12% Margenerhöhungen. Verkehrsagenturen nutzen mobile POS, um Boarding zu verkürzen und Kapazitätsauslastung zu verbessern. Maßgeschneiderte Funktionalität anstatt generische Zahlungsabwicklung wird zum Hauptkaufkriterium, was Anbieter dazu veranlasst, branchenspezifische Bündel zu veröffentlichen, die das Engagement im POS-Terminal-Markt erweitern.

Geografische Analyse

Asien-Pazifik führt den POS-Terminal-Markt an, angetrieben von Regierungskampagnen für bargeldlose Volkswirtschaften und einer mobilorientierten Verbraucherkultur. China, Japan und Südkorea liefern hohe Transaktionsvolumen, während Indien und Singapur unter Digital India bzw. Smart Nation-Initiativen schnell aufsteigen. Regionale Kartenzahlungen sollen 2025 USD 24,7 Billionen erreichen. Die Akzeptanz biometrischer Verifikation steigt und glättet Identitätsprüfungen in dicht besiedelten Städten. Doch ländliche Konnektivitätslücken und heterogene Vorschriften erfordern flexible Architekturen, die Offline-Verarbeitung unterstützen.

Südamerika repräsentiert die am schnellsten wachsende Region mit einer CAGR-Prognose von 10,4% bis 2030. Brasilien treibt die Dynamik durch Partnerschaften zwischen Terminal-Herstellern und digitalen Acquirern wie Stone und Pagseguro voran. Programme zur finanziellen Inklusion schaffen Nachfrage nach Geräten, die alternative Zahlungen verwalten, da 70% der Erwachsenen in mehreren Ländern noch unbanked bleiben. Steuerliche E-Rechnungsgesetze in Mexiko, Costa Rica und anderen zwingen zu schnellen Hardware- oder Software-Upgrades.

Nordamerika behält Skalierung durch frühe Akzeptanz von kontaktlosen und KI-gesteuerten Analysen. Die USA allein machten 2025 ein USD 29,11 Milliarden POS-Segment aus. [3]Independent Banker, "Maximizing Profitability with Today's Point-of-Sale Tech," independentbanker.org Europa schreitet unter obligatorischer Fiskalisierung voran; Spaniens Verifactu-Einführung ist ein prominenter Auslöser für Ersatz. Der Nahe Osten und Afrika bieten Wachstumstaschen, wo Smartphone-Penetration und Urbanisierung sich überschneiden, obwohl Infrastrukturbegrenzungen weiterhin die ländliche Akzeptanz verlangsamen.

Wettbewerbslandschaft

Der POS-Terminal-Markt bleibt mäßig konzentriert um Ingenico, Verifone und PAX Technology, doch Hardware-Kommoditisierung öffnet Raum für softwaregeführte Herausforderer. Traditionelle Anbieter bündeln nun Android-basierte Tablets mit kuratierten App-Stores, um Marge und Relevanz zu erhalten. Hardware-Verkäufe in Nordamerika schwächelten während 2024, aber EMEA-Nachfrage glich den Rückgang teilweise aus, da regulatorische Upgrades beschleunigten.

Strategische Wendungen zeigen sich in Verifones Betonung auf vernetzte Dienstleistungen, die Next-Generation-Geräte ergänzen, wie in ihren SEC-Unterlagen detailliert beschrieben. [4]SEC, "Verifone Systems, Inc. Form 10-K," sec.gov Nischspezialisten wie ZCS nutzen vertikalen Fokus, um hohe Transaktionsvolumen in Schwellenmärkten zu verarbeiten, was eine Strategie aus maßgeschneiderten Service-Schichten validiert. Biometrie-Innovatoren kooperieren mit Kartenherstellern, um Fingerabdrucksensoren in Karten zu platzieren, was auf eine Zukunft hindeutet, in der Authentifizierung zu tragbaren Formfaktoren wechselt und traditionelle Terminals umgeht.

Lieferketten-Fragilität, besonders bei Mikrocontrollern, begünstigt Anbieter, deren Umsatzmix zu Plattformgebühren anstatt Hardware-Marge neigt. Software-as-a-Service-Preisgestaltung senkt auch Händler-Eintrittsbarrieren und stärkt Installationsbasis-Expansion. Konsolidierung unter Acquirern und Prozessoren, wie Global Payments' geplante Worldpay-Übernahme, deutet auf ein Rennen hin, End-to-End-Zahlungswertketten zu kontrollieren und Datenströme zu sichern, die im POS-Terminal-Markt generiert werden.

POS-Terminal-Branchenführer

-

Ingenico SA (Worldline)

-

VeriFone Systems Inc.

-

PAX Technology Ltd.

-

NCR Corporation

-

Diebold Nixdorf Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2025: Global Payments schlug vor, Worldpay zu übernehmen, was potenziell den größten Händler-Acquirer mit USD 3,5 Billionen jährlichem Zahlungsvolumen schaffen würde, obwohl der Deal regulatorischer Prüfung und Marktskepsis gegenübersteht, wie durch einen 22%igen Rückgang des Global-Aktienkurses nach der Ankündigung belegt.

- April 2025: ZCS (Zhongcheng Smart) wurde als Top-Händler nach Transaktionsvolumen anerkannt für die Verarbeitung von über 150 Millionen Transaktionen in 2024, was den wachsenden Einfluss des Unternehmens im globalen POS-Terminal-Markt unterstreicht, wo es Kunden in über 80 Ländern bedient.

- April 2025: Barclays kündigte eine Restrukturierung von Barclaycard Payments in Partnerschaft mit Brookfield an, mit dem Ziel, seine Zahlungstechnologie-Infrastruktur zu modernisieren, um effektiver mit Fintech-Unternehmen wie Adyen und Stripe zu konkurrieren.

- März 2025: Fiserv erwarb CCV, einen europäischen Zahlungslösungsanbieter, um die Verteilung seiner Clover-Plattform in Europa zu verbessern und seine Position in dem zunehmend wettbewerbsintensiven POS-Markt der Region zu stärken.

Globaler POS-Terminal-Marktbericht Umfang

Das POS-Terminal-System ist die Zeit und der Ort, wo eine Transaktion abgeschlossen wird. Ein Point-of-Sale-System ist Computer-Hardware und Software, die das Marketing beim Verkauf eines Produkts oder einer Dienstleistung verwaltet. Es hilft dabei, Daten im Zusammenhang mit Verkaufstransaktionen zu speichern, zu erfassen, zu teilen und zu melden. Es erleichtert das Einkaufserlebnis und hilft dabei, den Checkout-Prozess zu beschleunigen, was zu Kundenzufriedenheit führt. Lagerverwaltung, Lagerbestand, Verfügbarkeit eines Produkts und Preisinformationen sind primäre Daten, die aus den Systemen gewonnen werden.

Der Point-of-Sale (POS) Terminal-Markt ist nach Komponente (Hardware, Software, Service), Typ (stationäre Point-of-Sale-Terminals, mobile/portable Point-of-Sale-Terminals), Endbenutzerbranche (Unterhaltung, Gastgewerbe, Gesundheitswesen, Einzelhandel) und Geographie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika, Naher Osten und Afrika) segmentiert. Die Marktgrößen und Prognosen werden in Bezug auf den Wert (USD) für alle oben genannten Segmente bereitgestellt.

| Kontaktbasiert |

| Kontaktlos |

| Stationäre Point-of-Sale-Systeme |

| Mobile / Portable Point-of-Sale-Systeme |

| Hardware |

| Software |

| Dienstleistungen |

| Cloudbasiert |

| Vor Ort |

| Einzelhandel |

| Gastgewerbe |

| Gesundheitswesen |

| Transport und Logistik |

| Andere Endbenutzberbranchen |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Spanien | ||

| Italien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Südostasien | ||

| Restlicher Asien-Pazifik-Raum | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Naher Osten | GCC |

| Türkei | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Restliches Afrika | ||

| Nach Zahlungsart | Kontaktbasiert | ||

| Kontaktlos | |||

| Nach POS-Typ | Stationäre Point-of-Sale-Systeme | ||

| Mobile / Portable Point-of-Sale-Systeme | |||

| Nach Komponente | Hardware | ||

| Software | |||

| Dienstleistungen | |||

| Nach Bereitstellungsmodus | Cloudbasiert | ||

| Vor Ort | |||

| Nach Endbenutzerbranche | Einzelhandel | ||

| Gastgewerbe | |||

| Gesundheitswesen | |||

| Transport und Logistik | |||

| Andere Endbenutzberbranchen | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Spanien | |||

| Italien | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Südostasien | |||

| Restlicher Asien-Pazifik-Raum | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Restliches Südamerika | |||

| Naher Osten und Afrika | Naher Osten | GCC | |

| Türkei | |||

| Restlicher Naher Osten | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Restliches Afrika | |||

Schlüsselfragen beantwortet im Bericht

Welche Faktoren treiben das aktuelle Wachstum des POS-Terminal-Marktes?

Schnelle Akzeptanz von Cloud-Plattformen, Expansion kontaktloser Zahlungen und obligatorische fiskalische Compliance-Upgrades steigern die Nachfrage, während KI-gesteuerte Analysen Terminals zu Business-Intelligence-Hubs machen.

Welche Region soll bis 2030 am schnellsten wachsen?

Südamerika soll das Wachstum mit einer CAGR von 10,4% anführen, da Brasilien, Mexiko und andere die digitale Zahlungsinfrastruktur erweitern und finanzielle Inklusion verfolgen.

Wie beeinflusst der Gesundheitssektor die POS-Terminal-Akzeptanz?

Krankenhäuser und Kliniken, die integrierte Abrechnungs- und Versicherungsverifikations-Terminals einführen, befeuern eine CAGR von 14,1%, die stärkste unter den Endbenutzersegmenten.

Warum bevorzugen Händler cloudbasierte POS-Systeme gegenüber Vor-Ort-Setups?

Abonnements reduzieren Vorabkosten um bis zu 70% und ermöglichen automatische Software-Updates, die die Hardware-Lebensdauer verlängern und Compliance über mehrere Jurisdiktionen vereinfachen.

Welche Sicherheitsherausforderungen bedrohen POS-Terminal-Implementierungen?

Steigender Cyberbetrug, besonders in mobilen Umgebungen, zwingt Händler zu hohen Investitionen in Verschlüsselung, biometrische Authentifizierung und Compliance-Überwachung.

Wie wirken sich Halbleiterengpässe auf den POS-Terminal-Markt aus?

Chip-Knappheit verlängert Produktions-Vorlaufzeiten und belastet Margen, was Hersteller dazu veranlasst, Hardware neu zu gestalten und Händler dazu, Anbieter mit diversifizierter Beschaffung zu priorisieren.

Seite zuletzt aktualisiert am: