Marktgröße und -anteil für Bio-Lebensmittel und -Getränke

Marktanalyse für Bio-Lebensmittel und -Getränke von Mordor Intelligenz

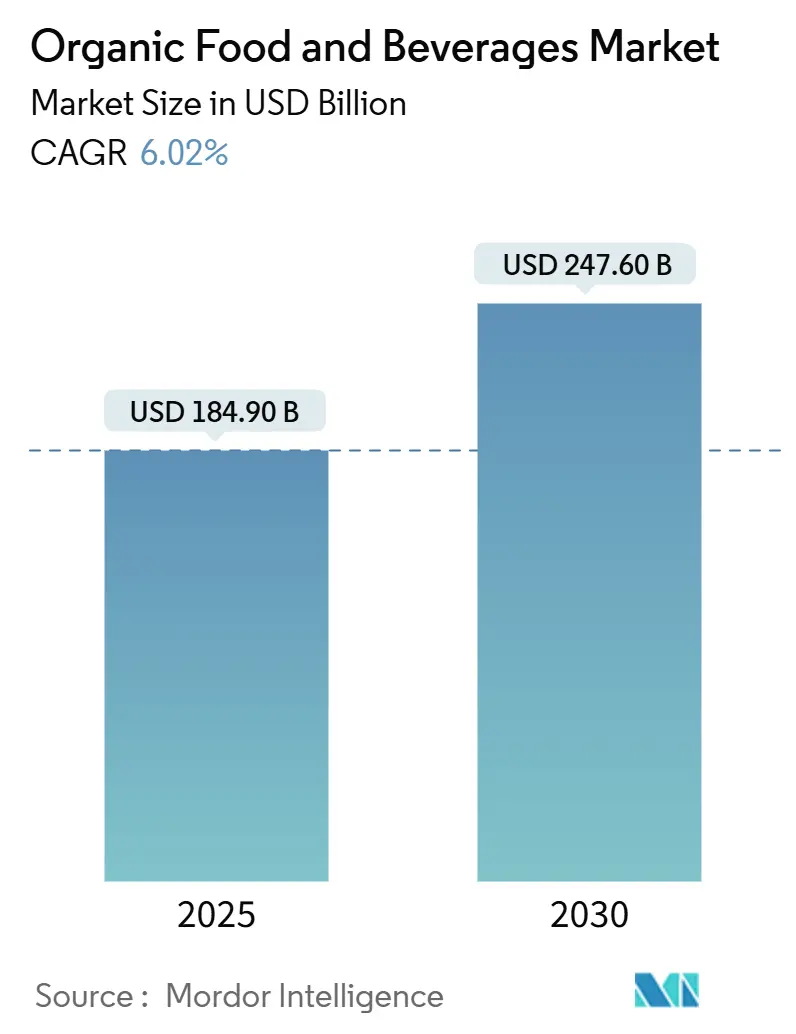

Der Markt für Bio-Lebensmittel und -Getränke, bewertet mit 184,9 Milliarden USD im Jahr 2025, wird voraussichtlich bis 2030 247,6 Milliarden USD erreichen und mit einer CAGR von 6,02% wachsen. Der globale Markt für Bio-Lebensmittel und -Getränke erlebt ein robustes Wachstum, angetrieben von steigendem Gesundheitsbewusstsein, Nachhaltigkeitsbedenken und einer Nachfrage nach Komfort. Verbraucher wählen aktiv Bio-Produkte, um ihre Exposition gegenüber synthetischen Zusatzstoffen und Pestiziden zu reduzieren, insbesondere In Grundkategorien wie Bio-Obst, -Gemüse, -Milchprodukte und pflanzliche Alternativen. Regierungen, einschließlich der Europäischen Union, konzentrieren sich auf Bio-Landwirtschaftsinitiativen und zielen darauf ab, bis 2030 einen erheblichen Anteil der Ackerfläche auf Bio umzustellen. Infolgedessen bevorzugen Verbraucher zunehmend Produkte, die Nachhaltigkeit und ethische Landwirtschaft widerspiegeln. Dieser Trend ist besonders ausgeprägt im Getränkesektor, wo die Nachfrage nach Bio-Tees, -Säften und funktionellen Getränken steigt. Diese Optionen sprechen nicht nur gesundheitsorientierte Käufer an, sondern auch diejenigen, die natürliche, minimal verarbeitete Alternativen bevorzugen. online-Plattformen unterstützen diesen Wandel weiter, indem sie breitere Produktpaletten, transparente Beschaffung und Lebensmittellieferungsfunktionen anbieten, die bei digital versierten, urbanen Verbrauchern stark ankommen. Technologische Fortschritte In der Lieferkette stärken auch das Verbrauchervertrauen. Werkzeuge wie KI-gesteuerte Kühlkettenlogistik und Blockchain-Rückverfolgbarkeit gewährleisten Produktfrische, Authentizität und reduzieren Abfall. Diese Innovationen gehen direkt auf Bedenken bezüglich Lebensmittelsicherheit und Betrug ein, insbesondere In risikoreicheren verderblichen Kategorien. Angesichts der heutigen schnelllebigen Lebensweise wächst auch die Nachfrage nach verzehrfertigen und einfach zuzubereitenden Bio-Produkten. Dies hat zu einem Aufschwung bei Bio-Mahlzeitenkits, Snacks und Getränken geführt, die Gesundheitsvorteile mit alltäglichem Komfort verbinden.

Wichtige Erkenntnisse des Berichts

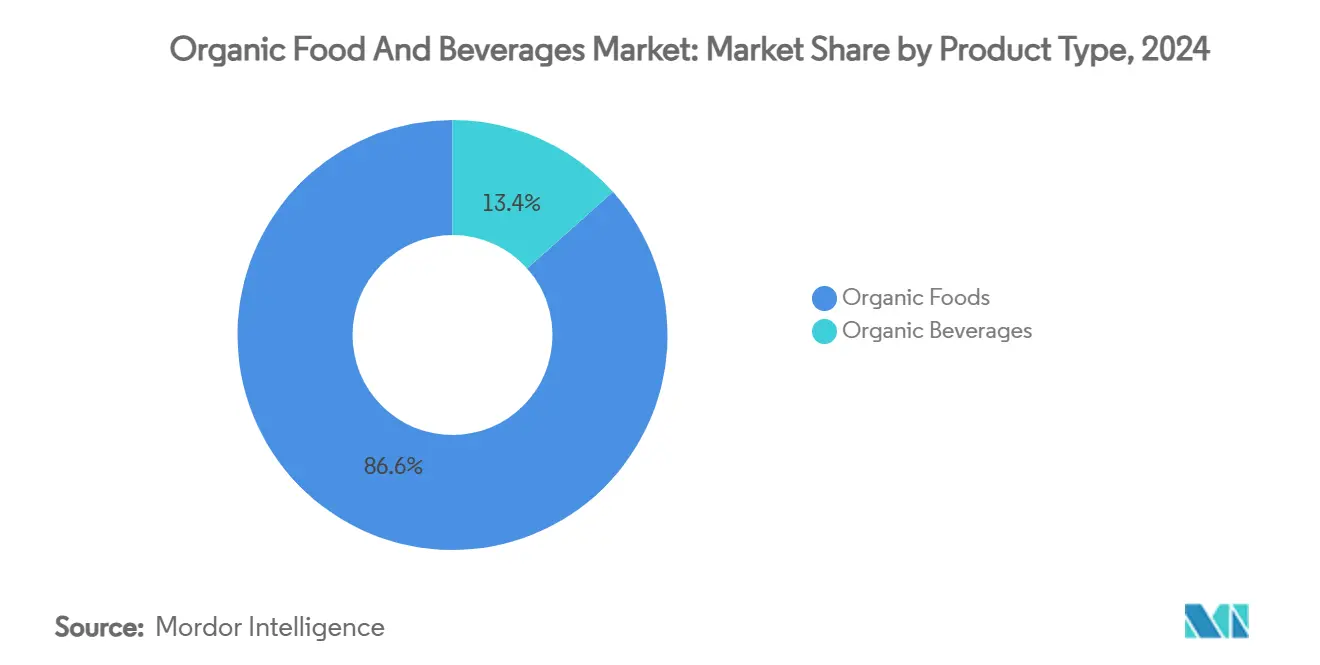

- Nach Produkttyp führten Bio-Lebensmittel mit 86,6% des Marktanteils für Bio-Lebensmittel und -Getränke im Jahr 2024; Bio-Getränke werden voraussichtlich bis 2030 mit einer CAGR von 7,26% wachsen.

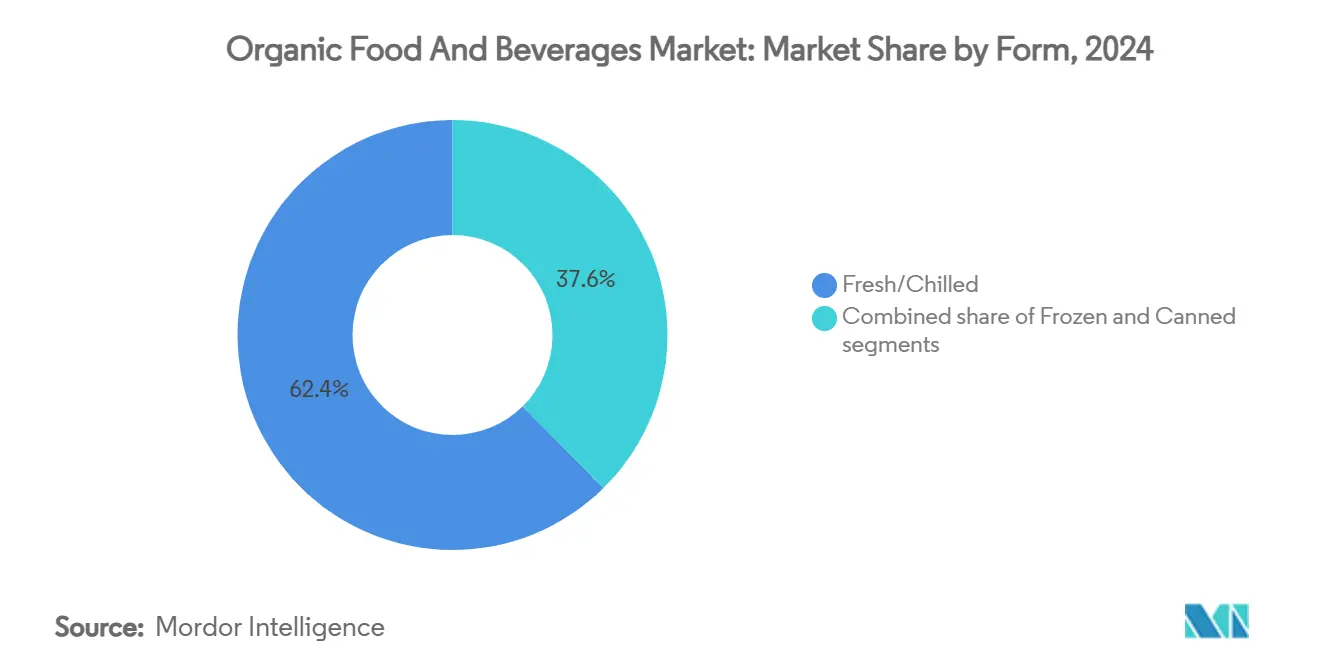

- Nach bilden machten frische und gekühlte Produkte 62,4% des Marktvolumens für Bio-Lebensmittel und -Getränke im Jahr 2024 aus, während tiefgefrorene Bio-Artikel bis 2030 mit einer CAGR von 7,55% voranschreiten.

- Nach Vertriebskanal hielten Supermärkte und Hypermärkte 56,8% des Umsatzanteils im Jahr 2024; online-Shops verzeichnen die schnellste CAGR mit 8,43% bis 2030.

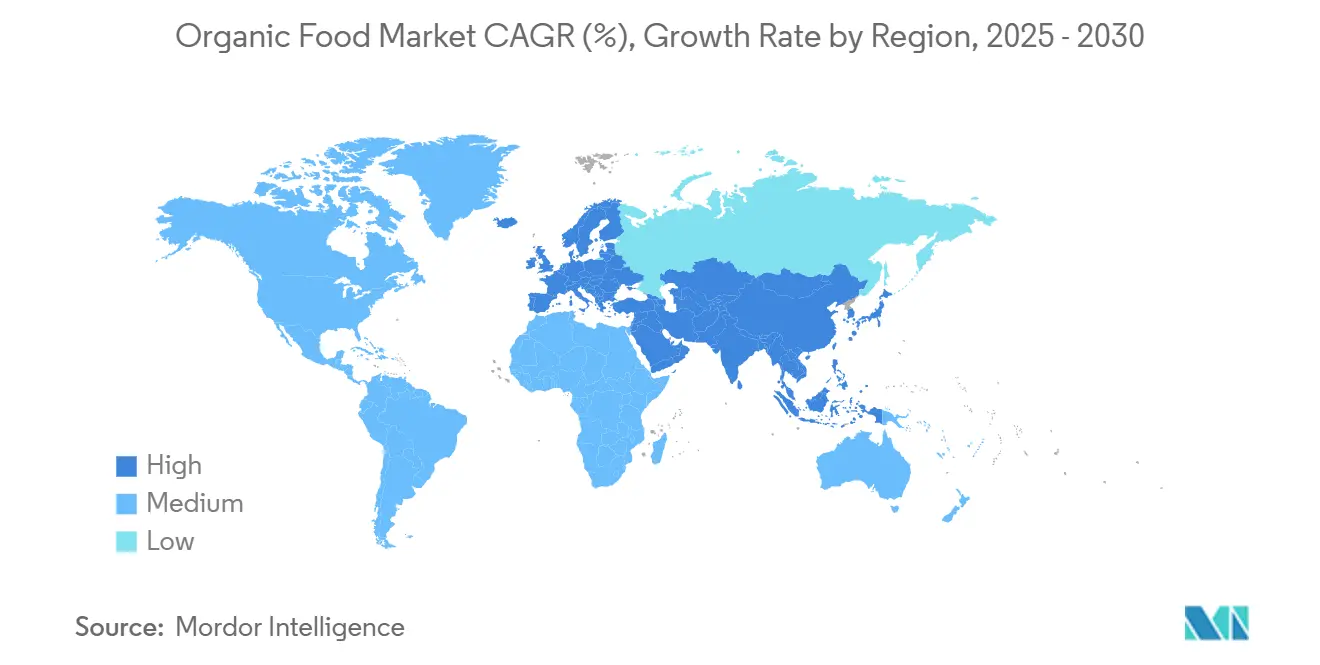

- Nach Geografie kommandierte Nordamerika 43,1% des Marktes für Bio-Lebensmittel und -Getränke im Jahr 2024; Asien-Pazifik ist die am schnellsten expandierende Region mit einer CAGR von 7,46% bis 2030.

Globale Markttrends und Einblicke für Bio-Lebensmittel und -Getränke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigendes Gesundheitsbewusstsein und Lebensstilerkrankungen | +1.2% | Global, mit Konzentration In Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Regierungsunterstützung und Subventionen für Bio-Landwirtschaft | +0.8% | Nordamerika, Europa, mit aufkommender Unterstützung In Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Wachstum des e-Handel und Bio-Lieferplattformen | +1.0% | Global, angeführt von Nordamerika und Asien-Pazifik Stadtzentren | Kurzfristig (≤ 2 Jahre) |

| Sauber-Etikett- und Zutaten-Transparenz-Trends | +0.7% | Nordamerika und Europa Kern, Übertragung auf Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Erhöhte Verfügbarkeit von Bio-Angeboten | +0.6% | Global, mit rascher Expansion In Schwellenmärkten | Langfristig (≥ 4 Jahre) |

| Premiumisierung und urbaner Wohlstand | +0.9% | Stadtzentren global, konzentriert In entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigendes Gesundheitsbewusstsein und Lebensstilerkrankungen

Der Markt für Bio-Lebensmittel wächst weiter, da Verbraucher gesundheitsbewusster werden und sich lebensstilbedingter Gesundheitszustände wie Fettleibigkeit, Diabetes und Herz-Kreislauf-Erkrankungen bewusster werden. Die direkte Korrelation zwischen Ernährung und Gesundheitsergebnissen hat Verbraucher dazu veranlasst, Bio-Lebensmittelprodukte In ihren Kaufentscheidungen zu priorisieren. Millennials und Generation Z sind bedeutende Wachstumstreiber des Marktes und zeigen starke Präferenzen für Bio- und nachhaltige Lebensmitteloptionen. Laut der Organisch Handel Association identifizieren sich 90% der Generation Z-Verbraucher (im Alter von 13-28 Jahren) als engagierte oder neue Bio-Verbraucher.[1]Quelle: Organisch Handel Association, "2024 u.S. Organisch Branche Survey," ota.com Der Markt wird voraussichtlich seine Wachstumstrajektorie beibehalten, da diese Demografien beruflich voranschreiten und Familien gründen. Diese jüngeren Verbraucher zeigen eine Bereitschaft, höhere Preise für Bio-Produkte zu zahlen, hauptsächlich aufgrund wahrgenommener Gesundheitsvorteile, einschließlich höherem Nährstoffgehalt und reduzierter Pestizidexposition. Die Markterweiterung wird auch durch wachsende Bedenken über konventionelle Landwirtschaftsmethoden, wie die Verwendung von synthetischen Pestiziden und gentechnisch veränderten Organismen, sowie verbesserte Bio-Produktverfügbarkeit über Einzelhandelskanäle, einschließlich Supermärkte, Fachgeschäfte und online-Plattformen, unterstützt.

Regierungsunterstützung und Subventionen für Bio-Landwirtschaft

Regierungsunterstützung und Subventionen spielen eine entscheidende Rolle bei der Beschleunigung der Adoption von Bio-Landwirtschaft, indem sie diese durch finanzielle Hilfe, Zertifizierungsunterstützung und Kapazitätsaufbau zugänglicher und wirtschaftlich rentabler für Produzenten machen. In Frankreich führte das Ministerium für Landwirtschaft und Ernährungssouveränität im Februar 2024 ein 90 Millionen EUR Hilfsprogramm ein, um Bio-Betriebe In wirtschaftlicher Notlage zu stärken, zusätzlich zu einer vorherigen 104 Millionen EUR Zuteilung In 2023 [2]Quelle: Ministerium für Landwirtschaft und Ernährungssouveränität, "Organisch Landwirtschaft Unterstützung Scheme 2024: €15 million increase In Die budget envelope Zu Unterstützung Organisch farms that have suffered economic losses", Landwirtschaft.gouv.fr. In den USA stellte die USDA'S Organisch Transition Initiative 300 Millionen USD zur Verfügung, um Landwirte beim Übergang zu Bio-Praktiken zu unterstützen, ergänzt durch zusätzliche 20 Millionen USD aus dem Organisch Und Transitional Education Und Zertifizierung Program zur Linderung von Zertifizierungskosten[3]Quelle: u.S. Abteilung von Landwirtschaft, "Organisch Transition Initiative Fact Blatt," usda.gov. Auf EU-Ebene zielt die Bauernhof Zu Fork-Strategie, Teil des europäisch Grün Deal, darauf ab, bis 2030 25% der Ackerfläche unter Bio-Bewirtschaftung zu haben. Dieses Ziel wird durch einen detaillierten Bio-Aktionsplan mit 23 Maßnahmen unterstützt, die darauf abzielen, die Nachfrage zu steigern, Landwirte beim Übergang zu unterstützen und Umweltnachhaltigkeit zu fördern [4]Quelle: Europäische Kommission, "EU Organisch Action Plan," ec.europa.eu. In Indien fördert die Regierung Bio-Landwirtschaft durch Initiativen wie das Paramparagat Krishi Vikas Yojana (PKVY) und die Mission Organisch Value Kette Entwicklung für Norden östlich Region (MOVCDNER). Diese Programme bieten umfassende Unterstützung, von Schulung und Zertifizierung bis hin zu Nachernte-Management und Marketing. Zusammenfassend unterstreichen diese Initiativen eine strategische Abstimmung zwischen Politik und Verbrauchernachfrage und gewährleisten, dass das Wachstum des Bio-Sektors sowohl prinzipiell als auch stärkend für Landwirte ist, die nachhaltige Praktiken annehmen.

Wachstum des E-Commerce und Bio-Lieferplattformen

e-Handel- und Quick-Handel-Plattformen fördern den Markt für Bio-Lebensmittel und -Getränke rapide, indem sie Produkte zugänglicher und sichtbarer machen. Diese Plattformen bieten Verbrauchern die Bequemlichkeit, eine breite Palette von Bio-Artikeln zu kaufen, einschließlich frischer Produkte, Milchprodukte, Fleisch, Tiefkühlgerichte und Getränke wie Bio-Säfte, Tees und Kaffee. Die Fähigkeit, kleinere Warenkorbgrößen zu bedienen und schnellere Lieferung anzubieten, hat diese Plattformen für moderne Verbraucher sehr attraktiv gemacht. Zum Beispiel bietet das In den USA ansässige Instacart einen eigenen "Bio-Lebensmittel"-Bereich auf seiner Website und App, der es Benutzern ermöglicht, Bio-Produkte leicht zu filtern und von konventionellen zu unterscheiden. Diese Kategorisierung vereinfacht nicht nur das Einkaufserlebnis, sondern erhöht auch die Sichtbarkeit von Bio-Marken und ermutigt mehr Verbraucher, Bio-Optionen zu erkunden und zu übernehmen. Zusätzlich tragen e-Handel-Algorithmen erheblich zum Verbraucherengagement bei, indem sie personalisierte Empfehlungen basierend auf Such- und Kaufhistorie sowie gezielte Promotionen bereitstellen, die mit individuellen Präferenzen übereinstimmen. Diese Funktionen helfen Bio-Marken, sich effektiver mit ihrer Zielgruppe zu verbinden, den Verkauf zu fördern und Markentreue zu fördern.

Clean-Label- und Zutaten-Transparenz-Trends

Da Verbraucher zunehmend Zutaten-Transparenz fordern, verändert sich die Einzelhandelslandschaft für Bio-Lebensmittel und -Getränke. Käufer sind jetzt aufmerksamer für Lebensmittelsaisonalität, Beschaffung und die Sichtbarkeit der Lieferkette. Diese erhöhte Aufmerksamkeit ist besonders ausgeprägt In frischen Kategorien, einschließlich Bio-Obst, -Gemüse, -Fleisch und -Milchprodukten, wo Verbraucher das Verständnis von Produktionspraktiken und Herkunft priorisieren. Als Reaktion darauf schärfen Einzelhändler ihren Fokus auf frische Lebensmittelstrategien, verstärken Merchandising-Bemühungen und weben überzeugende Geschichten um ihre Bio-Auswahl, um Engagement und Vertrauen zu fördern. Regulatorische Rahmen, wie der u.S. Lebensmittel Sicherheit Modernization Act, stärken diese Bewegung, indem sie verbesserte Rückverfolgbarkeit vorschreiben. Diese Anforderung passt nahtlos zu den Dokumentationspraktiken von Bio-Produzenten, die akribisch Inputs, Produktionsmethoden und Handhabung während der gesamten Lieferkette detaillieren. Blockchain-Technologie spielt eine entscheidende Rolle bei der Verstärkung der Lieferketten-Transparenz. Ein Beispiel ist das EU-TRICK-Projekt, das, gestärkt durch eine Investition von 8 Millionen USD, Blockchain-Plattformen nutzt, um die Datenintegrität und Rückverfolgbarkeit für Bio-Produkte zu stärken und Zollprozesse und Einhaltung-Prüfungen zu rationalisieren.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hoher Preis im Vergleich zu konventionellen Lebensmitteln | -1.8% | Global, am stärksten ausgeprägt In Schwellenmärkten | Kurzfristig (≤ 2 Jahre) |

| Inkonsistente Qualität und mangelnde Standardisierung global | -0.9% | Global, besonders den internationalen Handel betreffend | Mittelfristig (2-4 Jahre) |

| Komplexe Zertifizierungs- und Einhaltung-Prozesse | -0.7% | Global, mit höchster Auswirkung auf kleine Produzenten In Entwicklungsregionen | Mittelfristig (2-4 Jahre) |

| Begrenzte Kühlkette In Schwellenländern | -0.5% | Asien-Pazifik, Südamerika, Afrika, mit Übertragung auf Exportmärkte | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hoher Preis im Vergleich zu konventionellen Lebensmitteln

Hohe Preise bleiben ein erhebliches Hindernis für die weit verbreitete Adoption von Bio-Lebensmitteln und -Getränken, insbesondere da die Inflation die allgemeinen Lebensmittelkosten In die Höhe treibt. In Entwicklungsregionen wie Afrika und Asien-Pazifik kämpfen Verbraucher mit steigenden Lebenshaltungskosten und einer begrenzten Auswahl an erschwinglichen Bio-Optionen. Diese Herausforderung macht es schwer für sie, langfristige Gesundheitsvorteile über sofortige Kosteneinsparungen zu priorisieren. Selbst In städtischen Gebieten, wo Bio-Produkte zugänglicher sind, schreckt ein bemerkenswertes Preispremium, das oft aus Lieferketten-Ineffizienzen, Zertifizierungskosten und eingeschränkter lokaler Produktion resultiert, eine breitere Adoption über verschiedene Einkommensgruppen hinweg ab. Zusätzlich zwingt die begrenzte lokale Produktion In vielen Regionen zur Abhängigkeit von Importen, die Zöllen, Währungsschwankungen und anderen handelsbezogenen Ausgaben unterliegen, was die Preise weiter aufbläht. Die Bewältigung dieser Herausforderungen erfordert einen vielschichtigen Ansatz, einschließlich der Verbesserung der Lieferketten-Effizienz, der Erhöhung der lokalen Bio-Produktion, des Anbietens erschwinglicherer Produktebenen und der Implementierung konsistenter Regierungs- und Einzelhandelsunterstützung, um Bio-Produkte für ein breiteres Publikum zugänglich zu machen.

Inkonsistente Qualität und mangelnde Standardisierung global

uns- und EU-Bio-Regulierungen sind nicht synchronisiert, was zu erheblichen Zertifizierungshürden führt, die Produktverfügbarkeit, Preisgestaltung und Verbrauchervertrauen beeinträchtigen, insbesondere für Importe wie Bio-Fleisch, -Milchprodukte und -verarbeitete Lebensmittel. Die USDA'S Strengthening Organisch Enforcement-Regel, implementiert zur Verbesserung der Integrität von Bio-Produkten, schreibt Importzertifikate und strengere Rückverfolgbarkeitsmaßnahmen vor, um die Einhaltung der uns-Standards zu gewährleisten. Im Gegensatz dazu operiert die EU unter der Verordnung (EU) 2018/848, die einen umfassenden Rahmen bietet, der Produktionsmethoden, Kennzeichnungsanforderungen, Kontrollsysteme und die Verwendung zugelassener Substanzen abdeckt. Diese divergierenden regulatorischen Standards schaffen ein Szenario, In dem ein In den USA als Bio zertifiziertes Produkt möglicherweise eine Neu-Zertifizierung benötigt, um EU-Standards zu erfüllen, und umgekehrt, was operative Komplexität und Kosten für multinationale Produzenten erhöht. Die Situation ist besonders herausfordernd für kleine Produzenten In Entwicklungsländern, die oft die Ressourcen fehlen, um die strengen Gruppen-Zertifizierungskriterien der EU zu erfüllen. Dies begrenzt ihre Teilnahme am globalen Handel und reduziert die Vielfalt ethisch beschaffter Bio-Produkte, die In internationalen Märkten verfügbar sind. Diese regulatorischen Inkonsistenzen und Zertifizierungslücken beeinflussen Verbraucherwahrnehmungen von Authentizität und Vertrauen In Bio-Etiketten. Die Bewältigung dieser Herausforderungen erfordert größere Zusammenarbeit zwischen regulatorischen Behörden zur Rationalisierung von Zertifizierungsprozessen und Schaffung eines einheitlicheren globalen Bio-Standards, der Produzenten, Verbrauchern und dem Bio-Markt als Ganzes zugutekommen könnte.

Segmentanalyse

Nach Produkttyp: Getränke treiben Innovation trotz Dominanz von Lebensmitteln voran

Im Jahr 2024 beherrschten Bio-Lebensmittel einen erheblichen Anteil von 86,6% des gesamten Marktumsatzes, mit Obst und Gemüse an der Spitze. Diese Vormachtstellung ist größtenteils dem erhöhten Verbraucherbewusstsein bezüglich pestizidfreier Produkte und einer zunehmenden Neigung zu nachhaltiger Landwirtschaft zuzuschreiben. Zusätzlich erleben Fleisch, Fisch und Geflügel einen Aufschwung, da Verbraucher Verbindungen zwischen Prämie-Proteinquellen und ihren Gesundheits- und Umweltvorteilen ziehen. Auf einer anderen Front steigt die Nachfrage nach tiefgefrorenen und verarbeiteten Bio-Lebensmitteln, gestärkt durch Fortschritte In der Kühlketten-Infrastruktur, verlängerte Haltbarkeit und einen wachsenden Appetit auf bequeme, aber nahrhafte Mahlzeiten. Weiterhin ebnen regulatorische Verschiebungen, hervorgehoben durch die USDA'S Einführung von Bio-Standards für Pilze im Februar 2025, den Weg für Marktwachstum und kommen besonders kleinen Produzenten und Nischen-Herstellern zugute.

Bio-Getränke entwickeln sich als das Segment mit der schnellsten Expansion und sollen mit einer CAGR von 7,26% wachsen, womit sie das gesamte Markttempo übertreffen. Dieser Aufschwung wird durch einen steigenden Verbraucherappetit auf Sauber-Etikett-, funktionelle und pflanzenzentrierte Getränke angetrieben. Marken konzentrieren sich auf gesundheitsorientierte Stadtbewohner und verwenden Prämie-Verpackungen und betonen nootropische Vorteile. Ihre vielfältigen Angebote reichen von Bio-Kombucha (wie Gesundheit-Ade) und probiotischen Shots (wie Suja Organisch) bis hin zu pflanzlichen Milchalternativen, einschließlich Hafer- und Mandelmilch (z.B. Califia Farms). Diese strategische Mischung aus gesundheitszentrierter Positionierung, schneller Innovation und Komfort etabliert Bio-Getränke fest als primären Wachstumstreiber im Sektor für Bio-Lebensmittel und -Getränke.

Nach Vertriebskanal: Online-Wachstum formt Einzelhandelslandschaft neu

Supermärkte und Hypermärkte behalten einen dominanten Marktanteil von 56,8% im Jahr 2024, wobei sich ihr Geschäftsmodell durch dedizierte Bio-Bereiche, Preisvergleichsrichtlinien und Eigenmarken-Bio-Produkte anpasst. Diese Einzelhandelsformate implementieren umfassende Strategien, um gesundheitsbewusste Verbraucher anzuziehen und gleichzeitig operative Kosten zu verwalten. Während diese Strategien die Gewinnmargen reduzieren, sichern sie konsistente Verkaufsvolumen und Kundentreue. Verein-Stores, insbesondere Costco, zielen erfolgreich auf budgetbewusste Familien mit Schüttgut-Bio-Angeboten ab und bieten Kostenvorteile durch Skaleneffekte. Discount-Einzelhändler Aldi und Trader Joe'S zeigen das höchste Stückwachstum durch fokussierte Produktauswahlen und bieten sorgfältig kuratierte Bio-Optionen zu wettbewerbsfähigen Preisen.

e-Handel-Kanäle zeigen eine CAGR von 8,43%, angetrieben durch abonnementbasierte Bestellungen und verbesserte Lieferoptionen. Die digitale Transformation des Bio-Lebensmitteleinzelhandels umfasst verbesserte Mobil Anwendungen, personalisierte Einkaufserfahrungen und effiziente Bestandsverwaltungssysteme. Während reine online-Einzelhändler derzeit einen kleinen Anteil des Marktes für Bio-Lebensmittel und -Getränke halten, wird erwartet, dass sich dieses Segment erheblich erweitert, da sich die Kühlketten-Lieferinfrastruktur entwickelt und der Verbraucherkomfort mit online-Lebensmitteleinkauf steigt. Facheinzelhändler behalten ihre Marktposition durch sachkundiges persönlich und lokalisierte Produktangebote bei, oft mit einzigartigen und schwer zu findenden Bio-Artikeln.

Nach Form: Tiefkühlsegment profitiert von Infrastrukturverbesserungen

Im Jahr 2024 dominierten frische und gekühlte Bio-Produkte den Markt und machten 62,4% des Gesamtumsatzes aus. Verbraucher betrachten diese minimal verarbeiteten Artikel, einschließlich Bio-Blattgemüse, -Milchprodukte und -Fleisch, aufgrund ihres natürlichen Zustands und der Beibehaltung lebenswichtiger Nährstoffe als nahrhafter. Als Reaktion auf diese Nachfrage haben Große Einzelhändler wie Whole Lebensmittel (USA), Carrefour Bio (Europa) und Nature'S Basket (Indien) ihre Mikro-Erfüllungskühlräume gestärkt und In temperaturkontrollierte Logistik investiert. Dies ermöglicht es ihnen, Tagessame- oder Nächste-Tag-Lieferung von verderblichen Bio-Waren anzubieten und Produktfrische, Komfort und Verbrauchervertrauen zu verbessern.

Das tiefgefrorene Bio-Segment erlebt einen schnellen Aufstieg mit Prognosen, die eine CAGR-Wachstumsrate von 7,55% bis 2030 anzeigen. Dieser Aufschwung wird durch Kühlketten-Infrastrukturfortschritte In Asien-Pazifik und Nordamerika gestärkt, umfassend hocheffiziente Gefriertechnologien, automatisierte KühlhäBenutzer und temperaturüberwachten Transport. Einzelhändler wie Sprouts Farmers Markt (USA) und Tesco erweitern ihre tiefgefrorenen Bio-Auswahlen, die jetzt Gemüse, Fertiggerichte und Frühstücksartikel umfassen. Weiterhin rationalisiert die Integration von KI-gesteuerter Nachfrageprognose das Bestandsmanagement und reduziert Abfall. Auf einer anderen Front gewinnen konservierte Bio-Produkte wie Feld Day'S Bio-Bohnen und Biona'S Bio-Dosentomaten bei budgetbewussten Käufern an Zugkraft. Ihre Attraktivität liegt In Erschwinglichkeit, Haltbarkeit und Komfort und bietet eine ganzjährige Lösung ohne Verzicht auf Nährwert.

Notiz: Segmentanteile aller individuellen Segmente bei Berichtskauf verfügbar

Geografieanalyse

Nordamerika hält 43,1% Marktanteil im Jahr 2024, angetrieben durch reife regulatorische Rahmen und etabliertes Verbraucherbewusstsein. Die Dominanz der Region resultiert aus weit verbreiteter Bio-Produktadoption über Einzelhandelskanäle und robuster Lieferketten-Infrastruktur. Jedoch steht die Region vor Herausforderungen durch politische Unsicherheit bezüglich Bio-Programmfinanzierung und neuer Zollpolitiken, die Importströme beeinträchtigen. Die umfassenden Unterstützungsprogramme der USDA, einschließlich der 300 Millionen USD Organisch Transition Initiative und verstärkter Durchsetzungsmechanismen, stärken die Marktintegrität und fördern nachhaltige Landwirtschaftspraktiken. Mexiko trägt erheblich bei mit Bio-zertifizierter Fläche von insgesamt 571.608 Hektar (ha) In 2023, laut USDA-Daten, was das Engagement des Landes für Bio-Landwirtschaft widerspiegelt.

Asien-Pazifik zeigt starkes Wachstum mit 7,46% CAGR bis 2030, angeheizt durch steigendes verfügbares Einkommen, urbane Gesundheitssorgen und nationale Betriebsunterstützungsprogramme wie Indiens Paramparagat Krishi Vikas Yojana. Das Wachstum der Region spiegelt sich ändernde Verbraucherpräferenzen und zunehmendes Gesundheitsbewusstsein unter urbanen Bevölkerungen wider. Große chinesische Milchunternehmen Yili und Mengniu erweitern ihre Bio-Produktlinien, erhöhen das Kategoriebewusstsein unter Mittelschicht-Verbrauchern und etablieren Vertriebsnetzwerke. Mobil Handel-Wachstum ermöglicht es ländlichen Verbrauchern, auf zertifizierte Bio-Produkte ohne umfangreiche Einzelhandels-Infrastruktur zuzugreifen und überbrückt die Stadt-Land-Kluft bei der Zugänglichkeit von Bio-Produkten.

Europa behält seine Marktposition durch systematische Politikunterstützung bei, wobei der EU Bio-Aktionsplan bis 2030 25% Bio-Landwirtschaftsland anstrebt. Das Engagement der Region für nachhaltige Landwirtschaft treibt kontinuierliche Marktentwicklung und Innovation In Bio-Landwirtschaftspraktiken voran. Neue EU-Bio-Verordnungen, die im Januar 2025 In Kraft treten, erhöhen Einhaltung-Anforderungen für kleine Produzenten und stärken gleichzeitig das Verbrauchervertrauen In Bio-Zertifizierung. Südamerika zeigt Wachstumspotential, wobei Peru und Brasilien die Landwirtschaftsteilnahme durch Adoption landwirtschaftlicher Biologika und nachhaltige Landwirtschaftsinitiativen erhöhen. Der Nahe Osten und Afrika präsentieren sich entwickelnde Möglichkeiten, da Länder wie Simbabwe Bio-Getreideexporte erkunden, um die globale Nachfrage zu erfüllen.

Wettbewerbslandschaft

Der globale Markt für Bio-Lebensmittel und -Getränke bleibt fragmentiert, gekennzeichnet durch eine Mischung aus regionalen Produzenten, lokalen Marken und etablierten multinationalen Akteuren, die um Marktanteile konkurrieren. In diesem sich intensivierenden Wettbewerb wenden sich Große Unternehmen strategischen Fusionen und Übernahmen zu, nicht nur um ihre Produktlinien zu erweitern, sondern auch um Vertriebsnetzwerke zu stärken und Skaleneffekte zu nutzen. Nehmen Sie Mars als Beispiel: Im März 2024 sorgte es mit einer 35,9 Milliarden USD Übernahme von Kellanova für Aufsehen, was nicht nur seine Vormachtstellung In der Prämie-Bio-Snack-Arena verstärkte, sondern auch nahtlos Kellanovas robuste Distribution integrierte und kopfüber In die aufstrebende Bio-Snack-Szene eintauchte.

In dieser wettbewerbsintensiven Arena sticht die digitale Transformation als Spielveränderer hervor. Giganten wie Amazon revolutionieren den Bio-Einzelhandel und nutzen modernste Werkzeuge wie KI-gesteuerte Bestandsverwaltung, Prädiktiv Analytik und maschinelles Lernen, um Erfüllungsprozesse zu verfeinern und Lieferketten-Herausforderungen anzugehen. Mit sich verschärfenden globalen Vorschriften zur Bekämpfung von Bio-Betrug und Stärkung des Verbrauchervertrauens gewinnen Technologien wie Blockchain an Bedeutung für ihre Fähigkeit, Echtzeit-Rückverfolgbarkeit und Zertifizierungsprüfungen zu bieten. Über die bloße Steigerung der operativen Effizienz hinaus spielen diese Fortschritte eine entscheidende Rolle bei der Verbesserung der Transparenz und Stärkung der Markenglaubwürdigkeit.

Unabhängige Bio-Produzenten und kleinere Betriebe wenden sich Direct-Zu-Verbraucher (DTC)-Plattformen und digitalen Marktplätzen zu und umgehen traditionelle Einzelhandelshürden. Dennoch kämpfen sie mit Herausforderungen wie steigenden Zertifizierungskosten und komplizierten regulatorischen Anforderungen. Diese Belastungen könnten einige zu genossenschaftlichen Formationen oder sogar zum Marktausstieg drängen. Um voranzukommen, weben Unternehmen Nachhaltigkeit In ihr Kernethos ein, umarmen Regenerativ Landwirtschaft, reduzieren CO2-Fußabdrücke und konzentrieren sich auf umweltfreundliche Verpackungen.

Branchenführer für Bio-Lebensmittel und -Getränke

-

Amy'S Küche, Inc

-

allgemein Mills Inc.

-

Die Hain Celestial Gruppe

-

Danone S.eine

-

Conagra Brands, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2025: Yeo Valley Organisch führte Protein Snack Pots ein und erweiterte damit sein im April eingeführtes Greek Recipe Joghurtsortiment. Die neue Produktlinie bietet zwei Geschmacksrichtungen - Mango und Erdbeere sowie Passionsfrucht - die griechischen Joghurt mit Früchten In Einzelportionen kombinieren.

- Mai 2025: Hewitt Lebensmittel Pty Ltd. führte eine neue Marke ein, Die Organisch Fleisch Co., mit USDA-zertifizierten Bio-, grasgefütterten und ausgemästeten Rindfleischprodukten. Die Produktlinie von Die Organisch Fleisch Co. umfasst Bio-Hackfleisch, Bio-Hackfleisch-Vorteilspackungen und Bio-Sirloin-, Ribeye-, Filet- und Strip-Steaks.

- April 2025: Rude Gesundheit, britisches Naturkost- und Getränkeunternehmen, führte ein Bio-milchfreies Eiskaffee-Sortiment unter Verwendung seiner milchfreien Milchprodukte ein. Das Sortiment kommt In einem gekühlten 750ml verzehrfertigen Format und bietet zwei Varianten: Hafer Latte vereist Kaffee und Mocha vereist Kaffee.

- Januar 2025: Natürlich Grocers führte ein neues Sortiment von Eigenmarken-Bio-Suppen ein. Die Produktlinie umfasst sechs Varianten, die Bio-zertifiziert, gentechnikfrei, glutenfrei und milchfrei sind. Die Suppen kommen In 14-Unzen BPA-freien Beuteln, die darauf ausgelegt sind, die Umweltauswirkungen zu minimieren.

Umfang des globalen Marktberichts für Bio-Lebensmittel und -Getränke

Ein Lebensmittelprodukt, das ohne die Verwendung von Chemikalien angebaut, zubereitet und verarbeitet wird, wird als Bio-Lebensmittel und -Getränke bezeichnet. Zusätzlich verbietet die Herstellung von Bio-Lebensmitteln und -Getränken die Verwendung von chemischen Pestiziden, Düngemitteln und Konservierungsstoffen. Der globale Markt für Bio-Lebensmittel und -Getränke ist nach Produkttyp, Vertriebskanal und Geografie segmentiert. Der Markt ist basierend auf dem Produkttyp In Bio-Lebensmittel und -Getränke segmentiert. Bio-Lebensmittel sind weiter segmentiert In Bio-Obst & -Gemüse, Bio-Fleisch, -Fisch & -Geflügel, Bio-Milchprodukte, Tiefkühl- & verarbeitete Lebensmittel und andere.

Ähnlich sind Bio-Getränke weiter segmentiert In Obst- und Gemüsesäfte, Milchprodukte, Kaffee, Tee und andere. Basierend auf dem Vertriebskanal ist der Markt In Supermärkte/Hypermärkte, Convenience-Stores, Fachgeschäfte und online-Shops segmentiert. Der Markt ist basierend auf der Geografie segmentiert: Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten & Afrika. Für jedes Segment wurden die Marktgröße und Prognosen basierend auf dem Wert (In USD Million) durchgeführt.

| Bio-Lebensmittel | Obst und Gemüse |

| Fleisch, Fisch und Geflügel | |

| Milchprodukte | |

| Tiefkühl- und verarbeitete Lebensmittel | |

| Andere Lebensmittel | |

| Bio-Getränke | Obst- und Gemüsesäfte |

| Milchbasierte | |

| Kaffee | |

| Tee | |

| Andere Getränke |

| Frisch/Gekühlt |

| Konserviert |

| Tiefgefroren |

| Supermärkte/Hypermärkte |

| Convenience-Stores |

| Fachgeschäfte |

| Online-Shops |

| Andere Kanäle |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Übriges Nordamerika | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Italien | |

| Spanien | |

| Niederlande | |

| Polen | |

| Belgien | |

| Schweden | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Indonesien | |

| Südkorea | |

| Thailand | |

| Singapur | |

| Übriges Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Chile | |

| Peru | |

| Übriges Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Nigeria | |

| Ägypten | |

| Marokko | |

| Türkei | |

| Übriger Naher Osten und Afrika |

| Nach Produkttyp | Bio-Lebensmittel | Obst und Gemüse |

| Fleisch, Fisch und Geflügel | ||

| Milchprodukte | ||

| Tiefkühl- und verarbeitete Lebensmittel | ||

| Andere Lebensmittel | ||

| Bio-Getränke | Obst- und Gemüsesäfte | |

| Milchbasierte | ||

| Kaffee | ||

| Tee | ||

| Andere Getränke | ||

| Nach Form | Frisch/Gekühlt | |

| Konserviert | ||

| Tiefgefroren | ||

| Nach Vertriebskanal | Supermärkte/Hypermärkte | |

| Convenience-Stores | ||

| Fachgeschäfte | ||

| Online-Shops | ||

| Andere Kanäle | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Übriges Nordamerika | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Niederlande | ||

| Polen | ||

| Belgien | ||

| Schweden | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Indonesien | ||

| Südkorea | ||

| Thailand | ||

| Singapur | ||

| Übriges Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Chile | ||

| Peru | ||

| Übriges Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Nigeria | ||

| Ägypten | ||

| Marokko | ||

| Türkei | ||

| Übriger Naher Osten und Afrika | ||

Schlüsselfragen beantwortet im Bericht

Wie Groß ist der Markt für Bio-Lebensmittel und -Getränke heute?

Er wird mit 184,9 Milliarden USD im Jahr 2025 bewertet und soll bis 2030 bei einer CAGR von 6,02% 247,6 Milliarden USD erreichen.

Welche Region dominiert den Verkauf?

Nordamerika führt mit 43,1% des globalen Umsatzes, unterstützt durch reife Regulierung und hohes Verbraucherbewusstsein.

Welches Produktsegment wächst am schnellsten?

Bio-Getränke zeigen die höchste Dynamik und sollen bis 2030 mit einer CAGR von 7,26% expandieren.

Welche Rolle spielt e-Handel für zukünftiges Wachstum?

online-Kanäle sind der am schnellsten wachsende Vertriebsweg und sollen dank Last-Mile-Kühlketten-Upgrades und Verbraucherappetit auf bequeme Heimlieferung mit einer CAGR von 8,43% steigen.

Seite zuletzt aktualisiert am: