Größe und Marktanteil des norwegischen Pharmamarkts

Analyse des norwegischen Pharmamarkts von Mordor Intelligenz

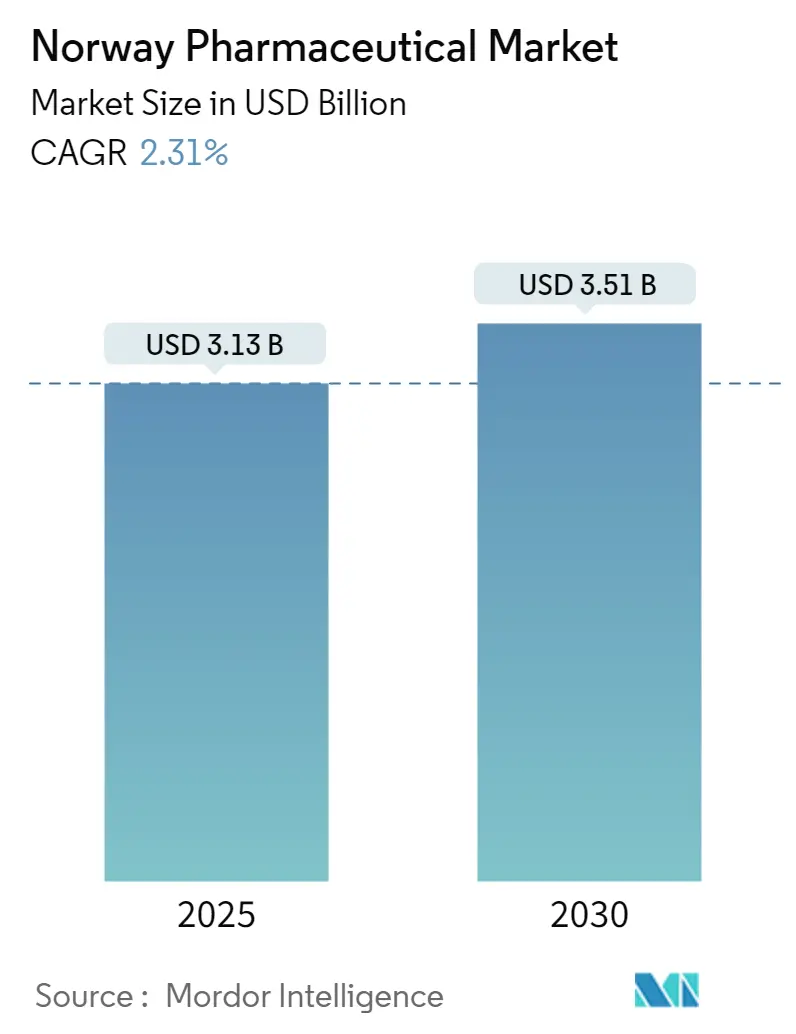

Die Größe des norwegischen Pharmamarkts beträgt 3,13 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 3,51 Milliarden USD bis 2030 steigen, was eine CAGR von 2,31% über den Zeitraum widerspiegelt. Kontrollierte Erstattungsobergrenzen, eine alternde Bevölkerung und Großzügige öffentliche Finanzierung bilden das Fundament dieses zurückhaltenden, aber verlässlichen Wachstumsprofils. Digitale Verschreibungsnetzwerke, ausschreibungsbasierte Beschaffung für Biologika und strenge Kostenwirksamkeitsprüfungen prägen Wettbewerbsmuster und unterstützen gleichzeitig die stetige Aufnahme innovativer Therapien. Eine straffe Einzelhandelsstruktur, bei der drei vertikal integrierte Ketten 84% der Apotheken betreiben, hält die Vertriebskosten niedrig, während online-Kanäle technikaffine Verbraucher anziehen. Krankenhausapotheken sichern hochwertige Spezialarzneimittel, digitale Apotheken fördern Bequemlichkeit, und die noch-schalten-Biosimilar-Politik komprimiert die Preisgestaltung ohne Volumenschäden. Weiteres Aufwärtspotenzial ergibt sich aus Zuflüssen klinischer Studien der frühen Phase nach Oslo und Bergen, Bio-Herstellung-Upgrades angetrieben von ESG-Mandaten und wachsender Nachfrage nach Onkologie- und Diabetesversorgung.

Wichtige Erkenntnisse des Berichts

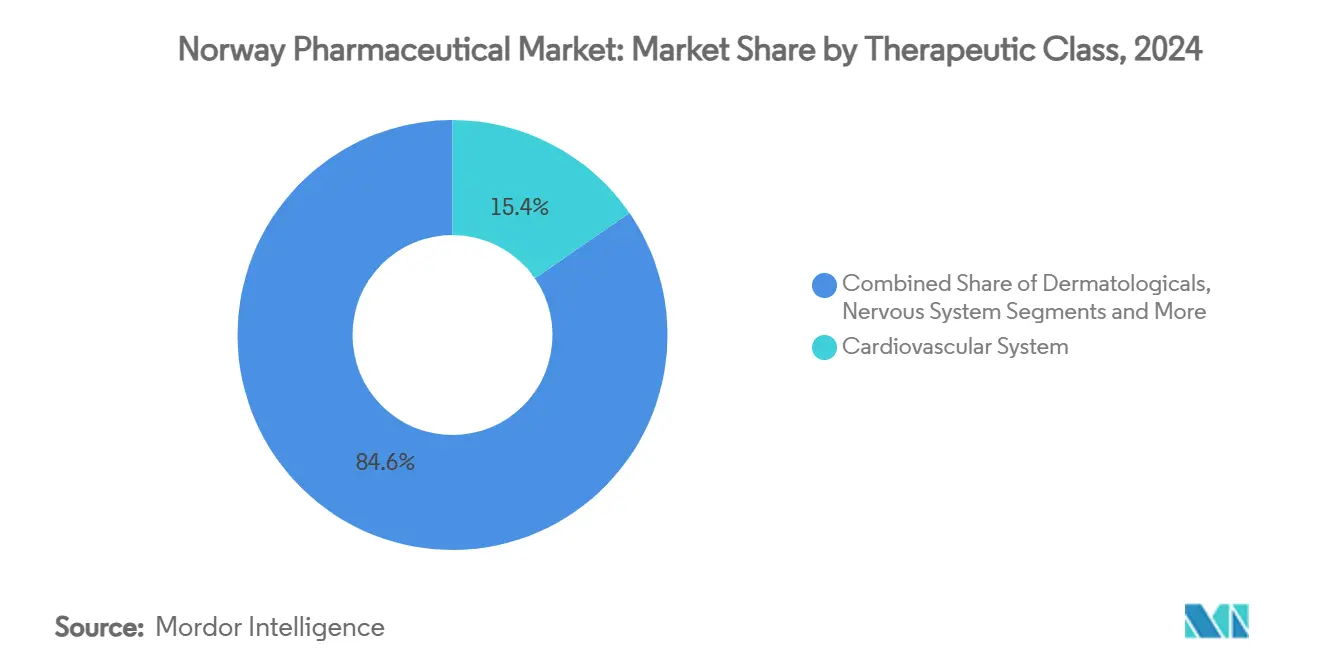

- Nach therapeutischer Klasse führten Herz-Kreislauf-Medikamente mit 15,46% des norwegischen Pharmamarktanteils im Jahr 2024; antineoplastische und immunmodulierende Wirkstoffe werden voraussichtlich mit einer CAGR von 3,54% bis 2030 voranschreiten.

- Nach Arzneimitteltyp machten Markenprodukte 61,35% der norwegischen Pharmamarktgröße im Jahr 2024 aus, während Generika mit einer CAGR von 2,86% bis 2030 expandieren.

- Nach Verschreibungsart dominierten verschreibungspflichtige Medikamente mit einem Anteil von 87,45% im Jahr 2024; das rezeptfreie Segment wird voraussichtlich mit einer CAGR von 2,71% bis 2030 wachsen.

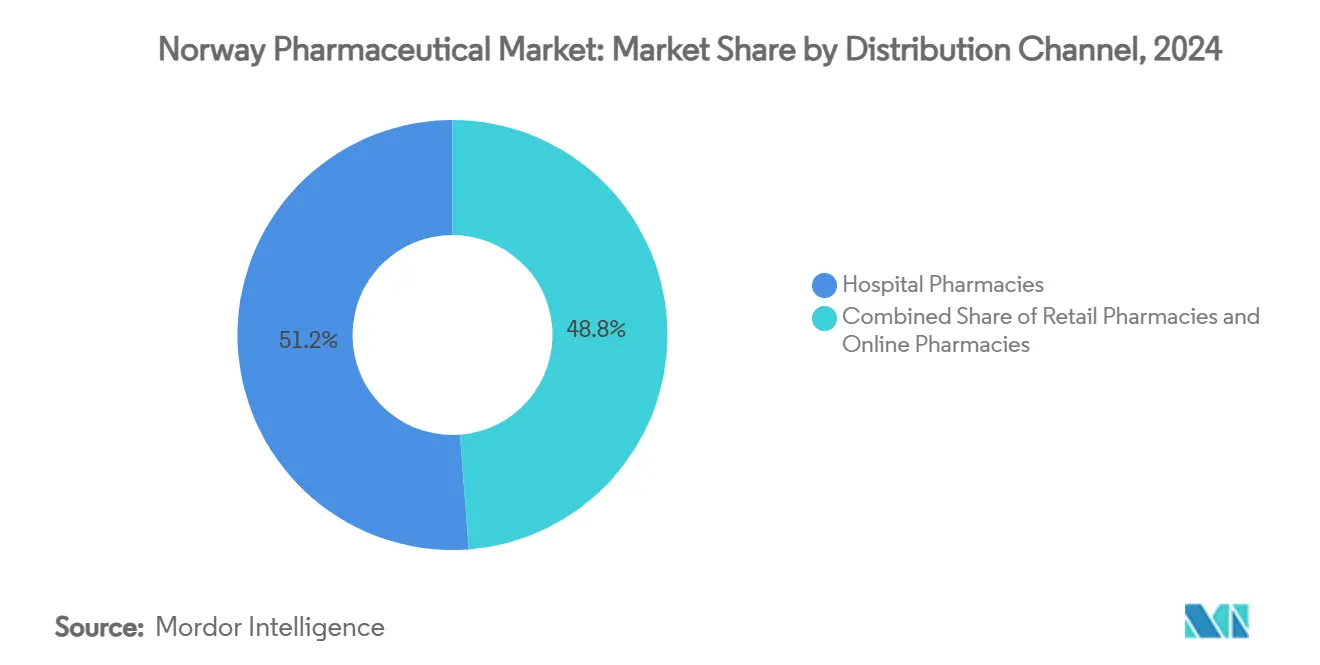

- Nach Vertriebskanal eroberten Krankenhausapotheken 51,27% Umsatzanteil im Jahr 2024, während online-Apotheken voraussichtlich die schnellste CAGR von 3,15% bis 2030 verzeichnen werden.

- Nach Verabreichungsweg hielten orale Darreichungsformen 54,67% der norwegischen Pharmamarktgröße im Jahr 2024; parenterale Verabreichung expandiert mit einer CAGR von 3,27% bis 2030.

Trends und Erkenntnisse des norwegischen Pharmamarkts

Analyse der Treiber-Auswirkungen

| Treiber | (~) Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Alternde Bevölkerung & universelle Erstattung | +0.8% | National (ländlicher Fokus) | Langfristig (≥ 4 Jahre) |

| Anstieg chronischer Krankheitsprävalenz | +0.6% | National (städtische Belastung) | Mittelfristig (2-4 Jahre) |

| Hohe öffentliche Ausgaben für innovative Arzneimittel | +0.4% | Landesweite KrankenhäBenutzer | Mittelfristig (2-4 Jahre) |

| Landesweite e-Verschreibungsdurchdringung | +0.3% | Nationale Ballungsräume | Kurzfristig (≤ 2 Jahre) |

| Biosimilar-freundliche Beschaffungsreformen | +0.2% | Krankenhausnetzwerke | Mittelfristig (2-4 Jahre) |

| Steigende Zuflüsse klinischer Studien der frühen Phase | +0.1% | Oslo, Bergen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Alternde Bevölkerung & Universelle Erstattung

Norwegens 67-plus-Kohorte steigt stetig an und hebt die Volumen chronischer Medikamente, da der Staat etwa 75% der Verschreibungskosten erstattet [1]europäisch Observatory An Gesundheit Systeme Und Policies, "Norwegen: Gesundheit System summary 2024," eurohealthobservatory.who.int. Eine 85%ige öffentliche Finanzierungsquote federt die Nachfrage gegen wirtschaftliche Schwankungen ab, und die Zuzahlungsobergrenze von 3.040 NOK für 2025 gewährleistet vorhersagbare Eigenkosten. Der Pro-Kopf-Arzneimittelverbrauch stieg von 2015 bis 2024 um 29%, wobei Senioren den Großteil der landesweit konsumierten 1,7 täglichen Dosen ausmachen. Die Blaue-Rezept-Abdeckung für schwere Erkrankungen verankert die Nutzung weiter und stützt den norwegischen Pharmamarkt auch unter Preisdruck.

Anstieg der Prävalenz chronischer Krankheiten

Krebsprognosen deuten darauf hin, dass 40% der Norweger bis zum Alter von 80 Jahren an der Krankheit erkranken könnten, was die Nachfrage nach Onkologie-Biologika verstärkt. Adipositas betrifft 25% der Erwachsenen und veranlasst hochkarätige Erstattungsanträge für Medikamente wie Tirzepatid, das bei etwa 30.000 NOK jährlich liegt. Akademische Durchbrüche, einschließlich UiTs oralem Insulin-Programm, das 2025 In Humanstudien eintritt, versprechen frische Wachstumsaussichten. Kombinationstherapien bei Diabetes, HKL und Atemwegserkrankungen erhöhen die Pro-geduldig-Verschreibungszahlen und stützen den norwegischen Pharmamarkt.

Hohe öffentliche Ausgaben für innovative Arzneimittel

Krebsbehandlungen werden voraussichtlich bis 2050 13% der gesamten Gesundheitsausgaben absorbieren, wobei Norwegens 69%ige Erstattungsrate für neue Onkologie-Arzneimittel den EU-Durchschnitt übertrifft [2]OECD/europäisch Commission, "EU Country Krebs Profil: Norwegen 2025," oecd.org . Die EU-HTA-Verordnung 2025 wird gemeinsame klinische Bewertungen beschleunigen und den Markteintritt für Gen- und Zelltherapien glätten. Präzisionsmedizin-Studien wie IMPRESS-Norwegen betten Innovation In öffentliche KrankenhäBenutzer ein und halten Pipeline-Anreize sowohl für multinationale als auch einheimische Firmen hoch.

Landesweite E-Verschreibungsdurchdringung

Ein vollständig integriertes e-Verschreibungssystem hat Papierrezepte eliminiert, Verlängerungen vereinfacht und die Therapietreue-Überwachung verbessert. Marktführer Farmasiet erzielte 2023 Umsätze von über 500 Millionen NOK und unterstrich Norwegens Appetit auf digitale Apothekenmodelle. KI-Modul zur Kontrolle von Arzneimittel-Arzneimittel-Wechselwirkungen und Nachfüllwarnungen senken Medikationsfehler und unterstützen eine höhere Einhaltung bei chronischen Therapien sowie die Erweiterung des norwegischen Pharmamarkts.

Biosimilar-freundliche Beschaffungsreformen

Seit 2007 haben jährliche Biologika-Ausschreibungen Therapiekosten gesenkt, wobei noch-schalten sichere Austauschbarkeit bei CED validierte. Aktuelle Richtlinien schreiben Biosimilar-Erstlinientherapie für neue CED-Patienten vor und setzen Budget für neuartige Onkologie-Wirkstoffe frei. Wertbasierte Kriterien belohnen nun Gesamtbehandlungsersparnisse und fördern Servicepakete rund um Biosimilar-Lieferung.

Steigende Zuflüsse klinischer Studien der frühen Phase

Phase-I- und -II-Studien-von N-Dosis bei Parkinson bis INSIGHT-1 bei Leukämie-nehmen zu, unterstützt durch Norwegens kohäsives Biobank-System und gestraffte EU-Verordnung 536/2014-Genehmigungswege. Die resultierende F&e-Sichtbarkeit lockt Auftragsforschungsausgaben an und untermauert künftige Produkteinführungen, wodurch die norwegische Pharmaindustrie langfristig gestärkt wird.

Analyse der Beschränkungsauswirkungen

| Beschränkung | (~) Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Strenge Referenzpreisobergrenzen | -0,4% | National | Kurzfristig (≤ 2 Jahre) |

| Patent-Cliff-Umsatzerosion | -0,3% | Hochwertige Klassen | Mittelfristig (2-4 Jahre) |

| Strenge API-Emissionsvorschriften | -0,2% | Herstellung, Import | Mittelfristig (2-4 Jahre) |

| Schrumpfende ländliche Apotheken-Präsenz | -0,1% | Nördliche Gemeinden | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Strenge Referenzpreis-Obergrenzen

Höchstpreisregeln binden Arzneimittelpreise an Durchschnitte von neun EU-Partnern, drücken Margen und Dämpfen Markteinführungsbegeisterung. Ein gestaffeltes Generika-Preismodell drückt Gewinne weiter, sobald Nachfolger erscheinen. Niedrige Volumina plus enge Obergrenzen zwangen mehrere pädiatrische Antibiotika 2024 zum Marktaustritt, beschränkten die Auswahl und bremsten den norwegischen Pharmamarkt.

Patent-Cliff-Umsatzerosion

Siebenundzwanzig Markenarzneimittelmoleküle-von Tapentadol bis Vismodegib-verlieren zwischen 2024-2025 die Exklusivität. Der Generika-Eintritt beschleunigt sich durch automatische Substitution, verschiebt Umsätze zu Günstigen Wettbewerbern und zwingt Originalentwickler, sich auf Pipeline-Assets zu stützen, mit Auswirkungen auf die Größenaussichten des norwegischen Pharmamarkts.

Segmentanalyse

Nach Therapeutischer Klasse: Herz-Kreislauf-Dominanz treibt Marktstabilität

Herz-Kreislauf-Medikamente besetzten 15,46% des norwegischen Pharmamarkts im Jahr 2024 und profitierten von weit verbreiteten Bluthochdruck- und Lipidkontrollprotokollen. Die norwegische Pharmamarktgröße für Onkologie- und immunmodulierende Medikamente ist der schnellste Aufsteiger mit 3,54% CAGR, da vollständige öffentliche Finanzierung für Krebstherapien Ausgaben zu Checkpoint-Inhibitoren und Auto-T-Infusionen kanalisiert. Dermatologie behält stabile zweistellige Anteile durch chronische Ekzem- und Schuppenflechte-Versorgung, während Anti-Infektiva Stewardship-Druck spüren, aber Krankenhaus-Nischen halten. Muskuloskelettale Therapien dienen sowohl aktiven jüngeren Erwachsenen als auch Osteoarthritis bei Senioren. Nervensystem-Verschreibungen expandieren neben mental-Gesundheit-Initiativen, und Atemwegsprodukte profitieren von frühkindlichem Asthma-Management. Nationale NORRISK-2-Richtlinien zementieren Statin- und ACE-Hemmer-Volumina und halten die Herz-Kreislauf-Nachfrage vorhersagbar [3]Helsedirektoratet, "Forebygging av hjerte- og karsykdom," helsebiblioteket.no .

Erweiterte Präzisions-Onkologie-Budgets verstärken Biologika-Nutzung, und öffentliche Finanzierung für Genpanel-Diagnostik beschleunigt gezielte Regime-Adoption. Gestaffelte Generika-Preisgestaltung drückt ältere Herz-Kreislauf-Marken, treibt generische ARBs voran, erhält aber Gesamtumsätze aufgrund von Volumen-Resilienz. Norwegische Onkologen integrieren schnell EMA-zugelassene Biologika, sobald HTA-Verfahren Kostenwirksamkeit bestätigen, und steigern antineoplastische Einheiten.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Arzneimitteltyp: Markenführerschaft sieht sich Generika-Druck gegenüber

Markenmedikamente beherrschen noch immer 61,35% des norwegischen Pharmamarktanteils im Jahr 2024, gestützt durch Spezialindikationen ohne Ersatz. Doch der von Generika erfasste Wert steigt mit 2,86% CAGR, da Krankenhaus-Ausschreibungen biosimilares Infliximab und Adalimumab gegen Legacy-Biologika setzen. Automatische Apothekensubstitution, seit 2001 In Kraft, kanalisiert die meisten patentfreien Verschreibungen binnen Wochen nach Eintritt zu Generika und schrumpft die vom norwegischen Pharmamarkt kontrollierte Größe der Originalfirmen. Markenhersteller umhüllen Therapien nun mit Therapietreue-Apps und Krankenschwestern-Hotlines, um Aufpreise zu rechtfertigen. Währenddessen nutzen Biosimilar-Produzenten noch-schalten-Daten, um Kliniker-Vertrauen zu sichern und Aufnahme In rheumatoider Arthritis, Dermatologie und Gastroenterologie zu eskalieren.

Nach Verschreibungsart: Klinischer Fokus dominiert Verbrauchergesundheit

Verschreibungspflichtige Arzneimittel machten 87,45% der Verkäufe 2024 aus und untermauerten die klinische Ausrichtung des norwegischen Pharmamarkts. Universelle Erstattung ermutigt verschreiber-geleitete Medikamentenwahlen, während rezeptfrei-Wachstum bei 2,71% CAGR aus Verbraucherwellness und digitalen Konsultationen stammt, die kleinere Beschwerden zur Selbstbehandlung leiten. Apotheken-e-Portale protokollieren nahtlos beide Kategorien, aber Blaue-Rezept-Schemata für Krebs und chronische Krankheiten begünstigen überwiegend den Rx-Kanal.

Nach Vertriebskanal: Krankenhaus-Netzwerke führen digitale Transformation

Krankenhausapotheken eroberten 51,27% der 2024er Umsätze, da sie hochkostige Biologika unter zentralisierten Ausschreibungen abgeben. Einzelhandelsketten passen sich an, indem sie Medikationsüberprüfungen und Impfdienstleistungen anbieten. online-Apotheken-Umsatz steigt mit 3,15% CAGR und spiegelt e-Verschreibungs-Einfachheit und Last-Mile-Lieferung-Innovationen wider. Vertikale Integration zwischen Apotek 1, Boots und Vitusapotek rationalisiert Großhandel, aber verengt Einstiegsfenster für Unabhängige und konzentriert den norwegischen Pharmamarkt.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Verabreichungsweg: Orale Verabreichung behält Präferenz

Orale Darreichungsformen halten 54,67% Anteil wegen Patientenbequemlichkeit und generisch überfüllten chronischen Versorgungsklassen. Parenterale Volumina wachsen mit 3,27% CAGR durch Biologika, Radiopharmaka und lang wirkende Injektabilia. UiTs oraler Insulin-Kandidat könnte Insulin-Pen-Nachfrage nach 2028 erodieren, aber bis dahin expandieren Infusionszentren In Krankenhausapotheken. Heim-IV-Antibiotika-Protokolle erweitern parenterale Therapie über institutionelle Mauern hinaus, gestützt durch Tele-Überwachung.

Geografische Analyse

Ein einheitliches nationales Zahlerregime minimiert regionale Preisschwankungen, doch Nutzungsmuster divergieren. Oslo und Akershus clustern TertiärkrankenhäBenutzer, Leben-Wissenschaft-Inkubatoren und 20 Helse Sør-Øst Krankenhausapotheken und kanalisieren den größten Anteil des norwegischen Pharmamarkts. Weststädte Bergen und Stavanger profitieren von universitäts-verbundenen klinischen Studien und erhöhen die Durchdringung hochkostiger Therapien. Nordcounties kämpfen trotz gleicher Erstattungsregeln mit niedrigerer Apothekendichte, die Reisezeiten für Verschreibungen verlängert. Akutversorgungsfrequenz liegt mehr als doppelt so hoch wie die städtische Rate und veranlasst Drohnen-Lieferpiloten, Versorgungskontinuität zu sichern. Der 6-Milliarden-EUR-Leben-Wissenschaft-Plan der Regierung, einschließlich Oslos neuem Universitätsklinikum, wird Spezialbehandlungsvolumen weiter zentralisieren. Dennoch ermöglicht e-Verschreibungs-Allgegenwart jedem Bewohner, Medikamente landesweit abzuholen und Disparitäten zu glätten.

Wettbewerbslandschaft

Moderate Konzentration definiert Vertrieb, während therapeutischer Wettbewerb variiert. Drei Ketten mit 84% Einzelhandelsanteil verleihen Skalierung für Es-Investitionen, ziehen aber kartellrechtliche Prüfung nach sich. Biosimilar-Arenen weisen aggressive Preissenkungen-bis zu 70% unter Originalherstellern-durch jährliche Ausschreibungen auf und intensivieren Rivalität.

Onkologie-Innovation setzt Multinationale gegen norwegische Biotechnologie wie Ultimovacs und Photocure, wobei kreuzen-Licensing- und Co-Entwicklung-Deals an Zugkraft gewinnen. KI-Diagnostik und liefern-Kette-Wolke-Suiten schaffen zusätzliche Wettbewerbsfronten und lassen Tech-Firmen In Medizin-Workflows eintreten.

Umwelt-Einhaltung drängt Hersteller zu emissionsarmer Produktion und verschafft Erstbewegungs-Vorteile für Anlagen, die mit Wärmerückgewinnungssystemen nachgerüstet wurden. Spin-outs aus Oslo Wissenschaft City vergrößern den Pool von Nischen-Wettbewerbern über Radiopharmaka und Anti-Infektiva.

Führende Unternehmen der norwegischen Pharmaindustrie

-

AbbVie Inc.

-

Bayer AG

-

Boehringer Ingelheim

-

GSK plc

-

AstraZeneca

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2025: Moberg Pharma AB und Allderma begannen Norwegens Rollout von Terclara® (MOB-015) nach dessen schwedischem Erfolg.

- November 2024: Movianto und Bracco erweiterten ihre Logistik-Zusammenarbeit über Skandinavien.

- August 2024: Altamira Therapeutika und Pharma Nordic erweiterten die exklusive Bentrio-Nasenspray-Vereinbarung auf weitere skandinavische Märkte.

- März 2024: Prange Gruppe schloss die Übernahme von Fresenius Kabis Halden-Werk ab und behielt persönlich- und Ausgabe-Verpflichtungen.

Umfang des norwegischen Pharmamarktberichts

Gemäß dem Berichtsumfang sind Pharmazeutika verschreibungs- und nicht-verschreibungspflichtige Arzneimittel. Diese Medikamente können von einer Person mit oder ohne ärztliche Verschreibung gekauft werden und sind sicher für den Verbrauch bei verschiedenen Krankheiten mit oder ohne ärztliche Zustimmung. Der norwegische Pharmamarkt ist segmentiert nach Anatomisch-Therapeutisch-Chemischer (ATC)/Therapeutischer Klasse (Herz-Kreislauf-System, Dermatologika, Urogenitalsystem und Sexualhormone, Systemische Anti-Infektiva, Antineoplastische und immunmodulierende Wirkstoffe, Muskuloskelettales System, Nervensystem, Atmungssystem und Sonstige), Arzneimitteltyp (Markenprodukte und Generika), Verschreibungsart (Verschreibungspflichtige Arzneimittel (Rx) und Rezeptfreie Arzneimittel (rezeptfrei)). Der Bericht bietet den Wert (In USD) für die oben genannten Segmente.

| Herz-Kreislauf-System |

| Dermatologika |

| Urogenital & Sexualhormone |

| Systemische Anti-Infektiva |

| Antineoplastische & immunmodulierende |

| Muskuloskelettales System |

| Nervensystem |

| Atmungssystem |

| Andere Klassen |

| Markenprodukte |

| Generika |

| Verschreibungspflichtig (Rx) |

| Rezeptfrei (OTC) |

| Krankenhausapotheken |

| Einzelhandelsapotheken |

| Online-Apotheken |

| Oral |

| Parenteral |

| Topisch |

| Sonstige |

| Nach Therapeutischer Klasse | Herz-Kreislauf-System |

| Dermatologika | |

| Urogenital & Sexualhormone | |

| Systemische Anti-Infektiva | |

| Antineoplastische & immunmodulierende | |

| Muskuloskelettales System | |

| Nervensystem | |

| Atmungssystem | |

| Andere Klassen | |

| Nach Arzneimitteltyp | Markenprodukte |

| Generika | |

| Nach Verschreibungsart | Verschreibungspflichtig (Rx) |

| Rezeptfrei (OTC) | |

| Nach Vertriebskanal | Krankenhausapotheken |

| Einzelhandelsapotheken | |

| Online-Apotheken | |

| Nach Verabreichungsweg | Oral |

| Parenteral | |

| Topisch | |

| Sonstige |

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der norwegische Pharmamarkt?

Die Größe des norwegischen Pharmamarkts wird voraussichtlich 3,13 Milliarden USD im Jahr 2025 erreichen und mit einer CAGR von 2,31% auf 3,51 Milliarden USD bis 2030 wachsen.

Welche therapeutische Klasse beherrscht den größten Umsatz?

Herz-Kreislauf-Medikamente hielten 15,46% der Verkäufe im Jahr 2024.

Wer sind die Hauptakteure im norwegischen Pharmamarkt?

AbbVie Inc., Bayer AG, Boehringer Ingelberg, GSK plc und AstraZeneca sind die wichtigsten Unternehmen, die im norwegischen Pharmamarkt tätig sind.

Welche CAGR wird für Norwegens online-Apotheken-Kanal erwartet?

online-Apotheken werden voraussichtlich mit einer CAGR von 3,15% bis 2030 wachsen.

Seite zuletzt aktualisiert am: