Analyse des nordamerikanischen Marktes für Schweinefutter

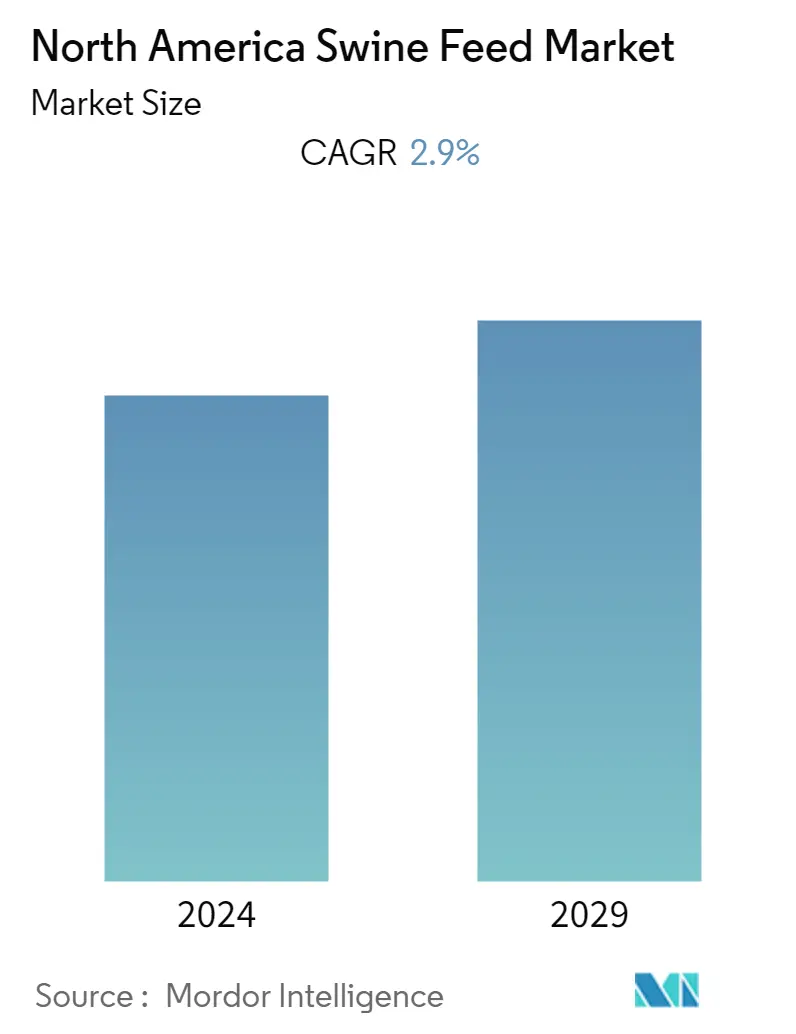

Der nordamerikanische Schweinefuttermarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 2,9 % verzeichnen. Es wird erwartet, dass das steigende Bewusstsein der Verbraucher für die Ernährung von Schweinefleisch der Haupttreiber für das Wachstum des Marktes im Prognosezeitraum sein wird. Die zunehmende industrielle Tierproduktion und technologische Innovationen in der fleischverarbeitenden Industrie schaffen eine Nachfrage nach hochwertigem Fleisch und treiben damit den Schweinefuttermarkt an.

Nordamerikanische Markttrends für Schweinefutter

Wachsende Nachfrage nach Schweinefleisch

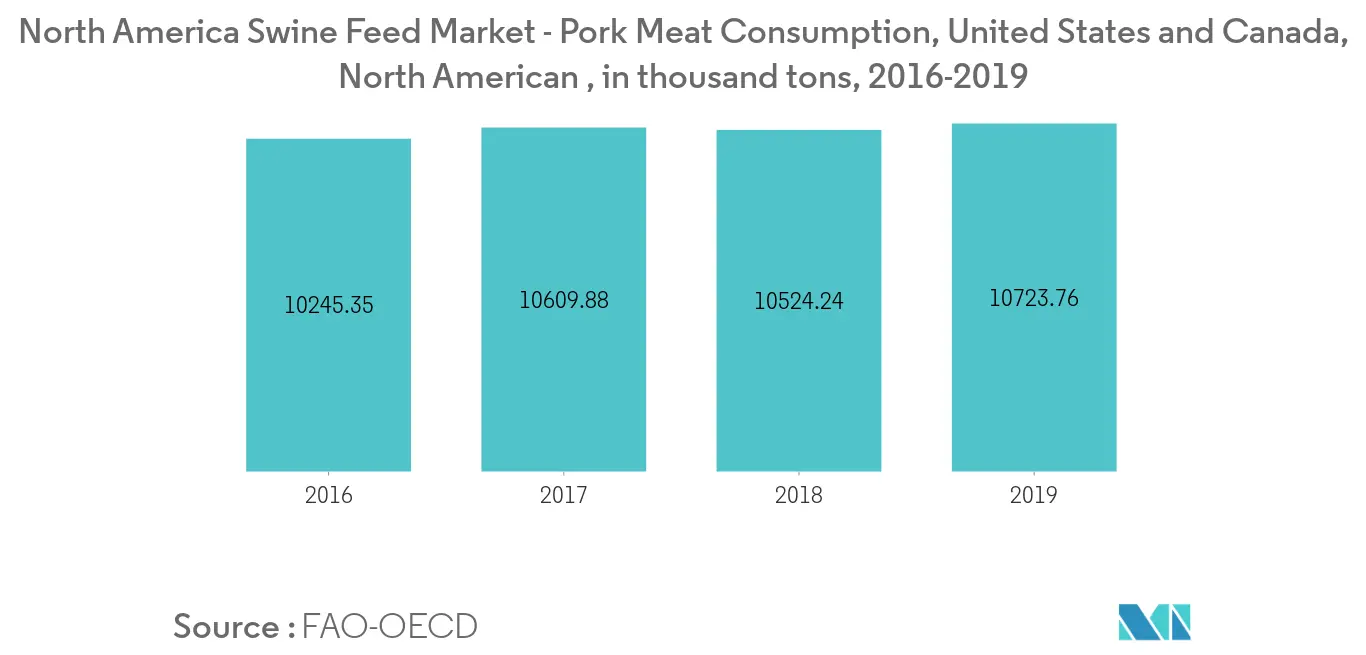

Schweinefleisch ist die beliebteste und am häufigsten konsumierte Fleischquelle weltweit, vor allem in nordamerikanischen Ländern. Schweinefleisch ist günstiger als andere Fleischquellen, was ein wesentlicher Grund für den hohen Verzehr ist. Darüber hinaus faszinieren Schmackhaftigkeit, Fettgehalt und Textur den Verbraucher. Die große Mittelschicht, das wachsende verfügbare Einkommen und veränderte Verbraucherpräferenzen lassen die Nachfrage nach Schweinefleisch steigen. In entwickelten Ländern wie den Vereinigten Staaten, Kanada und Mexiko sind die Produktion und der Verbrauch von Schweinefleisch sehr hoch. Schweinefleisch ist ein sehr nahrhaftes Fleisch, da es im Vergleich zu Rindfleisch und anderen Fleischquellen einen hohen Proteingehalt sowie weniger Fett und Cholesterin enthält. Es bietet Verbrauchern eine proteinreiche Fleischquelle zu geringen Kosten und ist damit eine erschwingliche tierische Fleischproteinquelle für Verbraucher in der Region. Dadurch wird die Nachfrage nach Schweinefutter in der Region gesteigert.

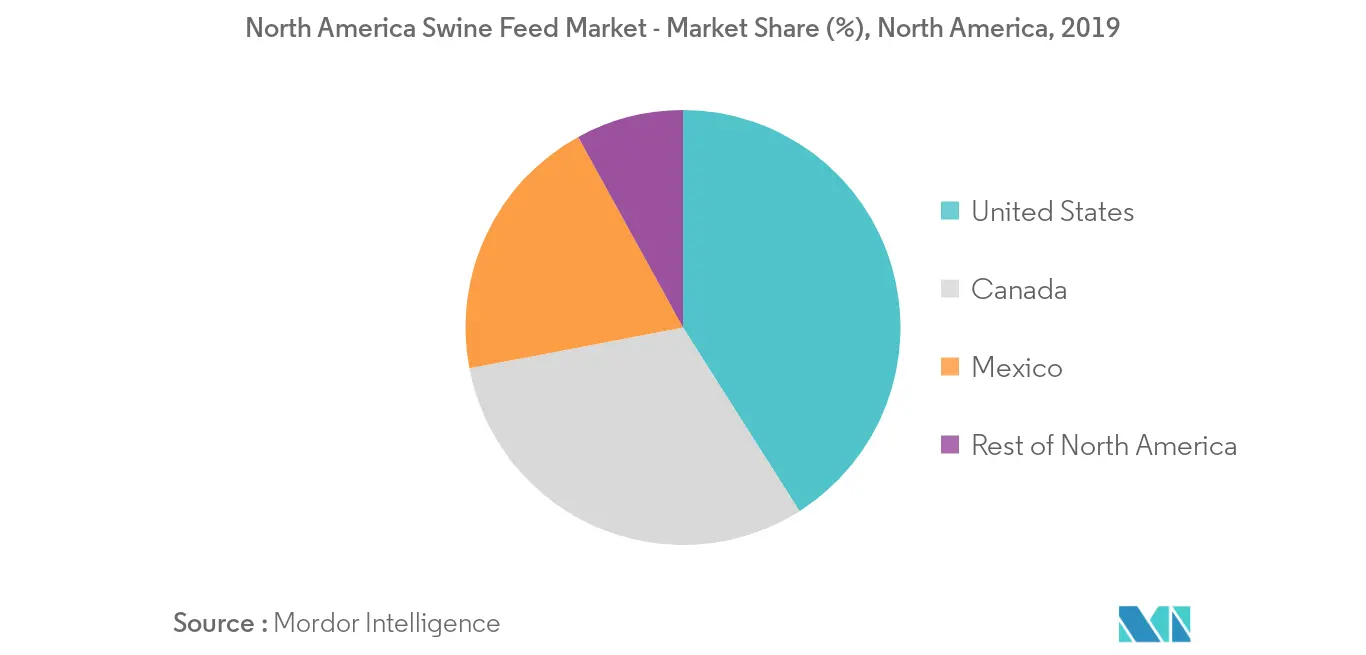

Die Vereinigten Staaten dominieren den Schweinefuttermarkt

Die Vereinigten Staaten sind neben Kanada und Mexiko einer der größten Schweinefleischverbraucher, was eine größere Nachfrage nach Schweinefutter erfordert. Die Vereinigten Staaten, der drittgrößte Schweinefleischproduzent, verzeichnen als Reaktion auf den zunehmenden Einfluss der asiatischen Küche und Gerichte wie Char Siu, Bulgogi und Banh Mi eine steigende Nachfrage nach hochwertigem Schweinefleisch steigende Nachfrage nach Speck und Schweinswurst im Land. Dies wiederum könnte die Nachfrage nach Schweinefutter steigern, um den Inlandsverbrauch zu decken. Kürzlich wurde an der North Carolina State University eine Studie durchgeführt, um den Einfluss einer zusätzlichen Gabe von Larvenöl der Schwarzen Soldatenfliege in verschiedenen Konzentrationen auf die Wachstumsleistung von Zuchtschweinen zu bestimmen. Die Studie kam zu dem Schluss, dass das Larvenöl der Schwarzen Soldatenfliege eine vielversprechende Energiefutterzutat für Aufzuchtschweine ist und gleichzeitig deren Leistung verbessert. Obwohl die Ergebnisse eine vielversprechende Leistung bei Zuchtschweinen zeigen, wird die Verwendung bei Schweinen derzeit von der FDA geprüft. Nach Angaben der Enzyme Technical Association unterliegen die Futterenzyme in Mexiko keiner Regulierung mehr. Dennoch gibt es einige Ausnahmen, die angeben, ob ein Produkt angeblich pharmakologische oder vorbeugende (Krankheits-)Wirkstoffe für Schweine enthält.

Überblick über die nordamerikanische Schweinefutterindustrie

Das nordamerikanische Schweinefutter ist stark konzentriert, wobei einige wenige große Anbieter einen Großteil des Marktanteils erobern. Im März 2018 brachte Osborne Industries eine Reihe von großen Futtertrögen, rechteckigen Futtertrögen für Schweine aus Edelstahl und Ad-lib-Futtertrögen für Sauen auf den Markt, um eine optimale Futtereffizienz und ein optimales Wachstum zu fördern und den Gesamtabfall zu reduzieren. Akquisition, Produkteinführung, Partnerschaften und Expansion sind die wichtigsten Strategien dieser Unternehmen. Zu den Hauptakteuren auf dem Markt gehören Cargill, Incorporated, Land O' Lakes Inc., ADM Animal Nutrition, Lallemand Inc. und Kent Nutrition Group.

Nordamerikanische Marktführer für Schweinefutter

Cargill, Incorporated

Land O’ Lakes Inc.

ADM Animal Nutrition

Lallemand Inc.

Kent Nutrition Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der nordamerikanischen Schweinefutterindustrie

Schweinefutter wird aus einer Kombination von Nährstoffen pflanzlicher oder tierischer Herkunft hergestellt, die hauptsächlich aus Sojamehl, Mais, Gerste, Weizen, Sorghum, Mineralien, Vitaminen, anderen Mikronährstoffen und Antibiotika bestehen. Schweinefutter wird aus einer Kombination pflanzlicher oder tierischer Nährstoffe hergestellt, die hauptsächlich aus Sojamehl, Mais, Gerste, Weizen, Sorghum, Mineralien, Vitaminen, anderen Mikronährstoffen und Antibiotika besteht.

| Getreide |

| Getreidenebenprodukte |

| Ölsaatenmahlzeiten |

| Öl |

| Melasse |

| Ergänzungen |

| Andere |

| Vitamine |

| Aminosäuren |

| Antibiotika |

| Enzyme |

| Antioxidantien |

| Säuerungsmittel |

| Probiotika und Präbiotika |

| Andere |

| Vereinigte Staaten |

| Kanada |

| Mexiko |

| Rest von Nordamerika |

| Nach Typ | Getreide |

| Getreidenebenprodukte | |

| Ölsaatenmahlzeiten | |

| Öl | |

| Melasse | |

| Ergänzungen | |

| Andere | |

| Ergänzungstyp | Vitamine |

| Aminosäuren | |

| Antibiotika | |

| Enzyme | |

| Antioxidantien | |

| Säuerungsmittel | |

| Probiotika und Präbiotika | |

| Andere | |

| Erdkunde | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika |

Häufig gestellte Fragen zur nordamerikanischen Marktforschung für Schweinefutter

Wie groß ist der Markt für Schweinefutter in Nordamerika derzeit?

Der nordamerikanische Markt für Schweinefutter wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 2,9 % verzeichnen.

Wer sind die Hauptakteure auf dem nordamerikanischen Markt für Schweinefutter?

Cargill, Incorporated, Land O’ Lakes Inc., ADM Animal Nutrition, Lallemand Inc., Kent Nutrition Group sind die größten Unternehmen, die auf dem nordamerikanischen Markt für Schweinefutter tätig sind.

Welche Jahre deckt dieser nordamerikanische Schweinefuttermarkt ab?

Der Bericht deckt die historische Marktgröße des nordamerikanischen Schweinefuttermarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des nordamerikanischen Schweinefuttermarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der nordamerikanischen Schweinefutterindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Schweinefutter in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Schweinefutter für Nordamerika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.