Marktgröße und Marktanteil für Dentalgeräte In den Niederlanden

Marktanalyse für Dentalgeräte In den Niederlanden von Mordor Intelligenz

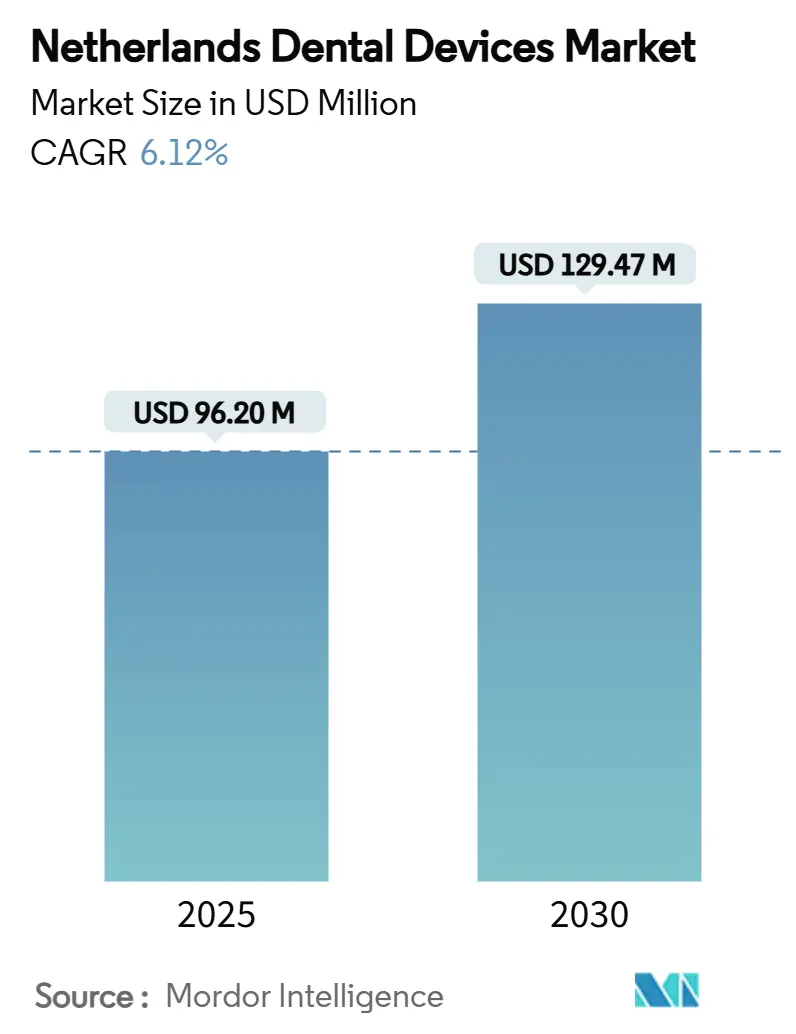

Die Marktgröße für Dentalgeräte In den Niederlanden wird auf 96,20 Millionen USD im Jahr 2025 geschätzt und soll bis 2030 129,47 Millionen USD erreichen, mit einer CAGR von 6,12% während des Prognosezeitraums (2025-2030).

Die Marktgröße für Dentalgeräte In den Niederlanden beträgt 96,20 Millionen USD im Jahr 2025 und soll bis 2030 129,47 Millionen USD erreichen, was einer CAGR von 6,12% während des Prognosezeitraums entspricht. Die anhaltende öffentliche Finanzierung der zahnärztlichen Grundversicherung gewährleistet einen breiten Behandlungszugang, während 84% der Einwohner zusätzliche Versicherungen abschließen, die höherwertige Eingriffe erstatten und damit eine vorhersagbare Nachfrage In allen Produktkategorien verankern. Eine stetig alternde Bevölkerung, niedrige Verhältnisse ungedeckter Bettürfnisse und Politikreformen, die präventive Versorgung belohnen, führen zu höheren Eingriffsvolumen und schnellerem Umsatz bei Verbrauchsmaterialien. von Privat Eigenkapital unterstützte Unternehmensketten haben begonnen, Einzelpraxen zu kaufen und standardisierte Beschaffung einzuführen, was die Einführung von CAD/CAM-Systemen, CBCT-Scannern und chairside 3-D-Druckern beschleunigt, die die Behandlungszeit verkürzen und den Klinikdurchsatz steigern. Das parallele Wachstum im einreisenden Kosmetiktourismus mit Schwerpunkt auf Amsterdam und Rotterdam fördert Spezialnischen In Kieferorthopädie und ästhetischer Prothetik, die hochwertige transparente Aligner und zirkoniumbasierte Restaurationen bevorzugen.

Wichtige Erkenntnisse des Berichts

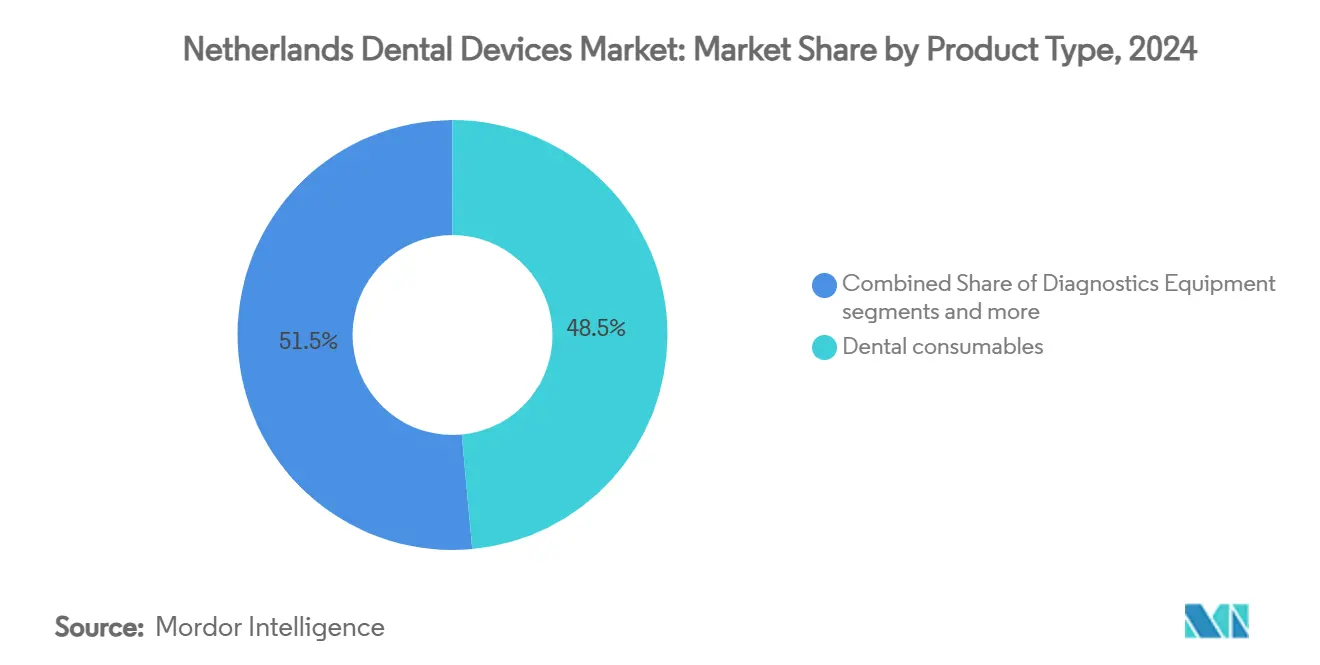

Nach Produkttyp führten zahnmedizinische Verbrauchsmaterialien mit 48,53% des Marktanteils für Dentalgeräte In den Niederlanden im Jahr 2024, während zahnmedizinische Geräte voraussichtlich mit einer CAGR von 6,43% bis 2030 expandieren werden.

Nach Behandlung machte die Prothetik 33,50% der Marktgröße für Dentalgeräte In den Niederlanden im Jahr 2024 aus und wächst mit einer CAGR von 7,01% bis 2030.

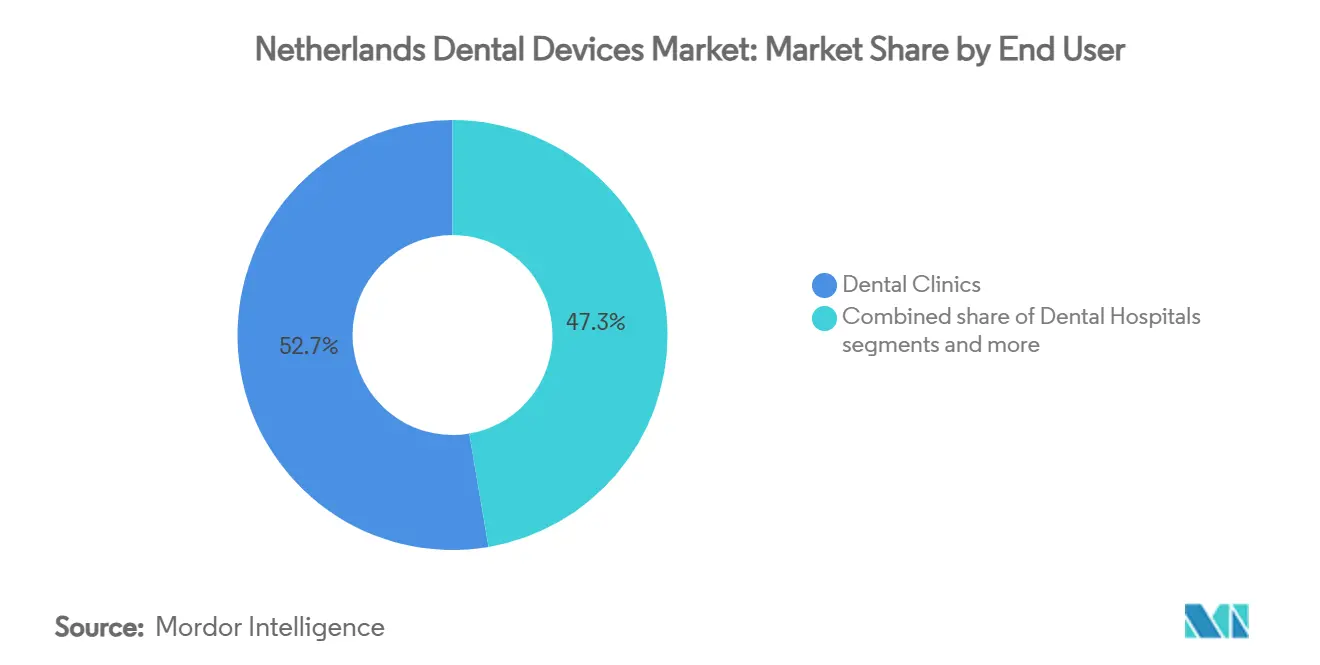

Nach Endverbrauchern eroberten Zahnarztpraxen 52,67% des Umsatzanteils im Jahr 2024; das Segment wird voraussichtlich zwischen 2025-2030 mit einer CAGR von 7,17% wachsen.

Trends und Einblicke In den Markt für Dentalgeräte In den Niederlanden

Treiber-Wirkungsanalyse

| Treiber | (~) % Wirkung auf CAGR-Prognose | Geografische Relevanz | Wirkungszeitraum |

|---|---|---|---|

| Hohe staatlich finanzierte zahnärztliche Grundversicherung | +1.8% | National, mit stärkerer Wirkung In städtischen Zentren | Mittelfristig (2-4 Jahre) |

| Alternde Bevölkerung treibt Implantat-Nachfrage | +1.5% | National, mit Konzentration In Provinzen mit höherem Anteil älterer Bevölkerung | Langfristig (≥ 4 Jahre) |

| Expansion von Unternehmens-Zahnarztketten standardisiert Beschaffung | +1.2% | National, mit früher Konzentration In Amsterdam, Rotterdam, Utrecht | Mittelfristig (2-4 Jahre) |

| Kosmetiktourismus-Boom In Amsterdam und Rotterdam | +0.9% | Amsterdam und Rotterdam, mit Ausstrahlung nach Utrecht | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe staatlich finanzierte zahnärztliche Grundversicherung

Die umfassende gesetzliche Versicherung deckt Routineversorgung für jeden Einwohner ab, während Zusatzversicherungen erweiterte Behandlungen erstatten, was die Eingriffshäufigkeit über den EU-Durchschnitt treibt[1]Quelle: Europäische Kommission, "Eurostat-Ungedeckte zahnärztliche Bettürfnisse," europa.eu . Das Modell incentiviert jährliche Kontrolluntersuchungen, was zu höherem Pro-Kopf-Verbrauch von prophylaktischen Verbrauchsmaterialien, Röntgenfilmen und Einweg-Infektionsschutzprodukten führt. Die Erstattung digitaler Abdrücke für Kronen hat Kliniken dazu veranlasst, In intra-orale Scanner zu investieren, die Terminzeiten drastisch verkürzen. Stabile Prämieneinnahmen geben DSOs vorhersagbare Cashflows und ermutigen zu Mengenausschreibungen für Handstücke, Bonding-Mittel und Ein-Besuch-Endodontie-Systeme. Pilotprojekte, die jetzt geführte Implantatoperationen erstatten, sollen die ansprechbare Basis für hochmarge Operationskits In den nächsten drei Jahren erweitern.

Alternde Bevölkerung treibt Implantat-Nachfrage

Menschen im Alter von 65 Jahren und älter werden bis 2030 24% der niederländischen Einwohner ausmachen, gegenüber 20% im Jahr 2024, und sie behalten mehr natürliche Zähne, was komplexe Restaurationen anstelle von Vollprothesen erforderlich macht[2]Quelle: Statistik Niederlande (CBS), "Bevölkerungsprognose 2025-2030," cbs.nl . Klinische Leitlinien empfehlen zunehmend implantatgestützte Überbauprothesen für zahnlose Kiefer, was den Absatz von Titanimplantaten und biomimetischen Abutments steigert. Hersteller führen kürzere Implantate und oberflächenbehandelte Schrauben ein, die In dichterem Kortikalknochen, der oft bei Senioren zu finden ist, osseointegrieren. Öffentliche Gesundheitsumfragen zeigen, dass 73,5% der Bürger im Alter von 65-74 Jahren im Jahr 2024 einen Zahnarzt besuchten, deutlich über dem EU-Durchschnitt, was eine robuste Pipeline für hochwertige Regenerativ Materialien signalisiert. Die geriatrische Nachfrage steigert auch die Aufnahme intraoperativer Bildgebung; CBCT-Scans helfen, pneumatisierte Nasennebenhöhlen zu visualisieren, reduzieren Implantatausfälle und unterstützen die Bündelung von Bildgebung-plus-Betrieb-Servicepaketen.

Expansion von Unternehmens-Zahnarztketten standardisiert Beschaffung

Privat-Eigenkapital-Fonds haben Kapital In Buy-Und-Build-Plattformen wie Curaeos und Colosseum Zahn investiert, die zusammen mehr als 350 Behandlungsplätze landesweit verwalten. Diese DSOs konsolidieren Bestellungen über zentrale Lager und bevorzugen Anbieter, die vollständige Portfolios liefern - von Prophylaxe-Cups bis zu chairside Fräsmaschinen - unter langfristigen Vereinbarungen. Die Standardisierung reduziert die SKU-Komplexität um bis zu 30% und drängt Kliniken zu einheitlichen Software-Ökosystemen wie cloudbasierten Praxismanagement-Werkzeuge, die digitale Radiologie und Abrechnung integrieren. Anbieter reagieren mit schlüsselfertigen Serviceverträgen, die Installation, Schulung und vorausschauende Wartung abdecken, eine Verschiebung, die wiederkehrende Umsatzströme vergrößert. Die zentrale Aufsicht beschleunigt auch die Einführung neuer Technologien: Curaeos stattete 2024 60 Standorte innerhalb von sechs Monaten mit intra-oralen Scannern aus, ein Umfang, der für Einzelpraktiker unerreichbar ist.

Kosmetiktourismus-Boom in Amsterdam und Rotterdam

Direktflüge, englischsprachige Kliniker und Preisunterschiede gegenüber britischen Kliniken ziehen einreisende Patienten an, die Veneers, Bleichen und transparente Aligner suchen. Kliniken bewerben chairside CAD/CAM-Veneer-Lieferung In einem Besuch und nutzen 5-Achsen-Fräsmaschinen gepaart mit KI-Lächeln-Design-Software. Eingriffspakete erzielen das 2-3-fache der inländischen Fallwerte, steigern den Umsatz pro Behandlungsplatz und stimulieren die Beschaffung von Zirkoniumblöcken, hochauflösenden Scannern und 3-D-Druckern für provisorische Kronen. Hotspot-Clustering verstärkt den Wettbewerbsdruck und fördert kontinuierliche Geräte-Upgrades zur Differenzierung bei Durchlaufzeiten und digitaler Vorschauqualität. Spillover-Effekte kommen Anbietern zugute, die Bleichen-Gele, Thermoforming-Einheiten und Aligner-Thermoplastik verkaufen, wenn auch innerhalb eines begrenzten geografischen Korridors.

Hemmnis-Wirkungsanalyse

| Hemmnis | (~) % Wirkung auf CAGR-Prognose | Geografische Relevanz | Wirkungszeitraum |

|---|---|---|---|

| Gesättigtes Zahnarzt-zu-Bevölkerung-Verhältnis | -0.7% | National, mit höherer Wirkung In städtischen Gebieten | Mittelfristig (2-4 Jahre) |

| Erstattungsobergrenzen für Erwachsenen-Kieferorthopädie | -0.5% | National | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Gesättigtes Zahnarzt-zu-Bevölkerung-Verhältnis

Die Niederlande zählen etwa 5,2 Zahnärzte pro 10.000 Einwohner und rangieren damit unter den höchsten In Europa. Intensiver lokaler Wettbewerb komprimiert Margen und bremst Geräte-Erneuerungszyklen, insbesondere für Einzelpraktiker In Großstädten. Jüngere Absolventen bevorzugen Teilzeitpläne, und 23% der Belegschaft wird bis 2030 In Rente gehen, was eine Asymmetrie zwischen aktuellem Überangebot und zukünftigen Lücken schafft. Für Hersteller verschiebt die Dynamik das Wertversprechen zu Geräten, die messbare Produktivitätssteigerungen liefern - wie Schnellzyklus-Sterilisatoren und Dual-verwenden-Laser - anstelle von inkrementellen Feature-Upgrades. Finanzierungspakete, die Zahlungen über fünf Jahre verteilen, werden zunehmend zentral für Verkaufsabschlüsse.

Erstattungsobergrenzen für Erwachsenen-Kieferorthopädie

Die Grundversicherung schließt Erwachsenen-Zahnspangen aus, und die meisten freiwilligen Pläne begrenzen jährliche kieferorthopädische Leistungen auf 500 EUR (544 USD), was nur einen Bruchteil der 3.000-5.000 EUR umfassenden Behandlungen abdeckt. Eigenkosten-Sensitivitäten ziehen die Nachfrage zu mittelpreisigen Metallbrackets oder verkürzten Aligner-Kursen, was die Aufnahme von Prämie-transparenten Alignern hemmt. Einige Kliniken kontern mit Abonnement-Plänen, doch die Konversion bleibt außerhalb wohlhabender Schichten begrenzt. Anbieter haben mit gestaffelten Aligner-Linien mit weniger Stufen reagiert, aber die Gesamt-ASPs pro Einheit bleiben unter Druck. Da Aligner-Workflows den Verkauf von intra-oralen Scannern, geklebten Attachments und Finishing-Bausätze antreiben, Dämpft die Erstattungsobergrenze verbundene Umsätze über mehrere Gerätekategorien hinweg.

Segmentanalyse

Nach Produkttyp: Digitale Transformation formt Gerätesegment um

Zahnmedizinische Verbrauchsmaterialien führten die Nachfrage im Jahr 2024 an und eroberten 48,53% des Umsatzes, da Routineprophylaxe, Restaurationen und endodontische Eingriffe konstante Nachbestellungen erfordern. Hohe Besuchsraten - 80,5% der Bürger nehmen jährliche Kontrolluntersuchungen wahr - gewährleisten stabilen Durchsatz von Kompositen, Ätzgelen und Einweg-Handstückhüllen, ein Trend, der durch strenge Infektionsschutzvorschriften verstärkt wird. Das Segment erfasst auch steigende Volumina von Knochenersatzmaterial und resorbierbaren Membranen im Zusammenhang mit Implantatoperationen für ältere Patienten. Die Beschaffungszentralisierung durch DSOs lenkt Bestellungen zu Hausmarken-Verbrauchsmaterialien unter Privat-Etikett-Verträgen, was etablierte Distributor-Margen stört, aber die preisbewusste Klinik-Adoption erweitert.

Die Marktgröße für Dentalgeräte In den Niederlanden für zahnmedizinische Geräte soll mit einer CAGR von 6,43% expandieren und Verbrauchsmaterialien übertreffen, da Kliniken Arbeitsabläufe digitalisieren. Die Adoption von chairside CAD/CAM-Einheiten stieg 2024 allein um 18%, getrieben von Same-Day-Inlay-Lieferung, die Provisorien und zweite Besuche eliminiert. Einheitliche Software-Suiten verknüpfen jetzt Scanner, Fräsmaschinen und CBCT-Bilder und ermöglichen datengesteuerte Behandlungspläne, die Kliniken im Wettbewerb um Patientenerfahrung differenzieren. Das Wachstum diagnostischer Geräte spiegelt erhöhte Nachfrage nach niedrigdosis CBCT-Einheiten wider, die Atemwegsdimensionen für Schlafapnoe-Screening visualisieren und zusätzliche klinische Dienste ohne neue Behandlungsplatz-Investitionen hinzufügen.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Behandlung: Demografische Verschiebungen heben Implantat-Verfahren

Die Prothetik dominierte Behandlungen mit 33,50% des Umsatzes im Jahr 2024, getragen vom Implantat-Boom bei Senioren, die partielle Bezahnung behalten. Implantatgestützte Kronen, Überbauprothesen und Vollkiefer-Brücken verwenden höherpreisige Komponenten plus chirurgische Bausätze und steigern die Durchschnittsausgaben pro Fall. Klinische Leitlinien unterstützen zunehmend Sofortbelastungs-Protokolle, was die Nachfrage nach drehmomentgesteuerten Handstücken und hochstabilen Biomaterialien intensiviert. Die Marktgröße für Dentalgeräte In den Niederlanden für Implantatoperations-Bausätze soll hohe einstellige Zuwächse verzeichnen, unterstützt durch Versicherer-Pilotprojekte, die digitale chirurgische Führungen finanzieren.

Die Kieferorthopädie ist die am schnellsten wachsende Behandlungslinie mit einer CAGR von 7,01% trotz Erstattungsobergrenzen. Der Aufschwung wird von Teen-Aligner-Nachfrage, wachsendem ästhetischem Bewusstsein bei Erwachsenen und einreisenden Kosmetiktouristen angetrieben. Transparente Aligner-Plattformen integrieren KI-gesteuerte Behandlungssimulationen, die chairside Beratungen verkürzen und Kliniken ermöglichen, Fallvolumen zu skalieren. Der Marktanteil für Dentalgeräte In den Niederlanden für intra-orale Scanner stieg auf 65% der neuen kieferorthopädischen Aufzeichnungen im Jahr 2024, was die enge Geräte-Verfahren-Verknüpfung unterstreicht. Wolke-Portale, die Patienten Fortschritte verfolgen lassen, steigern die Adhärenz, ein Verkaufsargument, das DSOs In Marketingkampagnen für wohlhabende städtische Verbraucher einbeziehen.

Nach Endverbraucher: Konsolidierung treibt Klinik-Segment-Wachstum

Zahnarztpraxen eroberten 52,67% des Umsatzes 2024 und verzeichnen die schnellste prognostizierte CAGR mit 7,17%, da Konsolidierung Kapitalausgaben anheizt. DSOs besitzen etwa 10-15% der Behandlungsplätze, tätigen aber unverhältnismäßige Geräte-Einkäufe und standardisieren auf Multifunktions-Behandlungseinheiten, die Bildgebung, Absaugung und digitale Anzeigen integrieren. Klinik-Betreiber verhandeln mehrjährige Rahmenvereinbarungen mit gebündelten Serviceverträgen, was vorhersagbare Aftermarket-Umsätze für Hersteller untermauert.

Zahnkliniken, obwohl geringer an Zahl, handhaben komplexe maxillofaziale Operationen und pädiatrische Spezialbedarfsfälle. Sie adoptieren erweiterte Operationsmikroskope, Piezosurgery-Einheiten und Regenerativ Biomaterialien früher als Kliniken und fungieren als regionale Referenzstandorte, die Beschaffungstrends beeinflussen. Akademische Institute bleiben Early Adopter KI-fähiger Diagnose-Software und veröffentlichen Validierungsstudien, die breitere Marktakzeptanz beschleunigen. Kooperative F&e-Projekte zwischen Universitäten und Start-Ups wie Lake3D generieren mehrere-Material-3-D-Druck-Anwendungen für personalisierte Prothesen, was eine Pipeline disruptiver Produkte anzeigt, die bis 2027 für den kommerziellen Rollout geplant sind.

Geografische Analyse

Geografische Analyse

Amsterdam, Rotterdam und Utrecht dominieren die Verkäufe als Schlüsselregionen, getrieben von dichten Kliniknetzen und Kosmetiktourismus-Verkehr. DSOs konzentrieren sich In diesen Metropolen und ermöglichen Anbieter-Außendienst-Teams, mehrere Standorte innerhalb kurzer Fahrtradien zu bedienen, was Dienstleistung-Stunden-Kosten senkt und Installationszyklen beschleunigt.

Nördliche und östliche Provinzen wie Groningen, Drenthe und Overijssel weisen höhere Verhältnisse von Einwohnern im Alter von 65 plus auf, was Pro-Kopf-Implantat- und Überbauprothesen-Verfahren steigert. Jedoch drohen Zahnarzt-Angebotslücken, da ältere Praktiker In Rente gehen, was Förderprogramme veranlasst, die digitale Geräte für Kliniken subventionieren, die bereit sind, Satelliten-Filialen In unterversorgten Städten zu eröffnen. Anbieter, die Fernbedienung-Schulung und cloudbasierte Wartungstools anbieten, gewinnen einen Vorteil, wo Vor-Ort-Unterstützung weniger machbar ist.

Die Südlichen grenzüberschreitenden Provinzen Nordbrabant und Limburg profitieren von belgischen und deutschen PatientenströMänner, die kürzere Wartezeiten oder spezifische ästhetische Behandlungen suchen, was einen Mikro-Cluster mehrsprachiger Praxen schafft. Diese Regionen adoptieren CE-zertifizierte Geräte schnell aufgrund von Vertrautheit mit EU-Regulierungs-Updates und genießen logistische Vorteile von Distributionszentren In Eindhoven und Venlo. Insgesamt lenken geografische Disparitäten Hersteller-Go-Zu-Markt-Strategien zu metropolitanen Großkunden-Teams ergänzt durch regionale Partner, die lokale Versicherungsformulare und Praxiskulturen navigieren können.

Wettbewerbslandschaft

Globale Marktführer - Dentsply Sirona, Straumann, Nobel Biocare und Envista - verankern das Prämie-Segment mit umfangreichen Portfolios und gebündelter Schulung. Mittlere europäische Anbieter wie Planmeca und W&H nutzen Nischen-Leadership In Bildgebung bzw. Rotationsinstrumenten, während lokale Innovatoren wie Lake3D auf Zusatzstoff Fertigungsnischen zielen. Die Marktkonzentration steigt, da DSOs Einkäufe über bevorzugte Lieferantenverträge kanalisieren, die 60% ihrer jährlichen Ausgaben ausmachen können. Anbieter, die integrierte digitale Workflows, Finanzierung und kontinuierliche Bildung bieten können, verstärken sperren-In-Effekte.

2024 verzeichnete Dentsply Sirona einen Nettoverlust von 910 Millionen USD im Zusammenhang mit Goodwill-Abschreibungen, erhöhte aber F&e-Ausgaben zur Beschleunigung der Software-Hardware-Integration und stellte DS Kern Wolke-Dienstleistungen vor, die Bildgebung, Fräsen und Patientendaten synchronisieren. Straumann eröffnete ein neues Benelux-Schulungszentrum In Utrecht und bietet Implantologie-Meisterklassen, die als live-Produktdemonstrationen fungieren.

Disruptive Marktteilnehmer fokussieren auf transparente Aligner, KI-Diagnostik und chairside 3-D-Druck. Das schweizerisch-niederländische Start-hoch Relu hat mit mehreren niederländischen DSOs für Maschine-Lernen-Karies-Erkennungs-Software-Pilotprojekte zusammengearbeitet und berichtet von 15% Diagnosezeit-Reduktionen. Beschaffungsvereinfachung durch DSOs spornt OEM-zu-OEM-Allianzen an - Planmeca und Align Technologie vermarkten jetzt gemeinsam Scanner-Aligner-Bundles für konsolidierte Gruppen. Anbieter ohne vollständige digitale Ökosysteme riskieren Verdrängung, da Ketten Lieferantenlisten rationalisieren.

Branchenführer für Dentalgeräte In den Niederlanden

-

Zimmer Biomet

-

3M

-

Henry Schein Inc.

-

Ultradent Produkte Inc.

-

Dentsply Sirona

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Das von Axcel unterstützte Oral- Pflege stimmte dem Erwerb von de Tandartsengroep zu und fügte 31 Kliniken und acht Labore hinzu, wodurch ein niederländisches Netzwerk mit 80 Standorten entsteht.

- März 2025: Die niederländische Behörde für Verbraucher und Märkte startete eine Untersuchung zu Privat-Eigenkapital-Roll-Ups In der Zahnpflege unter der vorgeschlagenen Wibz-Gesetzgebung.

Umfang des Berichts zum Markt für Dentalgeräte In den Niederlanden

Entsprechend dem Umfang des Berichts sind Dentalgeräte die Werkzeuge, die Zahnärzte zur zahnärztlichen Behandlung verwenden. Sie umfassen Werkzeuge zur Untersuchung, Manipulation, Behandlung, Restauration und Entfernung von Zähnen und umgebenden oralen Strukturen. Standardinstrumente sind die Instrumente, die zur Untersuchung, Restauration und Extraktion von Zähnen sowie zur Manipulation von Geweben verwendet werden. Der Markt für Dentalgeräte In den Niederlanden ist nach Produkt (Allgemeine und Diagnostikgeräte, Zahnmedizinische Verbrauchsmaterialien und Andere Dentalgeräte), Behandlung (Kieferorthopädisch, Endodontisch, Parodontal, Prothetisch) und Endverbraucher (KrankenhäBenutzer, Kliniken und Andere Endverbraucher) segmentiert. Der Bericht bietet den Wert (In Millionen USD) für die oben genannten Segmente.

| Diagnostikgeräte | Dentallaser | Weichgewebelaser |

| Hartgewebelaser | ||

| Radiologieausrüstung | Extraorale Radiologieausrüstung | |

| Intraorale Radiologieausrüstung | ||

| Zahnarztstuhl und Ausrüstung | ||

| Therapeutische Ausrüstung | Zahnärztliche Handstücke | |

| Elektrochirurgische Systeme | ||

| CAD/CAM-Systeme | ||

| Fräsausrüstung | ||

| Gussmaschine | ||

| Andere therapeutische Ausrüstungen | ||

| Zahnmedizinische Verbrauchsmaterialien | Zahnärztliche Biomaterialien | |

| Zahnimplantate | ||

| Kronen und Brücken | ||

| Andere zahnmedizinische Verbrauchsmaterialien | ||

| Andere Dentalgeräte | ||

| Kieferorthopädisch |

| Endodontisch |

| Parodontal |

| Prothetisch |

| Zahnkliniken |

| Zahnarztpraxen |

| Akademische und Forschungsinstitute |

| Nach Produkt | Diagnostikgeräte | Dentallaser | Weichgewebelaser |

| Hartgewebelaser | |||

| Radiologieausrüstung | Extraorale Radiologieausrüstung | ||

| Intraorale Radiologieausrüstung | |||

| Zahnarztstuhl und Ausrüstung | |||

| Therapeutische Ausrüstung | Zahnärztliche Handstücke | ||

| Elektrochirurgische Systeme | |||

| CAD/CAM-Systeme | |||

| Fräsausrüstung | |||

| Gussmaschine | |||

| Andere therapeutische Ausrüstungen | |||

| Zahnmedizinische Verbrauchsmaterialien | Zahnärztliche Biomaterialien | ||

| Zahnimplantate | |||

| Kronen und Brücken | |||

| Andere zahnmedizinische Verbrauchsmaterialien | |||

| Andere Dentalgeräte | |||

| Nach Behandlung | Kieferorthopädisch | ||

| Endodontisch | |||

| Parodontal | |||

| Prothetisch | |||

| Nach Endverbraucher | Zahnkliniken | ||

| Zahnarztpraxen | |||

| Akademische und Forschungsinstitute | |||

Schlüsselfragen, die im Bericht beantwortet werden

1. Wie Groß ist der aktuelle Markt für Dentalgeräte In den Niederlanden?

Der Markt ist mit 96,20 Millionen USD im Jahr 2025 bewertet und soll bis 2030 129,47 Millionen USD erreichen.

2. Welches Produktsegment wächst am schnellsten?

Zahnmedizinische Geräte, getrieben von CAD/CAM-Systemen und CBCT-Scannern, sollen bis 2030 eine CAGR von 6,43% verzeichnen.

3. Wie Groß ist der Unternehmens-DSO-Footprint im Land?

Zahn Dienstleistung Organizations kontrollieren etwa 10-15% der niederländischen Behandlungsplätze, ein Anteil, der voraussichtlich steigen wird, da Privat-Eigenkapital-Fonds Roll-Ups fortsetzen.

4. Warum steigt die Implantat-Nachfrage?

Eine alternde Bevölkerung behält mehr natürliche Zähne, was zu komplexen restaurativen Bettürfnissen und erhöhter Präferenz für implantatgestützte Überbauprothesen führt.

Seite zuletzt aktualisiert am: