Marktanalyse für Polyurethane im Nahen Osten und in Afrika

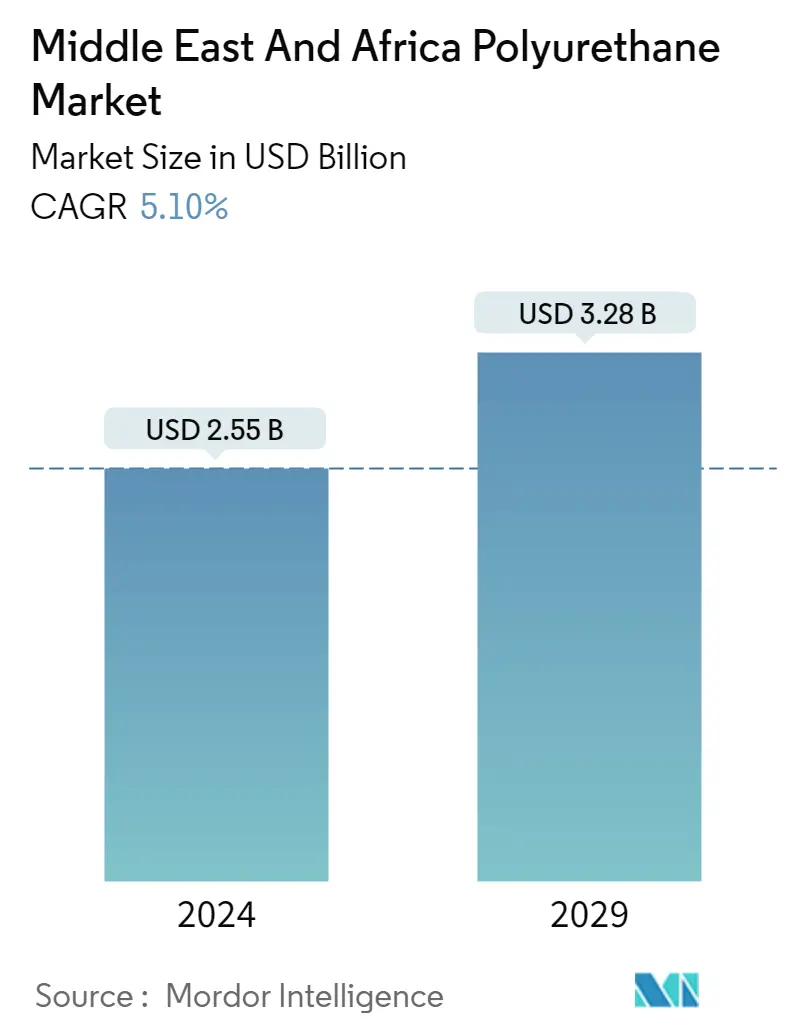

Die Größe des Polyurethan-Marktes im Nahen Osten und in Afrika wird im Jahr 2024 auf 2,55 Milliarden US-Dollar geschätzt und soll bis 2029 3,28 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,10 % im Prognosezeitraum (2024–2029) entspricht.

- Der COVID-19-Ausbruch wirkte sich negativ auf den Markt aus. Die Einstellung oder Verlangsamung von Projekten, Bewegungseinschränkungen, Produktionsstopps und Arbeitskräftemangel zur Eindämmung des COVID-19-Ausbruchs führten zu einem Rückgang des Wachstums des Polyurethan-Marktes. Allerdings erholte er sich ab 2021 deutlich, was auf den steigenden Verbrauch in verschiedenen Endanwendungen zurückzuführen ist, darunter Möbel, Innenräume und Automobile.

- Kurzfristig sind die steigende Nachfrage aus der Bauindustrie und der wachsende Bedarf an Wärmedämmung aus der Elektronik- und Haushaltsgeräteindustrie einige der Hauptfaktoren für das Wachstum des untersuchten Marktes.

- Andererseits dürften volatile Rohstoffpreise und die Giftigkeit von Polyurethanbeschichtungen das Marktwachstum behindern.

- Das wachsende Bewusstsein für die Energieeffizienzpolitik im Zusammenhang mit Gebäuden in der Region des Nahen Ostens dürfte in Zukunft eine Chance für das Marktwachstum darstellen.

- Es wird erwartet, dass Saudi-Arabien den Markt dominiert und im Prognosezeitraum auch die höchste CAGR verzeichnen wird.

Markttrends für Polyurethan im Nahen Osten und in Afrika

Steigende Nachfrage aus der Bauindustrie

- Die umfangreichste Anwendung von Polyurethan findet in der Bauindustrie statt. Polyurethane werden zur Herstellung von Hochleistungsprodukten verwendet, die stark, aber leicht sind, eine gute Leistung erbringen und langlebig und vielseitig sind.

- Die Bauindustrie ist der größte Abnehmer von Polyurethan-Hartschaum. Die Verwendung einer Polyurethan-Hartschaumisolierung bietet viele Vorteile, darunter Energieeffizienz, hohe Leistung, Vielseitigkeit, thermische/mechanische Leistung und Umweltfreundlichkeit.

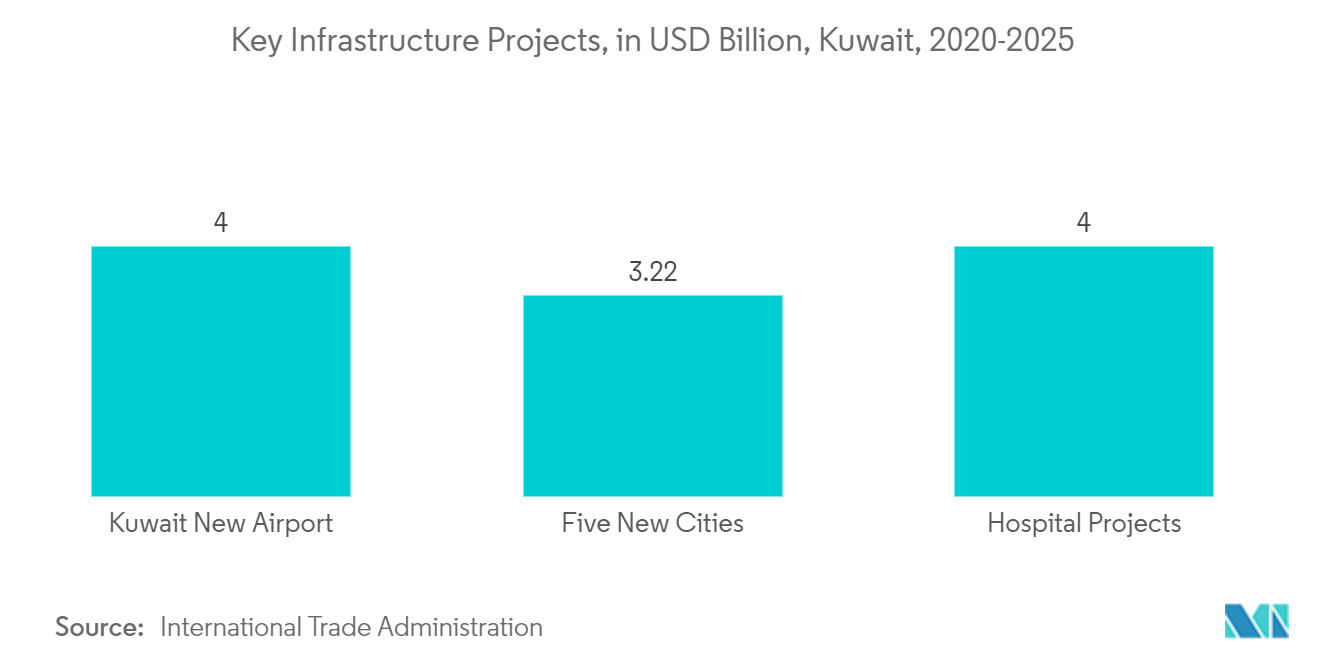

- Die Achse Nachhaltiges Wohnumfeld in der Vision 2035 von Kuwait umfasst fünf Säulen, von denen die wichtigste darin besteht, den Bürgern Wohnraumversorgung zu bieten. Ziel ist es, die Bereitstellung von 65,5 Tausend Wohneinheiten durch fünf Projekte sicherzustellen, die etwa 3,22 Milliarden KWD (10,5 Milliarden US-Dollar) kosten ), die letzte davon endet im Jahr 2029.

- Wenn diese Projekte umgesetzt werden, wird der Staat etwa 72 % der aktuellen Wohnungsanfragen erfüllt haben, was einer Zahl von 91.000 entspricht. Das erste Projekt des Wohnpflegeplans dreht sich um die Vision von Kuwait 2035 (Neu-Kuwait) in der Stadt Jaber Al-Ahmad, die eine Fertigstellungsquote von 95 % aufweist. Das zweite Projekt befindet sich in der Stadt Al-Mutla'a und soll bis Ende 2023 mit einer Fertigstellungsquote von 64 % abgeschlossen sein.

- Das dritte Projekt befindet sich im Vorort South Abdullah Al-Mubarak, dessen Fertigstellungsrate 72 % beträgt und bis Ende 2025 abgeschlossen sein wird. Die Fertigstellungsrate im vierten Projekt, dem South Sabah Al-Ahmad, beträgt Etwa 14 %, da es sich noch in der Vorbereitungsphase befindet, und die Fertigstellung wird für 2029 erwartet. Dieser südlich von Saad Al-Abdullah gelegene Bau hat eine Fertigstellungsquote von 13 %, da er sich noch in der Vorbereitungsphase befindet und im Jahr 2029 endet. Daher wird der wachsende Wohnungsbau in Kuwait Hartschaumstoffe erfordern, was die Nachfrage für den Polyurethan-Markt in Kuwait weiter steigern wird.

- Daher wird erwartet, dass die oben genannten Faktoren den Markt für Polyurethane im Prognosezeitraum ankurbeln werden.

Saudi-Arabien wird den Markt dominieren

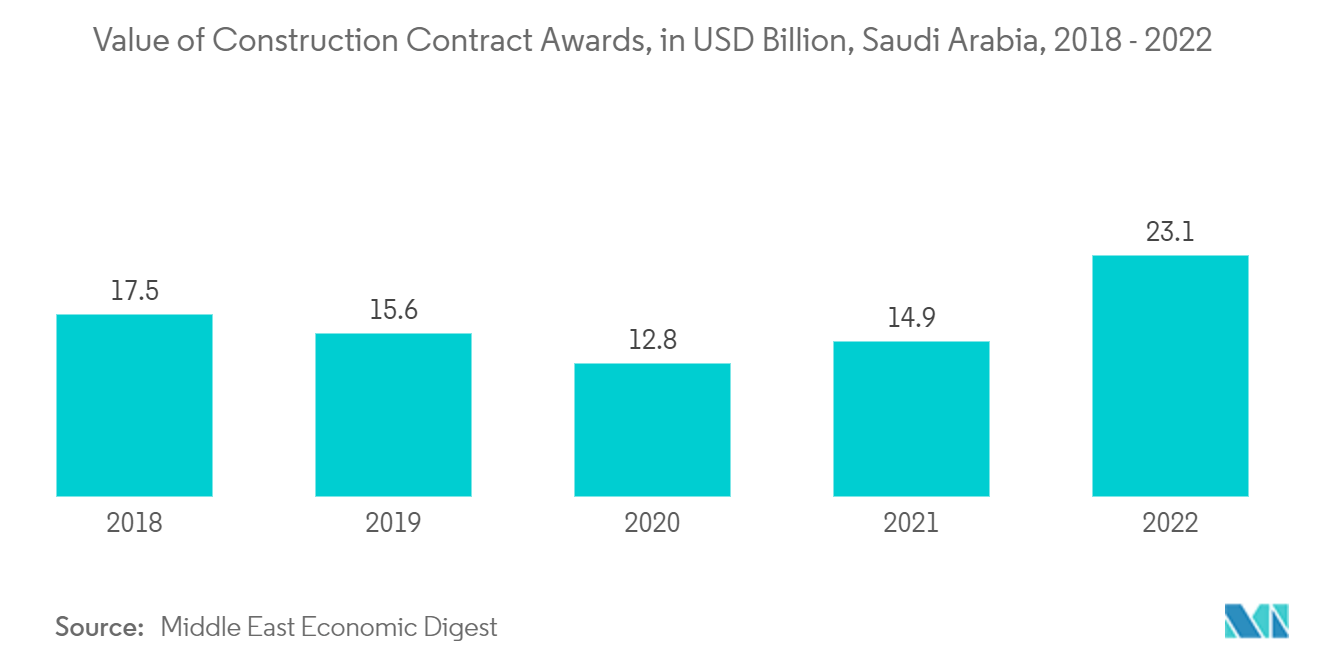

- Saudi-Arabien hält den größten Anteil am Polyurethanmarkt im Nahen Osten und in Afrika. Es wird erwartet, dass die Nachfrage nach Polyurethan im gesamten Prognosezeitraum aufgrund steigender Investitionen und Bau-, Möbel- und Elektronikaktivitäten im Land steigen wird. Der Anstieg der Bevölkerung und des verfügbaren Einkommens erhöhte die Nachfrage nach der Entwicklung hochwertigerer Wohngebäude.

- Der saudi-arabische Baumarkt wird aufgrund seiner Vision 2030, NTP 2020 und mehreren laufenden Reformen zur Diversifizierung weg vom Öl voraussichtlich ein deutliches Wachstum verzeichnen und lukratives Potenzial bieten. Vision 2030, NTP 2020, der Investitionsschub des privaten Sektors und die laufenden Reformen dürften im prognostizierten Zeitraum die Wachstumstreiber für den saudischen Polyurethan-Markt aus der Bauindustrie des Landes sein. Saudi-Arabiens Vision 2030 belebt zusammen mit erheblichen Investitionen in den Wohnungsbau und die Infrastrukturentwicklung, die im ganzen Land von den lokalen Behörden gefördert werden, die Bauindustrie und weckt das Interesse einer wachsenden Zahl internationaler Akteure.

- Darüber hinaus werden im Rahmen der Vision 2030 bis 2030 in ganz Saudi-Arabien 80 neue Hotels mit mehr als 11.000 luxuriösen Zimmern eröffnet. Daher wird erwartet, dass steigende Investitionen in Bauwesen und Hotelmöbel zu einer Nachfrage nach flexiblem Schaumstoff führen werden.

- Derzeit tritt die Wirtschaft des Landes in eine Post-Öl-Ära ein, in der die im Bau befindlichen Megastädte des Königreichs für zukünftiges Wachstum sorgen werden. Laut Branchenangaben laufen in Saudi-Arabien derzeit mehr als 5.200 Bauprojekte im Wert von 819 Milliarden US-Dollar. Diese Projekte machen etwa 35 % des Gesamtwerts der aktiven Projekte im Golf-Kooperationsrat (GCC) aus.

- Zu den großen städtischen Bauprojekten in Saudi-Arabien gehören die King Abdullah Security Compounds (Phase 5) und die Große Moschee (Erweiterung der Heiligen Haram-Moschee), die jeweils einen Wert von 21,3 Milliarden US-Dollar haben und vom Ministerium für Kommunen und ländliche Angelegenheiten in Mekka entwickelt wurden.

- Zu den wichtigsten Bauprojekten in Saudi-Arabien gehören Neom, das Red Sea Project, die Unterhaltungsstadt Qiddiya, Amaala, Jean Nouvels Sharaan Resort in Al-Ula, die Große Moschee von Makkah – Dritte Erweiterung, der Jeddah Tower, die Sakani Homes des Ministeriums für Wohnungswesen, Jabal Omar, Al Widyan, Riad Metro, Riyadh Rapid Bus Transit System, Erweiterung der King Fahd Medical City, King Abdullah Bin Abdulaziz Medical Complexes, King Salman Energy Park (Spark), Berri und Marjan von Saudi Aramco, Hanergy Solar Park, Windkraftwerk Dumat Al Jandal, Saudi-Arabien Die PIB-Fabrik von Aramco-Total und die panasiatische Abfüllanlage.

- Saudi-Arabiens Amid Vision 2030 ist ein bedeutender Entwicklungsplan, der durch Megaprojekte unterstützt wird, die auf das Wachstum der Infrastruktur des Landes abzielen. Mit einem Schwerpunkt auf Umweltverpflichtungen, der Verbesserung der Lebensqualität der Bürger und der Schaffung einer starken Wirtschaft strebt Vision 2030 danach, Veränderungen herbeizuführen. Durch die Einführung der Vision 2030 und des entsprechenden Nationalen Transformationsplans (NTP) wurden die Investitionen in mehreren Bereichen, darunter Gesundheitswesen, Bildung und Infrastruktur, ausgeweitet.

- In Saudi-Arabien werden zahlreiche Wohn- und Gewerbeprojekte gestartet, was die Bautätigkeit des Landes voraussichtlich steigern wird. Beispielsweise hat die saudische Regierung mehrere Megaprojekte gestartet, die im ganzen Land bereits in vollem Gange sind, um Touristen anzulocken. Einige der Megaprojekte, die Wohnkomplexe umfassen werden, sind Qiddiya Das Projekt wird mit 4.000 Wohneinheiten bis 2025 und 11.000 Wohneinheiten bis 2030 zu einem herausragenden kulturellen Wahrzeichen werden. Diriyah Gate Das Projekt in Riad wird bis 2027 20.000 Wohneinheiten umfassen. New Murabba Das Innenstadtprojekt von Riad wird voraussichtlich 104.000 Wohneinheiten beherbergen.

- Saudi-Arabien entwickelt sich und das Land erhält beeindruckende Investitionen. Das Land erklärte im März 2022, dass es sein Schienennetz durch den Einbau von 8.000 Kilometern neuer Gleise mehr als verdreifachen werde. Im Juli 2021 wurden 147 Milliarden US-Dollar für den Transport- und Logistiksektor bereitgestellt. Bis 2030, wenn die Ziele erreicht sind, werden diese Industrien 10 % zum BIP des Landes beitragen, was einer Steigerung von 4 % gegenüber heute entspricht.

- Nach Angaben der Gulf Council Corporation hat Saudi-Arabien geplant, 66,49 Milliarden US-Dollar in Gesundheitseinrichtungen zu investieren, mit Hilfe des privaten Sektors, dessen Beteiligung bis 2030 voraussichtlich um 65 % steigen wird.

- Aufgrund all dieser Faktoren wird erwartet, dass der saudi-arabische Polyurethan-Markt in den nächsten Jahren stetig wachsen wird.

Überblick über die Polyurethanindustrie im Nahen Osten und in Afrika

Der Polyurethanmarkt im Nahen Osten und in Afrika ist von Natur aus stark konsolidiert. Zu den wichtigsten Marktteilnehmern zählen unter anderem Covestro AG, BASF SE, Dow, LANXESS und Huntsman International LLC (nicht in einer bestimmten Reihenfolge).

Marktführer für Polyurethan im Nahen Osten und in Afrika

Covestro AG

Huntsman International LLC

BASF SE

Dow

LANXESS

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Polyurethan-Markt im Nahen Osten und in Afrika

- Februar 2022 BASF SE und NEVEON kooperieren beim Matratzenrecycling. BASF hat ein nasschemisches Recyclingverfahren für gebrauchte Matratzen aus Polyurethan entwickelt, das die Herstellung neuer Betten aus alternativen Polyurethanmaterialien ermöglicht.

- Januar 2022 Saudi Aramco vergibt einen Auftrag im Wert von 8,2 Milliarden AED (2,23 Milliarden US-Dollar) an die National Petroleum Construction Company (NPCC) von Abu Dhabi für zwei Pakete im Offshore-Feld Zuluf. Das Projekt sollte sich über drei Jahre erstrecken.

Segmentierung der Polyurethan-Industrie im Nahen Osten und in Afrika

Polyurethan ist ein Kunststoff-Polymermaterial, das zur Herstellung moderner, vielseitiger und sicherer Verbraucher- und Industrieprodukte verwendet wird, die umweltfreundlich sind. Polyurethan entsteht durch die Reaktion eines Polyols (ein Alkohol mit mehr als zwei reaktiven Hydroxylgruppen pro Molekül) mit einem Diisocyanat oder einem polymeren Isocyanat in Gegenwart geeigneter Katalysatoren und Additive.

Der Polyurethanmarkt im Nahen Osten und in Afrika ist nach Anwendung, Endverbraucher und Geografie segmentiert. Je nach Anwendung ist der Markt in Schäume, Beschichtungen, Kleb- und Dichtstoffe, Elastomere und andere Anwendungen unterteilt. Nach Endverbraucher ist der Markt in Möbel und Innenausstattung, Bauwesen, Elektronik und Haushaltsgeräte, Automobil, Schuhe, Verpackung und andere Endverbraucherbranchen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Markt in sieben großen Ländern im Nahen Osten und in Afrika.

Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (USD) erstellt.

| Schäume | Hartschaum |

| Flexibler Schaumstoff | |

| Beschichtungen | |

| Kleb- und Dichtstoffe | |

| Elastomere | |

| Andere Anwendungen |

| Möbel und Inneneinrichtung |

| Bauwesen und Konstruktion |

| Elektronik und Haushaltsgeräte |

| Automobil |

| Schuhwerk |

| Verpackung |

| Andere Endverbraucherbranchen |

| Saudi-Arabien |

| Vereinigte Arabische Emirate |

| Südafrika |

| Ägypten |

| Kuwait |

| Katar |

| Marokko |

| Rest des Nahen Ostens und Afrikas |

| Anwendung | Schäume | Hartschaum |

| Flexibler Schaumstoff | ||

| Beschichtungen | ||

| Kleb- und Dichtstoffe | ||

| Elastomere | ||

| Andere Anwendungen | ||

| Endverbraucherindustrie | Möbel und Inneneinrichtung | |

| Bauwesen und Konstruktion | ||

| Elektronik und Haushaltsgeräte | ||

| Automobil | ||

| Schuhwerk | ||

| Verpackung | ||

| Andere Endverbraucherbranchen | ||

| Erdkunde | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Ägypten | ||

| Kuwait | ||

| Katar | ||

| Marokko | ||

| Rest des Nahen Ostens und Afrikas |

Häufig gestellte Fragen zur Polyurethan-Marktforschung im Nahen Osten und in Afrika

Wie groß ist der Polyurethan-Markt im Nahen Osten und in Afrika?

Es wird erwartet, dass die Größe des Polyurethan-Marktes im Nahen Osten und in Afrika im Jahr 2024 2,55 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 5,10 % bis 2029 auf 3,28 Milliarden US-Dollar wachsen wird.

Wie groß ist der Polyurethan-Markt im Nahen Osten und in Afrika?

Im Jahr 2024 wird die Größe des Polyurethan-Marktes im Nahen Osten und in Afrika voraussichtlich 2,55 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Polyurethan-Markt für den Nahen Osten und Afrika?

Covestro AG, Huntsman International LLC, BASF SE, Dow, LANXESS sind die größten Unternehmen, die auf dem Polyurethanmarkt im Nahen Osten und in Afrika tätig sind.

Welche Jahre deckt dieser Polyurethan-Markt für den Nahen Osten und Afrika ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Polyurethan-Marktes im Nahen Osten und in Afrika auf 2,43 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Polyurethan-Marktes im Nahen Osten und Afrika für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Polyurethan-Marktes im Nahen Osten und Afrika für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die Polyurethan-Industrie im Nahen Osten und in Afrika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Polyurethan im Nahen Osten und Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Polyurethan-Analyse für den Nahen Osten und Afrika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.