MEA Cybersicherheit Marktgröße und -anteil

MEA Cybersicherheit Marktanalyse von Mordor Intelligenz

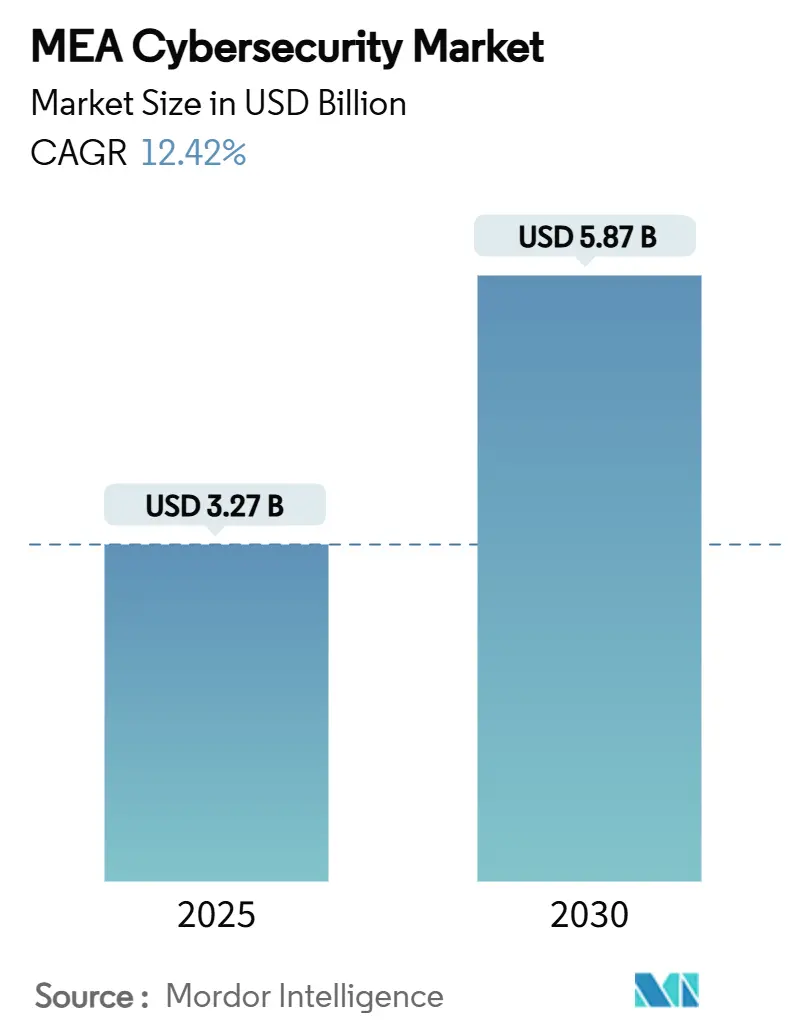

Die Naher Osten und Afrika Cybersicherheit Marktgröße beträgt USD 3,27 Milliarden im Jahr 2025 und wird voraussichtlich bis 2030 USD 5,87 Milliarden erreichen, was einer CAGR von 12,42% über den Prognosezeitraum entspricht. Schnelle Sovereign-Wolke-Einführungen im Golf-Kooperationsrat, zunehmende Bedrohungen für operative Technologien (OT) regionaler Öl- und Gasvermögen sowie explosive Einführung von Mobil Money In Subsahara-Afrika konvergieren, um die Sicherheitsausgaben zu steigern. Mega-Ereignis-Pipelines wie die Expo 2030 und NEOM treiben die Härtung kritischer nationaler Infrastrukturen voran, während Wolke-gelieferte Sicherheit an Zugkraft gewinnt, da Organisationen auf Null-Trust-Architekturen modernisieren. Parallele Kostendruck durch akuten Fachkräftemangel und fragmentierte Datenschutzgesetze schaffen Öffnungen für Gemanagt Sicherheit Dienstleistung Anbieter, um Marktanteile im Naher Osten und Afrika Cybersicherheit Markt zu erobern.

Wichtige Berichtserkenntnisse

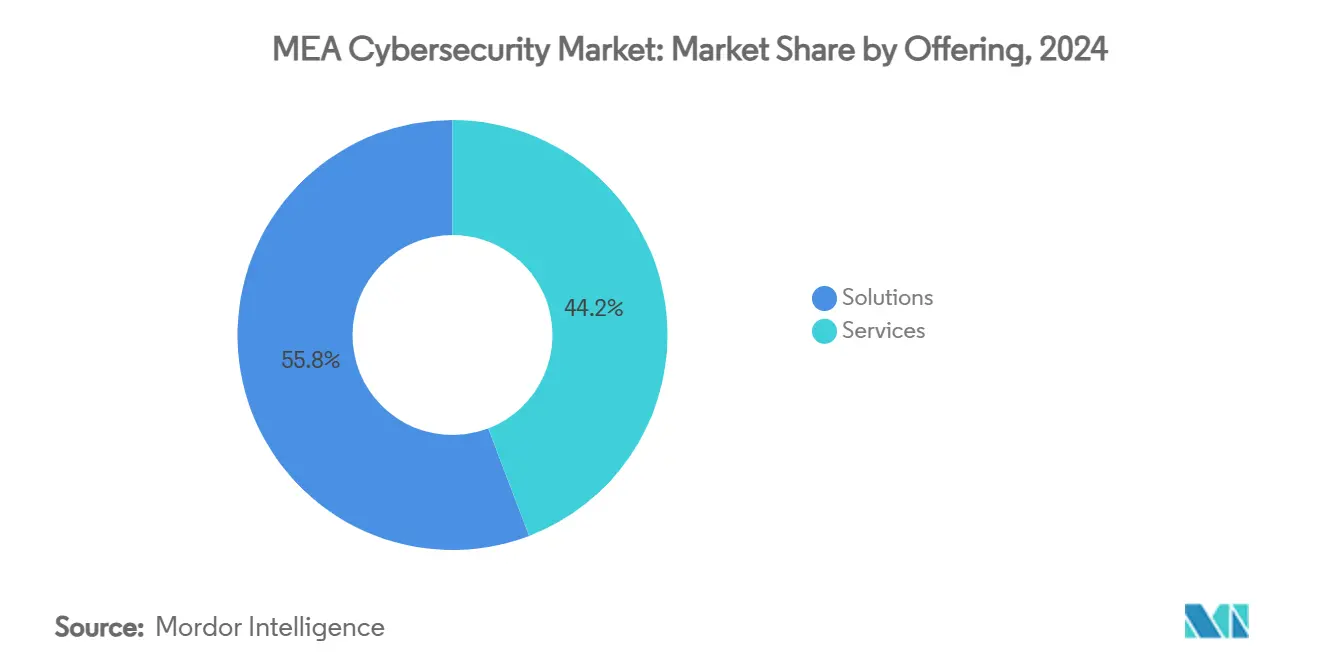

- Nach Angebot hielten Lösungen 70,1% des Naher Osten und Afrika Cybersicherheit Marktanteils im Jahr 2024, während Gemanagt Dienstleistungen voraussichtlich mit einer CAGR von 14,9% bis 2030 expandieren werden.

- Nach Bereitstellungsmodus kommandierte An-Premise 62,4% Anteil der Naher Osten und Afrika Cybersicherheit Marktgröße im Jahr 2024, während Wolke-gelieferte Sicherheit mit 15,7% CAGR wachsen soll.

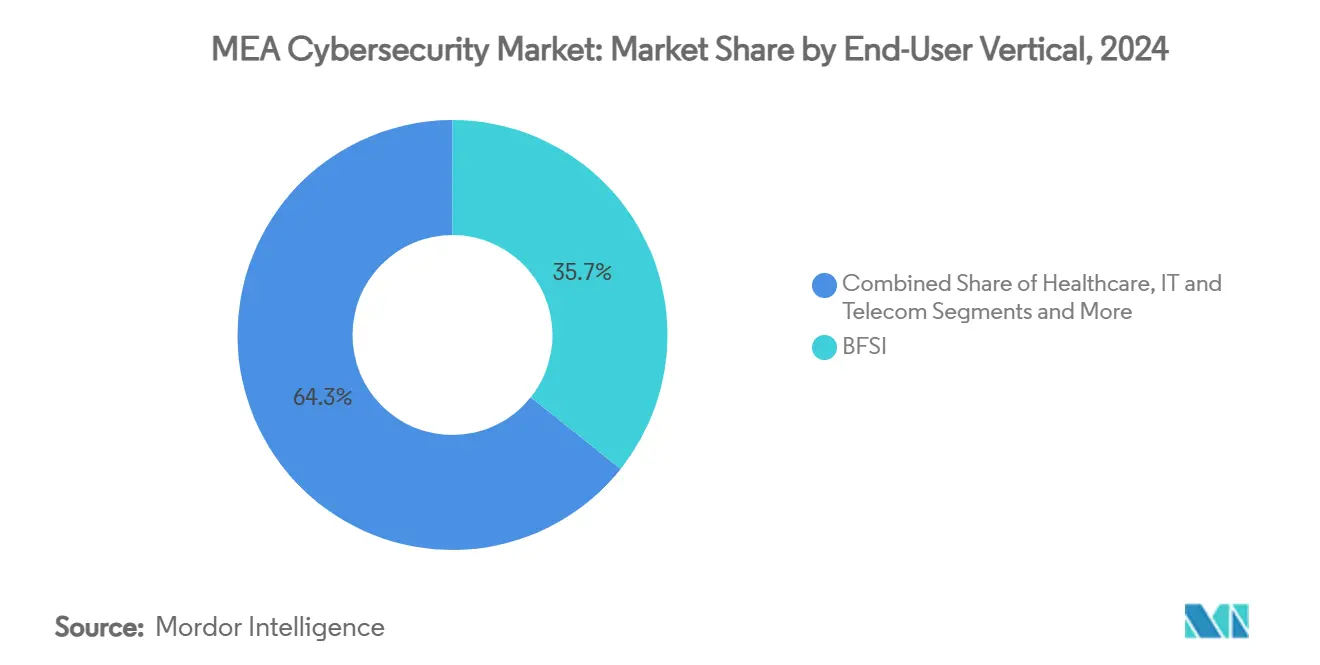

- Nach Endnutzer-Vertikale führte bfsi mit 35,7% Umsatzanteil im Jahr 2024; Gesundheitswesen Cybersicherheit schreitet mit einer CAGR von 15,3% bis 2030 voran.

- Nach Unternehmensgröße entfielen auf Großunternehmen 68,3% der Ausgaben im Jahr 2024, wobei das KMU-Segment mit einer CAGR von 14,6% bis 2030 beschleunigt.

MEA Cybersicherheit Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Sovereign-Wolke und Residency-Mandate im gcc beschleunigen SOC-Investitionen | +2.1% | gcc-Nationen | Mittelfristig (2-4 Jahre) |

| Schnelle digital-Bankwesen-Lizenzerteilung In KSA und VAE steigern Einhaltung-geführte Sicherheitsausgaben | +1.8% | Saudi-Arabien-Arabien, VAE | Kurzfristig (≤ 2 Jahre) |

| Eskalierende OT Cyber-Angriffe auf Öl- und Gasvermögen treiben ICS/SCADA-Sicherheitsaufnahme voran | +1.6% | Naher Osten, Nordafrika | Mittelfristig (2-4 Jahre) |

| Explosive Mobil-Money-Adoption In Subsahara-Afrika erfordert Endpunkt- und Betrugsschutz | +2.3% | Subsahara-Afrika | Langfristig (≥ 4 Jahre) |

| Mega-Events-Pipeline intensiviert kritische Infrastrukturhärtung | +1.4% | VAE, Saudi-Arabien-Arabien | Kurzfristig (≤ 2 Jahre) |

| Neue nationale Cyber-Vorschriften verpflichten zum Bedrohung-Intelligenz-Austausch | +1.9% | gcc, Nordafrika | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Sovereign-Cloud und Residency-Mandate im GCC beschleunigen SOC-Investitionen

Mandate, die In Saudi-Arabien-Arabiens essentiell Cybersicherheit Bedienelemente 2024 und der VAE National IoT Sicherheit Policy eingebettet sind, erfordern eine Datenverarbeitung im Land und drängen Organisationen dazu, lokale Sicherheit Operationen Center und einheimische Talentpipelines aufzubauen[1]Clyde & Co LLP, "Saudi-Arabien Arabien essentiell Cybersicherheit Bedienelemente 2024," clydeco.com. Die Strategie wird durch Katars National Cybersicherheit Strategy 2024-2030 verstärkt, die bis 2027 einen Marktwert von USD 11 Milliarden anstrebt und Gemanagt Sicherheit Dienstleistungen priorisiert, um Fachkräftemangel auszugleichen. Infolgedessen wird erwartet, dass lokale SOC-Aufbauten und die Adoption von Gemanagt Dienstleistungen das langfristige Wachstum im Naher Osten und Afrika Cybersicherheit Markt verankern.

Schnelle Digital-Banking-Lizenzerteilung in KSA und VAE steigern Compliance-geführte Sicherheitsausgaben

Saudi-Arabien-Arabiens Regulatory Sandbox Programme und das VAE persönlich Daten Schutz Law zwingen Digitalbanken dazu, robuste Risikomanagement-Frameworks vor der Markteinführung zu demonstrieren. Mehrere regulatorische Kontrollpunkte - von Zentralbanken bis zu Handelsministerien - erfordern kontinuierliche Audits und treiben die Nachfrage nach Beratung, Drittpartei-Bewertungen und Automatisierungsplattformen voran. Einhaltung-getriebene Käufe verleihen dem Naher Osten und Afrika Cybersicherheit Markt Schwung, da Lizenzanträge steigen.

Eskalierende OT Cyber-Angriffe auf Öl- und Gasvermögen treiben ICS/SCADA-Sicherheitsaufnahme voran

Energiebetreiber konfrontieren ausgeklügelte Kampagnen, die In Raffineriekontrollnetzwerke eindringen und die Produktion stören. Saudi-Arabien Aramcos OT-Sicherheitsakademie mit Dragos spiegelt eskalierende Investitionen In dedizierten Industriekontrollschutz wider. Die miteinander verbundenen Energiekorridore der Region erfordern luftgelagerte Netzwerke, Anomalieerkennungssensoren und rund um die Uhr arbeitende OT-zentrierte SOCs, was die Lösungsnachfrage im Naher Osten und Afrika Cybersicherheit Markt verstärkt.

Explosive Mobile-Money-Adoption in Subsahara-Afrika erfordert Endpoint- und Betrugsschutz

Mobil-Money-Transaktionen erreichten neue Höchststände, generierten jedoch USD 140 Millionen an Cyberkriminalitätsverlusten, angetrieben von SIM-Swapping und Sozial-Maschinenbau-Taktiken. Zentralbanken In Nigeria und Kenia führten obligatorische Cybersicherheit-Frameworks ein, die Finanzdienstleister dazu zwingen, mehrere-Faktor-Authentifizierung, Echtzeit-Betrugsanalytik und sichere Agentennetzwerke einzusetzen. Endpunkt- und Betrugsmanagementsanbieter gewinnen Marktanteile, da der Naher Osten und Afrika Cybersicherheit Markt In finanziell inklusive Ökosysteme eindringt.

Hemmnis-Auswirkungsanalyse

| Hemmnis | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Akuter Mangel an Cybersicherheit-Fachkräften bläht Dienstleistungskosten auf | −1.8% | gcc und Afrika | Langfristig (≥ 4 Jahre) |

| Fragmentierte Datenschutzgesetze In afrikanischen Nationen erhöhen Einhaltung-Komplexität | −1.2% | Subsahara-Afrika | Mittelfristig (2-4 Jahre) |

| Budgetbeschränkungen unter afrikanischen KMU priorisieren grundlegende Digitalisierung über Sicherheit | −1.4% | Subsahara-Afrika | Mittelfristig (2-4 Jahre) |

| Importabhängigkeit von Sicherheitsgeräten exponiert geopolitischen Lieferketten-Störungen | −0.9% | Naher Osten, Nordafrika | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Akuter Mangel an Cybersecurity-Fachkräften bläht Dienstleistungskosten auf

Siebenundachtzig Prozent der VAE-Unternehmen kämpfen darum, qualifizierte Fachkräfte zu rekrutieren, obwohl Monatsgehälter für Berater AED 13.500 übersteigen. Katar verzeichnet 434,09 Cybersicherheit-Rollen pro 100.000 Einwohner, doch die Nachfrage übersteigt weiterhin das Angebot und zwingt Organisationen dazu, Überwachung und Vorfall Antwort auszulagern. Höhere Lohnrechnungen heben die Gesamtprojektkosten und Dämpfen Adoptionsraten, besonders unter mittelständischen Unternehmen, was den Naher Osten und Afrika Cybersicherheit Markt einschränkt.

Fragmentierte Datenschutzgesetze in afrikanischen Nationen erhöhen Compliance-Komplexität

Kamerun, Nigeria und Ägypten unterhalten unterschiedliche Datenschutzstatute, die multinationale Dienstleister dazu zwingen, separate Einhaltung-Playbooks zu führen. Variierende Breach-Benachrichtigung-Zeiträume und Strafstrukturen blähen Audit-Arbeitslasten auf und verlängern Projektvorlaufzeiten. Unternehmen greifen standardmäßig auf einen Höchststandard-Ansatz zurück und übernehmen die strengsten Kontrollen kontinentweit, aber das erhöht Implementierungskosten und verlangsamt den Markteintritt im Naher Osten und Afrika Cybersicherheit Markt.

Segmentanalyse

Nach Angebot: Lösungen überholen Dienstleistungen, doch Momentum verschiebt sich

Lösungen erfassten 70,1% des Umsatzes im Jahr 2024, da Organisationen Endpunkt-, Netzwerk- und Wolke-Sicherheitssuiten In Großen Mengen beschafften. Diese Dominanz zeigt die Kaufkraft Großer Unternehmen, die immer noch An-Premise-Geräte für kritische Umgebungen bevorzugen. Kontinuierliche Innovation In KI-gesteuerte Bedrohungserkennung verstärkt Lösungsausgaben, wobei Anbieter wie SentinelOne Sicherheitslage-Management hinzufügen, um Shadow KI Assets zu verteidigen[2]SentinelOne, "KI Sicherheit Posture Management Launch," sentinelone.com. Der Naher Osten und Afrika Cybersicherheit Markt zeigt dennoch steigenden Appetit auf Gemanagt Dienstleistungen, erkennbar an einem CAGR-Ausblick von 14,9%, angeheizt durch akuten Fachkräftemangel und Einhaltung-Lasten.

Professionelle Dienstleistungen wachsen, da Integratoren komplexe Hybrid-Architekturen In Sovereign-Wolke-Umgebungen maßschneidern. KMU gravieren insbesondere zu SOC-als-eine-Dienstleistung-Angeboten wie Flüssigkeit C2, das Überwachung, Vorfall Antwort und regulatorische Berichterstattung für eine vorhersagbare Gebührenstruktur bündelt. Die Verschiebung allokiert Anteile innerhalb der Naher Osten und Afrika Cybersicherheit Branche neu, während Lösungsverkäufe für Große Renovierungsprojekte erhalten bleiben.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Bereitstellungsmodus: Cloud-Traktion gewinnt an On-Premise-Führung

An-Premise-Architekturen hielten 62,4% der Naher Osten und Afrika Cybersicherheit Marktgröße im Jahr 2024 aufgrund von Datensouveränitätsregeln und Legacy-SCADA-Verbindungen. Doch Wolke-gelieferte Sicherheit wird voraussichtlich mit 15,7% CAGR expandieren, da regionale Anbieter lokale Points von Presence etablieren, die Residency-Mandate erfüllen. Ciscos VAE Secure Dienstleistung Rand Knoten exemplifiziert Wolke-Lokalisierung, die Latenz senkt und sich an gcc-Kontrollen ausrichtet.

Hybrid-Modelle dominieren nun Migrations-Roadmaps. Organisationen behalten sensible Workloads im Land, während sie Analytik- und Sandboxing-Aufgaben zu regionalen Clouds routen. Gartner-Summit-Dialoge unterstreichen Null-Trust-Adoption, da Unternehmen Identität von Perimeter entkoppeln und damit Wolke-Uptake im Naher Osten und Afrika Cybersicherheit Markt weiter vorantreiben.

Nach Endnutzer-Vertikale: BFSI behält Führung, Gesundheitswesen steigt

bfsi-Institutionen repräsentierten 35,7% der Ausgaben im Jahr 2024, was strenge Aufsichtskontrolle und steigende Zahlungsbetrugs-Vorfälle widerspiegelt. Neue digital-Bankwesen-Lizenzrunden In Saudi-Arabien-Arabien und den VAE verlangen ISO 27001-konforme Kontrollen und konsolidieren Sicherheitsbudgets mit Identitäts-, Betrugs- und Datenverlustverhinderungs-Modulen. Umgekehrt steigen Gesundheitsausgaben mit 15,3% CAGR, da vernetzte Medizingeräte die Angriffsfläche erweitern. Forschung von akademischen Konsortien dokumentiert Malware- und Ransomware-Risiken für Krankenhaus-IoT-Flotten.

Regierungs-, Energie- und Fertigungssektoren erhalten Nachfrage nach OT-zentrischen Verteidigungen aufrecht. Einzelhandel und e-Handel priorisieren Zahlung-Tor-Sicherheit, da online-Transaktionen proliferieren, während Telekommunikationsträger In Backend-Härtung und Gemanagt Sicherheit Resale-Programme investieren. Diese diversifizierten Treiber verstärken Resilienz im Naher Osten und Afrika Cybersicherheit Markt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Unternehmensgröße: KMU-Adoption verengt Lücke

Großunternehmen entfielen auf 68,3% der 2024er Ausgaben, doch KMU weisen die schnellste Trajektorie mit 14,6% CAGR auf. Cyberangriffe zielen auf Südafrikanische kleine Unternehmen In 43% der Vorfälle ab, mit durchschnittlichen Verlusten von USD 254.445 pro Breach. Gemanagt Dienstleistung Kataloge, Open-Source SIEM und abonnementbasierte Endpunkt-Suiten senken Eintrittsbarrieren und ermöglichen KMU, regulatorische Benchmarks zu erfüllen, ohne interne Belegschaft zu vergrößern.

Budgetallokationen steigen; entsprechend planen Unternehmen 9% jährliche Sicherheitsbudget-Aufstockungen In den nächsten zwei Jahren, was signalisiert, dass der Naher Osten und Afrika Cybersicherheit Markt sich über Unternehmens-Incumbents hinaus verbreitern wird. Skalierbare Lizenzierung und Verbrauchspreise sind kritisch, um latente KMU-Nachfrage freizusetzen.

Geografieanalyse

Der Nahe Osten kommandiert den Löwenanteil des Naher Osten und Afrika Cybersicherheit Markts, verankert durch Saudi-Arabien-Arabien und die VAE. Vision 2030-Initiativen finanzieren Megaprojekte wie die USD 5 Milliarden NEOM DataVolt KI-Fabrik, die heimische Datenverarbeitungskapazität erhöht und Sicherheitsanforderungen verschärft[3]NEOM, "DataVolt KI Fabrik Agreement," neom.com. Die VAE zielt auf AED 18 Milliarden Cybersicherheit Marktwert In MENA ab und plant, 40.000 Spezialisten auszubilden, wobei Personalentwicklung mit Sovereign-Wolke-Adoptionszielen abgestimmt wird. Katars Roadmap prognostiziert USD 11 Milliarden Sicherheitsausgaben bis 2027 bei 15,6% jährlichem Wachstum und zementiert Doha als gcc Cyber-Hub.

Israels fortschrittliches Startup-Ökosystem fügt Innovationstiefe hinzu, unterstützt durch Cyberstarts' USD 300 Millionen Fonds, der regionale Talentpools stärkt. Türkei, Bahrain und Oman verfeinern nationale Frameworks zur Adressierung staatlich gesponserte Bedrohungseskalation und treiben inkrementelle Ausgaben für Bedrohung-Intel-Plattformen und SOC-Modernisierung voran.

Afrika präsentiert diverse Reifegrade-Kurven. Südafrika führt kommerzielle Adoption an, doch 90% kontinentaler Unternehmen fehlen angemessene Protokolle, was riesige Whitespace signalisiert. Nigerias Zentralbank setzt risikobasierte Richtlinien durch, die Bankwesen-Sektor-Investitionen anspornen, während Kenia, Ghana und Ägypten Kapazitätsaufbau nach hochkarätigen Angriffen auf Regierungsportale und Mobil-Money-Plattformen intensivieren. Rest-von-Afrika-Märkte betreten digital-Transformation-Phasen, unterstützt durch multilaterale Infrastrukturfinanzierung, was zukünftige Umsatzpools für Anbieter im Naher Osten und Afrika Cybersicherheit Markt freisetzt.

Grenzübergreifende regulatorische Divergenz hemmt schnelle Bereitstellung; jedoch verfolgen Organisationen zunehmend eine Höchststandard-Haltung, um mehrere-Jurisdiktions-Operationen zu straffen. Regionale Verbände entwerfen harmonisierte Policy-Templates, was mittelfristige Einhaltung-Vereinfachung und Kostenreduktionen verspricht.

Wettbewerbslandschaft

Der Naher Osten und Afrika Cybersicherheit Markt weist globale Incumbents wie Cisco, Palo Alto Networks und IBM auf, die neben regionalen Spezialisten wie Help AG und StarLink operieren. Anbieterkonsolidierung ist im Gange, da Plattformspieler Punkt-Lösung-Startups akquirieren, um Portfoliobreite zu erweitern. G42s 2025er Akquisition von CPX integriert KI-gesteuerte Analytik mit Gemanagt-Dienstleistung-Skala und exemplifiziert vertikale Integration als Wettbewerbsabsicherung.

Lokale Präsenz ist zentral. LogRhythm | Exabeam eröffnete ein Riyadh-Hauptquartier, um Angebote an Saudi-Arabien Vision 2030 auszurichten, während PureSquare duale Golf-Büros eröffnete, die zehnfaches regionales Umsatzwachstum anstreben. Technologische Differenzierung konzentriert sich auf KI, Maschine Lernen und Null-Trust-Blueprints; beispielsweise veröffentlichte A10 Networks KI-Anwendungssicherheits-Richtlinien, die bei digital-ersten Unternehmen Resonanz finden.

Whitespace-Opportunitäten clustern um Gesundheitswesen, KMU-Enablement und liefern-Kette-Sicherheitsgeräte, wo fragmentierte Lösungen häufig bleiben. Aufkommende Disruptoren wie Saudi-Arabien-Arabiens Cipher und Afrika-fokussiertes Defendis sichern sich Finanzierung, um Bedrohung-Detektion-Plattformen zu skalieren, die auf lokale Angriffsvektoren zugeschnitten sind. Die Wettbewerbsfront belohnt zunehmend Anbieter, die regulatorische Flüssigkeit, lokalisierte Unterstützung und Talententwicklungsprogramme mit fortschrittlichen Bedrohung-Analytiken kombinieren.

MEA Cybersicherheit Branchenführer

-

Cisco Systeme Inc.

-

Dell Technologien

-

Kaspersky Labor

-

IBM Corporation

-

Check Punkt Software Technologien Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juli 2025: Cyberstarts startete einen USD 300 Millionen Fonds, um israelischen Cybersicherheit-Startups bei der Anwerbung von Talenten zu helfen.

- Juni 2025: VAE enthüllte eine umfassende nationale Cybersicherheit-Strategie zur Sicherung kritischer Infrastruktur.

- Mai 2025: VAE National Sicherheit Advisor traf sich mit Cisco CEO, um Kooperation In KI und Cybersicherheit zu vertiefen.

- Februar 2025: G42 akquirierte CPX und integrierte 400 Spezialisten In seine KI-Wertschöpfungskette.

MEA Cybersicherheit Marktbericht Umfang

Cybersicherheit-Lösungen helfen einer Organisation dabei, internetbasierte Versuche zu überwachen, zu erkennen, zu melden und zu bekämpfen, die darauf abzielen, Informationssysteme zu beschädigen oder zu stören und kritische Informationen mit Spyware und Malware sowie durch Phishing zu hacken, um Datenkonfidentialität zu erhalten.

Der Naher Osten und Afrika Cybersicherheit Markt ist segmentiert nach Angeboten (Lösungen [Anwendungssicherheit, Wolke-Sicherheit, Datensicherheit, Identitäts-Zugriffsverwaltung, Infrastrukturschutz, integriertes Risikomanagement, Netzwerksicherheit, Endpunkt-Sicherheit und andere Lösungstypen] und Dienstleistungen [professionelle Dienstleistungen und Gemanagt Dienstleistungen]), nach Bereitstellung (An-Premise und Wolke), nach Organisationsgröße (KMU, Großunternehmen), nach Endnutzer-Vertikale (bfsi, Gesundheitswesen, Es und Telekommunikation, Industrie und Verteidigung, Einzelhandel, Energie und Versorgungsunternehmen, Fertigung und andere Endnutzer-Branchen) und nach Land (Saudi-Arabien-Arabien, Vereinigte Arabische Emirate, Südafrika). Die Marktgrößen und Prognosen werden In Werten In (USD) für alle oben genannten Segmente bereitgestellt.

| Lösungen | Anwendungssicherheit |

| Cloud-Sicherheit | |

| Datensicherheit | |

| Identitäts- und Zugriffsverwaltung | |

| Infrastrukturschutz | |

| Integriertes Risikomanagement | |

| Netzwerksicherheitsausrüstung | |

| Endpoint-Sicherheit | |

| Andere Dienstleistungen | |

| Dienstleistungen | Professionelle Dienstleistungen |

| Managed Services |

| On-Premise |

| Cloud |

| BFSI |

| Gesundheitswesen |

| IT und Telekommunikation |

| Industrie und Verteidigung |

| Fertigung |

| Einzelhandel und E-Commerce |

| Energie und Versorgungsunternehmen |

| Fertigung |

| Andere |

| Kleine und mittlere Unternehmen (KMU) |

| Großunternehmen |

| Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Katar | |

| Bahrain | |

| Kuwait | |

| Oman | |

| Israel | |

| Türkei | |

| Afrika | Südafrika |

| Ägypten | |

| Nigeria | |

| Kenia | |

| Marokko | |

| Rest von Afrika |

| Nach Angebot | Lösungen | Anwendungssicherheit |

| Cloud-Sicherheit | ||

| Datensicherheit | ||

| Identitäts- und Zugriffsverwaltung | ||

| Infrastrukturschutz | ||

| Integriertes Risikomanagement | ||

| Netzwerksicherheitsausrüstung | ||

| Endpoint-Sicherheit | ||

| Andere Dienstleistungen | ||

| Dienstleistungen | Professionelle Dienstleistungen | |

| Managed Services | ||

| Nach Bereitstellungsmodus | On-Premise | |

| Cloud | ||

| Nach Endnutzer-Vertikale | BFSI | |

| Gesundheitswesen | ||

| IT und Telekommunikation | ||

| Industrie und Verteidigung | ||

| Fertigung | ||

| Einzelhandel und E-Commerce | ||

| Energie und Versorgungsunternehmen | ||

| Fertigung | ||

| Andere | ||

| Nach Endnutzer-Unternehmensgröße | Kleine und mittlere Unternehmen (KMU) | |

| Großunternehmen | ||

| Nach Geographie | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Katar | ||

| Bahrain | ||

| Kuwait | ||

| Oman | ||

| Israel | ||

| Türkei | ||

| Afrika | Südafrika | |

| Ägypten | ||

| Nigeria | ||

| Kenia | ||

| Marokko | ||

| Rest von Afrika | ||

Schlüsselfragen im Bericht beantwortet

Wie ist die aktuelle Bewertung des Naher Osten und Afrika Cybersicherheit Markts?

Der Markt wird mit USD 3,27 Milliarden im Jahr 2025 bewertet und soll bis 2030 USD 5,87 Milliarden erreichen.

Welches Segment wächst am schnellsten innerhalb des Markts?

Gemanagt Sicherheit Dienstleistungen weisen das schnellste Tempo auf, projiziert mit einer CAGR von 14,9% bis 2030.

Warum expandiert Gesundheitswesen Cybersicherheit schnell?

Beschleunigte digital-Gesundheit-Programme und steigende IoT-Medizingeräte-Bereitstellungen exponieren KrankenhäBenutzer gegenüber Ransomware und Malware und unterstützen einen CAGR-Ausblick von 15,3%.

Wie beeinflussen Sovereign-Wolke-Mandate Sicherheitsausgaben?

Datenresidenz- und Saudisierungs-Regeln zwingen Organisationen dazu, lokale SOCs aufzubauen und Gemanagt Dienstleistungen zu übernehmen, was Lösungs- und Servicenachfrage anhebt.

Welchen Herausforderungen stehen afrikanische KMU bei der Cybersicherheit-Adoption gegenüber?

Budgetbeschränkungen und akuter Fachkräftemangel behindern den internen Kapazitätsaufbau und drängen KMU zu abonnementbasierten Gemanagt Dienstleistungen für Schutz.

Seite zuletzt aktualisiert am: