Marktanalyse für Blutzuckerüberwachung im Nahen Osten und in Afrika

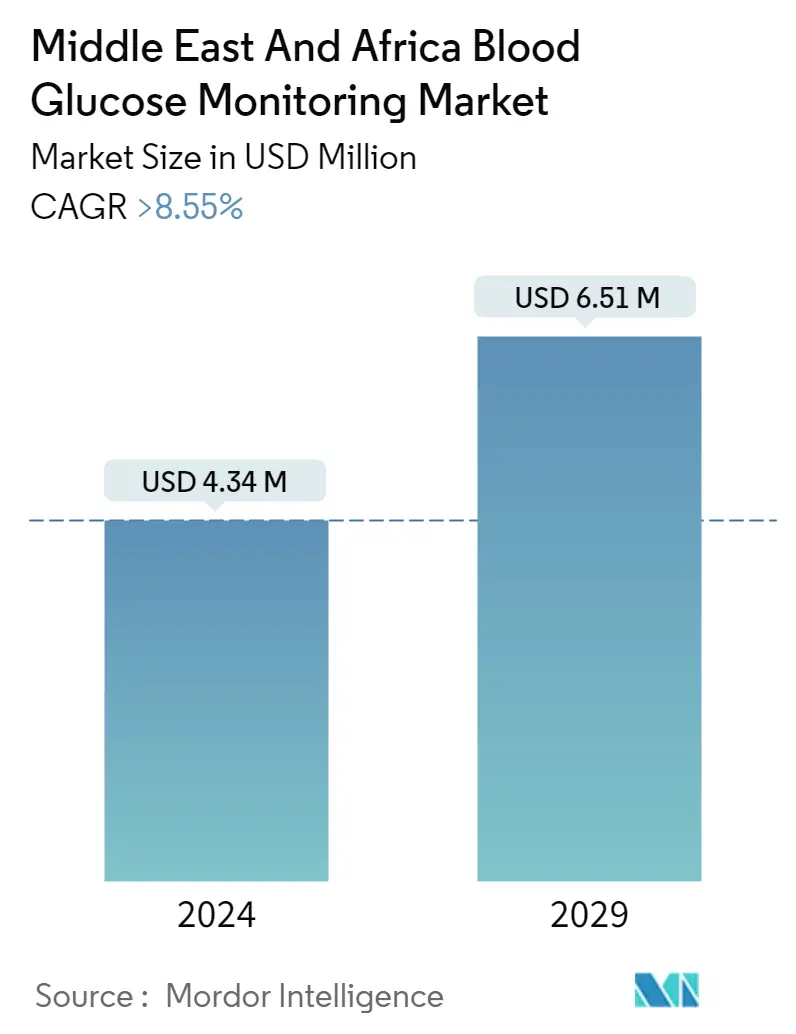

Die Größe des Marktes für Blutzuckerüberwachung im Nahen Osten und in Afrika wird im Jahr 2024 auf 4,34 Millionen US-Dollar geschätzt und soll bis 2029 6,51 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von mehr als 8,55 % im Prognosezeitraum (2024–2029) entspricht.

Diabetes und COVID-19 haben nicht nur in Übersee, sondern auch im Nahen Osten und in Afrika einen erheblichen Einfluss auf die öffentliche Gesundheit. Es wurde berichtet, dass Diabetes bei COVID-19-Patienten die Häufigkeit sowohl tödlicher als auch schwerer Infektionen erhöht. Da Diabetes eines der primären Gesundheitsprobleme ist, das im Nahen Osten und in afrikanischen Ländern unglaublich weit verbreitet ist, konzentrierte sich die vorliegende Forschung auf das Verständnis der Epidemiologie von COVID-19 bei Menschen mit Diabetes und auf die von den Regierungen ergriffenen Initiativen, um seine Auswirkungen zu verringern.

In Entwicklungsländern kommt es immer häufiger zu Zivilisationskrankheiten wie Diabetes, die die Nachfrage nach Geräten zur Blutzuckermessung erhöhen. Auch das gestiegene Bewusstsein für Gesundheitseinrichtungen und Prävention unterstützt das Wachstum des Marktes. Die Zahl der Patienten, die auf die Selbstüberwachung des Blutzuckerspiegels (SMBG) angewiesen sind, ist gestiegen. Aufgrund der hohen Kostenbeschränkungen im Zusammenhang mit der kontinuierlichen Glukoseüberwachung (CGM) ist die Selbstüberwachung per Blutzuckermessgerät im Nahen Osten und in Afrika akzeptabler. Diese Geräte helfen bei der Früherkennung von Hypo- und Hyperglykämiezuständen, die den Markt für Glukoseüberwachung tendenziell antreiben.

Markttrends für Blutzuckerüberwachung im Nahen Osten und in Afrika

Teststreifen hatten den höchsten Marktanteil im Markt für Blutzuckermessgeräte im Nahen Osten und in Afrika.

Im Markt für Blutzuckermessgeräte im Nahen Osten und in Afrika halten Teststreifen einen Anteil von 45 % mit einem Umsatz von 136 Millionen US-Dollar. Der Preis ist beim Kauf von Blutzuckerteststreifen oft ein wichtiger Faktor. Obwohl in verschiedenen Ländern eine Kostenerstattung für verschriebene Teststreifen vorgesehen ist, müssen die meisten Patienten diese aus eigener Tasche bezahlen. In Afrika ist im letzten Jahrzehnt die Zahl der Diabetiker gestiegen. Die gesamten Gesundheitsausgaben im Zusammenhang mit Diabetes belaufen sich in Afrika auf fast 9,5 Milliarden US-Dollar und werden sich bis 2045 voraussichtlich fast verdoppeln.

Die Regierungen im Nahen Osten haben die Bedrohung erkannt, die Diabetes darstellt, und haben begonnen, mit einer Reihe von Richtlinien, Projekten und Programmen Maßnahmen zu ergreifen. In diesem Bereich gibt es immer noch sechs der fünfzehn Länder ohne einen nationalen operativen Aktionsplan für Diabetes. In vielen Ländern fehlt noch immer ein umfassender nationaler Plan zur Senkung der erheblichen Diabetes-Risikofaktoren Übergewicht, Fettleibigkeit und Inaktivität.

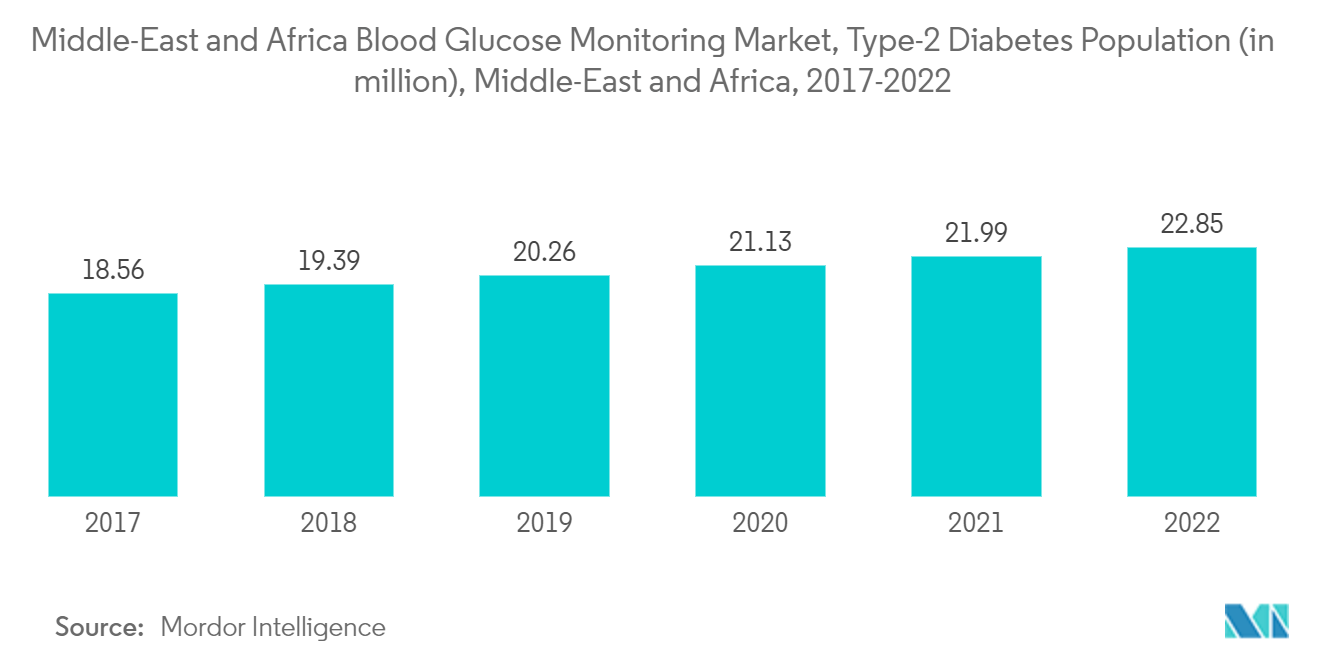

In den meisten Bereichen wurden die nationalen Empfehlungen zur Behandlung von Diabetes vollständig übernommen. Dennoch werden fortlaufend Anstrengungen unternommen, um Diabetes-Komplikationen zu reduzieren. Aufgrund der zunehmenden Inzidenz von Typ-2-Diabetes, wachsender genetischer Risikofaktoren und der oben genannten Überlegungen wird der Markt voraussichtlich weiter wachsen.

Programme wie das Projekt Base of the Pyramid, eine von Novo Nordisk initiierte öffentlich-private Partnerschaft, zielen darauf ab, das Bewusstsein für Diabetes in Ländern mit niedrigem und mittlerem Einkommen in Afrika zu schärfen. Im Nahen Osten und in Afrika kommt es aufgrund des Lebensstils und der Ernährungsgewohnheiten bei Insulinkonsumenten von Zeit zu Zeit häufig zu Blutzuckerschwankungen, und der Einsatz der Selbstkontrolle des Blutzuckers nimmt zu. Der Anstieg der Diabetikerpopulation treibt den Markt durch die zunehmende Verwendung von Blutzuckermessgeräten voran.

Fettleibigkeit gilt als einer der Hauptfaktoren für die Erkrankung, vor allem Typ-2-Diabetes. Auch andere Faktoren wie technologische Innovationen und Fortschritte bieten viele Vorteile bei der Messung des Blutzuckerspiegels. Ein solcher Fortschritt bei der Überwachung des Blutzuckerspiegels wird mit Geräten zur kontinuierlichen Glukoseüberwachung erzielt. Daher wird erwartet, dass der Markt aufgrund der zunehmenden Nutzung von Überwachungsgeräten in der Typ-2-Diabetes-Population wächst.

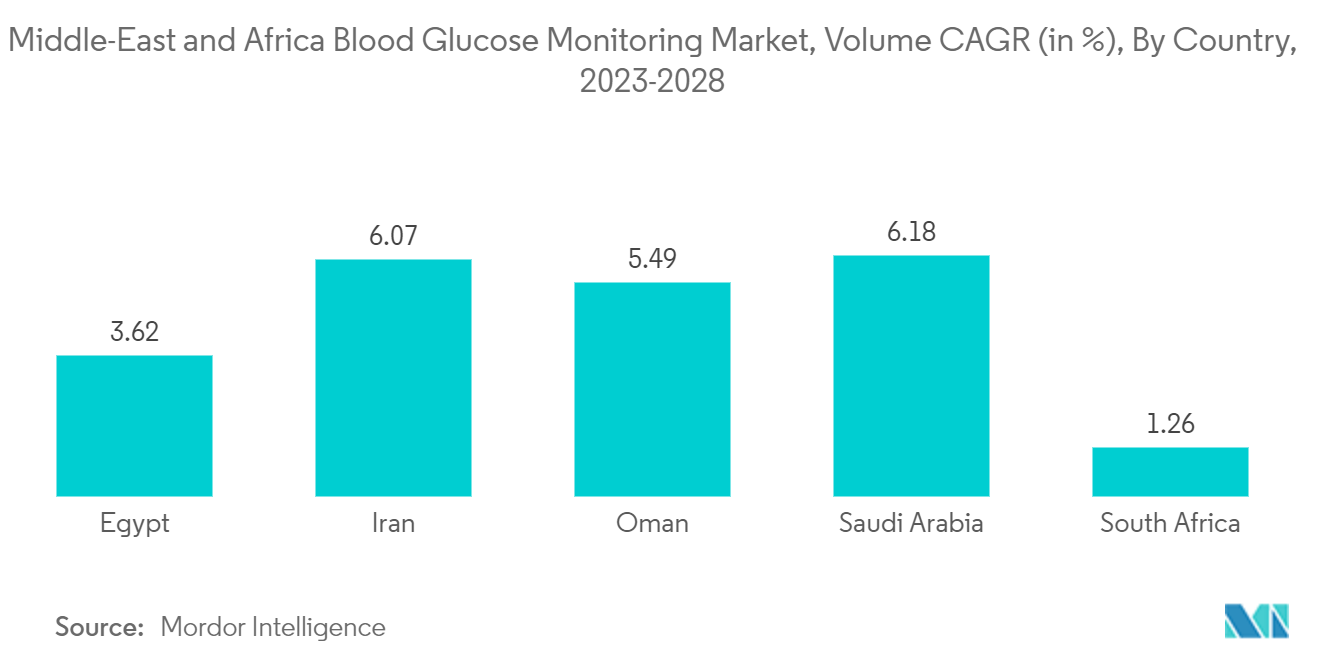

Saudi-Arabien und der Iran hatten zusammen einen Anteil von über 50 % am Markt für Blutzuckermessgeräte im Nahen Osten und in Afrika.

Diabetes ist eines der zunehmenden Gesundheitsprobleme, mit denen das Land konfrontiert ist. Saudi-Arabien gehört zu den drei Ländern des Nahen Ostens und Afrikas mit der höchsten Diabetesprävalenz. Saudi-Arabien hat im Nahen Osten und in Afrika einen Marktanteil von 36 % bei der Blutzuckerüberwachung, und der Iran ist danach der zweitgrößte Markt.

Der hohe Absatz von Blutzuckermessgeräten in Saudi-Arabien ist auf die zunehmende Verbreitung von Diabetes im Land zurückzuführen. Die Länder des Nahen Ostens weisen eine hohe Diabetes-Prävalenz auf, beispielsweise Saudi-Arabien mit 24 %, Kuwait mit 23 %, Bahrain mit 22 %, Katar mit 20 % und die Vereinigten Arabischen Emirate mit etwa 19 %. Beim Kauf von Geräten zur Blutzuckermessung spielt der Preis oft eine große Rolle. Obwohl verschiedene Länder wie Saudi-Arabien, Iran und andere Länder im Nahen Osten und in Afrika Erstattungen für verschriebene SMBG-Geräte und deren Komponenten gewähren, müssen die meisten Patienten diese aus eigener Tasche bezahlen.

In den letzten Jahren hat die Diabetes-Inzidenz im gesamten Nahen Osten und in Afrika alarmierend zugenommen. Aufgrund von Änderungen im Lebensstil hat die Prävalenz von Diabetes einen historischen Höchststand erreicht. Zahlreiche gesundheitliche Probleme stehen im Zusammenhang mit Diabetes. Diabetespatienten müssen täglich mehrere Anpassungen vornehmen, um ihren Blutzuckerspiegel im akzeptablen Bereich zu halten. Beispielsweise müssen sie möglicherweise zusätzliches Insulin einnehmen oder mehr Kohlenhydrate zu sich nehmen.

Aufgrund der oben genannten Faktoren wird daher mit einem Wachstum des untersuchten Marktes in den Regionen Naher Osten und Afrika gerechnet.

Überblick über die Blutzuckerüberwachungsbranche im Nahen Osten und in Afrika

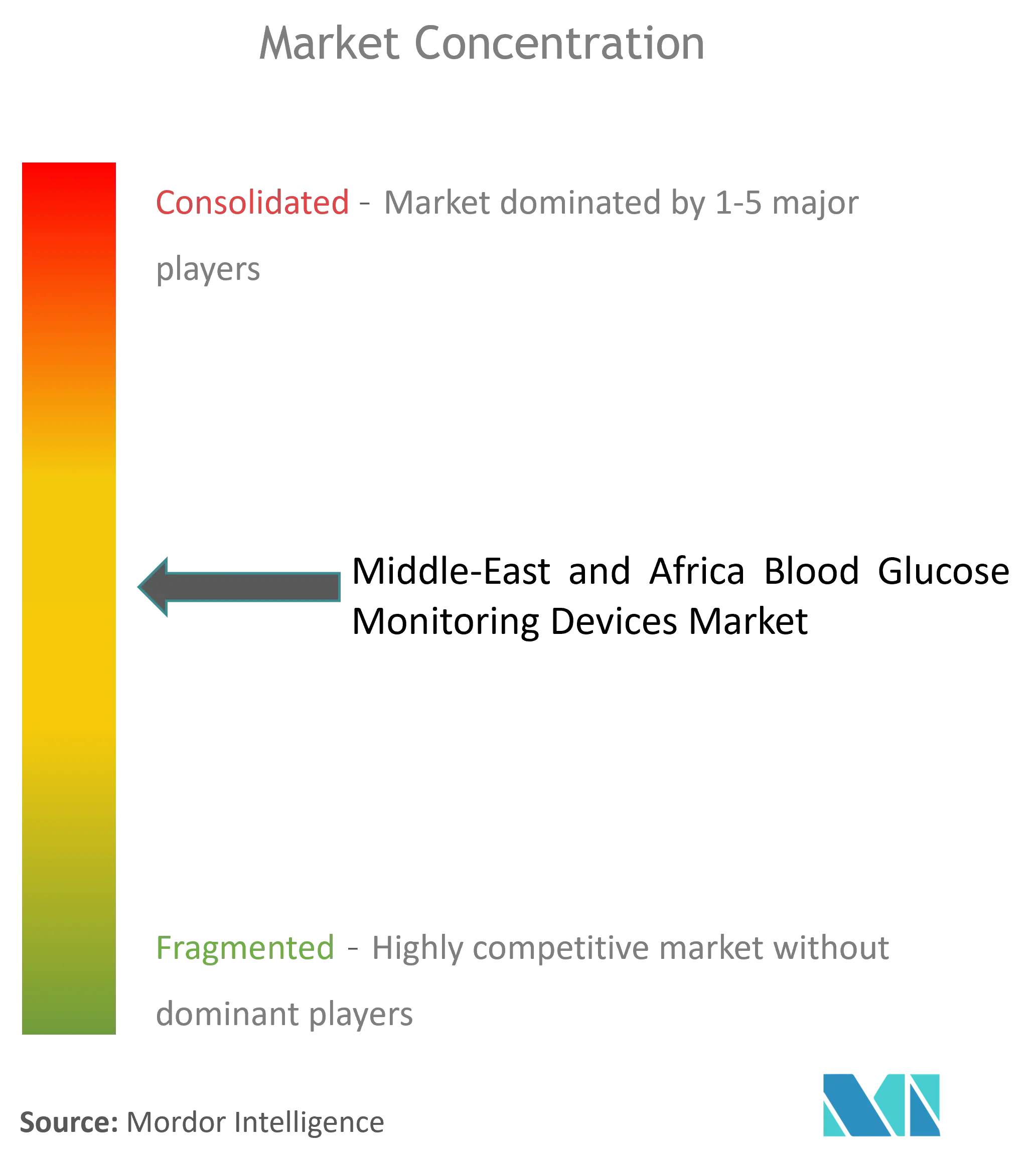

Der Markt für Blutzuckerüberwachung im Nahen Osten und in Afrika ist stark fragmentiert, wobei nur wenige große Hersteller über eine globale Marktpräsenz verfügen, während sich die übrigen Hersteller auf andere lokale oder regionalspezifische Hersteller beschränken und lokale Regierungsinitiativen den Markt fördern.

Marktführer für Blutzuckerüberwachung im Nahen Osten und in Afrika

Medtronic

Dexcom

Johnson & Johnson

F. Hoffmann-La Roche AG

Abbott

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten zur Blutzuckerüberwachung im Nahen Osten und in Afrika

- August 2022 Abbott und WW International, Inc. (WeightWatchers) geben eine strategische Partnerschaft bekannt, um Menschen mit Diabetes dabei zu helfen, ihren Diabetes und ihr Gewicht besser zu verstehen und zu bewältigen. Die Unternehmen arbeiten zusammen, um das auf Diabetes zugeschnittene Gewichtsmanagementprogramm von WeightWatchers mit dem FreeStyle Libre-Produktportfolio von Abbott zu integrieren und so ein nahtloses mobiles Erlebnis zu schaffen, das Menschen mit Diabetes die Informationen und Erkenntnisse liefern soll, die sie für eine gesunde Anpassung ihrer Ernährung benötigen. Sie verbessern ihren Glukosespiegel und gewinnen letztendlich mehr Kontrolle über ihre Gesundheit.

- Februar 2022 Die Oman Diabetes Association (ODA) startete in Zusammenarbeit mit dem National Diabetes and Endocrine Center des MOH die Initiative Nahnu Ma'akum (Wir sind mit Ihnen) am Hauptsitz des Ministeriums. Die Initiative zielte darauf ab, im Rahmen eines spezifischen Mechanismus in allen Gouvernoraten des Sultanats Sachleistungen für Kinder mit Diabetes in der sozialen Sicherheit bereitzustellen. Die erste Initiative der ODA trägt dazu bei, die Krankheit in dieser Kategorie besser unter Kontrolle zu bringen und so Komplikationen zu vermeiden.

Branchensegmentierung für Blutzuckermessgeräte im Nahen Osten und in Afrika

Die Verwendung eines Blutzuckermessgeräts zur Messung der Glukosemenge im Blut (Glykämie) wird als Blutzuckerüberwachung bezeichnet. Ein Blutzuckertest wird normalerweise durchgeführt, indem man die Haut durchsticht (häufig mit der Fingerbeere), um Blut zu entnehmen, und das Blut dann auf einen chemisch aktiven Einweg-Teststreifen aufträgt, was besonders bei der Behandlung von Diabetes von Bedeutung ist. Die kontinuierliche Glukoseüberwachung (CGM) ist die primäre Alternative. Während verschiedene Hersteller unterschiedliche Technologien einsetzen, überwachen die meisten Geräte eine elektrische Kenngröße und nutzen diese Informationen zur Berechnung des Blutzuckerspiegels. Der Markt für Blutzuckerüberwachung im Nahen Osten und in Afrika ist nach Produkttyp (Selbstüberwachung des Blutzuckers, kontinuierliche Glukoseüberwachung), Endbenutzer (Krankenhaus/Kliniken und Heim/Privat) und Geografie (Saudi-Arabien, Ägypten, Oman, Südafrika) segmentiert und der Rest des Nahen Ostens und Afrikas). Der Bericht bietet den Wert (in USD) und das Volumen (in Einheiten) für die oben genannten Segmente. Wir werden eine segmentweise Aufschlüsselung (Wert und Volumen) für alle im Inhaltsverzeichnis abgedeckten Länder bereitstellen.

| Selbstkontrolle des Blutzuckerspiegels | Glukometergeräte |

| Teststreifen | |

| Lanzetten | |

| Kontinuierliche Glukoseüberwachung | Sensoren |

| Gebrauchsgüter |

| Krankenhaus/Kliniken |

| Startseite/Persönlich |

| Saudi-Arabien |

| Iran |

| Ägypten |

| Mein eigenes |

| Südafrika |

| Rest des Nahen Ostens und Afrikas |

| Gerät | Selbstkontrolle des Blutzuckerspiegels | Glukometergeräte |

| Teststreifen | ||

| Lanzetten | ||

| Kontinuierliche Glukoseüberwachung | Sensoren | |

| Gebrauchsgüter | ||

| Endbenutzer | Krankenhaus/Kliniken | |

| Startseite/Persönlich | ||

| Erdkunde | Saudi-Arabien | |

| Iran | ||

| Ägypten | ||

| Mein eigenes | ||

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung zur Blutzuckerüberwachung im Nahen Osten und in Afrika

Wie groß ist der Markt für Blutzuckerüberwachung im Nahen Osten und in Afrika?

Es wird erwartet, dass die Größe des Marktes für Blutzuckerüberwachung im Nahen Osten und in Afrika im Jahr 2024 4,34 Millionen US-Dollar erreichen und mit einer jährlichen Wachstumsrate von mehr als 8,55 % auf 6,51 Millionen US-Dollar bis 2029 wachsen wird.

Wie groß ist der Markt für Blutzuckerüberwachung im Nahen Osten und Afrika derzeit?

Im Jahr 2024 wird die Marktgröße für Blutzuckerüberwachung im Nahen Osten und Afrika voraussichtlich 4,34 Millionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für Blutzuckerüberwachung im Nahen Osten und Afrika?

Medtronic, Dexcom, Johnson & Johnson, F. Hoffmann-La Roche AG, Abbott sind die wichtigsten Unternehmen, die im Markt für Blutzuckerüberwachung im Nahen Osten und Afrika tätig sind.

Welche Jahre deckt dieser Markt für Blutzuckerüberwachung im Nahen Osten und Afrika ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für Blutzuckerüberwachung im Nahen Osten und Afrika auf 4 Millionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Blutzuckerüberwachung im Nahen Osten und Afrika für die Jahre ab 2018, 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Größe des Marktes für Blutzuckerüberwachung im Nahen Osten und Afrika für die Jahre 2024, 2025 , 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur Blutzuckerüberwachung im Nahen Osten und in Afrika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Blutzuckerüberwachung im Nahen Osten und Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Blutzuckerüberwachung im Nahen Osten und Afrika umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.