Marktanalyse für Flugzeug-MRO im Nahen Osten

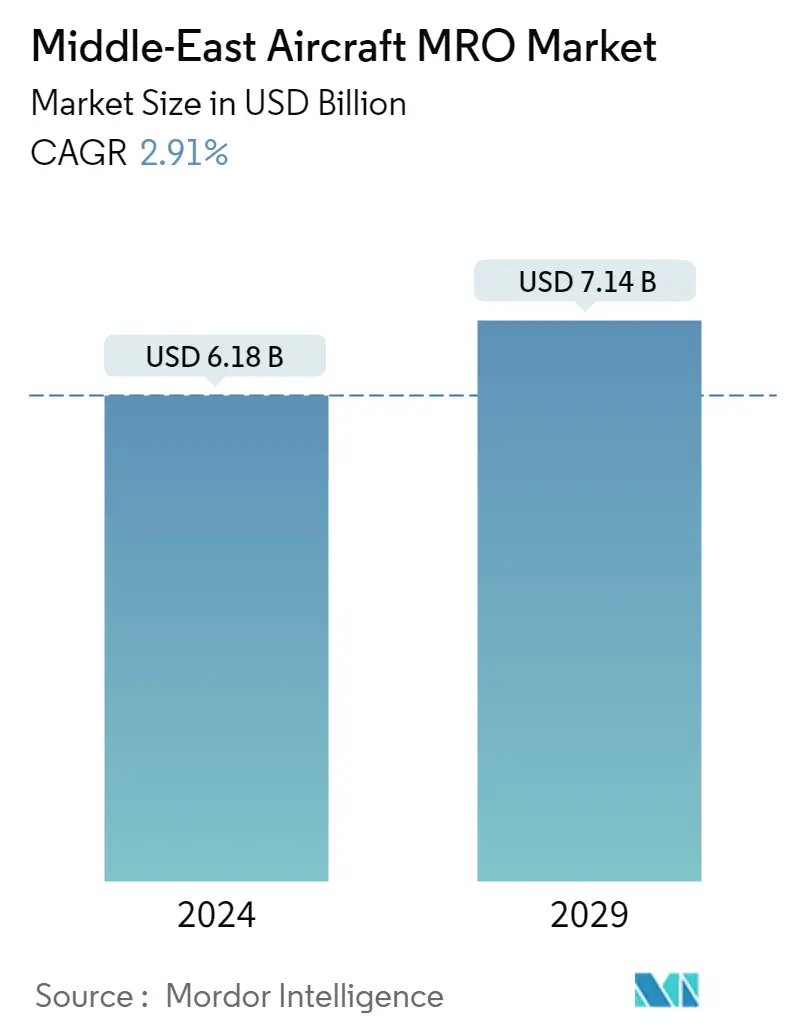

Die Größe des MRO-Marktes für Flugzeuge im Nahen Osten wird im Jahr 2024 auf 6,18 Milliarden US-Dollar geschätzt und soll bis 2029 7,14 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 2,91 % im Prognosezeitraum (2024–2029) entspricht.

Der Nahe Osten war ein Transittor für internationale Flüge. Die COVID-19-Pandemie hat aufgrund der Einführung von Reisebeschränkungen mehrere wichtige und profitable Strecken beeinträchtigt. Nach Angaben des Airports Council International lag der Ausgangswert für den Passagierverkehr im Nahen Osten vor der COVID-19-Krise bei 431 Millionen im Jahr 2020 und 453 Millionen im Jahr 2021. Die verheerenden Auswirkungen von COVID-19 sind jedoch in der überarbeiteten Prognose zu sehen, die die Jahresprognose abwertet Passagierverkehr um 68,5 % im Jahr 2020 bzw. 59,4 % im Jahr 2021.

Der Flugzeug-MRO-Markt im Nahen Osten wird durch die steigende Nachfrage nach neuen Flugzeugen im Rahmen der Flottenerweiterungs- und Modernisierungsprogramme der in der Region tätigen Fluggesellschaften angetrieben. Darüber hinaus wird erwartet, dass die zunehmende Partnerschaft zwischen Flugzeug-MRO-Anbietern auch deren technische Fähigkeiten steigert und es ihnen ermöglicht, Flugzeuge der neuen Generation zu warten, die von Fluggesellschaften beschafft werden. Die vorzeitige Ausmusterung von Großraumflugzeugen aufgrund von COVID-19 wird sich jedoch voraussichtlich auf den Flugzeug-MRO-Sektor auswirken, da Flugzeuge mit einem Durchschnittsalter von über 10 Jahren einen überdurchschnittlich hohen Anteil an den MRO-Ausgaben ausmachen, da sie zunehmend umfangreiche Wartungskontrollen erfordern. Darüber hinaus stellt der Mangel an Flugzeugwartungstechnikern seit Jahren ein wachsendes Problem dar und der Bedarf an qualifizierten Technikern wird durch den technologischen Wandel im Flugzeugbau weiter erhöht. Mit der Hinzufügung von Flugzeugplattformen der neueren Generation wird erwartet, dass die Nachfrage nach neueren, breiteren Kompetenzen für Flugzeugwartungstechniker steigt, was den erwarteten Arbeitskräftemangel weiter verkompliziert.

Markttrends für Flugzeug-MRO im Nahen Osten

Die Triebwerksinstandhaltung wird im Prognosezeitraum ein höheres Wachstum verzeichnen

Das Triebwerk ist eine der wenigen Komponenten in einem Flugzeug, die unabhängig von der Nutzung des Flugzeugs einer kontinuierlichen Wartung bedarf. Die zunehmende Komplexität von Triebwerken der neuen Generation hat die Triebwerksinstandhaltung zu einem der teuersten MRO-Sektoren gemacht, da eine zunehmende Zahl von Triebwerksausfällen aufgrund unsachgemäßer Instandhaltung dazu geführt hat, dass Flugzeugbetreiber sich auf die Triebwerksgesundheit konzentrieren müssen.

Im Triebwerksinstandhaltungssektor kontrollieren OEMs etwa die Hälfte des Marktes, während die andere Hälfte grob zwischen unabhängigen Werkstätten und Überholungswerkstätten für Fluggesellschaften aufgeteilt ist. Insbesondere bei neuen Kraftwerksgenerationen lagern Betreiber häufig die Triebwerkswartung aus und nutzen umfassende MRO-Unterstützungsprogramme. Daher handelt es sich bei den meisten Projekten im Nahen Osten um Partnerschaften von Fluggesellschaften oder Drittanbietern mit Triebwerksherstellern. Auch ausländische MRO-Gruppen wie Air France Industries KLM Engineering Maintenance (AFI KLM EM) und Lufthansa Technik (LHT) haben in den letzten Jahren ihre MRO-Aktivitäten in der Region durch Partnerschaften und Kooperationen ausgeweitet. Beispielsweise erweiterte Rolls Royce im Jahr 2019 sein globales Servicenetzwerk mit einem neuen unabhängigen autorisierten Trent 700-Wartungszentrum (AMC) am Abu Dhabi International Airport. Im Rahmen der Vereinbarung über 6,5 Milliarden US-Dollar mit einer Laufzeit von neun Jahren wurde Sanad Aerotech (ehemals Mubadala Aerospace Turbine Services Solutions) für die Bereitstellung von Triebwerksüberholungs- und Komponentenreparaturdiensten für globale Betreiber zertifiziert. Darüber hinaus war Sanad Aerotech der erste MRO-Partner innerhalb des globalen Dienstleistungsnetzwerks von GE Aviation, der die MRO-Zertifizierung für das GEnx-Triebwerk erhielt, und bleibt der einzige zertifizierte GEnx-MRO-Partner in der Region Naher Osten und Nordafrika (MENA). Der Anbieter plant, seine bestehenden Wartungs- und Reparaturdienstleistungen bis 2035 auf die vollständige Überholung von 315 GEnx-Triebwerken auszuweiten. Solche Entwicklungen sollen den Wettbewerb in der Region verstärken und dadurch das Triebwerks-MRO-Segment im Prognosezeitraum vorantreiben.

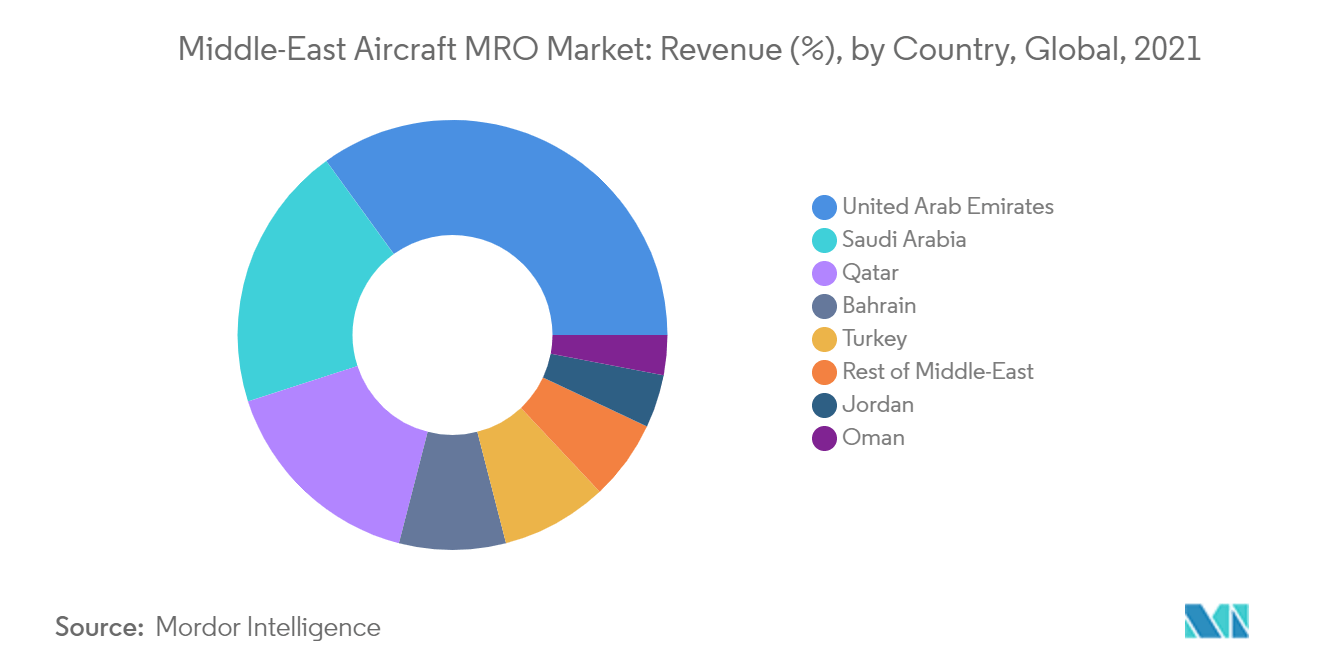

Die Vereinigten Arabischen Emirate werden im Prognosezeitraum den Markt dominieren

Obwohl die Vereinigten Arabischen Emirate über eine robuste Luftfahrtinfrastruktur verfügen, mangelt es den MRO-Betreibern des Landes an preislicher Wettbewerbsfähigkeit, was vor allem auf den Mangel an einheimischen Arbeitskräften zurückzuführen ist, was zu höheren Arbeitskosten geführt hat. Da sich die COVID-19-Pandemie jedoch nachteilig auf den Luftverkehrssektor des Landes auswirkt, wird mit einem stetigen Anstieg der Geschäftsmöglichkeiten gerechnet, da die Fluggesellschaften MRO-Dienste in Anspruch nehmen, um die Lufttüchtigkeit ihrer am Boden befindlichen Flotte aufrechtzuerhalten. In diesem Sinne erweiterte Etihad Engineering, der MRO-Zweig der Etihad Aviation Group, im Juni 2020 seine Aktivitäten im Bereich Flugzeugwartung und -parken, um den neuen Anforderungen der Fluglinienbetreiber gerecht zu werden, da ihre Flotten aufgrund der COVID-19-Pandemie am Boden blieben.

Auch externe MRO-Dienstleister arbeiten mit den MRO-Abteilungen großer Fluggesellschaften zusammen, um ihre Zielgruppe zu erweitern. Beispielsweise unterzeichnete Sanad, ein fusioniertes Unternehmen aus den drei Unternehmen Sanad Aerotech, Sanad Powertech und Sanad Capital, im November 2019 eine Kooperationsvereinbarung mit dem Emirates Engine Maintenance Centre (EEMC), um die Zusammenarbeit und den Wissensaustausch zu fördern und neue Geschäftsmöglichkeiten zu schaffen durch die Entwicklung spezieller Reparatur- und Schulungseinrichtungen im Land. Sanad plant außerdem, seine bestehenden Wartungs- und Reparaturdienstleistungen zu erweitern, um die vollständige Überholung von 315 GEnx-Triebwerken bis 2035 einzuschließen. Solche Entwicklungen werden das Wachstum des Flugzeug-MRO-Marktes in den VAE vorantreiben.

Überblick über die Flugzeug-MRO-Branche im Nahen Osten

Saudia Aerospace Engineering Industries und Emirates Engineering sind wichtige Akteure auf dem Flugzeug-MRO-Markt im Nahen Osten, gefolgt von Rolls Royce, Raytheon Technologies Corporation und Etihad Airways Engineering LLC. MRO-Dienstleister in der Region erweitern ihr Angebot und kooperieren sowohl mit inländischen als auch mit internationalen Fluggesellschaften. Im Mai 2022 gründeten Sanad, ein globales Luft- und Raumfahrttechnik- und Leasingunternehmen, das sich vollständig im Besitz der Mubadala Investment Company PJSC (Mubadala) aus Abu Dhabi befindet, und Triumph Group, Inc., ein in den USA ansässiger Luft- und Raumfahrthersteller und MRO-Anbieter mit umfangreicher Erfahrung in der Reparatur von Triebwerkskomponenten , gaben die Unterzeichnung einer Absichtserklärung (Memorandum of Understanding, MOU) bekannt, in der ihre Pläne zur Zusammenarbeit bei der Bereitstellung von Wartungs-, Reparatur- und Überholungskapazitäten (MRO) für Triebwerke der nächsten Generation in den Vereinigten Arabischen Emiraten (VAE) dargelegt werden. Angesichts der wachsenden Unterstützung der Regierung zur Ankurbelung der Luftfahrtindustrie in den Ländern des Nahen Ostens wird erwartet, dass der MRO-Markt in dieser Region bis zum Ende des Prognosezeitraums wettbewerbsfähiger sein wird.

Marktführer für Flugzeug-MRO im Nahen Osten

Saudia Aerospace Engineering Industries

Emirates Engineering

Rolls Royce Holding PLC

Raytheon Technologies Corporation

Etihad Airways Engineering LLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Flugzeug-MRO-Markt im Nahen Osten

- Im März 2022 erhielt Iberia Maintenance einen 10-Jahres-Vertrag für die Reparatur und Wartung von V2500-Triebwerken von Qatar Airways.

- Im November 2021 gab der Wartungs-, Reparatur- und Überholungsdienstleister (MRO) von Abu Dhabi, GAL, bekannt, dass er von der Luftwaffe und Luftverteidigung der Vereinigten Arabischen Emirate (AFAD) einen Auftrag im Wert von 11 Milliarden Dirham (2,9 Milliarden US-Dollar) erhalten hat.

- Im März 2021 gab das staatliche israelische Unternehmen Israel Aerospace Industries (IAI) seinen Plan bekannt, in Litauen ein Flugzeugwartungszentrum einzurichten.

Segmentierung der Flugzeug-MRO-Branche im Nahen Osten

Unter Wartung, Reparatur und Überholung (MRO) in der Luftfahrt versteht man im Wesentlichen alle Wartungsaktivitäten, die durchgeführt werden, um die Sicherheit und Lufttüchtigkeit eines Flugzeugs oder seiner Komponenten gemäß den festgelegten Betriebsstandards internationaler Regulierungsbehörden zu gewährleisten.

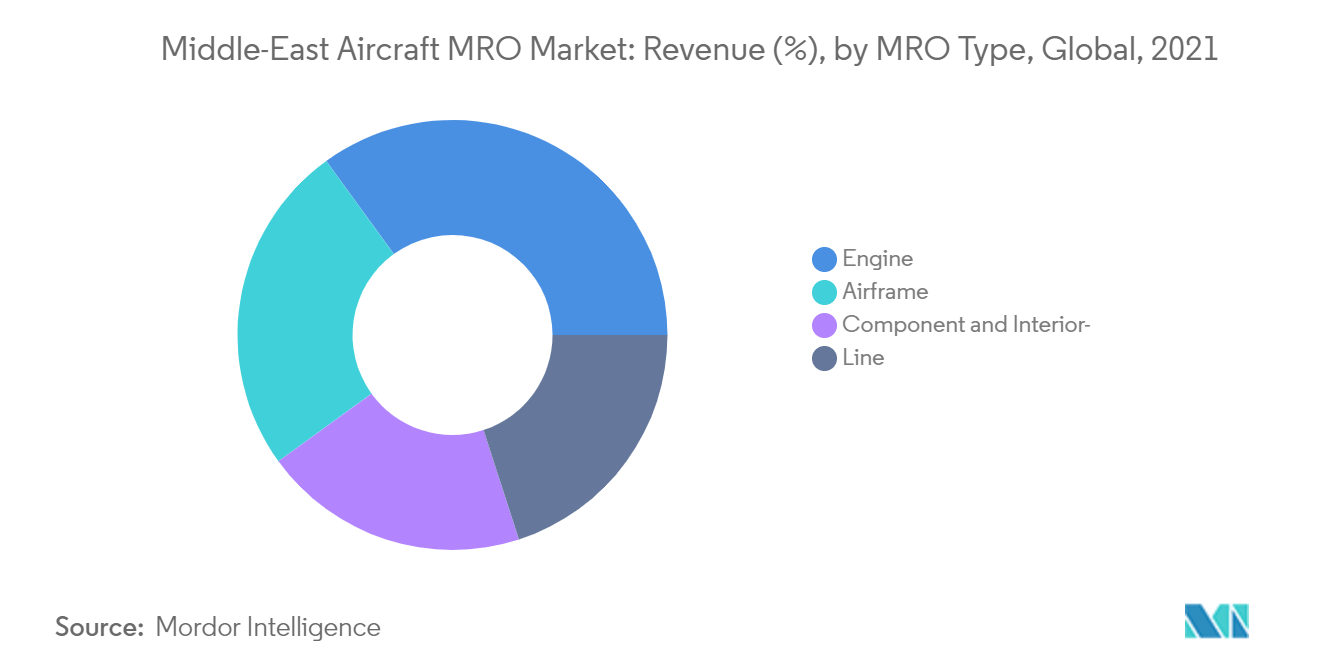

Der MRO-Markt für Flugzeuge im Nahen Osten ist nach MRO-Typ und Land segmentiert.

Nach MRO-Typ ist der Markt in Flugzeugzelle, Triebwerk, Komponenten und Innenausstattung sowie Baureihe unterteilt. Nach Ländern umfasst der Marktumfang die Vereinigten Arabischen Emirate, Saudi-Arabien, Katar, Oman, Bahrain, die Türkei, Jordanien und den Rest des Nahen Ostens.

Für jedes Segment wurden die Marktgröße und Prognosen basierend auf dem Wert (in Mio. USD) erstellt.

| Zelle |

| Motor |

| Komponente und Innenraum |

| Linie |

| Vereinigte Arabische Emirate |

| Saudi-Arabien |

| Katar |

| Mein eigenes |

| Bahrain |

| Truthahn |

| Jordanien |

| Rest des Nahen Ostens |

| MRO-Typ | Zelle |

| Motor | |

| Komponente und Innenraum | |

| Linie | |

| Land | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Katar | |

| Mein eigenes | |

| Bahrain | |

| Truthahn | |

| Jordanien | |

| Rest des Nahen Ostens |

Häufig gestellte Fragen zur MRO-Marktforschung für Flugzeuge im Nahen Osten

Wie groß ist der Flugzeug-MRO-Markt im Nahen Osten?

Es wird erwartet, dass der Flugzeug-MRO-Markt im Nahen Osten im Jahr 2024 ein Volumen von 6,18 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 2,91 % bis 2029 auf 7,14 Milliarden US-Dollar wachsen wird.

Wie groß ist der Flugzeug-MRO-Markt derzeit im Nahen Osten?

Im Jahr 2024 wird der Flugzeug-MRO-Markt im Nahen Osten voraussichtlich ein Volumen von 6,18 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Flugzeug-MRO-Markt im Nahen Osten?

Saudia Aerospace Engineering Industries, Emirates Engineering, Rolls Royce Holding PLC, Raytheon Technologies Corporation, Etihad Airways Engineering LLC sind die wichtigsten Unternehmen, die auf dem Flugzeug-MRO-Markt im Nahen Osten tätig sind.

Welche Jahre deckt dieser Flugzeug-MRO-Markt im Nahen Osten ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Flugzeug-MRO-Marktes im Nahen Osten auf 6,01 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Flugzeug-MRO-Marktes im Nahen Osten für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Flugzeug-MRO-Marktes im Nahen Osten für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

MRO-Branchenbericht für den Nahen Osten

Statistiken für den MRO-Marktanteil, die Größe und die Umsatzwachstumsrate im Nahen Osten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die MRO-Analyse für den Nahen Osten umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.