Marktanalyse für Pipeline-Dienstleistungen in Mexiko

Es wird erwartet, dass der mexikanische Pipeline-Dienstleistungsmarkt im Prognosezeitraum eine jährliche Wachstumsrate von über 2,34 % verzeichnen wird.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Derzeit hat der Markt das Niveau vor der Pandemie erreicht.

- Mittelfristig wird erwartet, dass Faktoren wie steigende Erdgasimporte aus den Vereinigten Staaten über grenzüberschreitende Pipelines, eine alternde Midstream-Pipeline-Infrastruktur und Pläne zur Verbesserung der Erdgasverfügbarkeit im ganzen Land die Nachfrage nach dem mexikanischen Markt für Pipeline-Dienstleistungen ankurbeln werden im Prognosezeitraum.

- Auf der anderen Seite gibt es einen zunehmenden Rohöldiebstahl aus nationalen Öl- und Gaspipelines, enttäuschende Ergebnisse der privaten Öl- und Gasunternehmen und Pemex ist das am höchsten verschuldete Ölunternehmen weltweit (über 100 Milliarden US-Dollar Schulden). Dies wiederum behinderte das Wachstum des Marktes für Pipeline-Dienstleistungen im Land.

- Dennoch wird erwartet, dass die Öffnung des vorgelagerten Öl- und Gasmarkts Möglichkeiten für den Verkauf von Technologie und Dienstleistungen an private Unternehmen oder für Joint Ventures und Partnerschaften zwischen den US-amerikanischen Unternehmen und Pemex bietet.

Markttrends für Pipeline-Dienstleistungen in Mexiko

Vor- und Inbetriebnahmedienste zur Marktbeherrschung

- Pre-Commissioning- und Commissioning-Services werden im Jahr 2021 einen großen Marktanteil haben und ihre Dominanz voraussichtlich auch in den kommenden Jahren beibehalten.

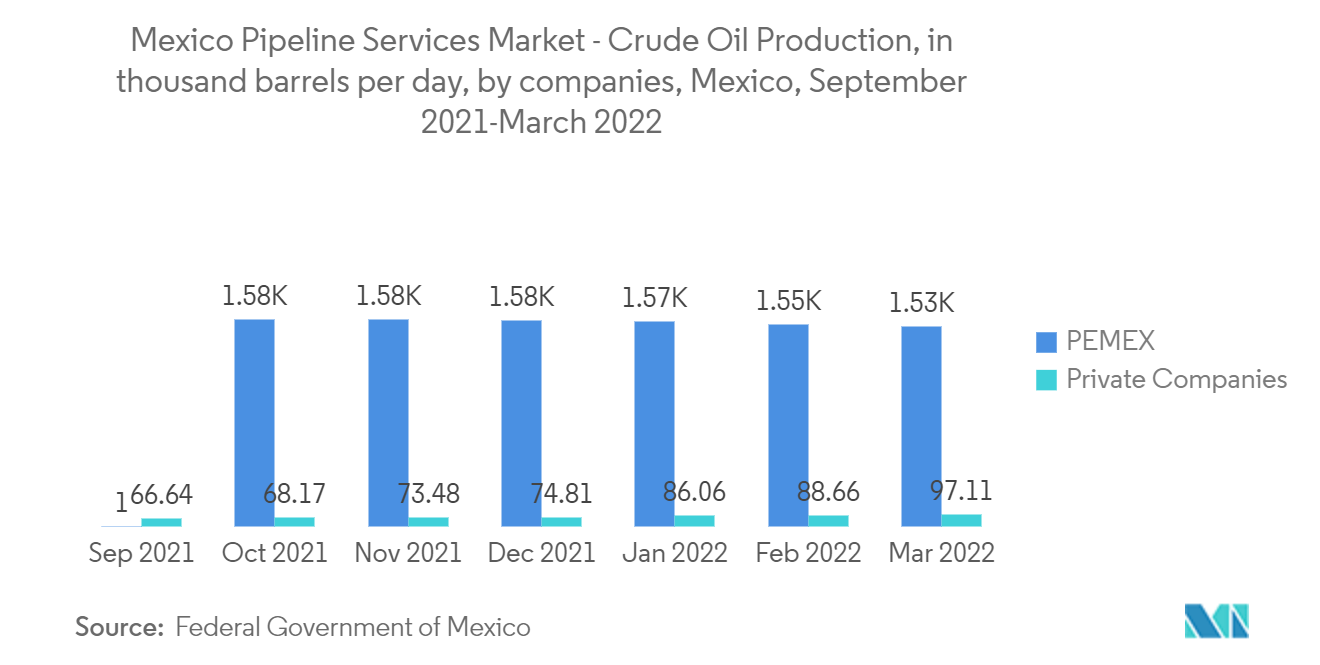

- Die wachsende Rohölproduktion im Land wird wiederum das Wachstum des Rohölangebots im Land kulminieren und die Vorinbetriebnahme und Inbetriebnahme von Pipelines erleichtern. Im März 2022 produzierte das Land über PEMEX und private Unternehmen 1625,44 EL Rohöl. Darüber hinaus wurden mehrere wichtige Pipelines in Mexiko Anfang 2020/21 in Betrieb genommen, was das Vertrauen der an der Vorinbetriebnahme und Inbetriebnahme von Pipelines beteiligten Akteure stärkt.

- Kohlenstoffarmer Stahl ist aufgrund seiner Eigenschaften wie Zähigkeit, Duktilität, Schweißbarkeit, Widerstandsfähigkeit gegen Temperaturschwankungen und Kosteneffizienz im Vergleich zu Edelstahl das am häufigsten verwendete Material für Öl- und Gaspipelines im ganzen Land. Allerdings ist es in Gegenwart von Luft, Boden und Wasser anfällig für Korrosion, was einen erheblichen Nachteil darstellt.

- Die Korrosionsreparatursysteme dienen dazu, das von Korrosion betroffene Rohr zu verstärken und im Falle eines Ausfalls die transportierte Flüssigkeit einzudämmen. Zu den Korrosionsreparatursystemen gehören vollumfänglich geschweißte Muffen, geschweißte Flicken, Verbundverstärkungen und der Austausch von Rohrabschnitten.

- Darüber hinaus gab Touchstone Exploration Inc. im August 2022 eine Mitteilung bekannt, dass die Coho-Gasanlage und -Pipeline mit der Vorinbetriebnahme beginnen würden, und die Inbetriebnahmeaktivitäten wurden an örtliche Hausbesitzer verschickt.

- Daher wird erwartet, dass Vorinbetriebnahme- und Inbetriebnahmedienstleistungen die Nachfrage nach dem Markt für Vorinbetriebnahme- und Inbetriebnahmedienstleistungen im Land im Prognosezeitraum steigern werden.

Steigende Erdgasimporte aus den Vereinigten Staaten

- Die Erdgaspipeline-Infrastruktur ist eine kostengünstige und sichere Methode zur Übertragung von Gas durch die Verbindung von Gasquellen mit Gasverbrauchsmärkten.

- Im Gegensatz zu dem Anstieg von 11,6 Prozent für das im Mai 2022 abgeschlossene Jahr stiegen die US-Importpreise zum Jahresende um 10,7 Prozent. Die Preise für importiertes Erdgas stiegen zwischen Juni 2021 und Juni 2022 um 165,5 %.

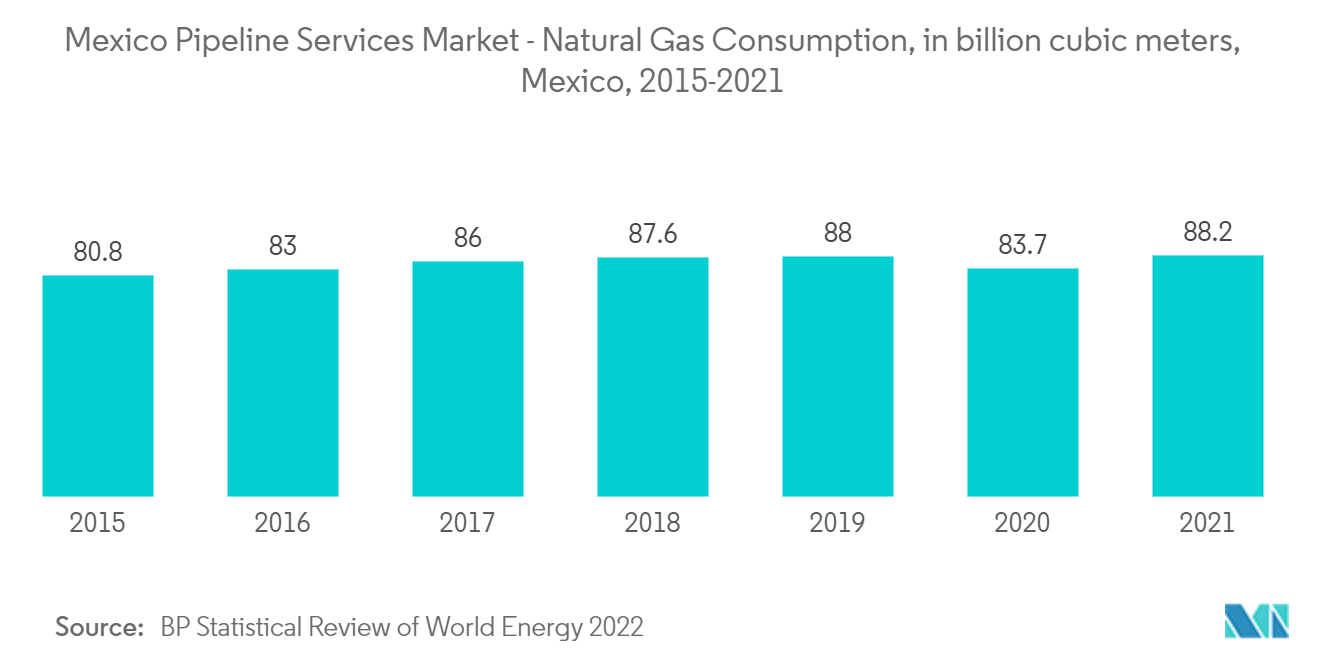

- Der Erdgasverbrauch in Mexiko stieg im Jahr 2021 um 5,7 %. Im Jahr 2021 betrug die Erdgasproduktion 88,2 Milliarden Kubikmeter im Vergleich zu 83,7 Milliarden Kubikmetern im Jahr 2020.

- Nach Angaben der United Energy Information Administration beliefen sich die Erdgaspipeline-Exporte von West-Texas nach Mexiko im Mai 2022 auf durchschnittlich 1,6 Milliarden Kubikfuß pro Tag (Bcf/Tag). Dies sind die meisten Pipeline-Exporte aus West-Texas. Außerdem stieg der Anteil der Erdgasversorgung Mexikos, der durch Pipelineimporte aus den Vereinigten Staaten gedeckt wird, von 61 % im Jahr 2019 auf 72 % im Jahr 2021

- Darüber hinaus haben in Mexiko in den letzten Jahren der Stromsektor und (in etwas geringerem Maße) der Industriesektor das Wachstum des Erdgasverbrauchs angeführt. Ein Großteil dieses Anstiegs des Erdgasverbrauchs wurde durch den Anstieg der Pipeline-Importe aus den Vereinigten Staaten gedeckt.

- Darüber hinaus begann die Tahuehueto-Goldmine in Durango, Mexiko, im Mai 2022 mit dem Vorproduktionsabbau und der Inbetriebnahme der Mühle, wie aus einer Ankündigung der Altaley Mining Corporation hervorgeht.

- Daher wird erwartet, dass die steigenden Erdgasimporte aus den Vereinigten Staaten die Mexico Pipeline Services im Prognosezeitraum antreiben werden.

Überblick über die Pipeline-Dienstleistungsbranche in Mexiko

Der mexikanische Markt für Pipeline-Dienstleistungen ist teilweise fragmentiert. Zu den wichtigsten Unternehmen gehören (nicht in einer bestimmten Reihenfolge) MasTec Inc., SGS SA, OCA Global, Intertek Group PLC und Fluor Corporation.

Marktführer für Pipeline-Dienstleistungen in Mexiko

MasTec Inc.

SGS SA

OCA Global

Intertek Group PLC

Fluor Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Pipeline-Dienstleistungen in Mexiko

- November 2022 Der staatliche mexikanische Energieversorger CFE hat eine Vereinbarung mit dem französischen Energieunternehmen Engie SA unterzeichnet, um Bedingungen und Anforderungen für den Ausbau der Mayakan-Gaspipeline auf der Halbinsel Yucatan zu entwickeln.

- August 2022 TC Energy und Comisión Federal de Electricidad (CFE) unterzeichneten einen Vertrag zur Verlegung der 4,5 Milliarden US-Dollar teuren Southeast Gateway Pipeline, einer 715 km langen Offshore-Erdgaspipeline zur Versorgung der südöstlichen Region Mexikos. Die beiden Unternehmen haben beschlossen, mit dem Bau des Pipelineprojekts fortzufahren, das eine Kapazität von 1,3 Milliarden Kubikfuß pro Tag haben wird.

Branchensegmentierung für Pipeline-Dienstleistungen in Mexiko

Zu den Pipeline-Dienstleistungen gehören die Planung und der Bau von Pumpstationen und Kompressorstationen, die Lagerung von Pipeline-Breakouts, Pipeline-Modellierung, Pipeline-Design, Sammelsysteme, kathodischer Schutz und Leckerkennung.

Der mexikanische Pipeline-Services-Markt ist nach Servicetyp in Vor- und Inbetriebnahmeservices, Wartungsservices, Inspektionsservices und Stilllegungsservices unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

Häufig gestellte Fragen zur Marktforschung für Pipeline-Dienstleistungen in Mexiko

Wie groß ist der mexikanische Pipeline-Dienstleistungsmarkt derzeit?

Der mexikanische Markt für Pipeline-Dienstleistungen wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 2,34 % verzeichnen.

Wer sind die Hauptakteure auf dem mexikanischen Pipeline-Services-Markt?

MasTec Inc., SGS SA, OCA Global, Intertek Group PLC, Fluor Corporation sind die wichtigsten Unternehmen, die auf dem mexikanischen Pipeline-Dienstleistungsmarkt tätig sind.

Welche Jahre deckt dieser mexikanische Markt für Pipeline-Dienstleistungen ab?

Der Bericht deckt die historische Marktgröße des mexikanischen Pipeline-Services-Marktes für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des mexikanischen Pipeline-Services-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Pipeline-Dienstleistungen in Mexiko

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Pipeline Services in Mexiko im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Mexico Pipeline Services umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.