Marktgröße und -anteil für medizinische Sensoren

Marktanalyse für medizinische Sensoren von Mordor Intelligence

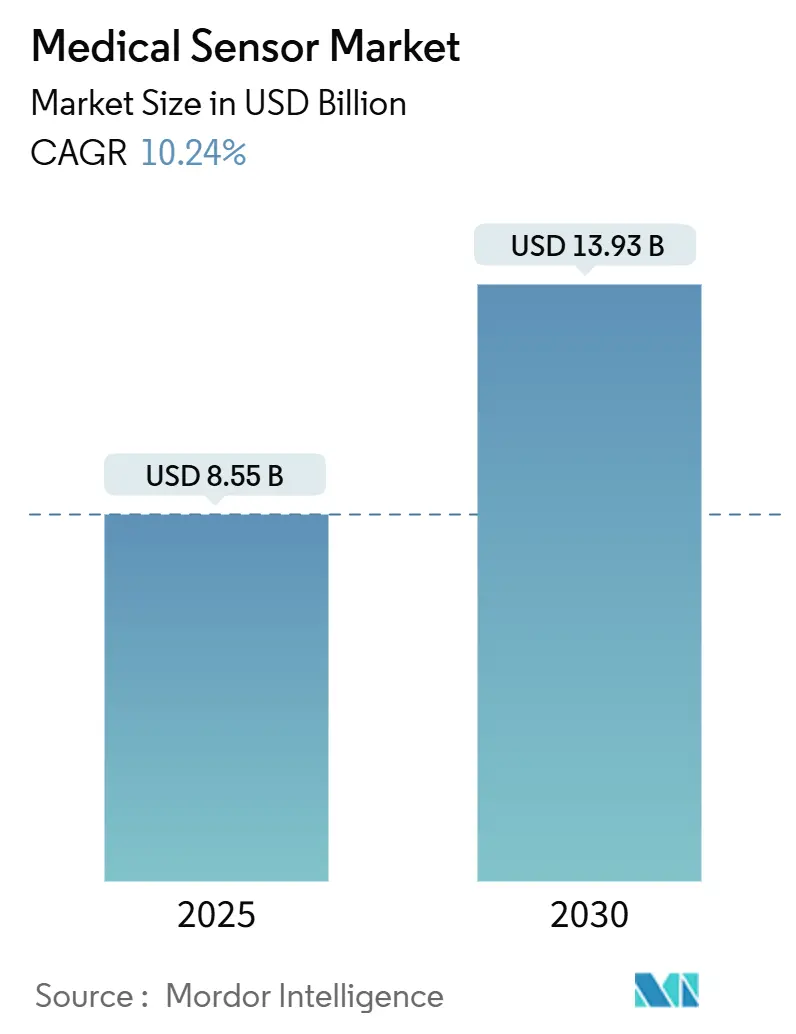

Der Markt für medizinische Sensoren wurde 2025 auf 8,55 Milliarden USD bewertet und wird voraussichtlich bis 2030 13,93 Milliarden USD erreichen, mit einem Wachstum von 10,24 % CAGR. Rapide Halbleiter-Miniaturisierung, KI-gestützte Analytik und unterstützende regulatorische Wege beschleunigen die Kommerzialisierung in klinischen und Verbraucherumgebungen. Biosensoren behalten die Nachfrageführerschaft, da die Glukoseüberwachung von episodischen Tests zu Echtzeitfeedback übergeht. Optische und Bildsensoren gewinnen durch hochauflösende, nicht-invasive Diagnostik an Schwung, die traditionelle Modalitäten ergänzt. Nationale Fertigungsanreize unter dem U.S. CHIPS Act, kombiniert mit nationalen Beschaffungsprogrammen in China, prägen weiterhin Lieferketten und regionale Wettbewerbsvorteile. Strategische Partnerschaften zwischen Geräteherstellern und Technologieunternehmen verkürzen Entwicklungszyklen und erweitern die Ökosystemintegration, um neue Umsatzpools im Markt für medizinische Sensoren zu erschließen.

Wichtige Erkenntnisse des Berichts

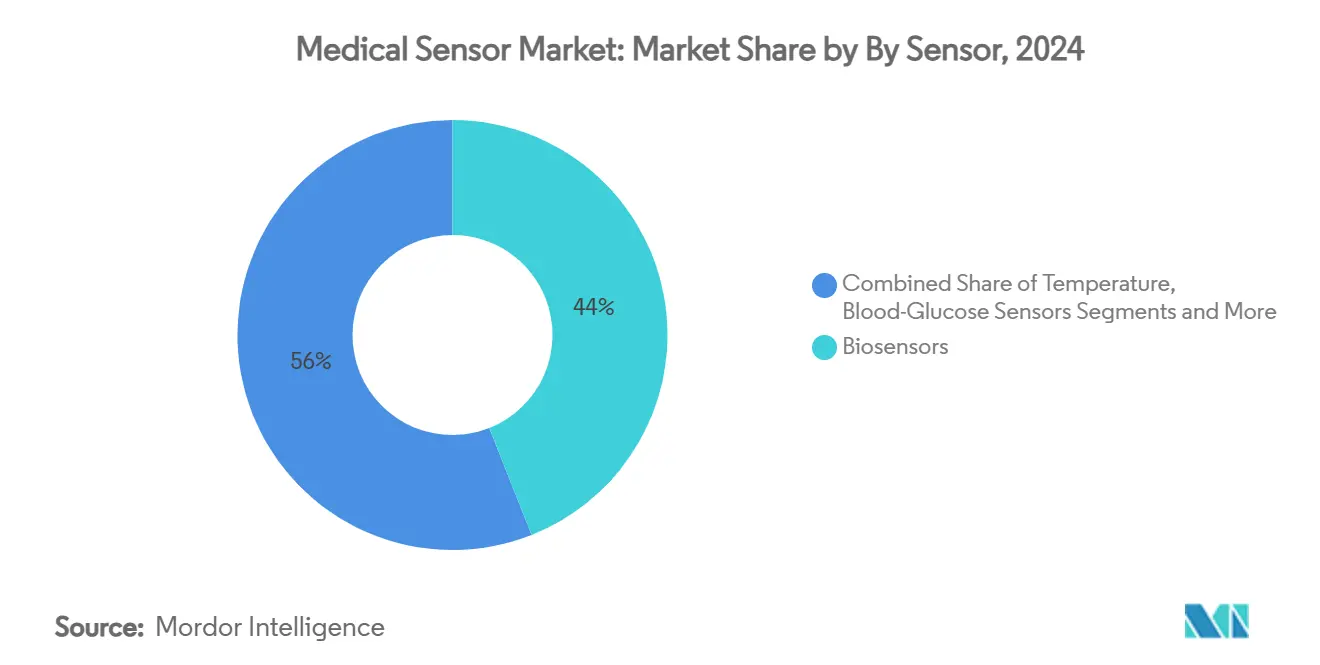

- Nach Sensortyp führten Biosensoren mit 44 % Marktanteil bei medizinischen Sensoren 2024; optische/Bildsensoren werden voraussichtlich bis 2030 mit einer CAGR von 14,8 % expandieren.

- Nach Technologie eroberten MEMS-Geräte 52,5 % der Marktgröße für medizinische Sensoren 2024, während Nano-/Graphensensoren mit 15,2 % CAGR wachsen sollen.

- Nach Einsatzmodus machten tragbare Sensoren 38,7 % der Marktgröße für medizinische Sensoren 2024 aus; implantierbare Sensoren entwickeln sich mit 13,6 % CAGR bis 2030.

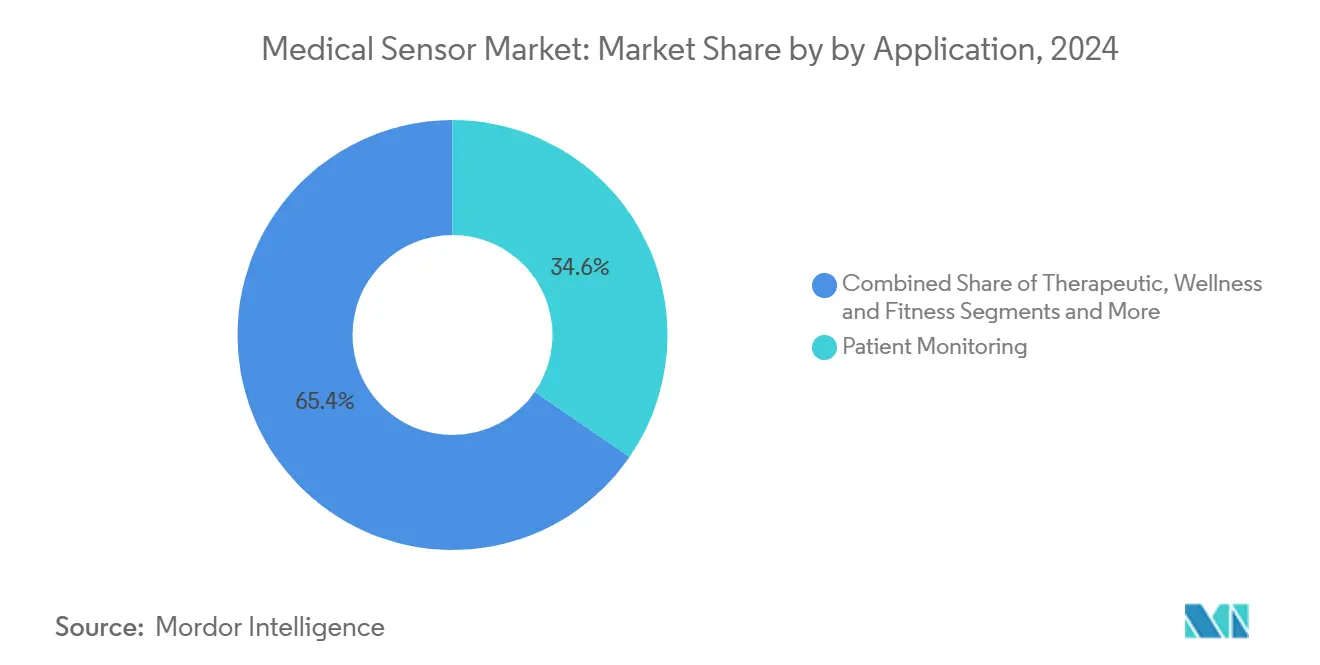

- Nach Anwendung hielt die Patientenüberwachung 34,6 % Marktanteil bei medizinischen Sensoren 2024; therapeutische und Medikamentenabgabe-Anwendungen wachsen mit 13,8 % CAGR.

- Nach Endnutzer kontrollierten Krankenhäuser 64 % der Marktgröße für medizinische Sensoren 2024, während häusliche Pflegeumgebungen einen Ausblick von 14,38 % CAGR zeigen.

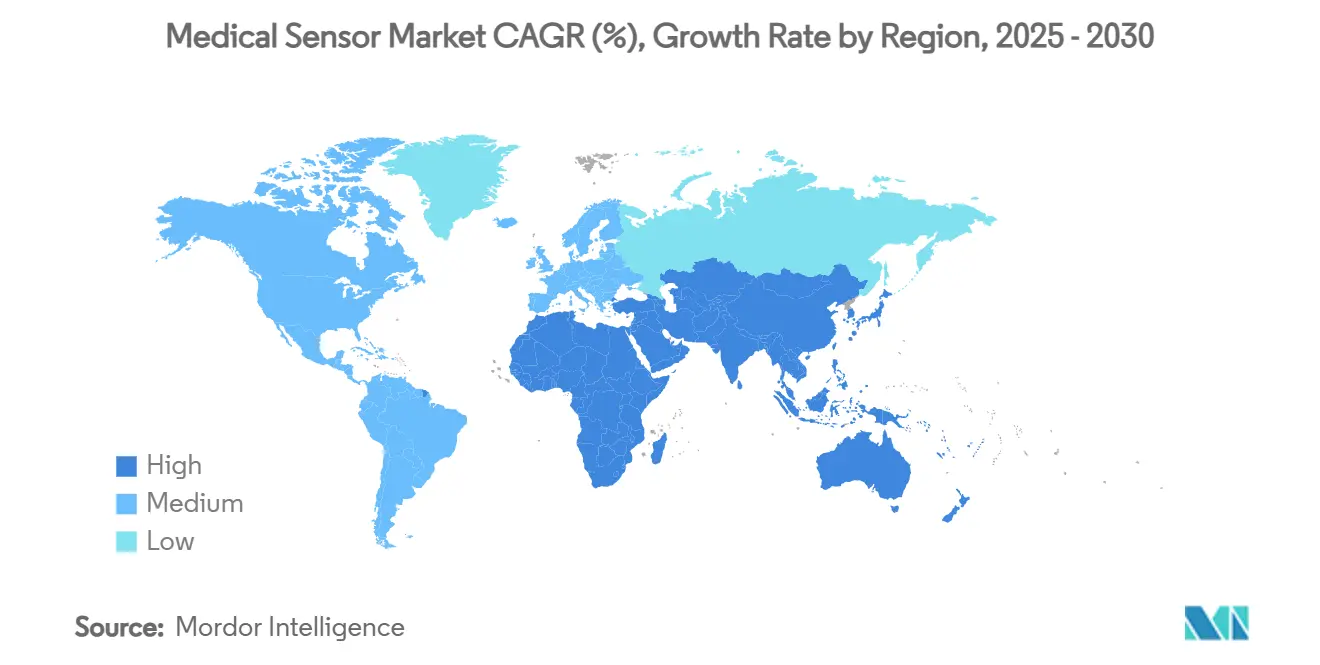

- Nach Geografie repräsentierte Nordamerika 34,6 % Marktanteil bei medizinischen Sensoren 2024; Asien-Pazifik zeigt die schnellste regionale CAGR mit 14,51 % bis 2030.

Globale Trends und Erkenntnisse des Marktes für medizinische Sensoren

Treiber-Einflussanalyse

| TREIBER | (~) % EINFLUSS AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | EINFLUSS-ZEITRAHMEN |

|---|---|---|---|

| KI-gestützte kontinuierliche Glukoseüberwachung in Nordamerika | +2.1% | Nordamerika, Übertragung auf EU | Mittelfristig (2-4 Jahre) |

| EU-MDR-getriebene Umstellung auf rückverfolgbare Einwegsensoren | +1.8% | Europa, regulatorischer Einfluss in APAC | Langfristig (≥ 4 Jahre) |

| China NHSA Beschaffung von SpO₂-Wearables für Heimgebrauch | +1.5% | China, Einfluss in ganz Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Nachfrage nach sterilisierbaren Sensoren in roboterunterstützter Chirurgie (Japan) | +1.2% | Japan, Akzeptanz in entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| U.S. CHIPS-Act MEMS-Fabriken für medizinische Sensoren | +1.0% | Nordamerika, Lieferkettenresilienz global | Langfristig (≥ 4 Jahre) |

| 3D-gedruckte mikrofluidische Wundsensoren in deutschen Krankenhäusern | +0.9% | Deutschland, EU-Akzeptanz, klinische Validierung global | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

KI-gestützte kontinuierliche Glukoseüberwachung

Roche erhielt 2024 die CE-Kennzeichnung für sein Accu-Chek SmartGuide-System und integrierte prädiktive Algorithmen, die Hypoglykämie-Ereignisse Stunden im Voraus antizipieren. Die FDA erweiterte im gleichen Jahr die Zulassung für automatisierte Insulindosierung auf Typ-2-Diabetes-Patienten und validierte damit einen Weg für geschlossene Therapiesysteme. Dexcoms 75 Millionen USD Investition in Oura unterstreicht die Konvergenz zwischen Stoffwechsel-Sensorik und ganzheitlichem Wellness-Tracking. Die Zusammenarbeit zwischen Abbott und Medtronic beschleunigt interoperable Plattformen, die CGM-Daten nahezu in Echtzeit mit Pumpenalgorithmen verknüpfen. IBM und Roche brachten diese Entwicklung 2025 voran, indem sie lebensstilbasierte prädiktive Modelle zu Sensor-Dashboards hinzufügten.[1]Roche, "Roche Receives CE Mark for Its AI-Enabled Continuous Glucose Monitoring Solution," roche.com

EU-MDR-getriebene Umstellung auf rückverfolgbare Einwegsensoren

Die Durchsetzung der Medizinprodukteverordnung verpflichtet zur vollständigen Lebenszyklus-Rückverfolgbarkeit durch eindeutige Gerätekennungen, die in Einwegprodukte eingebettet sind, die an europäische Kliniken geliefert werden. Dies drängt Hersteller dazu, digitale Verfolgung in Einwegartikel zu integrieren. Deutsche Krankenhäuser testen nun 3D-gedruckte mikrofluidische Wundsensoren, die Chargendaten am Behandlungsort protokollieren und Feedback-Schleifen schaffen, die sowohl Erstattung als auch Marktüberwachung nach dem Inverkehrbringen unterstützen. Globale Firmen übernehmen zunehmend MDR-konforme Designs in allen Einrichtungen, um doppelte Lagerbestände zu vermeiden, wodurch Qualitätsstandards in asiatisch-pazifischen Vertragsbetrieben erhöht werden, die europäische Aufträge beliefern.

China NHSA Beschaffung von SpO₂-Wearables für Heimgebrauch

Chinas National Healthcare Security Administration setzte 2024 Millionen von KI-ausgestatteten Pulsoximetern über öffentliche Krankenhäuser ein. Interoperabilitätsmandate stellen sicher, dass diese Geräte nationale elektronische Gesundheitsakten speisen und epidemiologische Erkenntnisse ermöglichen, die die Prävention chronischer Krankheiten stärken. Anbieter passen Firmware an, um lokale Datensouveränitätsregeln zu erfüllen und gleichzeitig ISO-13485-Zertifizierung aufrechtzuerhalten, wodurch ein geteilter Funktionsumfang entsteht, der für China bestimmte Lagerbestände von Exportmodellen unterscheidet.

Nachfrage nach sterilisierbaren Sensoren in roboterunterstützter Chirurgie

Japanische Operationszentren benötigen Druck- und optische Sensoren, die wiederholte Autoklav-Exposition ohne Drift überstehen können. Weiche optische Blutsensoren, die in Koloskopie-Studien verwendet wurden, erreichten 96 % Erkennungsleistung bei gleichzeitigem Überstehen von Hochdruck-Dampfzyklen. Materialwissenschaftsprogramme konzentrieren sich auf Hochtemperatur-Polymere und hermetische Glasverkapselung, um die Lebensdauer von Sensoren über Dutzende von Verfahren zu verlängern und ein Premium-Segment zu schaffen, das höhere durchschnittliche Verkaufspreise im Markt für medizinische Sensoren ermöglicht.

Hemmfaktoren-Einflussanalyse

| HEMMFAKTOREN | (~) % EINFLUSS AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | EINFLUSS-ZEITRAHMEN |

|---|---|---|---|

| Divergierende Cyber-Sicherheitskennzeichnung (FDA RTA-V vs EU MDCG 2024-12) | -1.4% | Global, mit akutem Einfluss in Nordamerika & EU | Kurzfristig (≤ 2 Jahre) |

| Medizinischer Halbleiter-Wafer-Mangel (APAC) | -1.1% | APAC-Fertigung, globaler Lieferketten-Einfluss | Mittelfristig (2-4 Jahre) |

| EU WEEE/RoHS 2024 Kostenauswirkung auf Einwegsensoren | -0.8% | Europa, Einfluss auf globale Fertigungsstandards | Langfristig (≥ 4 Jahre) |

| Kliniker-Workflow-Überlastung mit Multi-Parameter-Wearables (UK NHS) | -0.6% | UK, breitere Akzeptanzherausforderungen in öffentlichen Gesundheitssystemen | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Divergierende Cyber-Sicherheitskennzeichnung

Diskrepanz zwischen der Echtzeitbedrohungsbewertung der FDA und der Vorzulassungs-Sicherheitsdossier-Regelung der EU erfordert duale Validierungspipelines. Entwicklungszeitpläne verlängern sich um bis zu 20 % und kleinere Teilnehmer beschränken häufig Markteinführungen auf eine einzige Region, was die Wettbewerbsvielfalt einschränkt und die globale Verbreitung von Innovationen verlangsamt.

Medizinischer Halbleiter-Wafer-Mangel

Gießereien in Taiwan, Südkorea und China priorisieren Verbraucherelektronik-Aufträge und lassen spezialisierte Bildsensor- und Analoglinien für medizinische Nachfrage unterversorgt. Lieferzeiten für fortschrittliche Nodes überschreiten 12 Monate und drängen Gerätehersteller dazu, heimische Waferkapazitätserweiterungen zu erkunden, die durch U.S. CHIPS Act Finanzierungsmechanismen unterstützt werden.

Segmentanalyse

Nach Sensortyp: Biosensoren erhalten klinische Vielseitigkeit

Biosensoren eroberten 44 % des Marktes für medizinische Sensoren 2024, verankert durch Glukose-, Herz- und Infektionskrankheits-Assays, die starke Erstattungsunterstützung zeigen. Blutzucker-Module dominieren Untersegment-Umsätze, da kontinuierliche Sensorik Fingerstich-Diagnostik ersetzt. Elektrochemische Plattformen integrieren KI-Filter, die anomale Ablesungen kennzeichnen und Fehlalarme reduzieren, wodurch das Vertrauen der Kliniker gestärkt wird. Drucksensoren bleiben kritisch in Beatmungsgeräten und hämodynamischen Monitoren, während Temperaturelemente jetzt in Multiparameter-Wearables auftreten, die Fieberprogression verfolgen. Flusssensoren unterstützen Atemtherapiegeräte, deren Volumen nach Pandemie-Anstiegen zunahm. Optische und Bildsensoren haben den schnellsten Wachstumspfad mit 14,8 % CAGR, da Terahertz- und Hyperspektralmodalitäten nicht-invasive Gewebecharakterisierung ermöglichen. Beschleunigungsmesser fördern Rehabilitationswerkzeuge für Schlaganfallüberlebende, und Nischen-Graphen-Biosensoren demonstrieren Sub-Pikomolar-Erkennungsschwellen, die künftige kommerzielle Akzeptanz antizipieren.

Die Wettbewerbsmischung innerhalb von Biosensoren erweitert sich, da Forschungszentren Kohlenstoffnanoröhren-Arrays patentieren, die hormonelle Biomarker anvisieren und der Pipeline der Branche für medizinische Sensoren Tiefe verleihen. Marktführer entwickeln gemeinsam Sensor-Analytik-Bündel, die Rohsignale mit prädiktiven Dashboards verschmelzen. Diese Serviceschicht erhöht Wechselkosten und erweitert Gewinnpools über den Hardware-Verkauf hinaus. Angesichts dieser Trends werden Biosensoren ihre dominante Rolle bewahren, während sie relativen Prozentanteil an bildorientierte Modalitäten abgeben, die Onkologie- und Dermatologiebedürfnisse im Markt für medizinische Sensoren ansprechen.[2]Nature Editors, "Wearable Ultrasound Is on Its Way," nature.com

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Technologie: MEMS-Führerschaft trifft auf Nano-Maßstab-Disruption

MEMS-Plattformen stellten 52,5 % der Marktgröße für medizinische Sensoren 2024 aufgrund gereifter Fertigungsökosysteme und etablierter Zuverlässigkeitsmetriken bereit. Sie unterstützen Druck-, Trägheits- und Flussgeräte in ICU-Monitoren und ambulanten Pumpen. CMOS-Fertigung unterstützt hochauflösende Bildsensoren und multifunktionale System-on-Chip-Lösungen, die Fotodioden, Verstärker und Funkschnittstellen beherbergen. Glasfaser-Sensoren durchdringen MRT-Suiten und Verbrennungseinheiten, wo elektromagnetische Immunität obligatorisch ist, unterstützt durch Fortschritte bei flexiblen Glasfasern, die Zugspannung überleben.

Nano- und Graphengeräte, obwohl nur ein Bruchteil der Sendungen, werden bis 2030 15,2 % CAGR verbuchen. Graphen-Metaoberflächen-Biosensoren demonstrierten Einzelmolekül-Virusnachweis in Laborversuchen. Universitäten produzierten auch Schallwellen-Graphensensoren, die chemische Fingerabdrücke erreichen und ultra-hohe Sensitivitätsmöglichkeiten unterstreichen. Parallele Fortschritte bei 3D-gedruckter organischer Elektronik öffnen Designfreiheit für kundenspezifische Geometrien, die konventionelle Lithografie nicht liefern kann. Wenn sich Produktionsausbeuten verbessern, werden Nano-Maßstab-Architekturen zunehmend MEMS in Nischen-, hochsensitiven Anwendungsfällen im Markt für medizinische Sensoren verdrängen.[3]ScienceDaily, "3D Printing of 'Organic Electronics'," sciencedaily.com Source: ScienceDirect Authors, "Ex Vivo Evaluation of a Soft Optical Blood Sensor for Colonoscopy," sciencedirect.com

Nach Einsatzmodus: Wearables dominieren Verbraucherzugang

Tragbare Geräte repräsentierten 38,7 % der Umsätze 2024, unterstützt durch Smartphone-Konnektivität und Cloud-Analytik, die Sensor-Feeds in benutzerfreundliche Dashboards übersetzen. Fitness-orientierte Formfaktoren verwenden optische, Trägheits- und Temperaturelemente zur Lieferung von Schlaf- und Aktivitätserkenntnissen, während klinische Patches EKG- und SpO₂-Daten unter regulierten Programmen sammeln. Nicht-invasive Designs reduzieren Adhärenzbarrieren und erweitern Stichprobenfrequenz, wodurch Längsschnittdatensätze verbessert werden, die für präventive Pflegealgorithmen kritisch sind.

Implantierbare Plattformen wachsen mit 13,6 % CAGR, da drahtlose Stromversorgung und miniaturisierte Batterien die Verweildauer verlängern. Frühe vaskuläre Gesundheitssensoren überwachen bereits Druck und Fluss zur Therapieführung. Einwegsensoren beantworten Infektionskontrollbedürfnisse und erfüllen Rückverfolgbarkeitsregulierungen durch Einbettung kostengünstiger Speicher-Tags, die Chargenkennungen speichern. Ihre Akzeptanz stieg während der Pandemie, als Isolationsprotokolle die Gerätewiederverwertung begrenzten - ein Trend, der im Markt für medizinische Sensoren anhaltend ist.

Nach Anwendung: Patientenüberwachung verankert Akzeptanz

Die Patientenüberwachung behielt 34,6 % des Marktes für medizinische Sensoren 2024, was eine breite Integration in Vitalstationen, Telegesundheits-Kits und chronische Krankheits-Dashboards widerspiegelt. Fernmodelle senken das Wiederaufnahmerisiko und ermöglichen wertbasierte Erstattungsstrukturen. Diagnostische Bildgebungssensoren liefern schärfere Auflösung bei niedrigeren Strahlendosen, unterstützt durch iterative Rekonstruktionsalgorithmen. Chirurgische Führungssensoren bieten Echtzeit-Gewebe-Sauerstoff-Feedback und erhöhen die Präzision bei minimal-invasiven Verfahren.

Therapeutische und Medikamentenabgabe-Systeme haben das stärkste Wachstum mit 13,8 % CAGR, da Patch-Pumpen und elektronische Verbände Fluss- und pH-Sensoren einbetten, die Dosierung als Reaktion auf physiologische Hinweise titrieren. Wellness- und Fitness-Anwendungen erweitern Sensor-Footprints in Verbraucherroutinen und schaffen Hybriddatensätze, die klinische und Lifestyle-Domänen überbrücken. KI-Analytik extrahiert Frühwarnsignale und positioniert prädiktive Pflege als Eckpfeiler des Marktes für medizinische Sensoren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Krankenhäuser behalten Skalierung, aber häusliche Pflege beschleunigt

Krankenhäuser machten 64 % der Umsätze 2024 aus durch Kombination von Beschaffungsmacht mit klinischen Validierungsrahmen. Intensivstationen verlassen sich auf invasive Druck- und hämodynamische Sensoren, die sich mit zentralisierten Überwachungsstationen verbinden. Ambulante Operationszentren nutzen Einweg-Optikelemente, die Umsatz beschleunigen und Infektionsrisiko minimieren. Spezialkliniken testen Nischegeräte wie schweißresistente Elektromyografie-Arrays, die Post-Schlaganfall-Rehabilitation unterstützen.

Häusliche Pflegeumgebungen verzeichnen 14,38 % CAGR, da Erstattungscodes für Remote-Patientenüberwachung Abdeckung über chronische Erkrankungen erweitern. KI-gesteuerte Dashboards übersetzen multivariate Sensor-Ausgaben in umsetzbare Heimwarnungen. Intelligente Textilien mit eingebetteten Glasfasernetzwerken verfolgen Mobilität in älteren Populationen und liefern 100 % Aktivitätsklassifikationsgenauigkeit während Pilotstudien. Dieser verteilte Ansatz entlastet Krankenhauskapazitätsdruck und formt das Pflegekontinuum im Markt für medizinische Sensoren um.

Geografische Analyse

Nordamerika behielt 34,6 % Umsatzanteil 2024 aufgrund großer installierter Basen von vernetzten Diabetes- und Herzgeräten. Der CHIPS Act stellt 52 Milliarden USD für Halbleiterkapazität bereit, die medizinische Zuweisungen priorisiert und Importabhängigkeit reduziert. FDA-Cyber-Sicherheitsleitlinien fördern sichere-by-Design-Prinzipien und gewähren konformen Anbietern First-Mover-Position. Strategische Allianzen, wie die Dexcom-Oura-Partnerschaft, beleuchten eine Region, wo Verbraucher-Wearables und regulierte Geräte zunehmend überlappen. Kanada nutzt ein Einzahler-Modell, um gemeindschaftsweite Fernüberwachung zu testen, während Mexiko nearshore Sensorkomponenten-Produktion unter US-Mexiko-Kanada-Freihandelsbestimmungen anzieht.

Asien-Pazifik zeigt die schnellste Expansion mit 14,51 % CAGR bis 2030. Chinas NHSA-Massenbeschaffung leitet Millionen von SpO₂-Wearables in die Grundversorgung und schafft den größten longitudinalen Oxymetrie-Datensatz weltweit. Japans alternde Gesellschaft und hohe Akzeptanz roboterchirurgischer Verfahren befeuern Nachfrage nach autoklav-resistenten Sensoren. Indien skaliert kostengünstige Glukometer unter nationalen nicht-übertragbaren Krankheitsprogrammen. Südkoreas Gießereien ermöglichen Ko-Lokalisierung von Design und Fertigung und verkürzen Zykluszeiten für nächste Generation Druck- und Bildsensoren. Halbleiter-Wafer-Engpässe bleiben Gegenwind, doch Regierungsanreize fördern lokale Kapazitätserweiterung und erhalten Schwung im Markt für medizinische Sensoren.

Europa profitiert von harmonisierten MDR-Regulierungen, die Rückverfolgbarkeitsstandards erhöhen und Akzeptanz intelligenter Einwegsensoren fördern. Deutschland testet 3D-gedruckte Wundsensoren, die eingebettete UDI-Codes für Post-Market-Überwachung bieten. Das Vereinigte Königreich National Health Service testet Multi-Parameter-Wearables unter digitalen Stationsmodellen, obwohl Klinikerarbeitslasten-Bedenken Rollout-Geschwindigkeit mäßigen. Frankreich und Italien adaptieren Cyber-Sicherheitskonformitätsbewertungen vor EU-Fristen und unterstützen grenzüberschreitende Geräteportabilität. Datenschutzmandate treiben Verschlüsselungs- und Edge-Processing-Innovationen an und formen globale Designvorlagen für sichere Bereitstellungen im Markt für medizinische Sensoren.

Wettbewerbslandschaft

Der Markt für medizinische Sensoren zeigt moderate Fragmentierung. Branchengrößen wie Medtronic, Abbott und Dexcom nutzen regulatorische Erfolgsbilanzen und breite Portfolios zur Aufrechterhaltung der Kanaldominanz. Halbleiterspezialisten einschließlich STMicroelectronics und NXP dienen als kritische Upstream-Partner und gewährleisten Lieferkontinuität und Referenzdesign-Unterstützung. Verbraucherelektronik-Neueinsteiger kapitalisieren Volumenmanufaktur und UX-Expertise für beschleunigte FDA-Einreichungen für Wellness-Geräte, die regulierte und nicht-regulierte Kategorien überspannen.

Partnerschaften definieren Wettbewerbsstrategie. Volta Medical arbeitete mit GE HealthCare zusammen, um KI-Elektrophysiologie-Algorithmen mit fortgeschrittenen Mapping-Sensoren zu verschmelzen und Katheter-Labor-Akzeptanz zu beschleunigen volta-medical.us. Dexcom und Abbott verfolgen Ökosystem-Spiele, die CGM-Daten mit Verbraucher-Schlaf- und Aktivitätsmetriken verknüpfen und longitudinale Erkenntnisse erweitern. Aufkommende Startups konzentrieren sich auf Nanomaterial-Durchbrüche, die Größenordnungs-Sensitivitätsgewinne versprechen und sie als Übernahmeziele positionieren, sobald Herstellbarkeitshürden beseitigt sind.

Wettbewerbsintensität verstärkt sich, da Politikgestalter Erstattung an Ergebnisnachweis knüpfen, den Sensoren einzigartig bieten. Firmen integrieren Analytik-Abonnements und Cloud-Dashboards zur Erhöhung wiederkehrender Umsatzanteile. Diejenigen, die heimische Waferversorgung sichern, MDR-Cyber-Sicherheitskonformität erreichen und KI-Stewardship-Qualifikationen aufbauen, werden Position im Markt für medizinische Sensoren über den Prognosehorizont stärken.

Branchenführer für medizinische Sensoren

-

Medtronic plc

-

TE Connectivity Ltd.

-

Honeywell International Inc.

-

GE Healthcare Technologies Inc.

-

Abbott Laboratories

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Roche und IBM kündigten eine Zusammenarbeit zur Entwicklung prädiktiver KI-Technologie für kontinuierliche Glukoseüberwachungssysteme an, die Machine-Learning-Algorithmen nutzt, um Glukoseschwankungen basierend auf Lebensstil- und physiologischen Mustern zu antizipieren, was einen bedeutenden Fortschritt im personalisierten Diabetesmanagement darstellt.

- April 2025: California Institute of Technology stellte das iCares Smart-Bandage vor, das mikrofluidische Komponenten enthält, die Wundflüssigkeit zur Bereitstellung von Echtzeitbiomarker-Analyse proben, mit Machine-Learning-Algorithmen, die Heilungszeiten mit Expertenebene-Genauigkeit vorhersagen, was die chronische Wundversorgung revolutionieren könnte.

- März 2025: Forscher der Universität Turku erzielten einen Durchbruch bei Kohlenstoffnanoröhren-Sensoren, die niedrige Spiegel weiblicher Hormone erkennen können, und lösten die Herausforderung der Trennung von Nanoröhren basierend auf Chiralität zur Verbesserung der Sensorgenauigkeit und -sensitivität für kontinuierliche Gesundheitsüberwachungsanwendungen.

Globaler Berichtsumfang für den Markt medizinischer Sensoren

Medizinische Sensoren sind ausgeklügelte Sensoren, die ein Überwachungssystem schaffen und einen höheren Bedeutungswert haben. Sie verringern menschliche Fehler, reagieren auf physische Stimuli und finden Anwendung in verschiedenen Formen, wie Überprüfung/Überwachung von Alkoholspiegeln im Blut, Biomechanik, Blutanalyse, Atemanalyse, Augenparametern und vielen anderen. Die Nutzung von Sensoren ist nicht nur auf Patientenversorgung beschränkt, sondern kann auch zur Verfolgung der Bewegung von Medikamenten und anderen patientenbezogenen Testmaterialien verwendet werden.

Der Markt für medizinische Sensoren ist segmentiert nach Typ (Flusssensor, Biosensor, Temperatursensor, Drucksensor, andere Typen), Anwendung (klinische Anwendung und Verbraucheranwendung) und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika und Naher Osten und Afrika). Die Marktgrößen und Prognosen werden in Werten (USD) für alle oben genannten Segmente bereitgestellt.

| Drucksensoren |

| Temperatursensoren |

| Biosensoren |

| Blutzuckersensoren |

| Fluss-/Luftstromsensoren |

| Optische/Bildsensoren |

| Beschleunigungsmesser und Bewegungssensoren |

| Andere Typen |

| MEMS |

| CMOS |

| Glasfaser |

| Nano/Graphen |

| 3D-gedruckt |

| Sensor-Fusion-Module |

| Tragbar |

| Implantierbar |

| Invasiv (Katheter-basiert) |

| Nicht-invasiv |

| Einweg/Einmalgebrauch |

| Patientenüberwachung (Vitalzeichen, RPM) |

| Diagnostische Bildgebung und In-vitro-Diagnostik |

| Therapeutisch und Medikamentenabgabe |

| Chirurgisch und minimal-invasive Verfahren |

| Wellness und Fitness |

| Krankenhäuser und große Gesundheitssysteme |

| Ambulante Operationszentren |

| Häusliche Pflegeumgebungen |

| Spezialkliniken und Diagnostiklabore |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Italien | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Übriger Asien-Pazifik-Raum | |

| Naher Osten | Israel |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Türkei | |

| Übriger Naher Osten | |

| Afrika | Südafrika |

| Ägypten | |

| Übriges Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika |

| Nach Sensortyp | Drucksensoren | |

| Temperatursensoren | ||

| Biosensoren | ||

| Blutzuckersensoren | ||

| Fluss-/Luftstromsensoren | ||

| Optische/Bildsensoren | ||

| Beschleunigungsmesser und Bewegungssensoren | ||

| Andere Typen | ||

| Nach Technologie | MEMS | |

| CMOS | ||

| Glasfaser | ||

| Nano/Graphen | ||

| 3D-gedruckt | ||

| Sensor-Fusion-Module | ||

| Nach Einsatzmodus | Tragbar | |

| Implantierbar | ||

| Invasiv (Katheter-basiert) | ||

| Nicht-invasiv | ||

| Einweg/Einmalgebrauch | ||

| Nach Anwendung | Patientenüberwachung (Vitalzeichen, RPM) | |

| Diagnostische Bildgebung und In-vitro-Diagnostik | ||

| Therapeutisch und Medikamentenabgabe | ||

| Chirurgisch und minimal-invasive Verfahren | ||

| Wellness und Fitness | ||

| Nach Endnutzer | Krankenhäuser und große Gesundheitssysteme | |

| Ambulante Operationszentren | ||

| Häusliche Pflegeumgebungen | ||

| Spezialkliniken und Diagnostiklabore | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Übriger Asien-Pazifik-Raum | ||

| Naher Osten | Israel | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Übriger Naher Osten | ||

| Afrika | Südafrika | |

| Ägypten | ||

| Übriges Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der Markt für medizinische Sensoren heute?

Der Markt steht bei 8,55 Milliarden USD 2025 und soll bis 2030 13,93 Milliarden USD erreichen, mit einer CAGR von 10,24 %.

Welcher Sensortyp generiert den höchsten Umsatz?

Biosensoren führen mit 44 % Anteil, unterstützt durch kontinuierliche Glukoseüberwachung und Herzdiagnostik-Wachstum.

Was ist der am schnellsten wachsende Einsatzmodus?

Implantierbare Sensoren zeigen 13,6 % CAGR, da drahtlose Stromversorgung und biokompatible Materialien reifen.

Warum ist Asien-Pazifik die am schnellsten wachsende Region für medizinische Sensoren?

Nationale Beschaffung von SpO₂-Wearables für Heimgebrauch in China und fortgeschrittene sterilisierbare Sensor-Nachfrage in Japan treiben eine regionale CAGR von 14,51 % an.

Wie formen Regulierungen Produktdesign in Europa?

Die EU-Medizinprodukteverordnung schreibt vollständige Rückverfolgbarkeit vor und veranlasst Hersteller, digitale Kennungen auch in Einwegsensoren einzubetten.

Welche Wettbewerbsstrategien verfolgen Marktführer?

Firmen verfolgen Partnerschaften, die Sensor-Hardware mit KI-Analytikplattformen verschmelzen und integrierte Ökosysteme schaffen, die Patientenergebnisse verbessern und wiederkehrende Umsätze generieren.

Seite zuletzt aktualisiert am: