Marktgröße und Marktanteil für Maritim Satellitenkommunikation

Marktanalyse für Maritim Satellitenkommunikation von Mordor Intelligenz

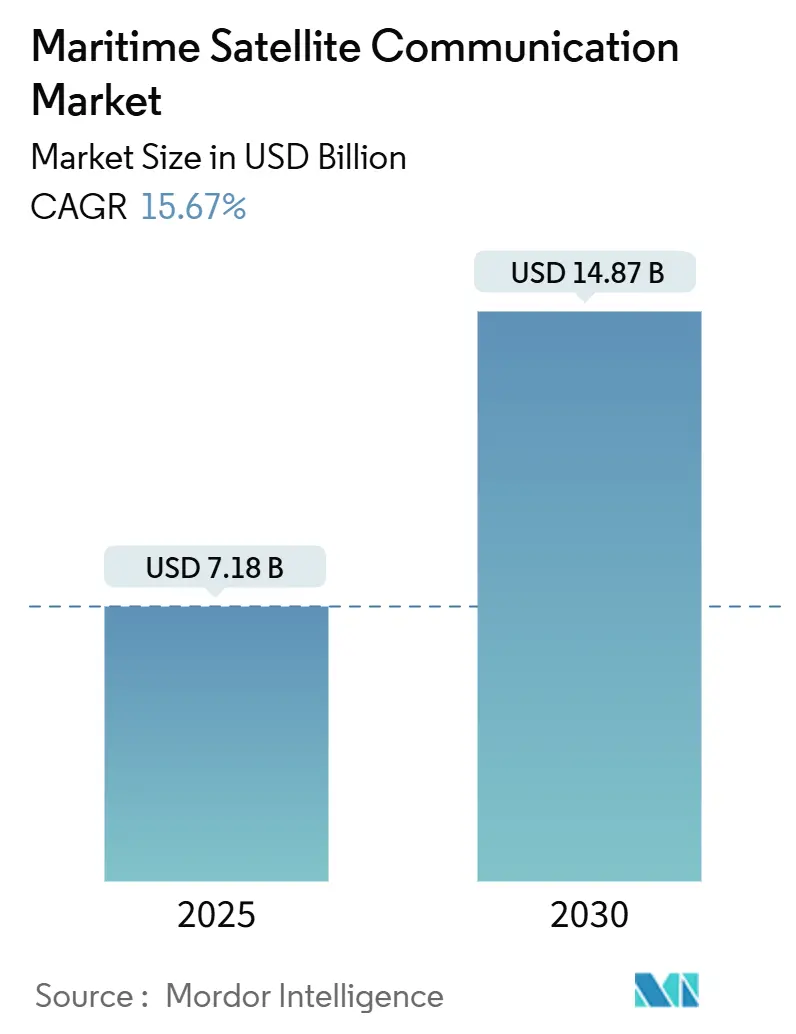

Die Marktgröße für Maritim Satellitenkommunikation wird auf USD 7,18 Milliarden im Jahr 2025 geschätzt und soll bis 2030 USD 14,87 Milliarden erreichen, bei einer CAGR von 15,67% während des Prognosezeitraums (2025-2030).

Verstärkte regulatorische Vorschriften, das Aufkommen von niedrigorbitalen (LEO) Konstellationen und steigende Erwartungen an das Wohlbefinden der Besatzung untermauern diese Expansion. Die Modernisierung des Globalen Seenot- und Sicherheitssystems durch die Internationale Seeschifffahrtsorganisation im Jahr 2024 öffnete die Zertifizierung für mehrere Satellitendienst-Anbieter, verstärkte den Wettbewerbsdruck und senkte die Nutzerkosten[1]International Maritim Organisation, "Modernization von Die GMDSS," imo.org. Kreuzfahrtlinien, Off-Shore--Betreiber und Verteidigungsbehörden betrachten Konnektivität nun als Kerninfrastruktur und nicht als optionalen Dienstleistung. Die rasche Einführung hybrider GEO-LEO-Netzwerke, gepaart mit Verbesserungen bei Flachpanel-Antennen, komprimiert die Bandbreitenkosten bei gleichzeitiger Erhöhung des Durchsatzes und ermöglicht es Schiffen, Wolke-Anwendungen und Echtzeit-Video zu betreiben. Digitalisierungsinitiativen, insbesondere In Europa und im asiatisch-pazifischen Raum, vergrößern die adressierbare Nachfrage weiter, da Betreiber Emissionsberichterstattungs- und vorausschauende Wartungsplattformen integrieren, die auf kontinuierliche Breitbandverbindungen angewiesen sind.

Wichtige Erkenntnisse des Berichts

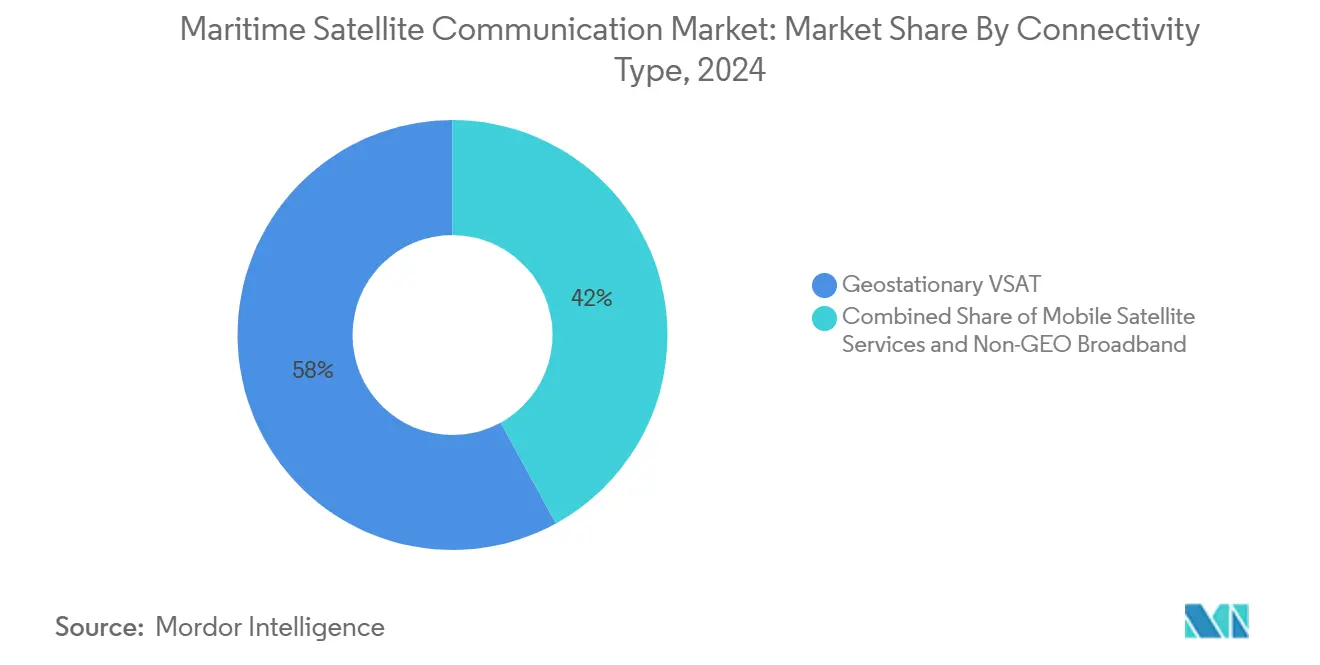

- Nach Konnektivitätstyp hielten geostationäre VSAT 58% des Marktanteils für Maritim Satellitenkommunikation im Jahr 2024, während nicht-GEO-Breitband voraussichtlich mit 17,6% CAGR bis 2030 expandieren wird.

- Nach Frequenzband dominierte Ku-Band mit 41% des Umsatzes im Jahr 2024; Ka-Band ist für das schnellste Wachstum positioniert und steigt mit 18,03% CAGR bis 2030.

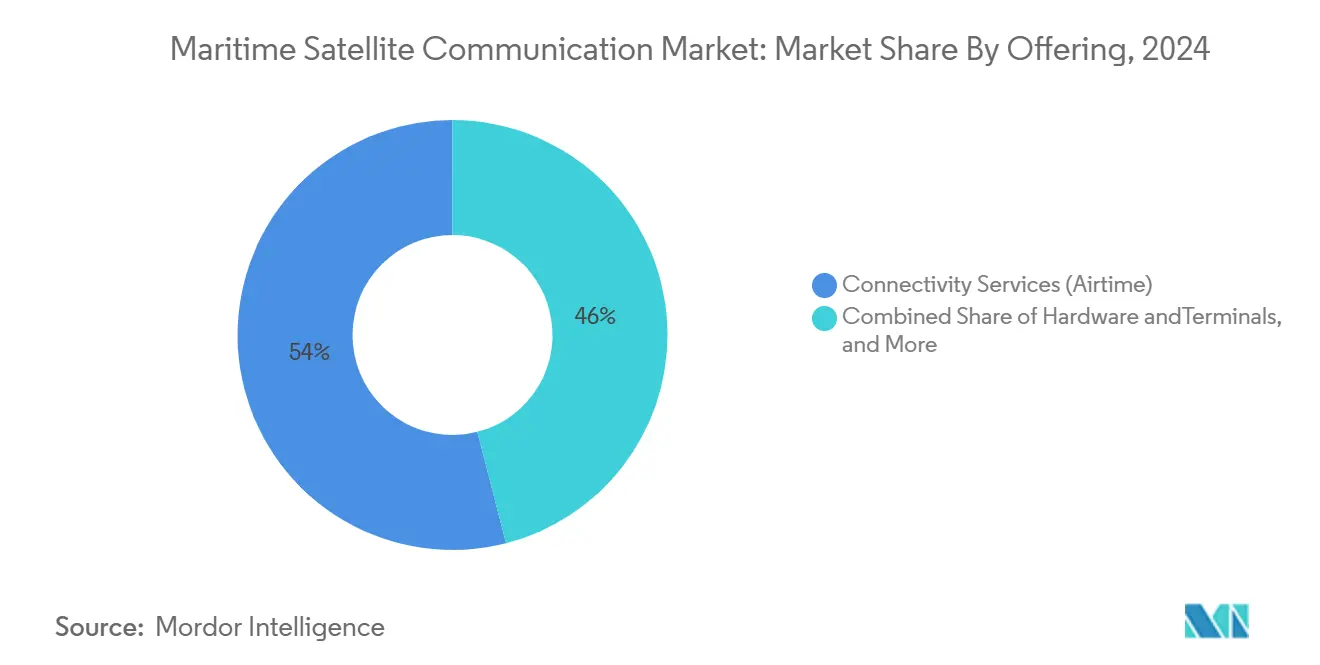

- Nach Angebot machten Konnektivitätsdienste 54% der Marktgröße für Maritim Satellitenkommunikation im Jahr 2024 aus, während verwaltete und wertschöpfende Dienste voraussichtlich mit 17,9% CAGR bis 2030 wachsen werden.

- Nach Endnutzer eroberten Handelsfrachtschiffe und Tanker 37% Umsatzanteil im Jahr 2024, dennoch weisen Passagierschiffe (Kreuzfahrt und Fähre) die höchste prognostizierte CAGR von 15,2% bis 2030 auf.

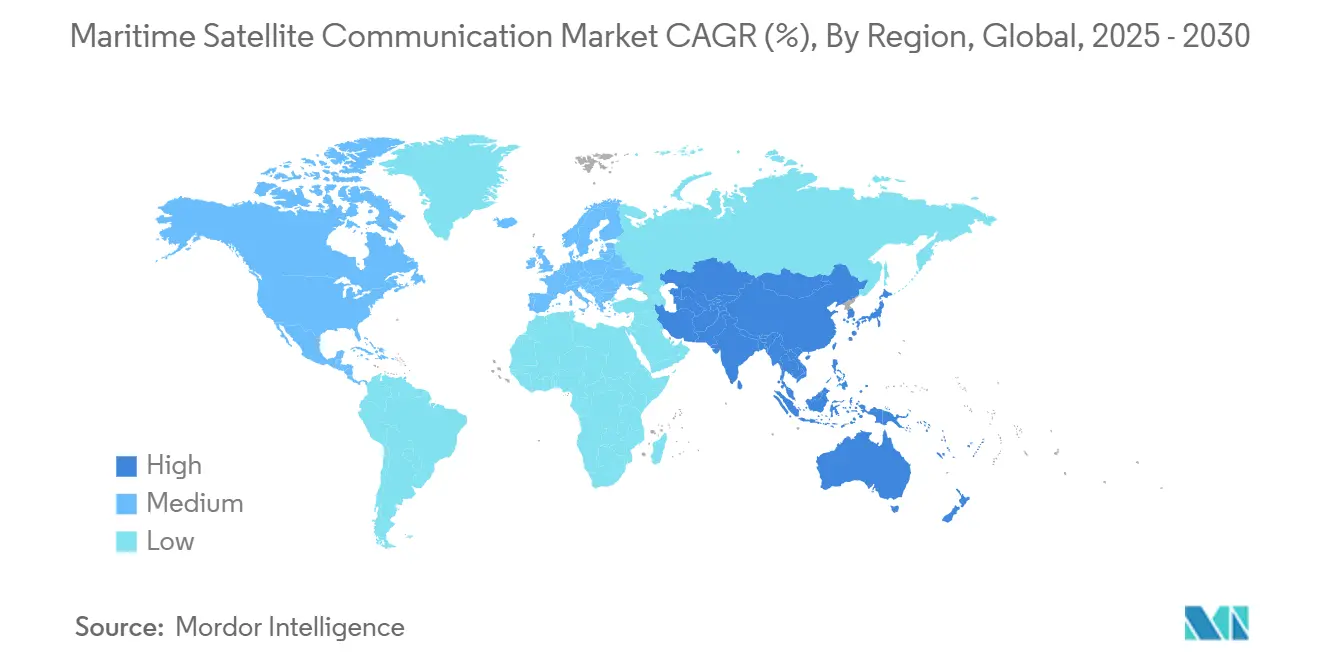

- Nach Geografie führte Europa mit 30% Umsatzanteil im Jahr 2024; der asiatisch-pazifische Raum wird voraussichtlich die am schnellsten wachsende Region sein und mit 12,5% CAGR bis 2030 voranschreiten.

Globale Markttrends und Erkenntnisse für Maritim Satellitenkommunikation

Analyse der Treiberwirkung

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Bestimmungen zum Wohlbefinden der Besatzung und Digitalisierung an Bord | 3.20% | Global; stärkere Durchsetzung In der EU und Nordamerika | Mittelfristig (2-4 Jahre) |

| IMO-Dekarbonisierungsdatenberichtspflichten | 2.80% | Global; stufenweise nach Flaggenstaat | Mittelfristig (2-4 Jahre) |

| Hybride VSAT-5 g-Küstenübergaben | 1.90% | Globale Küstenschifffahrtsrouten | Langfristig (≥ 4 Jahre) |

| KI-gesteuerte Routenoptimierungsplattformen | 2.30% | Global; frühe Einführung durch Große Reedereien | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Wachsende Bestimmungen zum Wohlbefinden der Besatzung und Digitalisierung an Bord

Änderungen der Seearbeitskonvention, die 2024 In Kraft traten, verpflichten Betreiber dazu, eine Mindest-Internetbandbreite bereitzustellen, wodurch sich Konnektivität von einem optionalen Vorteil zu einer gesetzlichen Anforderung wandelt. Schiffsmanager bezeichnen Konnektivität als entscheidend für die Bindung qualifizierter Seeleute, eine Priorität angesichts des globalen Drucks durch Personalfluktuation. Verbesserte Verbindungen ermöglichen auch Telemedizin, digitale Schulungen und Echtzeitdiagnosen und stärken das Geschäft Case für Bandbreiten-Upgrades. Anbieter von LEO-Konstellationen profitieren am meisten, da ihre Architekturen glasfaserähnliche Geschwindigkeiten auf See liefern. Fallstudien zeigen, dass mit hochkapazitiven Verbindungen ausgestattete Schiffe zweistellige Rückgänge bei freiwilligen Besatzungsabgängen melden, was sich In messbare Betriebskosteneinsparungen übersetzt.

IMO-Dekarbonisierungsdatenberichtspflichten

Die IMO-Richtlinien von 2024 zur Lebenszyklus-THG-Intensität schreiben die kontinuierliche Übertragung von Kraftstoffverbrauchs- und Emissionsdaten vor. Im Jahr 2025 tritt der Kohlenstoffintensitätsindikator In vollem Umfang In Kraft und zwingt Schiffe dazu, Betriebsdaten nahezu In Echtzeit zu teilen oder Korrekturmaßnahmenplänen zu unterliegen. Diese regulatorische Umgebung bevorzugt Gemanagt-Dienstleistung-Anbieter, die Bandbreite mit integrierter Einhaltung-Überwachung verbinden. Führende Netzwerkintegratoren haben begonnen, "intelligente hybride" Pakete zu versenden, die Leistungskennzahlen automatisch erfassen und verschlüsselte Daten an landseitige Maritim Dashboards weiterleiten. Parallele EU-Gesetzgebung unter FuelEU Maritim verstärkt die Nachfrage nach zuverlässigen Satellitenkanälen In europäischen Gewässern.

Hybride VSAT-5G-Küstenübergabe-Architekturen

Sich ändernde Routenmuster haben das Interesse an Lösungen katalysiert, die den Datenverkehr vom Satelliten auf terrestrisches 5 g umschalten, wenn Schiffe sich innerhalb von 20-30 km von der Küste bewegen. Versuche im Ärmelkanal und der Straße von Singapur zeigen, dass solche Übergaben die Datenkosten pro Gigabyte um mehr als 60% senken und gleichzeitig die Sitzungskontinuität beibehalten. Anbieter haben mit mehrere-Path-Software-definiert-Netzwerk reagiert, das LEO-, GEO- und Mobilfunkverbindungen In Echtzeit orchestriert. Küstenstaaten sehen hybride Modelle als Weg zu höherer Frequenzspektrumeffizienz und entlasten die Überlastung der Ku- und Ka-Bänder während der Hauptsaisons. Analysten erwarten, dass reife Implementierungen bis 2027 auf stark frequentierten Linienrouten auftauchen und die Bandbreitenresilienz entlang globaler Engpässe verstärken.

KI-gesteuerte Routenoptimierungsplattformen mit eingebetteter SATCOM

Algorithmische Reiseplanungssuiten erfassen Wetter-, Strömungs- und Kraftstoffpreisdaten, um optimale Kurse zu identifizieren. Diese Plattformen erfordern ununterbrochene bidirektionale Konnektivität, um Routen neu zu kalibrieren und Maschinenparameter zu aktualisieren. Ein führender globaler Betreiber führt nun mehr als 13.000 Schiffe auf einem integrierten Konnektivitäts-plus-Analytik-Stack, der Ka-Band-, L-Band- und LEO-Zugang In einem Dienstleistung-Wrapper kombiniert[2]Inmarsat, "Digitalization Lösungen für Maritim," inmarsat.com. Die Verlagerung wandelt Satelliten-Sendezeit von einem Kostenfaktor In einen Gewinnhebel um, indem Kraftstoffverbrauch und ungeplante Wartung reduziert werden. Off-Shore--Geophysikschiffe demonstrieren Uplink-Geschwindigkeiten von 250 Mbps und ermöglichen Rand-Verarbeitung seismischer Daten für nahezu Echtzeit-Entscheidungsfindung.

Analyse der Beschränkungswirkung

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Investitionsausgaben für Flachpanel-Antennen | -2.10% | Global; am akutesten für kleine Flotten | Kurzfristig (≤ 2 Jahre) |

| Cybersicherheits-Einhaltung-Belastung | -1.80% | Global; strenger In uns- und EU-Gewässern | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe CAPEX für Flachpanel-Antennen

Elektronisch gesteuerte Antennen der nächsten Generation sind für LEO-Dienste unerlässlich und kosten USD 50.000-150.000 pro Schiff, eine Barriere für Einzelschiffseigner. Die Installation erfordert oft eine Trockendockung, was die Projektgesamtkosten um weitere USD 20.000-40.000 erhöht und die Amortisationszeiten verlängert. Hersteller führen die Preisstarrheit auf Halbleiterknappheit zurück, die seit 2024 anhält. Während Große Kreuzfahrt- und Energieflotten Ausgaben über mehrjährige Verträge amortisieren können, verzögern kleine Betreiber Upgrades und vergrößern die digitale Kluft auf See. Subventionsprogramme, die In Norwegen und Japan In Erwägung gezogen werden, zielen darauf ab, Hardwarekosten für Fischereikooperativen auszugleichen, aber es existiert noch kein globaler Mechanismus.

Cybersicherheits-Compliance-Belastung für kleine Flotten

Die endgültige Maritim Cybersicherheitsregel der uns-Küstenwache, die ab Juli 2025 wirksam wird, verpflichtet jedes uns-flaggierte Schiff dazu, geprüfte Sicherheitspläne zu führen und einen designierten Cyber-Beauftragten zu ernennen, was USD 75.000-200.000 jährliche Einhaltung-Ausgaben pro Schiff auferlegt[3]Federal Register, "Cybersicherheit In Die Marin Transport System," federalregister.gov. Parallele Verpflichtungen unter der NIS2-Richtlinie der EU zwingen Betreiber, die europäische Häfen anlaufen, nahezu identische Standards einzuhalten. Erforderliche Upgrades umfassen mehrere-Faktor-Authentifizierung, Verkehrsüberwachung und Verschlüsselungsschichten, die Legacy-VSAT-Hardware nicht nativ unterstützen kann. Für kleine Eigentümer bedeutet die Anstellung von Cyberspezialisten oder die Auslagerung an Gemanagt-Dienstleistung-Anbieter zusätzlichen wiederkehrenden Overhead und Dämpft die kurzfristige Einführung fortschrittlicher Anwendungen.

Segmentanalyse

Nach Konnektivitätstyp: LEO-Disruption beschleunigt GEO-Übergang

Die Marktgröße für Maritim Satellitenkommunikation bei Konnektivitätsdiensten bleibt auf geostationäre VSAT gewichtet, die 2024 einen Anteil von 58% sicherte. Jedoch werden nicht-GEO-Breitbandlösungen voraussichtlich mit 17,6% CAGR bis 2030 expandieren, da Reedereien Durchsatz und Latenz über historische Zuverlässigkeitskennzahlen priorisieren. Frühanwender heben die Fähigkeit hervor, Wolke-ERPs, vorausschauende Wartungsdashboards und hochauflösendes Besatzungsstreaming gleichzeitig zu hosten. Hybride Implementierungen dominieren neue Verträge, wobei Integratoren GEO-Strahlen für ozeanweite Abdeckung mit LEO-Bursts für datenintensive Operationen mischen. Eine mittelgroße Bulker-Flotte, die doppelte Anschlüsse installierte, berichtete über eine Kostensenkung pro Gigabyte von über 55% bei gleichzeitiger Verdoppelung der Datenzulagen für Besatzungen. Regulatoren bevorzugen auch die Redundanz, die mehrere-Orbit-Designs innewohnt, da Notfallverkehr zwischen Netzwerken automatisch ausfallen kann. Da Bandbreite fungibel wird, wird erwartet, dass sich der Preiswettbewerb intensiviert und GEO-Incumbents zwingt, wertschöpfende Dienste wie 24/7-SOC-Überwachung und Regulierungsberichterstattung zu bündeln, um Konten zu verteidigen.

Die kommerzielle Fischerei, einst unterversorgt, hat sich als Beweis für LEO-Gewinne entwickelt. Betreiber, die Echtzeit-Videochat nutzen, um Preise mit landseitigen Käufern zu verhandeln, haben Verzögerungen nach der Ernte reduziert und Margen verbessert. Dennoch bleiben Einschränkungen bestehen; polare Routen und tiefe Südpazifik-Korridore verlassen sich weiterhin hauptsächlich auf GEO-L-Band für Sicherheitsverkehr und gewährleisten einen gemessenen Übergang statt einer kompletten Verdrängung. Mobil-Satelliten-Dienstlizenzen und Flaggenstaats-Beförderungsregeln werden weiterhin Grundnachfrage für Legacy-Systeme garantieren, auch wenn das Wachstum zu LEO-Konstellationen schwenkt. Folglich wird der Markt für Maritim Satellitenkommunikation wahrscheinlich eine zweigleisige Dynamik aufweisen, bei der GEO globale Resilienz liefert und LEO kosteneffiziente Kapazität In abgedeckten Zonen bereitstellt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Frequenzband: Ka-Band gewinnt trotz Ku-Band-Dominanz an Dynamik

Ku-Band sicherte sich 41% des Marktanteils für Maritim Satellitenkommunikation im Jahr 2024 dank ausgereifter Bodenausrüstung und globaler Strahlmuster. Jedoch werden Ka-Band-Umsätze voraussichtlich mit 18,03% CAGR bis 2030 steigen, da Betreiber höherwertige Modulation und Frequenzwiederverwendung suchen, die die Kapazität pro Transponder erhöhen. Ka'S Fortschritt ist In den Kreuzfahrt- und Off-Shore--Energie-Bereichen sichtbar, die mehrere-Gbps-Trunks einsetzen, um Passagier-wi-fi, Fernbedienung-Operationszentren und Echtzeit-Sensoranalytik zu betreiben. Flachpanel-Antennen mit Dual-Band-Feeds ermöglichen nun automatisches Umschalten zwischen Ku und Ka und mildern Einführungsrisiken für Eigentümer, die sich wegen Regenabschwächung sorgen. Die Internationale Fernmeldeunion hat Studien eingeleitet, um wachsende Ka-Nutzung mit terrestrischem Mobilspektrum abzustimmen und signalisiert institutionelle Unterstützung für langfristige Allokationsstabilität.

Spektrumüberlastung auf Ku-Korridoren wie der Straße von Malakka und der uns-Ostküste drängt Betreiber zu höheren Frequenzen. Frachtlinien, die Ka auf mehrere-Spot-Strahl-Satelliten nutzen, berichten über 30% niedrigere Latenz und 40% höheren durchschnittlichen Durchsatz als vergleichbare Ku-Pakete. Dennoch wird Ku für Hochbreitenabdeckung und Hardwarekostenvorteile relevant bleiben. L-Band bleibt für GMDSS und Notfallnachrichten unverzichtbar und verankert ein stabiles mehrere-Band-Ökosystem. Vorausblickend deuten Q/V-Band-Experimente an Bord von Prototyp-Satelliten auf Kapazitätsskalierungspfade hin, aber Maritim Anschlüsse für diese Bänder werden wahrscheinlich vor 2028 nicht die kommerzielle Reife erreichen. Daher wird Ka-Einführung das kurzfristige Wachstum vorantreiben, während Ku die Grundservice-Kontinuität untermauert.

Nach Angebot: Verwaltete Dienste treiben Wertschöpfung voran

Konnektivitätsdienste machten 54% der Marktgröße für Maritim Satellitenkommunikation im Jahr 2024 aus, aber der Umsatzmix schwenkt zu verwalteten und wertschöpfenden Diensten, die voraussichtlich mit 17,9% CAGR bis 2030 wachsen werden. Betreiber suchen zunehmend schlüsselfertige Pakete, die Bandbreite, Cybersicherheit, Regulierungsberichterstattung und Anwendungsleistungsmanagement verbinden. Das uns-Cybermandat beschleunigt diesen Trend, indem es Einhaltung-Dokumentation zu einer wiederkehrenden Verpflichtung macht. Integrierte Verträge bündeln sicheres SD-WAN, Bedrohungsinformations-Feeds und Fernbedienung-Geräteverwaltung In eine monatliche Gebühr und vereinfachen die Budgetierung für Flottenmanager.

Hardware und Anschlüsse bleiben wesentlich, dennoch differenzieren sich Anbieter durch softwaredefinierte Funktionalität statt rohen Antennengewinn. Fernbedienung-Konfiguration, über-Die-Luft-Firmware-Updates und API-Exposition für Drittanbieter-Anwendungen verwandeln Anschlüsse In Rand-Compute-Plattformen. Anbieter mit globalen Dienstleistung-Footprints eröffnen neue regionale Supportzentren, um Dienstleistung-Ebene-Agreement-Garantien zu erfüllen. Margenstrukturen verschieben sich daher von Geräteverkäufen zu wiederkehrenden Gemanagt-Dienstleistung-Umsätzen und verbessern die Gewinnvorhersagbarkeit. Diese Dynamik verstärkt die Wettbewerbskonsolidierung, da nur Anbieter mit Satellitenkapazität, Cyber-Fähigkeiten und 24/7-Help-Desks die sich entwickelnden Beschaffungsspezifikationen erfüllen können.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Endnutzerbereich: Passagiersegmente führen Wachstum trotz Frachtdominanz

Handelsfrachtschiffe und Tanker lieferten 37% des Umsatzes von 2024, was den schieren Umfang der globalen Schüttgut- und Containerflotte widerspiegelt. Jedoch wird erwartet, dass Passagierbetreiber (Kreuzfahrt und Fähre) das schnellste Wachstum erfassen und mit 15,2% CAGR bis 2030 expandieren. Konnektivität ist ein Markendifferenziator im Kreuzfahrttourismus; eine Große Linie, die flottenweites LEO-Breitband einführte, berichtete über zweistellige Gewinne bei Einzelhandelsumsätzen an Bord, da Gäste nahtlos Inhalte streamten. Fähren auf kurzen Seefahrtsrouten nutzen Breitband, um mobiles Ticketing, Echtzeitunterhaltung und dynamische Preisgestaltung einzuführen und erhöhen die Zusatzeinnahmen pro Passagier.

Off-Shore--Energie- und Unterstützungsschiffe weisen hohe Budgets zu, um niedriglatente Verbindungen aufrechtzuerhalten, die Echtzeit-ROV-Steuerung, seismische Bildgebung und Sicherheitssysteme unterstützen. Verteidigungsflotten priorisieren Anti-Marmelade-Features und mehrere-Orbit-Redundanz und beschaffen oft souveräne Gateways, um Verkehrssouveränität zu garantieren. Fischerei- und Aquakulturbetreiber übernehmen zunehmend VMS-konforme Anschlüsse für Rückverfolgbarkeit und Quotendurchsetzung, wobei EU-Regeln kontinuierliche Verfolgung für alle Unionsbeflahgten Schiffe vorschreiben. Freizeitjachten, obwohl eine Nische, verlangen Prämie-ARPUs, da vermögende Eigentümer glasfaseräquivalente Geschwindigkeiten auf See fordern. Kollektiv halten diese vertikalen Nuancen diversifizierte Nachfragemuster über den Markt für Maritim Satellitenkommunikation aufrecht.

Geografieanalyse

Europa behielt 30% des globalen Umsatzes im Jahr 2024, angetrieben von strengen Emissions- und Cybersicherheitsvorschriften, die hochkapazitive, resiliente Verbindungen erfordern. Flottenmanager mit Sitz In Norwegen, Deutschland und Frankreich spezifizieren routinemäßig hybride mehrere-Orbit-Pakete, um Konformität mit FuelEU Maritim- und NIS2-Richtlinien sicherzustellen. Staatliche Investitionen, wie Norwegens Arctic Way Kabel System, stärken die regionale Infrastruktur weiter und erhöhen die Satelliten-Rückfracht-Redundanz für polare Routen[4]Raum Norwegen, "Arctic Way Kabel System," spacenorway.no.

Der asiatisch-pazifische Raum wird voraussichtlich die am schnellsten wachsende Region sein und mit 12,5% CAGR bis 2030 voranschreiten, da Handelsvolumen steigen und Flotten modernisieren. Japanische und Südkoreanische Eigentümer testen KI-unterstützte Navigationsplattformen, die persistentes Breitband erfordern, während australische lng-Träger satellitengestützte Emissionsüberwachung übernehmen, um Charterervorgaben zu erfüllen. Chinas geplante Qianfan-Konstellation deutet auf einen strategischen Vorstoß zur Sicherung inländischer Weltraumassets und maritimer Datensouveränität hin. Regionale Telekom-Satellit-Partnerschaften bilden sich auch, um 5 g-NTN-Fähigkeiten zu liefern und positionieren den asiatisch-pazifischen Raum für einen Sprung In hybriden Konnektivitätslösungen.

Nordamerika profitiert von früher LEO-Einführung und klaren regulatorischen Rahmen, insbesondere unter uns-Küstenwache-Cybersicherheitsregeln. Energiebetreiber im Golf von Mexiko fordern resiliente Verbindungen für unbemannte Plattformen und treiben Prämie-ARPU voran. Der Nahe Osten und Afrika zeigen entstehende Nachfrage; Energiekorridor-Projekte wie das Rot Sea Tor spornen Investitionen In Satelliten-Gateways und Glasfaser-Backbones an. Lateinamerika hinkt leicht hinterher, gewinnt aber Impulse durch Digitale-Zwillings-Projekte des Panamakanals, die Echtzeit-Schiffsdatenfeeds erfordern. Kollektiv produzieren divergierende regulatorische Tempi und Infrastrukturbereitschaft regionsspezifische Wachstumskurven über den Markt für Maritim Satellitenkommunikation.

Wettbewerbslandschaft

Der Markt für Maritim Satellitenkommunikation weist moderate Konsolidierung auf. Viasats Übernahme von Inmarsat im Jahr 2023 schuf das größte Maritim Kapazitätsportfolio und vereinte GEO Ka-Band Global Xpress mit einem globalen L-Band-Sicherheitsnetzwerk. Dennoch hat SpaceXs Starlink schnell Marktanteile durch Flatrate-Hochgeschwindigkeitspakete und vereinfachte Hardware erobert und Incumbents zu mehrere-Orbit-Strategien gedrängt. Der traditionelle Spezialist KVH Industries wechselt von gerätezentrierten Umsätzen zu Gemanagt-Dienstleistung-Abonnements und illustriert die breitere strategische Verschiebung.

Serviceintegration ist das neue Schlachtfeld. Anbieter differenzieren sich durch Einbettung von Cyber-Risiko-Überwachung, Regulierungs-Einhaltung-Dashboards und anwendungsbewusstem Routing In Abonnement-Bündel. Patentanmeldungen bei Phased-Array-Antennen und Konstellationsressourcen-Management beschleunigen sich, da Unternehmen technologische Burggraben suchen. Regionale Herausforderer In Japan und Norwegen konzentrieren sich auf souveräne Gateways zur Bewältigung von Datensouveränitätsproblemen, während chinesische staatsunterstützte Betreiber sich darauf vorbereiten, inländische Konstellationen nach dem Start zu nutzen. Preiswettbewerb intensiviert sich, aber Unternehmenskunden bewerten zunehmend Gesamtbetriebskosten, wodurch Servicequalität und End-Zu-End-Unterstützung entscheidend werden.

Strategische Partnerschaften, eher als direkte Fusionen, dominieren die jüngste Aktivität. Antennenhersteller verbünden sich mit LEO-Betreibern, um Maritim Anschlüsse gemeinsam zu entwickeln, während Teleport-Eigentümer In softwaredefinierte Bodenstationen investieren, um dynamisches Strahl-Hopping zu unterstützen. Verteidigungsbehörden gehen mehrjährige Rahmenvereinbarungen ein, die Kapazität, Hardware und Schulungsdienste bündeln und vorhersagbare Cashflows für Anbieter sichern. Angesichts sich wandelnder Technologie- und Regulierungsanforderungen ist weitere Konsolidierung unter Mid-Tier-Dienstleistung-Integratoren wahrscheinlich, da sie Größenvorteile zur Finanzierung von F&e und globalen Supportnetzwerken suchen.

Branchenführer für Maritim Satellitenkommunikation

-

Inmarsat Gruppe Limited

-

Marlink SAS (Providence Eigenkapital Partners)

-

KVH Industries Inc.

-

Speedcast International

-

NSSL Global Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Februar 2025: Intellian Technologien kündigte die Entwicklung von Ka-Band-Flachpanel-Antennen für Telesats LEO-Netzwerk an, die auf Maritim Betreiber abzielen, die zu mehrere-Orbit-Lösungen wechseln.

- Februar 2025: Norwegen genehmigte das NOK 2,8 Milliarden Arctic Way Kabel System nach Svalbard und Jan Mayen zur Verbesserung des Satelliten-Backhauls und der arktischen maritimen Konnektivität.

- Januar 2025: Die uns-Küstenwache erließ die endgültige Maritim Cybersicherheitsregel, die geprüfte Cyberpläne für alle uns-befahrenen Cybersicherheitsschiffe ab Juli 2025 vorschreibt.

- Dezember 2024: Seaspan Corporation wählte KVH aus, um seine Flotte mit OneWeb LEO-Anschlüsse als Teil einer digitalen Transformationsinitiative auszurüsten.

Globaler Berichtsumfang für den Markt für Maritim Satellitenkommunikation

Maritim Kommunikation umfasst Schiff-zu-Schiff- und Schiff-zu-Küste-Kommunikation. Über die Jahre hat sich die Kunst, wie Seeleute kommunizieren, drastisch verändert. Früher waren Semaphore und Flaggen eine primäre Kommunikationsform für Schiffe auf See. Maritim Satellitenkommunikation umfasst eine Reihe von Kommunikationsdienstangeboten, die hauptsächlich über Ku-Band-, L-Band- und Ka-Band-frequenzbasierte Satellitenkommunikationsdienste bereitgestellt werden, die weltweite Kommunikation ermöglichen.

Der Markt ist nach Typen segmentiert, wie Mobil Satellitenkommunikation oder Mobil Satellitendienste (MSS) und Very Klein Öffnung Terminal (VSAT), unter Lösungs- und Serviceangeboten. Die Studie umfasst auch verschiedene Endnutzerbereiche wie Handelsschifffahrt (Fracht, Tanker, Behälter, Bulkcarrier), Off-Shore--Rigs und Unterstützungsschiffe, Passagierflotte (Kreuzfahrt und Fähre), Freizeit (Jachten) und Fischereischiffe In mehreren Geografien wie Nordamerika, Europa, Asien-Pazifik und Rest der Welt. Die Auswirkungen makroökonomischer Trends auf den Markt sind ebenfalls im Studienumfang abgedeckt. Die Störung der Faktoren, die die Marktentwicklung In naher Zukunft beeinflussen, sind auch als Treiber und Beschränkungen abgedeckt. Die Marktgrößen und Prognosen werden In Werten (USD) für alle oben genannten Segmente bereitgestellt.

| Mobile Satellitendienste (MSS) |

| Geostationäre VSAT |

| Non-GEO-Breitband (LEO/MEO) |

| L-Band |

| S-Band |

| C-Band |

| Ku-Band |

| Ka-Band |

| Hardware und Terminals |

| Konnektivitätsdienste (Sendezeit) |

| Verwaltete und wertschöpfende Dienste |

| Handelsfrachtschiffe und Tanker |

| Offshore-Energie- und Unterstützungsschiffe |

| Passagierschiffe (Kreuzfahrt und Fähre) |

| Fischerei und Aquakultur |

| Freizeit und Jachten |

| Regierung und Verteidigung |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Chile | ||

| Rest Südamerikas | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Norwegen | ||

| Frankreich | ||

| Spanien | ||

| Rest Europas | ||

| Asien-Pazifik | China | |

| Japan | ||

| Südkorea | ||

| Indien | ||

| Australien | ||

| Rest Asien-Pazifiks | ||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | ||

| Türkei | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Rest Afrikas | ||

| Nach Konnektivitätstyp | Mobile Satellitendienste (MSS) | ||

| Geostationäre VSAT | |||

| Non-GEO-Breitband (LEO/MEO) | |||

| Nach Frequenzband | L-Band | ||

| S-Band | |||

| C-Band | |||

| Ku-Band | |||

| Ka-Band | |||

| Nach Angebot | Hardware und Terminals | ||

| Konnektivitätsdienste (Sendezeit) | |||

| Verwaltete und wertschöpfende Dienste | |||

| Nach Endnutzerbereich | Handelsfrachtschiffe und Tanker | ||

| Offshore-Energie- und Unterstützungsschiffe | |||

| Passagierschiffe (Kreuzfahrt und Fähre) | |||

| Fischerei und Aquakultur | |||

| Freizeit und Jachten | |||

| Regierung und Verteidigung | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Chile | |||

| Rest Südamerikas | |||

| Europa | Vereinigtes Königreich | ||

| Deutschland | |||

| Norwegen | |||

| Frankreich | |||

| Spanien | |||

| Rest Europas | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Südkorea | |||

| Indien | |||

| Australien | |||

| Rest Asien-Pazifiks | |||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | |||

| Türkei | |||

| Rest des Nahen Ostens | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Rest Afrikas | |||

Im Bericht beantwortete Schlüsselfragen

Wie Groß ist der aktuelle Markt für Maritim Satellitenkommunikation?

Der Markt für Maritim Satellitenkommunikation beträgt USD 7,18 Milliarden im Jahr 2025 und wird voraussichtlich USD 14,87 Milliarden bis 2030 bei 15,67% CAGR erreichen.

Welche Konnektivitätstechnologie expandiert am schnellsten?

nicht-GEO-Breitbandlösungen werden voraussichtlich mit 17,6% CAGR bis 2030 wachsen, da Betreiber LEO-Konstellationen für höheren Durchsatz und niedrigere Latenz übernehmen.

Warum gewinnt Ka-Band Marktanteile gegenüber Ku-Band?

Ka-Band bietet größere spektrale Effizienz und höhere Datenraten; sein Segment wird voraussichtlich mit 18,03% CAGR bis 2030 steigen, während Ku-Band für Legacy-Abdeckung dominant bleibt.

Wie beeinflussen regulatorische Änderungen die Marktnachfrage?

IMO-Dekarbonisierung und Bestimmungen zum Wohlbefinden der Besatzung erfordern kontinuierliche, höherkapazitive Verbindungen und erhöhen die Grundnachfrage nach Satellitenbandbreite und verwalteten Einhaltung-Diensten.

Welches Endnutzersegment wächst am schnellsten?

Passagierschiffe (Kreuzfahrt und Fähre) zeigen das höchste Wachstum mit 15,2% CAGR, da Betreiber Gasterfahrung und Besatzungsbindung durch Prämie-Konnektivität priorisieren.

Welche Regionen werden zusätzliche Umsätze vorantreiben?

Der asiatisch-pazifische Raum wird voraussichtlich die am schnellsten wachsende Region mit 12,5% CAGR bis 2030 sein, angetrieben durch Flottenmodernisierung, Handelserweiterung und staatliche Digitalisierungsinitiativen.

Seite zuletzt aktualisiert am: