Analyse des malaysischen Öl- und Gasmarktes

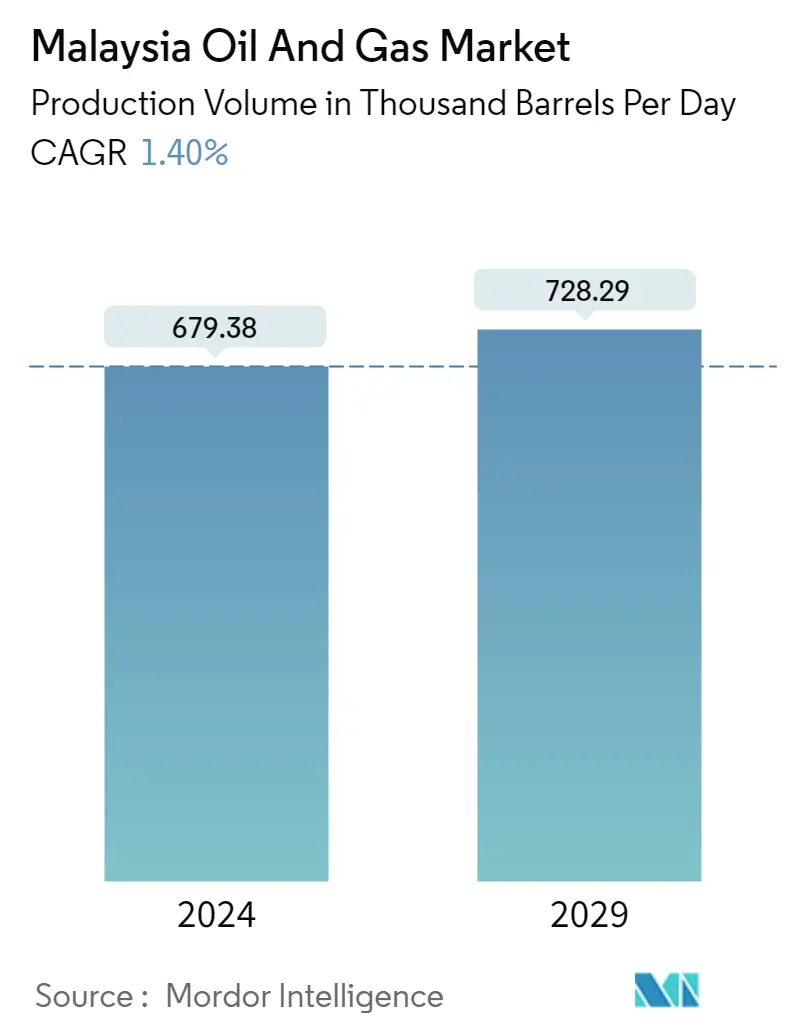

Es wird erwartet, dass die Größe des malaysischen Öl- und Gasmarkts in Bezug auf das Produktionsvolumen von 679,38 Tausend Barrel pro Tag im Jahr 2024 auf 728,29 Tausend Barrel pro Tag im Jahr 2029 wachsen wird, bei einer durchschnittlichen jährlichen Wachstumsrate von 1,40 % im Prognosezeitraum (2024–2029).

- Mittelfristig wird erwartet, dass Faktoren wie eine unterstützende Regierungspolitik, wachsende Bemühungen zur Steigerung der inländischen Öl- und Gas- und LNG-Produktion, der Anstieg der Nachfrage nach raffinierten Erdölprodukten sowie bevorstehende Öl- und Gasprojekte und -modernisierungen den Markt antreiben werden.

- Andererseits können die hohe Volatilität der Rohölpreise aufgrund vieler Faktoren und die zunehmende Nutzung erneuerbarer Energien den Markt bremsen.

- Dennoch wird erwartet, dass die hohe Zahl an Entdeckungen in den letzten Jahren und die laufenden Explorationsaktivitäten eine erhebliche Chance für die Akteure auf dem Öl- und Gasmarkt des Landes darstellen werden.

Trends auf dem Öl- und Gasmarkt in Malaysia

Der Midstream-Sektor wird voraussichtlich einen erheblichen Marktanteil haben

- Malaysia hat im Land und in den angrenzenden Regionen einen steigenden Bedarf an Erdgas. Die meisten Länder möchten ihre Kohlenstoffemissionen reduzieren, um die Luftqualität in der Umwelt zu kontrollieren, was zu einem erhöhten Erdgasverbrauch in verschiedenen Endverbrauchersegmenten geführt hat.

- Das Satu Malaysia Terminal ist ein LNG-Terminal in Sarawak, Malaysia. Es besteht aus drei LNG-Zügen und hat eine Kapazität von 8,1 Millionen Tonnen pro Jahr (MTPA). Es ist Teil des Malaysia LNG Complex, auch bekannt als Petronas Bintulu LNG Complex.

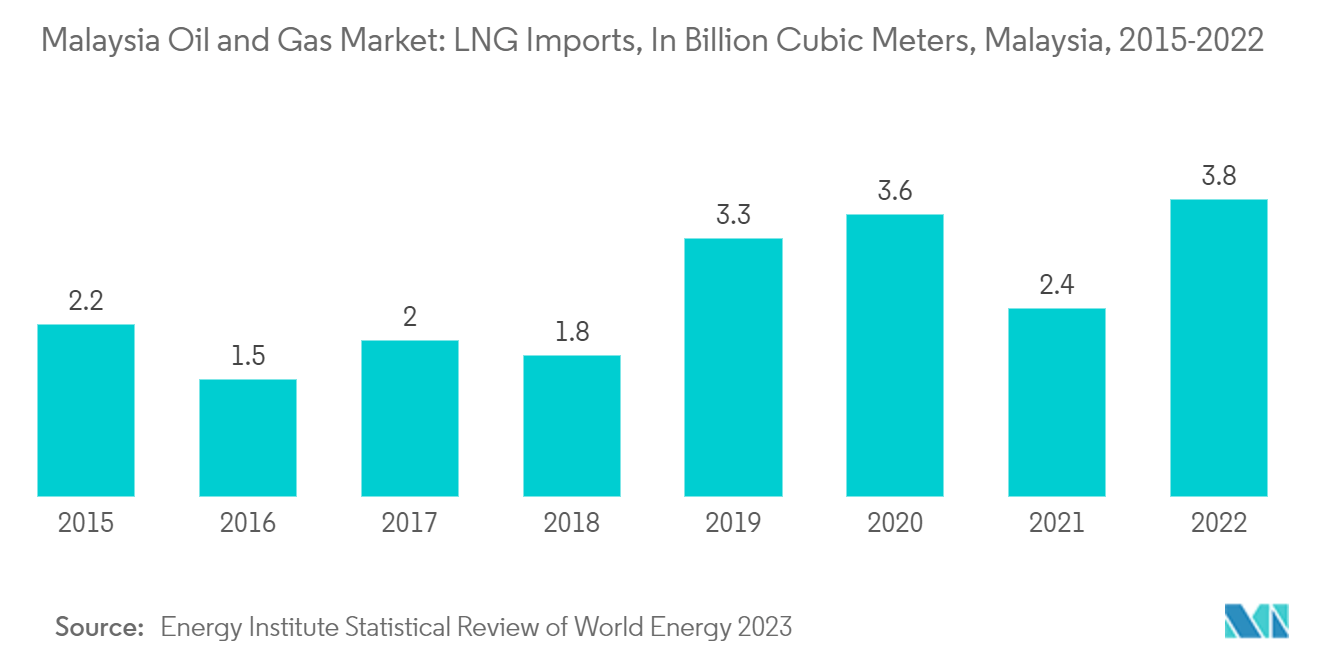

- Im Jahr 2022 beliefen sich die Erdgasimporte des Landes auf rund 3,8 Milliarden Kubikmeter pro Tag. Die Importe sind im Jahr 2022 im Vergleich zu 2021 gestiegen.

- Beispielsweise kündigten der malaysische Bundesstaat Sabah und Petronas im Januar 2022 Pläne für einen Terminal für Flüssigerdgas (LNG) mit einer Kapazität von zwei Millionen Tonnen pro Jahr an. Die für den Sipitang Oil and Gas Industrial Park geplante neue Anlage ist Teil der Zusammenarbeit von Petronas mit dem Staat, um Sabahs Verteilung sauberer Energie an Industrie- und Gewerbebetriebe auszuweiten.

- Darüber hinaus ging die Indian Oil Corporation (IOC) im August 2021 ein Joint Venture mit der staatlichen malaysischen Petronas ein, das den Bau von Terminals für Flüssigerdgas (LNG), den Kraftstoffeinzelhandel und die Gasverteilung umfasst und so das Wachstum des Segments vorantreibt.

Steigende Nachfrage nach raffinierten Erdölprodukten zur Ankurbelung des Marktwachstums

- Malaysias Raffineriesektor verzeichnet aufgrund der steigenden Nachfrage nach raffinierten Produkten aus der chemischen, petrochemischen und Transportindustrie ein erhebliches Wachstum.

- Malaysia ist Südostasiens zweitgrößter Öl- und Erdgasproduzent und ab 2021 der fünftgrößte Exporteur von Flüssigerdgas (LNG) weltweit. Es liegt strategisch günstig an wichtigen Routen für den Energiehandel auf dem Seeweg.

- Malaysia verzeichnet seit mehreren Jahren ein stetiges Wachstum der Verkäufe von hergestellten, raffinierten Erdölprodukten. Der Anstieg bei raffinierten Erdölprodukten ist hauptsächlich auf die wachsende Nachfrage nach Flüssiggas als Brennstoff zum Kochen in Haushalten und insbesondere als Kraftstoff für den Transport zurückzuführen.

- Nach Angaben des malaysischen Statistikministeriums produzierte Malaysia im Jahr 2021 etwa 2,7 Millionen Tonnen Flüssiggas (LPG). Die LPG-Produktion im Land ist seit 2013 auf 2,53 Millionen Tonnen gestiegen.

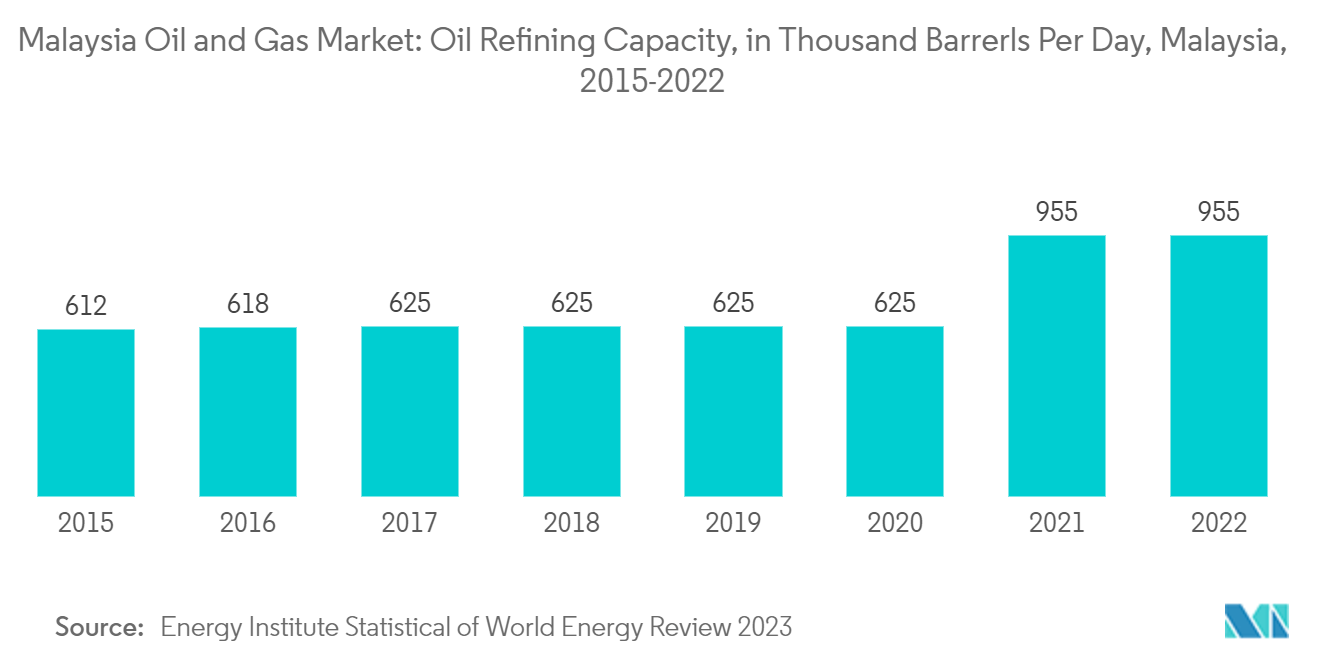

- Malaysia hat in den letzten zwei Jahrzehnten stark in Raffinerieaktivitäten investiert, um seinen Bedarf an Erdölprodukten mit einheimischen Vorräten zu decken. Im Jahr 2022 verfügte Malaysia über eine Raffineriekapazität von etwa 955.000 Barrel pro Tag (b/d) in sieben über das ganze Land verteilten Anlagen.

- Im Rahmen des Ziels Malaysias, das Ölraffinierungs- und Lagerzentrum zu errichten, um die Inlandsnachfrage nach raffinierten Erdölprodukten zu decken, hat Petronas rund 16 Milliarden US-Dollar in das Refining and Petrochemicals Integrated Development Project (RAPID) in Johor investiert. Gleichzeitig wurden fast 11 Milliarden US-Dollar in die dazugehörigen Einrichtungen investiert. Das Projekt hat eine Nennkapazität von 279.000 Barrel pro Tag und wird voraussichtlich bis Ende 2022 vollständig in Betrieb genommen. Die RAPID-Anlage wird die erste Raffinerie des Landes sein, die Diesel und Benzin produziert, die der Euro-V-Norm entsprechen, die den Kohlendioxidausstoß senkt Ebenen.

- Angesichts der steigenden Nachfrage nach Erdölprodukten und der Konzentration Malaysias auf Eigenständigkeit zur Deckung der Nachfrage wird jedoch erwartet, dass die nachgelagerte Infrastruktur in der Region in den kommenden Jahren erheblich zunehmen wird. Das Land hat Pläne formuliert, entweder die bestehenden Raffinerien zu erweitern oder neue zu bauen.

- Aufgrund der oben genannten Faktoren wird daher erwartet, dass die wachsende Nachfrage nach Erdölprodukten den malaysischen Öl- und Gasmarkt im Prognosezeitraum antreiben wird.

Überblick über die malaysische Öl- und Gasindustrie

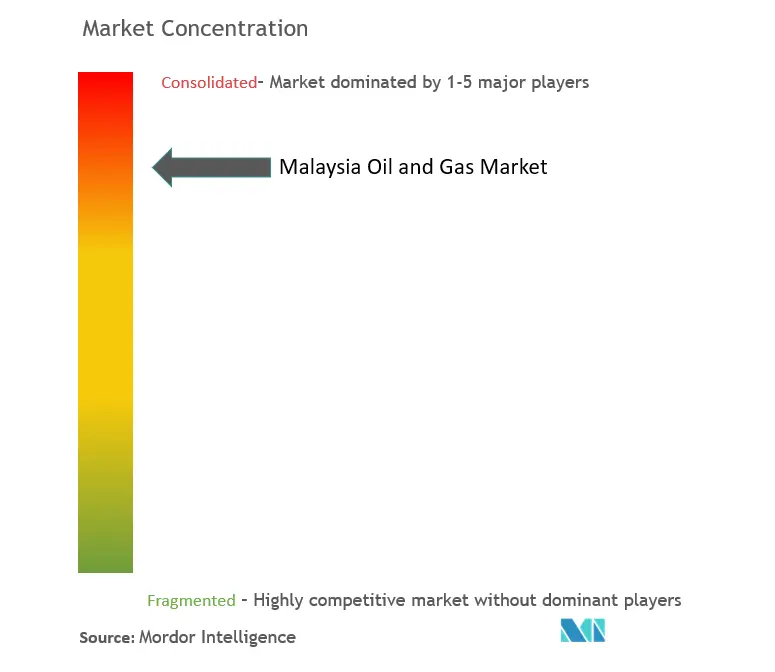

Der malaysische Öl- und Gasmarkt ist mäßig konsolidiert. Einige der Hauptakteure sind (in keiner bestimmten Reihenfolge) BP Plc, Shell Plc, Petronas Gas Bhd, Altus Oil Gas Malaysia Sdn. Bhd und ExxonMobil Corporation.

Malaysias Öl- und Gasmarktführer

Royal Dutch Shell

Altus Oil & Gas Malaysia Sdn. Bhd.

ExxonMobil Corporation

BP Plc.

Shell Plc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Öl- und Gasmarkt in Malaysia

- Januar 2023 Ein Konsortium aus JGC Corporation und Samsung Heavy Industries (SHI) hat mit Petronas einen Vertrag über Engineering, Beschaffung, Bau und Inbetriebnahme (EPCC) für Malaysias erstes küstennahes schwimmendes LNG-Anlagenprojekt abgeschlossen. Die geplante Anlage soll die weltweit erste schwimmende LNG-Anlage in Küstennähe werden. Die Mindestproduktionskapazität beträgt 2 Millionen Tonnen LNG pro Jahr und die Fertigstellung ist für 2027 geplant.

- Dezember 2022 Petronas gibt die Öl- und Gasentdeckung am Nahara-Bohrloch im Block SK 306 bekannt. Petronas Carigali, eine hundertprozentige Tochtergesellschaft von Petronas, ist der Betreiber des Blocks und ist zu 100 Prozent an seinem Production Sharing Contract (PSC) beteiligt.

Segmentierung der malaysischen Öl- und Gasindustrie

Der Öl- und Erdgasmarkt ist ein wichtiger Wirtschaftszweig auf dem Energiemarkt und spielt als weltweit wichtigste Energiequelle eine einflussreiche Rolle in der Weltwirtschaft. Die Prozesse und Systeme bei der Förderung und Verteilung von Öl und Gas sind hochkomplex, kapitalintensiv und erfordern modernste Technologie.

Der malaysische Öl- und Gasmarkt ist nach Sektoren in Upstream, Midstream und Downstream unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Tausende Barrel pro Tag) erstellt.

Häufig gestellte Fragen zur Öl- und Gasmarktforschung in Malaysia

Wie groß ist der malaysische Öl- und Gasmarkt?

Es wird erwartet, dass die Größe des malaysischen Öl- und Gasmarktes im Jahr 2024 679,38 Tausend Barrel pro Tag erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 1,40 % auf 728,29 Tausend Barrel pro Tag wachsen wird.

Wie groß ist der malaysische Öl- und Gasmarkt derzeit?

Im Jahr 2024 wird die Größe des malaysischen Öl- und Gasmarktes voraussichtlich 679,38 Tausend Barrel pro Tag erreichen.

Wer sind die Hauptakteure auf dem malaysischen Öl- und Gasmarkt?

Royal Dutch Shell, Altus Oil & Gas Malaysia Sdn. Bhd., ExxonMobil Corporation, BP Plc., Shell Plc. sind die größten Unternehmen, die auf dem malaysischen Öl- und Gasmarkt tätig sind.

Welche Jahre deckt dieser malaysische Öl- und Gasmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des malaysischen Öl- und Gasmarktes auf 670.000 Barrel pro Tag geschätzt. Der Bericht deckt die historische Marktgröße des malaysischen Öl- und Gasmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des malaysischen Öl- und Gasmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Öl und Gas in Malaysia

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Öl und Gas in Malaysia im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Öl und Gas in Malaysia umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)