Marktanalyse für Schmierstoffe im Irak

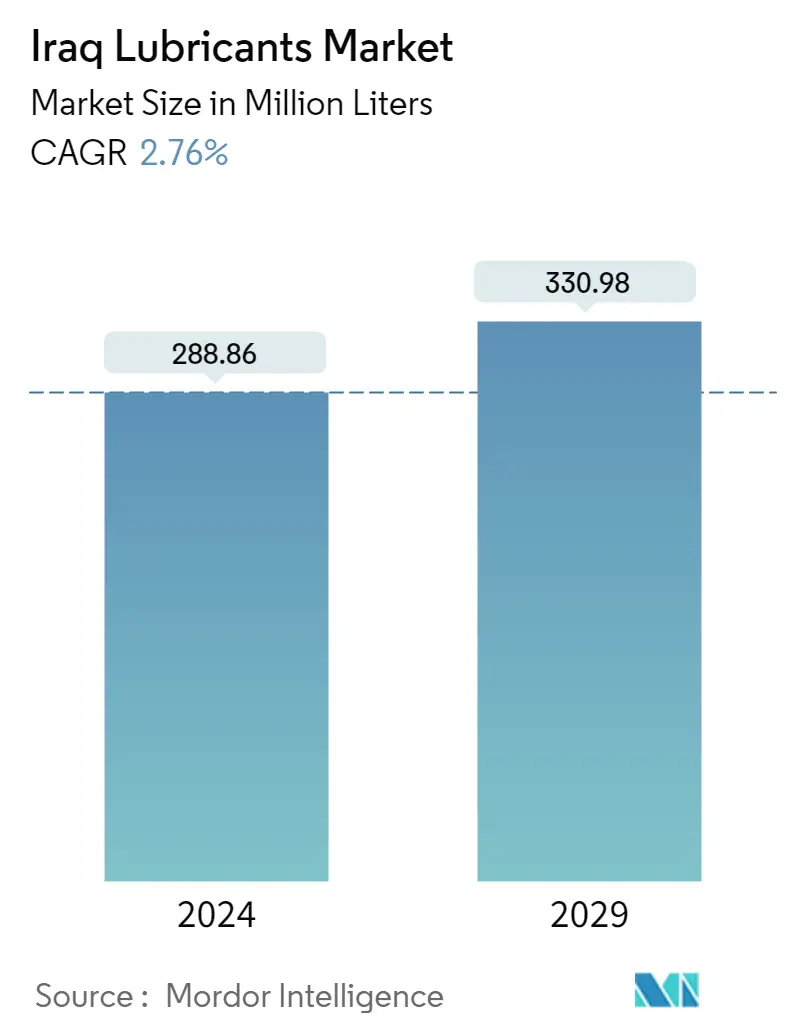

Die Größe des irakischen Schmierstoffmarktes wird im Jahr 2024 auf 288,86 Millionen Liter geschätzt und soll bis 2029 330,98 Millionen Liter erreichen, was einem jährlichen Wachstum von 2,76 % im Prognosezeitraum (2024–2029) entspricht.

COVID-19 wirkte sich im Jahr 2020 aufgrund globaler Störungen in der Lieferkette negativ auf den irakischen Schmierstoffmarkt aus. Während der Pandemie wurden viele Fabriken geschlossen, die für die Rohstoffversorgung, hauptsächlich Grundöl und Additive, für die Schmierstoffindustrie verantwortlich waren. Allerdings dürften die positiven Aussichten der Automobilindustrie und die stetigen Fortschritte in der Öl- und Gasindustrie in letzter Zeit für ein schleppendes, aber positives Wachstum des untersuchten Marktes im kommenden Jahr sorgen.

- Kurzfristig sind der steigende Konsum im Automobilsektor und wachsende Investitionen in öffentliche und private Bauprodukte einige treibende Faktoren, die die Marktnachfrage stimulieren.

- Geopolitische Auswirkungen wie der Russland-Ukraine-Krieg und die steigende Nachfrage nach Hybrid- und Elektrofahrzeugen behindern das Marktwachstum.

- Der vielversprechende Sektor der erneuerbaren Energien, die Entwicklung niedrigviskoser Schmierstoffe und die wachsende Bedeutung von Bioschmierstoffen dürften verschiedene Möglichkeiten für das Marktwachstum bieten.

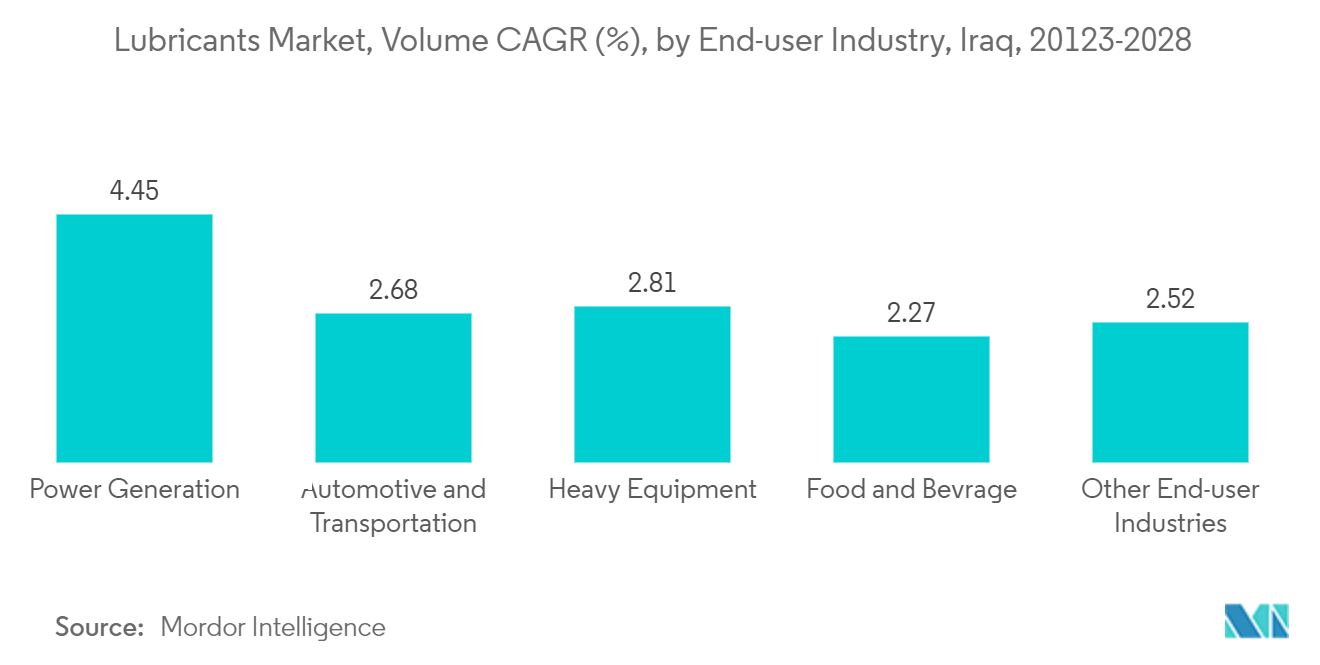

- Der Automobil- und andere Transportsektor wird voraussichtlich die größte Endverbraucherbranche des untersuchten Marktes darstellen und im Prognosezeitraum ein schnelles Wachstum verzeichnen.

Markttrends für Schmierstoffe im Irak

Es wird erwartet, dass Motoröl den Markt dominieren wird

- Motoröle werden häufig zur Schmierung von Verbrennungsmotoren verwendet und bestehen im Allgemeinen zu 75–90 % aus Grundölen und zu 10–25 % aus Additiven.

- Motoröl ist ein wichtiger Schmierstoff, der eine wichtige Rolle im Verbrennungszyklus spielt und aus zwei Elementen besteht Grundöl und Additiven. Motoröle dienen in erster Linie der ständigen Schmierung von Motorteilen, die unter Reibung stehen.

- Sie werden typischerweise zur Verschleißreduzierung, zum Korrosionsschutz und zum reibungslosen Betrieb von Motorinnenteilen eingesetzt. Motoröle erzeugen einen dünnen Film zwischen den beweglichen Teilen, um die Wärmeübertragung zu verbessern und die Spannung beim Kontakt der Teile zu verringern.

- Das Segment der leichten Kraftfahrzeuge verzeichnete von allen Segmenten den höchsten Verbrauch an Motorölen. Aufgrund technologischer Verbesserungen und staatlich vorgeschriebener Anforderungen an den Kraftstoffverbrauch stellen Automobilhersteller leichtere Fahrzeuge mit engeren Toleranzen her, was die Fahrzeuge langlebiger macht.

- Da sich die Wirtschaft auf dem Weg der Erholung befindet, wird erwartet, dass der Automobilabsatz in den nächsten Jahren moderat steigen wird. Aufgrund des prognostizierten Wachstums der Automobilverkäufe in der Zukunft wird der Markt für Automobilschmierstoffe in den kommenden Jahren voraussichtlich moderat wachsen.

- Angesichts der wachsenden Nachfrage nach Zwei- und Dreirädern im Irak vergrößern verschiedene Unternehmen der Automobilindustrie ihre Präsenz im Land in Form von Ausstellungsräumen, Vertriebsstellen und anderen, was den Motorölverbrauch weiter erhöht diesen Automobilsegmenten.

- Darüber hinaus kehren der sich erholende Privatsektor des Landes und viele OEMs wie Hyundai und Toyota mit steigenden Automobilverkäufen wieder in den Markt zurück, wodurch die Nachfrage nach Motorölen im Land steigt.

- Beispielsweise eröffnete die TVS Motor Company im Mai 2021 mit dem Vertriebspartner Ritaj International General Trade LLC einen neuen Ausstellungsraum für Zwei- und Dreiräder in Bagdad, Irak, mit 41 Touchpoints im ganzen Land.

- Der Light-Vehicles-Markt wächst auch im Jahr 2022 weiterhin stark und verzeichnete 107.990 Verkäufe (+23,6 %), den höchsten Stand seit acht Jahren, nach einer kräftigen Erholung im Jahr 2021 (+26,7 %). Im Dezember gab es mit 11.892 Neuzulassungen den 11. Anstieg in Folge (+72,7 %).

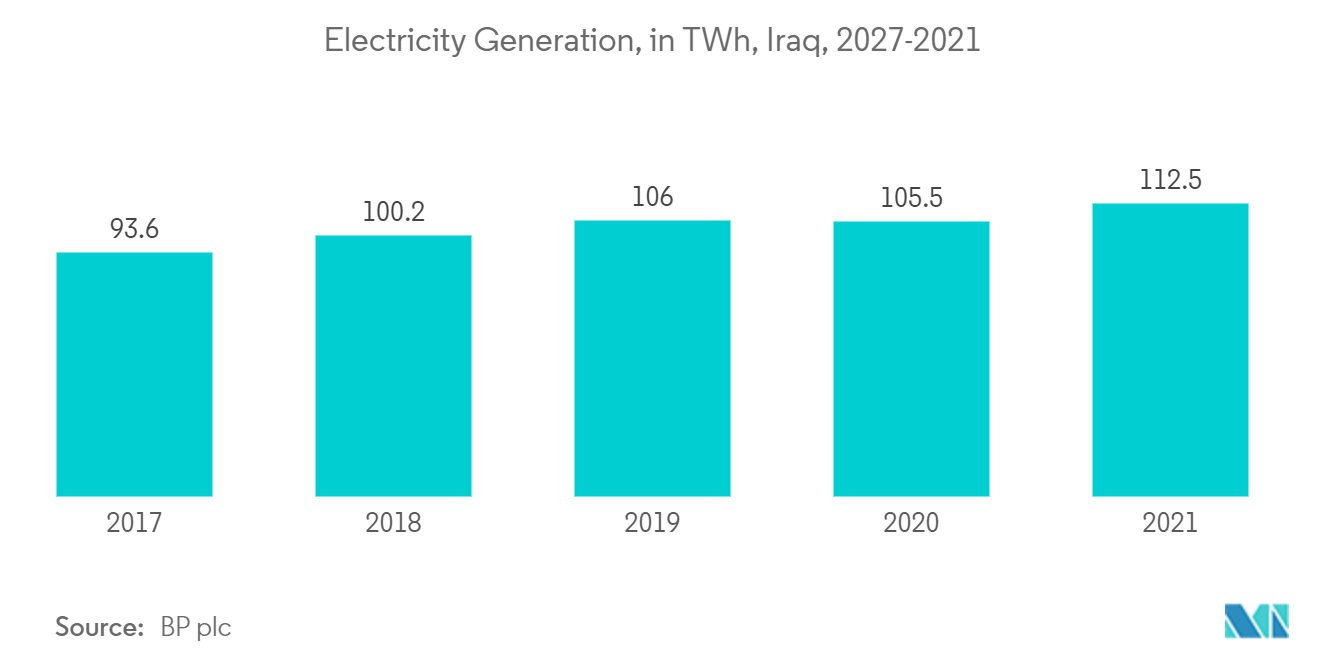

- Der steigende Strombedarf des Ölsektors, das Bevölkerungswachstum, ein höheres Erdgasangebot sowie einige Verbesserungen der Erzeugungskapazität und der Übertragungsnetze führten zu einem Anstieg der Stromproduktion bis 2021.

- Darüber hinaus werden auch der wachsende Stromerzeugungssektor und der steigende Energieverbrauch das Marktwachstum beeinflussen. Fast die gesamte irakische Stromerzeugung (fast 95 %) basiert auf Öl und Erdgas. Die Stromerzeugung im Irak wuchs zwischen 2010 und 2021 im Jahresdurchschnitt um etwa 7 % und erreichte im Jahr 2021 rund 112 Terawattstunden. Der Gesamtenergieverbrauch pro Kopf belief sich im Jahr 2021 auf 1,2 t RÖE/Kopf. Der Stromverbrauch pro Kopf betrug im Jahr 2021 1.030 kWh.

- Daher wird erwartet, dass die oben genannten Faktoren den Verbrauch von Motorölen in verschiedenen Sektoren steigern werden.

Es wird erwartet, dass der Automobil- und andere Transportsektor den Markt dominieren wird

- Im Automobilsektor werden in Nutzfahrzeugen und Motorrädern verschiedene Schmierstoffe wie Motoröl, Getriebeöl, Hydrauliköl, Fette und andere Schmierstoffe verwendet, die die irakische Schmierstoffindustrie vorantreiben werden.

- Verbesserte Motorkonstruktionen zur Erzielung höherer Leistung und Effizienz sowie zur Einhaltung der Umweltemissionsvorschriften dürften den irakischen Schmierstoffmarkt ankurbeln.

- Zu den leichten Nutzfahrzeugen zählen Zweiräder und Personenkraftwagen. Motoröle, Getriebeöle, Getriebeöle, Fette und Kompressoröle sind die am häufigsten verwendeten Schmierstoffe in Automobilen. Schmierstoffe haben im Ersatzteilmarkt und bei OEMs einen guten Anteil. Die wachsende Nachfrage nach Personenkraftwagen im Irak wird wahrscheinlich die Nachfrage nach Schmierstoffen ankurbeln. Der irakische Automarkt wuchs im Jahr 2021 um 27,6 % mit 85.380 Verkäufen und verzeichnete das ganze Jahr über eine starke Leistung.

- Die steigende Nachfrage nach mittelschweren Lastkraftwagen, darunter Nutzfahrzeuge, Kurier- und Paketzustellfahrzeuge, Krankenwagen, Shuttlebusse, Schulbusse und Freizeitfahrzeuge im Irak, stimulierte das Marktwachstum für Schmierstoffe.

- Im September 2022 genehmigte der Irak ein Projekt zum Bau einer großen neuen Industriestadt mit einer Investition von rund 50 Millionen US-Dollar und einer Fläche von fast 9,5 Quadratkilometern im zentralen Gouvernement Nadschaf des Landes, die Industrien wie Petrochemie, Schmierstoffe, Glas usw. gewidmet ist Reinigungsmittel, die vor allem den Schmierstoffbedarf der Automobil- und anderen Transportindustrie des Landes decken werden.

- Im April 2022 erweiterte der Automobilhersteller EXEED seine Präsenz im Irak. Das Unternehmen wird voraussichtlich mit inländischen Automobilhändlern zusammenarbeiten.

- Im Februar 2022 eröffnet Sardar Trading Agencies, der offizielle Distributor von Jaguar Land Rover im Irak, die größte Jaguar Land Rover-Anlage des Landes in Bagdad, Al Mansour, in der Nähe des Abu Jafar-Platzes. Die Projektkosten belaufen sich auf 12 Millionen US-Dollar. Das Projekt umfasst mehrere Gebäude, darunter einen Ausstellungsraum und ein Servicecenter.

- Daher wird erwartet, dass diese Trends den Schmierstoffverbrauch in der Automobil- und anderen Transportbranche ankurbeln werden.

Überblick über die irakische Schmierstoffindustrie

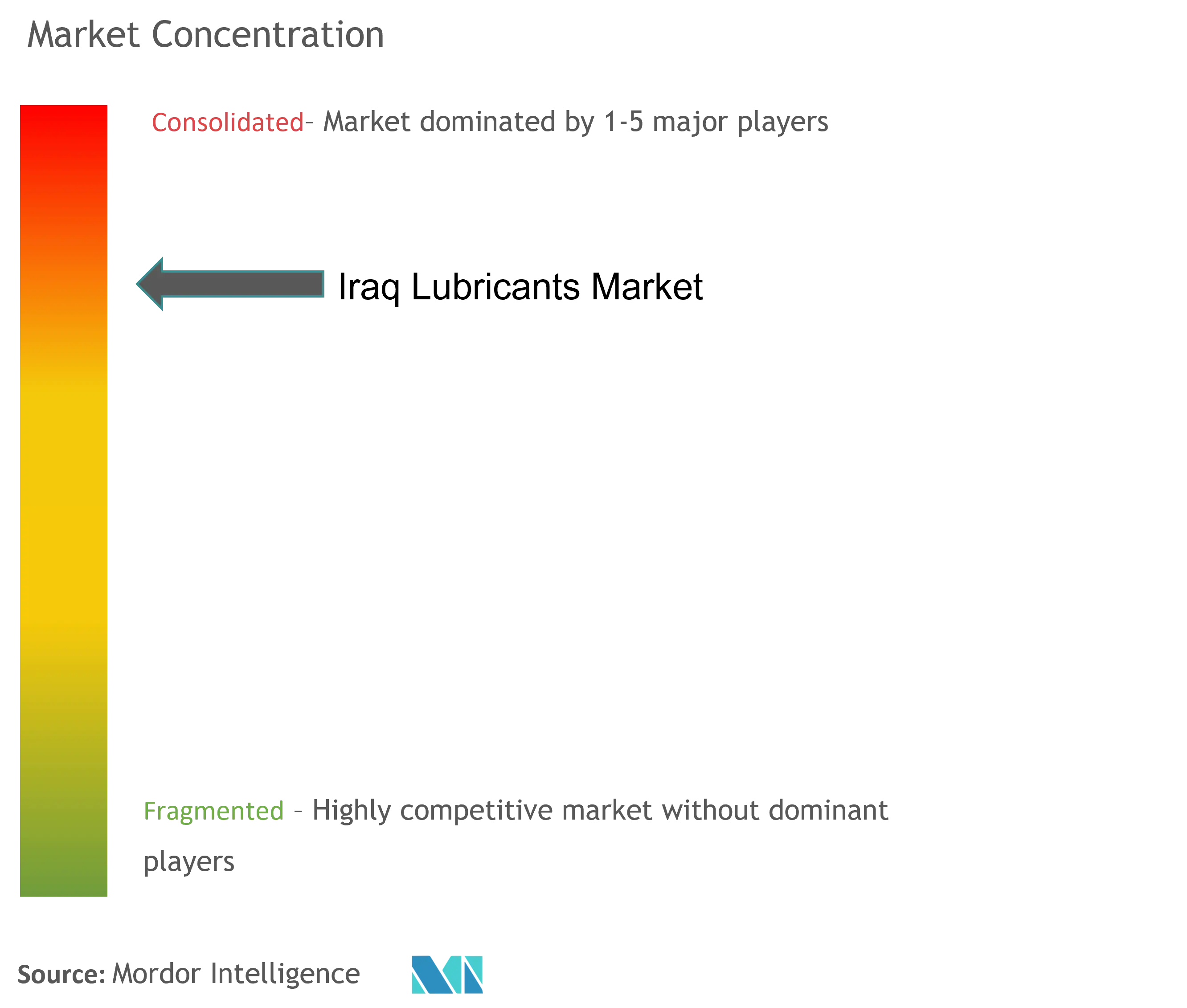

Der irakische Schmierstoffmarkt ist seiner Natur nach teilweise konsolidiert. Zu den Hauptakteuren auf dem Markt gehören (nicht in einer bestimmten Reihenfolge) unter anderem Shell Plc, Behran Oil Company, Petromin, Fuchs und ENOC Company (ALMEAAD Co.) (nicht in einer bestimmten Reihenfolge).

Marktführer für Schmierstoffe im Irak

Shell Plc

Behran Oil Company

Petromin

Fuchs

ENOC Company (ALMEAAD Co.)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Irak-Schmierstoffmarkt

- Januar 2023 FUCHS bringt das Motorenöl TITAN GT1 PRO GLV-1 SAE 0W-8 mit extrem niedriger Viskositätsklasse für Hybrid-Elektrofahrzeuge auf den Markt.

- August 2022 Gulf Oil Middle East kündigt die Umstrukturierung seines globalen Schmierstoffproduktportfolios an. Die neue Produktpalette basiert auf den bahnbrechenden ThermoShield- und Wear-Guard-Technologien des Unternehmens und bietet die erforderliche Leistung und den Schutz für moderne Autos unter den aktuellen Fahrbedingungen.

Segmentierung der irakischen Schmierstoffindustrie

Jede Substanz, die physikalisch integriert ist, um die Reibung zwischen zwei oder mehr beweglichen Oberflächen zu verringern, wird als Schmiermittel bezeichnet. Schmierstoffe tragen dazu bei, Materialverschlechterung, Erosion, Korrosion und Rostbildung auf metallischen Oberflächen zu verhindern. Schmierstoffe bestehen in der Regel zu 90 % aus Öl auf Erdölbasis und verschiedenen Zusätzen, um ihnen die gewünschten, für einen bestimmten Zweck spezifischen Eigenschaften zu verleihen. Der irakische Schmierstoffmarkt ist nach Produkttyp und Endverbraucherbranche segmentiert. Nach Produkttyp ist der Markt in Motoröle, Getriebe- und Getriebeöle, Hydraulikflüssigkeiten, Metallbearbeitungsflüssigkeiten, Fette und andere Produkttypen unterteilt. Der Markt ist nach Endverbraucherbranchen segmentiert Energieerzeugung, Automobilindustrie, Schwermaschinenbau, Metallurgie und Metallverarbeitung sowie andere Endverbraucherbranchen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Millionen Liter) erstellt.

| Motoröle |

| Getriebe- und Getriebeöle |

| Hydraulikflüssigkeiten |

| Metallbearbeitungsflüssigkeiten |

| Fette |

| Andere Produkttypen |

| Energieerzeugung |

| Automobil |

| Schwere Ausrüstung |

| Metallurgie und Metallverarbeitung |

| Andere Endverbraucherbranchen |

| Produktart | Motoröle |

| Getriebe- und Getriebeöle | |

| Hydraulikflüssigkeiten | |

| Metallbearbeitungsflüssigkeiten | |

| Fette | |

| Andere Produkttypen | |

| Endverbraucherindustrie | Energieerzeugung |

| Automobil | |

| Schwere Ausrüstung | |

| Metallurgie und Metallverarbeitung | |

| Andere Endverbraucherbranchen |

Häufig gestellte Fragen zur Irak-Marktforschung für Schmierstoffe

Wie groß ist der irakische Schmierstoffmarkt?

Die Größe des irakischen Schmierstoffmarktes wird im Jahr 2024 voraussichtlich 288,86 Millionen Liter erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 2,76 % auf 330,98 Millionen Liter wachsen.

Wie groß ist der Irak-Schmierstoffmarkt derzeit?

Im Jahr 2024 wird die Größe des irakischen Schmierstoffmarktes voraussichtlich 288,86 Millionen Liter erreichen.

Wer sind die Hauptakteure auf dem irakischen Schmierstoffmarkt?

Shell Plc, Behran Oil Company, Petromin, Fuchs, ENOC Company (ALMEAAD Co.) sind die wichtigsten Unternehmen, die auf dem irakischen Schmierstoffmarkt tätig sind.

Welche Jahre deckt dieser irakische Schmierstoffmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des irakischen Schmierstoffmarktes auf 281,10 Millionen Liter geschätzt. Der Bericht deckt die historische Marktgröße des irakischen Schmierstoffmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des irakischen Schmierstoffmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der irakischen Schmierstoffindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Irak-Schmierstoffen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Iraq Lubricants umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.