Marktgröße und Marktanteil des Katar-Infrastruktursektors

Katar-Infrastruktursektor-Marktanalyse von Mordor Intelligenz

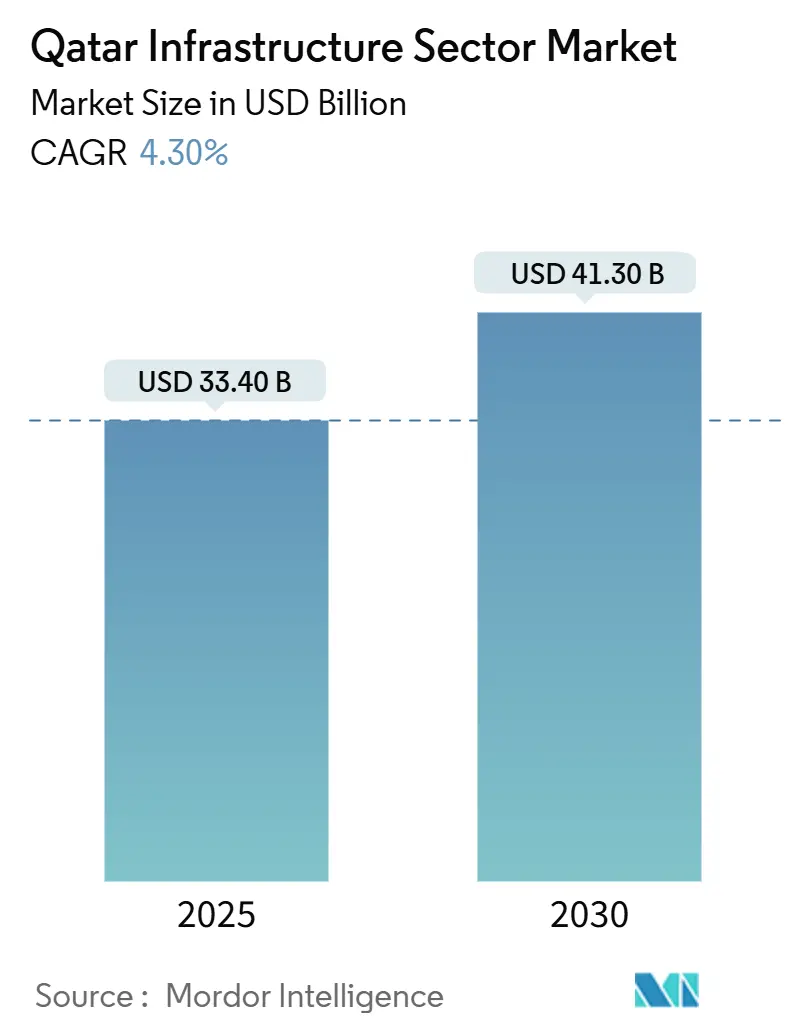

Der Katar-Infrastrukturbaumarkt ist mit 33,40 Milliarden USD im Jahr 2025 bewertet und wird voraussichtlich 41,30 Milliarden USD bis 2030 erreichen, mit einer Expansion von 4,30% CAGR; dieser Satz enthält die einzige Verwendung des Begriffs "Marktgröße". Das anhaltende Wachstum beruht auf dem Mandat der Dritten Nationalen Entwicklungsstrategie zur Diversifizierung der Wirtschaft, dem 22,2 Milliarden USD schweren Fünfjahres-Kapitalplan der Behörde für öffentliche Arbeiten und dem raschen digitalen Infrastrukturausbau des Landes, der bereits mittlere 5 g-Download-Geschwindigkeiten über 520 Mbps geliefert hat.[1]Behörde für öffentliche Arbeiten, "Fünfjahresplan 2025-2029" Der Verkehrsausbau dominiert die Ausgaben, da sieben neue Schnellstraßen, Metro-Erweiterungen und Hamad-Port-Upgrades darauf abzielen, Katar In einen zentralen Golf-Logistikknoten zu verwandeln. Die lng-Kapazitätserweiterung von 77 MTPA auf 142 MTPA unter dem Norden Feld-Projekt leitet milliardenschwere EPC-Verträge In Meeresarbeiten, Verarbeitungskomplexe und Exportterminals. Die wachsende Privat Beteiligung - ermöglicht durch 100%-Ausländerbesitz-Regeln - signalisiert eine tiefere öffentlich-Privat Zusammenarbeit, während sich verschärfende Gebäude-Umweltvorschriften eine aufkommende Renovierungsnische schaffen, die Auftragnehmer mit kohlenstoffarmen Methoden belohnt.

Wichtige Berichtsergebnisse

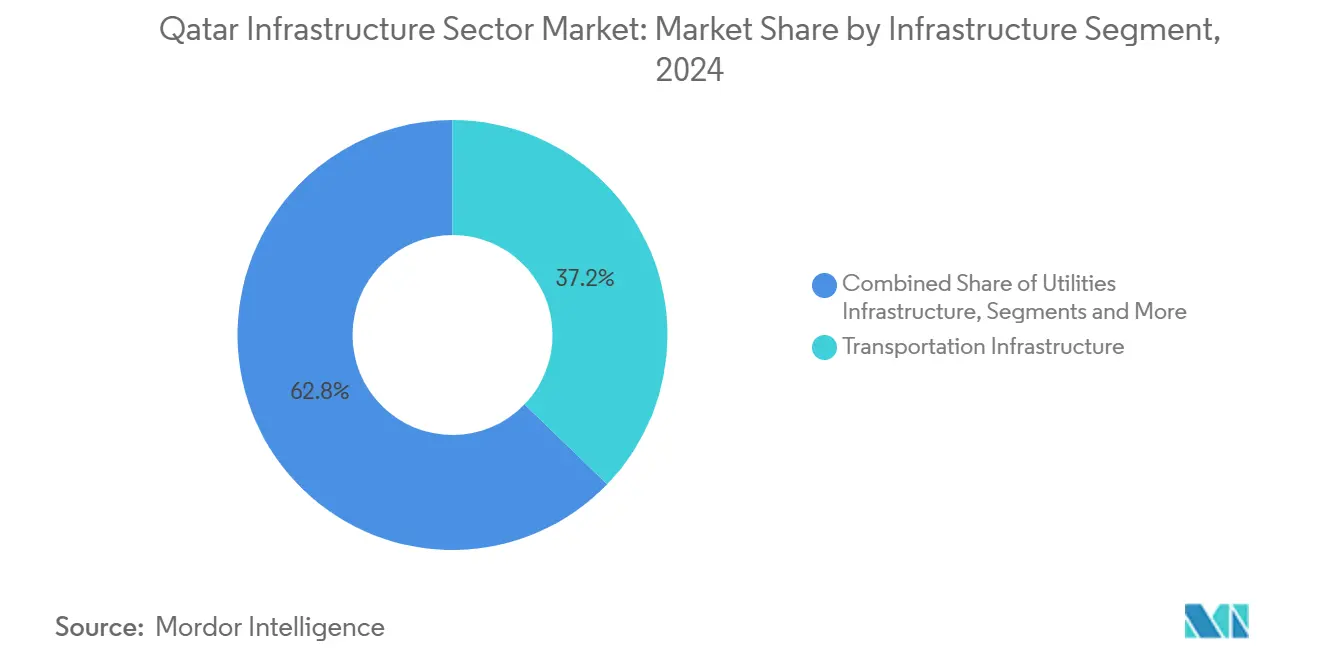

- Nach Infrastruktursegment eroberte Verkehr 37% des Katar-Infrastrukturbau-Marktanteils im Jahr 2024. Die Katar-Infrastrukturbau-Marktgröße für Verkehr wird voraussichtlich mit 5,2% CAGR zwischen 2025-2030 wachsen.

- Nach Bauart eroberten Neubauprojekte 75% des Katar-Infrastrukturbau-Marktanteils im Jahr 2024. Die Katar-Infrastrukturbau-Marktgröße für Neubauprojekte wird voraussichtlich mit 4,7% CAGR zwischen 2025-2030 wachsen.

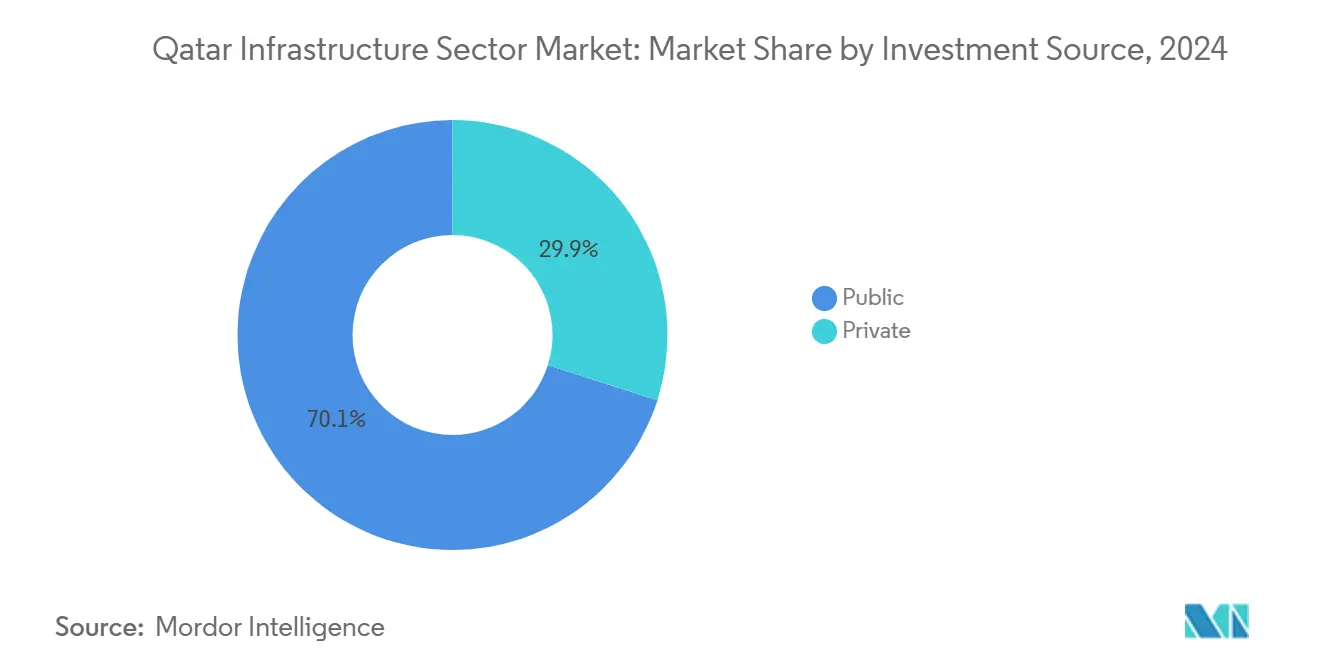

- Nach Investitionsquelle eroberte öffentliche Finanzierung 70% des Katar-Infrastrukturbau-Marktanteils im Jahr 2024. Die Katar-Infrastrukturbau-Marktgröße für öffentliche Finanzierung wird voraussichtlich mit 5,0% CAGR zwischen 2025-2030 wachsen.

- Nach Stadt eroberte Doha 55% des Katar-Infrastrukturbau-Marktanteils im Jahr 2024. Die Katar-Infrastrukturbau-Marktgröße für Doha wird voraussichtlich mit 4,8% CAGR zwischen 2025-2030 wachsen.

- Golf Housing & Konstruktion Co., Al Jaber Maschinenbau, Consolidated Contractors Company und Vinci SA kontrollierten zusammen 28% des Katar-Infrastrukturbau-Marktanteils im Jahr 2024.

Markttrends und Erkenntnisse des Katar-Infrastruktursektors

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Investitionsschub Katar Vision 2030 | +1.8% | Doha, Al Rayyan, Nebenstädte | Langfristig (≥ 4 Jahre) |

| Norden Feld lng-Erweiterung | +1.2% | Off-Shore--Blöcke, Hafenviertel | Mittelfristig (2-4 Jahre) |

| 5 g- und Glasfaserausbau | +0.8% | Städtische Zentren zuerst | Mittelfristig (2-4 Jahre) |

| Erneuerbare-Netz-Upgrades | +0.6% | Industriekorridore, u-Bahnen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Investitionsschub Katar Vision 2030

Die Katar Vision 2030 stellt einen Fahrplan für wirtschaftliche Diversifizierung dar, der Infrastruktur In den Mittelpunkt stellt. Die Entwicklungsstrategie vom Januar 2024 strebt 4% jährliches Nicht-Kohlenwasserstoff-BIP-Wachstum und 2% Produktivitätssteigerungen bis 2030 an. Die Regierung zielt auf 100 Milliarden USD ausländische Direktinvestitionen ab und kanalisiert Kapital In Logistikkorridore, Fertigungsparks und Tourismusviertel. Frühe Ergebnisse zeigen steigenden PPP-Deal-fließen und reibungslosere Genehmigungsverfahren, was einen sich selbst verstärkenden Zyklus staatlicher Anschubfinanzierung gefolgt von privaten Folgeinvestitionen verstärkt.

North Field LNG-Erweiterung

Die Norden Feld-Erweiterung hebt die lng-Kapazität von 77 MTPA auf 142 MTPA bis 2030. Vier Mega-Züge, Kohlenstoffabscheidungsmodule und 250 km Pipelines untermauern das Energiesegment des Katar-Infrastrukturbau-Marktes. Dieses milliardenschwere Programm sichert langfristige EPC-Aufträge, spornt Hafen- und Lager-Upgrades an und drängt Auftragnehmer zu höheren technischen Fähigkeiten, wodurch der Wettbewerb umgestaltet wird.

5G- und Glasfaserausbau

Landesweite 5 g-Abdeckung und mittlere Mobil Download-Geschwindigkeiten über 520 Mbps platzieren Katar an der Spitze globaler Rankings. Telekommunikationsbetreiber und Ausrüstungsanbieter modernisieren Kern- und Funkschichten, was Rechenzentrumsbauten und Rand-Berechnung-Standorte auslöst, die den Katar-Infrastrukturbau-Markt erweitern. Der IKT-Sektor wird voraussichtlich um 8,5% jährlich wachsen und schlau-City-Plattformen sowie KI-Adoption unterstützen.

Erneuerbare-Netz-Upgrades

Solarkapazitätsziele von 4 GW bis 2030 und neue Netzverbindungen erfordern neue Umspannwerke, 212 km Hochspannungskabel und hybride Speichersysteme. KAHRAMAAs Vertragsvergaben über 851 Millionen USD im Jahr 2025 markieren die erste Umsetzungswelle. Die Integration erneuerbarer Energien reduziert den Gasspitzenbedarf, erhöht aber die technische Komplexität und ermutigt Spezialunternehmen, In den Katar-Infrastrukturbau-Markt einzutreten.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Materialpreisvolatilität | -0.7% | Landesweit, Megaprojekte | Kurzfristig (≤ 2 Jahre) |

| Fachkräftemangel | -0.5% | Komplexe Ingenieursstätten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Material- und Ausrüstungskosten aufgrund anhaltender globaler und regionaler Lieferkettenunterbrechungen

Wirtschaftliche und regulatorische Faktoren sind für 41% der Baumaterialpreisvariation verantwortlich, da Stahl, Zement und Spezialkomponenten mit Frachtengpässen schwanken. Ausschreibungspreise stehen unter Abwärtsdruck, doch Flüchtig Inputs bedrohen die Auftragnehmermargen. Politikvorschläge umfassen einen inländischen Preisindex, Risikoteilungsverträge und stabile Importzölle zum Schutz der Projektfinanzierbarkeit.

Arbeitsmarktbeschränkungen durch Ausländervisa-Richtlinien, die die Verfügbarkeit qualifizierter Baufachkräfte begrenzen

Ausländer übersteigen Staatsangehörige im Verhältnis sieben zu eins, aber Demobilisierung nach Ereignissen, Lohnstreitigkeiten und Visa-Hürden belasten das Arbeitskräfteangebot. Ein Arbeitsmarktinformationssystem und ein Personalplanungsausschuss zielen darauf ab, Nachfrage und Fähigkeiten abzustimmen. Reformen, die reibungslosere Jobwechsel ermöglichen und Berufsausbildung fördern, sind kritisch für termingerechte Projektablieferung.

Segmentanalyse

Nach Infrastruktursegment: Verkehrsnetze verankern Logistikambitionen

Verkehrsarbeiten generierten 37,2% der Katar-Infrastrukturbau-Marktgröße im Jahr 2024. Sieben Schnellstraßen über 900 km, 200 Brücken und 30 Tunnel sind geplant, um die Autobahnkapazität bis 2030 zu erhöhen, während die zweite Erweiterungsphase der Doha Metro 72 km Gleise hinzufügt, um neue Wohncluster zu verbinden.[2]Quelle: Verkehrsministerium, "Autobahnausbaustrategie" Die Hafenreform sieht automatisierte Kräne und tiefere Liegeplätze im Hamad-Hafen vor und fördert das Re-Export-Potenzial des Landes. Versorgungsunternehmen rangierten an zweiter Stelle, gestützt durch Umspannwerksaufträge über 851 Millionen USD und den 3,7 Milliarden USD schweren Ras Abu Fontas Wasser-und-Strom-Komplex, der 2.400 MW und 110 Millionen IGD liefern wird.[3]Quelle: Katar allgemein Electricity Und Wasser Corporation, "Strominfrastrukturverträge" Die soziale Infrastruktur profitiert von 6,04 Milliarden USD Gesundheits- und 5,33 Milliarden USD Bildungszuweisungen, die KrankenhäBenutzer modernisieren und 11 Schulen hinzufügen. Die Förderinfrastruktur bleibt lebenswichtig, da das lng-Rennen Off-Shore--EPC-Pakete beschleunigt.

Eine zukünftige Pipeline drohnenüberwachter Straßenarbeiten und KI-unterstützter Verkehrsplanung unterstreicht eine Technologiewende innerhalb des Katar-Infrastrukturbau-Marktes. Versorgungsausgaben für intelligente Zähler und Mikronetz-Piloten gewährleisten zuverlässige Versorgung für ev-Ladekorridore. Krankenhausbauten integrieren jetzt Telemedizin-Suiten, und neue Schulen adoptieren modulare Klassenzimmer zur Verkürzung der Bauphasen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Bauart: Neubau dominiert, Renovierung steigt auf die Agenda

Neubauverträge absorbierten 75% des Katar-Infrastrukturbau-Marktanteils im Jahr 2024 und werden jährlich um 4,7% bis 2030 expandieren. Der 22,2 Milliarden USD Kapitalplan plant Gemeindeparks, Regenwasserabläufe und kommunale Servicezentren neben Wahrzeichen-Schnellstraßen. Hochhaus-Gewerbegebäude In Lusail und der Innenstadt Dohas setzen Vorfertigung außerhalb des Standorts ein, um Emissionen zu reduzieren. Parallel erobert Renovierung 25% Anteil, da sich Grün-Retrofit-Mandate verschärfen; energieauditierte Regierungsbüros und Heizung, Lüftung und Klimaanlage-Upgrades In historischen Einkaufszentren zeigen frühe Adoption. Akademische Forschung findet Recycling-Anreize, Anbieterbildung und Grün-Finanzierung als entscheidend für die Mainstreaming nachhaltiger Sanierung.

Nach Investitionsquelle: Staatskapital verankert, private Ströme beschleunigen

Öffentliche Ausgaben beherrschten 70,1% der Katar-Infrastrukturbau-Marktgröße im Jahr 2024. Die 5,33 Milliarden USD Bildungs- und 6,04 Milliarden USD Gesundheitsbudgets im 2025er Budget spiegeln Wohlfahrtsprioritäten wider. Die Behörde für öffentliche Arbeiten allein zielt darauf ab, 15,44 Milliarden USD In Ausschreibungen während 2025 freizugeben und so Sichtbarkeit für Auftragnehmer zu gewährleisten.

Privatkapital, prognostiziert um jährlich 5,0% zu steigen, nutzt ein reifendes PPP-Gesetz; das 1,48 Milliarden USD Al Wakrah & Al Wukair Abwasserschema wurde zu 50% von privaten Kreditgebern finanziert. Gesundheitswesen-PPPs listen 45 neue Schulen im Wert von 1 Milliarde USD auf und Gastgewerbeunternehmen zielen auf 7 Millionen Touristen bis 2030 ab.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Doha erhält weiterhin den Löwenanteil der Projektvergaben und kombiniert Verkehrsknoten, gemischte Bezirke und Versorgungskorridore, die seine Rolle als Finanz- und Diplomiezentrum festigen. schlau-City-Piloten verbessern Verkehrsfluss und Ressourcenmanagement, während Metro-Fahrgastzahlen Verkehrsverlagerung fördern. Trotz moderierender Wachstumsraten bei Fertigstellung wichtiger Anlagen halten Reinvestitionszyklen In Wartung und Technologie-Upgrades die Nachfrage stetig.

Al Wakrahs Küstenerweiterung erfasst Wohnüberlauf und Logistikaktivität und katalysiert Marina-Upgrades, Straßenerweiterung und Gemeinschaftseinrichtungen. Entwickler zielen auf mittlere EinkommenshäBenutzer ab, die mit demografischen Trends übereinstimmen und die städtische Vielfalt im Katar-Infrastrukturbau-Markt verbessern.

Nebenstädte wie Al Rayyan und Lusail ziehen Infrastruktur für Universitäten, Sportstätten und Technologieparks an. Diese Knoten stärken regionale Korridore, verbreiten wirtschaftliche Vorteile und reduzieren Überabhängigkeit von der Hauptstadt. Ländliche Gebiete sehen schrittweise Upgrades In Straßen und Versorgung zur Unterstützung von Agritech-Piloten und Wüstentourismus, was den sich erweiternden geografischen Umfang des Katar-Infrastrukturbau-Marktes illustriert.

Wettbewerbslandschaft

Der Katar-Infrastrukturbau-Markt ist mäßig konzentriert, mit Schlüsselakteuren wie Golf Housing & Konstruktion Co., Al Jaber Maschinenbau Co., arabisch Konstruktion Maschinenbau Company und Katarer Diar Vinci Konstruktion (QDVC) QSC, die die Ausführung öffentlicher Projekte vorantreiben. Langjährige Regierungsverbindungen, integrierte Lieferketten und Kosteneffizienz geben lokalen Champions einen Vorteil. Währenddessen übernehmen internationale EPC-Spezialisten, einschließlich Vinci SA, Hochtief AG und Consolidated Contractors Company (CCC), komplexe Projekte von Meeresarbeiten bis hin zu Metro-Tunneling und lng-Infrastruktur.

Gigaprojekte sehen oft Gelenk Ventures, die globale Expertise mit lokaler Ausführung verbinden. Mittelgroße Auftragnehmer schaffen sich Erfolg, indem sie sich auf abgestufte Tiefbauarbeiten, Versorgungsverbesserungen und regionale Entwicklung konzentrieren. Die Adoption digitaler Werkzeuge wie BIM und Drohnen-Tracking nimmt zu und stärkt Kostenmanagement und Projektüberwachung. Der heutige Wettbewerbsvorteil hängt von ESG-Ausrichtung, digitaler Kompetenz und anpassungsfähigen Partnerschaften ab. Auftragnehmer, die lokale Personalausbildung und umweltbewusste Ablieferung priorisieren, positionieren sich vorteilhaft für zukünftige Infrastrukturangebote. Da Vertragsstrukturen sich wandeln, um Risikoteilung und Streitbeilegungsgremien zu umfassen, ist klar, dass Anpassungsfähigkeit und Innovation ebenso lebenswichtig sind wie Größe für die Eroberung von Marktanteilen.

Branchenführer des Katar-Infrastruktursektors

-

Golf Housing & Konstruktion Co.

-

arabisch Konstruktion Maschinenbau Company

-

Al Jaber Maschinenbau Co.

-

Katarer Diar Vinci Konstruktion (QDVC) QSC

-

Lusail Entwicklung Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2025: Ashghal enthüllte einen fünfjährigen Kapitalplan über 22,2 Milliarden USD für Transport-, Regenwasser- und öffentliche Raumupgrades.

- Mai 2025: Vodafone Katar und Nokia vereinbarten die Modernisierung des landesweiten 5 g-Netzwerks zur Verbesserung von Latenz und Sicherheitsmerkmalen.

- Mai 2025: KAHRAMAA vergab 851 Millionen USD für sieben Hochspannungsumspannwerke und 212 km Übertragungsleitungen.

- Mai 2025: QatarEnergy bestätigte, dass die Norden Feld Ost lng-Produktion Mitte 2026 beginnen wird und damit Hafenerweiterungen auslöst.

Umfang des Katar-Infrastruktursektor-Marktberichts

Dieser Bericht bietet eine tiefgreifende Analyse von Katars Infrastruktursektor und beleuchtet zentrale Wachstumstreiber, aufkommende Trends und Projektionen von 2024 bis 2029. Da Katar Investitionen In bedeutende Projekte im Einklang mit seiner Vision 2030 kanalisiert, passt sich der Infrastrukturmarkt an die Bettürfnisse einer zeitgemäßen, nachhaltigen Wirtschaft an.

Der Bericht deckt Infrastrukturunternehmen In Katar ab und ist segmentiert nach Infrastruktursegment (Sozialinfrastruktur, Verkehrsinfrastruktur, Förderinfrastruktur, Fertigungsinfrastruktur, Versorgungsinfrastruktur). Die Marktgröße und Prognosen werden In bilden von Wert (USD) für alle oben genannten Segmente bereitgestellt.

| Verkehrsinfrastruktur |

| Versorgungsinfrastruktur |

| Sozialinfrastruktur |

| Förderinfrastruktur |

| Neubau |

| Renovierung |

| Öffentlich |

| Privat |

| Doha |

| Al Rayyan |

| Al Wakrah |

| Lusail |

| Rest von Katar |

| Nach Infrastruktursegment | Verkehrsinfrastruktur |

| Versorgungsinfrastruktur | |

| Sozialinfrastruktur | |

| Förderinfrastruktur | |

| Nach Bauart | Neubau |

| Renovierung | |

| Nach Investitionsquelle | Öffentlich |

| Privat | |

| Nach Schlüsselstädten | Doha |

| Al Rayyan | |

| Al Wakrah | |

| Lusail | |

| Rest von Katar |

Wichtige im Bericht beantwortete Fragen

Wie ist der aktuelle Wert des Katar-Infrastrukturbau-Marktes?

Der Markt steht bei 33,4 Milliarden USD im Jahr 2025.

Wie schnell wird der Markt voraussichtlich wachsen?

Er wird voraussichtlich mit einer 4,3% CAGR steigen und 41,3 Milliarden USD bis 2030 erreichen.

Welches Segment hat den größten Anteil?

Verkehrsinfrastruktur führt mit 37% der Gesamtausgaben.

Warum gewinnt Privat Investition an Schwung?

Regulatorische Reformen, die vollständigen Ausländerbesitz ermöglichen, und ein reifendes PPP-Gesetz spornen Privatkapital an, das voraussichtlich jährlich um 5,0% wächst.

Welche Stadt wächst am schnellsten?

Al Wakrah zeigt die höchste Wachstumsrate mit einer 4,8% CAGR bis 2030, angetrieben von Wohn- und Logistikprojekten.

Wie wird sich die Norden Feld-Erweiterung auf die Baunachfrage auswirken?

Der lng-Kapazitätsschub auf 142 MTPA erfordert umfangreiche Off-Shore--Plattformen, Pipelines und Anschlüsse und generiert milliardenschwere EPC-Möglichkeiten In der gesamten Bau-Wertschöpfungskette.

Seite zuletzt aktualisiert am: