Analyse des indonesischen Infrastrukturmarktes

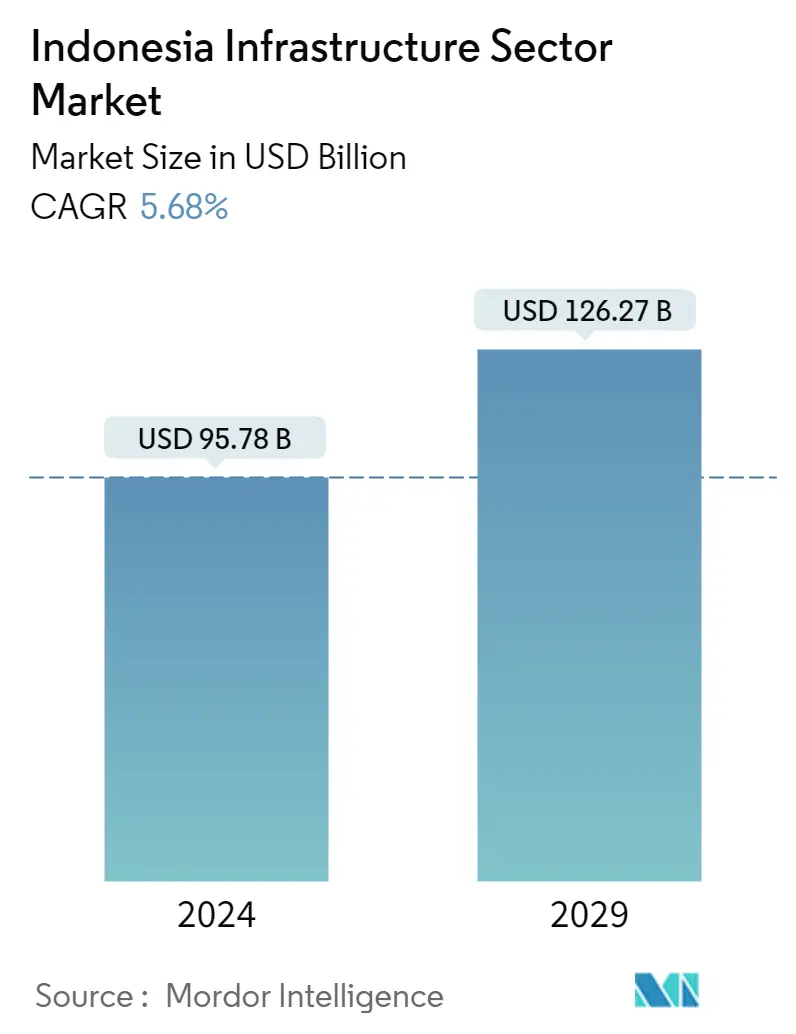

Die Marktgröße des indonesischen Infrastruktursektors wird im Jahr 2024 auf 95,78 Milliarden US-Dollar geschätzt und soll bis 2029 126,27 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,68 % im Prognosezeitraum (2024–2029) entspricht.

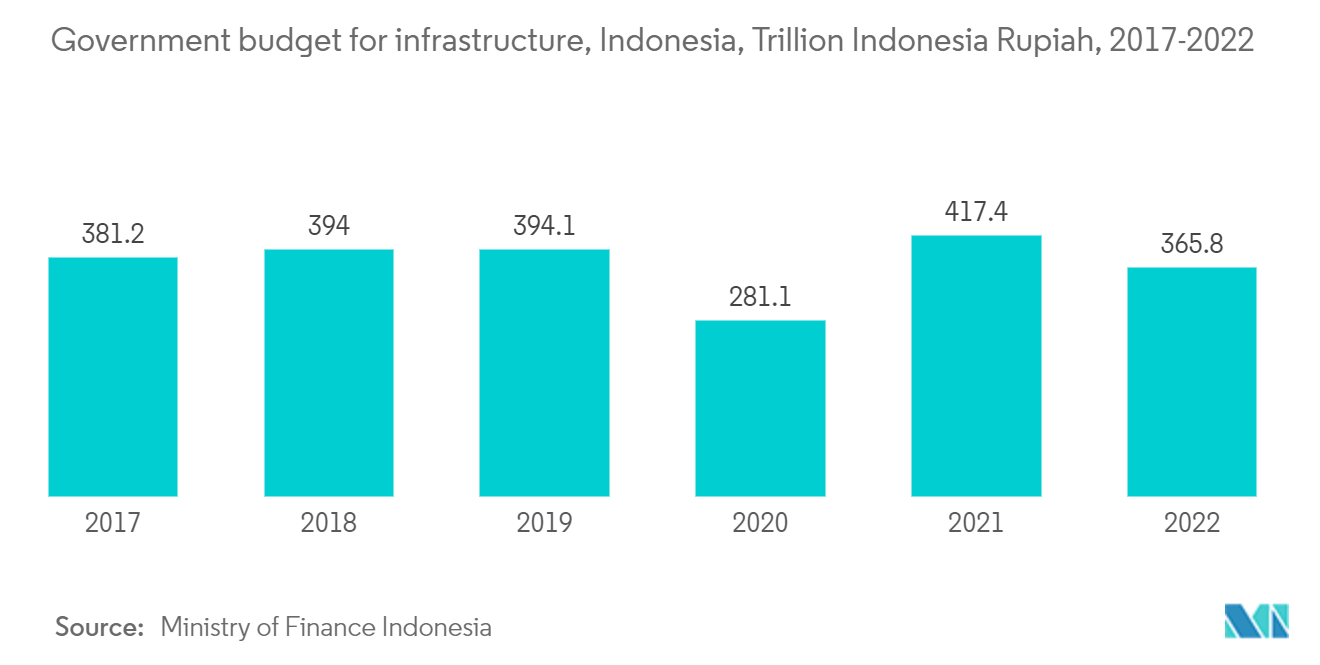

- Die indonesische Regierung hat ihre Infrastrukturinvestitionen im Zeitraum 2020–2024 um 429,7 Milliarden US-Dollar erhöht, ein Anstieg von 20 % gegenüber 359,2 Milliarden US-Dollar im Zeitraum 2015–2019. Nach einem durch die COVID-19-Krise bedingten Rückgang stieg die Gesamtproduktion in Indonesien im Jahr 2021 deutlich an. Die indonesische Regierung hat ein Programm zur Modernisierung der grundlegenden Infrastruktur, einschließlich Straßen, Flughäfen und Seehäfen, initiiert, was die Nachfrage nach Baumaterialien wahrscheinlich ankurbeln wird. Im Staatshaushalt des Landes für 2021 wurden 414 Billionen IDR (28,5 Milliarden US-Dollar) für die Entwicklung der Infrastruktur bereitgestellt, was einer Steigerung von 47 % gegenüber dem Haushalt 2020 entspricht.

- Laut dem Sprecher von Volvo Construction Equipment steigern mehrere laufende Großprojekte die Nachfrage nach Zuschlagstoffen und Steinbruchausrüstung im Land.

- Die Infrastrukturfinanzierung durch das staatliche und private Kooperationsprogramm des Landes erreichte 83 Projekte mit einer Gesamtinvestition von 40 Milliarden US-Dollar. Für das Finanzierungsprogramm für nichtstaatliche Haushaltsausgaben wurden rund 30 Projekte mit einem Gesamtvolumen von 50 Milliarden US-Dollar generiert.

- Im Jahr 2021 setzte das PUPR-Ministerium seine vorrangigen und strategischen Initiativen zur Verbesserung nationaler vorrangiger Errungenschaften fort, darunter Infrastruktur, ausgewogenes regionales Wachstum und die Nachhaltigkeit von Nahrungsmitteln, Energie und Lebensklima im Infrastruktursektor. Diese nationalen Prioritäten werden durch das Wasserressourcenmanagement umgesetzt, indem Quantität, Qualität und Zugänglichkeit des Wassers verbessert werden, was durch laufende Staudammbauten (49 Staudämme) abgedeckt wird.

- Es wird erwartet, dass die große Bevölkerung und die robuste Inlandsnachfrage in Indonesien zu einem günstigen Wirtschaftswachstum im indonesischen Infrastruktursektor führen werden. Mit 250 Millionen Menschen, von denen mehr als die Hälfte in Städten lebt, verfügt Indonesien über einen großen Binnenmarkt. Darüber hinaus fördert eine wachsende und wohlhabende Mittelschicht das BIP-Wachstum, wobei etwa 60 % des BIP aus dem privaten Konsum stammen.

Trends auf dem Infrastrukturmarkt in Indonesien

Wertsteigerung des Zivilbaus

- Die Bauindustrie leistet den viertgrößten Beitrag zum indonesischen BIP. Unter allen asiatischen Ländern zählt Indonesien zu den Ländern mit den höchsten Bauinvestitionen. Das Ziel der Regierung, die Infrastruktur des Archipels auszubauen, um die Verbindung zu verbessern, hat zum Erfolg des Unternehmens beigetragen. Die Insel Java, Indonesiens bevölkerungsreichste Insel und der Standort der Hauptstadt Jakarta, war in den letzten Jahrzehnten das Zentrum der Infrastrukturentwicklung des Landes.

- Trotz der Expansion benachbarter Inseln ist der Gesamtwert der abgeschlossenen Entwicklungsprojekte immer noch mehr als 40-mal höher als der von Bali und 30-mal höher als der von Papua. Die indonesische Regierung hat landesweit Mautstraßen gebaut, um Entwicklungsunterschiede zu verringern. Die Trans-Sumatra-Mautstraße, Indonesiens größtes Infrastrukturprojekt, verbindet die nördliche und südliche Hälfte von Sumatra, der zweitgrößten Insel des Archipels und der sechstgrößten Insel der Welt.

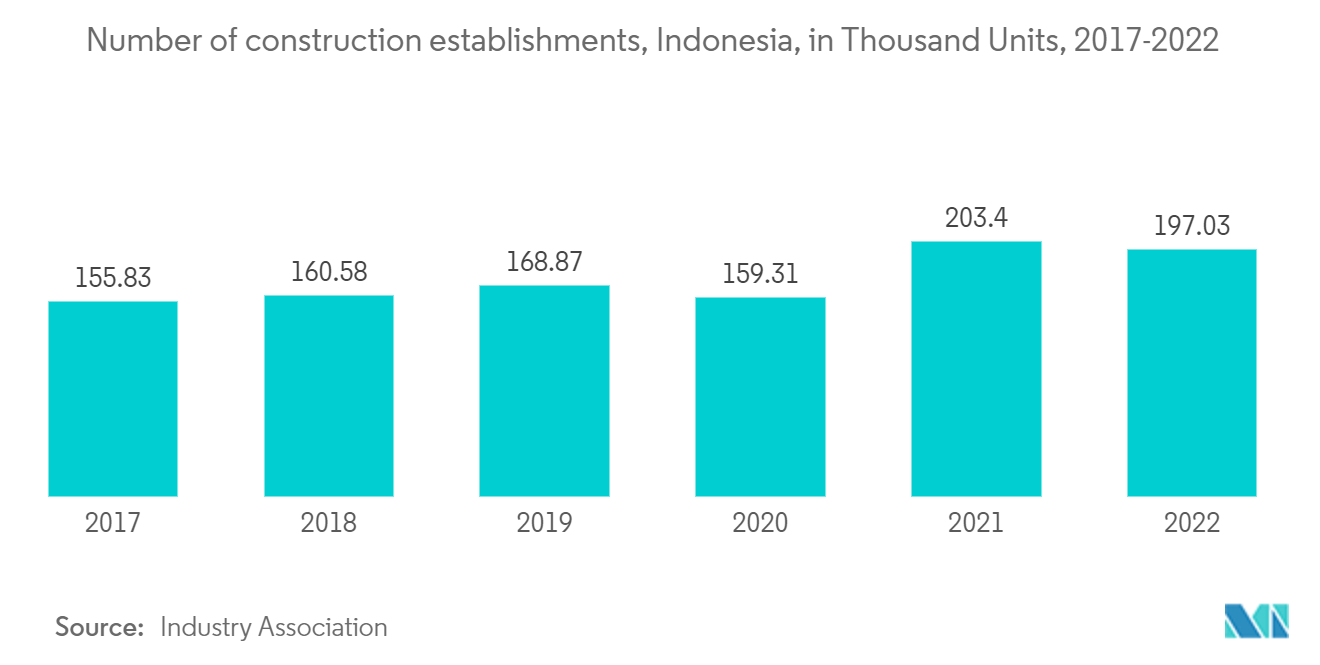

- Über 80 % der indonesischen Bauunternehmen sind kleine Unternehmen, die hauptsächlich auf lokale Arbeitskräfte angewiesen sind. Die Mehrheit der indonesischen Bauarbeiter ist in West-Java beschäftigt. In Indonesien ist es immer noch ungewöhnlich, einen festen Job im Baugewerbe zu finden, da es sich bei den meisten Arbeitskräften um vertraglich gebundene Tagelöhner handelt, denen es an Qualifikationen und formaler Bildung mangelt. Die indonesische Regierung hat diesen Arbeitnehmern in den letzten Jahren dabei geholfen, die für den beruflichen Aufstieg erforderliche formelle Zertifizierung zu erhalten.

Infrastrukturentwicklungspläne der Regierung

- Eine zunehmende geografische Vielfalt ist wahrscheinlich ein aufkommender Trend bei der Entwicklung der Infrastruktur in Indonesien. Obwohl sich die Bautätigkeit in den letzten Jahren auf Jakarta und die umliegenden Provinzen Banten und West-Java konzentrierte, strebt die Jokowi-Regierung eine Dezentralisierung der Geschäftstätigkeit weg von Java an. In der jüngsten Gesprächsrunde mit Peking in Jakarta wurden viele Projekte vorgeschlagen, darunter vier Wasserkraftwerke in Nord-Kalimantan sowie Kohlekraftwerke, Industrieparks, Häfen und andere Einrichtungen in Zentral-Kalimantan, Nord-Sumatra, Nord-Sulawesi und anderen Bali-Resort-Insel.

- Die indonesische Regierung hat ihr staatliches Unternehmen Pelindo II damit beauftragt, den derzeitigen Hafen Tanjung Priok in Nord-Jakarta, Indonesiens wichtigstem Handelshafen, zu errichten und zu erweitern, um die Qualität und Quantität seiner Infrastruktur zu verbessern. Dieser neue Hafen, der als Hafen höchster Qualität betrieben wird, wird New Priok Port oder Kalibaru Port heißen. Das Projekt begann im Jahr 2012 und wird voraussichtlich bis Ende des laufenden Jahres abgeschlossen sein. Die indonesische Regierung hat im Jahr 2022 rund 365,8 Billionen IDR (26,5 Milliarden US-Dollar) für die Infrastruktur bereitgestellt, ein Rückgang um mehr als 50 Billionen IDR (0,32 Milliarden US-Dollar). Die Gesamtkosten des fertiggestellten Zivilbaus in Indonesien beliefen sich im Jahr 2020 auf 752,7 Billionen IDR (90,89 Milliarden US-Dollar).

Überblick über die indonesische Infrastrukturindustrie

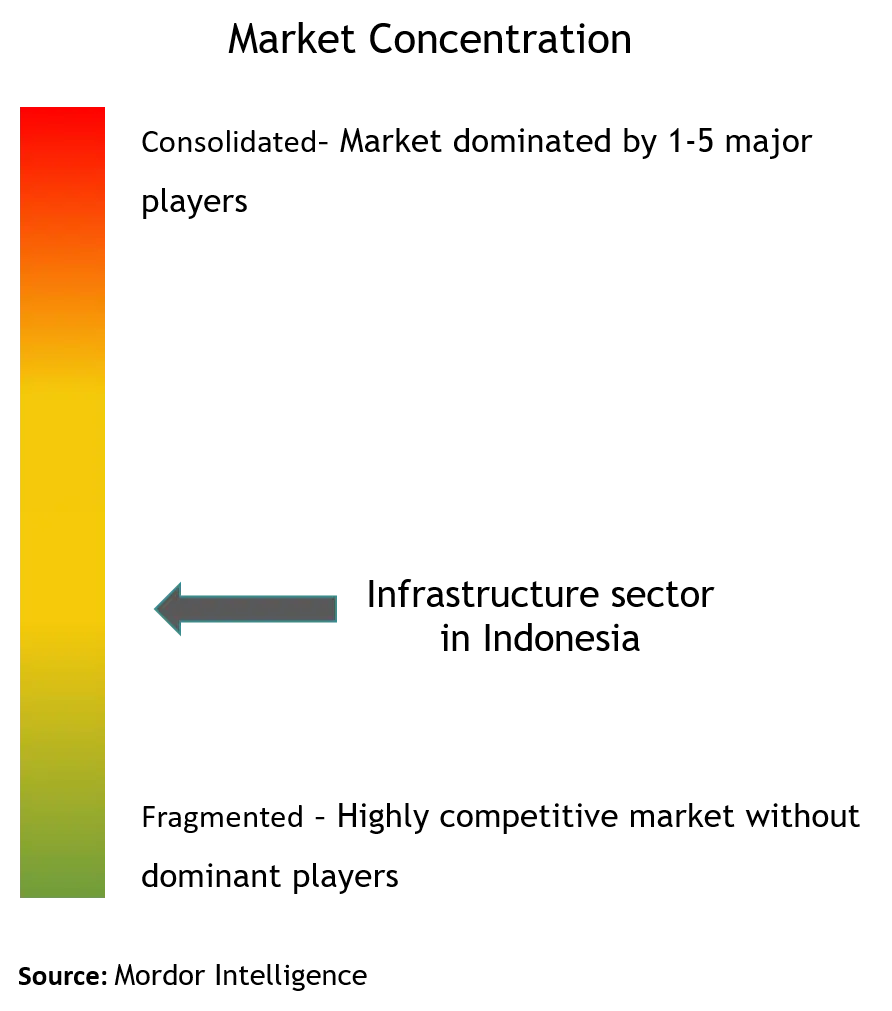

Der indonesische Infrastruktursektormarkt ist mit vielen regionalen und lokalen Akteuren fragmentiert und wird im Prognosezeitraum aufgrund des schnellen Wachstums bei Infrastrukturprojekten des Landes voraussichtlich wachsen. Einige der Hauptakteure auf dem Markt sind PT. Acset Indonusa TBK, PT. Adhi Karya (Persero) TBK, PT. Brantas Abipraya (Persero), PT. Hutama Karya (Persero), PT. Indonesien Pondasi Raya TBK und viele mehr. Die indonesische Regierung hat in den letzten acht Malen den Ausbau der öffentlichen Infrastruktur beschleunigt. Mehrere Sektoren, ähnlich dem Transport- und Energiesektor, werden priorisiert, um ein profitables Investitionswachstum zu fördern. Die Regierung kooperiert in diesen strategischen Systemen mit Unternehmen (über PPPs) und zieht so öffentliche und ausländische private Investitionen an.

Indonesische Infrastrukturmarktführer

PT. Acset Indonusa TBK

PT. Adhi Karya (Persero) TBK

PT. Brantas Abipraya (Persero)

PT. Hutama Karya (Persero)

PT. Indonesia Pondasi Raya TBK

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum indonesischen Infrastrukturmarkt

- Dezember 2022: Die Japan Bank for International Cooperation (JBIC) unterzeichnete ein Memorandum of Understanding (MOU) mit PT Pupuk Indonesia (Persero). Zu den Zielen des MOU gehört die Förderung der Zusammenarbeit in Sektoren, die Wasserstoff und Ammoniak als Kraftstoffquellen nutzen. JBIC zielt darauf ab, die Strukturierung von Projekten zur Entwicklung der Lieferkette von Wasserstoff und Ammoniak als Kraftstoffquelle zu beschleunigen. Die Unterzeichnung der Absichtserklärung wird auch mehrere Initiativen fördern, darunter das Konzept der Asia Zero Emissions Community (AZEC), beispielsweise durch die Sicherung der Produktionsstandorte und der Lieferkette von Wasserstoff und Ammoniak.

- April 2023: Reservoir Link Energy Bhd hat eine Vereinbarung mit PT Unilever Oleo Chemical Indonesia (PTUOI) über das Recht geschlossen, den Bau, die Inbetriebnahme und den Betrieb einer neuen Abwasseraufbereitungsanlage auf dem Gelände von PTUOI in Sei Mangkei, Nord-Sumatra, Indonesien, durchzuführen. Die Laufzeit der Vereinbarung beträgt zehn Jahre, beginnend mit dem Datum der kommerziellen Geschäftstätigkeit.

Segmentierung der indonesischen Infrastrukturindustrie

Die Infrastruktur ist das Rückgrat des nationalen und internationalen Handels sowie der industriellen und landwirtschaftlichen Produktion. Es handelt sich um den grundlegenden organisatorischen und physischen Rahmen, der für den erfolgreichen Betrieb eines Unternehmens erforderlich ist. Die grundlegende Infrastruktur einer Organisation oder eines Landes umfasst Kommunikation und Transport, Abwasser, Wasser, ein Gesundheits- und Bildungssystem, sauberes Trinkwasser und ein Währungssystem. Eine vollständige Hintergrundanalyse des britischen Marktes für Ladeinfrastruktur für Elektrofahrzeuge, einschließlich der Bewertung der Wirtschaft und des Beitrags der Wirtschaftssektoren, eines Marktüberblicks, einer Schätzung der Marktgröße für Schlüsselsegmente, aufkommender Trends in den Marktsegmenten, der Marktdynamik und der geografischen Lage Trends und die Auswirkungen von COVID-19 werden im Bericht behandelt.

Der Infrastruktursektor in Indonesien ist in das Infrastruktursegment unterteilt (soziale Infrastruktur [Schulen, Krankenhäuser, Verteidigung und andere soziale Infrastrukturen], Transportinfrastruktur [Eisenbahnen, Straßen, Flughäfen und Wasserstraßen], Extraktionsinfrastruktur [Stromerzeugung, Stromübertragung usw.). Verteilung, Wasser, Gas, Telekommunikation] und Fertigungsinfrastruktur [Metall- und Erzproduktion, Erdölraffinierung, chemische Fertigung, Industrieparks und -cluster sowie andere Fertigungsinfrastrukturen]). Die Marktgröße und Prognosewerte (USD) für alle oben genannten Segmente.

| Soziale Infrastruktur | Schulen |

| Krankenhäuser | |

| Verteidigung | |

| Andere soziale Infrastrukturen | |

| Verkehrsinfrastruktur | Eisenbahnen |

| Straßen | |

| Flughäfen | |

| Wasserstraßen | |

| Extraktionsinfrastruktur | Energieerzeugung |

| Stromübertragung und -verteilung | |

| Wasser | |

| Gas | |

| Telekommunikation | |

| Fertigungsinfrastruktur | Metall- und Erzproduktion |

| Ölraffinerie | |

| Chemische Herstellung | |

| Industrieparks und Cluster | |

| Andere Fertigungsinfrastrukturen |

| Nach Infrastruktursegment | Soziale Infrastruktur | Schulen |

| Krankenhäuser | ||

| Verteidigung | ||

| Andere soziale Infrastrukturen | ||

| Verkehrsinfrastruktur | Eisenbahnen | |

| Straßen | ||

| Flughäfen | ||

| Wasserstraßen | ||

| Extraktionsinfrastruktur | Energieerzeugung | |

| Stromübertragung und -verteilung | ||

| Wasser | ||

| Gas | ||

| Telekommunikation | ||

| Fertigungsinfrastruktur | Metall- und Erzproduktion | |

| Ölraffinerie | ||

| Chemische Herstellung | ||

| Industrieparks und Cluster | ||

| Andere Fertigungsinfrastrukturen | ||

Häufig gestellte Fragen zur indonesischen Infrastrukturmarktforschung

Wie groß ist der indonesische Infrastruktursektormarkt?

Es wird erwartet, dass die Marktgröße des indonesischen Infrastruktursektors im Jahr 2024 95,78 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 5,68 % bis 2029 auf 126,27 Milliarden US-Dollar wachsen wird.

Wie groß ist der indonesische Infrastruktursektor derzeit?

Im Jahr 2024 wird die Marktgröße des indonesischen Infrastruktursektors voraussichtlich 95,78 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem indonesischen Infrastruktursektormarkt?

PT. Acset Indonusa TBK, PT. Adhi Karya (Persero) TBK, PT. Brantas Abipraya (Persero), PT. Hutama Karya (Persero), PT. Indonesia Pondasi Raya TBK sind die wichtigsten Unternehmen, die auf dem indonesischen Infrastruktursektormarkt tätig sind.

Welche Jahre deckt dieser indonesische Infrastruktursektormarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des indonesischen Infrastruktursektormarktes auf 90,63 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des indonesischen Infrastruktursektors für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des indonesischen Infrastruktursektors für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der indonesischen Infrastrukturindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate des indonesischen Infrastruktursektors im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des indonesischen Infrastruktursektors umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.