Marktanalyse für Industrieschmierstoffe in Indien

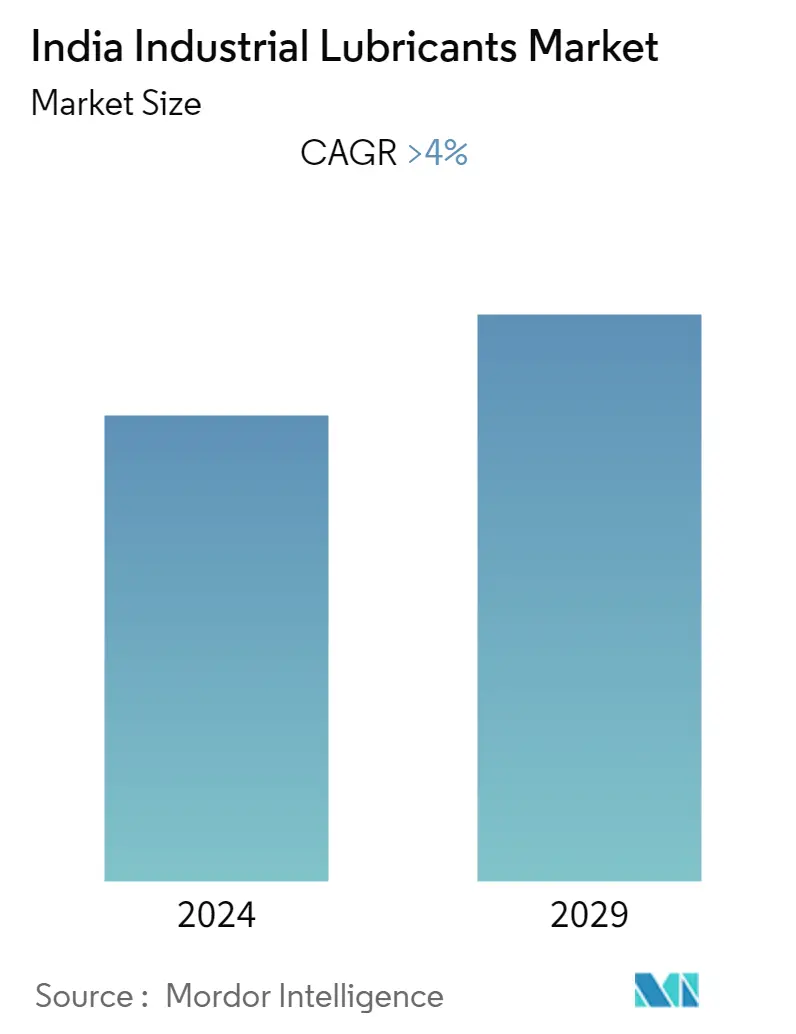

Im Prognosezeitraum wird der indische Markt für Industrieschmierstoffe voraussichtlich eine jährliche Wachstumsrate von mehr als 4 % verzeichnen.

Aufgrund des COVID-19-Ausbruchs war die verarbeitende Industrie stark betroffen, was zu einem Rückgang des Schmierstoffverbrauchs im Jahr 2020 führte. Mit der Erholung vieler Bauprojekte und anderer Industrieaktivitäten hat der Markt jedoch eine Erholungsphase erlebt Das Jahr 2021 wird voraussichtlich eine positive Entwicklung in den prognostizierten Jahren verzeichnen. Der Anstieg des Automobilabsatzes und der Maschinenbaugüter hat in den letzten zwei Jahren zu einer Markterholung geführt.

- Wesentliche Treiber für das Wachstum des untersuchten Marktes sind die steigende Nachfrage aus der Windenergiebranche und die Make in India-Initiative, die die industrielle Basis in Indien ausbaut.

- Auf der anderen Seite dürfte die zunehmende Umweltverschmutzung, die zu zunehmenden Industrievorschriften führt, das Wachstum des untersuchten Marktes behindern.

Markttrends für Industrieschmierstoffe in Indien

Schwermaschinensegment soll die Marktnachfrage dominieren

- In der Bau-, Bergbau- und Agrarindustrie sind Schmierstoffe nützlich, um vorzeitige Ausfälle und Leistungseinbußen schwerer Maschinen zu verhindern.

- Nach Angaben des Ministeriums für Handel und Industrie belief sich die Produktion schwerer Elektrogeräte in Indien im Geschäftsjahr 21 auf 168.949 Crores INR (21,15 Milliarden US-Dollar). Der Markt für Elektrogeräte soll bis 2025 wachsen und 72 Milliarden US-Dollar erreichen, gegenüber 48–50 Milliarden US-Dollar im Jahr 2021. Der Exportmarkt für Elektrogeräte wird bis 2025 voraussichtlich 13 Milliarden US-Dollar erreichen, gegenüber 8,62 Milliarden US-Dollar im Jahr 2021.

- Die metallverarbeitenden Aktivitäten im Land erlebten im Jahr 2021 einen Aufschwung, wobei die Sperrmaßnahmen schrittweise gelockert wurden und sich die Regierungen der Bundesstaaten und Kommunen auf die heimische Fertigung konzentrierten.

- Die Produktion und der Verbrauch von Werkzeugmaschinen in Indien wurden im Geschäftsjahr 21 auf 6.602 Crores INR (879,38 Millionen US-Dollar) bzw. 12.036 Crores INR (1,6 Milliarden US-Dollar) geschätzt, während sich die Exporte auf 531 Crores INR (66,48 Millionen US-Dollar) beliefen.

- Aufgrund erheblicher Infrastrukturinvestitionen wird erwartet, dass die Nutzung schwerer Nutzfahrzeuge in Zukunft zunehmen wird.

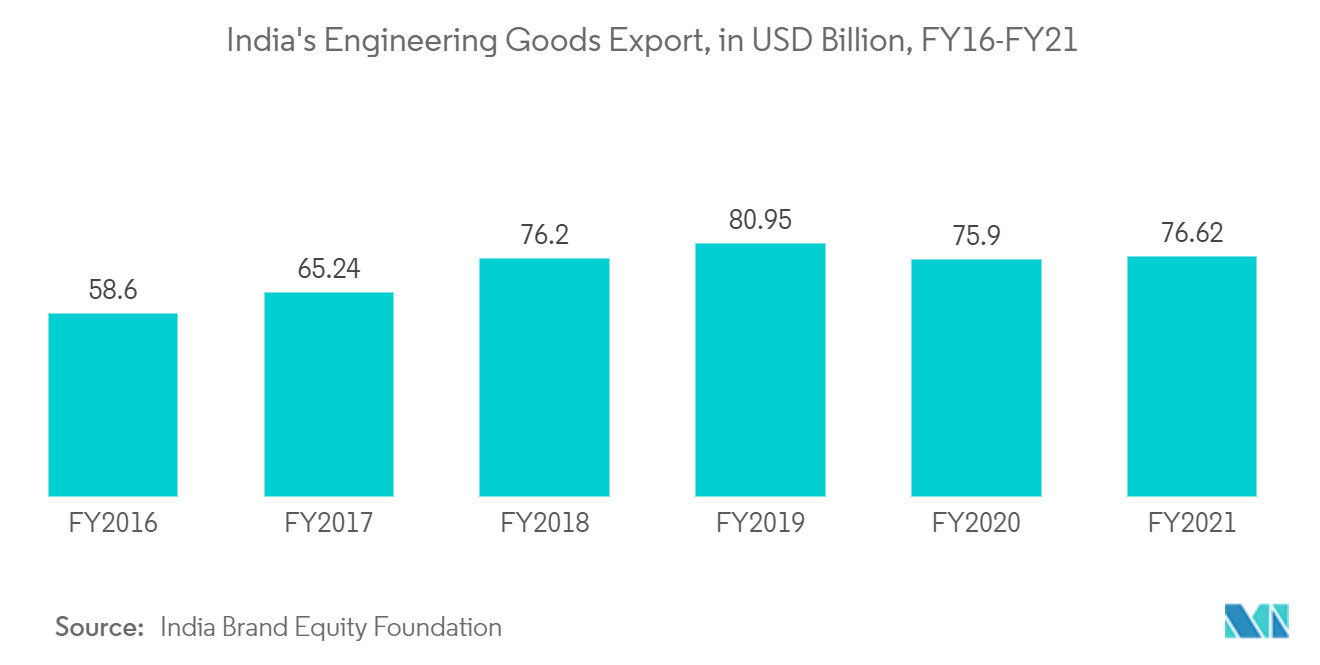

- Nach Angaben des Ministeriums für Handel und Industrie ist der Export von Maschinenbaugütern im Jahr 2021 von 58,6 Milliarden US-Dollar auf 76,62 Milliarden US-Dollar gestiegen.

- Im Geschäftsjahr 22 exportierte Indien technische Güter im Wert von 111,63 Milliarden US-Dollar, was einem Anstieg von 45,51 % gegenüber dem Vorjahr entspricht. Indien exportiert technische Güter hauptsächlich in die Vereinigten Staaten und nach Europa, die über 60 % der Gesamtexporte ausmachen.

Steigende Nachfrage aus dem Windenergiesektor

- Indiens Elektrizitätsindustrie ist eine der vielfältigsten der Welt. Zu den Energieerzeugungsoptionen gehören Kohle, Braunkohle, Erdgas, Öl, Wasserkraft und Atomkraft sowie mögliche nichtkonventionelle Optionen wie Windkraft, Solarenergie sowie Agrar- und Haushaltsabfälle.

- Der Strombedarf des Landes ist deutlich gestiegen und dürfte in den kommenden Jahren weiter steigen. Um den wachsenden Strombedarf des Landes zu decken, ist eine erhebliche Steigerung der installierten Erzeugungskapazität erforderlich.

- Die Schmierstoffanforderungen in Windkraftgetrieben sind im Vergleich zu anderen Industriegetriebeölen strenger. Dies ist auf die hohen Temperaturen, den Lagerverschleiß, die Korrosion und Oxidation sowie die Lastgewichte zurückzuführen, die bei der Stromerzeugung auftreten.

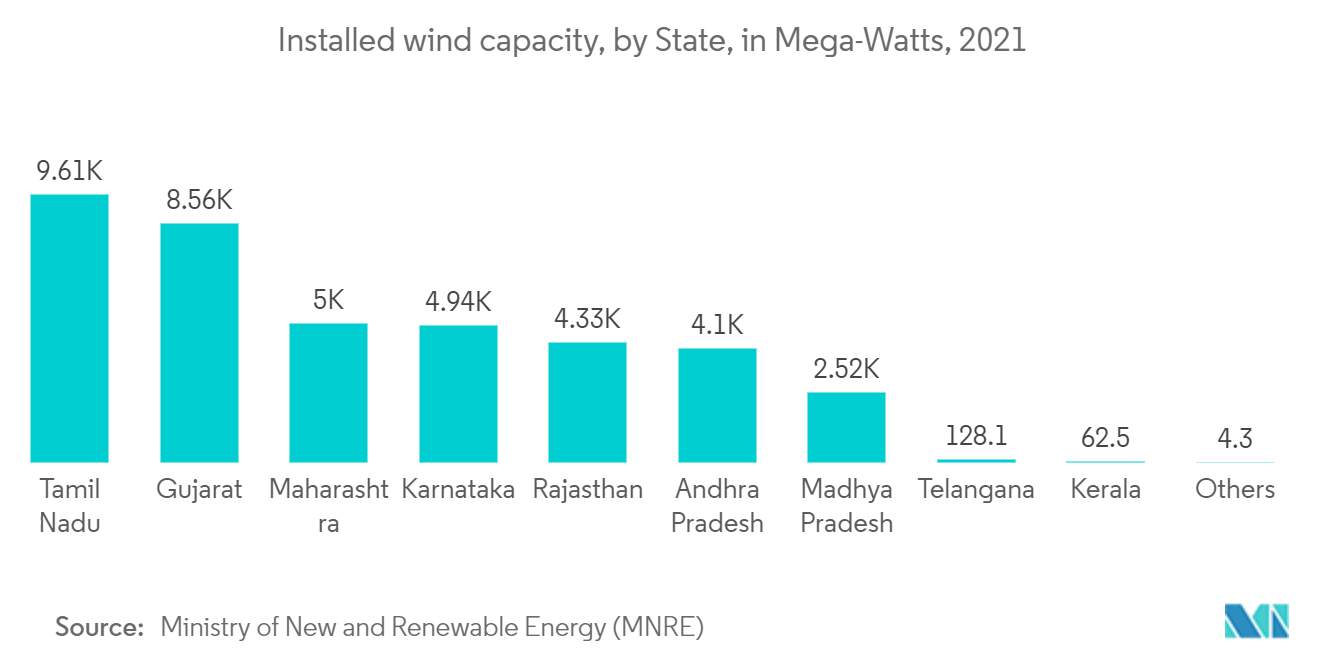

- Indiens insgesamt installierte Windkraftkapazität betrug im August 2022 41,2 GW und ist damit die vierthöchste installierte Windkraftkapazität der Welt.

- In Gujarat entsteht derzeit der weltweit größte Park für erneuerbare Energien mit einem Solar-Wind-Hybridprojekt mit einer Kapazität von 30 GW.

- Die Regierung drängt nun auch auf Offshore-Windenergie. Das Ministerium für neue und erneuerbare Energien hat seine Entwicklungsziele für Offshore-Windkraft neu belebt, indem es einen Fahrplan für die Installation von 30 GW bis 2030 vorgestellt hat.

- Die Windproduktionskapazität von Tamil Nadu betrug im Jahr 2021 rund 24 % der Gesamtleistung Indiens. Die gesamte installierte Windkapazität in Tamil Nadu beträgt 9608,04 MW. Maharastra verfügt über eine installierte Windkraftkapazität von 5000,33 MW. Die Regierung von Madhya Pradesh hat ein 15-MW-Projekt in Nagda Hills in der Nähe von Dewas genehmigt.

- Daher wird erwartet, dass die Nachfrage nach Industrieschmierstoffen wie Getriebeölen, Fetten usw. im Land im Prognosezeitraum mit dem Ausbau der Windenergieinfrastruktur steigen wird.

Überblick über die Industrieschmierstoffindustrie in Indien

Der indische Markt für Industrieschmierstoffe ist seiner Natur nach teilweise konsolidiert. Zu den bemerkenswerten Marktteilnehmern (nicht in einer bestimmten Reihenfolge) gehören unter anderem Indian Oil Corporation Ltd, Hindustan Petroleum Corporation Limited (HPCL), Bharat Petroleum Corporation Limited (BPCL), Castrol Limited (BP) und Shell plc.

Marktführer für Industrieschmierstoffe in Indien

Indian Oil Corporation Ltd

Hindustan Petroleum Corporation Limited (HPCL)

Bharat Petroleum Corporation Limited (BPCL)

Castrol Limited (BP)

Shell plc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Industrieschmierstoffe in Indien

- Dezember 2022 Indian Oil Corporation Ltd. (IOCL) geht eine Partnerschaft mit FuelBuddy ein, Indiens größtem legalen Kraftstofflieferdienst vor der Haustür für die Vermarktung von Automobil- und Industrieschmierstoffen (SERVO, PAN India).

- Februar 2022 Gulf Oil Lubricant (Indien) geht eine strategische Partnerschaft mit SCHWING für seinen Baumaschinenbedarf ein. Diese Partnerschaft wird eine Reihe von Produkten auf den Markt bringen, die Schmierstoffe wie Premium-Hydrauliköl, Motoröl, Achsöl, Getriebeöl und andere Industrieschmierstoffe umfassen.

Segmentierung der Industrieschmierstoffe in Indien

Alle industriellen Schmierstoffprodukte werden aus einer Kombination von Grundölen und Additiven hergestellt. Die Zusammensetzung des Grundöls bei der Formulierung von Schmiermitteln liegt hauptsächlich zwischen 75 und 90 %. Grundöle besitzen Schmiereigenschaften und machen bis zu 90 % des Endprodukts Schmierstoff aus. Durch die Schmierung wird die für die Ausführung mechanischer Vorgänge erforderliche Energiemenge reduziert und auch die Energiemenge, die als Wärme abgegeben wird, verringert. Der indische Markt für Industrieschmierstoffe ist in zwei Abschnitte unterteilt Produkttyp und Endverbraucherindustrie. Nach Produkttyp ist der Markt in Motoröl, Getriebe- und Hydraulikflüssigkeit, Metallbearbeitungsflüssigkeit, allgemeines Industrieöl, Getriebeöl, Fett, Prozessöl und andere Produkttypen unterteilt. Nach Endverbraucherindustrie ist der Markt in Energieerzeugung, Schwermaschinen, Lebensmittel und Getränke, Metallurgie und Metallverarbeitung, chemische Fertigung und andere Endverbraucherindustrien, einschließlich Verpackung, Öl und Gas usw., unterteilt. Für jedes Segment wird die Marktgröße bestimmt und Prognosen wurden auf der Grundlage des Volumens (Millionen Liter) für alle oben genannten Segmente erstellt.

| Motoröl |

| Getriebe- und Hydraulikflüssigkeit |

| Metallbearbeitungsflüssigkeit |

| Allgemeines Industrieöl |

| Getriebeöl |

| Fett |

| Prozessöl |

| Andere Produkttypen |

| Energieerzeugung |

| Schwere Ausrüstung |

| Nahrungsmittel und Getränke |

| Metallurgie und Metallverarbeitung |

| Chemische Herstellung |

| Andere Endverbraucherindustrien (Verpackung, Öl und Gas (Bohrflüssigkeiten)) |

| Produktart | Motoröl |

| Getriebe- und Hydraulikflüssigkeit | |

| Metallbearbeitungsflüssigkeit | |

| Allgemeines Industrieöl | |

| Getriebeöl | |

| Fett | |

| Prozessöl | |

| Andere Produkttypen | |

| Endverbraucherindustrie | Energieerzeugung |

| Schwere Ausrüstung | |

| Nahrungsmittel und Getränke | |

| Metallurgie und Metallverarbeitung | |

| Chemische Herstellung | |

| Andere Endverbraucherindustrien (Verpackung, Öl und Gas (Bohrflüssigkeiten)) |

Häufig gestellte Fragen zur Marktforschung für Industrieschmierstoffe in Indien

Wie groß ist der Markt für Industrieschmierstoffe in Indien derzeit?

Der indische Markt für Industrieschmierstoffe wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 4 % verzeichnen.

Wer sind die Hauptakteure auf dem indischen Markt für Industrieschmierstoffe?

Indian Oil Corporation Ltd, Hindustan Petroleum Corporation Limited (HPCL), Bharat Petroleum Corporation Limited (BPCL), Castrol Limited (BP), Shell plc sind die wichtigsten Unternehmen, die auf dem indischen Markt für Industrieschmierstoffe tätig sind.

Welche Jahre deckt dieser indische Markt für Industrieschmierstoffe ab?

Der Bericht deckt die historische Marktgröße des indischen Marktes für Industrieschmierstoffe für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des indischen Marktes für Industrieschmierstoffe für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Industriebericht für Industrieschmierstoffe in Indien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Industrieschmierstoffen in Indien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von India Industrial Lubricants umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.