Marktanalyse für Haaröl in Indien

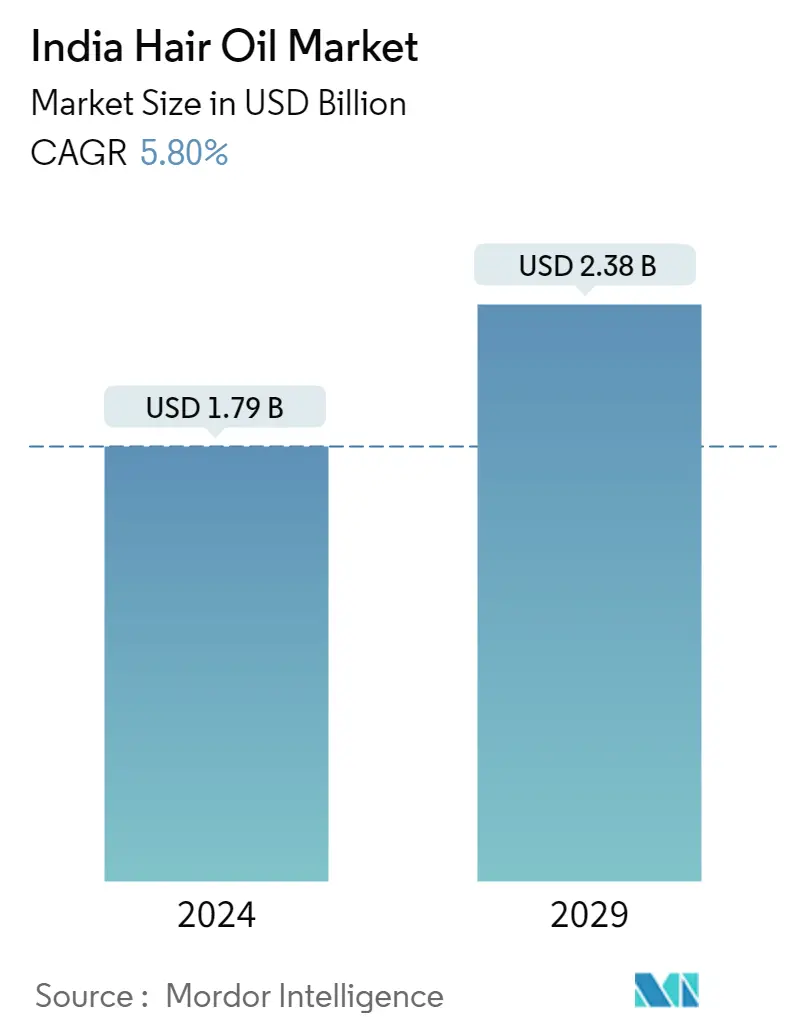

Die Größe des indischen Haarölmarktes wird im Jahr 2024 auf 1,79 Milliarden US-Dollar geschätzt und soll bis 2029 2,38 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,80 % im Prognosezeitraum (2024–2029) entspricht.

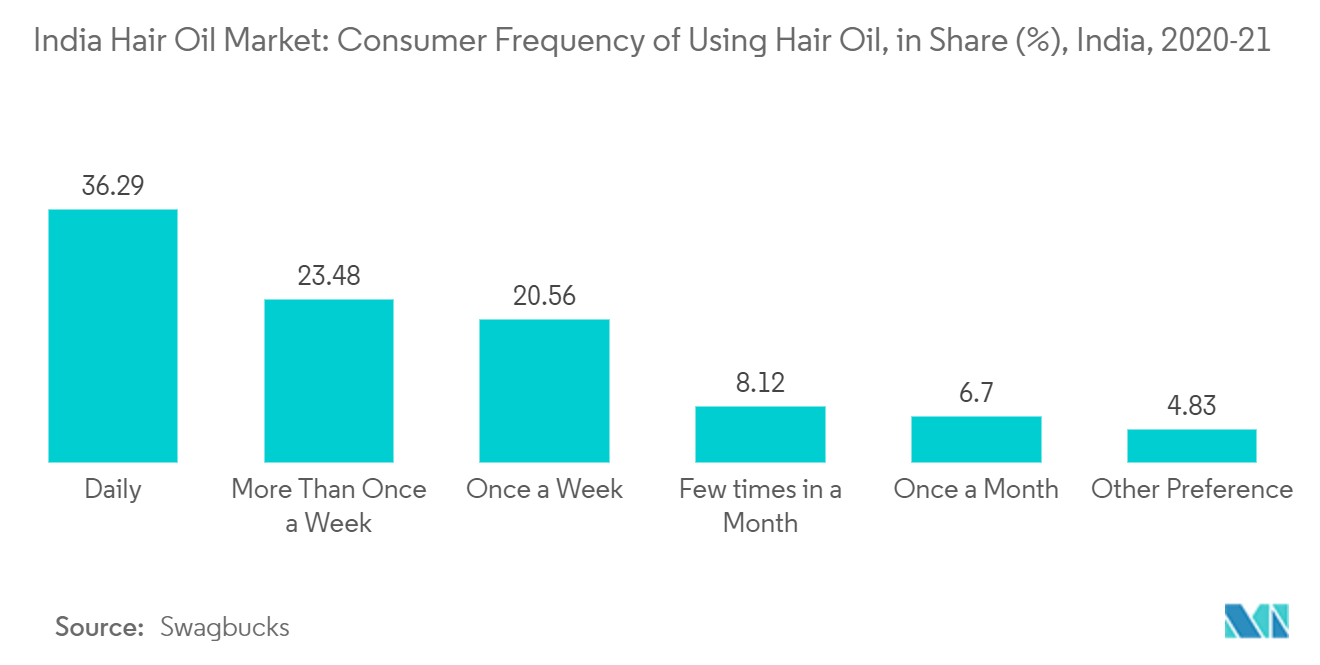

Indien ist seit Generationen ein bedeutender Markt für Haaröl, da der Kopf regelmäßig mit Öl behandelt wird. Da Indien aufgrund seiner gut etablierten Haarölrituale eine starke Führungsrolle bei Haarölen einnimmt, bieten zahlreiche Marken differenzierte Produkte für unterschiedliche Bevölkerungsgruppen des Landes an. Die Hauptkategorien der in Indien erhältlichen Haaröle sind Kokosnuss-Haaröle, Amla-Haaröle, leichte Haaröle und kühlende Haaröle. Unter diesen wird Kokosnussöl im ganzen Land, insbesondere in Südindien, größtenteils verwendet. Die Hitze und Luftfeuchtigkeit auf dem Land werden oft mit trockenem und fettigem Haar in Verbindung gebracht. Dadurch veränderte klimatische Bedingungen erhöhen den Einsatz von Haaröl zur Vorbeugung von Haarschäden und wirken sich positiv auf das Marktwachstum aus.

Durch die Verschmutzung wird das Haar trocken und geschädigt. Die Verbraucher tendieren stark zu Haarölen, da das Einmassieren von Haarölen auf die Kopfhaut Trockenheit verhindern und das Haarvolumen erhöhen kann. Haaröle gehören zu den besten Haarpflegeprodukten und Verbraucher bevorzugen diese Produkte, was den Markt antreibt. Die steigende Nachfrage der Verbraucher nach leichten Haarölen ermöglicht es den Akteuren auch, neue Haarölprodukte zu entwickeln und kontinuierlich Innovationen zu erzielen. Das Angebot verschiedener Haaröle für Verbraucher ist ein wesentlicher Faktor für die Steigerung der Pro-Kopf-Ausgaben in diesem Markt.

Markttrends für Haaröle in Indien

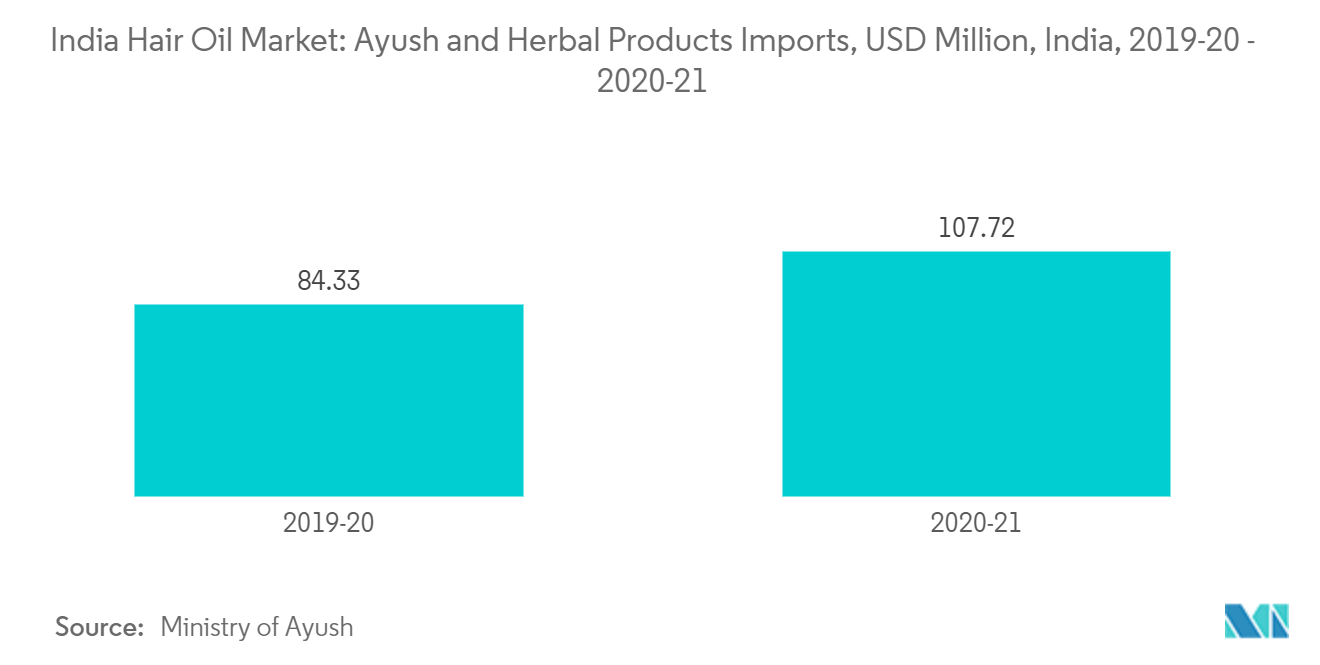

Nachfrage nach pflanzlichen Inhaltsstoffen in Haarölen

Verbraucher tendieren zu Bio-Haaröl, da das Bewusstsein für chemische Produkte wächst. Bio-Haarölprodukte gelten als nährend und sorgen für gute Ergebnisse. Darüber hinaus bevorzugen Verbraucher Haaröle auf Basis pflanzlicher Inhaltsstoffe, da diese Öle aus natürlichen Elementen bestehen und wesentliche Vorteile mit sich bringen. Diese Haaröle werden zur Behandlung von Haarproblemen wie dünner werdendem Haar und trockener oder schuppiger Kopfhaut verwendet. Verbraucher nutzen Haare zur Befeuchtung und zur Förderung des Haarwachstums. Manche Verbraucher nutzen diese Produkte auch, um die Durchblutung der Kopfhaut zu verbessern. Beispielsweise verleiht Haaröl auf Aloe Vera-Basis dem Haar eine bessere Textur und trägt dazu bei, die Haardichte des Einzelnen zu steigern. Daher fördert die steigende Nachfrage nach pflanzlichen Inhaltsstoffen in Haarölen den Haarölmarkt.

Haarölmassage fördert die Entspannung

In der Region ist in den letzten Jahren ein Aufschwung bei Haaröl zu verzeichnen. Dies liegt daran, dass Verbraucher natürliche Produkte gegenüber der Verwendung komplexer Chemikalien für Körper und Haare bevorzugen. Haaröl ist eines der reinsten und in natürlicher Form erhältlich. Aufgrund des sich ändernden Lebensstils und der vollen Terminkalender führen Verbraucher einen stressigen Lebensstil. Sie verwenden Haaröle, da die Massage dieser Öle eine tiefere Entspannung von Geist und Körper fördert.

Mit der Zeit hat Haaröl auf dem indischen Markt eine starke Verbreitung gefunden, da das Auftragen von Öl auf das Haar seit Jahrhunderten eine Routinemaßnahme ist, die von mehreren Generationen angewendet wird. Haarölmassagen entlasten Verbraucher von ihrem hektischen Alltag und fördern das Haarwachstum. Die Nachfrage nach Haaröl steigt und treibt den Markt an.

Überblick über die indische Haarölindustrie

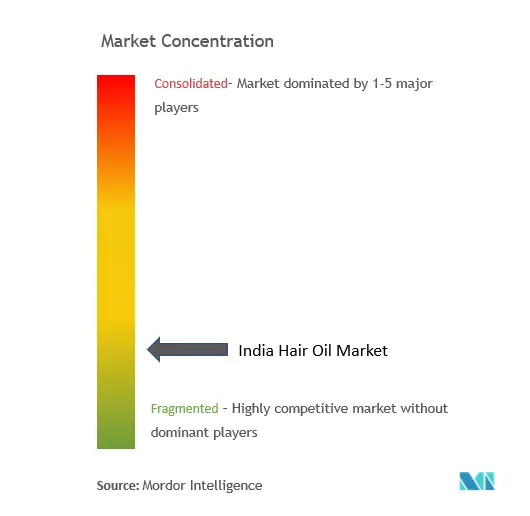

Der untersuchte Markt ist aufgrund der Präsenz zahlreicher lokaler und globaler Akteure im Land äußerst wettbewerbsintensiv. Einige große Unternehmen in der Region sind Unilever Company, Marico, Dabur, Emami und Bajaj. Aufgrund der Globalisierung sind die meisten Unternehmen aktiv an Produktinnovationen sowie Fusionen und Übernahmen beteiligt, da führende globale Unternehmen einen beträchtlichen Anteil an der Branche haben. Die Strategie hinter Fusionen und Übernahmen ermöglicht es diesen Top-Playern auch, ihre Dominanz gegenüber anderen regionalen Playern der Branche aufrechtzuerhalten.

Marktführer für Haaröle in Indien

Marico Limited

Emami Group

Dabur India Ltd.

Unilever PLC

Bajaj Consumer Care Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum indischen Haarölmarkt

- Juni 2022 Bajaj Consumer Care kündigt seine Pläne an, unter seiner Flaggschiffmarke Bajaj Almond Drops neue Produkte in verschiedenen Kategorien, darunter Haaröl, einzuführen, um vom Markenwert des bekannten Haaröllabels zu profitieren.

- Januar 2022 Vedix, eine maßgeschneiderte Ayurveda-Schönheitsmarke, bringt ein neues Haarölprodukt auf den Markt. Nach Angaben des Unternehmens basiert das neue Produkt auf Zwiebeln und die Strategie hinter dieser Innovation besteht darin, mit anderen Anbietern zu konkurrieren, indem man den Verbrauchern gute Haaröle anbietet.

- Juli 2021 Marico investiert 60 % der Anteile in Apcos Naturals Pvt. Ltd, eine etablierte Marke, die Haut- und Haarpflegeprodukte verkauft. Die Investitionsstrategie des Unternehmens besteht darin, neue Haarpflegeprodukte herzustellen, die den Vorlieben der Verbraucher entsprechen und die Dominanz in der Branche zu behaupten.

Segmentierung der indischen Haarölindustrie

Haaröl ist ein Körperpflegeprodukt auf Ölbasis, das den Zustand der Haare verbessern soll. Der indische Haarölmarkt ist nach Typ und Vertriebskanal segmentiert. Nach Typ ist der Markt in Kokosnussöl, Mandelöl, Amlaöl, Rizinusöl und andere Arten unterteilt. Darüber hinaus ist der Markt auf der Grundlage der Vertriebskanäle in Supermärkte/Hypermärkte, Convenience-Stores, Online-Shops und andere Vertriebskanäle unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen auf Basis des Wertes (in Mio. USD) erstellt.

| Kokosnussöl |

| Mandelöl |

| Amla-Öl |

| Rizinusöl |

| Andere Arten |

| Supermärkte/Hypermärkte |

| Convenience-Stores |

| Online-Shops |

| Andere Vertriebskanäle |

| Typ | Kokosnussöl |

| Mandelöl | |

| Amla-Öl | |

| Rizinusöl | |

| Andere Arten | |

| Vertriebsweg | Supermärkte/Hypermärkte |

| Convenience-Stores | |

| Online-Shops | |

| Andere Vertriebskanäle |

Häufig gestellte Fragen zur Haaröl-Marktforschung in Indien

Wie groß ist der indische Haarölmarkt?

Es wird erwartet, dass der indische Haarölmarkt im Jahr 2024 ein Volumen von 1,79 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 5,80 % bis 2029 auf 2,38 Milliarden US-Dollar wachsen wird.

Wie groß ist der indische Haarölmarkt derzeit?

Im Jahr 2024 wird der indische Haarölmarkt voraussichtlich 1,79 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem indischen Haaröl-Markt?

Marico Limited, Emami Group, Dabur India Ltd., Unilever PLC, Bajaj Consumer Care Ltd. sind die wichtigsten Unternehmen, die auf dem indischen Haarölmarkt tätig sind.

Welche Jahre deckt dieser indische Haarölmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des indischen Haarölmarktes auf 1,69 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des indischen Haarölmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des indischen Haarölmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die indische Haarölindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Haaröl in Indien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von India Hair Oil umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.