Marktgröße und Marktanteil indischer Keramikfliesen

Marktanalyse indischer Keramikfliesen von Mordor Intelligenz

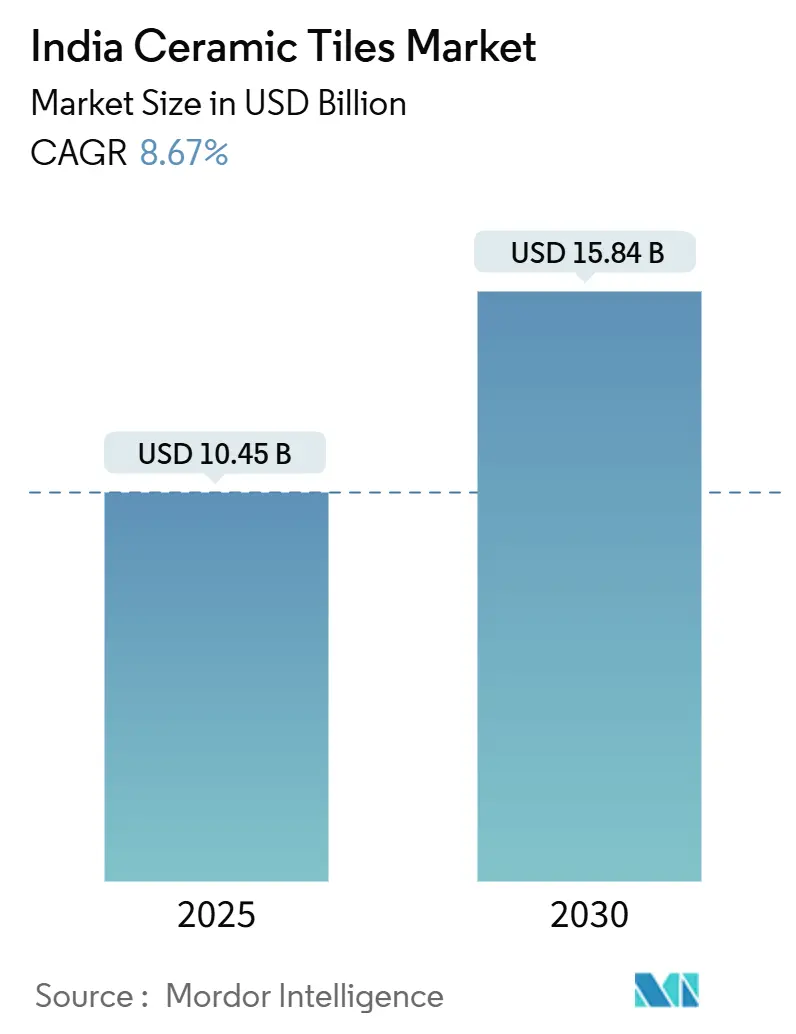

Die Marktgröße für indische Keramikfliesen belief sich 2025 auf 10,45 Milliarden USD und wird voraussichtlich bis 2030 15,84 Milliarden USD erreichen, mit einer Expansion von 8,67 % CAGR während 2025-2030. Die starke Nachfrage aus bezahlbaren Wohnungsbauprogrammen, schlau-City-Programmen und privaten Immobilieninvestitionen unterstützt eine stetige Verkaufsentwicklung, während das Land im Großen Maßstab urbanisiert. Kontinuierliche Technologie-Upgrades im Morbi-Produktionszentrum, erweiterte Erdgaspipeline-Abdeckung und die Einführung wasserstofffähiger Brennöfen senken die Stückkosten und ermöglichen es organisierten Herstellern, aggressiv In Prämie- und Mittelklasse-Preissegmenten zu konkurrieren. Die Einführung Großformatiger Plattenfliesen, digitaler Tintenstrahl-Drucktechnik und Dünnschicht-Overlay-Systeme erweitert die Gestaltungsmöglichkeiten für Architekten und Hausbesitzer gleichermaßen. Das parallele Wachstum der Exportvolumen, insbesondere In die Vereinigten Staaten und die Golfkooperationsrat (gcc)-Länder, fügt eine weitere Ertragsebene hinzu, auch wenn Anti-Dumping-Untersuchungen und Logistikengpässe am Mundra-Hafen kurzfristige Unsicherheit schaffen.

Wichtige Erkenntnisse des Berichts

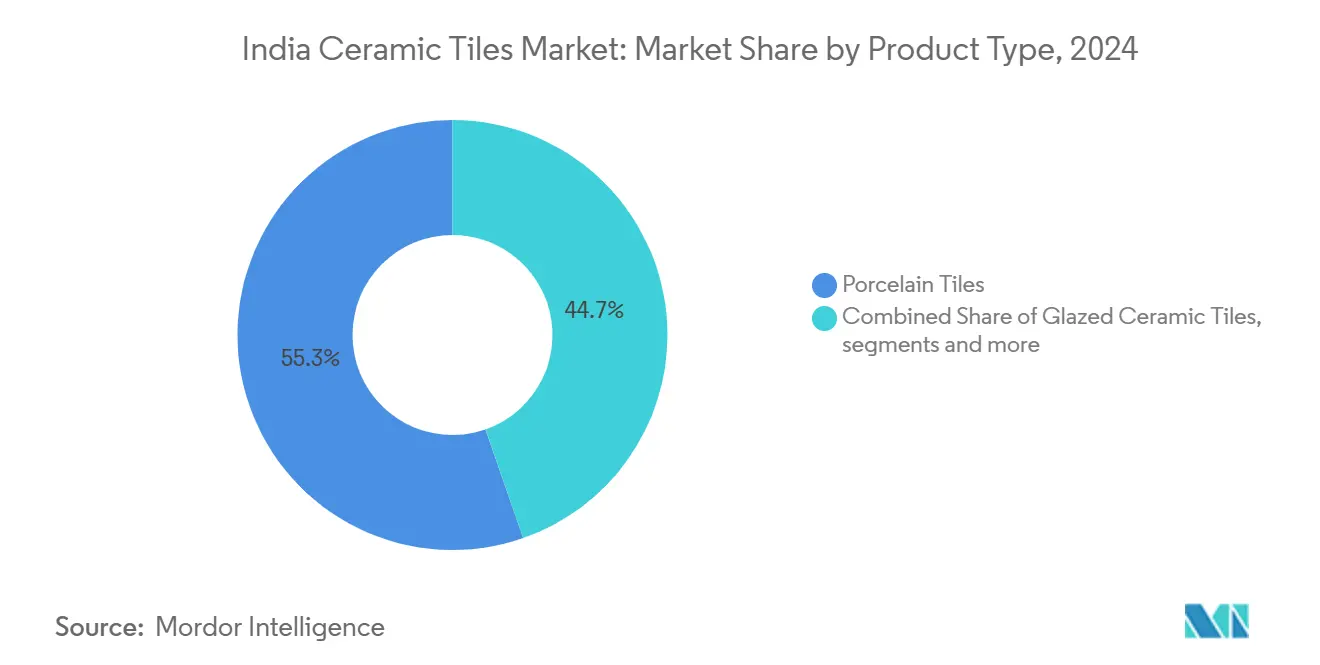

- Nach Produkttyp eroberte Feinsteinzeug 55,34 % des Marktanteils für indische Keramikfliesen im Jahr 2024, während glasierte Keramikfliesen voraussichtlich die schnellste CAGR von 9,01 % bis 2030 verzeichnen werden.

- Nach Anwendung hielten Bodeninstallationen 76,31 % der Marktgröße für indische Keramikfliesen im Jahr 2024, während Anwendungen voraussichtlich mit einer führenden CAGR von 9,14 % während 2025-2030 wachsen werden.

- Nach Endverbrauchern entfielen auf den Wohnsektor 67,23 % der Marktgröße für indische Keramikfliesen im Jahr 2024, und der Wohnsektor ist auch für die schnellste CAGR von 8,93 % über den Prognosezeitraum positioniert.

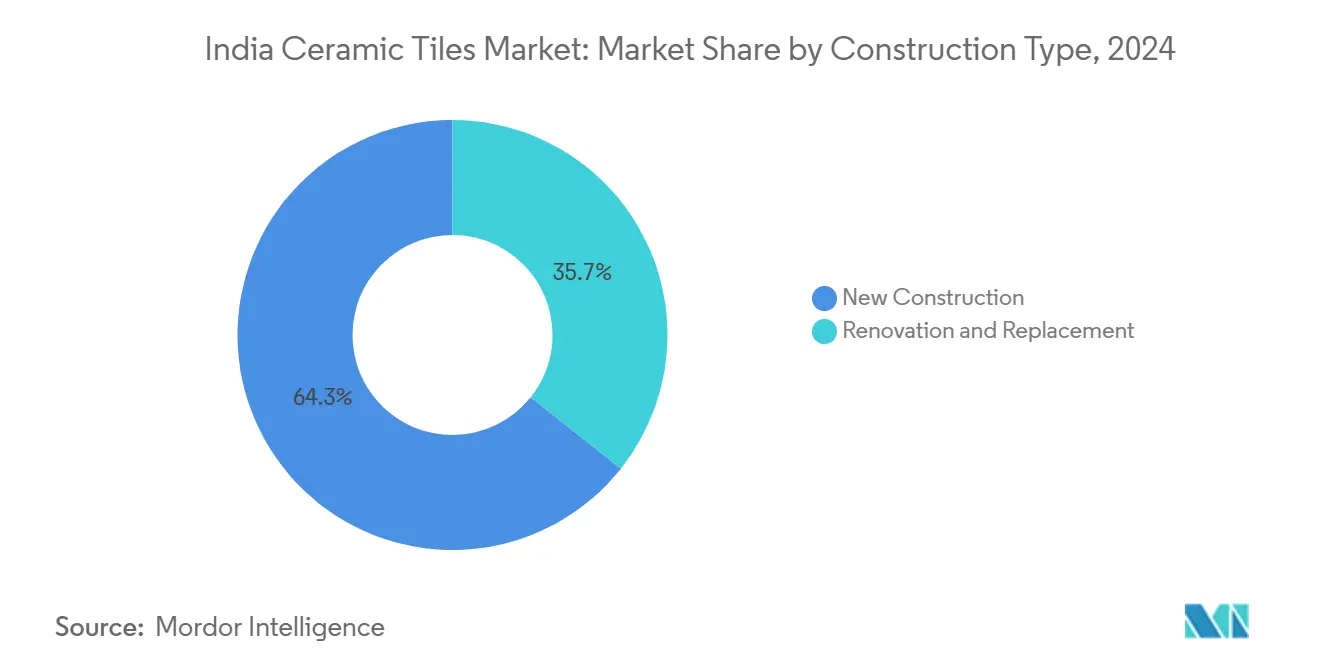

- Nach Bauart generierten neue Projekte 64,32 % des Umsatzes von 2024, während Renovierungsarbeiten voraussichtlich mit 8,72 % CAGR beschleunigen werden.

- Nach Regionen kommandierte Westindien 39,13 % Umsatz im Jahr 2024; Südindien ist auf Kurs für die schnellste CAGR von 8,11 % bis 2030.

Trends und Einblicke des indischen Keramikfliesenmarktes

Treiber-Impact-Analyse

| Treiber | (~) % Impact auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| Zunehmende bezahlbare Wohnungs- & schlau-City-Projekte | +2.1% | National, mit konzentriertem Impact In West- und Südindien | Mittelfristig (2-4 Jahre) |

| Renovierungsboom der städtischen Mittelschicht | +1.8% | Metro- und Tier-1-Städte In allen Regionen | Kurzfristig (≤ 2 Jahre) |

| Verschiebung hin zu Großformatigen Plattenfliesen | +1.4% | Westindische Fertigungszentren, nationale Distribution | Mittelfristig (2-4 Jahre) |

| Wasserstofffähige Brennöfen In Morbi-Clustern senken Energiekosten | +1.2% | Westindien, insbesondere Gujarat | Langfristig (≥ 4 Jahre) |

| Digitale Tintenstrahl-Massenindividualisierung für kleine Bauunternehmen | +0.9% | National, mit früher Adoption In städtischen Zentren | Kurzfristig (≤ 2 Jahre) |

| Zunehmende Adoption von Dünnschicht-Overlay- Systemen | +0.7% | Metro-Städte und Prämie-Bausegmente | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Zunehmende bezahlbare Wohnungs- & Smart-City-Projekte

PMAY-u 2.0s Verpflichtung, zusätzliche 10 Millionen Pucca-HäBenutzer zu bauen, unterstützt durch INR 10 Lakh Crore (120,5 Milliarden USD), schafft eine dauerhafte Auftragspipeline für Keramikboden- und Wandlösungen. Die Integration von BIS-Qualitätsstandards des Programms neigt die Beschaffung zu organisierten Anlagen, die zu konsistenter Produktion fähig sind, und unterstützt die schrittweise Konsolidierung innerhalb des indischen Keramikfliesenmarktes. Gleichzeitig leitet die schlau Städte Mission INR 2,05 Lakh Crore (24,7 Milliarden USD) In 5.151 städtische Erneuerungsprojekte, die routinemäßig Prämie-Feinsteinzeug oder glasierte vitrifizierte Fliesen für Verkehrsknotenpunkte, Uferpromenaden und öffentliche Wohnkorridore spezifizieren. Zusammen fordern diese beiden Programme kollektiv 700-900 Millionen m² jährliche bebaute Fläche und vergrößern den Inlandsverbrauch, auch wenn Exportaufträge nachlassen. Lieferanten, die Produktportfolios mit lokalen kommunalen Ausschreibungsspezifikationen abstimmen, erlangen bevorzugten Lieferantenstatus und längere Sichtbarkeit bei der Kapazitätsauslastung. Regierungsausgaben ermutigen auch regionale Cluster - wie Uttar Pradesh und Andhra Pradesh - zusätzliche Investitionen anzuwerben und drängen den indischen Keramikfliesenmarkt tiefer In Hinterland-Distrikte.

Renovierungsboom der städtischen Mittelschicht

Verfügbare Einkommen In Metro-Haushalten überschritten 2024 5.000 USD pro Kopf und lösten eine lifestyle-getriebene Sanierungswelle In Küchen, Badezimmern und Wohnzimmern aus. Im Gegensatz zu Schüttgut-Neubau-Verträgen begünstigen Renovierungsaufträge kuratierte Muster, kleinere Chargenvolumen und schnelle Logistik und erhöhen die Margen für Marken-SKUs mit digitalen Tintenstrahl-Motiven. e-Handel-Kataloge, Erweitert-Wirklichkeit-Raumvisualisierer und influencer-geführte Design-Blogs beschleunigen die Verbraucherentdeckung, und Direct-Zu-Zuhause-Paketlieferungen schneiden Schichten von Distributions-Aufschlägen ab. Tier-2-Städte wie Jaipur, Coimbatore und Vijayawada schließen sich dem Upgrade-Trend an, während Immobilieneigentümer zwei Jahrzehnte alte Strukturen modernisieren. Finanzinstitute haben zehnjährige Wohnverbesserungsdarlehen zu einstelligen Zinsen verlängert und das Ausgabeverhalten weiter geschmiert. Kollektiv injizieren Renovierungen antizyklische Widerstandsfähigkeit In den indischen Keramikfliesenmarkt, da Projekte auch dann fortschreiten, wenn makroökonomische Wohnungsstarts wackeln.

Verschiebung hin zu großformatigen Plattenfliesen

Architekten spezifizieren zunehmend 800×1600 mm oder größere Platten, um nahtlose marmorähnliche Ausdehnungen In Einkaufszentren, Flughäfen und Villenfoyers zu schaffen. Große Platten reduzieren Fuglinien, senken die Wartung von Fugen und liefern eine Prämie-Ästhetik, die importiertem italienischen Stein zu einem Drittel der installierten Kosten Konkurrenz macht. Die Produktion erfordert hochmoderne Pressenlasten über 25.000 Tonnen, Laser-Ebenheitskontrolle und spezialisierte Brennkurven, Investitionen, die organisierte Fabriken - insbesondere In Morbi, Andhra Pradesh und Rajasthan - bereits absorbiert haben. Exportkäufer In Nordamerika und Europa listen jetzt 1200×2400 mm Feinsteinzeugplatten als Grundlage In Ausschreibungen auf, so dass indische Lieferanten mit Skalenkapazität Routing-Aufträge gewinnen, die die Realisierung pro Quadratmeter um 12-15 % steigern. Die Inlandsakzeptanz ist noch Nische, breitet sich aber von Luxus-Gastfreundschaft zu Hochhaus-Eigentumswohnungs-Lobbys aus. Die Verschiebung kaskadiert stromabwärts und erzeugt Marken-Klebstoff- und Handhabungswerkzeug-Ökosysteme.

Wasserstofffähige Brennöfen in Morbi-Clustern senken Energiekosten

Erdgas macht mehr als die Hälfte aller Herstellungskosten für eine Keramikfliesenlinie aus, so dass jede Brennstoffinnovation die Ökonomie des indischen Keramikfliesenmarktes neu gestaltet. Morbis Pilotprojekt wasserstofffähiger Rollenbrennöfen, die zwischen gemischtem Gas und reinem Wasserstoff wechseln können, reduziert den thermischen Eingang um 8-10 % und senkt die Kohlenstoffintensität, ein zunehmend wichtiges Kriterium für Exportzertifikate[1]Gujarat Zustand Electricity Corporation, "Wasserstoff-bereit Kiln Pilot," gsecl.In. . Mit über 1.000 Einheiten, die In einem 60-km-Radius geclustert sind, ist die Technologiediffusion schnell; bis Mitte 2025 hatten sich etwa 90 Linien zu Retrofit-Paketen verpflichtet. Wasserstoff wird zunächst eine Kostenkurve ähnlich der Solarelektrizität verfolgen und fallen, wenn Elektrolyseur-Volumen steigen, was frühen Anwendern ein Absicherungswerkzeug gegen importierte lng-Volatilität gibt. Morbis Logistikvorteil - NH-8-Autobahn und Nähe zum Mundra-Hafen - macht das Cluster zu einem Anker für Großeinkäufe von grünem Wasserstoff, wenn die Verfügbarkeit 2027-2028 erweitert wird.

Beschränkungen-Impact-Analyse

| Beschränkung | (~) % Impact auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| Erdgaspreis-Volatilität | -1.3% | Westindische Fertigungscluster, nationaler Impact | Kurzfristig (≤ 2 Jahre) |

| Anti-Dumping-Zölle In wichtigen Export- Destinationen | -0.9% | Export-orientierte Hersteller, hauptsächlich Westindien | Mittelfristig (2-4 Jahre) |

| Logistikengpässe am Mundra-Hafen | -0.6% | Westindische Export-Operationen | Kurzfristig (≤ 2 Jahre) |

| Gewerblicher Wechsel zu LVT/SPC-Böden | -0.4% | Städtische Gewerbesegmente, nationaler Bereich | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Erdgaspreis-Volatilität

Spot-lng am indischen Regasifizierungstor verdoppelte sich zwischen Anfang 2022 und Mitte 2023 und drückte EBITDA-Margen für Brennöfen, die auf feste Gasverträge kalibriert waren[2]Petroleum Planung & Analyse Zelle, "Natürlich Gas Price Trends," ppac.gov.In. . Kleinere Betreiber, die keine Hedging-Linien hatten, wurden zu 15-tägigen Stillständen gezwungen, um verlustbringende Lieferungen zu vermeiden. Obwohl langfristige Katar- und russische Pipeline-Deals etwas Sichtbarkeit wiederherstellten, berichten Händler, dass Forward-Kurven immer noch 20 % über den Durchschnitten vor COVID liegen. Die prekäre Inputkostenumgebung schreckt frische Brownfield-Kapazitäten ab, insbesondere für unorganisierte Einheiten unter 10.000 m²/Tag. Mehrere Staaten haben Entlastungsrabatte vorgeschlagen, aber Genehmigungen bleiben stückwerk. Die Volatilität unterstreicht, warum Wasserstoffmischung und elektrifizierte Brennöfen strategischen Wert haben.

Anti-Dumping-Zölle in wichtigen Export-Destinationen

Im April 2025 eröffnete das uns-Handelsministerium Countervailing Pflicht (CVD)-Untersuchungen, die Zölle zwischen 408-828 % auf Keramiksendungen indischen Ursprungs verhängen könnten[3]u.S. Abteilung von Handel, "Initiation von Countervailing Pflicht Investigation von Keramik Tile from Indien," Handel.gov.. Der Schritt folgt Indiens Spitze-Rang-Exportanteil von 20,3 % nach Volumen In den uns-Markt im Jahr 2023. Während Petitionen auf Subventionen und konzessionäres Gas abzielen, können sich Anhörungen 18 Monate hinziehen, aber vorläufige Kautionsstellungen fügen bereits 4-5 USD/m² im Betriebskapital hinzu. Exporteure haben begonnen, sich nach Kanada, Mexiko und dem gcc zu wenden; letzterer entfernte seinen eigenen Anti-Dumping-Zoll im Jahr 2024 und eröffnete wieder einen 35-Millionen-m²-Nachfragekorridor. Diversifikation ersetzt jedoch selten vollständig uns-Preisrealisierungen und drückt das Topline-Wachstum für Anlagen, die stark mit OEM-Privat-Etikett-Verträgen gebucht sind.

Segmentanalyse

Nach Produkttyp: Premium-Verschiebung stärkt Feinsteinzeug

Die Marktgröße für indische Keramikfliesen für Feinsteinzeug registrierte 5,8 Milliarden USD, und die Segment-CAGR wird bis 2030 bei etwa 8,2 % prognostiziert, da Designer Granit durch poliertes Feinsteinzeug In Flughafen-Eingangshallen ersetzen. Glasierte Keramikfliesen, 8-12 % Günstiger, beschleunigen schneller mit 9,01 % CAGR aufgrund von Mittelklasse-Wohnungen und chromatischen Badezimmerpaletten. Unglasierte Steinzeugfliesen behalten einen Halt In Lagerreihen, wo Rutschfestigkeitsstandards die Ästhetik übertrumpfen. Mosaikvarianten, obwohl unter 5 % des Umsatzes, erzielen Prämie-Margen In Boutique-Gastfreundschaft- und Pooldecking-Anwendungen und ziehen Interesse von handwerklichen Start-Ups an. Während 2024-2025 rüsteten mindestens neun Morbi-Anlagen Biskuit-Brennen um, um 20 mm Außenfeinsteinzeug für europäische Landschaftsbauunternehmer zu produzieren.

Bodenanwendungen dominieren mit 76,31 % Marktanteil im Jahr 2024 und führen Wachstumsprognosen mit 9,14 % CAGR bis 2030 an, was die fundamentale Rolle von Bodenbelägen sowohl In Wohn- als auch In Gewerbebauprojekten widerspiegelt. Die Stärke dieses Segments ergibt sich aus den überlegenen Leistungsmerkmalen von Keramikfliesen im Vergleich zu alternativen Bodenbelagsmaterialien, einschließlich Haltbarkeit, Wartungsfreundlichkeit und Designvielseitigkeit über diverse Anwendungen hinweg. Wandanwendungen repräsentieren das sekundäre Marktsegment, angetrieben durch Bad- und Küchenrenovierungen, wo Keramikfliesen Feuchtigkeitsresistenz und ästhetische Attraktivität bieten. Bedachungsanwendungen bleiben spezialisiert und bedienen spezifische architektonische Anforderungen und regionale Präferenzen, wo Keramikfliesen thermische Leistungsvorteile bieten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: Bodenbeläge bleiben Grundstein der Nachfrage

Bodenanwendungen dominieren mit 76,31 % Marktanteil im Jahr 2024 und führen Wachstumsprognosen mit 9,14 % CAGR bis 2030 an, was die fundamentale Rolle von Bodenbelägen sowohl In Wohn- als auch In Gewerbebauprojekten widerspiegelt. Die Stärke dieses Segments ergibt sich aus den überlegenen Leistungsmerkmalen von Keramikfliesen im Vergleich zu alternativen Bodenbelagsmaterialien, einschließlich Haltbarkeit, Wartungsfreundlichkeit und Designvielseitigkeit über diverse Anwendungen hinweg. Wandanwendungen repräsentieren das sekundäre Marktsegment, angetrieben durch Bad- und Küchenrenovierungen, wo Keramikfliesen Feuchtigkeitsresistenz und ästhetische Attraktivität bieten. Bedachungsanwendungen bleiben spezialisiert und bedienen spezifische architektonische Anforderungen und regionale Präferenzen, wo Keramikfliesen thermische Leistungsvorteile bieten.

Das Segment profitiert von der wettbewerbsfähigen Positionierung von Keramikfliesen gegenüber Luxus Vinyl Tile (LVT) und Stone Plastik Verbundwerkstoff (SPC) Bodenbelägen, die In Gewerbeanwendungen an Zugkraft gewinnen, aber durch Haltbarkeitsbedenken In stark frequentierten Umgebungen begrenzt bleiben. Regionale Präferenzen beeinflussen Anwendungsmuster, wobei Südindien eine stärkere Adoption von Keramikfliesen für Wandanwendungen zeigt im Vergleich zu Nordindiens boden-fokussierter Nutzung. Die Evolution des Anwendungsmixes deutet auf Opportunitäten für Hersteller hin, spezialisierte Produkte für aufkommende Anwendungsfälle zu entwickeln, während sie die Führung In Kernbodenanwendungen beibehalten.

Nach Endverbrauchern: Wohnausgaben bleiben vorn

Das Wohnsegment kommandiert 67,23 % Marktanteil im Jahr 2024, während es die höchste Wachstumsrate von 8,93 % CAGR beibehält, angetrieben durch staatliche Wohnungsinitiativen und steigende Mittelklasse-Renovierungsaktivitäten In städtischen und halbstädtischen Märkten. Diese Dominanz reflektiert die Positionierung von Keramikfliesen als bevorzugte Bodenbelagslösung für indische Haushalte und bietet Haltbarkeit, ästhetische Attraktivität und Kosteneffektivität im Vergleich zu alternativen Materialien wie Marmor oder Hartholz. Gewerbeanwendungen repräsentieren das sekundäre Segment, wobei Gastfreundschaft-, Einzelhandels- und Büroentwicklungen die Nachfrage nach Prämie-Keramiklösungen antreiben, die stark frequentierten Bedingungen standhalten.

Innerhalb der Gewerbeanwendungen generieren Gastfreundschaft-Projekte den höchsten Wert pro Quadratmeter aufgrund von Designkomplexität und Prämie-Produktspezifikationen, während Einzelhandelsräume Haltbarkeit und Wartungsfreundlichkeit priorisieren. Verkehrsknotenpunkte, einschließlich Flughäfen und u-Bahn-Stationen, repräsentieren aufkommende Opportunitäten, da sich die Infrastrukturentwicklung unter Regierungsinitiativen beschleunigt. Die Wachstumsnachhaltigkeit des Wohnsegments hängt von fortgesetzter Regierungsunterstützung für bezahlbaren Wohnungsbau und Mittelklasse-Einkommenswachstum ab, das diskretionäre Ausgaben für Heimverbesserungen ermöglicht. Regulatorische Einhaltung-Faktoren beeinflussen das Wachstum des Gewerbesegments, wobei ISO-Zertifizierungsanforderungen und Umweltstandards Opportunitäten für organisierte Hersteller schaffen, während sie unorganisierte Akteure herausfordern.

Nach Bauart: Renovierungszyklus gewinnt an Fahrt

Neubauprojekte machen 64,32 % Marktanteil im Jahr 2024 aus und reflektieren Indiens anhaltende Urbanisierung und Infrastrukturentwicklung, die erhebliche Nachfrage nach Keramikflieseninstallationen schafft. Renovierungs- und Austauschprojekte entstehen jedoch als das am schnellsten wachsende Segment mit 8,72 % CAGR und signalisieren Marktreife und das Aufkommen von Austauschzyklen für frühere Bauprojekte. Diese Wachstumsdynamik zeigt eine strukturelle Verschiebung hin zu stabileren, wiederkehrenden Nachfragemustern an, die die Abhängigkeit von Neubauprojekten reduziert. Das Renovierungssegment generiert typischerweise höhere Margen aufgrund von Prämie-Produktpräferenzen und spezialisierten Installationsanforderungen, die organisierte Hersteller begünstigen.

Für Hersteller ist Renovierungsnachfrage marge-steigernd: Auftragslose sind kleiner, erzielen aber 8-10 USD/m² höhere Realisierung dank gemusterter oder gemischter beenden-Sortimente. Verpackungsstrategien umfassen DIY-Bausätze gebündelt mit Abstandshaltern und Fugenmörtel und erfassen zusätzlichen Wert, der andernfalls zu Drittanbieter-Zubehöranbietern lecken würde. Die Evolution des Bauart-Mix deutet auf Opportunitäten für Hersteller hin, spezialisierte Produkte und Dienstleistungen für Renovierungsanwendungen zu entwickeln, während sie die Wettbewerbsfähigkeit In Neubauprojekten beibehalten. Regionale Variationen In der Bauaktivität beeinflussen die Segmentleistung, wobei etablierte urbane Märkte stärkere Renovierungsnachfrage zeigen im Vergleich zu aufkommenden Märkten, die sich auf Neubauprojekte konzentrieren.

Nach Vertriebskanal: Digitaler Handel gewinnt Fuß

Direktvertrieb an Bauunternehmer behielt 2024 eine 34,47 %-Führung und spiegelt Projektfinanzflüsse wider, wo zivile Anbieter das Materialbeschaffungsrisiko absorbieren. Spezialisierte Ausstellungsräume In Metro-Einzugsgebieten kuratieren 5.000-SKU-Bibliotheken und verstärken Marken-Storytelling, entscheidend für inkrementelles Upselling innerhalb der indischen Keramikfliesenindustrie. Baumarktketten wie Zuhause Center und Ikea Indien haben begonnen, limitierte Fliesenserien zu führen und zielen auf jüngere Renovierer ab, die bereit sind, die Installation selbst zu verwalten.

online-Plattformen verzeichneten eine Durchbruch-7,90 % CAGR-Entwicklung, angetrieben durch Logistiknetzwerke, die jetzt 14.000 Postleitzahlen abdecken. Amazon und Flipkart integrierten 3D-Raumplaner, während markeneigene Webstores kostenlose Musterproben anbieten, die innerhalb von 48 Stunden geliefert werden. e-Handel bleibt heute einstelliger Anteil, ist aber entscheidend bei der Gestaltung von Verbraucherpräferenzen und Preistransparenz und beeinflusst indirekt Offline-Verhandlungen. Die Evolution des Vertriebsmixes schafft Opportunitäten für Hersteller, Kanalstrategien zu optimieren, während sie potenzielle Konflikte zwischen Direktvertrieb und traditionellen Einzelhandelspartnerschaften verwalten. Regionale Variationen In Vertriebspräferenzen beeinflussen die Kanalentwicklung, wobei urbane Märkte stärkere online-Adoption zeigen im Vergleich zu ländlichen Gebieten, die auf traditionelle Einzelhandelsbeziehungen angewiesen sind.

Geografische Analyse

Westindien behielt die Vormachtstellung mit 39,13 % des Branchenumsatzes von 2024, hauptsächlich weil das Morbi-Cluster allein mehr als 80 % der nationalen Produktion aus über 1.000 Brennöfen entlang des Machhu-Flussgürtels vorantreibt. Die Zone profitiert von staatlich subventioniertem Gas, einem dichten Frachtökosystem und Tageszugang zum Mundra-Hafen, was niedrige Lieferzeiten für Exporte In 163 Länder ermöglicht. Der geschätzte jährliche Umsatz betrug INR 50.000 Crore (6,02 Milliarden USD) mit Exportversendungen von INR 12.000 Crore (1,45 Milliarden USD). Solch ein Maßstab schafft Verhandlungsmacht beim Aushandeln von Quarz-, Feldspat- und Verpackungspreisen und gibt westindischen Firmen einen 4-6 USD/m² Kostenvorteil gegenüber Konkurrenten anderswo. Dennoch injizieren Staus In Mundra und schwankende Spot-lng-Landkosten operatives Risiko In ansonsten beeindruckende Ökonomie.

Südindien ist als das am schnellsten wachsende Einzugsgebiet mit 8,11 % CAGR bis 2030 kartiert, angetrieben durch Es-Korridor-Urbanisierung von Bengaluru bis Hyderabad plus Küstenstadterneuerungen unter schlau Städte-Zuweisungen. Lokale Outfits, einschließlich eines Vijayawada-basierten Konsortiums, das Ende 2024 12 Millionen m² jährliche Feinsteinzeugkapazität In Betrieb nahm, verkürzen Lieferschleifen und mildern Frachtinflation. Tamil Nadus Einheitsfenster-Industriegenehmigungen reduzierten Fabrik-Setup-Vorlaufzeiten auf neun Monate und lockten Morbi-Unternehmer an, Satelliten-Einheiten zu etablieren, was das regionale Gleichgewicht jenseits 2027 neigen könnte. Bildungs- und Gesundheitsbauten In Kerala diversifizieren den Verbrauch weiter jenseits des Mainstream-Wohnungsbaus.

Nordindiens Fliesenaufnahme dreht sich um Noida-Greater Noidaas Hochhaus-Inventar, unterstützt durch Yamuna Expressway-Industrietaschen, die widerstandsfähige Bodenoberflächen benötigen. Winter drängen die Nachfrage nach niedrig-porösen Feinsteinzeugen, die frost-tau-zyklus-resistent sind, verschieden von den Spezifikationen wärmerer Staaten. Ostindien - besonders Kolkatas Vorortgürtel und Odishas Industriezonen - hinkt bei der Pro-Kopf-Nutzung hinterher, repräsentiert aber latentes Aufwärtspotenzial, sobald Logistikkorridore unter Bharatmala Hinterland-Märkte verbinden. Hersteller lagern strategisch Satelliten-Depots In Ranchi und Patna, um frühen Bewegungsvorteil zu Säen. Regionale Präferenzen beeinflussen Produktspezifikationen, wobei Nordindien größere Formatfliesen für Gewerbeanwendungen bevorzugt, während Ostindien Präferenz für traditionelle Designs In Wohnsegmenten zeigt. Die geografische Verteilung der Nachfrage schafft Opportunitäten für Hersteller, Logistiknetzwerke zu optimieren und regionsspezifische Produktangebote zu entwickeln, während sie Produktionsskalenökonomien In etablierten Fertigungsclustern beibehalten.

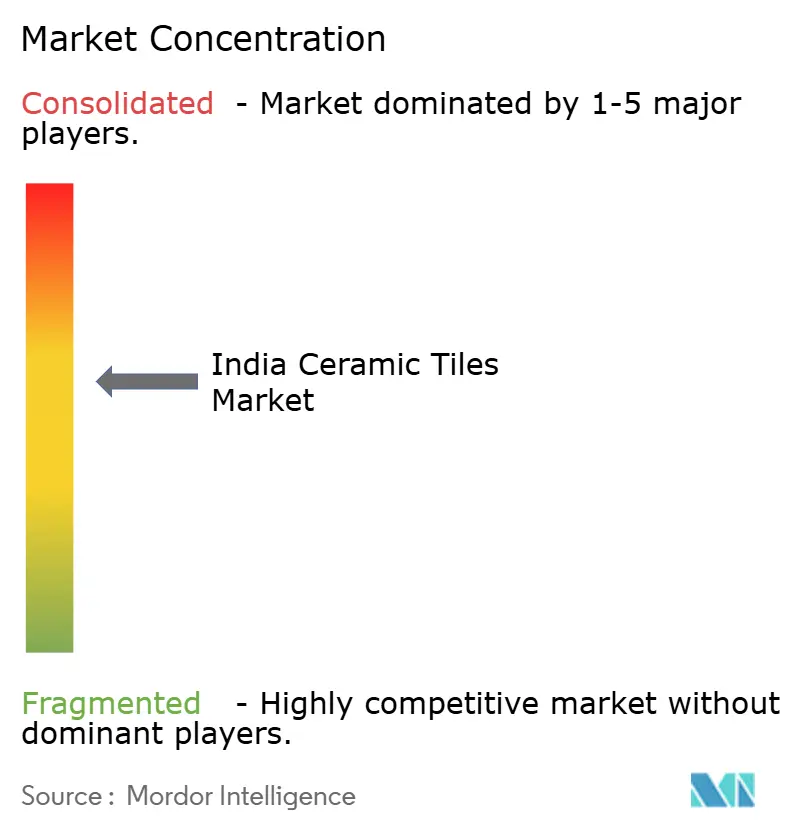

Wettbewerbslandschaft

Das Wettbewerbsmosaik bleibt moderat fragmentiert; organisierte Marken halten Großen Marktanteil In 2024-Verkäufen mit dem Residuum aufgesplittert über 350-plus unorganisierte Werkstätten. Kajaria Keramik führt installierte Kapazität mit 86,47 Millionen m² an und verbuchte INR 4.578 Crore Umsatz im FY 2024[4]Kajaria Keramik, "Annual Bericht FY 2024," kajariaceramics.com. . Somany Keramik modernisierte sein Kassar-Werk mit einem 10,5 MW Solardach im März 2025 und reduzierte den Netzbezug um 17 % und verbesserte ESG-Referenzen bei institutionellen Käufern. Prism Johnson'S Johnson Fliesen-Division rüstete seine Kunigal-Anlage mit Robotik für Sortierung und Verpackung aus und reduzierte Arbeitskosten um 14 %.

Weiß-Raum-Opportunitäten existieren In spezialisierten Anwendungen einschließlich Gesundheitseinrichtungen, Bildungsinstitutionen und Verkehrsinfrastruktur, wo technische Spezifikationen und Zertifizierungsanforderungen organisierte Hersteller gegenüber unorganisierten Konkurrenten begünstigen. Der Exportmarkt präsentiert erhebliches Wachstumspotenzial, wobei indische Hersteller Marktanteil In den Vereinigten Staaten gewinnen und von der Entfernung der Anti-Dumping-Zölle In Golfkooperationsrat-Ländern profitieren, obwohl Handelsstreitigkeiten regulatorische Risiken schaffen, die strategische Navigation erfordern. Digitale Transformation gestaltet Wettbewerbsdynamiken neu, wobei e-Handel-Plattformen Direkt-zu-Verbraucher-Verkäufe ermöglichen, während traditionelle Vertriebskanäle Druck verspüren, Serviceangebote und digitale Fähigkeiten zu verbessern.

Unorganisierte Outfits nutzen immer noch niedrige Gemeinkosten, um Prämie-Tags im Inland zu unterbieten, stehen aber zunehmenden Einhaltung-Belastungen gegenüber: obligatorische BIS IS 15622-Stempelung, Abwärmerückgewinnungsnormen und e-Invoice-Schwellenwerte erodieren zunehmend ihren Legacy-Kostenvorteil. Die Spitze-Fünf-Unternehmen kontrollierten zusammen nahe 34 % des 2024-Umsatzes, was moderate Konzentration impliziert. Unternehmen konzentrieren sich zunehmend auf Nachhaltigkeitsinitiativen und Umwelt-Einhaltung, da sich regulatorische Rahmen entwickeln und Kundenpräferenzen sich zu umweltfreundlichen Produkten verschieben. Die Evolution der Wettbewerbslandschaft deutet auf fortgesetzte Konsolidierung hin, da Skalenvorteile, Technologieinvestitionen und regulatorische Einhaltung Eintrittsbarrieren schaffen, während sie organisierte Akteure mit verbesserter Marktpositionierung und Profitabilitätspotenzial belohnen.

Branchenführer indischer Keramikfliesen

-

Asian Granito Indien Ltd

-

H & R Johnson (Indien) Limited

-

Kajaria Keramik Limited

-

Somany Keramik Limited

-

Nitco Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: Somany Keramik enthüllte Everstone, Eternastone und Harmony glasierte vitrifizierte Suiten In 800×1600 mm Abmessungen bei seinem StyleConclave-Ereignis In neu Delhi.

- November 2024: Kajaria Keramik eröffnete ein 15.000 ft² Experience Center In Chennai und segmentierte Ausstellungszonen für glasierte vitrifizierte Fliesen und Kerovit-Badausstattung.

- März 2024: Indian Keramik Asien expo versammelte sich im Gandhinagar Helipad Exhibition Center und präsentierte Brennofen-Elektrifizierungsmodule und Rohstoff-Aufbereitungstechnik für über 300 Aussteller.

Berichtsumfang für den indischen Keramikfliesenmarkt

Indiens Keramikfliesenmarkt ist nach Produkt, Anwendung, Bauart und Endverbraucher segmentiert. Nach Produkt ist der Markt In glasierte, Feinsteinzeug-, kratzfeste und andere Produkte untersegmentiert. Der Markt ist nach Anwendung In Bodenfliesen, Wandfliesen und andere Anwendungen untersegmentiert. Der Markt ist nach Bauart In Neubau, Austausch und Renovierung untersegmentiert. Nach Endverbrauchern ist der Markt In Wohn- und Gewerbebereiche untersegmentiert. Der Bericht bietet Marktgröße und Prognosen für den indischen Keramikfliesenmarkt In Werten (USD) für alle oben genannten Segmente.

| Feinsteinzeug |

| Glasierte Keramikfliesen |

| Unglasierte Keramikfliesen |

| Mosaikfliesen |

| Andere (Dekorative, Gemusterte, Handgefertigte) |

| Boden |

| Wand |

| Bedachung |

| Wohnbereich | |

| Gewerblich | Hospitality (Hotels, Resorts) |

| Einzelhandelsräume | |

| Büros & Institutionen | |

| Gesundheitswesen | |

| Bildungseinrichtungen | |

| Verkehrsknotenpunkte (Flughäfen, U-Bahn, Busterminals) | |

| Andere gewerbliche Nutzer |

| Neubau |

| Renovierung und Austausch |

| Spezialisierte Fliesen- & Steingeschäfte |

| Baumärkte & DIY-Geschäfte |

| Online-Einzelhandel |

| Direktvertrieb an Bauunternehmer |

| Nordindien |

| Südindien |

| Westindien |

| Ostindien |

| Nach Produkttyp | Feinsteinzeug | |

| Glasierte Keramikfliesen | ||

| Unglasierte Keramikfliesen | ||

| Mosaikfliesen | ||

| Andere (Dekorative, Gemusterte, Handgefertigte) | ||

| Nach Anwendung | Boden | |

| Wand | ||

| Bedachung | ||

| Nach Endverbrauchern | Wohnbereich | |

| Gewerblich | Hospitality (Hotels, Resorts) | |

| Einzelhandelsräume | ||

| Büros & Institutionen | ||

| Gesundheitswesen | ||

| Bildungseinrichtungen | ||

| Verkehrsknotenpunkte (Flughäfen, U-Bahn, Busterminals) | ||

| Andere gewerbliche Nutzer | ||

| Nach Bauart | Neubau | |

| Renovierung und Austausch | ||

| Nach Vertriebskanal | Spezialisierte Fliesen- & Steingeschäfte | |

| Baumärkte & DIY-Geschäfte | ||

| Online-Einzelhandel | ||

| Direktvertrieb an Bauunternehmer | ||

| Nach Geografie | Nordindien | |

| Südindien | ||

| Westindien | ||

| Ostindien | ||

Im Bericht beantwortete Schlüsselfragen

Wie Groß ist der aktuelle Wert des indischen Keramikfliesenmarktes?

Die Marktgröße für indische Keramikfliesen erreichte 10,45 Milliarden USD im Jahr 2025 und ist auf Kurs für 15,84 Milliarden USD bis 2030.

Welches Segment wächst am schnellsten innerhalb des Sektors?

Glasierte Keramikfliesen führen das Wachstum mit prognostizierten 9,01 % CAGR an, angeheizt durch Mittelklasse-Wohnungen und Design-Vielseitigkeit.

Wie Groß ist der Wohnbeitrag zur Fliesennachfrage?

Wohnkäufer generierten 67,23 % des 2024-Umsatzes und werden voraussichtlich mit 8,93 % CAGR bis 2030 expandieren.

Welche Region bietet das stärkste Aufwärtspotenzial?

Südindien zeigt das höchste prognostizierte Wachstum mit 8,11 % CAGR, unterstützt durch Tech-City-Bau und schlau-City-Finanzierung.

Wie werden Anti-Dumping-Zölle indische Fliesenexporte beeinflussen?

Anhängige uns-Countervailing-Pflicht-Untersuchungen könnten erhebliche Kosten hinzufügen und Exporteure drängen, sich nach gcc, Kanada und Lateinamerika zu diversifizieren.

Welche aufkommende Technologie wird Herstellungskosten am meisten beeinflussen?

Wasserstofffähige Brennöfen, die im Morbi-Cluster eingesetzt werden, können Brennstoffkosten um 8-10 % reduzieren und Anlagen für niedrig-Kohlenstoff-Zertifizierung positionieren.

Seite zuletzt aktualisiert am: