Bildsenoren Marktgröße und Anteil

Bildsenoren Marktanalyse von Mordor Intelligenz

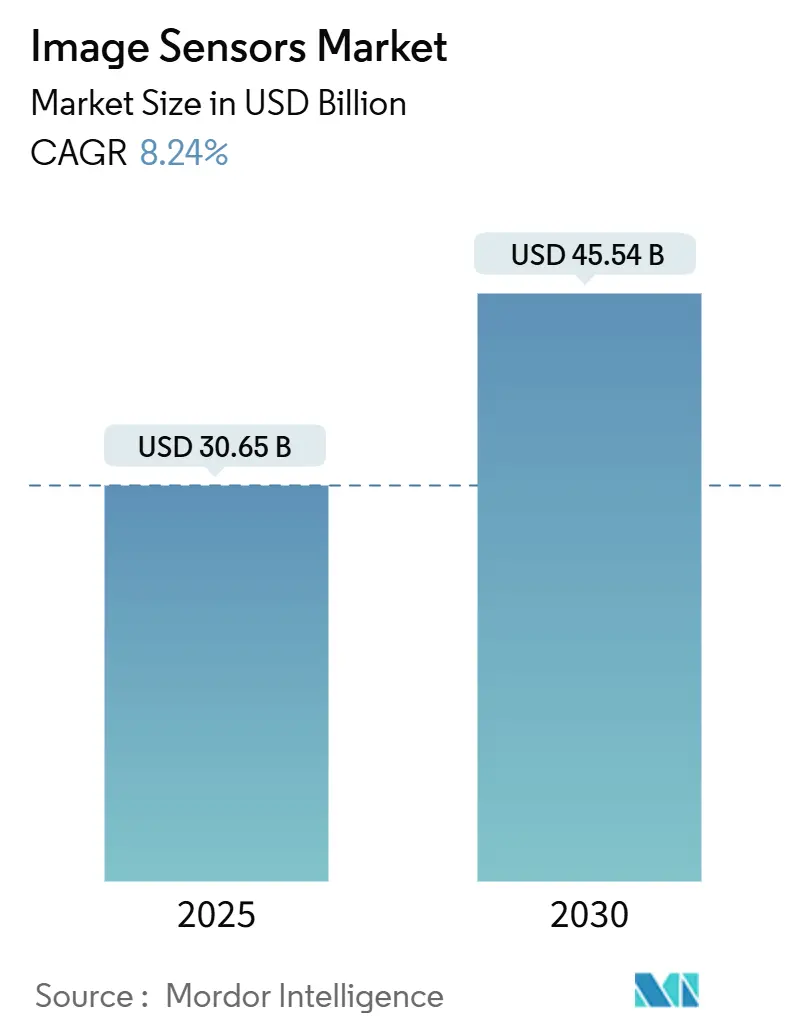

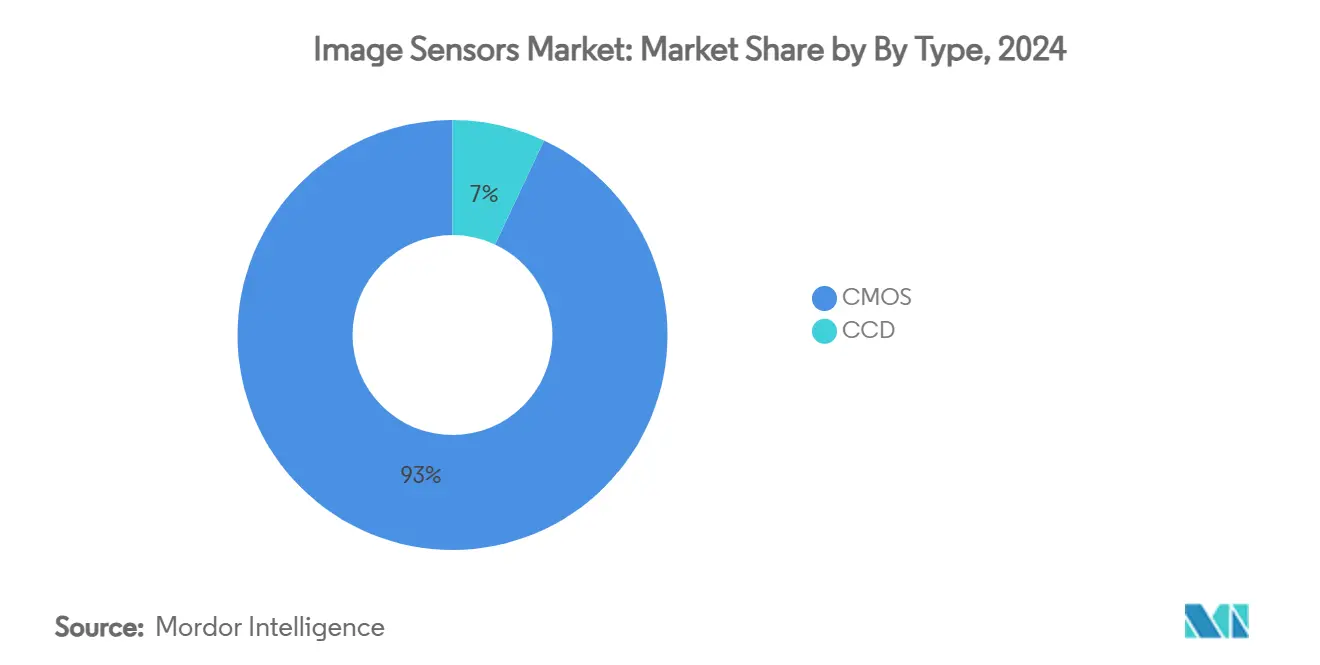

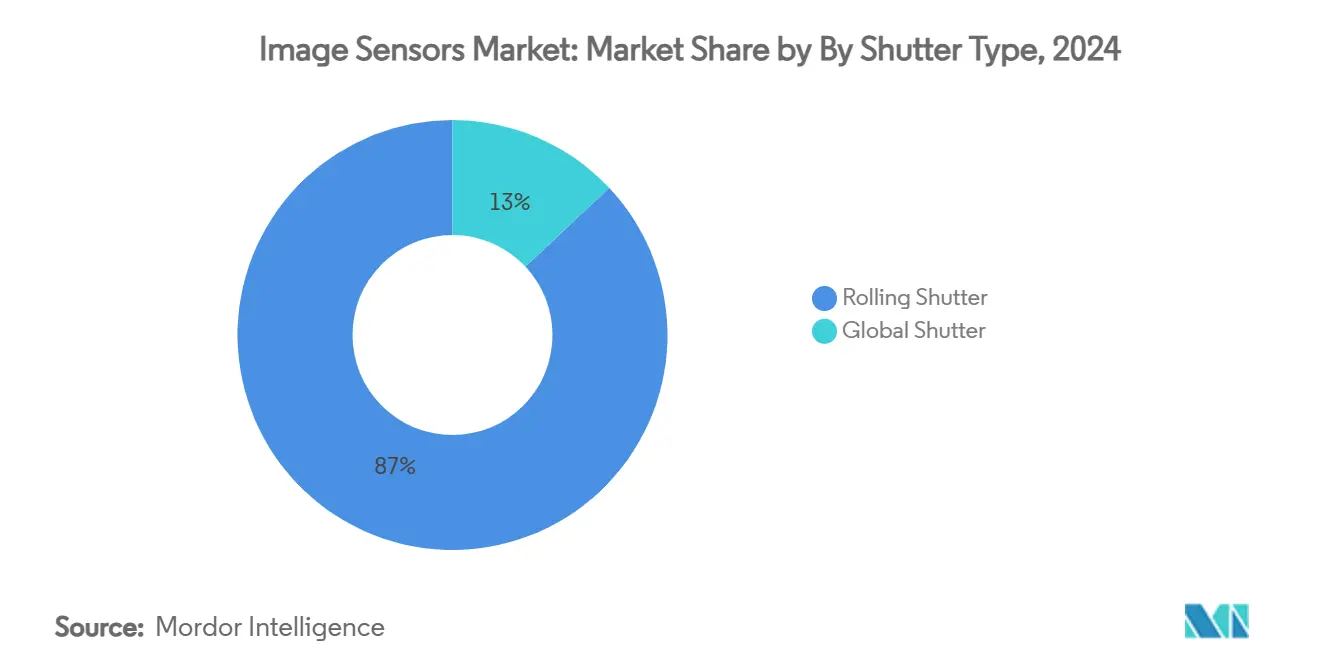

Der Bildsenoren Markt erreichte USD 30,65 Milliarden In 2025 und wird voraussichtlich auf USD 45,54 Milliarden bis 2030 expandieren, was einer CAGR von 8,24% über den Prognosezeitraum entspricht. Das Wachstum spiegelt ein Zusammentreffen von Automobil-Sicherheitsmandaten, hochentwickelten mehrere-Kamera-Smartphones und industriellen Automatisierungsanforderungen wider, die die Halbleiternachfrage umgestalten. Fahrzeughersteller statten durchschnittlich 8 Kameras pro Auto In 2025 aus und planen bis 2028 12 Kameras hinzuzufügen, was Sensor-Volumina und ASP-Expansion beschleunigt. CMOS-Geräte erfassen 93% der Stückzahl-Auslieferungen 2024 aufgrund der stromsparenden An-Chip-Verarbeitung, während gestapelte Back-Side-Illuminated (BSI) Designs, die mit 55% CAGR bis 2030 skalieren, höheren Dynamikbereich und KI-Berechnung am Rand ermöglichen. Der 4-12 MP Auflösungsbereich dominiert mit 32% Umsatz, da er Bildqualität und Kosten für Mainstream-Verbraucher- und Industrieanwendungen ausbalanciert. Die Wettbewerbsintensität steigt, da Sony, Samsung, OmniVision und onsemi Anteile gegen neue Marktteilnehmer verteidigen inmitten geopolitischer Exportkontrollen, 300 mm Waffel-Knappheit und thermischer Rausch-Barrieren, die die Unter-Mikron-Pixel-Schrumpfung verlangsamen.

Wichtige Berichtsergebnisse

- Nach Sensortyp kommandierte CMOS 93% des Bildsenoren Marktanteils In 2024, während CCD Nischen-wissenschaftliche Anwendungen behielt; gestapeltes CMOS wird voraussichtlich mit 55% CAGR bis 2030 wachsen.

- Nach Verschluss hielten Rolling-Varianten 87% des Bildsenoren Marktanteils In 2024; Global Shutter Umsatz wird voraussichtlich mit 18,6% CAGR bis 2030 expandieren.

- Nach Auflösung entfielen auf das 4-12 MP Band 32% der Bildsenoren Marktgröße In 2024 und wird mit 7,4% CAGR bis 2030 wachsen.

- Nach Endnutzer lieferte Konsumerelektronik 27% Umsatz In 2024; Automobil ist das am schnellsten wachsende Endnutzer-Segment mit 11,2% CAGR bis 2030.

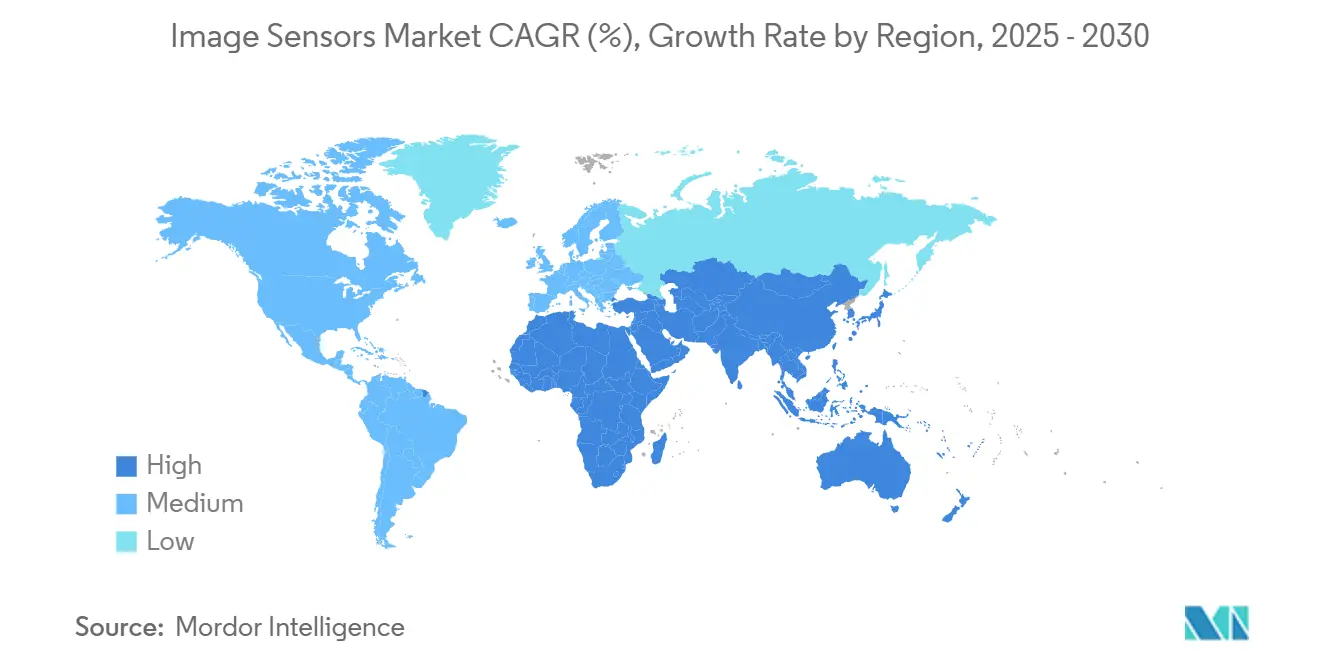

- Nach Geographie generierte Asien-Pazifik die größte Bildsenoren Marktgröße In 2025, während Nordamerika die höchste CAGR von 9,1% bis 2030 verzeichnen wird.

Globale Bildsenoren Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| TREIBER | (~) % AUSWIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAHMEN |

|---|---|---|---|

| Automobil-taugliche Bildsenoren befördern ADAS & autonome Bereitstellung | +2.1% | Global (Nordamerika, Europa, Japan) | Mittelfristig (2-4 Jahre) |

| Durchdringung von mehrere-Kamera-Smartphones mit hochauflösenden CMOS BSI Sensoren | +1.8% | APAC Kern, globale Ausbreitung | Kurzfristig (≤ 2 Jahre) |

| Wachsende Adoption von SWIR/NIR Sensoren In Präzisionslandwirtschaft & industrieller Inspektion | +1.2% | Nordamerika & EU, Ausweitung nach APAC | Langfristig (≥ 4 Jahre) |

| Rand-KI-fähige Vision-Modul beschleunigen IoT & schlau City Projekte | +0.9% | Europa Kern, Ausweitung nach Nordamerika & APAC | Mittelfristig (2-4 Jahre) |

| Steigende Nachfrage nach Global Shutter Sensoren In AR/VR Wearables | +0.7% | Global, früh In Nordamerika & Asien | Mittelfristig (2-4 Jahre) |

| Staatliche Sicherheitsmandaten für ADAS-Kameras | +1.3% | Nordamerika & Japan | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Automotive-taugliche Bildsenoren befördern ADAS & autonome Bereitstellung

Die Automobil-Sicherheitsregulierung verschiebt Kameras von Prämie-Optionen zu vorgeschriebener Ausrüstung und transformiert den Bildsenoren Markt. onsamis Hyperlux AR0823AT gewann Subarus nächste Generation EyeSight Stereo-Kamera-Slot und erfüllt ASIL-C Ziele für autonome Entscheidungsfindung. Canons Prototyp 410 MP Sensor verarbeitet 3.280 MP/S und zeigt, dass moderne Sensoren Rechenplattformen sind, nicht passive Bildgeber. Sony prognostiziert einen 6,68-fachen Sprung bei Auto-Kamera-Knoten zwischen 2019 und 2030, was anhaltende OEM-Nachfrage nach hohem Dynamikbereich und geringer Latenz unterstreicht. HDR, geführt-Flimmer-Milderung und funktionale Sicherheits-IP kommen jetzt standardmäßig und positionieren Automobil-Bildgeber als kritische Sicherheitsinfrastruktur.[1]onsemi, "Hyperlux Sensoren Selected für Subaru EyeSight," onsemi.com

Durchdringung von Multi-Kamera-Smartphones mit hochauflösenden CMOS BSI Sensoren in Asien

Asiens Handset-Ökosystem treibt weiterhin Pixel-Architektur-Durchbrüche voran. Samsung stellte seine Hwaseong-Linie ab 2025 auf gestapelte CIS-Fertigung um und jagt Prämie-iPhone-Design-Wins. Sein 3-Schicht-Sensor teilt Photodiode-, überweisen- und Logikschichten auf, steigert den Dynamikbereich bei gleichzeitiger Verkleinerung des Footprints. OmniVisions OV50X liefert 110 dB einzel-Exposure HDR mit 1,6 µm Pixeln und beweist, dass asiatische Anbieter jetzt bei niedrig-Licht-Rechnerisch-Bildgebung führen. Der Wechsel vom Megapixel-Rennen zur Bildqualität unterstreicht einen reifen Smartphone-Zyklus, In dem fortschrittliche BSI- und KI-ISP-Integration die Benutzererfahrung differenziert.

Wachsende Adoption von SWIR/NIR Sensoren in Präzisionslandwirtschaft & industrieller Inspektion

Kurzwellen-Infrarot (SWIR), einst kostenprohibitiv, schwenkt zum kommerziellen Maßstab. STMicroelectronics führte ein Quantenpunkt-SWIR-Array mit 1,62 µm Pitch und 60% QE ein, das auf Ein-Dollar-ASPs abzielt. Niedrigere Materialkosten erschließen Feuchtigkeits-, Pflanzenstress- und Polymer-Sortieranwendungen. Qualität Magazine prognostiziert 28% CAGR von USD 89 Millionen In 2022 auf USD 395 Millionen bis 2028 für SWIR-Bildgebung. Industrielle Inspektionslinien übernehmen SWIR zur Erkennung von Verunreinigungen, die für sichtbares Licht unsichtbar sind, und erweitern den Fabrikautomatisierungs-ROI.

Edge-KI-fähige Vision-Module beschleunigen IoT & Smart City Projekte

Strenge europäische Datenschutzgesetze fördern An-Sensor-Intelligenz zur Begrenzung von Wolke-überweisen. Forschung zu intelligenten Pixeln zeigt, dass In-Pixel-KI 54-75% redundante Daten bei 6 µW pro Pixel ablehnen kann, Bandbreite reduziert bei gleichzeitiger Energieeinsparung. ams OSRAM sicherte sich EUR 227 Millionen Chips Act Finanzierung zur Erweiterung österreichischer Fabs, die Rand-KI-optische Sensoren für intelligente Straßenbeleuchtung und Verkehrsknoten bauen. Die Kopplung von microLED-Anzeige-Treibern mit Sensortechnik ermöglicht urbanen Geräten die Verschmelzung von Visualisierung und Datenerfassung, was Wartung und Kosten optimiert.

Hemmnisse Auswirkungsanalyse

| HEMMNISSE | (~) % AUSWIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAHMEN |

|---|---|---|---|

| Lieferketten-Konzentration In 300 mm Waffel-Fabs | -1.4% | Global, akut In APAC | Kurzfristig (≤ 2 Jahre) |

| Thermisches Rauschen & Stromgrenzen bei Unter-Mikron-Pixel-Schrumpfung | -0.8% | Global | Langfristig (≥ 4 Jahre) |

| Exportkontrollen für fortschrittliche Bildgebungs-Chips | -1.1% | China Kern, globale Auswirkung | Mittelfristig (2-4 Jahre) |

| Hohe Integrationskosten von SWIR-Sensoren | -0.6% | Global, preissensitive Märkte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Lieferketten-Konzentration in 300 mm Wafer-Fabs schafft Preisvolatilität

halb verzeichnet 30 Millionen Waffel pro Monat Kapazität In 2024, doch die Produktion konzentriert sich auf eine Handvoll asiatischer Foundries, was Knappheiten bei Nachfragespitzen verstärkt. Bildsenoren-Linien konkurrieren jetzt mit hochmargigen KI-Beschleunigern um dieselben 300 mm Werkzeuge, was Die-Preise hebt und Vorlaufzeiten verlängert. McKinsey beobachtet, dass 60% der Spezialchemikalien für Lithographie keine lokale uns-Versorgung haben, was Upstream-Risiko hinzufügt. Bis Arizona- und europäische Fabs nach 2026 Volumen erreichen, werden Preisschwankungen die Margen über den gesamten Bildsenoren Markt komprimieren.

Thermisches Rauschen & Stromgrenzen bei Sub-Mikron-Pixel-Schrumpfung fordern weitere Auflösungsgewinne heraus

Wenn der Pixel-Pitch unter 1 µm fällt, untergräbt thermisches Rauschen das Signal-Rausch-Verhältnis und erzwingt kostspielige Schaltungstricks wie Skipper-In-CMOS-Auslesung, die 0,15 e- rms erreicht, aber die Komplexität erhöht. SPIE-Analysen zeigen, dass engere Pitches Optiken mit schnelleren f-Zahlen erfordern, was das Moduldesign erschwert. Da Strombudgets enger werden, schwenken Anbieter zu gestapelter BSI und An-Sensor-KI, um die effektive Auflösung ohne endlose Pixel-Schrumpfung zu steigern.[2]halb, "Global Halbleiter Capacity Projected Zu Expand 6% In 2024," halb.org

Segmentanalyse

Nach Typ: CMOS-Dominanz treibt Innovation voran

CMOS-Sensoren besaßen 93% der Stückzahl-Auslieferungen In 2024 und unterstreichen ihre stromsparende Logik-Integration und Pro-Waffel-Ökonomie. Die Bildsenoren Marktgröße für CMOS erreichte USD 28,7 Milliarden In 2025 und überragt CCD-Umsätze deutlich. Column-parallel ADC und Backside-Verkabelung heben die Frame-Rate bei gleichzeitiger Verkleinerung der Die-Fläche und ermöglichen es Anbietern, 5-7 Milliarden Teile jährlich allein für Telefone zu versenden. Wissenschaftliche und medizinische Instrumente bestellen weiterhin CCDs für ultra-niedrigen Dunkelstrom, doch Fab-Investitionen tendieren zu CMOS und sichern dessen Anteilssteigerung. Samsungs 3-Schicht-Stack demonstriert, wie die Trennung von Photodiode-, überweisen- und Logikebenen die Quanteneffizienz hebt und Übersprechen reduziert, was die CMOS-Führung zementiert.

Gestapelte CIS der zweiten Generation verbessert Redundanz und Defektmanagement und treibt eine prognostizierte 10,2% Stückzahl-CAGR für CMOS bis 2030. Diese Dynamik ermöglicht es neuen Marktteilnehmern aus China und Indien, reife 65 nm Flows zu lizenzieren und trotzdem wettbewerbsfähige Bildgeber für Automobil Surround-View zu lancieren. Der Bildsenoren Markt bleibt auf CMOS-Innovation verankert, da Foundries vergrabene Oxid-Isolierung und Hybrid-Bonding-Linien hinzufügen, die Photonik-Modulen gewidmet sind.[3]Annual Review von Vision Wissenschaft, "digital Bild Sensor Evolution," annualreviewofvisionscience.org

Nach Verarbeitungstechnologie: Gestapelte BSI führt Innovation an

Gestapelte BSI-Auslieferungen wachsen mit 55% CAGR, da vertikale Integration 2-D-Skalierungsgrenzen umgeht. Die Trennung von Photodiode- und Logikschichten ermöglicht größere Lichtsammlungsbereiche ohne Die-Vergrößerung und erzielt 1,5-2 ev Sensitivitätssteigerung. Canons 410 MP gestapelter Vollformat-Sensor liest 3.280 MP/S über 40 parallele Bahnen und zeigt Hochleistungspotenzial. Fertigungsausbeuten sind gestiegen, da Waffel-zu-Waffel-Hybrid-Bonding von Pilot zur 24/7-Produktion übergeht und Kosten um 30% gegenüber Through-Silizium-Via-Stapelung senkt.

Innerhalb des Bildsenoren Markts wird gestapelte BSI voraussichtlich USD 25,9 Milliarden der Bildsenoren Marktgröße bis 2030 kommandieren, unterstützt durch Smartphone- und Automobil ADAS-Volumen-Ramps. Front-side und konventionelle BSI bleiben In niedrig-Tier-Geräten viable, wo Kosten dominieren, aber Prämie-Hersteller richten jetzt Roadmaps an mehrere-Schicht-Stacks aus, die ISP-Blöcke, SDRAM und KI-Beschleuniger unter der Pixel-Matrix einbetten und System-In-Package-Konvergenz vorantreiben.

Nach Verschlussart: Rolling dominiert trotz Global-Wachstum

Rolling Shutter eroberte 87% Umsatz In 2024, da einfachere sequenzierte Auslesung Die-Fläche klein und Stromverbrauch niedriger hält. Page-basierte Bewegung-Blur-Korrektur In Smartphones und Drohnen macht Rolling In den meisten Anwendungsfällen viable. Umgekehrt expandiert Global Shutter mit 18,6% CAGR dank AR/VR, Robotik und autonomen Fahrzeugen, die keine Verzerrung tolerieren können. Metas Patent beschreibt mehrere-Mode-Sensoren, die zwischen Rolling- und Global-Auslesung umschalten, um Leistung und Präzision auszubalancieren.

Der Bildsenoren Marktanteil für Global Shutter wird voraussichtlich 19% bis 2030 erreichen, da Hochgeschwindigkeits-Maschinenvision-Linien und Head-Mounted-Anzeigen proliferieren. Neue Pixel-Architekturen speichern Ladung unter einer abschirmenden Metallschicht und ermöglichen >120 dB HDR ohne Rolling-Artefakte. Anbieter wie Teledyne e2v paaren Global Shutter mit Tiefenkartierungs-Phasenmasken und konvergieren 2-D-, 3-D- und NIR-Sensorik In einem Die

Nach Spektrum: Sichtbares RGB führt mit NIR-Wachstum

Sichtbares RGB blieb die Volumen-Motor und generierte 35% Umsatz ab 2024, doch die Nachfrage nach NIR und SWIR übertrifft. STMicroelectronics' Quantenpunkt-Durchbruch positioniert SWIR zur Penetration von Verbrauchergeräten, sobald die Kosten unter USD 2 pro Modul fallen. Landwirtschaft, Lebensmittelsortierung und Li-Metall-Batterieinspektion verlassen sich auf NIR/SWIR-Penetration zur Enthüllung von Feuchtigkeits- oder Defektsignaturen, die für sichtbares Licht unsichtbar sind.

Hyperspektrale Projekte In Recyclinganlagen kombinieren 32-Band-Chips In Förderkameras, die Polymere oder Textilien identifizieren, was widerspiegelt, wie sich der Bildsenoren Markt über RGB hinaus diversifiziert. Röntgen- und UV-Sensoren verbleiben In medizinischen und Halbleiter-Metrologie-Nischen, wo regulatorische und Integrationshürden das Volumen begrenzt halten.

Geographieanalyse

Nordamerika bleibt der größte regionale Käufer gemessen am Umsatz, da ADAS-Regulierungen und Verteidigungsbeschaffungen hochspezifizierte ASP vorantreiben. Die Vereinigten Staaten finalisierten automatische Notbremsregeln, die implizit nach vorne gerichtete Kameras In allen Leichtfahrzeugen ab 2029 erfordern und langfristige Nachfrage sichern. Kanadas Tier-1-Zulieferer konzentrieren sich um Ontarios Automobil-Korridor, und Mexiko beherbergt Modulassembly für uns-OEMs. Der regionale Push für Halbleiter-Souveränität spornte TSMCs USD 165 Milliarden Arizona-Megafab an, die voraussichtlich reife CIS-Waffel nach 2027 liefern wird.

Europa betont Privacy-first schlau Städte und finanziert Rand-KI-Bildsenoren über den Chips Act. ams OSRAMs EUR 588 Millionen österreichische Expansion wird sowohl Automobil-Lidar als auch kommunale Verkehrsknoten versorgen. Deutschland und Frankreich setzen Euro-NCAP-Kamera-Benchmarks durch, die zu Zulieferern über den ganzen Kontinent durchsickern. Lokale Regulierungen begrenzen Wolke-Speicherung von Gesichtsdaten und fördern In-Sensor-Verschlüsselung und An-Gerät-Inferenz, was eine Prämie für sichere Bildsenoren Markt-Designs kultiviert.

Asien-Pazifik beherbergt die meiste Waffel-Kapazität und verzeichnet das schnellste Auslieferungswachstum. Japans Sony zielt auf 43% Automobil CMOS-Anteil bis 2026 auf der Basis von Tier-1-Allianzen. Südkoreas Samsung rüstet Hwaseong für zusätzliche 200.000 Waffel pro Monat CIS-Ausgabe um, um Smartphone- und AR/VR-Kameras zu backfillen. China erhöht die Fernerkundungsnachfrage für seine Jilin-1-Konstellation, sieht sich jedoch uns-Exportkontrollen für fortschrittliche 28 nm CIS-Knoten gegenüber, was inländische Foundries zu beschleunigten Reife-Prozess-Investitionen antreibt. Indien emergiert als verbrauchsgetriebener Markt für Automobil-Dashcams und kostengünstige Telefone, während Israel Nischen-Verteidigungs-Bildgeber In GaAs-Fabs entwickelt und regionale Vielfalt erweitert.

Wettbewerbslandschaft

Sony führt den Bildsenoren Markt durch gestapelte BSI-IP und Automobil-Design-Ins und hält 32% Umsatz In 2023 mit Ziel 43% bis 2026. Samsung intensiviert die Rivalität über 3-Schicht-Sensoren, die auf iPhone-Verträge abzielen und Foundry-Logic-Alignment nutzen, um Entwicklungszyklen zu verkürzen. OmniVision konkurriert bei HDR und niedrig-Licht-Leistung mit seinem OV50X und gewinnt Traktion In chinesischen Flaggschiffen.

Zweitklassige Akteure wie onsemi spezialisieren sich auf Automobil ASIL-konforme Teile, während STMicroelectronics kostensenkende SWIR-Modul für Verbraucher-IoT vorantreibt. Teledyne e2v erweitert In 3-D-Tiefensensoren nach Partnerschaft mit Airy3D und verbreitert industrielle Angebote. SK Hynix, das bei 4% Anteil kämpft, leitete Waffel-Starts zu hoch-Bandwidth-Erinnerung um und signalisiert Konsolidierungsdruck bei nacheilenden Wettbewerbern.

Strategische Themen umfassen vertikale Integration von Waffel zu Modul, Hybrid-Waffel-Bonding zur Einbettung von DRAM unter Pixeln und Regionalisierung von Fabs zur Navigation der Handelspolitik. Reife CIS erzielt stetige Margen aufgrund von IP-Barrieren und Automobil-Qualifikationszyklen und hält den Bildsenoren Markt mäßig konzentriert, aber innovationsintensiv.

Bildsenoren Industrieführer

-

Sony Gruppe Corp.

-

Samsung Elektronik Co., Ltd.

-

OmniVision Technologien, Inc.

-

STMicroelectronics N.V.

-

An Halbleiter Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- Januar 2025: Canon entwickelte einen 410-Megapixel CMOS-Sensor mit der höchsten Pixelzahl für einen 35mm Vollformat-Sensor, der auf Überwachungs-, Medizin- und Industrieanwendungen mit 24K-Auflösungsäquivalent und 3.280 Megapixel pro Sekunde Auslesegeschwindigkeit abzielt.

- Januar 2025: ams OSRAM erhielt EU-Kommissions-Genehmigung für EUR 227 Millionen Investitionszuschuss zur Erweiterung der Halbleiterfertigung In Österreich, mit Gesamtinvestition von EUR 567 Millionen bis 2030 für nächste Generation optoelektronischer Sensoren.

- Januar 2025: Samsung entwickelte 3-Schicht gestapelte Bildsenoren mit separaten Photodiode-, überweisen- und Logikschichten, um mit Sonys exklusiver iPhone-Sensorversorgung zu konkurrieren, mit Ziel iPhone 18 Produktion In 2026.

- November 2024: Hamamatsu Photonik akquirierte BAE Systeme Bildgebung Lösungen für nicht genannten Betrag und rebrandet es als Fairchild Bildgebung zur Stärkung des Opto-Halbleiter-Segments und Erweiterung der nordamerikanischen Marktpräsenz.

Globaler Bildsenoren Marktbericht Umfang

Der Bildsensor ist ein Gerät, das Informationen erkennt und übermittelt, die zur Bilderzeugung verwendet werden, indem es die Variabel Dämpfung der Lichtwellen In Signale umwandelt, die die Informationen liefern.

Der Bildsenoren Markt ist nach Typ (CMOS, CCD), Endnutzer-Industrie (Konsumerelektronik, Gesundheitswesen, Industrie, Sicherheit und Überwachung, Automobil & Transport, Luft- und Raumfahrt & Verteidigung) und Geographie (Nordamerika (Vereinigte Staaten, Kanada), Europa (Vereinigtes Königreich, Deutschland, Frankreich, Rest von Europa), Asien-Pazifik (China, Indien, Japan, Rest von Asien-Pazifik), Rest der Welt) segmentiert. Die Marktgrößen und Prognosen werden In Wert In (USD) für alle oben genannten Segmente bereitgestellt.

| CMOS |

| CCD |

| Front-Side Illuminated (FSI) |

| Back-Side Illuminated (BSI) |

| Gestapelte BSI |

| Rolling Shutter |

| Global Shutter |

| Sichtbar (RGB) |

| Nahinfrarot (NIR) |

| Kurzwellen-Infrarot (SWIR) |

| Röntgen / UV |

| Weniger als 1 MP |

| 1-3 MP |

| 4-12 MP |

| 13-24 MP |

| Größer oder gleich 25 MP |

| Konsumerelektronik |

| Automotive und Transport |

| Industrielle Automatisierung und Robotik |

| Sicherheit und Überwachung |

| Gesundheitswesen und Biowissenschaften |

| Luft- und Raumfahrt und Verteidigung |

| Andere (Smart City, Landwirtschaft, Marine) |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Naher Osten | Israel |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Türkei | |

| Rest des Nahen Ostens | |

| Afrika | Südafrika |

| Ägypten | |

| Rest von Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Typ | CMOS | |

| CCD | ||

| Nach Verarbeitungstechnologie | Front-Side Illuminated (FSI) | |

| Back-Side Illuminated (BSI) | ||

| Gestapelte BSI | ||

| Nach Verschlussart | Rolling Shutter | |

| Global Shutter | ||

| Nach Spektrum | Sichtbar (RGB) | |

| Nahinfrarot (NIR) | ||

| Kurzwellen-Infrarot (SWIR) | ||

| Röntgen / UV | ||

| Nach Auflösung | Weniger als 1 MP | |

| 1-3 MP | ||

| 4-12 MP | ||

| 13-24 MP | ||

| Größer oder gleich 25 MP | ||

| Nach Endnutzer-Industrie | Konsumerelektronik | |

| Automotive und Transport | ||

| Industrielle Automatisierung und Robotik | ||

| Sicherheit und Überwachung | ||

| Gesundheitswesen und Biowissenschaften | ||

| Luft- und Raumfahrt und Verteidigung | ||

| Andere (Smart City, Landwirtschaft, Marine) | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Naher Osten | Israel | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Ägypten | ||

| Rest von Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der aktuelle Bildsenoren Markt?

Der Bildsenoren Markt steht bei USD 30,65 Milliarden In 2025 und wird voraussichtlich USD 45,54 Milliarden bis 2030 erreichen.

Welcher Sensortyp dominiert den Bildsenoren Markt?

CMOS-Technologie dominiert mit 93% Marktanteil In 2024 dank integrierter Verarbeitung und niedrigerem Stromverbrauch.

Warum wachsen gestapelte BSI-Sensoren so schnell?

Gestapelte BSI trennt Photodioden und Logik über Schichten, erhöht Sensitivität und bettet KI ein, was 55% CAGR bis 2030 vorantreibt.

Wie viele Kameras verwendet ein durchschnittliches Auto heute?

Fahrzeuge verwenden etwa 8 Kameras In 2025 und werden voraussichtlich 12 bis 2028 integrieren, um ADAS- und autonome Funktionen zu unterstützen.

Welcher regionale Markt expandiert am schnellsten?

Asien-Pazifik liefert das meiste globale Volumen, aber Nordamerika verzeichnet die schnellste CAGR von 9,1% bis 2030 aufgrund von Sicherheitsregulierungen und Verteidigungsinvestitionen.

Was ist das Hauptrisiko der Lieferkette für Bildsenoren-Produzenten?

Starke Abhängigkeit von wenigen 300 mm Fabs verursacht Preisschwankungen und Allokationsherausforderungen, wenn die Nachfrage nach anderen Halbleitern wie KI-Beschleunigern steigt.

Seite zuletzt aktualisiert am: