Vibrationssensor-Marktgröße und Marktanteil

Vibrationssensor-Marktanalyse von Mordor Intelligence

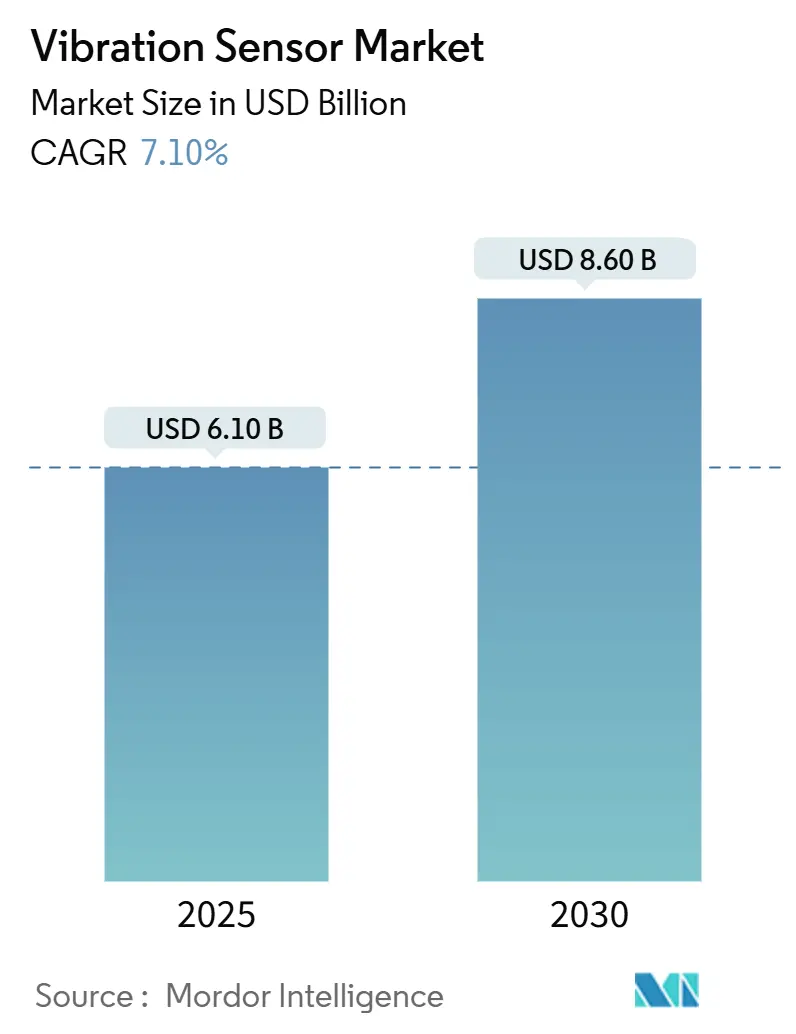

Die Vibrationssensor-Marktgröße wird auf USD 6,10 Milliarden im Jahr 2025 geschätzt und soll bis 2030 USD 8,60 Milliarden erreichen, was einer CAGR von 7,10% während des Zeitraums entspricht. Kontinuierliche Investitionen in vorausschauende Wartungsprogramme, miniaturisierte MEMS-Designs und strengere Vorschriften zur Maschinengesundheit beschleunigten die Einführung in Fabriken, Windparks und Fahrzeugwerken. Hersteller im asiatisch-pazifischen Raum, Windturbinen-Eigentümer und Automobilhersteller lenkten einen Großteil dieser Ausgaben, unterstützt durch fallende Sensorpreise und lokale Halbleiterkapazitätserweiterungen. Drahtlose Konnektivität reduzierte Installationskosten, und Edge-AI-Firmware verringerte den Datenverkehr, wodurch Sensoren für abgelegene oder gefährliche Standorte praktikabel wurden. Währenddessen gewann die Diversifizierung der Lieferketten nach Chinas Exportkontrollen von 2025 für Seltene Erden, die in keramischen Sensorelementen verwendet werden, an Dringlichkeit.[1]MainRich Magnets, "China's 2025 Rare Earth Export Controls: A Comprehensive Guide for Importing Sintered NdFeB Magnets," mainrichmagnets.com

Wichtige Berichtsergebnisse

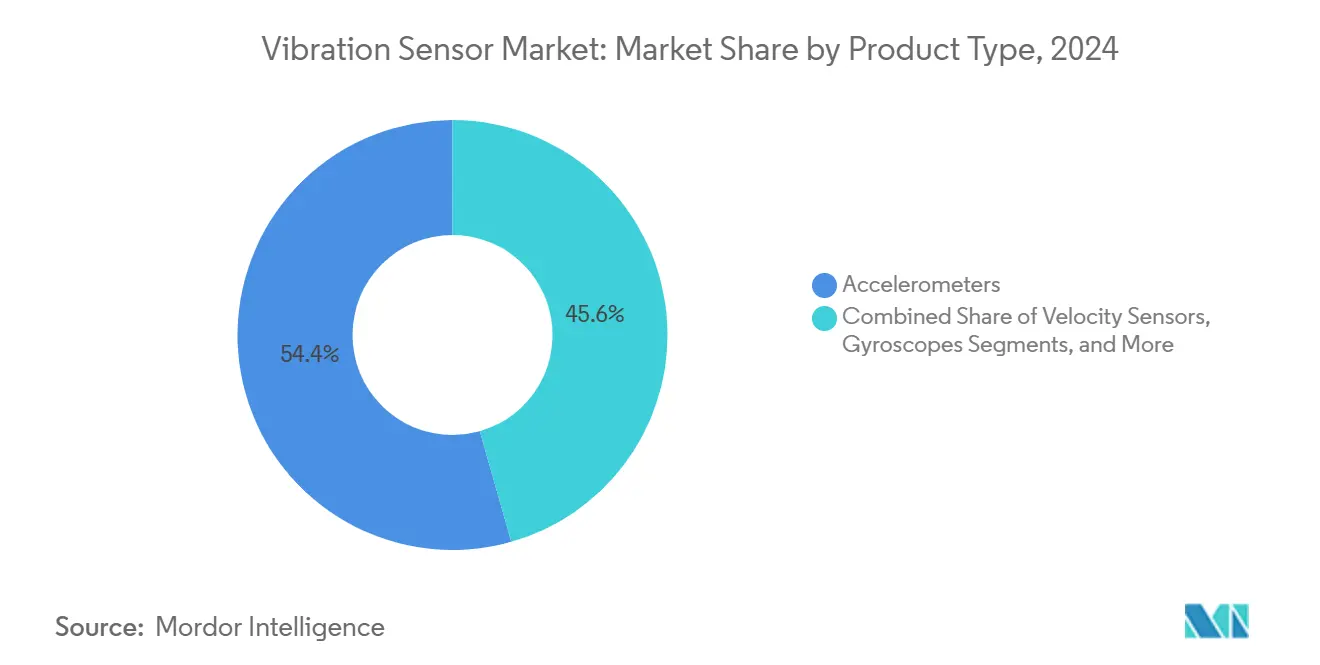

- Nach Produkttyp hielten Beschleunigungsmesser 54,4% des Vibrationssensor-Marktanteils im Jahr 2024, während drahtlose Geschwindigkeitssensoren voraussichtlich mit einer CAGR von 9,1% bis 2030 wachsen werden.

- Nach Technologie führten piezoelektrische Geräte mit 46,3% Anteil im Jahr 2024, aber MEMS-Geräte waren die am schnellsten wachsenden mit einer CAGR von 10,3% bis 2030.

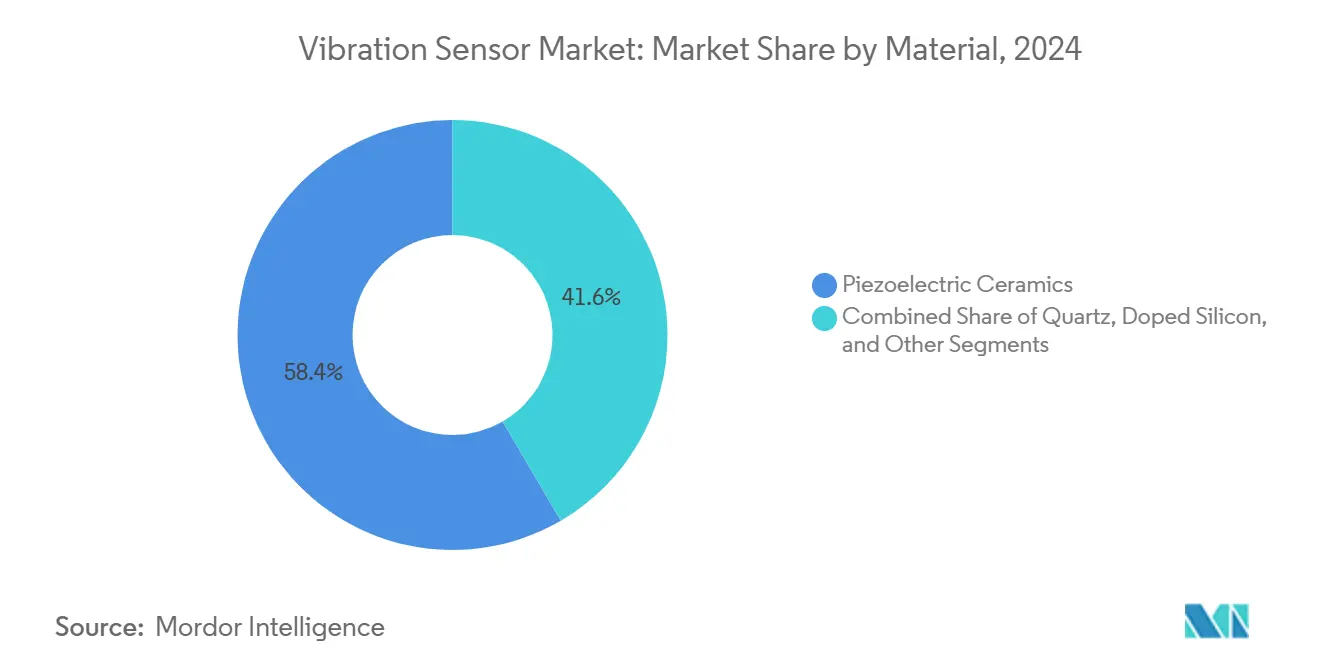

- Nach Material machten Piezokeramiken 58,4% des Vibrationssensor-Marktanteils im Jahr 2024 aus, während dotierte Siliziumsubstrate voraussichtlich mit einer CAGR von 7,9% wachsen werden.

- Nach Endanwenderbranche kommandierte die industrielle Fertigung einen 27,2% Anteil im Jahr 2024, jedoch sollten Automobilanwendungen mit einer CAGR von 8,9% bis 2030 wachsen.

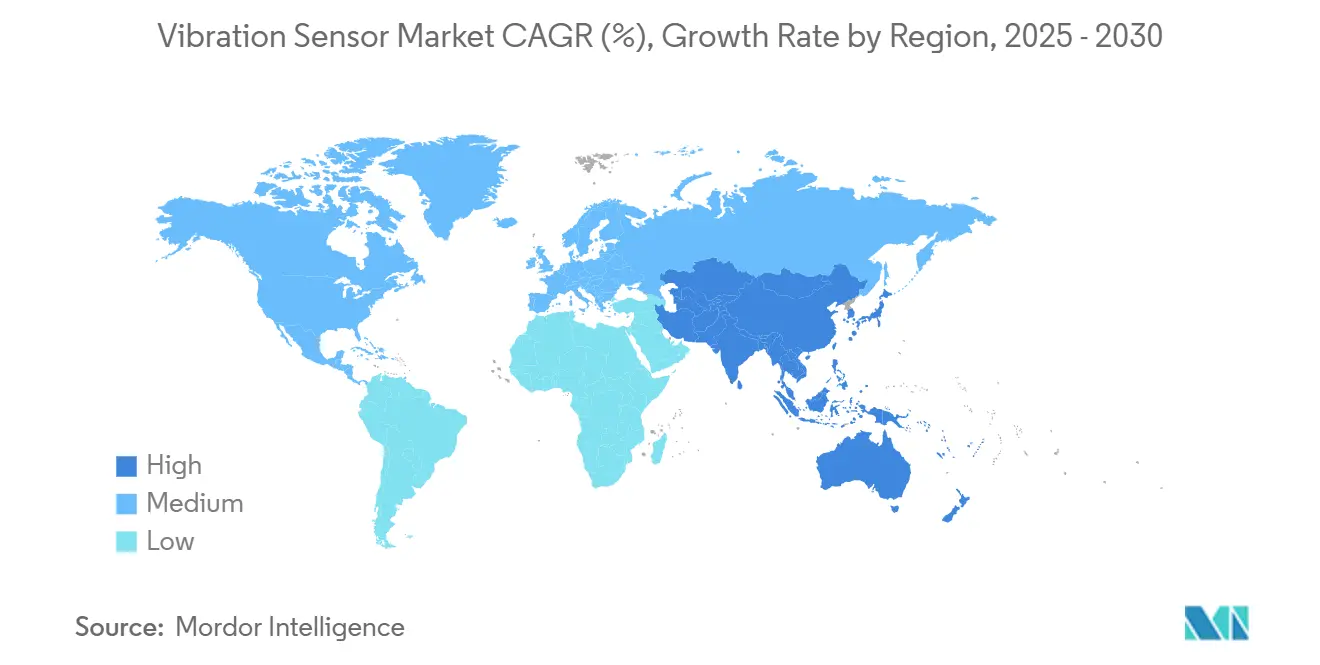

- Nach Geographie trug der asiatisch-pazifische Raum 34,2% Umsatz im Jahr 2024 bei und sollte eine CAGR von 8,3% erreichen, wodurch die regionale Führung beibehalten wird.

Globale Vibrationssensor-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Verbreitung von vorausschauenden Wartungsprogrammen in kontinuierlichen Prozessindustrien (Asien-Pazifik) | +1.8% | Asien-Pazifik-Kern, Übertragung auf MEA | Mittelfristig (2-4 Jahre) |

| Aufkommen von drahtlosen MEMS-Sensoren für gefährliche Öl- und Gas- Standorte (Naher Osten) | +1.2% | Naher Osten und Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Edge-AI-fähige Diagnostik in der Automobilmontage (Europa) | +1.5% | Europa und Nordamerika | Mittelfristig (2-4 Jahre) |

| Verpflichtende ISO 20816-Konformität in EU und Nordamerika | +0.9% | EU und Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Ausbau von Windturbinen-Installationen (Nordics und China) | +1.1% | Nordics, China, Übertragung auf Global | Langfristig (≥ 4 Jahre) |

| Miniaturisierungsanforderungen von Wearables und Hearables | +0.8% | Global | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verbreitung von vorausschauenden Wartungsprogrammen in kontinuierlichen Prozessindustrien

Betreiber im asiatisch-pazifischen Raum nutzten vorausschauende Wartung, um ungeplante Ausfallkosten um bis zu 50% zu reduzieren, indem sie sich auf dichte Sensornetze stützten, die hochfrequente Daten an Analyse-Engines streamen. Frühe Projekte wie die Nordic Sugar-Dampftrockner-Nachrüstung demonstrierten 13-tägige Fehlvorhersagefenster und validierten die Amortisation für große Chemie- und Stahlstandorte. Kontinuierliche Überwachung ersetzte periodische Begehungskontrollen, und Edge-Computing-Chips, die in Knoten eingebettet waren, senkten die Latenz auf Millisekundenniveau. Chinesische Stimuli für Industrie 4.0-Upgrades erhielten die Dynamik aufrecht und integrierten Tausende von Geräten pro Anlage. Folglich gewann der Vibrationssensor-Markt langfristige wiederkehrende Nachfrage aus Wartungsbudgets anstatt aus Investitionszyklen.

Aufkommen von drahtlosen MEMS-Sensoren für gefährliche Öl- und Gas-Standorte

Offshore-Plattformen und Raffinerien führten zertifizierte drahtlose Knoten ein, die kostspielige Kabelverlegungen durch ATEX-Zonen eliminierten. Batterielebensdauer überstieg drei Jahre, und piezoelektrische Energy-Harvester verlängerten die Serviceintervalle weiter. Betreiber schätzten die Nachrüstfähigkeit, ohne den Durchsatz abzuschalten, der andernfalls USD 50.000 pro Stunde kosten könnte. Eingebettete FFT-Verarbeitung in jedem Sensor produzierte umsetzbare Lagerververschleiß-Metriken und reduzierte den Bedarf an Vor-Ort-Vibrationsanalytikern. Diese Vorteile erweiterten die adressierbare Basis und hoben den Vibrationssensor-Markt in Kohlenwasserstoffwirtschaften, die historisch bei der digitalen Wartungseinführung zurücklagen.

Edge-AI-fähige Diagnostik in der Automobilmontage

Europäische Automobilhersteller statteten Roboterarme und Fördermotoren mit Edge-AI-Sensoren aus, um Mikro-Defekte zu erkennen, die für Kameras oder menschliche Inspektoren unsichtbar sind. BMWs Hams Hall-Werk vermied kostspielige Stillstände, indem Anomalien in unter einer Millisekunde markiert wurden. Analog Devices' Voyager4-Modul filterte Rohdaten an Bord, schrumpfte Übertragungen und verlängerte die Batterielebensdauer um 50%. Elektrofahrzeug-Linien führten neue Hochgeschwindigkeits-Motorharmoniken ein, was häufiges Algorithmus-Retraining erforderte, aber die Notwendigkeit flexibler Firmware verstärkte. Infolgedessen erfasste der Vibrationssensor-Markt einen technologiegetriebenen Aufschwung in europäischen und nordamerikanischen Fahrzeugfabriken.

Verpflichtende ISO 20816-Konformität in EU und Nordamerika

Der ISO 20816-3:2022-Standard kodifizierte Vibrationsgrenzen für Industriemaschinen über 15 kW und verpflichtete Betreiber zur Installation kontinuierlicher Überwachung an Kompressoren, Pumpen und Turbinen.[2]ISO, "ISO 20816-3:2022 Mechanical Vibration - Measurement and Evaluation of Machine Vibration - Part 3," iso.org Bewertungszonen verknüpften Vibrationsniveaus direkt mit Wartungsauslösern und lenkten Käufer zu hochauflösenden Sensoren. Anbieter wie Monnit boten Geräte an, die auf das 10-200 Hz-Band abgestimmt waren, das mit Compliance-Schwellenwerten übereinstimmte. Die Vermeidung von Regulierungsstrafen und Versicherungszuschlägen hielt die Kaufdringlichkeit hoch und stärkte die kurzfristige Akzeptanz im Vibrationssensor-Markt.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Kalibrierungsdrift von piezoelektrischen Sensoren bei extremen Temperaturen | -0.7% | Global, besonders in rauen Umgebungen | Kurzfristig (≤ 2 Jahre) |

| Datensicherheitsbedenken bei cloud-basierten Analysen (Verteidigung) | -0.5% | Nordamerika und EU-Verteidigungssektoren | Mittelfristig (2-4 Jahre) |

| Mangel an speziellen Piezokeramik-Materialien (China Exportkontingente) | -0.9% | Globale Lieferkette | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Kalibrierungsdrift von piezoelektrischen Sensoren bei extremen Temperaturen

Piezoelektrische Elemente zeigten Ausgabeabweichungen über 110 °C, wobei Fehler bei moderaten Heizraten 1,06% erreichten. Häufige Rekalibrierung erhöhte Lebenszykluskosten in Turbinen und Luft- und Raumfahrtmotoren, wo thermische Zyklen routinemäßig auftraten. Hochtemperatur-Einkristall-Alternativen arbeiteten zuverlässig über 600 °C, kommanderten jedoch Premiumpreise. Entwickler erforschten Kompensationsschaltungen und Dual-Sensor-Konfigurationen, doch komplexe Designs begrenzten die Massenmarkt-Attraktivität. Der resultierende Leistung-Preis-Kompromiss verlangsamte Einsätze in anspruchsvollen Nischen des Vibrationssensor-Marktes.

Datensicherheitsbedenken bei cloud-basierten Analysen (Verteidigung)

Verteidigungs- und kritische Infrastruktur-Betreiber zögerten, Vibrationssignaturen in öffentliche Clouds zu streamen, aus Furcht vor Spionage- oder Sabotage-Risiken. Luftgeklemmte oder unidirektionale Datenpfade milderten Bedrohungen, schränkten jedoch erweiterte Mustererkennung-Dienste ein. Edge-Verarbeitung bot einen Kompromiss, erforderte jedoch Vor-Ort-Rechenressourcen und sichere Firmware-Update-Kanäle. Infolgedessen verlangsamte Cybersicherheit-Compliance die Einführung in sensiblen Luft- und Raumfahrt-, Marine- und Pipeline-Assets und beschnitt das Wachstumspotential für den Vibrationssensor-Markt in diesen Segmenten.

Segmentanalyse

Nach Produkttyp: Beschleunigungsmesser treiben Markt an, während Geschwindigkeitssensoren beschleunigen

Beschleunigungsmesser generierten 54,4% Umsatz im Jahr 2024 und untermauerten die Vibrationssensor-Marktgröße von USD 6,10 Milliarden durch ihre dreiachsige Vielseitigkeit in Fahrzeugen, Smartphones und Fabrikmotoren. Drahtlose Geschwindigkeitsgeräte, obwohl kleiner im Wert, führten das Wachstum mit 9,1% CAGR bis 2030 an, da Raffinerie- und Pipeline-Ingenieure die direkte Korrelation der Geschwindigkeit mit der Lagergesundheit schätzten.

Der Miniaturisierungsschub spornte Beschleunigungsmesser der nächsten Generation wie Bosch Sensortecs BMA580 an, der das Packungsvolumen um 76% reduzierte, während Sensitivitätsziele für Hearables erreicht wurden. Edge-Filterung in diesen Chips reduziert ausgehende Daten, indem nur Anomalien übertragen werden, wodurch Bandbreite in Mesh-Netzwerken geschont wird. Parallele Fortschritte im Energy Harvesting verlängerten die Knotenlebensdauer und ermöglichten fünfjährige Wartungsintervalle an entfernten Assets. Zusammen ermöglichten diese Verbesserungen dem Vibrationssensor-Markt, sich auf Wearables und zustandsbasierte Schmiersysteme auszuweiten, die zuvor durch Strom- oder Größenlimits eingeschränkt waren.

Nach Technologie: MEMS-Innovation fordert piezoelektrische Dominanz heraus

Piezoelektrische Elemente behielten einen 46,3% Anteil im Jahr 2024 dank Niederfrequenz-Sensitivität, aber MEMS-Lieferungen expandierten mit einer CAGR von 10,3%, da Halbleiterfabs Wafer-Level-Ökonomien lieferten. Der Vibrationssensor-Markt profitierte von Single-Die-Integration, die diskrete analoge Front-Ends in kompakte System-on-Chip-Packages kollabierte.

Texas Instruments' Ultraschall-Linsenreinigungsdemonstration hob MEMS-Vielseitigkeit hervor und nutzte programmierbare Vibrationen zur Entfernung von Verunreinigungen von Automobilkameras. Foundry-Fortschritte ermöglichten Multi-Achsen-Arrays, die Sub-g-Vibrationen messen, geeignet für strukturelle Gesundheitsüberwachung. Währenddessen dienten piezoresistive und kapazitive Designs ultra-niedrigstrom Wearables, wo Arbeitszyklen spärlich waren. Dieses diversifizierte Portfolio erlaubte OEMs, Architekturen basierend auf Bandbreite, Kosten und Leistung zu wählen und erweiterte die Gesamtdurchdringung des Vibrationssensor-Marktes.

Nach Material: Dotiertes Silizium gewinnt Boden gegen Keramik-Führung

Piezokeramiken lieferten 58,4% der 2024-Lieferungen, doch dotiertes Silizium wuchs mit 7,9% CAGR, da Exportkontingente Preise für keramische Vorstufen anhoben. Die Vibrationssensor-Marktgröße für Siliziumlösungen sollte sich erweitern, da 200 mm MEMS-Linien schneller amortisierten und integrierte Elektronik Montagekosten reduzierten.

Quarz füllte hochpräzise Nischen, während flexible Polymerfilme biomedizinische Patches betraten, die Haut-Compliance erforderten. Hybrid-Stacks, die Silizium-MEMS und dünne keramische Schichten kombinierten, balancierten Kosten und Sensitivität und bedienten mittelgroße Industrienutzer. Diese Materialverschiebungen diversifizierten Beschaffungsstrukturen und isolierten den Vibrationssensor-Markt teilweise von geopolitischen Lieferschocks.

Nach Endanwenderbranche: Automobilwachstum übertrifft Fertigungs-Führung

Industrielle Fertigung generierte 27,2% Umsatz im Jahr 2024, verankert durch kontinuierliche Prozessanlagen, die Tausende von Knoten pro Standort einbetteten. Automobillinien sollten jedoch mit 8,9% CAGR steigen und USD 0,96 Milliarden zur Vibrationssensor-Marktgröße bis 2030 hinzufügen, da EV-Antriebsstränge neue Überwachungspunkte einführten.

Edge-AI-Firmware ermöglichte sofortige Ablehnung defekter Batteriezellen auf Förderbändern, während fahrzeuginterne Sensoren Motorlager-Verschleiß vor Garantieablauf vorhersagten.[3]Automotive Manufacturing Solutions, "How AI Is Shaping the Future of Automotive Manufacturing," automotivemanufacturingsolutions.com Öl und Gas behielten stetige Nachfrage nach explosionsgeschützten drahtlosen Einheiten, und Stromerzeugungsbetreiber rüsteten Windturbinen aus, um Blattneigung-Wartung zu optimieren. Kollektiv erhielten diese Vertikalen eine breite Käuferbasis aufrecht und untermauerten wiederkehrendes Wachstum für den Vibrationssensor-Markt.

Geografische Analyse

Der asiatisch-pazifische Raum führte mit einem 34,2% Anteil im Jahr 2024, da Chinas Windturbinen-Ausrollungen und Indiens Halbleiter-Designzentren die lokale Nachfrage anhoben. Die 8,3% CAGR der Region übertraf auch globale Durchschnitte und bewahrte ihre Führung bis 2030. Japanische Präzisionsmaschinenhersteller bestellten hochauflösende Sensoren für Robotik und vergrößerten den Vibrationssensor-Markt im Block weiter.

Nordamerika folgte, angetrieben durch ISO-Compliance in Chemieanlagen und Luft- und Raumfahrtprogrammen, die strahlungstolerante Geräte erfordern. US-Verteidigungsnachrüstungen bevorzugten edge-verarbeitete Einheiten, die luftgeklemmt blieben und Cybersicherheitsexposition milderten. Kanadische Bergleute installierten robuste drahtlose Mesh-Netzwerke über entfernte Gruben, wo kabelgebundene Verlegungen unpraktikabel waren, und fügten Nischennachfrage zum Vibrationssensor-Markt hinzu.

Europa zeigte fortgeschrittene Reife, exemplifiziert durch BMWs sensor-ausgestattete Robo-Hunde, die Motorwerke patrouillierten. Nordische Offshore-Windparks statteten Hochkanal-Zähl-Systeme auf 15 MW-Turbinen aus, um Gier- und Blattharmoniken zu überwachen. Strenge Arbeitssicherheits-Direktiven versicherten stetige Upgrades und hielten den Vibrationssensor-Markt trotz makroökonomischer Gegenwinds resilient.

Südamerika und der Nahe Osten/Afrika blieben aufstrebend aber dynamisch. Brasilianische Bergleute und Agrobusiness-Verarbeiter begannen mit der Installation zustandsüberwachender Kits, unterstützt durch fallende MEMS-Kosten. Golf-Region-NOCs umarmten ATEX-bewertete drahtlose Sensoren für Abfackel-Stacks und Kompressoren und erweiterten schnell den Vibrationssensor-Markt-Fußabdruck in gefährlichen Bereichs-Einsätzen.

Wettbewerbslandschaft

Der Markt war im Jahr 2025 moderat fragmentiert. Emerson erweiterte die Analysetiefe durch den Abschluss seiner USD 8,2 Milliarden-Akquisition von National Instruments und kombinierte Sensoren mit LabVIEW-Grade-Software. SKF erweiterte Service-Umsätze durch die Akquisition von John Sample Groups Schmierungsmanagement-Einheit und verknüpfte Vibrationsschwellenwerte mit automatisierten Schmiersystemen. Honeywell kollaborierte mit Qualcomm, um 5G-Chipsätze in niedrigstrom Sensor-Gateways einzubetten und Bandbreite für höhere Abtastraten-Daten hinzuzufügen.[4]Honeywell, "Honeywell and Qualcomm Work to Revolutionize Energy Sector With 5G, Low Power Wireless and AI-enabled Solutions," honeywell.com

Start-ups fokussierten auf piezoelektrische mikromechanische Ultraschall-Transducer und konforme Array-Patente und verfolgten flexible Abzieh-und-Klebsensoren, die sich komplexen Maschinenformen anpassten. Komponentenriesen wie Texas Instruments veröffentlichten integrierte Hot-Swap-eFuses und Radar-SoCs, die Sensorknoten mit Strom- und Wahrnehmungs-ICs ergänzten. Inmitten von Talentmangel gingen viele etablierte Unternehmen Software-Allianzen ein, um Machine-Learning-Bibliotheken in Firmware einzubetten, anstatt von Grund auf zu bauen, und schärften die Differenzierung im Vibrationssensor-Markt.

Weißraum-Möglichkeiten bestanden in Energy Harvesting, cybersicherheitsgehärteten Protokollen und API-Standards, die Multi-Vendor-Datenfusion ermöglichten. Anbieter, die Hardware, Software und langfristige Service-Verträge bündeln konnten, standen bereit, Premium-Margen zu kommandieren. Jedoch ermutigte Preisdruck auf Commodity-Beschleunigungsmesser Skalenhersteller in Taiwan und Festland-China, Volumen zu jagen, was die Rivalität über niedrigere Stufen des Vibrationssensor-Marktes intensivierte.

Vibrationssensor-Branchenführer

-

SKF GmbH

-

Bosch Sensortec GmbH (Robert Bosch GmbH)

-

Honeywell International Inc.

-

Emerson Electric Corporation

-

Texas Instruments Incorporated

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Vestas sicherte sich einen 495 MW Offshore-Windauftrag mit 33 V236-15 MW-Turbinen in Taiwan und unterstrich die Nachfrage nach fortschrittlicher Vibrationsüberwachung in Großklasse-Turbinen.

- März 2025: Texas Instruments lancierte die TPS1685 48 V Hot-Swap-eFuse, die 6 kW Serverlasten schützen kann und AI-Workloads unterstützt, die verfeinerte thermische und Vibrationsübersicht erfordern.

- Januar 2025: Texas Instruments stellte den AWRL6844 60 GHz Radarsensor für Innenraumüberwachung vor, integrierte vier Sender und Empfänger, um Systemkosten um USD 20 pro Fahrzeug zu senken.

- Oktober 2024: Honeywell kooperierte mit Qualcomm zur Integration niedrigstrom AI-Prozessoren mit Industriesensoren für erweiterte Energiesektor-Überwachung.

Globaler Vibrationssensor-Marktberichts-Umfang

Ein Vibrationssensor ist ein Gerät, das die Menge und Frequenz von Vibrationen in einem System, einer Maschine oder einem Gerät erkennt und misst. Diese Messungen können Asset-Ungleichgewichte oder andere Probleme erkennen und zukünftige Ausfälle vorhersagen. Vibrationsüberwachung und -analyse sind wesentliche Qualitätsmess-Phänomene in moderner industrieller Infrastruktur.

Der Bericht verfolgt die Umsätze aus dem Verkauf von Vibrationssensoren in allen Regionen, einschließlich Nordamerika, Europa, Asien-Pazifik, Lateinamerika und Naher Osten & Afrika.

Der untersuchte Markt ist segmentiert nach Produkttypen wie Beschleunigungsmesser, Geschwindigkeitssensoren und berührungslose Wegaufnehmer unter verschiedenen Endanwender-Industrien wie Automobil, Gesundheitswesen, Luft- und Raumfahrt, Verteidigung, Verbraucherelektronik, Öl und Gas und mehreren Geografien. Die Auswirkung von Covid-19 auf den Markt ist ebenfalls unter dem Studienumfang abgedeckt.

| Beschleunigungsmesser |

| Geschwindigkeitssensoren |

| Wegsensoren |

| Gyroskope (Vibrations-Grad) |

| Piezoelektrisch |

| Piezoresistiv |

| Kapazitiv |

| Dehnungsmessstreifen |

| MEMS |

| Quarz |

| Piezokeramiken |

| Dotiertes Silizium |

| Andere |

| Automobil |

| Luft- und Raumfahrt und Verteidigung |

| Öl und Gas |

| Industrielle Fertigung |

| Stromerzeugung (inkl. Wind) |

| Gesundheitswesen |

| Verbraucherelektronik und Wearables |

| Andere |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Taiwan | ||

| Japan | ||

| Südkorea | ||

| Indien | ||

| ASEAN | ||

| Übriger Asien-Pazifik-Raum | ||

| Südamerika | Mexiko | |

| Brasilien | ||

| Argentinien | ||

| Übriges Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Übriger Naher Osten | ||

| Afrika | Südafrika | |

| Übriges Afrika | ||

| Nach Produkttyp | Beschleunigungsmesser | ||

| Geschwindigkeitssensoren | |||

| Wegsensoren | |||

| Gyroskope (Vibrations-Grad) | |||

| Nach Technologie | Piezoelektrisch | ||

| Piezoresistiv | |||

| Kapazitiv | |||

| Dehnungsmessstreifen | |||

| MEMS | |||

| Nach Material | Quarz | ||

| Piezokeramiken | |||

| Dotiertes Silizium | |||

| Andere | |||

| Nach Endanwenderbranche | Automobil | ||

| Luft- und Raumfahrt und Verteidigung | |||

| Öl und Gas | |||

| Industrielle Fertigung | |||

| Stromerzeugung (inkl. Wind) | |||

| Gesundheitswesen | |||

| Verbraucherelektronik und Wearables | |||

| Andere | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Übriges Europa | |||

| Asien-Pazifik | China | ||

| Taiwan | |||

| Japan | |||

| Südkorea | |||

| Indien | |||

| ASEAN | |||

| Übriger Asien-Pazifik-Raum | |||

| Südamerika | Mexiko | ||

| Brasilien | |||

| Argentinien | |||

| Übriges Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Türkei | |||

| Übriger Naher Osten | |||

| Afrika | Südafrika | ||

| Übriges Afrika | |||

Wichtige im Bericht beantwortete Fragen

Wie groß ist die aktuelle Größe des Vibrationssensor-Marktes?

Der Vibrationssensor-Markt stand bei USD 6,10 Milliarden im Jahr 2025 und soll bis 2030 auf USD 8,60 Milliarden bei einer CAGR von 7,10% wachsen.

Welcher Produkttyp dominiert den Vibrationssensor-Markt?

Beschleunigungsmesser führten mit 54,4% Vibrationssensor-Marktanteil im Jahr 2024, was ihre breite Anwendbarkeit über industrielle und Verbrauchergeräte widerspiegelt.

Warum wachsen MEMS-Technologien schneller als piezoelektrische Sensoren?

MEMS-Geräte profitieren von Halbleiter-Skaleneffekten, On-Chip-Integration und Eignung für drahtlose, Edge-AI-Anwendungen, was ihnen eine CAGR von 10,3% bis 2030 verleiht.

Welche Region repräsentiert die größte Chance für Lieferanten?

Der asiatisch-pazifische Raum trug 34,2% Umsatz im Jahr 2024 bei und soll mit 8,3% CAGR wachsen, angetrieben durch Fertigungsautomation und Windturbinen-Installationen.

Was sind die hauptsächlichen Hemmnisse für die Einführung?

Hochtemperatur-Kalibrierungsdrift in piezoelektrischen Sensoren und Cybersicherheitsbedenken über Cloud-Analysen begrenzen die Akzeptanz in Luft- und Raumfahrt- und Verteidigungseinstellungen.

Wie differenzieren führende Unternehmen ihre Angebote?

Marktführer integrieren AI-Analysen, sichere drahtlose Protokolle und Energy-Harvesting-Optionen, um von Hardware-Verkäufen zu abonnement-basierten Zustandsüberwachungsdiensten zu wechseln.

Seite zuletzt aktualisiert am: