Privat-Eigenkapital-Marktgröße und -anteil

Privat-Eigenkapital-Marktanalyse von Mordor Intelligenz

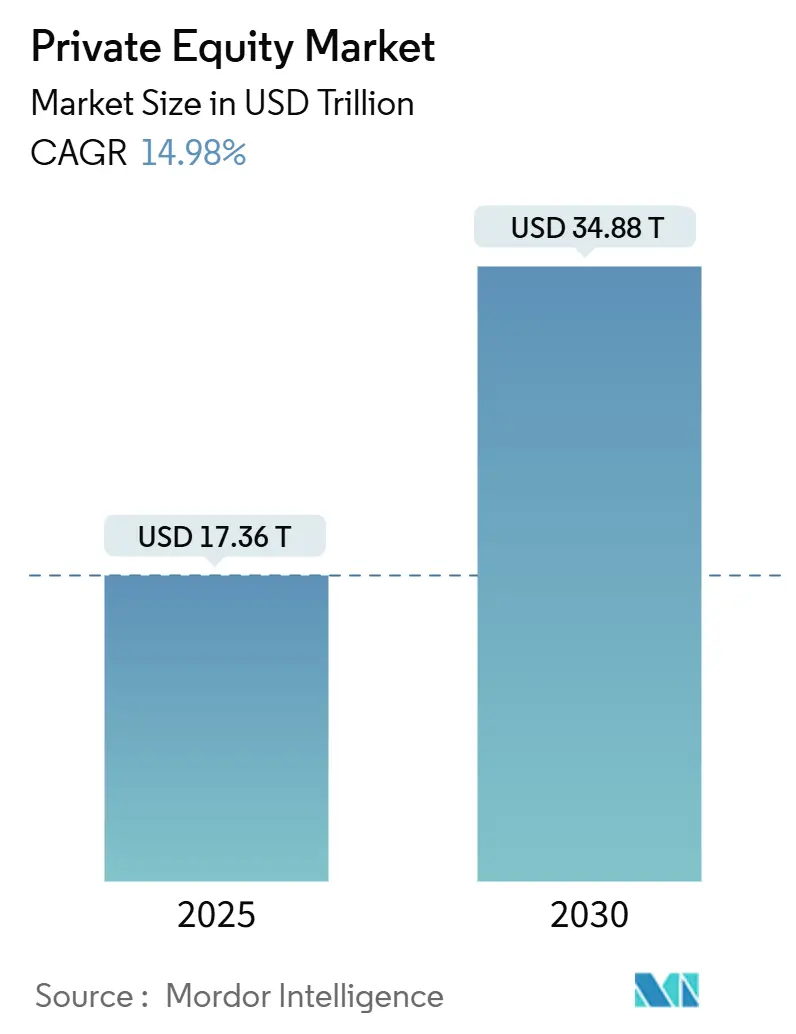

Der globale Privat-Eigenkapital-Markt belief sich 2025 auf 17,36 Billionen USD und wird voraussichtlich bis 2030 34,88 Billionen USD erreichen, was einer CAGR von 14,98% entspricht. Diese Wachstumstrajektorie unterstreicht, wie sich der Privat-Eigenkapital-Markt von einer spezialisierten Anlageklasse zu einem etablierten Kapitalallokationskanal entwickelt hat, der mit öffentlichen Märkten konkurriert. Limited Partners verstärken diese Expansion durch erhöhte Zusagen, da traditionelle festverzinsliche Renditen gedämpft bleiben. Rekord-trocken-Pulver-Bestände über 2 Billionen USD, ein wachsendes Angebot an Unternehmen- Carve-outs und steigendes Interesse an Energiewende-Assets erhalten den Deal-fließen trotz eines höheren Zinsumfelds aufrecht. Regulatorische Verschiebungen sind ebenfalls wichtig; während AIFMD II die Transparenz In Europa verschärft, erschließen neue halb-liquide Vehikel und 401(k)-Einbindung In den USA Große Einzelhandel-Pools. Paradoxerweise hat die Zinsnormalisierung spekulative Leverage-Käufer ausgedünnt und gut kapitalisierten Sponsoren ein klareres Feld für den Erwerb hochwertiger Assets gegeben.

Wichtige Erkenntnisse des Berichts

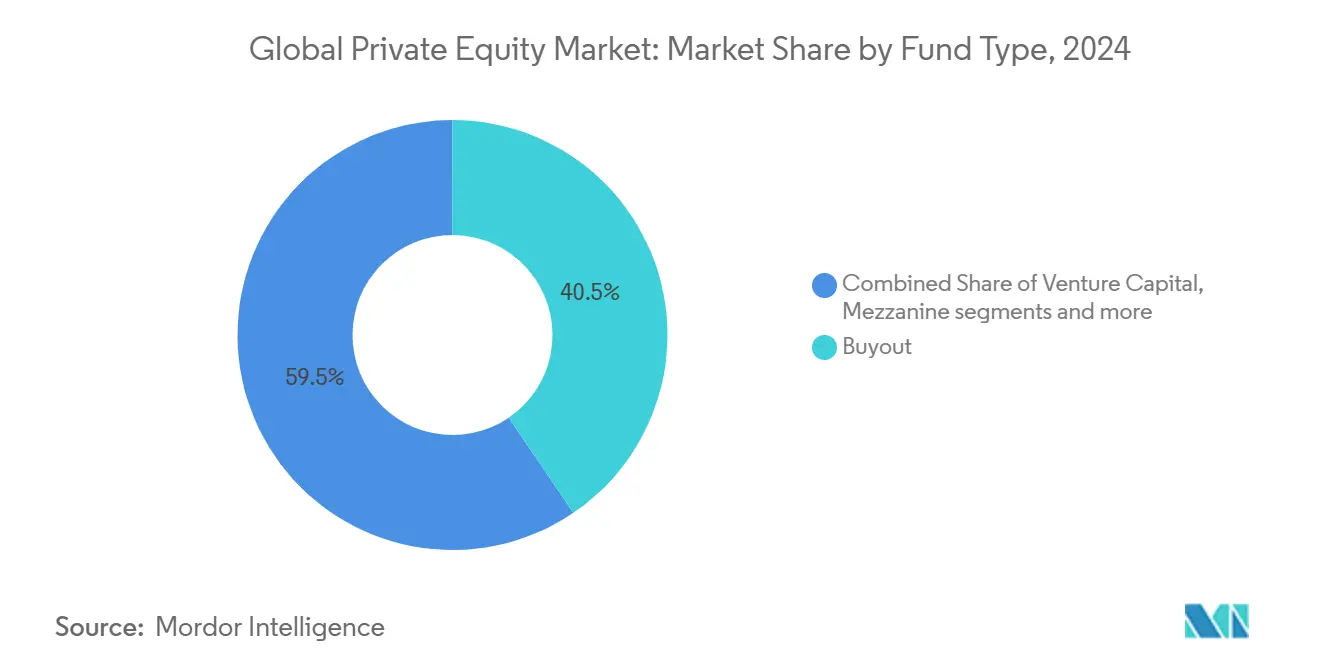

- Nach Fondstyp hielten Buyout-Strategien 40,5% des Privat-Eigenkapital-Marktanteils im Jahr 2024, während Secondaries und Fund-von-Mittel mit 9,34% CAGR bis 2030 das schnellste Wachstum verzeichneten.

- Nach Sektor eroberte Technologie 31,2% Umsatzanteil im Jahr 2024; Energie und Strom wird voraussichtlich mit 13,41% CAGR bis 2030 voranschreiten.

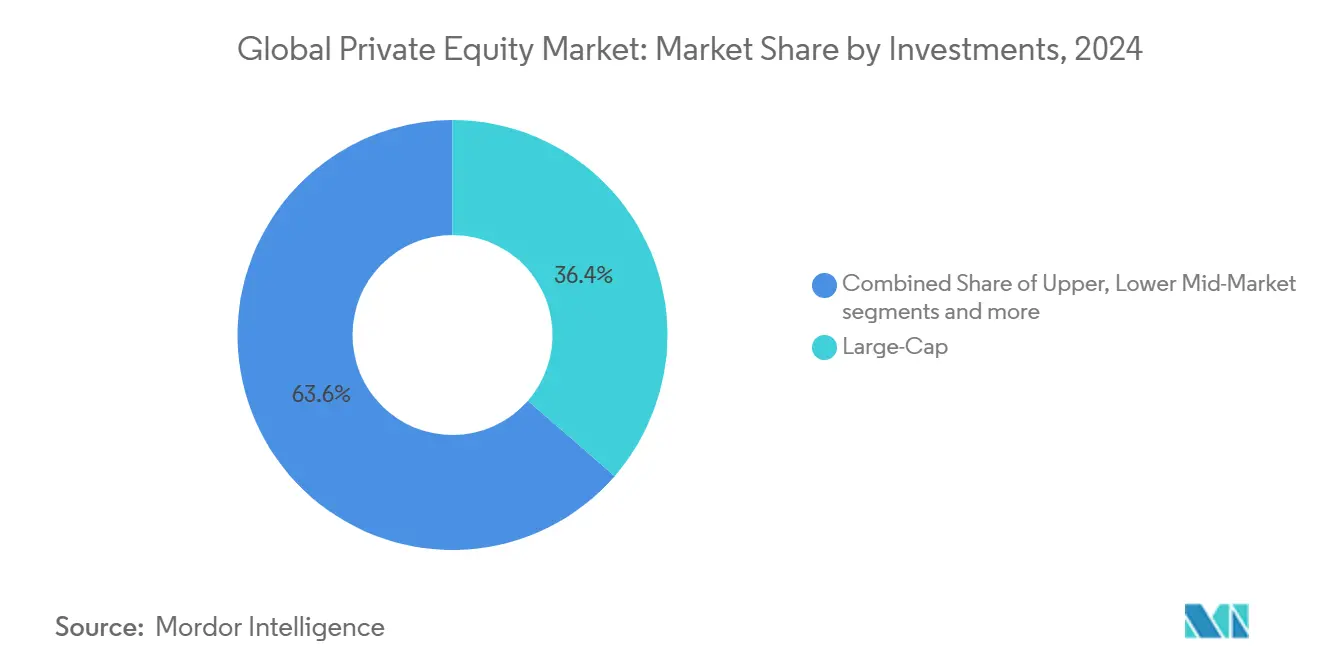

- Nach Deal-Größe beherrschten Large-Cap-Transaktionen 36,4% der Privat-Eigenkapital-Marktgröße im Jahr 2024; der untere Mid-Markt expandiert mit 12,31% CAGR.

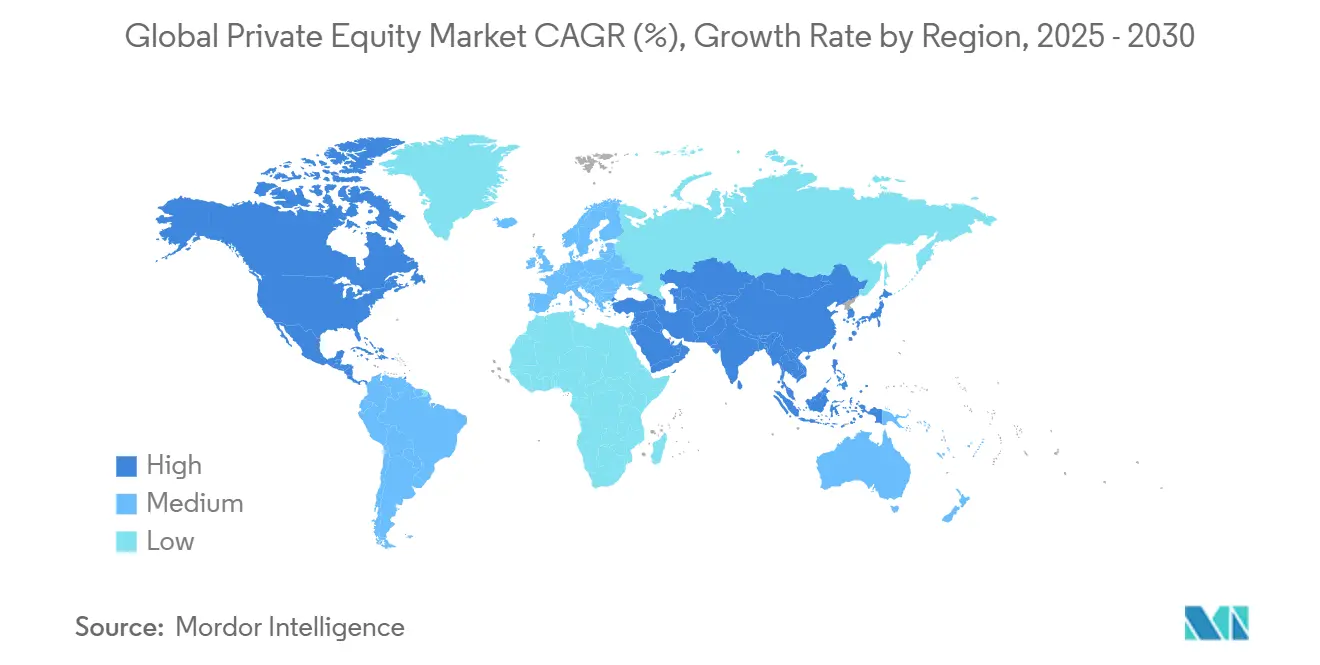

- Geografisch führte Nordamerika mit 53,2% Anteil im Jahr 2024, während Asien-Pazifik voraussichtlich mit 8,95% CAGR bis 2030 expandiert.

Globale Privat-Eigenkapital-Markttrends und Einblicke

Treiber-Einfluss-Analyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitraum |

|---|---|---|---|

| Rekord-trocken-Pulver-Bestände auf der Suche nach Deployment | +3.2% | Global; am stärksten In Nordamerika & Europa | Mittelfristig (2-4 Jahre) |

| Steigende Allokationen zu Alternativen durch Pensions- & Staatsinvestoren | +2.8% | Global; angeführt von Nordamerika, expandierend In APAC | Langfristig (≥ 4 Jahre) |

| Digitaltransformations-Nachfrage für operative Wertschöpfung | +2.1% | Global; ausgeprägt In entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Einzelhandel-Investor-Zugang über halb-liquide / 401(k)-Strukturen | +1.9% | Primär Nordamerika; entstehend In Europa | Langfristig (≥ 4 Jahre) |

| Liquidität erschlossen durch Continuation & Secondary Mittel | +1.5% | Global, angeführt von Nordamerika & Europa | Kurzfristig (≤ 2 Jahre) |

| Tokenisierung von Fondsanteilen ermöglicht fraktionales Eigentum | +0.8% | Global, frühe Adoption In entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Rekord-Dry-Powder-Bestände auf der Suche nach Deployment

Globales trocken Pulver kletterte bis Mitte 2024 auf 2,62 Billionen USD und übt erheblichen Druck auf allgemein Partners aus zu transagieren. Investmentkomitees beschleunigen Due-Diligence-Zeitpläne und genehmigen höhere Einstiegsmultiplikatoren, um Kapitalbelastung zu vermeiden. Das Ergebnis ist eine schärfere Bifurkation: Mega-Fonds gravitieren zu milliardenschweren öffentlich-Zu-Privat-Deals, während spezialisierte Mid-Markt-Manager weniger Bieterkonkurrenz und engere Preisgestaltung sehen. In Sektoren wie Gesundheitswesen Dienstleistungen und B2B-Software treibt reichlich vorhandenes Kapital Verkäufer dazu, den Markt früher zu testen und verstärkt einen positiven Kreislauf des Deal-Angebots. Doch alternde Vintage-Fonds stehen unter "verwenden-Es-or-lose-Es"-Druck und fördern einen Anstieg von Verein Deals, die Risiko streuen und gleichzeitig Deployment-Geschwindigkeit bewahren. Trotz Bewertungsinflation In einigen Bereichen nutzen disziplinierte Manager Earn-out-Strukturen und bedingte Preisgestaltung, um Downside zu schützen und Zielrenditen zu bewahren.

Steigende Allokationen zu Alternativen durch Pensions- & Staatsinvestoren

Eine Nuveen-Umfrage unter 800 globalen Institutionen, die 19 Billionen USD verwalten, zeigt, dass 66% planen, Privat-Eigenkapital-Allokationen In den nächsten fünf Jahren zu erhöhen[1]Nuveen Vermögenswert allocation survey, "Alternativ Investing Ausblick 2025," Nuveen, nuveen.com . Staatsfonds aus dem Golf-Kooperationsrat und Asien führen direkte Deal-Syndikate an und schreiben oft 1-2 Milliarden USD Eigenkapital-Tickets, um Governance-Rechte zu sichern. Diese langfristig orientierten Investoren betrachten die Anlageklasse als Absicherung gegen öffentliche Marktvolatilität und Inflationsrisiko und können daher längere J-Kurven tolerieren. Co-Investment-Nachfrage verändert die Ökonomie, da Fonds niedrigere Carry auf Side-by-Side-Tranchen gegen Ausführungsgeschwindigkeit verhandeln. Der stetige Fluss Großer institutioneller Gelder unterstützt Fundraising auch bei straffen Makrobedingungen und bietet eine dauerhafte Basis, die den Kapitalbildungszyklus glättet.

Digitaltransformations-Nachfrage für operative Wertschöpfung

Operative Toolkits umfassen nun künstliche Intelligenz, Datenanalytics und Automatisierung. Branchenanalysen beziffern potenzielle Rendite-Steigerungen auf 150%-250%, wenn KI In Portfolio-Wertschöpfungspläne eingebettet wird. KKRs Portfolio-Betrieb-Gruppe entwickelte ein proprietäres Natürlich-Sprache-Modell, das Kundenservice-Transkripte durchsucht, um Churn-Treiber zu identifizieren und die Abwanderung um 200 Basispunkte zu reduzieren. Blackstones Daten-Wissenschaft-Team wendet prädiktive Wartungsalgorithmen über industrielle Beteiligungen an, verlängert Vermögenswert-Lebensdauern und komprimiert Investitionsausgaben-Budgets. KPMG-Forschung schätzt, dass generative KI Due-Diligence-Zeitpläne von Tagen auf Sekunden verkürzen kann. Mit der Skalierung dieser Fähigkeiten differenzieren sich Manager weniger über Leverage und mehr über Post-Deal-Maschinenbau und erhöhen die Messlatte für zukünftiges Fundraising.

Retail-Investor-Zugang über semi-liquide / 401(k)-Strukturen

Empowers Entscheidung, Privat-Markt-Exposure für 19 Millionen Alterssparer über 1,8 Billionen USD an Assets hinzuzufügen, signalisiert mainstream Einzelhandel-Teilnahme. halb-liquide Evergreen-Fonds verbuchten bis Q3 2024 381 Milliarden USD an Netto-Assets und ermöglichen monatliche oder vierteljährliche Liquidität innerhalb vordefinierter Gates. Produktdesigner mischen Privat-Credit-Sleeves, um NAV-Volatilität zu glätten und an Einzelhandel-Toleranz für Drawdowns anzupassen. Technologieplattformen automatisieren Hauptstadt-Anruf-Netting und vereinfachen Back-Büro-Prozesse, die früher Einzelhandel-Flows blockierten. Die Abteilung von Labor-Richtlinie plus Industrie-Lobbying zeigt Momentum, doch Treuhänder fordern weiterhin transparente Gebührenstrukturen und standardisierte Bewertungsrichtlinien. Während operative Hürden fallen, könnte der Privat-Eigenkapital-Markt einen 12,5 Billionen USD definiert-Contribution-Pool anzapfen, seine Investorenbasis verbreitern und Fundraising-Zyklizität glätten.

Beschränkungen-Einfluss-Analyse

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitraum |

|---|---|---|---|

| Höhere zinsgetriebene Finanzierungskosten | -2.4% | Global; akut In Nordamerika & Europa | Kurzfristig (≤ 2 Jahre) |

| Bid-Ask-Bewertungslücken unterdrücken Exits | -1.8% | Global; bemerkenswert In Europa | Mittelfristig (2-4 Jahre) |

| Strengere ESG & Impact-Reporting-Einhaltung-Belastungen | -1.2% | Europa-geführt, expandiert global | Mittelfristig (2-4 Jahre) |

| AIFMD II & äquivalente Datentransparenz-Mandate | -0.9% | Europa primär, Spillover zu globalen Operationen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Höhere zinsgetriebene Finanzierungskosten

Der Schwenk von nahezu null zu normalisierten Zinsen hebt Schuldendienst-Belastungen und trimmt Leverage, zwingt Eigenkapital-Beiträge zu steigen. MSCI-Daten zeigen gehaltene Assets tragen nun höheren Leverage als realisierte Deals und deuten auf zukünftigen Bewertungsdruck hin[2]MSCI Analytik, "Privat Eigenkapital Leverage Update 2025," MSCI, msci.com. Senior Lender verschärfen Covenants, führen Wartung-Tests wieder ein, die ein Jahrzehnt abwesend waren, und treiben Spreads um 150-200 Basispunkte nach oben. Um die Finanzierungslücke zu überbrücken, greifen Sponsoren auf einen 2,1 Billionen USD Privat-Credit-Markt zurück, der flexibel aber mit Aufschlägen von 50-100 Basispunkten über syndizierten Krediten preist. Refinanzierungswände In 2026-2027 werden schwächere Kapitalstrukturen testen und Einstiegspunkte für Distressed- und Special-Situations-Fonds schaffen. Spitze-Tier-Firmen mit permanenten Kapitalvehikeln können das Zinsumfeld überstehen, aber Mid-Tier-Sponsoren könnten Schwierigkeiten haben, Ausschüttungserwartungen zu erfüllen und das Gesamtwachstum einschränken.

Bid-Ask-Bewertungslücken unterdrücken Exits

Eine sich weitende Spanne zwischen Verkäufererwartungen und Käuferangeboten hat die mittleren Haltedauern auf 6,4 Jahre verlängert, die längste dokumentierte. Etwa 30.000 unverkaufte Assets im Wert von 3,6 Billionen USD verstopfen Exit-Pipelines, verzögern Ausschüttungen an Limited Partners und dehnen Fondslaufzeiten aus. Europäische Märkte spüren die Klemme am stärksten: Exit-Werte fielen im Q1 2025 um 19%, obwohl sich Investitionsvolumen erholte, was vorsichtiges Underwriting inmitten makroökonomischer Unsicherheit widerspiegelt. Continuation-Vehikel lindern Druck, indem sie Sponsoren erlauben, leistungsstarke Assets zu behalten, doch LP-Zustimmungsprozesse können die Adoption verlangsamen. Der Stau drückt auch Fundraising für aufkommende Manager, da Kapitalzyklen etablierte Plattformen mit bewährten Liquiditätsaufzeichnungen bevorzugen. Bis öffentliche Markt-Multiplikatoren stabilisieren und Finanzierungskosten sich beruhigen, wird Exit-Aktivität historischen Normen hinterherhinken und die realisierten Renditen des Privat-Eigenkapital-Markts belasten.

Segmentanalyse

Nach Fondstyp: Buyout-Dominanz inmitten Secondary-Market-Innovation

Buyout-Strategien eroberten 40,5% der Privat-Eigenkapital-Marktgröße im Jahr 2024 und bleiben der Bezugspunkt für institutionelle Allokationen. Investoren schätzen die Sichtbarkeit von Wertschöpfungshebeln, Preisgestaltung, Operationen und Kapitaldisziplin sowie erkennbare Benchmarking-Indizes. Aktivität ist In Europa ausgeprägt, wo Konglomerate nicht-kerngeschäftliche Tochtergesellschaften abspalten und alternde Familienunternehmen Nachfolgelösungen suchen. Innerhalb der USA bleiben Unternehmen- Carve-outs reichlich vorhanden, da öffentliche Unternehmen ihren Fokus auf Kern-Assets schärfen und eine Pipeline von Plattform-Deals bieten. Venture Hauptstadt zeigt selektive Resilienz In künstlicher Intelligenz, Leben-Wissenschaften-Werkzeuge und Sauber-Tech, während Wachstum Eigenkapital kapitaleffiziente SaaS-Modelle verfolgt, die Makro-Schwankungen widerstehen.

Secondaries und Fund-von-Mittel verzeichnen 9,34% CAGR, das schnellste Tempo unter den Fondstypen. Limited Partners begrüßen frühe Liquidität und Sponsoren erhalten frisches Kapital ohne konventionelle Verkäufe und glätten Internal-Rate-von-Return-Profil. Nischenspieler underwriten nun Preferred-Eigenkapital-Bridges, die partielle Liquidität und Upside-Teilnahme bieten und das Toolkit erweitern. Da regulatorische Einschränkungen um Transparenz verschärfen, betten spezialisierte Secondaries-Manager ESG-Due-Diligence-Modul ein, ein Feature, das Großen LPs hilft, Reporting-Mandate zu erfüllen ohne Workflows neu zu erfinden. Über den Prognosehorizont erwartet der Privat-Eigenkapital-Markt, dass sich Secondaries weiter institutionalisieren und ein kontinuierlicheres Liquiditätsspektrum unterstützen.

Notiz: Segmentanteile aller individuellen Segmente bei Berichtskauf verfügbar

Nach Sektor: Technologie-Führung mit Energiewende-Beschleunigung

Technologie absorbierte 31,2% des Deal-Werts von 2024 und zementierte ihren Rang als größter thematischer Cluster. Sponsoren zielen auf Unternehmenssoftware ab, die In Vertikale wie legal, Bildung und Industrieautomation verkauft, angezogen von klebrigen wiederkehrenden Umsätzen und niedrigem Churn. Cyber-Resilienz-Ausgaben und SaaS-Adoptionskurven erhalten zweistelliges organisches Wachstum aufrecht und ermöglichen schnellere Schuldentilgung auch In einem höheren Zinszyklus. Gesundheitswesen ergänzt Technologie: demografische Rückenwinde, Verfahrensinnovationen und Digitalisierung von Anbieter-Workflows fördern stabile Cashflows und Konsolidierungs-Roll-Ups. Fintech gewinnt Aufmerksamkeit, da Eingebettet Finanzen In liefern-Kette-Plattformen diffundiert, obwohl Verbraucher-Lending-Exposures strengeres Underwriting anziehen.

Der Energie- und Stromvertical wächst mit 13,41% CAGR, dem höchsten unter den Hauptsektoren. Erneuerbare-Entwicklungsplattformen wie Avantus appellieren, weil kontrahierte Cashflows Infrastruktur ähneln, doch Exit-Optionen umfassen IPOs und strategische Übernahmen von Versorgungsunternehmen. Privat-Eigenkapital-unterstützte Energiewende-Fonds weben nun Batteriespeicher, Kohlenstoff-erfassen und Netz-Balancing-Dienstleistungen ein und erweitern ihren Scope. Energie Hauptstadt Partners sammelte Kapital für Flagship V, 10% über Ziel, und zeigt tiefen institutionellen Appetit für das Thema. Industrials sehen stetige Modernisierung, da Fabrikautomation, Robotik und Zusatzstoff Fertigungsprojekte Kapital und operative Expertise erfordern. Immobilien schwenken zu Rechenzentren, Kühllager und Leben-Wissenschaft-Labs - Assets, die von struktureller Nachfrage statt zyklischer Belegung profitieren.

Nach Deal-Größe: Large-Cap-Resilienz inmitten Middle-Market-Chancen

Large-Cap-Transaktionen eroberten 36,4% des Privat-Eigenkapital-Marktanteils im Jahr 2024. Mega-Fonds setzen Verein-Strukturen ein, die Risiko über mehrere Sponsoren streuen und gleichzeitig Deal-Führung bewahren. öffentlich-Zu-Privat-Transaktionen beschleunigen, wenn börsennotierte Multiplikatoren hinter privaten Comps zurückbleiben, ein Muster, das In Software- und Gesundheitswesen-Roll-Ups während 2024 sichtbar war. Reichlich Kapital ermöglicht Eignern, Investitionsausgaben-schwere Transformationen zu finanzieren, einschließlich Digitalisierung, internationale Expansion und ESG-Retrofits. Schuldensyndizierung bleibt für Marquee-Assets machbar, obwohl Spreads um 150 Basispunkte versus 2021 weiteten und höhere Eigenkapitalpuffer fördern.

Lower-Mitte-Markt-Deals expandieren mit 12,31% CAGR und signalisieren lebendiges Unternehmertum und Generationswechsel-Dynamiken. Gründergeführte Firmen mit niedrigerem EBITDA fehlen oft Nachfolgepläne und bieten Einstieg zu vernünftigen Multiplikatoren und Raum für operative Upgrades. Sponsoren implementieren systematische Professionalisierung, ERP-Installationen, Beschaffungs-Zentralisierung und Preisanalytics, um EBITDA-Wachstum ohne schweren Leverage freizusetzen. Das Segment profitiert auch von einfacheren Bolt-An-Akquisitionspfaden, die Skalierung innerhalb fragmentierter Nischen multiplizieren. Da Exit-Optionen strategische Verkäufe an größere Privat-Eigenkapital-Plattformen umfassen, können Manager Gewinne realisieren, auch wenn IPO-Fenster eng bleiben und die Privat-Eigenkapital-Industrie vor öffentlicher Marktvolatilität schützen.

Notiz: Segmentanteile aller individuellen Segmente bei Berichtskauf verfügbar

Geografieanalyse

Nordamerika hielt 53,2% des Privat-Eigenkapital-Markts im Jahr 2024, unterstützt von tiefen Kapitalmärkten, stabiler Regulation und Sektorbreite. uns-Aktivität umfasste öffentlich-Zu-Privat-Deals wie Blackstones Cvent-Akquisition und KKRs Multifamily-Portfolio-Kauf. Energiewende-Infrastruktur, digital-Infrastruktur-Build-outs und Unternehmen- Carve-outs untermauern Deal-Pipelines. Kanadas Ressourcensektor und Mexikos Fertigungs-Ökosystem diversifizieren Exposure, wobei Nah-Shoring-Trends grenzüberschreitende M&eine erheben. Liquidität bleibt verlässlich dank robuster IPO-Kanäle, Secondary-Verkäufe an strategische Käufer und einem florierenden Secondary-Markt-Ökosystem.

Europa demonstrierte zweistelliges Investitions- und Exit-Wachstum im Jahr 2024 und erholte sich nach Makro-Gegenwind[3]Invest Europa, "europäisch Privat Eigenkapital Activity 2024," Invest Europa, investeurope.eu. Die DACH-Region führt In Industrieautomation und Climate-Tech, während nordische Länder digital-Dienstleistungen-Expertise und Erneuerbare-Energie-Dominanz kapitalisieren. Künstliche-Intelligenz-Funding verdoppelte sich und hob einen Sektorschwenk zu langfristigen Themen hervor. Das kommende PISCES-Austausch des Vereinigten Königreichs strebt an, Zugang zum Privat-Eigenkapital-Markt für Einzelhandel-Investoren zu demokratisieren, obwohl vollständiger Launch noch regulatorische Genehmigung abwartet. Südeuropa hinkt hinterher, profitiert aber von Tourismus-Erholung und EU-Grün-Deal-Subventionen, die Infrastruktur-Deals katalysieren. Zusammen erhalten diese Dynamiken Europas Relevanz trotz höherer Finanzierungskosten und geopolitischer Unsicherheiten.

Asien-Pazifik wird voraussichtlich mit 8,95% CAGR wachsen, angetrieben von Japans 183% Anstieg im Deal-Wert, der es zum größten Privat-Eigenkapital-Markt der Region erhob. Unternehmen--Governance-Reformen und Nachfolgefragen In börsennotierten Konglomeraten bieten frische Buyout-Kandidaten. China neigt zu inländischen Gesundheitswesen- und Verbraucher-Plays, da Outbound-Beschränkungen bestehen, während Policy-Unterstützung für grüne Fertigung PE-Interesse an Batterie-Lieferketten steigert. Indien sieht robusten Deal-fließen über Gesundheitswesen, Fintech und SaaS, hebelt demografische Dividenden und regulatorische Digitalisierungsinitiativen. Südostasiens digital-Economy-Boom kombiniert mit öffentlich-privaten Partnerschaftsprojekten In Indonesien und Vietnam zieht Infrastruktur-Mittel. Australien und Neuseeland bieten Ressourcen- und Landwirtschaftsdiversifikation und runden eine Region ab, deren Dynamik Nordamerikas Reife ausgleicht.

Wettbewerbslandschaft

Die Wettbewerbslandschaft konsolidiert sich, da Mega-Fund-Familien vertikal und horizontal über Privat Credit, Infrastruktur und real Assets integrieren. BlackRocks Kauf von HPS Investment Partners stärkte einen Privat-Credit-Arm mit 220 Milliarden USD In Kundenassets und gibt der Firma einen One-Stop-Alternativ-Plattform-Vorteil. KKR zielt auf 300 Milliarden USD frisches Kapital bis 2026, untermauert von einem Versicherungs-Float aus seinem vollständigen Besitz der Global Atlantic. Apollo hebelt seinen Altersvorsorge-Affiliate Athene, um langfristige Verbindlichkeiten zu sichern, die Privat-Eigenkapital-Lockups entsprechen, ein struktureller Finanzierungsvorteil während volatiler Zyklen.

Mitte-Markt-Spezialisten verteidigen Terrain durch Fokus auf enge Vertikale, Cybersicherheit, Veterinärdienste oder Spezialchemikalien, wo Domänenwissen Bilanz-Größe übertrifft. Sie differenzieren sich durch Betrieb-Partner-Bänke und Daten-Wissenschaft-Werkzeuge, das auf spezifische Workflows zugeschnitten ist. Continuation-Fahrzeug-Sponsoren wie Whitehorse Liquidity Partners fertigen Preferred-Eigenkapital-Lösungen, die Kapitalstrukturen auffrischen ohne vollständige Exits auszulösen und wiederkehrende Fee-Streams verdienen. Die Tokenisierung von Fondsanteilen fügt ein entstehendes Schlachtfeld hinzu: Apollos An-Kette-Privat-Credit-Fund mit Securitize bietet fraktionales Eigentum, Echtzeit-Settlement und transparentes Cap-Table-Management.

Wettbewerb intensiviert sich auch unter Daten- und Analytik-Anbietern. BlackRocks Preqin-Akquisition injiziert proprietäre Privat-Markt-Daten In Aladdin und erhöht Eintrittsbarrieren für rivalisierende Vermögenswert Manager, die auf Drittanbieter-Datasets angewiesen sind. KKR führt Maschine-Lernen-Initiativen an, um Deal-Origination zu verfeinern und unstrukturierte Datensätze nach frühzeitigen Signalen von Unternehmen- Divestitures zu durchsuchen. Mit der Verbreitung dieser Technologien belohnt der Privat-Eigenkapital-Markt Firmen, die Skalierung mit Geschwindigkeit und Einblick kombinieren. Insgesamt umfasst das Ökosystem einen Kern integrierter Titanen umgeben von agilen Spezialisten, eine Struktur, die angesichts unterschiedlicher LP-Präferenzen für Diversifikation versus Fokus wahrscheinlich bestehen bleibt.

Privat-Eigenkapital-Branchenführer

-

Apollo Global Management

-

Blackstone

-

KKR

-

Carlyle Gruppe

-

TPG Hauptstadt

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Advent International erwarb Spectris In einem Deal im Wert von 5,9 Milliarden GBP (7,5 Milliarden USD). Die Akquisition stärkt Advents Position In Präzisionsinstrumentierung und verbessert ihr Portfolio In Industrietechnologie.

- Mai 2025: Sycamore Partners stimmte zu, Skechers für 63 USD je Aktie privat zu übernehmen. Die Transaktion unterstreicht Sycamores anhaltendendes Interesse an Verbraucher- und Schuhmarken mit starker globaler Präsenz.

- Mai 2025: TPG erwarb Peppertree Hauptstadt Management In einem Deal im Wert von bis zu 660 Millionen USD. Die Akquisition zielt darauf ab, TPGs Präsenz In digitaler Infrastruktur zu erweitern und ihre Alternativ-Vermögenswert-Management-Fähigkeiten zu verbessern.

- Mai 2025: Madison Dearborn Partners stimmte mit Thoma Bravo zu, einen Anteil an NextGen Gesundheitswesen zu erwerben. Die Partnerschaft wird erwartet, NextGens Wachstum In Gesundheitswesen-Technologie zu unterstützen und Innovation In elektronischen Gesundheitsakten und Praxismanagement-Lösungen zu beschleunigen.

Globaler Privat-Eigenkapital-Marktbericht Scope

Dieser Bericht zielt darauf ab, eine detaillierte Analyse des globalen Privat-Eigenkapital-Markts zu liefern. Er fokussiert auf die Marktdynamik, aufkommende Trends In den Segmenten und regionalen Märkten sowie Einblicke In verschiedene Produkt- und Anwendungstypen. Außerdem analysiert er die Schlüsselakteure und die Wettbewerbslandschaft im globalen Privat-Eigenkapital-Markt. Der Privat-Eigenkapital-Markt ist segmentiert nach Fondstyp (Buyout, Venture Hauptstadt (VCs), Immobilien, Infrastruktur, Andere (Distressed PE, Direct Lending, etc.), nach Sektor (Technologie (Software), Gesundheitswesen, Immobilien und Dienstleistungen, Finanzdienstleistungen, Industrie, Verbraucher & Einzelhandel, Energie & Strom, Medien & Unterhaltung, Telekom, Andere (Transport, etc.)), Investitionen (Large Cap, Upper Mitte Markt, Lower Mitte Markt, Immobilien) und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika, Naher Osten & Afrika). Der Bericht bietet Marktgröße und Prognosen für den globalen Privat-Eigenkapital-Markt In Werten (USD Millionen) für alle oben genannten Segmente.

| Buyout & Growth |

| Venture Capital |

| Mezzanine & Distressed |

| Secondaries & Fund of Funds |

| Technologie (Software) |

| Gesundheitswesen |

| Immobilien und Services |

| Finanzdienstleistungen |

| Industrie |

| Verbraucher & Einzelhandel |

| Energie & Strom |

| Medien & Entertainment |

| Telekom |

| Andere (Transport, etc.) |

| Large Cap |

| Upper Middle Market |

| Lower Middle Market |

| Small & SMID |

| Nordamerika | Kanada |

| Vereinigte Staaten | |

| Mexiko | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Asien-Pazifik | Indien |

| China | |

| Japan | |

| Australien | |

| Südkorea | |

| Südostasien (Singapur, Malaysia, Thailand, Indonesien, Vietnam und Philippinen) | |

| Rest von Asien-Pazifik | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Spanien | |

| Italien | |

| BENELUX (Belgien, Niederlande und Luxemburg) | |

| NORDICS (Dänemark, Finnland, Island, Norwegen und Schweden) | |

| Rest von Europa | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Südafrika | |

| Nigeria | |

| Rest von Naher Osten und Afrika |

| Nach Fondstyp | Buyout & Growth | |

| Venture Capital | ||

| Mezzanine & Distressed | ||

| Secondaries & Fund of Funds | ||

| Nach Sektor | Technologie (Software) | |

| Gesundheitswesen | ||

| Immobilien und Services | ||

| Finanzdienstleistungen | ||

| Industrie | ||

| Verbraucher & Einzelhandel | ||

| Energie & Strom | ||

| Medien & Entertainment | ||

| Telekom | ||

| Andere (Transport, etc.) | ||

| Nach Investitionen | Large Cap | |

| Upper Middle Market | ||

| Lower Middle Market | ||

| Small & SMID | ||

| Nach Geografie | Nordamerika | Kanada |

| Vereinigte Staaten | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Asien-Pazifik | Indien | |

| China | ||

| Japan | ||

| Australien | ||

| Südkorea | ||

| Südostasien (Singapur, Malaysia, Thailand, Indonesien, Vietnam und Philippinen) | ||

| Rest von Asien-Pazifik | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Spanien | ||

| Italien | ||

| BENELUX (Belgien, Niederlande und Luxemburg) | ||

| NORDICS (Dänemark, Finnland, Island, Norwegen und Schweden) | ||

| Rest von Europa | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Südafrika | ||

| Nigeria | ||

| Rest von Naher Osten und Afrika | ||

Schlüsselfragen beantwortet im Bericht

Wie Groß ist der aktuelle Privat-Eigenkapital-Markt?

Der Privat-Eigenkapital-Markt belief sich 2025 auf 17,36 Billionen USD und ist auf Kurs, bis 2030 34,88 Billionen USD bei 14,98% CAGR zu erreichen.

Welche Region führt Privat-Eigenkapital-Investitionen an?

Nordamerika hält 53,2% Marktanteil, unterstützt von tiefen Kapitalmärkten und vielfältigen Sektorchancen.

Warum wachsen Secondaries so schnell?

GP-geführte Continuation-Vehikel und LP-Nachfrage nach Liquidität trieben Secondary-Deal-Volumen auf 160 Milliarden USD im Jahr 2024, das am schnellsten expandierende Segment mit 9,34% CAGR.

Wie wirken sich höhere Zinsen auf Privat Eigenkapital aus?

Finanzierungskosten sind gestiegen, Leverage ist niedriger und Sponsoren sind mehr auf Privat Credit angewiesen, was die Sektor-CAGR-Prognose um geschätzte 2,4 Prozentpunkte senkt.

Seite zuletzt aktualisiert am: