Marktanalyse für Einzelhandelsautomatisierung in Europa

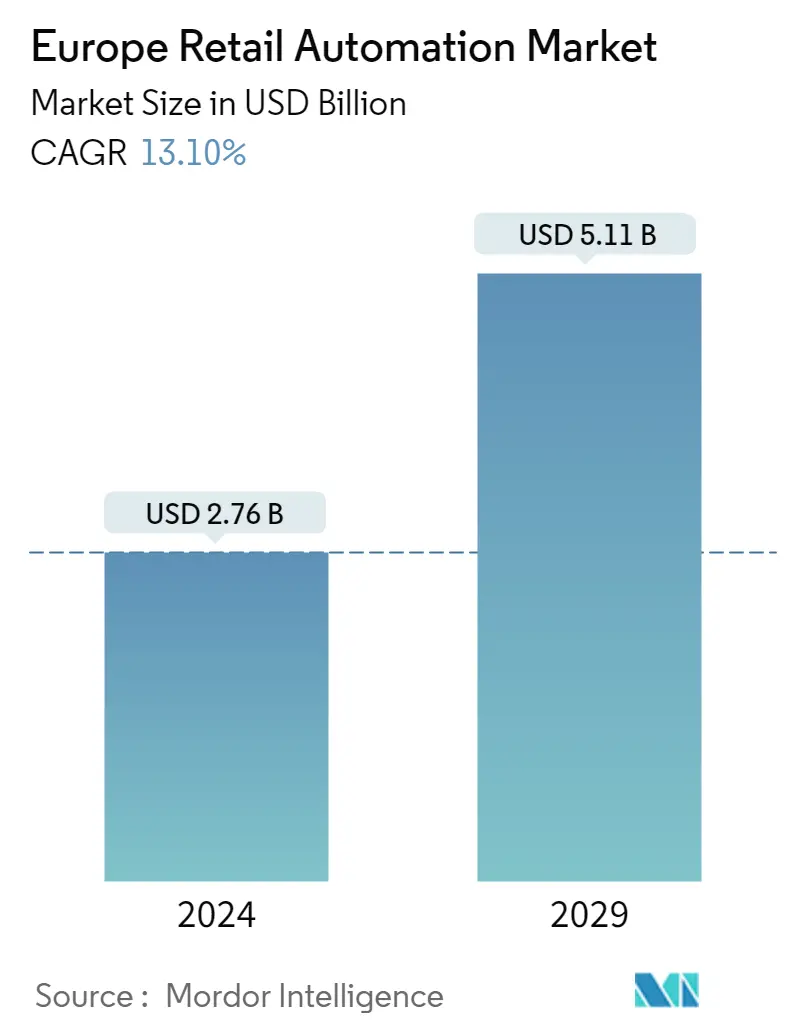

Die Größe des europäischen Marktes für Einzelhandelsautomatisierung wird im Jahr 2024 auf 2,76 Milliarden US-Dollar geschätzt und soll bis 2029 5,11 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 13,10 % im Prognosezeitraum (2024–2029) entspricht.

- Aufgrund der steigenden Inflation passten sich die Verbraucher an, indem sie weniger ausgaben, sich dem Re-Commerce zuwandten und sich auf Ersatzprodukte umstellten. Laut Insee sanken die monatlichen Haushaltsausgaben für Konsumgüter in Frankreich von 48,9 Tausend US-Dollar im Januar 2021 auf 44,9 Tausend US-Dollar im Januar 2022. Die Einzelhändler erkannten die Notwendigkeit einer Automatisierung, nachdem sie den Anstieg der Kundenfrequenz beobachtet hatten.

- Die Europäische Union hat sich ein zukunftsweisendes Ziel für KI gesetzt. Berichten zufolge werden bis 2030 75 % der europäischen Unternehmen KI nutzen. Der Rahmen legt großen Wert auf die Einführung verschiedener grenzüberschreitender Projekte und kombiniert EU-Mittel mit nationalen Regierungen und privaten Investoren. Cloud Computing, Big Data und KI werden bis 2030 von drei Viertel aller Unternehmen genutzt. Der Anteil der Einhörner in der Europäischen Union sollte sich verdreifachen und mehr als 90 % der KMU sollten zumindest ein grundlegendes Maß an digitaler Intensität erreichen.

- März 2022 – Um seine Logistik- und Lagerinfrastruktur zu verbessern, hat MQ Marqet, ein schwedischer Modehändler, AutoStore eingeführt, einen von DB Schenker entwickelten automatisierten Ware-zur-Person-System. Das System verwendet Lagerroboter, um Behälter für die Bediener bereitzustellen und abzurufen. Die Anwendung kümmert sich auch um E-Commerce- und Filialauffüllungsvorgänge.

- In den frühen Stadien der COVID-19-Pandemie, als Arbeitskräftemangel herrschte, es nur wenige Liefertermine gab und die Kundennachfrage hoch war, stieg die Nachfrage nach Click-and-Collect-Modellen sprunghaft an. Diese Modelle unterstützten Lebensmittelgeschäfte dabei, Kunden außerhalb städtischer Gebiete zu erreichen, darunter Vororte, kleine Gemeinden und sogar ländliche Gebiete. Ocado hat Lebensmittel-Kommissionierungsroboter entwickelt, die günstigere und schnellere Lieferungen ermöglichen und bei Arbeitskräftemangel helfen sollen.

Markttrends für Einzelhandelsautomatisierung in Europa

Es wird erwartet, dass Lebensmitteleinzelhändler einen erheblichen Marktanteil halten werden

- Durch die automatisierte Lagerhaltung können Lagerbestände verfolgt werden, was Lebensmitteleinzelhändlern dabei hilft, Lagerengpässe und Verzögerungen zu vermeiden. Europäische Lebensmittelhändler nutzen KI für In-Store-Technologietrends wie biometrische Kassen- und Scan-and-Go-Systeme. In Großbritannien wurde mit Hilfe des Just Walk Out-Systems von Amazon der erste kassenlose Laden eröffnet. Gemäß dem System scannt der Kunde beim Betreten des Ladens einen mit seinem Amazon-Konto verknüpften Code und sobald er den Laden verlässt, wird die Zahlung automatisch abgebucht. So können Kunden langen Warteschlangen an der Abrechnungstheke entgehen und Zeit sparen.

- Laut einer Umfrage von Gartner glauben 80 % der Unternehmensleiter, dass Automatisierung für strategische Entscheidungen genutzt werden kann. Fast ein Drittel der Unternehmen setzt KI-Technologien in ihrem Unternehmen ein.

- Im November 2022 führte AutoStore die Roboterunterstützung PickUpPort ein, damit Verbraucher online einkaufen und ihre Bestellungen direkt im AutoStore-System abholen können. Eine Steuerungsfunktion weist den AutoStore-Roboter an, die Produktbehälter auszuwählen, wenn ein Verbraucher online bestellt, und wählt die Abholung im Geschäft aus. Die Bestellung wird vom Lagermitarbeiter konsolidiert und in das AutoStore-System eingegeben. Betritt der Kunde das Geschäft, transportiert ein Roboter den Container mit der entsprechenden Ware zum PickUpPort. Dies spart den Kunden Zeit und das Filialpersonal kann nach Schichtende gehen, anstatt darauf warten zu müssen, dass der Kunde die Bestellung abholt.

- Im Februar 2023 führte Goosemoor die ERP-Lösung von Chefserve ein. Die ERP-Lösung Chefserve ist eine von Affinitus entwickelte Anwendung, die dem Einzelhändler bei der Verwaltung seiner Finanzvorgänge und -dienstleistungen, einschließlich eines Lieferauftrags, hilft. Die ERP-Lösung bietet verschiedene Dienste wie die Verwaltung von Lieferrouten, Fahrzeugverfolgung, Ablieferungsreihenfolge und Online-Verfolgung von Ablehnungen und Retouren.

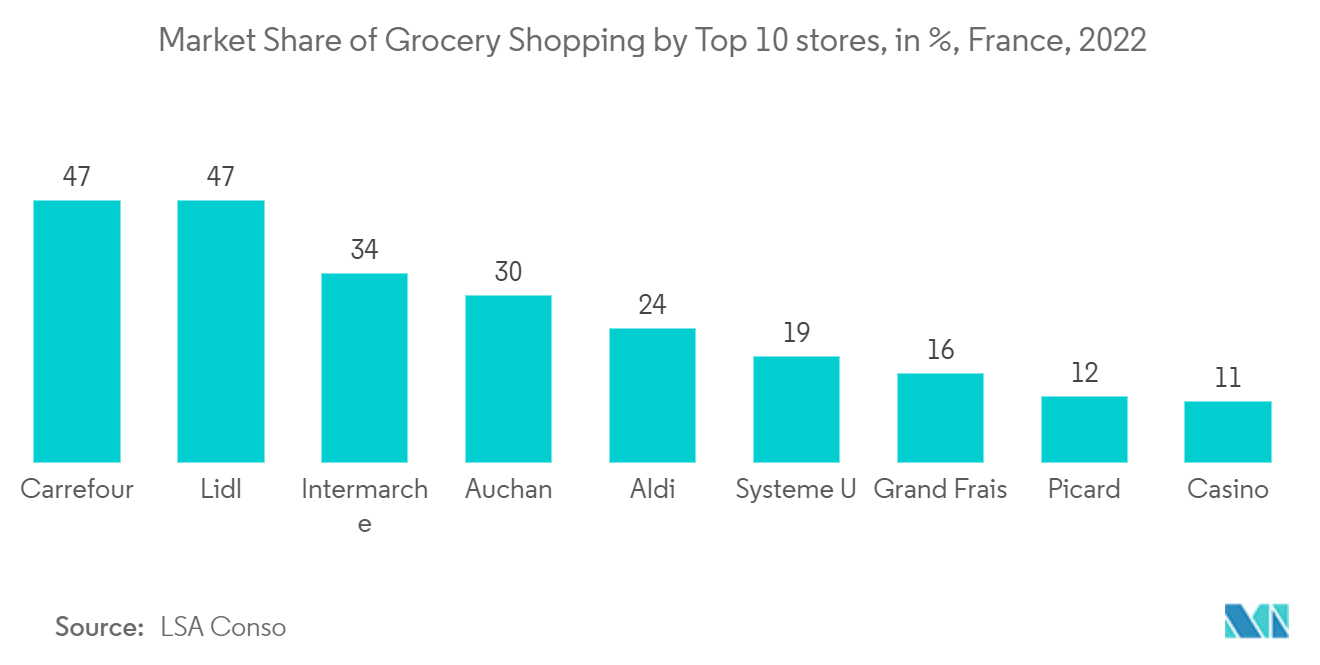

Frankreich hat den größten Marktanteil

- Im Vergleich zu anderen Ländern kaufen Franzosen häufiger und nicht in großen Mengen im Supermarkt ein. Das liegt daran, dass französische Mietobjekte über kleinere Kühlschränke verfügen und frische Zutaten in der französischen Küche ein Muss sind. Lebensmittelgeschäfte in Frankreich bleiben sonntags geschlossen und sind wochentags in der Regel von 7:30 bis 20:00 Uhr geöffnet. Die Menschen versuchen, ihre Lebensmittel am Samstag fertigzustellen und etwas Neues einzukaufen, was zu langen Warteschlangen in den Geschäften führt. Viele Einzelhändler stellen sich auf KI-Technologien ein, um ihren Geschäftsrahmen zu automatisieren, um diesen Datenverkehr zu verwalten und den reibungslosen Betrieb der Filialen zu optimieren.

- Im November 2022 automatisierte Intermarché sein Online-Geschäft durch den Einsatz von Micro Fulfillment Centers (MFCs). Intermarché ist ein französischer Lebensmitteleinzelhändler, der Lebensmittel des täglichen Bedarfs liefert. Die Zunahme der Online-Bestellungen veranlasste den Einzelhändler, seinen Arbeitsablauf zu automatisieren. MFCs sind gut darin, Kunden in städtischen Gebieten zu bedienen, und etwa 80 % der Auftragsabwicklung von Intermarché erfolgt über diese MFCs. Kunden haben die Möglichkeit, ihre Bestellungen nach Hause zu liefern, im Drive-In abzuholen oder ihre Bestellungen in einem Schließfach im Geschäft ihrer Wahl aufzubewahren , wo sie sie abholen können, wann immer sie wollen, Tag und Nacht.

- Im Juni 2022 schlossen sich Delipop und Monoprix zusammen, um eine vollautomatische E-Lebensmittelabholung anzubieten. Delipop ist ein Filialnetzwerk, das mit verschiedenen Geschäften zusammenarbeitet und die Abholung von Lebensmitteln bei den Lieblingshändlern der Käufer anbietet. Durch die Abholung von Lebensmitteln bei Delipop werden im Vergleich zum Hauslieferdienst 92,5 % der zurückgelegten Kilometer und 77 % der CO2-Emissionen eingespart.

Überblick über die Einzelhandelsautomatisierungsbranche in Europa

Der europäische Markt für Einzelhandelsautomatisierung ist mäßig wettbewerbsintensiv. Einzelhändler tätigen erhebliche Investitionen in KI- und IoT-Technologie, um ihre Geschäftsabläufe zu automatisieren und durch die Reduzierung manueller Eingriffe Zeit zu sparen. Der Markt wird jedoch von Akteuren wie Datalogic, Toshiba Global Commerce, Fujitsu Limited usw. dominiert. Diese Automatisierungsanbieter arbeiten mit Einzelhändlern zusammen, um deren Geschäftsrahmen zu automatisieren und Rentabilität zu erzielen.

- September 2022 – Mithilfe der Instore-Technologie von KNAPP Smart Solutions konnte EDEKA seinen Laden rund um die Uhr betreiben. Im Sortiment stehen rund 500 Artikel zur Verfügung, die rund um die Uhr über die Edeka-App oder an den Terminals in den Filialen bestellt werden können. Die Zahlung kann online oder per Kartendurchzug erfolgen. Die Software verfolgt die Informationen darüber, wo die Produkte platziert werden, und nutzt sie für eine vollautomatische Produktverteilung. Infolgedessen sind systemische Schrumpfung und ungenaue Lagerbestände nicht möglich.

- September 2022 – Fnac Darty, ein europäischer Einzelhändler für Unterhaltungselektronik, ist dem SES-image-Tag beigetreten, der digitale Lösungen für Einzelhandelsgeschäfte anbietet. Die vom SES-image-Tag entwickelte Vusion-Plattform wird Fnac Darty dabei helfen, alle elektronischen Etiketten seines Geschäfts mit der Cloud zu verbinden. Die Marke wird diese Technologie in ihren 110 Filialen in ganz Frankreich einsetzen. Die Plattform wird es Fnac Darty ermöglichen, eine flexible und dynamische Preisautomatisierung und -synchronisierung über alle Vertriebskanäle hinweg einzuführen.

- August 2022 – Europas Modehändler CA hat sich mit mParticle zusammengetan, um seine Geschäftsinfrastruktur zu verwalten und dabei zu helfen, das Engagement der Kunden zu verstehen. CA verfügt über zahlreiche Kundeninteraktionskanäle, darunter physische Geschäfte, das Internet und soziale Medien. Durch die Kombination der Kundendaten dieser Touchpoints erhält das Unternehmen einen genaueren Einblick in die Erwartungen seiner Kunden.

Europas Marktführer für Einzelhandelsautomatisierung

Datalogic SpA

Emarsys eMarketing Systems AG

Diebold Nixdorf Incorporated

First Data Corporation

NCR Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Einzelhandelsautomatisierung in Europa

- Januar 2023 – Currys, der in Großbritannien ansässige Einzelhändler, hat sich mit dem Digitaldisplay-Spezialisten UX Global (UXG) zusammengetan, um KettyBot, den Roboter zur Kundenbetreuung, zu testen. Das chinesische Unternehmen Pudu Robotics entwickelt KettyBot. Der Roboter wird Kunden erheblich helfen, die wissen, was sie wollen, aber ein wenig Hilfe bei der Suche im Geschäft benötigen. Auf diese Weise sparen Kunden Zeit und verbessern gleichzeitig ihr Einkaufserlebnis.

- November 2022 – Adapta Robotics bringt in Zusammenarbeit mit Carrefour ERIS auf den Markt, den ersten Einzelhandelsroboter für den rumänischen Markt. Dieser Roboter ist so programmiert, dass er den Lagerbestand verwaltet, indem er die nicht vorrätigen Artikel und die im Regal angezeigten Preise identifiziert. Auf diese Weise ersetzt ERIS den menschlichen Eingriff bei der täglichen Regalverwaltung durch die schnelle und korrekte Lösung sich wiederholender Aufgaben.

- November 2022 – Pudu Robotics arbeitete mit dem Einzelhandelsunternehmen Carrefour zusammen, um BellaBot zu testen, den Roboter, der den Ladenbetrieb in Polen unterstützt. Der Bot wird verwendet, um Pepsi-Getränke und Chips an den Laden zu liefern. Das besondere Einkaufserlebnis wurde von den örtlichen Käufern sehr geschätzt und nannte es Kerfus. Das attraktive Aussehen und die cleveren Lieferfunktionen von Kerfu haben bei Enthusiasten für viel Gesprächsstoff gesorgt. Viele Erwähnungen und Reaktionen in den sozialen Medien haben den Produktabsatz von Carrefour erfolgreich gesteigert. Als Reaktion auf Kerfus steigende Berühmtheit erklärte Carrefour, dass Roadshows und exklusive Fantreffen für Kerfu an mehr als 100 Carrefour-Standorten in ganz Polen stattfinden würden.

Segmentierung der Einzelhandelsautomatisierungsbranche in Europa

Konventionelles Management erfordert zu viel Zeit, Mühe und Geld, was die Rentabilität eines Unternehmens verringert. Einzelhändler stellen sich auf KI-Technologien ein, um ihre Geschäftsstrukturen zu automatisieren und diese Herausforderungen zu meistern. Der Zugriff auf und die Nutzung verfügbarer Daten zur Verbesserung des Betriebs und des Einkaufserlebnisses im Laden wird durch Automatisierung vereinfacht. Die Einzelhandelsautomatisierung bewältigt oft zeitaufwändige, sich wiederholende Prozesse, was viel Zeit spart. Diese Technologie verbessert das Kundenerlebnis in gewisser Weise, einschließlich maßgeschneiderter Marketingautomatisierung, automatisiertem Kundenservice und schneller Auftragsabwicklung.

Der europäische Einzelhandelsautomatisierungsmarkt ist segmentiert nach Typ (Hardware (POS-System, Self-Checkout-System, RFID- und Barcode-Scanner und andere Hardware) und Software), Endbenutzer (Lebensmittel (Supermärkte, Hypermärkte, Convenience-Stores (mit und ohne Kraftstoff)). und Drogerien), allgemeine Handelswaren (Hardware, Softgoods und gemischte allgemeine Handelswaren wie Kaufhäuser usw.), Gastgewerbe (Hotels (einschließlich Casinos, Resorts, Kreuzfahrtschiffe usw.) und Restaurants)) und Land (Vereinigtes Königreich). , Deutschland, Frankreich und das übrige Europa).

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Hardware | Kassensystem |

| Self-Checkout-System | |

| RFID- und Barcode-Scanner | |

| Andere Hardwaretypen | |

| Software |

| Lebensmittelgeschäft |

| Allgemeine Handelswaren |

| Gastfreundschaft |

| Großbritannien |

| Deutschland |

| Frankreich |

| Rest von Europa |

| Nach Typ | Hardware | Kassensystem |

| Self-Checkout-System | ||

| RFID- und Barcode-Scanner | ||

| Andere Hardwaretypen | ||

| Software | ||

| Vom Endbenutzer | Lebensmittelgeschäft | |

| Allgemeine Handelswaren | ||

| Gastfreundschaft | ||

| Nach Land | Großbritannien | |

| Deutschland | ||

| Frankreich | ||

| Rest von Europa |

Häufig gestellte Fragen zur Marktforschung für Einzelhandelsautomatisierung in Europa

Wie groß ist der europäische Markt für Einzelhandelsautomatisierung?

Es wird erwartet, dass der europäische Einzelhandelsautomatisierungsmarkt im Jahr 2024 ein Volumen von 2,76 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 13,10 % bis 2029 auf 5,11 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Einzelhandelsautomatisierung in Europa derzeit?

Im Jahr 2024 wird der europäische Markt für Einzelhandelsautomatisierung voraussichtlich ein Volumen von 2,76 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Einzelhandelsautomatisierungsmarkt?

Datalogic SpA, Emarsys eMarketing Systems AG, Diebold Nixdorf Incorporated, First Data Corporation, NCR Corporation sind die größten Unternehmen, die auf dem europäischen Markt für Einzelhandelsautomatisierung tätig sind.

Welche Jahre deckt dieser europäische Einzelhandelsautomatisierungsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Marktes für Einzelhandelsautomatisierung auf 2,44 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Marktes für Einzelhandelsautomatisierung für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für Einzelhandelsautomatisierung für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur Einzelhandelsautomatisierung in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Einzelhandelsautomatisierung in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der europäischen Einzelhandelsautomatisierung umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.