Marktgröße für europäische Fernerkundungssatelliten

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | 5.45 Milliarden US-Dollar |

|

|

Marktgröße (2029) | 9.72 Milliarden US-Dollar |

|

|

Größter Anteil nach Orbitklasse | LÖWE |

|

|

CAGR (2024 - 2029) | 12.18 % |

|

|

Größter Anteil nach Land | Vereinigtes Königreich |

|

|

Marktkonzentration | Hoch |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für europäische Fernerkundungssatelliten

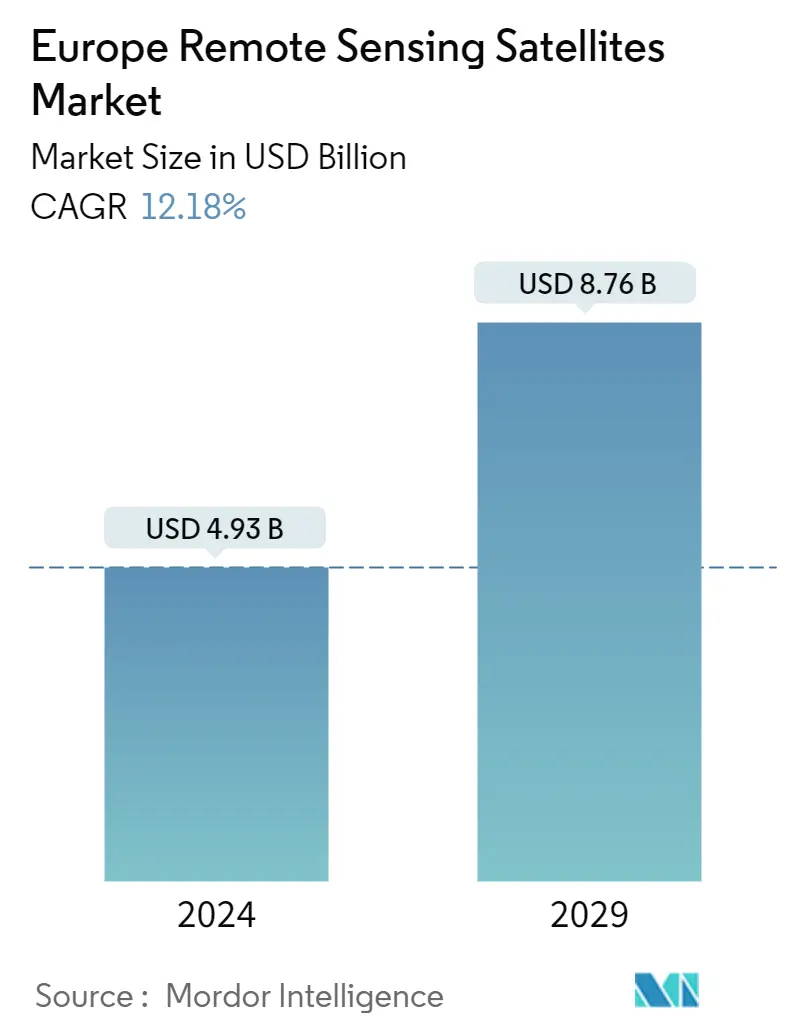

Die Marktgröße für europäische Fernerkundungssatelliten wird im Jahr 2024 auf 4,93 Mrd. USD geschätzt und wird bis 2029 voraussichtlich 8,76 Mrd. USD erreichen und im Prognosezeitraum (2024-2029) mit einer CAGR von 12,18 % wachsen.

4,93 Milliarden

Marktgröße im Jahr 2024 (USD)

8,76 Milliarden

Marktgröße im Jahr 2029 (USD)

9.17 %

CAGR (2017-2023)

12.18 %

CAGR (2024-2029)

Größter Markt nach Satellitenmasse

76.63 %

Wertanteil, über 1000kg, 2022

Große Satelliten verzeichnen eine höhere Nachfrage aufgrund von Anwendungen wie Satellitenfunk, Kommunikation, Fernerkundung, Planetensicherheit und Wettervorhersage.

Größter Markt nach Satelliten-Subsystem

80.28 %

Wertanteil, Antriebshardware und Treibstoff, 2022

Die Nachfrage nach diesen Antriebssystemen wird durch den Start von Massensatellitenkonstellationen in den Weltraum angetrieben. Sie werden verwendet, um das Raumfahrzeug in die Umlaufbahn zu bringen.

Größter Markt nach Orbit-Klasse

87.05 %

Wertanteil, LÖWE, 2022

LEO-Satelliten werden zunehmend in moderne Kommunikationstechnologien eingesetzt, da sie eine wichtige Rolle in Erdbeobachtungsanwendungen spielen.

Größter Markt nach Endbenutzer

92.71 %

Wertanteil, Militär & Regierung, 2022

Es wird erwartet, dass das Militär- und Regierungssegment aufgrund des zunehmenden Einsatzes von Satelliten bei Überwachungsmissionen und der zunehmenden Beteiligung staatlicher Raumfahrtbehörden an Satellitenentwicklungsprogrammen erheblich wachsen wird.

Führender Marktteilnehmer

61.39 %

Marktanteil, ROSKOSMOS, 2022

Roskosmos, auch bekannt als Roscosmos State Corporation for Space Activities, entwickelt und fertigt verschiedene Fernerkundungssatelliten. Es ist ein wichtiger Lieferant für das russische Verteidigungsministerium und die militärischen Weltraumstreitkräfte (VKS).

Der Anstieg der Anzahl von LEO-Satelliten treibt das Wachstum im Prognosezeitraum voran

- Kommerzielle Unternehmen haben begonnen, Fortschritte in der Mikroelektronik, Kleinsatelliten und niedrige Kosten für die Umlaufbahn zu kombinieren, um wachsende Sensorkonstellationen für die niedrige Erdumlaufbahn (LEO) zu schaffen eine große Anzahl von Satelliten in mehreren Orbitalebenen, die eine schnelle Überprüfung ermöglichen und eine breite Palette von Bildern mit niedriger bis hoher Auflösung liefern.

- Diese kommerziellen Fortschritte, kombiniert mit der Fähigkeit, außerhalb des sichtbaren und infraroten (IR) Spektrums mithilfe von Radar mit synthetischer Apertur (SAR) und Hochfrequenzkartierung (RF) zu erkennen, generieren neue kommerzielle und Sicherheitsanwendungen, von der Anzeige beweglicher Ziele bis hin zur schnellen Störlokalisierung. Diese Verpflichtungen werden auch für andere Anwendungen und nicht nur für die nationale Sicherheit genutzt.

- Die Hersteller haben das Potenzial der Katastrophenhilfe erkannt und ihr Bewusstsein für die sich ändernden Marktbedingungen sogar geschärft, indem sie die Live-Bewegung des Straßengüterverkehrs, der globalen Schiene, des Seeverkehrs und des Landverkehrs beobachtet haben.

- Viele Wetter- und Kommunikationssatelliten neigen dazu, hohe Erdumlaufbahnen zu haben, die am weitesten von der Oberfläche entfernt sind. Zu den Satelliten in der mittleren Erdumlaufbahn gehören Navigations- und Spezialsatelliten, die zur Überwachung eines bestimmten Gebiets entwickelt wurden. Die verschiedenen Satelliten, die in dieser Region hergestellt und gestartet werden, haben unterschiedliche Anwendungen. So wurden beispielsweise von 2017 bis 2022 von den 16 Satelliten, die in die MEO-Umlaufbahn gebracht wurden, die meisten für globale Positionierungs-/Navigationszwecke gebaut. Ebenso wurden von den 15 Satelliten in der GEO-Umlaufbahn die meisten für Erdbeobachtungs- und Kommunikationszwecke eingesetzt. Rund mehr als 500 produzierte und gestartete LEO-Satelliten gehören europäischen Organisationen. Es wird erwartet, dass der Markt im Prognosezeitraum um 69 % wachsen wird.

Markttrends für Fernerkundungssatelliten in Europa

Die weltweit steigende Nachfrage nach der Miniaturisierung von Satelliten treibt den Markt an

- Miniatursatelliten Fortschritte in den Bereichen Berechnung, miniaturisierte Elektronik und Packaging zu nutzen, um anspruchsvolle Missionsfähigkeiten zu entwickeln. Da Mikrosatelliten die Fahrt in den Weltraum mit anderen Missionen bieten sie eine erhebliche Reduzierung der Startkosten. Die Nachfrage in Europa wird vor allem von Deutschland, Frankreich, Russland und das Vereinigte Königreich, die die meisten kleinen Satelliten jedes Jahr. Die laufenden Investitionen in Start-ups sowie Nano- und Mikrosatelliten-Entwicklungsprojekte das Umsatzwachstum der Region zu steigern. In diesem Sinne werden im Zeitraum 2017-2022 mehr als 50 Nano- und Mikrosatelliten wurden von verschiedenen Akteuren in der die Region.

- Unternehmen sind Fokussierung auf kosteneffiziente Ansätze zur Herstellung dieser Satelliten auf einem großen skalieren, um der wachsenden Nachfrage gerecht zu werden. Der Ansatz beinhaltet den Einsatz von kostengünstigen industrietaugliche passive Geräte in der Entwicklungs- und Designvalidierungsphase. Das Miniaturisierung und Kommerzialisierung elektronischer Komponenten und Systeme Marktbeteiligung, die zur Entstehung neuer Marktteilnehmer führte die darauf abzielen, das aktuelle Marktszenario zu nutzen und zu verbessern. Zum Beispiel ein in Großbritannien ansässiges Start-up, Open Cosmos, hat sich mit der ESA zusammengetan, um kommerzielle Nanosatelliten-Startdienste für Endnutzer bei gleichzeitiger Gewährleistung wettbewerbsfähiger Kosteneinsparungen von rund 90 %. In ähnlicher Weise hat Frankreich im August 2021 die BRO ins Leben gerufen Satellit in die LEO-Umlaufbahn. Dieser Nanosatellit ist in der Lage, Schiffen auf der ganzen Welt und bietet Ortungsdienste für Seeverkehrsbetreiber und Unterstützung der Sicherheitskräfte. Das Unternehmen plant, bis 2025 eine Flotte von 20 bis 25 Nanosatelliten aufzubauen.

Investitionsmöglichkeiten auf dem Markt

- Die europäischen Länder erkennen die Bedeutung verschiedener Investitionen im Weltraumbereich und erhöhen ihre Ausgaben in Bereichen wie Erdbeobachtung, Satellitennavigation, Konnektivität, Weltraumforschung und Innovation, um in der globalen Raumfahrtindustrie wettbewerbsfähig und innovativ zu bleiben. So gab die ESA im November 2022 bekannt, dass sie in den folgenden drei Jahren eine Aufstockung der Weltraumfinanzierung um 25 % vorgeschlagen hat, um Europas Führungsrolle in der Erdbeobachtung zu erhalten, die Navigationsdienste auszubauen und ein Partner der Vereinigten Staaten bei der Exploration zu bleiben. Die ESA forderte ihre 22 Nationen auf, ein Budget von rund 18,5 Milliarden Euro für den Zeitraum 2023-2025 zu unterstützen. In ähnlicher Weise kündigte die französische Regierung im September 2022 an, dass sie plant, mehr als 9 Milliarden US-Dollar für Weltraumaktivitäten bereitzustellen, was einem Anstieg von etwa 25 % gegenüber den vorangegangenen drei Jahren entspricht. Darüber hinaus gab Deutschland im November 2022 bekannt, dass rund 2,37 Mrd. EUR für ESA-Programme bereitgestellt wurden, darunter etwa 669 Mio. EUR für Erdbeobachtung, etwa 365 Mio. EUR für Telekommunikation, 50 Mio. EUR für Technologieprogramme, 155 Mio. EUR für Weltraumlageerfassung und Weltraumsicherheit sowie 368 Mio. EUR für Weltraumtransport und -betrieb.

- Die britische Raumfahrtbehörde kündigte an, dass sie 6,5 Millionen Euro zur Unterstützung von 18 Projekten zur Förderung der britischen Raumfahrtindustrie bereitstellen wird. Die Finanzierung wird das Wachstum im britischen Raumfahrtsektor ankurbeln, indem sie wirkungsvolle und lokal geführte Programme und Entwicklungsmanager für Weltraumcluster unterstützt. Es wird erwartet, dass diese 18 Projekte eine Reihe innovativer Weltraumtechnologien zur Bekämpfung lokaler Probleme vorantreiben werden, wie z. B. die Nutzung von Erdbeobachtungsdaten zur Verbesserung der öffentlichen Dienste. Im April 2023 kündigte die britische Regierung an, dass sie voraussichtlich 3,1 Milliarden US-Dollar für weltraumbezogene Aktivitäten bereitstellen wird.

WEITERE WICHTIGE BRANCHENTRENDS, DIE IM BERICHT BEHANDELT WERDEN

- Kleinsatelliten sind bereit, Nachfrage auf dem Markt zu schaffen

Europa Fernerkundungssatelliten Branchenübersicht

Der europäische Markt für Fernerkundungssatelliten ist ziemlich konsolidiert, wobei die fünf größten Unternehmen 99,97 % ausmachen. Die Hauptakteure auf diesem Markt sind Airbus SE, NPO Lavochkin, ROSCOSMOS, RSC Energia und Thales (alphabetisch sortiert).

Marktführer für Fernerkundungssatelliten in Europa

Airbus SE

NPO Lavochkin

ROSCOSMOS

RSC Energia

Thales

Other important companies include Esri, GomSpaceApS, IHI Corp, ImageSat International, Lockheed Martin Corporation, Maxar Technologies Inc., Northrop Grumman Corporation, Planet Labs Inc., Spire Global, Inc..

* Haftungsausschluss: Hauptakteure in alphabetischer Reihenfolge

Marktnachrichten für Fernerkundungssatelliten in Europa

- Februar 2023 Die NASA und der Geoinformationsdienstleister Esri werden im Rahmen des Space Act Agreement einen breiteren Zugang zu den Geodateninhalten der Weltraumbehörde für Forschungs- und Explorationszwecke gewähren.

- Januar 2023 Airbus Defence and Space hat mit Polen einen Vertrag über die Bereitstellung eines Geodaten-Intelligence-Systems unterzeichnet, das die Entwicklung, Herstellung, den Start und die Lieferung von zwei optischen Hochleistungs-Erdbeobachtungssatelliten in den Orbit umfasst.

- November 2022 Die russische Sojus hat Kosmos 2563 (Tundra 16L, Kupol 16L, EKS #6) in die Umlaufbahn gebracht, um die Frühwarnsatelliten US-K und US-KMO des Oko-1-Systems zu ersetzen.

Kostenlos mit diesem Bericht

Marktbericht für Fernerkundungssatelliten in Europa - Inhaltsverzeichnis

1. ZUSAMMENFASSUNG UND WICHTIGSTE ERGEBNISSE

2. ANGEBOTE BERICHTEN

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGE BRANCHENTRENDS

- 4.1 Satellitenmasse

- 4.2 Satellitenminiaturisierung

- 4.3 Ausgaben für Weltraumprogramme

-

4.4 Gesetzlicher Rahmen

- 4.4.1 Frankreich

- 4.4.2 Deutschland

- 4.4.3 Russland

- 4.4.4 Großbritannien

- 4.5 Analyse der Wertschöpfungskette und Vertriebskanäle

5. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in USD-Wert, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

5.1 Satellitenmasse

- 5.1.1 10-100 kg

- 5.1.2 100-500 kg

- 5.1.3 500-1000 kg

- 5.1.4 Unter 10 kg

- 5.1.5 über 1000kg

-

5.2 Orbit-Klasse

- 5.2.1 GEO

- 5.2.2 LÖWE

- 5.2.3 MEINS

-

5.3 Satellitensubsystem

- 5.3.1 Antriebshardware und Treibstoff

- 5.3.2 Satellitenbus und -subsysteme

- 5.3.3 Solaranlage und Stromversorgungshardware

- 5.3.4 Strukturen, Gurte und Mechanismen

-

5.4 Endbenutzer

- 5.4.1 Kommerziell

- 5.4.2 Militär & Regierung

- 5.4.3 Andere

6. WETTBEWERBSLANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

-

6.4 Firmenprofile (beinhaltet einen Überblick auf globaler Ebene, einen Überblick auf Marktebene, Kerngeschäftsbereiche, Finanzen, Mitarbeiterzahl, wichtige Informationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie eine Analyse der jüngsten Entwicklungen).

- 6.4.1 Airbus SE

- 6.4.2 Esri

- 6.4.3 GomSpaceApS

- 6.4.4 IHI Corp

- 6.4.5 ImageSat International

- 6.4.6 Lockheed Martin Corporation

- 6.4.7 Maxar Technologies Inc.

- 6.4.8 Northrop Grumman Corporation

- 6.4.9 NPO Lavochkin

- 6.4.10 Planet Labs Inc.

- 6.4.11 ROSCOSMOS

- 6.4.12 RSC Energia

- 6.4.13 Spire Global, Inc.

- 6.4.14 Thales

7. WICHTIGE STRATEGISCHE FRAGEN FÜR SATELLITE-CEOs

8. ANHANG

-

8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Modell

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen und Referenzen

- 8.3 Verzeichnis der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Europa-Fernerkundungssatelliten Branchensegmentierung

10-100 kg, 100-500 kg, 500-1000 kg, unter 10 kg, über 1000 kg werden als Segmente durch Satellitenmasse abgedeckt. GEO, LEO, MEO werden als Segmente von Orbit Class abgedeckt. Antriebshardware und Treibstoff, Satellitenbus und -subsysteme, Solarzellen- und Stromversorgungshardware, Strukturen, Kabelbaum und Mechanismen werden als Segmente durch das Satelliten-Subsystem abgedeckt. Kommerziell, Militär und Regierung werden als Segmente nach Endbenutzern abgedeckt.

- Kommerzielle Unternehmen haben begonnen, Fortschritte in der Mikroelektronik, Kleinsatelliten und niedrige Kosten für die Umlaufbahn zu kombinieren, um wachsende Sensorkonstellationen für die niedrige Erdumlaufbahn (LEO) zu schaffen eine große Anzahl von Satelliten in mehreren Orbitalebenen, die eine schnelle Überprüfung ermöglichen und eine breite Palette von Bildern mit niedriger bis hoher Auflösung liefern.

- Diese kommerziellen Fortschritte, kombiniert mit der Fähigkeit, außerhalb des sichtbaren und infraroten (IR) Spektrums mithilfe von Radar mit synthetischer Apertur (SAR) und Hochfrequenzkartierung (RF) zu erkennen, generieren neue kommerzielle und Sicherheitsanwendungen, von der Anzeige beweglicher Ziele bis hin zur schnellen Störlokalisierung. Diese Verpflichtungen werden auch für andere Anwendungen und nicht nur für die nationale Sicherheit genutzt.

- Die Hersteller haben das Potenzial der Katastrophenhilfe erkannt und ihr Bewusstsein für die sich ändernden Marktbedingungen sogar geschärft, indem sie die Live-Bewegung des Straßengüterverkehrs, der globalen Schiene, des Seeverkehrs und des Landverkehrs beobachtet haben.

- Viele Wetter- und Kommunikationssatelliten neigen dazu, hohe Erdumlaufbahnen zu haben, die am weitesten von der Oberfläche entfernt sind. Zu den Satelliten in der mittleren Erdumlaufbahn gehören Navigations- und Spezialsatelliten, die zur Überwachung eines bestimmten Gebiets entwickelt wurden. Die verschiedenen Satelliten, die in dieser Region hergestellt und gestartet werden, haben unterschiedliche Anwendungen. So wurden beispielsweise von 2017 bis 2022 von den 16 Satelliten, die in die MEO-Umlaufbahn gebracht wurden, die meisten für globale Positionierungs-/Navigationszwecke gebaut. Ebenso wurden von den 15 Satelliten in der GEO-Umlaufbahn die meisten für Erdbeobachtungs- und Kommunikationszwecke eingesetzt. Rund mehr als 500 produzierte und gestartete LEO-Satelliten gehören europäischen Organisationen. Es wird erwartet, dass der Markt im Prognosezeitraum um 69 % wachsen wird.

| 10-100 kg |

| 100-500 kg |

| 500-1000 kg |

| Unter 10 kg |

| über 1000kg |

| GEO |

| LÖWE |

| MEINS |

| Antriebshardware und Treibstoff |

| Satellitenbus und -subsysteme |

| Solaranlage und Stromversorgungshardware |

| Strukturen, Gurte und Mechanismen |

| Kommerziell |

| Militär & Regierung |

| Andere |

| Satellitenmasse | 10-100 kg |

| 100-500 kg | |

| 500-1000 kg | |

| Unter 10 kg | |

| über 1000kg | |

| Orbit-Klasse | GEO |

| LÖWE | |

| MEINS | |

| Satellitensubsystem | Antriebshardware und Treibstoff |

| Satellitenbus und -subsysteme | |

| Solaranlage und Stromversorgungshardware | |

| Strukturen, Gurte und Mechanismen | |

| Endbenutzer | Kommerziell |

| Militär & Regierung | |

| Andere |

Marktdefinition

- Anwendung - Verschiedene Anwendungen oder Zwecke der Satelliten werden in Kommunikation, Erdbeobachtung, Weltraumbeobachtung, Navigation und andere eingeteilt. Die aufgeführten Zwecke sind diejenigen, die vom Betreiber des Satelliten selbst gemeldet wurden.

- Endbenutzer - Die Hauptnutzer oder Endnutzer des Satelliten werden als zivil (akademisch, amateurhaft), kommerziell, staatlich (meteorologisch, wissenschaftlich usw.) und militärisch beschrieben. Satelliten können vielseitig einsetzbar sein, sowohl für kommerzielle als auch für militärische Anwendungen.

- Trägerrakete MTOW - Das MTOW (Maximum Take-Off Weight) der Trägerrakete bezeichnet das maximale Gewicht der Trägerrakete während des Starts, einschließlich des Gewichts von Nutzlast, Ausrüstung und Treibstoff.

- Orbit-Klasse - Die Satellitenbahnen sind in drei große Klassen unterteilt, nämlich GEO, LEO und MEO. Satelliten in elliptischen Umlaufbahnen haben Apogäum und Perigäum, die sich deutlich voneinander unterscheiden und Satellitenbahnen mit Exzentrizität 0,14 und höher als elliptisch kategorisieren.

- Antriebstechnik - In diesem Segment wurden verschiedene Arten von Satellitenantrieben als elektrische, flüssige und gasbasierte Antriebssysteme klassifiziert.

- Satellitenmasse - In diesem Segment wurden verschiedene Arten von Satellitenantrieben als elektrische, flüssige und gasbasierte Antriebssysteme klassifiziert.

- Satelliten-Subsystem - Alle Komponenten und Subsysteme, einschließlich Treibstoffe, Busse, Sonnenkollektoren und andere Hardware von Satelliten, sind in diesem Segment enthalten.

| Schlagwort | Begriffsbestimmung |

|---|---|

| Lageregelung | Die Ausrichtung des Satelliten relativ zur Erde und zur Sonne. |

| INTELSAT | Die International Telecommunications Satellite Organization betreibt ein Netzwerk von Satelliten für die internationale Übertragung. |

| Geostationäre Erdumlaufbahn (GEO) | Geostationäre Satelliten in der Erdumlaufbahn befinden sich 35.786 km (22.282 Meilen) über dem Äquator in der gleichen Richtung und mit der gleichen Geschwindigkeit, mit der sich die Erde um ihre Achse dreht, wodurch sie fest am Himmel stehen. |

| Niedrige Erdumlaufbahn (LEO) | Satelliten im niedrigen Erdorbit umkreisen 160 bis 2000 km über der Erde, benötigen etwa 1,5 Stunden für eine vollständige Umlaufbahn und decken nur einen Teil der Erdoberfläche ab. |

| Mittlere Erdumlaufbahn (MEO) | MEO-Satelliten befinden sich über und unter GEO-Satelliten und bewegen sich typischerweise in einer elliptischen Umlaufbahn über dem Nord- und Südpol oder in einer äquatorialen Umlaufbahn. |

| Sehr kleiner Aperturanschluss (VSAT) | Very Small Aperture Terminal ist eine Antenne mit einem Durchmesser von weniger als 3 Metern |

| CubeSat | CubeSat ist eine Klasse von Miniatursatelliten, die auf einem Formfaktor basieren, der aus 10-cm-Würfeln besteht. CubeSats wiegen nicht mehr als 2 kg pro Einheit und verwenden in der Regel handelsübliche Komponenten für ihre Konstruktion und Elektronik. |

| Trägerraketen für Kleinsatelliten (SSLVs) | Die Small Satellite Launch Vehicle (SSLV) ist eine dreistufige Trägerrakete, die mit drei Feststoffantriebsstufen und einem auf Flüssigkeitsantrieb basierenden Geschwindigkeitstrimmmodul (VTM) als Endstufe konfiguriert ist |

| Weltraum-Bergbau | Asteroidenabbau ist die Hypothese der Gewinnung von Material aus Asteroiden und anderen Asteroiden, einschließlich erdnaher Objekte. |

| Nano-Satelliten | Nanosatelliten sind lose definiert als alle Satelliten mit einem Gewicht von weniger als 10 Kilogramm. |

| Automatisches Identifikationssystem (AIS) | Das automatische Identifikationssystem (AIS) ist ein automatisches Tracking-System, das zur Identifizierung und Ortung von Schiffen verwendet wird, indem elektronische Daten mit anderen Schiffen in der Nähe, AIS-Basisstationen und Satelliten ausgetauscht werden. Satelliten-AIS (S-AIS) ist der Begriff, der verwendet wird, um zu beschreiben, wann ein Satellit zur Erkennung von AIS-Signaturen verwendet wird. |

| Wiederverwendbare Trägerraketen (RLVs) | Wiederverwendbare Trägerrakete (RLV) bezeichnet eine Trägerrakete, die so konstruiert ist, dass sie im Wesentlichen intakt zur Erde zurückkehrt und daher mehr als einmal gestartet werden kann, oder die Fahrzeugstufen enthält, die von einem Trägerbetreiber für die künftige Verwendung beim Betrieb einer im Wesentlichen ähnlichen Trägerrakete zurückgeholt werden können. |

| Apogäum | Der Punkt in einer elliptischen Satellitenbahn, der am weitesten von der Erdoberfläche entfernt ist. Geosynchrone Satelliten, die kreisförmige Umlaufbahnen um die Erde aufrechterhalten, werden zunächst in stark elliptische Umlaufbahnen mit Apogäumen von 22.237 Meilen gebracht. |

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Identifizieren Sie die wichtigsten Variablen: Um eine robuste Prognosemethodik zu erstellen, werden die in Schritt 1 identifizierten Variablen und Faktoren mit verfügbaren historischen Marktzahlen verglichen. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen der Marktgröße für die historischen und Prognosejahre wurden in Bezug auf Umsatz und Volumen bereitgestellt. Bei der Umrechnung von Verkäufen in Volumen wird der durchschnittliche Verkaufspreis (ASP) während des gesamten Prognosezeitraums für jedes Land konstant gehalten, und die Inflation ist nicht Teil der Preisgestaltung.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, benutzerdefinierte Beratungsaufträge, Datenbanken und Abonnementplattformen.