Europa PCB-Marktanalyse

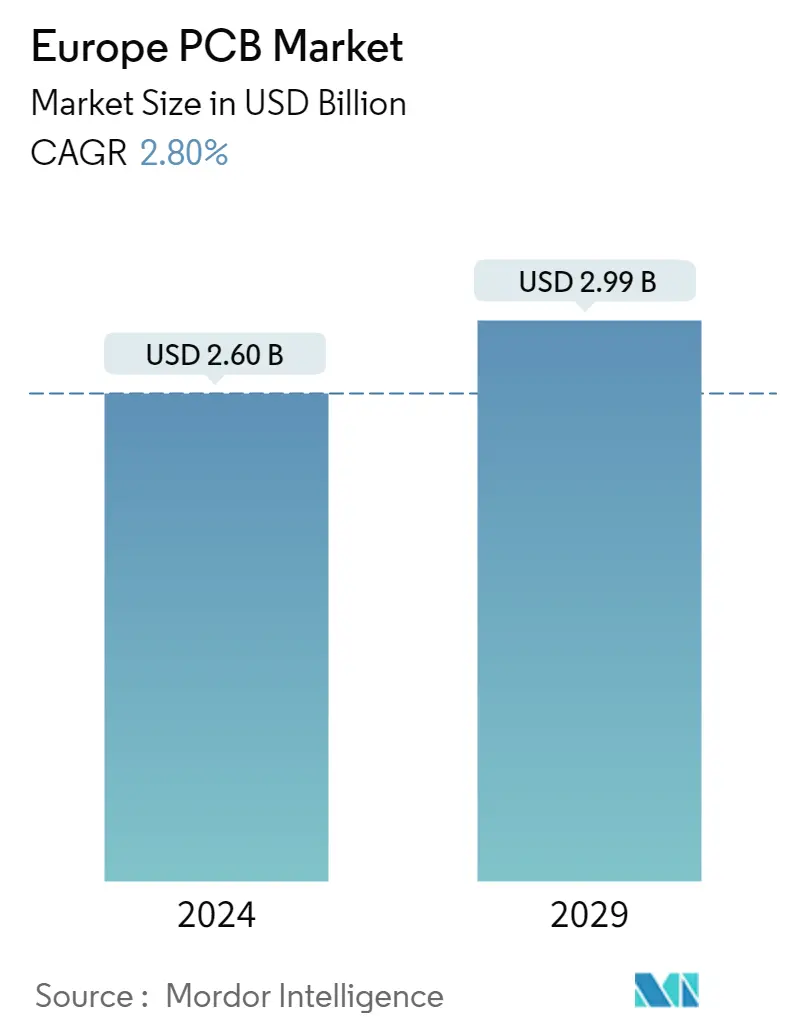

Die Größe des europäischen PCB-Marktes wird im Jahr 2024 auf 2,60 Milliarden US-Dollar geschätzt und soll bis 2029 2,99 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 2,80 % im Prognosezeitraum (2024–2029) entspricht.

- Die Einführung von Leiterplatten in vernetzten Fahrzeugen beschleunigte den Markt. Diese Fahrzeuge sind vollständig mit kabelgebundenen und kabellosen Technologien ausgestattet, sodass sie problemlos mit Computergeräten wie Smartphones verbunden werden können. Mit dieser Technologie können Fahrer ihre Fahrzeuge entriegeln, Klimatisierungssysteme aus der Ferne starten, den Batteriestatus ihres Elektroautos überprüfen und ihre Fahrzeuge mithilfe von Smartphones verfolgen.

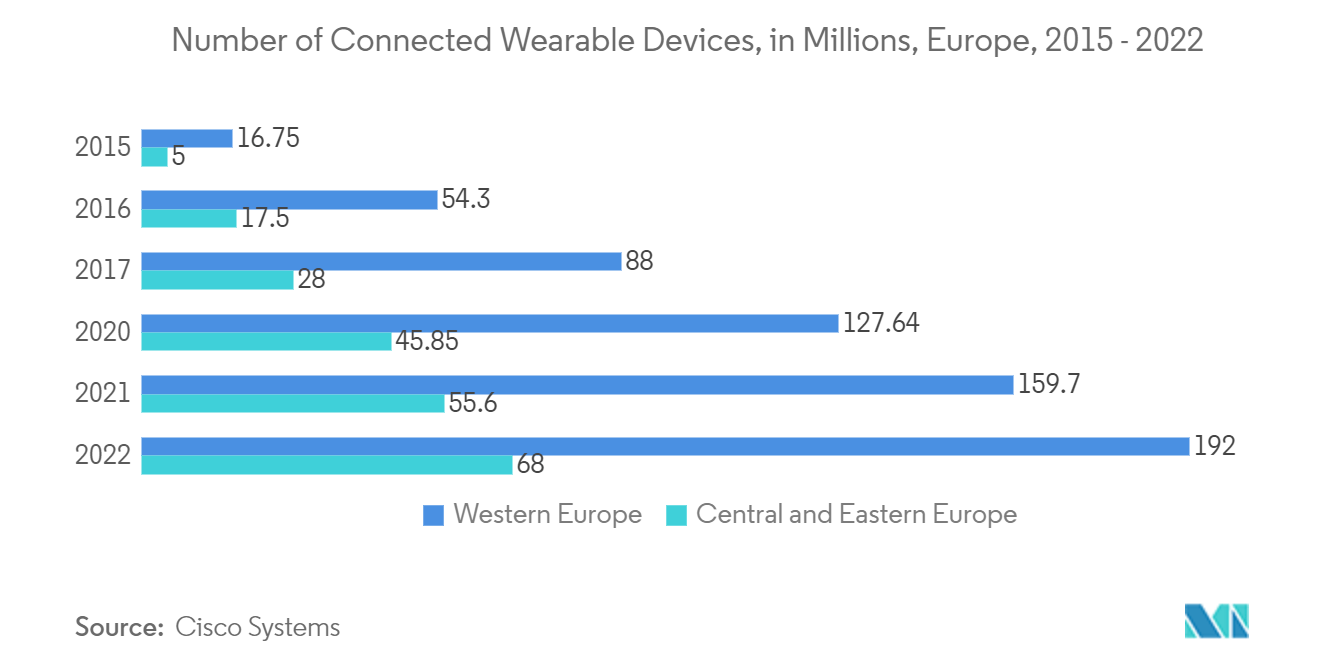

- Die Miniaturisierung elektronischer Komponenten ermöglichte den Bau kleiner tragbarer und handgehaltener Computergeräte, die überall hin mitgenommen werden können. Dadurch stehen auf dem Markt kleinere und leichtere Geräte mit hoher Rechenleistung zur Verfügung. Sie werden immer tragbarer, da Komponenten einfach eingebettet (z. B. in Kleidung und Taschen) und über längere Zeiträume getragen werden können.

- In den letzten Jahren verzeichnete der europäische PCB-Herstellungssektor starke Investitionen in technologische Fortschritte und Kapazitätserweiterungen. Beispielsweise hat Unimicron Deutschland mit Hauptsitz in Geldern im September 2022 12 Millionen Euro (12,89 Millionen US-Dollar) für eine neue Anlage und fortschrittliche High-Tech-Leiterplattenproduktionsprozesse bereitgestellt. Die neue Struktur grenzt an die 2018 fertiggestellte Innenlagenfertigung, die zu den modernsten in Europa zählt. Nach Angaben des Unternehmens wird die Investition dazu beitragen, seine Technologieführerschaft in der Leiterplattentechnologie und Nachhaltigkeit auszubauen.

- Die Miniaturisierung elektronischer Geräte umfasst die Unterbringung von mehr Transistorknoten auf einem kleineren integrierten Schaltkreis. Der IC wird dann in das vorgesehene System oder Gerät integriert, sodass das System nach dem Zusammenbau die gewünschte Funktion ausführen kann. Die Optimierung von Größe, Gewicht und Leistung (SWaP) ist die neueste Technologie in der Elektronikfertigung. Ob Luft- und Raumfahrt, Medizin, Verteidigung, Telekommunikation oder Verbrauchermarkt – das Gebot der Stunde ist ein miniaturisiertes Produkt ohne Kompromisse bei der Rechenleistung und Effizienz.

- Die COVID-19-Pandemie hatte erhebliche Auswirkungen auf die Wirtschaft der Region. Viele Endverbraucherbranchen waren besorgt, darunter auch die Elektronikfertigung. Im Post-Pandemie-Szenario verzeichnet der Markt jedoch ein Wachstum, da viele Regionalregierungen die Halbleiterindustrie vorantreiben.

Europäische PCB-Markttrends

Zunehmende Einführung von flexiblen und starrflexiblen Leiterplatten, um den Markt voranzutreiben

- Es wird erwartet, dass die zunehmende Verbreitung von flexiblen und starrflexiblen Leiterplatten (tragbare Elektronik, flexible Displays und medizinische Anwendungen) den europäischen Leiterplattenmarkt vorantreiben wird.

- Aufgrund der steigenden Nachfrage nach Wearables und zunehmenden Fitnessaktivitäten werden in Europa zahlreiche Produkteinführungen durchgeführt. Darüber hinaus führt die französische Regierung nationale digitale Plattformen wie die elektronische Patientenumgebung (ENS) für jeden Bürger ein, um Benutzern und Anbietern im Gesundheitswesen einen sicheren und einfachen Zugang zu digitalen Diensten und Informationen zu ermöglichen.

- Die Entwicklung von ENS wurde durch das neue Pflegegesetz ermöglicht, bei dem Bürger auf alle ihre Pflegeinformationen und -dienste zugreifen können (unter anderem sicheres Messaging, Telekonsultation, Terminsystem und vernetzte Wearables). Es wird erwartet, dass es das Marktwachstum vorantreiben wird.

- Der Bedarf an mehrschichtigen flexiblen Leiterplatten steigt in ganz Europa. Diese Leiterplatten werden normalerweise durch Mischen einseitiger und doppelseitiger Schaltungen erstellt. Das Produkt bietet mehrere Vorteile höhere Montagedichte, erhöhte Flexibilität, geringerer Bedarf an Verbindungskabelbaum, geringere Größe und einfachere Integration impedanzgesteuerter Funktionen. Darüber hinaus wird erwartet, dass mehrschichtige flexible Leiterplatten in verschiedenen Industriezweigen, einschließlich der Luft- und Raumfahrtindustrie, eine breite Akzeptanz finden. Mehrere Unternehmen haben unermüdlich daran gearbeitet, neue Technologien einzuführen und so der Konkurrenz einen Wettbewerbsvorteil zu verschaffen.

- Medizinische Anwendungen suchen ständig nach Möglichkeiten, ihre Funktionalität zu verbessern. Eine Multilayer-Leiterplatte kann in diesen Fällen alle notwendigen Steuerfunktionen übernehmen. Diese Anwendungen erfordern jedoch eine größere Flexibilität und Portabilität. Geräte werden kleiner und gleichzeitig komplizierter. Die verschiedenen Verpackungskriterien für Blutzuckermessgeräte, Herzmessgeräte und Infusionspumpen zur intravenösen Behandlung können den Platzbedarf innerhalb des Geräts für die wesentlichen Schaltkreise einschränken.

- Starrflex-Leiterplatten verfügen über Leiterplatten mit starren und flexiblen Teilen, wodurch sie für verschiedene Anwendungen geeignet sind. Aufgrund ihrer hohen Spannungsaufnahmefähigkeit und platzsparenden Eigenschaften werden Rigid-Flex-Leiterplatten in der Automobilindustrie eingesetzt. Diese Leiterplatten haben eine längere Lebensdauer als standardmäßige starre Leiterplatten und sind auch unter rauen Umgebungsbedingungen zuverlässiger. Leiterplatten finden sich häufig in Steuermodulen, LCD-Bildschirmen, Unterhaltungs- und Steuerungssystemen und anderen Anwendungen.

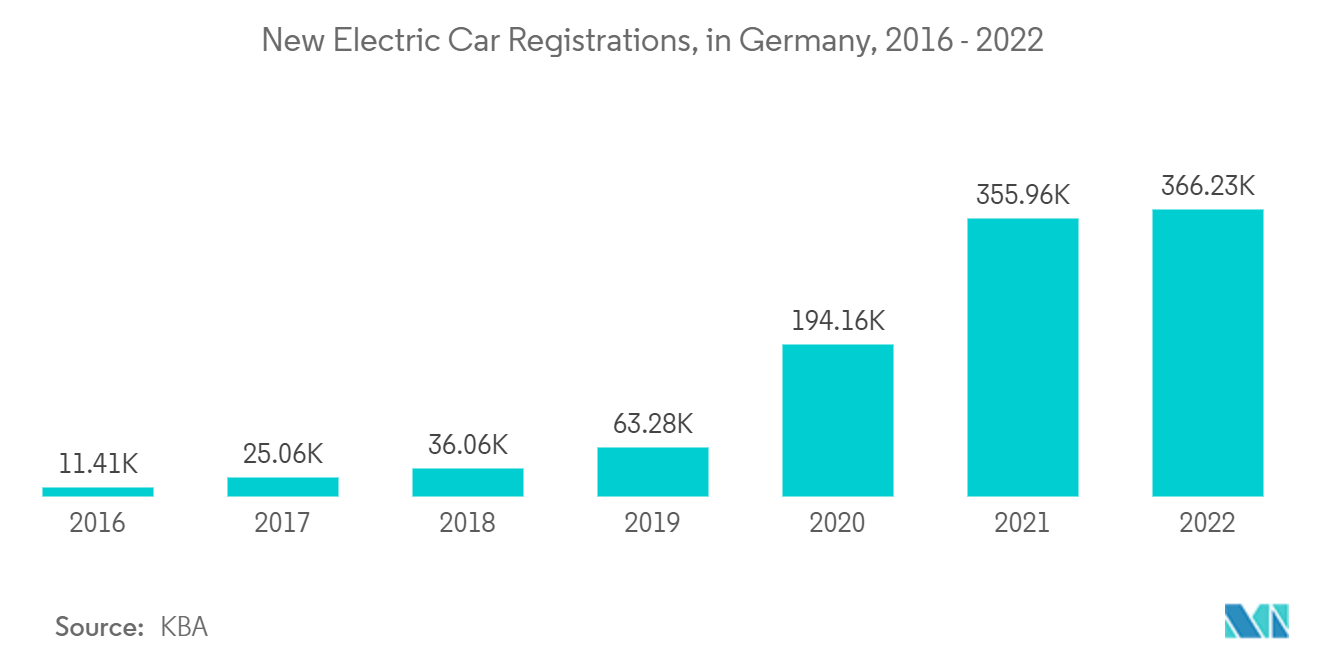

Deutschland hält großen Marktanteil

- Deutschland ist eine der bedeutendsten Regionen der Automobilindustrie. Die Halbleiterunternehmen investieren gemeinsam mit den Automobilherstellern aktiv in Innovationen für neue autonome Fahrzeuge im Land. Die günstigen Regierungsinitiativen lösen im Wesentlichen die Investitionen aus, die den Markt weiter antreiben.

- Die regionalen Akteure sind auch wichtige Lieferanten für ausländische Akteure und stärken so den Markt der Region. Beispielsweise erhielt Aixtron SE, ein in Deutschland ansässiges europäisches Technologieunternehmen, vor der Pandemie einen Auftrag vom japanischen Konzern Sumitomo Electric Device Innovations, Inc. (SEDI) für ein AIX G5+-Tool mit einer 8x6-Zoll-Wafer-Konfiguration zur Erweiterung Produktionskapazität von GaN-auf-SiC (Galliumnitrid-auf-Siliziumkarbid)-Hochfrequenzgeräten (RF). Es ist für drahtlose Anwendungen wie Radare, Satellitenkommunikation und Basisstationen für die schnell wachsenden 5G-Mobilfunknetze vorgesehen.

- Laut KBA ist die Zahl der neu zugelassenen Elektrofahrzeuge in Deutschland in den letzten Jahren dramatisch gestiegen. Von Januar bis November 2022 wurden 366.234 neue Elektroautos zugelassen. Im März 2022 eröffnete der Elektrofahrzeughersteller Tesla seine erste europäische Fabrik in Grünheide bei Berlin. Bei voller Kapazität soll das Werk jährlich 500.000 Autos produzieren. Zunächst ist geplant, innerhalb von sechs Wochen 1.000 Fahrzeuge pro Woche zu bauen und bis Ende 2022 auf 5.000 pro Woche zu steigen. Solche Entwicklungen werden die Nachfrage nach Leiterplatten weiter ankurbeln da sie ein wesentlicher Bestandteil von Elektrofahrzeugen sind.

- Das Stromnetz des Landes benötigt Hilfe, um den Umfang erneuerbarer und dezentraler Energie im Land zu bewältigen, und viele große Energieprojekte liegen auf Eis. Gleichzeitig ist die Regierung bestrebt, das Netz an die neuen Anforderungen anzupassen. Die Maßnahmen der vier nationalen Netzbetreiber zur ausreichenden Erhöhung der Stromübertragungskapazität belaufen sich auf Kosten von 50 Milliarden Euro (53,69 Milliarden US-Dollar). Es ist wahrscheinlich, dass die Nutzung von SPS zur Datenerfassung und weiteren Ergreifung sukzessiver Maßnahmen zunehmen wird, wodurch der SPS-Markt angekurbelt wird.

- Viele Anbieter auf dem Markt verfügen über flexible Plattformen für die Trockenfilmstrukturierung und Lötmaskenbildgebung, die für Leiterplattenhersteller entwickelt wurden. Beispielsweise stellte Limata, ein Anbieter von Direct Imaging (DI)-Systemen für die Leiterplattenfertigung und angrenzende Märkte, das X1000 vor, eine flexible, kosteneffiziente Systemplattform für die Trockenfilmstrukturierung und Lötmaskenbildgebung, die für Leiterplattenhersteller mit schnellen Produktionsdurchläufen entwickelt wurde Konfigurationen.

Überblick über die europäische Leiterplattenindustrie

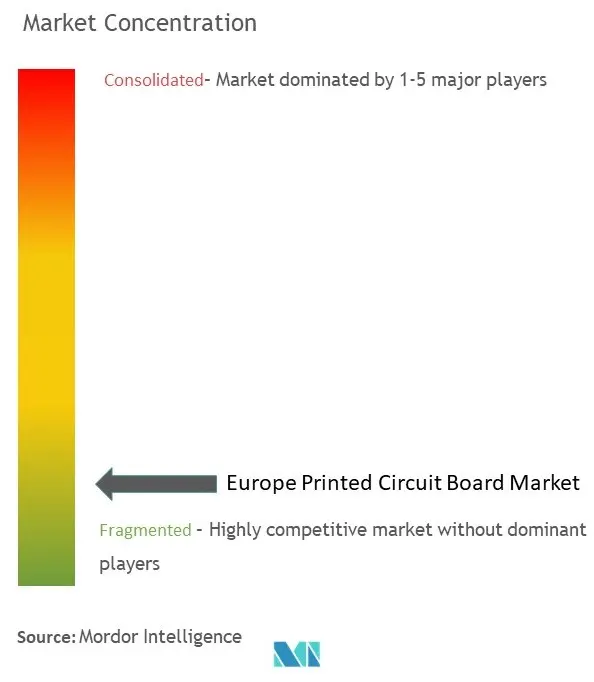

Der europäische Markt für Leiterplatten ist stark fragmentiert und umfasst unter anderem bedeutende Akteure wie Jabil Inc., Aspocomp Group PLC, KSG GmbH, Benchmark Electronics Inc. und Wurth Elektronik Group (Wurth Group). Marktteilnehmer verfolgen Strategien wie Partnerschaften, Fusionen, Investitionen und Übernahmen, um ihr Produktangebot zu verbessern und nachhaltige Wettbewerbsvorteile zu erlangen.

- August 2022 – Würth Elektronik ICS erweitert seine Aktivitäten in Italien durch die Gründung der Würth Elektronik ICS Italia Srl. Aufgrund der steigenden Nachfrage und der großen Zahl mobiler Maschinen- und Nutzfahrzeughersteller in Italien entschied sich das Unternehmen jedoch, seine Präsenz in Europa weiter auszubauen.

- Juni 2022 – KSG hat ein innovatives Vakuumätzmodul entwickelt, das den Pfützeneffekt während des Ätzprozesses minimiert, um ihn so effizient wie möglich zu machen. Die optimale Platzierung der Transportrollen sorgt zudem für ein verbessertes Ablaufverhalten der Prozesschemie. Darüber hinaus verbessert das intermittierende Ätzen mit individueller Düsensteuerung die Kupferätzung, was zu einem gleichmäßigeren Ätzmuster auf der Ober- und Unterseite der Leiterplatte führt.

Europas Marktführer für Leiterplatten

Jabil Inc.

Aspocomp Group PLC

KSG GmbH

Benchmark Electronics Inc.

Wurth Elektronik Group (Wurth Group)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum europäischen PCB-Markt

- Dezember 2022 – Die ICAPE Group gibt die Übernahme von 100 % der Anteile an der MMAB Group bekannt, einem schwedischen Leiterplattenhersteller und -vertreiber. Die Aufnahme der MMAB Group bestätigt das externe Wachstumsziel des Unternehmens für 2022 und sichert einen zusätzlichen Umsatz von 35 Millionen US-Dollar. Aufgrund der nachgewiesenen Fähigkeit zu Akquisitionen will das Unternehmen diese offensive Strategie kurz- und mittelfristig weiterverfolgen und gleichzeitig eine Politik der Optimierung der Organisation und eines soliden organischen Wachstums beibehalten.

- November 2022 – UnimicronGermany mit Hauptsitz in Geldern, Nordrhein-Westfalen, hat sich verpflichtet, im Jahr 2022 weitere 12 Millionen Euro (12,89 Millionen US-Dollar) in neue Infrastruktur, Ausrüstung und Gebäude zu investieren.

Segmentierung der Leiterplattenindustrie in Europa

Eine Leiterplatte oder PCB hilft dabei, elektronische Komponenten mechanisch und elektrisch zu verbinden, indem leitende Pfade, Spuren oder Signalspuren verwendet werden, die aus auf ein nicht leitendes Substrat laminierten Kupferblechen eingraviert sind. Leiterplatten dominieren elektronische Geräte und sind leicht als grün gefärbte Platinen zu erkennen.

Der europäische Markt für Leiterplatten ist nach Kategorie (Standard-Mehrschicht-Leiterplatten, starre 1-2-seitige Leiterplatten, HDI/Micro-Via/Aufbau, flexible Leiterplatten, starr-flexible Leiterplatten und andere Kategorien) und vertikaler Endbenutzer segmentiert (Industrieelektronik, Luft- und Raumfahrt und Verteidigung, Unterhaltungselektronik, Kommunikation, Automobil, Medizin und andere vertikale Endbenutzer), Land (Vereinigtes Königreich, Deutschland, Frankreich, Italien, Spanien und übriges Europa). Der Bericht bietet Marktprognosen und Größe in Bezug auf Volumen (Millionen Einheiten) und Wert (Mio. USD) für alle oben genannten Segmente.

| Standard-Multilayer-Leiterplatten |

| Starre 1-2-seitige Leiterplatten |

| HDI/Micro-Via/Aufbau |

| Flexible Leiterplatten |

| Starre Flex-Leiterplatten |

| Andere Kategorien |

| Industrieelektronik |

| Luft- und Raumfahrt und Verteidigung |

| Unterhaltungselektronik |

| Kommunikation |

| Automobil |

| Medizinisch |

| Andere Branchen für Endbenutzer |

| Großbritannien |

| Deutschland |

| Frankreich |

| Italien |

| Spanien |

| Rest von Europa |

| Nach Kategorie | Standard-Multilayer-Leiterplatten |

| Starre 1-2-seitige Leiterplatten | |

| HDI/Micro-Via/Aufbau | |

| Flexible Leiterplatten | |

| Starre Flex-Leiterplatten | |

| Andere Kategorien | |

| Nach Endbenutzer-Branche | Industrieelektronik |

| Luft- und Raumfahrt und Verteidigung | |

| Unterhaltungselektronik | |

| Kommunikation | |

| Automobil | |

| Medizinisch | |

| Andere Branchen für Endbenutzer | |

| Nach Land | Großbritannien |

| Deutschland | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa |

Häufig gestellte Fragen zur PCB-Marktforschung in Europa

Wie groß ist der europäische PCB-Markt?

Es wird erwartet, dass der europäische Leiterplattenmarkt im Jahr 2024 2,60 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 2,80 % auf 2,99 Milliarden US-Dollar wachsen wird.

Wie groß ist der europäische Leiterplattenmarkt derzeit?

Im Jahr 2024 wird die Größe des europäischen PCB-Marktes voraussichtlich 2,60 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen PCB-Markt?

Jabil Inc., Aspocomp Group PLC, KSG GmbH, Benchmark Electronics Inc., Wurth Elektronik Group (Wurth Group) sind die größten Unternehmen, die auf dem europäischen Leiterplattenmarkt tätig sind.

Welche Jahre deckt dieser europäische PCB-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen PCB-Marktes auf 2,53 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen PCB-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen PCB-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der europäischen Leiterplattenindustrie

Statistiken für den Leiterplattenmarktanteil, die Größe und die Umsatzwachstumsrate in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die PCB-Analyse für Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.