Marktgröße und Marktanteil für allgemeine chirurgische Instrumente in Europa

Marktanalyse für allgemeine chirurgische Instrumente in Europa von Mordor Intelligence

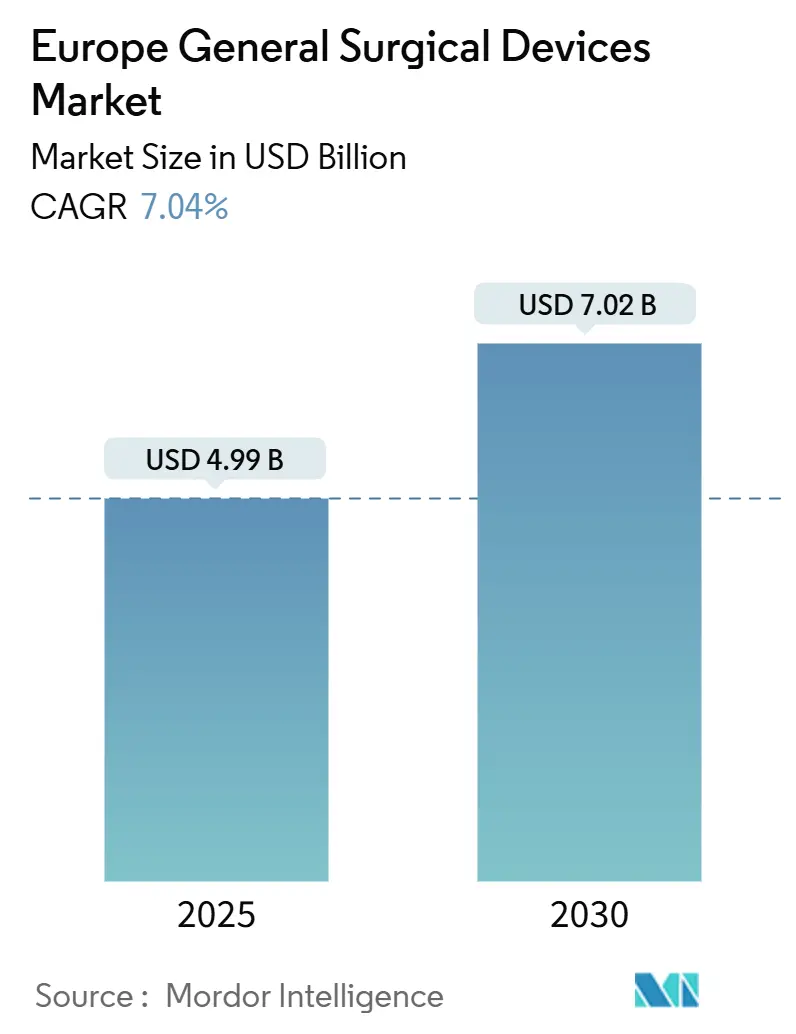

Die Marktgröße für allgemeine chirurgische Instrumente in Europa wird auf 4,99 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 7,02 Milliarden USD erreichen, bei einer CAGR von 7,04% während des Prognosezeitraums (2025-2030). Robustes Verfahrenswachstum bei minimalinvasiven und robotergestützten Plattformen, gekoppelt mit einer schnell alternden Bevölkerung und erweiterten klinischen Indikationen, untermauert diese Expansion. EU-MDR-Compliance-Kosten haben gleichzeitig eine strategische Konsolidierung vorangetrieben, wodurch gut kapitalisierte multinationale Unternehmen in die Lage versetzt werden, regulatorische Gemeinkosten zu absorbieren, während kleinere Firmen entweder aussteigen oder Partnerschaften suchen. Krankenhauskäufer intensivieren Preisverhandlungen, dennoch steigen die Verfahrensvolumen weiter, da Gesundheitssysteme zu Tagesfall-Modellen übergehen, um Kapazitätsengpässe zu lindern. Lieferketten-Resilienz ist zu einer Vorstandspriorität geworden, wobei Hersteller nun 3-5% ihres Jahresumsatzes für Logistik-Diversifikation aufwenden.

Wichtige Berichts-Erkenntnisse

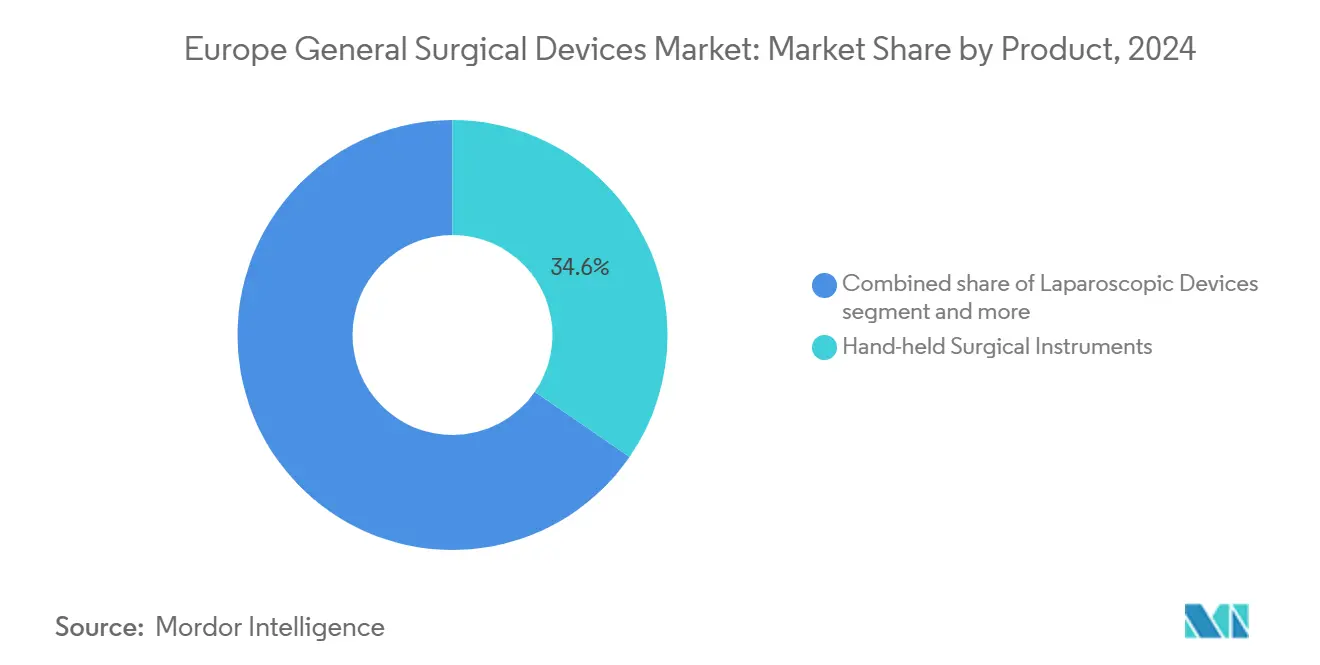

- Nach Produkttyp führten handchirurgische Instrumente mit 34,57% des Marktanteils für allgemeine chirurgische Instrumente in Europa im Jahr 2024, während roboter- und computergestützte Systeme voraussichtlich mit einer CAGR von 9,11% bis 2030 expandieren werden.

- Nach Eingriffsansatz entfiel auf minimalinvasive Chirurgie 71,24% der Marktgröße für allgemeine chirurgische Instrumente in Europa im Jahr 2024 und wächst mit einer CAGR von 8,22% bis 2030.

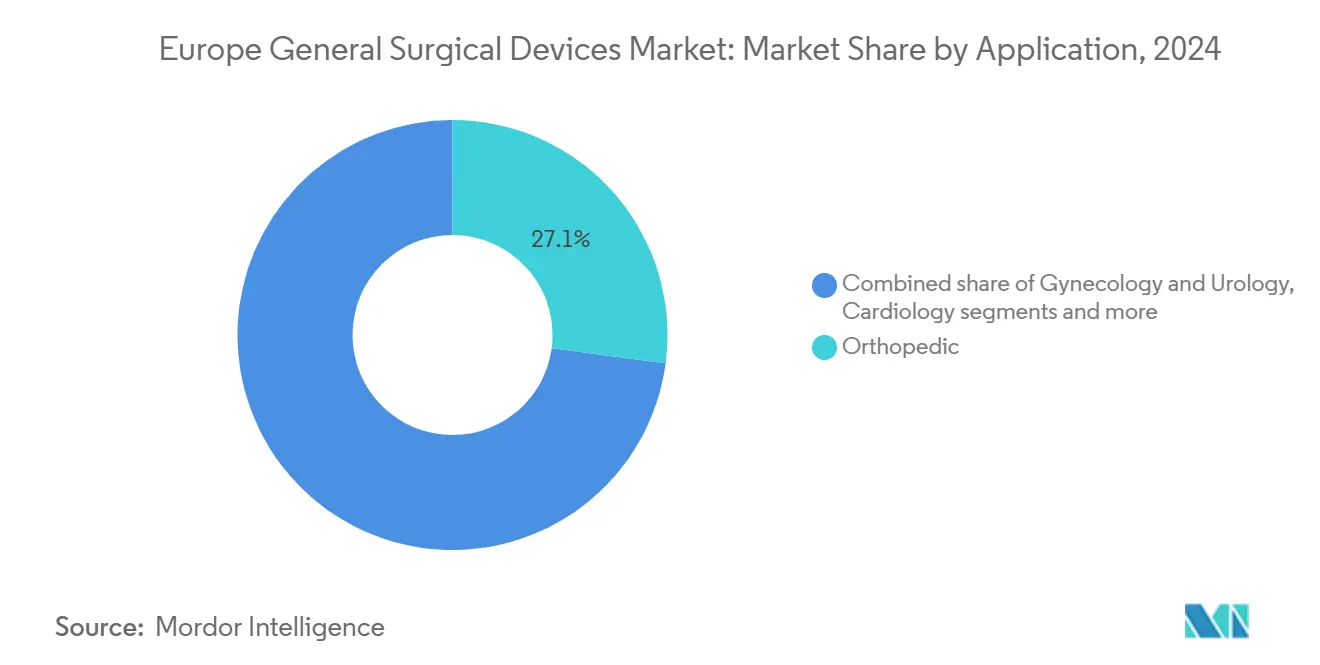

- Nach Anwendung hielten orthopädische Eingriffe 27,14% der Marktgröße für allgemeine chirurgische Instrumente in Europa im Jahr 2024; allgemeine und bariatrische Chirurgie ist das am schnellsten wachsende Segment mit einer CAGR von 8,93%.

- Nach Endverbraucher beherrschten Krankenhäuser 69,27% Anteil des Marktes für allgemeine chirurgische Instrumente in Europa im Jahr 2024, während ambulante Operationszentren mit einer CAGR von 9,01% bis 2030 voranschreiten.

- Nach Land hielt Deutschland einen dominanten Anteil von 22,34% im Jahr 2024 des Marktes für allgemeine chirurgische Instrumente in Europa; Frankreich wird voraussichtlich mit der schnellsten CAGR von 8,75% von 2025 bis 2030 wachsen.

Markttrends und Erkenntnisse für allgemeine chirurgische Instrumente in Europa

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Nachfrage nach minimalinvasiven Verfahren | +1.8% | Global, mit stärkster Akzeptanz in Deutschland, UK, Frankreich | Mittelfristig (2-4 Jahre) |

| Alternde Bevölkerung & Verfahrensvolumenwachstum | +1.5% | EU-weit, besonders akut in Deutschland, Italien, Spanien | Langfristig (≥ 4 Jahre) |

| Schnelle Innovationen bei laparoskopischen & robotergestützten Systemen | +1.2% | Kernmärkte: Deutschland, UK, Frankreich, mit Übertragung auf nordische Länder | Mittelfristig (2-4 Jahre) |

| Wandel zu Tagesfall-Operationen & Einwegsets | +0.9% | UK führend, gefolgt von Niederlande, Deutschland | Kurzfristig (≤ 2 Jahre) |

| Günstige, verfahrensgebundene Erstattungsstrukturen | +0.7% | Variabel nach Land: stark in Deutschland, Niederlande; herausfordernd in Frankreich, Italien | Mittelfristig (2-4 Jahre) |

| Expansion privater Krankenhausgruppen und ambulanter Operationszentren | +0.6% | Deutschland, UK, Spanien führend; entstehend in Osteuropa | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach minimalinvasiven Verfahren

Gesundheitsdienstleister in ganz Europa vollziehen weiterhin den Übergang von offenen zu minimalinvasiven Techniken, um Erholungszeiten zu verkürzen und stationäre Kapazitäten freizusetzen. NHS England prognostiziert 500.000 robotergestützte Operationen jährlich bis 2035, was eine steile Akzeptanzkurve signalisiert, die Erneuerungszyklen für Investitionsgüter beschleunigen wird.[1]Quelle: Digital Health, "NHSE projects 500k robotic assisted operations a year by 2035," digitalhealth.net Nordische Zentren spiegeln diesen Trend wider und installieren mehr als 120 robotergestützte Plattformen zur Unterstützung von Hernienreparaturen und anderen Weichgewebe-Eingriffen. Energiebasierte Geräte wie Olympus ESG-410, die hybride, bipolare und Ultraschall-Modalitäten kombinieren, profitieren vom breiteren Wandel, da Chirurgen multifunktionale Werkzeuge suchen. Krankenhäuser, die Boston Scientific Workflow-Beratungslösungen einsetzen, berichten über 40% höhere Transkatheter-Volumina, was zeigt, wie digitale Integration den Durchsatz multipliziert.

Alternde Bevölkerung & Verfahrensvolumenwachstum

Bürger im Alter von ≥ 65 Jahren stellen eine schnell wachsende Kohorte dar, insbesondere in Deutschland, Italien und Spanien, und dieser demografische Wandel befeuert einen Anstieg bei Gelenkersatzoperationen, kardiovaskulären Eingriffen und komplexen onkologischen Resektionen. Frankreich rangiert trotz Erstattungskürzungen immer noch an 8. Stelle unter den OECD-Ländern bei Hüftprothesen-Raten, was latente Nachfrage unterstreicht.[2]Quelle: Medical Technology, "France Faces Orthopaedic Implant Shortage Risk in 2025," medical-technology.nridigital.com Ambulante Operationszentren (ASCs) haben Kardiologie als ihr wachstumsstärkstes Fachgebiet ausgemacht, unterstützt durch günstige Medicare-ausgerichtete Zahlungen und Private-Equity-Investitionen. Intensivmediziner-Engpässe fördern eine engere Integration von Operations- und Intensivpflegediensten, wobei Anästhesisten nun 70% der Intensivbetten in Europa verwalten.

Schnelle Innovationen bei laparoskopischen & robotergestützten Systemen

Technologielieferanten adressieren zunehmend ergonomische und Kostenhindernisse, die mit früheren Robotergenerationen verbunden sind. Das Hugo-Robotersystem hat die medianen Konsolenzeiten für inguinale Hernienreparaturen auf 37 Minuten für unilaterale Fälle in europäischen Studien reduziert. Single-Port-Lösungen erweitern Indikationen in der kolorektalen und urologischen Chirurgie. Johnson & Johnsons Polyphonic digitales Ökosystem pilotiert einen vollständig vernetzten OP und nutzt KI-gesteuerte Analytik zur Verbesserung der Entscheidungsfindung und Anlagennutzung. Das EU-finanzierte HoloSurge integriert holografische Visualisierung für Leber- und Pankreasfälle und verspricht sicherere Resektionen durch Echtzeit-3D-Anatomieführung.

Wandel zu Tagesfall-Operationen & Einwegsets

Mit 69,27% der Eingriffe, die noch in Krankenhäusern durchgeführt werden, ermutigen europäische Kostenträger zur Migration in ambulante Einrichtungen, um Budgetdruck zu lindern. Das Vereinigte Königreich führt bei der Förderung von Tagesfall-Behandlungspfaden und spornt die Nachfrage nach Einweg-Instrumentensets an, die Sterilisationsengpässe umgehen. Private-Equity-unterstützte Betreiber rollen ASC-Netzwerke aus, die sich auf Wirbelsäule, Orthopädie und Gastroenterologie konzentrieren und US-Modelle spiegeln. Hersteller wie Lexington Medical haben frisches Kapital gesichert, um Single-Use-Klammerportfolios in über 35 Ländern zu erweitern. Fortschritte bei Versiegelungstechnologien mit geringer thermischer Verletzung ermöglichen schnellere Entlassungsprotokolle und steigern den ambulanten Anteil weiter.

Beschränkungen-Wirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| EU-MDR-Compliance-Kosten & Genehmigungsverzögerungen | -1.4% | EU-weit, besonders KMUs und innovative Gerätekategorien betreffend | Mittelfristig (2-4 Jahre) |

| Einkaufsgruppen-Preisdruck auf OEM-Margen | -0.8% | Deutschland, Frankreich, UK führend; ausbreitend auf andere Hauptmärkte | Kurzfristig (≤ 2 Jahre) |

| OP-Personal-Engpässe beschränken Durchsatz | -0.6% | EU-weit, mit akuten Engpässen in Frankreich, Deutschland, UK | Mittelfristig (2-4 Jahre) |

| Anhaltende Lieferketten-Verwundbarkeiten | -0.4% | EU-weit, mit besonderer Exposition in Osteuropa und versorgungsabhängigen Märkten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

EU-MDR-Compliance-Kosten & Genehmigungsverzögerungen

Konformitätssicherung kann von 5.000 EUR für Grundanalysen bis zu 500.000 EUR für Klasse-III-Studien kosten, wodurch KMU-Cashflows unter Druck geraten und Portfolio-Rationalisierungen gefördert werden.[3]Quelle: EuroDev, "EUMDR 2017/745 Compliance: Cost, Regulations, Requirements," eurodev.com Nur 43 benannte Stellen bleiben übrig, um geschätzte 500.000 Geräte zu überprüfen, was zu verlängerten Genehmigungszyklen und aufgeschobenen Markteinführungen führt. Branchenumfragen zeigen, dass die Hälfte der Gerätehersteller plant, EU-Portfolios aufgrund regulatorischer Belastungen zurückzuziehen oder zu begrenzen.

Einkaufsgruppen-Preisdruck auf OEM-Margen

Frankreich hat eine 25%ige Erstattungskürzung für orthopädische Implantate ab 2025 angeordnet, und der Wirtschaftsausschuss für Gesundheitsprodukte strebt bis 2027 zusätzliche Preisreduzierungen von 11% an. Einkaufsorganisationen in Deutschland und UK wenden ähnliche Taktiken an und zwingen Lieferanten zu tieferen Rabatten oder gebündelten Servicevereinbarungen. Device Benefit Management-Firmen vermitteln nun Verhandlungen zur Verbesserung der Preistransparenz. Fortschrittliche Prothesen riskieren Rückzug, wenn Erstattungen die Kosten-pro-Service nicht decken.

Segmentanalyse

Nach Produkttyp: Robotik treibt Innovation trotz Handinstrumente-Dominanz voran

Handinstrumente behielten einen 34,57%igen Marktanteil für allgemeine chirurgische Instrumente in Europa im Jahr 2024, was ihre Allgegenwart bei Routineeingriffen widerspiegelt. Roboter- und computergestützte Systeme werden jedoch alle Kategorien mit einer CAGR von 9,11% bis 2030 überholen, angetrieben durch breitere klinische Akzeptanz und fallende Pro-Verfahren-Kosten. Olympus THUNDERBEAT und VISERA 4K-Plattformen veranschaulichen, wie Bildgebungs- und Energietechnologien konvergieren, um Gewebehandhabung und Visualisierung zu verbessern. Medtronics PlasmaBlade arbeitet bei deutlich niedrigeren Temperaturen als herkömmliche Elektrokaustik und reduziert Kollateralschäden. Hybridgeräte, die Sensoren und drahtlose Konnektivität integrieren, sind bereit, die Wettbewerbslücke zwischen Premium- und Wertstufen zu erweitern.

Robotik der zweiten Generation adressiert frühere Kosten- und Platzbeschränkungen und öffnet die Akzeptanz bei mittelgroßen Zentren. Anbieter für allgemeine chirurgische Instrumente in Europa bündeln zunehmend Investitionsgüter mit digitaler Workflow-Software, um klebrigere Kundenbeziehungen zu schaffen. Virtual-Ports' CE-gekennzeichnetes laparoskopisches Zubehör und Johnson & Johnsons Ottava-kompatible Generatoren veranschaulichen gezielte Produktupdates, die in neue robotische Ökosysteme passen. Wundverschlusssysteme und Trokar-Linien profitieren vom Tagesfall-Schub, wobei Einwegoptionen Sterilisationsengpässe und Infektionsrisiken mildern.

Notiz: Segmentanteile aller Einzelsegmente verfügbar beim Berichtskauf

Nach Eingriffsansatz: Minimalinvasive Chirurgie formt Operationssäle um

Minimalinvasive Techniken entfielen auf 71,24% der Marktgröße für allgemeine chirurgische Instrumente in Europa im Jahr 2024 und schreiten mit einer CAGR von 8,22% voran, wodurch ihre Position als bevorzugter Behandlungsstandard gefestigt wird. Verbesserte Optik, Energieübertragung und haptisches Feedback ermöglichen es Chirurgen, komplexe Pathologien mit kleineren Schnitten anzugehen. Offene Chirurgie behält eine wichtige Rolle bei Traumata und großen Tumorreseektionen, verliert aber stetig Volumen.

Schnelle Andockzeiten für die Hugo-Plattform veranschaulichen kumulative Effizienzgewinne, die Anästhesiedauer reduzieren und Umschlag verbessern. HoloSurges 3D-Holografie tritt in Pilotphasen ein und unterstützt sicherere Resektionsebenen in hepatobiliären Fällen. Marktteilnehmer für allgemeine chirurgische Instrumente in Europa investieren stark in Trainingszentren, um Chirurgen zu helfen, neue Lernkurven schnell zu bewältigen, eine Voraussetzung für Kostenträgerunterstützung und Technologiezertifizierung.

Nach Anwendung: Bariatrische Chirurgie überholt traditionelle orthopädische Führung

Orthopädische Eingriffe eroberten 27,14% der Marktgröße für allgemeine chirurgische Instrumente in Europa im Jahr 2024, angetrieben von alternder Demografie und aktiven Lebenserwartungen. Erstattungskürzungen in Frankreich signalisieren Kostengegenwinde, aber Wahlvolumen bleiben widerstandsfähig. Im Gegensatz dazu steigt bariatrische und allgemeine Chirurgie mit einer CAGR von 8,93%, da Adipositas-Prävalenz steigt und metabolische Chirurgie-Leitlinien die Berechtigung erweitern.

Ambulante Zentren zielen auf Schlauchmagen-Operation und Magenbypass als Ankerverfahren ab und rationalisieren Investitionen in Energiegeräte und Klammerplattformen, die für dickere Gewebeprofile maßgeschneidert sind. Anbieter für allgemeine chirurgische Instrumente in Europa sehen Cross-Selling-Potenzial bei Revisionsoperationen, die oft fortschrittliche Zugangstools und motorbetriebene Klammern erfordern. Onkologie, Neurologie und Gynäkologie setzen stetiges Wachstum fort, jeweils beeinflusst durch Screening-Aufnahme und Versorgungsort-Verschiebungen.

Notiz: Segmentanteile aller Einzelsegmente verfügbar beim Berichtskauf

Nach Endverbraucher: ASCs fordern Krankenhaus-Dominanz durch Effizienzgewinne heraus

Krankenhäuser generierten immer noch 69,27% der Markterlöse für allgemeine chirurgische Instrumente in Europa im Jahr 2024 aufgrund ihrer umfassenden Akutversorgungsinfrastruktur. Dennoch expandieren ASCs mit einer CAGR von 9,01% und bewegen sich progressiv die Akuitäts-Leiter hinauf. Standortneutrale Zahlungsvorschläge und Chirurgen-Beteiligungsmodelle machen die Einrichtung attraktiv für hochvolumige Verfahren wie Gelenkarthroplastie und kardiovaskuläre Eingriffe.

Effizienzprogramme sind zu einem strategischen Hebel geworden; italienische Einrichtungen, die Boston Scientific Analytik einsetzen, senkten Lagerzeit um 87% und erweiterten Durchsatz um 40%. Fachkliniken besetzen eine Nische für dermatologische, ophthalmologische und Fruchtbarkeitsverfahren und bieten maßgeschneiderte Behandlungspfade. Lieferanten für allgemeine chirurgische Instrumente in Europa passen kommerzielle Modelle - Leasing, Pay-per-Use oder Service-Bundles - an unterschiedliche Cashflow-Profile verschiedener Einrichtungen an.

Geografische Analyse

Deutschland verankert den Markt für allgemeine chirurgische Instrumente in Europa mit seiner tiefen Fertigungsbasis und unterstützenden Erstattungsrahmen. Deutschland hielt einen Anteil von 22,34% im Jahr 2024 des Europamarktes; Frankreich wird voraussichtlich mit der schnellsten CAGR von 8,75% von 2025 bis 2030 wachsen. Karl Storz' 2,17 Milliarden EUR Umsatz in 2023 verstärkt das heimische Innovationsökosystem und beschleunigt Technologiediffusion in Universitätskliniken. Verfahrensvolumen bleiben lebhaft trotz Budgetbeschränkungsmaßnahmen, da demografische Trends die Nachfrage verstärken.

Frankreich behält bedeutendes Gewicht auch nach einer 25%igen Kürzung der orthopädischen Implantattarife in 2025, was Anbieter zwingt, Kosten versus klinischen Nutzen rigoros abzuwägen. Hüftprothesen-Inzidenz rangiert immer noch unter OECD-Spitzenreitern, was strukturelle Nachfrage anzeigt. Das Vereinigte Königreich führt robotische Adoption; ein zehnfacher Wachstum auf 500.000 robotische Fälle pro Jahr bis 2035 wird anhaltende Investitionen in Chirurgen-Zertifizierung und Wartungsverträge erfordern.

Italien und Spanien repräsentieren hochwachsende Territorien, da öffentlich-private Krankenhauspartnerschaften Infrastruktur modernisieren. Italienische Zentren, die Effizienz-Software adoptieren, kürzen nicht-klinische Arbeitslast und geben Kapazität für zusätzliche Operationslisten frei. Spanische private Betreiber wie Fresenius Helios verzeichneten 8% Umsatzwachstum in 2024, angetrieben durch Verfahrensmix-Optimierung. Nordische Länder, obwohl kleiner, zeigen übergroßen Appetit für fortschrittliche Robotik und pilotieren Single-Port- und endoluminale Plattformen früh im Lebenszyklus.

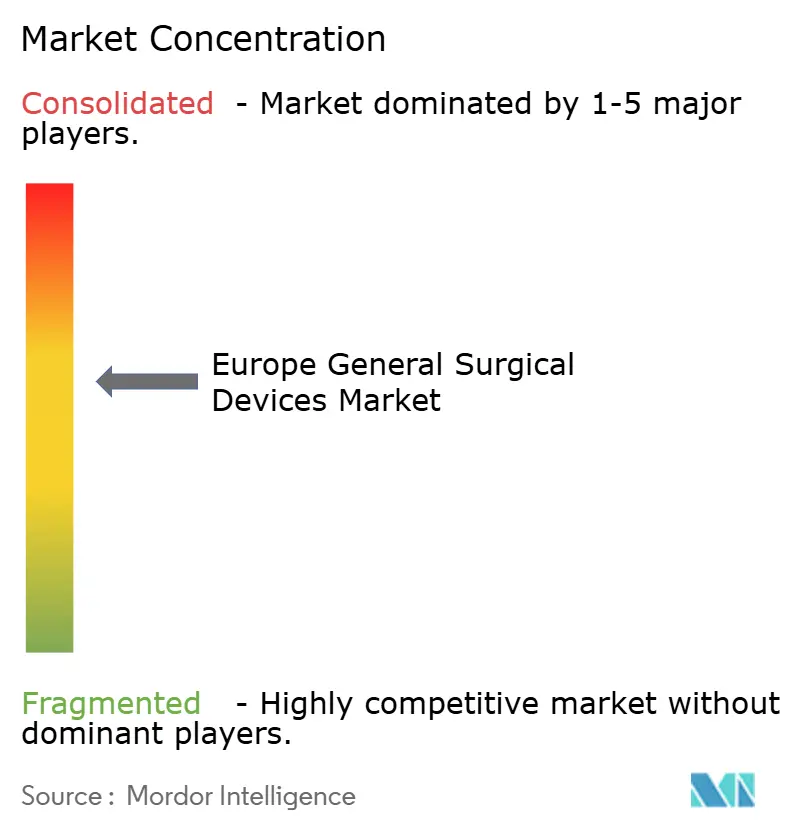

Wettbewerbslandschaft

Wettbewerbsintensität im Markt für allgemeine chirurgische Instrumente in Europa ist moderat mit Neigung zur Konsolidierung. Johnson & Johnson, Medtronic und Stryker nutzen expansive Portfolios, um mehrjährige Rahmenvereinbarungen zu verhandeln, aber Nischen-Innovatoren nagen an spezialisierten Segmenten. Teleflex' 760 Millionen EUR Übernahme von BIOTRONIKs Gefäßeinheit stärkt sein koronares und peripheres Lineup und veranschaulicht Portfolio-Neuausrichtung hin zu hochwachsender endovaskulärer Therapie.

Digitale Befähigung differenziert Angebote über Hardware hinaus. Boston Scientific verpackt Analytik, die europäische Verfahrensvolumen um 40% hob und einen Wandel zu service-geführten Wertversprechen signalisiert. Brainlabs geplanter 200 Millionen EUR IPO unterstreicht Investorenappetit für Software-first chirurgische Führungsplattformen, ein Feld, das erwartungsgemäß mit KI-Adoption wächst.

Regulatorische Hürden favorisieren große Incumbents, die EU-MDR-Kosten absorbieren können, dennoch sichern sich Startups Kapital durch Fokussierung auf unerfüllte Bedürfnisse wie kolorektale Anastomose-Protektion (SafeHeal) oder kompakte Roboterarme (Moon Surgical). Beschaffungsverbote für chinesische Lieferanten ändern Sourcing-Kalkulation und öffnen potenziell Anteile für europäische Mittelstufen-Hersteller mit kostenkonkurrenzfähigen Linien.

Branchenführer für allgemeine chirurgische Instrumente in Europa

-

Boston Scientific Corporation

-

Johnson & Johnson (Ethicon / DePuy Synthes)

-

B. Braun SE

-

Medtronic plc

-

Stryker Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: EU stimmt für Ausschluss Chinas von Medizingerätebeschaffung und stört Lieferketten im gesamten Block.

- April 2025: Baxter startet raumtemperatur Hemopatch Sealing Hemostat in ganz Europa und verbessert intraoperative Blutungskontrolle.

- Mai 2023: Olympus rollt POWERSEAL Sealer/Divider in EMEA aus, um offene und laparoskopische Spezialitäten zu unterstützen.

Berichtsumfang für Markt für allgemeine chirurgische Instrumente in Europa

Gemäß dem Umfang des Berichts sind allgemeine chirurgische Instrumente Werkzeuge oder Ausrüstung, die während einer Operation verwendet werden, um bestimmte Aktivitäten durchzuführen oder gewünschte Ergebnisse zu erzielen, wie die Veränderung biologischen Gewebes oder die Bereitstellung von Zugang zur Beobachtung. Typischerweise haben chirurgische Instrumente generische Verwendung, während einige spezifische Werkzeuge für bestimmte Verfahren oder Operationen entwickelt sind.

Der europäische Markt für allgemeine chirurgische Instrumente ist segmentiert nach Produkt (Handgeräte, Laparoskopische Geräte, Elektrochirurgische Geräte, Wundverschlussgeräte, Trokare und Zugangsgeräte und andere Produkte), Anwendung (Gynäkologie und Urologie, Kardiologie, Orthopädie, Neurologie und andere Anwendungen) und Geografie (Deutschland, Vereinigtes Königreich, Frankreich, Italien, Spanien und Rest von Europa). Der Bericht bietet den Wert in USD Millionen für die obigen Segmente.

| Handchirurgische Instrumente |

| Laparoskopische Geräte |

| Elektrochirurgische Geräte |

| Wundverschlussgeräte |

| Trokare und Zugangssysteme |

| Roboter- und computergestützte Systeme |

| Andere Produkte |

| Offene Chirurgie |

| Minimalinvasive Chirurgie |

| Gynäkologie und Urologie |

| Kardiologie |

| Orthopädie |

| Neurologie |

| Allgemeine und bariatrische Chirurgie |

| Onkologie |

| Andere Anwendungen |

| Krankenhäuser |

| Ambulante Operationszentren |

| Fachkliniken |

| Deutschland |

| Vereinigtes Königreich |

| Frankreich |

| Italien |

| Spanien |

| Rest von Europa |

| Nach Produkttyp | Handchirurgische Instrumente |

| Laparoskopische Geräte | |

| Elektrochirurgische Geräte | |

| Wundverschlussgeräte | |

| Trokare und Zugangssysteme | |

| Roboter- und computergestützte Systeme | |

| Andere Produkte | |

| Nach Eingriffsansatz | Offene Chirurgie |

| Minimalinvasive Chirurgie | |

| Nach Anwendung | Gynäkologie und Urologie |

| Kardiologie | |

| Orthopädie | |

| Neurologie | |

| Allgemeine und bariatrische Chirurgie | |

| Onkologie | |

| Andere Anwendungen | |

| Nach Endverbraucher | Krankenhäuser |

| Ambulante Operationszentren | |

| Fachkliniken | |

| Nach Land | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa |

Im Bericht beantwortete Schlüsselfragen

Welche operative Herausforderung stufen EU-Chirurgiegerätehersteller als die störendste in 2025 ein?

Steigende EU-MDR-Compliance-Kosten und längere benannte-Stellen-Warteschlangen stehen an der Spitze der Liste, weil sie Produktlaunches verzögern und Portfolio-Kürzungen erzwingen.

Wie mildern Krankenhäuser Personalengpässe in Operationssälen in großen europäischen Märkten?

Einrichtungen adoptieren Workflow-Automatisierungssoftware und robotergestützte Plattformen, die Fallzeiten verkürzen und Abhängigkeit von schwer zu rekrutierenden OP-Schwestern und Anästhesisten reduzieren.

Warum expandieren ambulante Operationszentren schneller als traditionelle Krankenhäuser in Europa?

Kostenträger favorisieren Tagesfall-Modelle, die stationäre Aufenthalte senken, und Chirurgen schätzen die gestraffte Terminplanung und Beteiligungsanteile, die ASCs bieten können.

Welche Technologie-Eigenschaft wird am meisten gesucht, wenn europäische Käufer laparoskopische Systeme der nächsten Generation bewerten?

Chirurgen priorisieren zunehmend integrierte Energiegeräte, die Ultraschall- und bipolare Modalitäten durch ein einziges Handstück liefern und Geschwindigkeit und Gefäßversiegelungs-Zuverlässigkeit verbessern.

Wie beeinflussen Einkaufsorganisationen Gerätedesign-Entscheidungen in Frankreich und Deutschland?

Durch Mandatierung von Preisobergrenzen drängen sie Anbieter zur Entwicklung kosteneffizienter Einweg-Instrumente, die gebündelte Zahlungsschwellen ohne Kompromiss bei klinischer Leistung erfüllen.

Seite zuletzt aktualisiert am: