Europa-Carbonfaser-Marktanalyse

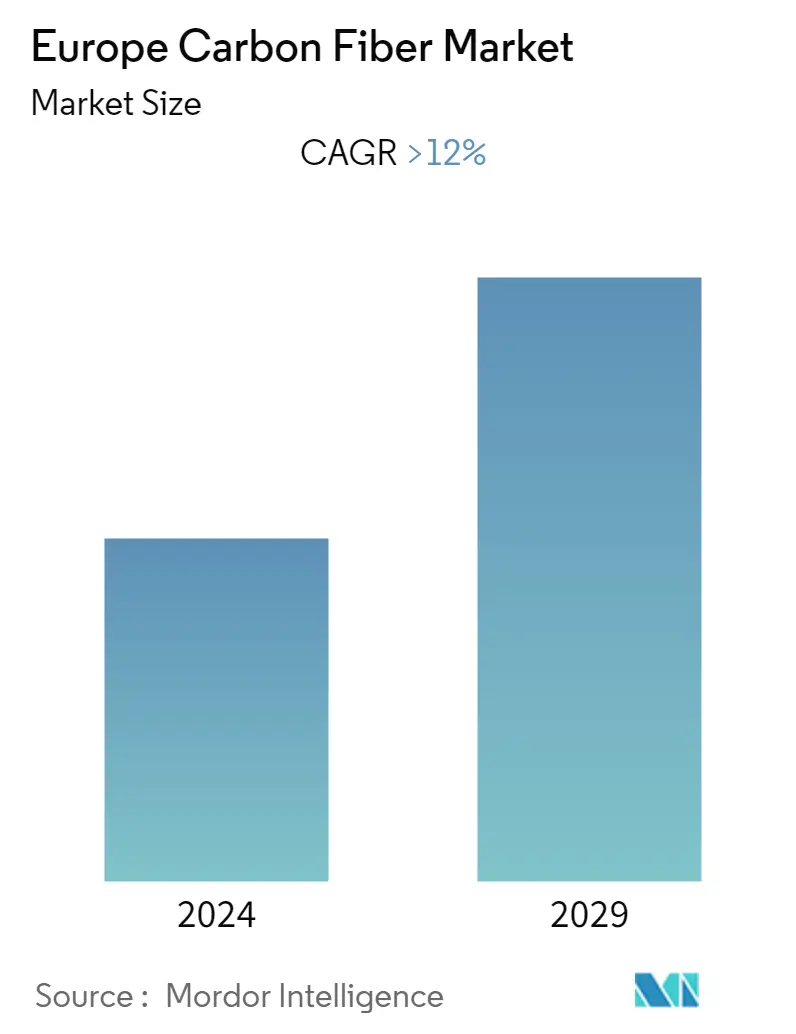

Es wird geschätzt, dass der Carbonfasermarkt in Europa im Prognosezeitraum ein deutliches Wachstum mit einer geschätzten jährlichen Wachstumsrate von über 12 % verzeichnen wird.

Die COVID-19-Pandemie hatte erhebliche Auswirkungen auf die weltweite Automobil- und Luft- und Raumfahrtindustrie und führte zu einer vorübergehenden Einstellung des Endverbraucherbetriebs aufgrund staatlich verordneter Sperren in vielen Teilen der Welt. Im Post-Pandemie-Szenario erholte sich die Branche jedoch und wird in den nächsten Jahren voraussichtlich deutlich wachsen.

- Die Hauptfaktoren für das Marktwachstum sind die steigende Nachfrage nach kraftstoffeffizienten und leichten Fahrzeugen sowie die jüngsten Fortschritte in der Luft- und Raumfahrt- und Verteidigungsindustrie.

- Allerdings schränkten die Sicherheit der Lieferkette für recycelte Kohlenstofffasern und die Verfügbarkeit von Ersatzstoffen den untersuchten Markt ein.

- Die zunehmende Beliebtheit recycelter Kohlenstofffasern, die Betonung der Verwendung von Lignin als Rohstoff für Kohlenstofffasern und die zunehmende Anwendung im Windenergiesektor dürften im Prognosezeitraum Chancen für den untersuchten Markt bieten.

- Deutschland hatte den größten Marktanteil und dürfte im Prognosezeitraum dominant bleiben.

Europas Carbonfaser-Markttrends

Luft- und Raumfahrt- und Verteidigungsindustrie werden den Markt dominieren

- Kohlefaser ist ein faseriges Kohlenstoffmaterial mit einer Mikrographitkristallstruktur, das durch Fibrillierung von Acrylharz oder aus Öl/Kohlenpech hergestellt und anschließend einer bestimmten Wärmebehandlung unterzogen wird. Kohlefaser ist fast zehnmal stärker als Stahl und weniger als halb so schwer. Zudem weist es eine hohe Steifigkeit auf.

- Die hervorragenden physikalischen und mechanischen Eigenschaften von Kohlefaser, zu denen geringes Gewicht, Haltbarkeit, Metall-Hybrid-Zusammensetzung, Beständigkeit gegen Korrosion und chemische Zersetzung, Schlagfestigkeit und Temperaturbeständigkeit gehören, machen sie zu einer zuverlässigen, kraftstoffeffizienten und ersten Wahl in der Luft- und Raumfahrt und Verteidigungssektoren. Dies ist diesen außergewöhnlichen Eigenschaften zu verdanken.

- Kohlenstofffaserverstärktes Polymer (CFK) wird in den verschiedenen Teilen der Luft- und Raumfahrtindustrie verwendet. CFK liefert Leichtbaukomponenten für die Industrie und wird in Flugzeugbremsen als Füllstoff für leichte Verbundwerkstoffe und Hochleistungsdämmstoffe eingesetzt.

- Nach einer schwierigen COVID-19-Zeit hat die europäische Luft- und Raumfahrt- und Verteidigungsindustrie ihre Widerstandsfähigkeit unter Beweis gestellt, indem sie sich von der schwierigen Zeit erholte und auf dem Markt starke Umsätze erzielte. Nach Angaben der Aerospace, Security, and Defence Industries Association of Europe (ASD) plant die Organisation, die Herausforderung zu meistern, bis 2050 den Netto-CO2-Ausstoß auf Null zu senken.

- Im Bericht von ASD heißt es außerdem, dass der Gesamtumsatz für das Jahr 2021 auf rund 238 Milliarden Euro (282 Milliarden US-Dollar) geschätzt werde, was einer Steigerung von 10 % im Vergleich zum Vorjahr entspricht. Der größte Beitragszahler zum Gesamtumsatz ist die zivile Luftfahrt, die einen Anteil von etwa 45 % am Gesamtumsatz ausmacht.

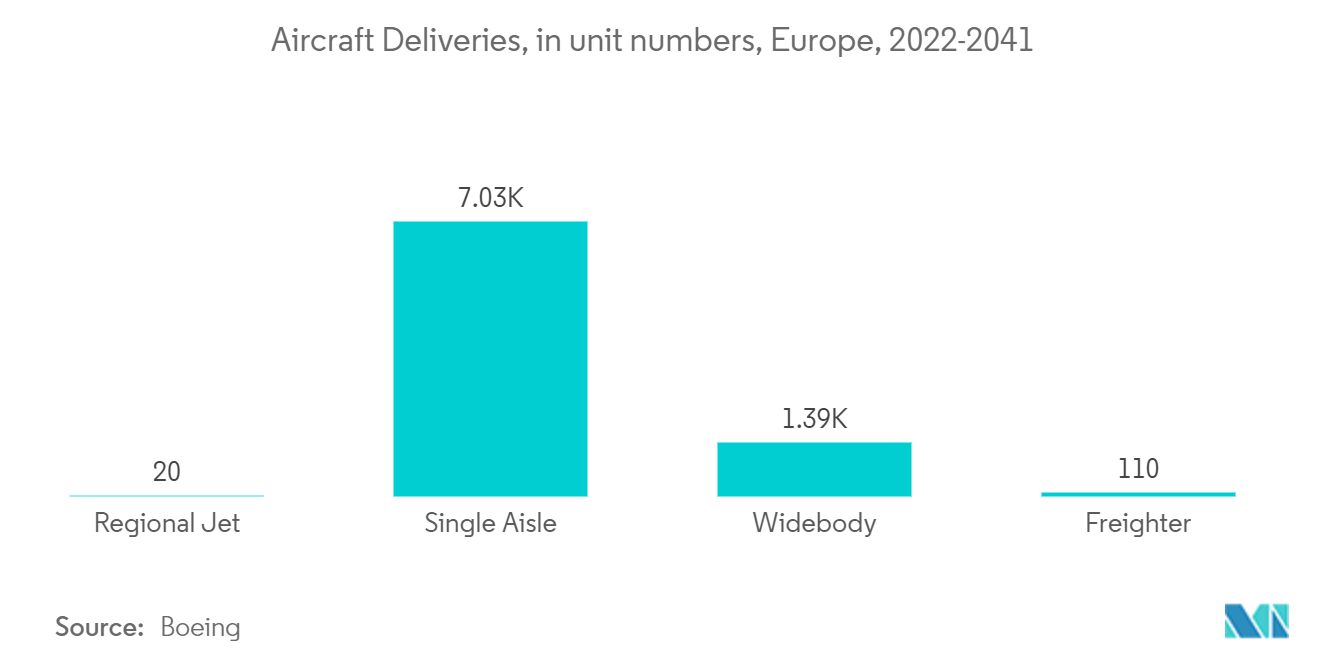

- Laut Boeing wird Europa im Zeitraum 2022–2041 einen Anteil von 24 % am weltweiten Dienstleistungsmarkt haben, was 850 Milliarden US-Dollar des Gesamtmarktanteils entspricht. Auch die Gesamtzahl der Flotten in der Region wird im Jahr 2041 voraussichtlich etwa 9.360 erreichen.

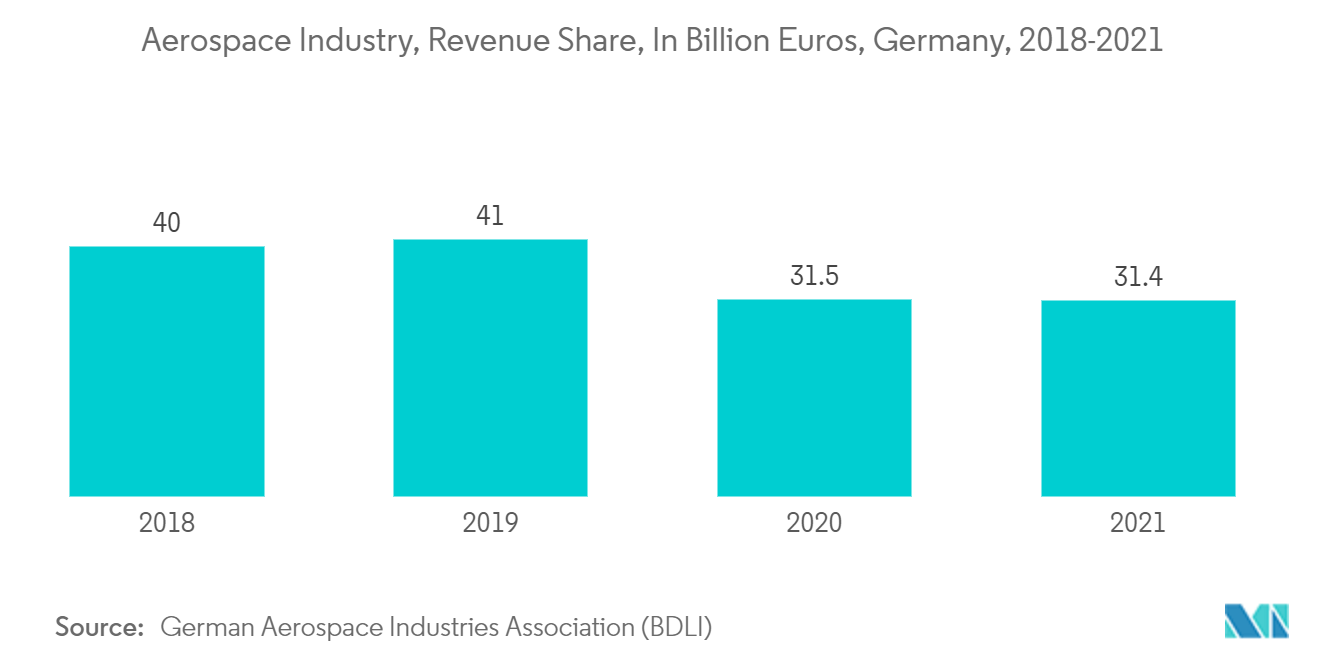

- Auch der Bundesverband der Deutschen Luft- und Raumfahrtindustrie (BDLI) stellt in seinem Jahresbericht Kennzahlen zur Luft-, Raumfahrt- und Verteidigungsindustrie bereit. Das Land verzeichnete im Geschäftsjahr 2021 einen Gesamtumsatz von 31,4 Milliarden Euro (~37 Milliarden US-Dollar). Der größte Anteil entfällt auf die Zivilluftfahrt, auf die etwa 22 Milliarden Euro (~26 Milliarden US-Dollar) entfallen. Der Zivilluftfahrtmarkt des Landes hatte im Vergleich zum Vorjahr aufgrund der Auswirkungen von COVID-19 auf die Branche nie einen größeren Aufschwung erlebt.

- Darüber hinaus ist Deutschland mit einem Beitrag von 3,5 Milliarden Euro (~4,14 Milliarden US-Dollar) im Jahr 2022 der größte Beitragszahler der Europäischen Weltraumorganisation (ESA), gefolgt von Frankreich mit einem Beitrag von 3,25 Milliarden Euro (~3,85 Milliarden US-Dollar). Milliarde).

- Mit dem wachsenden Markt für die Luft- und Raumfahrt- und Verteidigungsindustrie wird erwartet, dass auch die Nachfrage nach Kohlefaserverbrauch steigt und somit den Markt für den Prognosezeitraum vorantreibt.

Deutschland soll den Markt dominieren

- Deutschland, einer der führenden Produktionsstandorte der Flugzeugindustrie, ist die Heimat von Herstellern aus verschiedenen Segmenten, wie z. B. Ausrüstungsherstellern, Material- und Komponentenlieferanten, Triebwerksherstellern und Gesamtsystemintegratoren.

- Das Land beherbergt zahlreiche Produktionsstandorte für Flugzeuginnenausstattung, MRO (Wartung, Reparatur und Überholung) sowie Leichtbau und Materialien, hauptsächlich in Bayern, Bremen, Baden-Württemberg und Mecklenburg-Vorpommern.

- Nach Angaben des Bundesverbandes der Deutschen Luft- und Raumfahrtindustrie (BDLI) erzielte das Land im Geschäftsjahr 2021 einen Gesamtumsatz von 31,4 Milliarden Euro (~37 Milliarden US-Dollar). Den höchsten Marktanteil am Umsatz verzeichnete die Zivilluftfahrt mit rund 22 Milliarden Euro (~26 Milliarden US-Dollar). Milliarde). Jedes sechste Verkehrsflugzeug weltweit wird in Deutschland montiert und ausgeliefert.

- Der Verband der deutschen Automobilindustrie gab in seinem Bericht an, dass zwischen 2022 und 2026 220 Milliarden Euro (~260,3 Milliarden US-Dollar) in die deutsche Automobilindustrie investiert werden.

- OICA veröffentlichte in seinem Jahresbericht außerdem, dass im Jahr 2021 3,3 Millionen Automobileinheiten (nur Pkw und leichte Nutzfahrzeuge) produziert wurden. Mit der erhöhten Produktion von Flugzeugen und Automobilen wird daher der Kohlefaserverbrauch im Prognosezeitraum steigen.

- Insgesamt wird prognostiziert, dass die wachsende Nachfrage aus verschiedenen Endverbraucherbranchen den Markt im Land im Prognosezeitraum antreiben wird.

Überblick über die europäische Kohlefaserindustrie

Der Carbonfasermarkt in Europa ist stark konsolidiert. Zu den größten Unternehmen gehören (nicht in bestimmter Reihenfolge) unter anderem Mitsubishi Chemical Carbon Fiber and Composites Inc., SGL Carbon, Solvay, TEIJIN LIMITED und TORAY INDUSTRIES, INC.

Europas Marktführer für Carbonfasern

Mitsubishi Chemical Carbon Fiber and Composites Inc.

SGL Carbon

Solvay

TEIJIN LIMITED

TORAY INDUSTRIES, INC.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Kohlefasermarkt

- November 2022 Fairmat weiht in Bouguenais, Frankreich, eine Recyclinganlage zum Recycling von Kohlefaser-Verbundwerkstoffen ein, die hauptsächlich für Anwendungen in der Luft- und Raumfahrtindustrie verwendet werden, mit einer Kapazität zur Behandlung von mehr als 3.500 Tonnen Abfall pro Jahr.

- November 2022 MT Aerospace AG unterzeichnet einen Vertrag mit der ArianeGroup GmbH über 35 Millionen Euro (~36,87 USD) für die Weiterentwicklung von Demonstratoren für Oberstufen aus kohlenstofffaserverstärktem Polymer (CFK) für die Entwicklung des PHOEBUS (Prototype for a Highly OptimizEd Black). Upper Stage)-Projekt der Europäischen Weltraumorganisation (ESA) zur Fortsetzung.

Segmentierung der europäischen Kohlefaserindustrie

Kohlenstofffasern bestehen aus Kohlenstoffatomen, die zu einer langen Kette verbunden sind. Die Fasern werden in zahlreichen Verfahren zur Herstellung hochwertiger Baumaterialien eingesetzt, da sie unglaublich steif, robust und leicht sind. Der Carbonfasermarkt ist nach Rohstoff, Typ, Anwendung, Endverbraucherindustrie und Geografie segmentiert. Der Markt ist nach Rohstoffen in Polyacrylnitril (PAN), Erdölpech und Viskose unterteilt. Nach Typ ist der Markt in Frischfasern (VCF) und recycelte Kohlenstofffasern (RCF) unterteilt. Kohlenstofffaseranwendungen umfassen Verbundwerkstoffe, Textilien, Mikroelektroden und Katalyse. Nach Endverbraucherbranche ist der Markt in Luft- und Raumfahrt und Verteidigung, alternative Energie, Automobil, Bau und Infrastruktur, Sportartikel und andere Endverbraucherbranchen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Carbonfasermarkt in fünf Ländern in ganz Europa. Die Marktgröße und Prognosen für jedes Segment basieren auf Volumen (Tonne) und Wert (Mio. USD).

| Polyacrylnitril (PAN) |

| Petroleumpech und Rayon |

| Frischfaser (VCF) |

| Recycelte Fasern (RCF) |

| Kompositmaterialien |

| Textilien |

| Mikroelektroden |

| Katalyse |

| Luft- und Raumfahrt & Verteidigung |

| Alternative Energie |

| Automobil |

| Bau & Infrastruktur |

| Sportwaren |

| Andere Endverbraucherbranchen |

| Deutschland |

| Großbritannien |

| Italien |

| Frankreich |

| Spanien |

| Rest von Europa |

| Rohmaterial | Polyacrylnitril (PAN) |

| Petroleumpech und Rayon | |

| Typ | Frischfaser (VCF) |

| Recycelte Fasern (RCF) | |

| Anwendung | Kompositmaterialien |

| Textilien | |

| Mikroelektroden | |

| Katalyse | |

| Endverbraucherindustrie | Luft- und Raumfahrt & Verteidigung |

| Alternative Energie | |

| Automobil | |

| Bau & Infrastruktur | |

| Sportwaren | |

| Andere Endverbraucherbranchen | |

| Erdkunde | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Spanien | |

| Rest von Europa |

Häufig gestellte Fragen zur europäischen Carbonfaser-Marktforschung

Wie groß ist der europäische Carbonfasermarkt derzeit?

Der europäische Kohlefasermarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 12 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Carbonfasermarkt?

Mitsubishi Chemical Carbon Fiber and Composites Inc., SGL Carbon, Solvay, TEIJIN LIMITED, TORAY INDUSTRIES, INC. sind die größten Unternehmen, die auf dem europäischen Carbonfasermarkt tätig sind.

Welche Jahre deckt dieser europäische Carbonfasermarkt ab?

Der Bericht deckt die historische Marktgröße des europäischen Carbonfasermarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Carbonfasermarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Carbonfaser in Europa.

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Carbonfasern in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Carbonfaser in Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.