Analyse des europäischen Munitionsmarktes

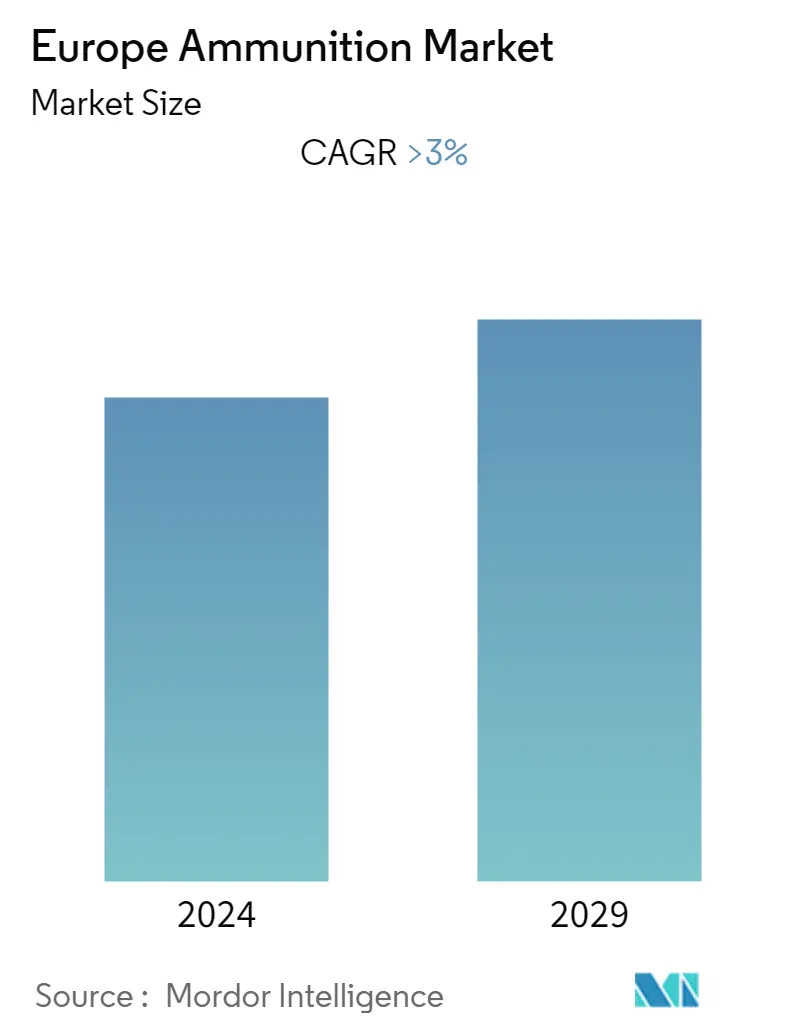

- Der europäische Munitionsmarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen.

- Aufgrund der COVID-19-Pandemie waren die Industrien in Europa stark betroffen, und viele Länder in der Region standen am Rande einer Rezession, die die wirtschaftliche Depression nach der Finanzkrise von 2008 noch übertreffen würde. Da die Auswirkungen einer solchen Situation auf den Verteidigungssektor katastrophal sein könnten, haben die Regierungen der Länder in der Region die Auswirkungen auf den Verteidigungssektor frühzeitig abgemildert.

- Um politische Interessen und Verteidigungsinteressen zu verteidigen, agierten EU- und NATO-Mitgliedstaaten daher kooperativ und aggressiv. Es wird erwartet, dass eine schrittweise und strategische Erhöhung des europäischen Verteidigungsbudgets und die Einführung von Projekten zur Unterstützung der Infanterie zu einer Nachfrage nach hochentwickelter Munition der neuen Generation mit erweiterten Fähigkeiten führen und damit den Markt im Fokus im Prognosezeitraum antreiben werden.

- Der Russland-Ukraine-Konflikt hat die europäische Verteidigungslandschaft verändert. Da NATO-Staaten große Mengen an Waffen und anderer Verteidigungsausrüstung an die Ukraine liefern, hat die Nachfrage aufgrund der Fortsetzung des Krieges und des Einsatzes hochentwickelter Waffen auf beiden Seiten einen neuen Höhepunkt erreicht.

- Berichten zufolge feuert Russland etwa 20.000 Schuss pro Tag ab, während die Ukraine zwischen 4.000 und 7.000 Schuss pro Tag abfeuert, was auf einen großen Bedarf an Munition hinweist. Europäische Nationen beschaffen auch Artillerie- und Mörsersysteme, um nationale Grenzen vor illegalem Eindringen und verschiedenen Arten des Handels zu schützen, was zu einem erheblichen Bedarf an entsprechender Munition führt.

Trends auf dem Munitionsmarkt in Europa

Militär wird im Prognosezeitraum Marktanteile dominieren

- Aufgrund turbulenter militärischer Szenarien in der Region, wie der russischen Invasion in der Ukraine, grenzüberschreitender Konflikte und des zunehmenden Terrorismus, haben die europäischen Nationen ihre jährlichen Verteidigungsausgaben und den damit verbundenen Militärhaushalt deutlich erhöht.

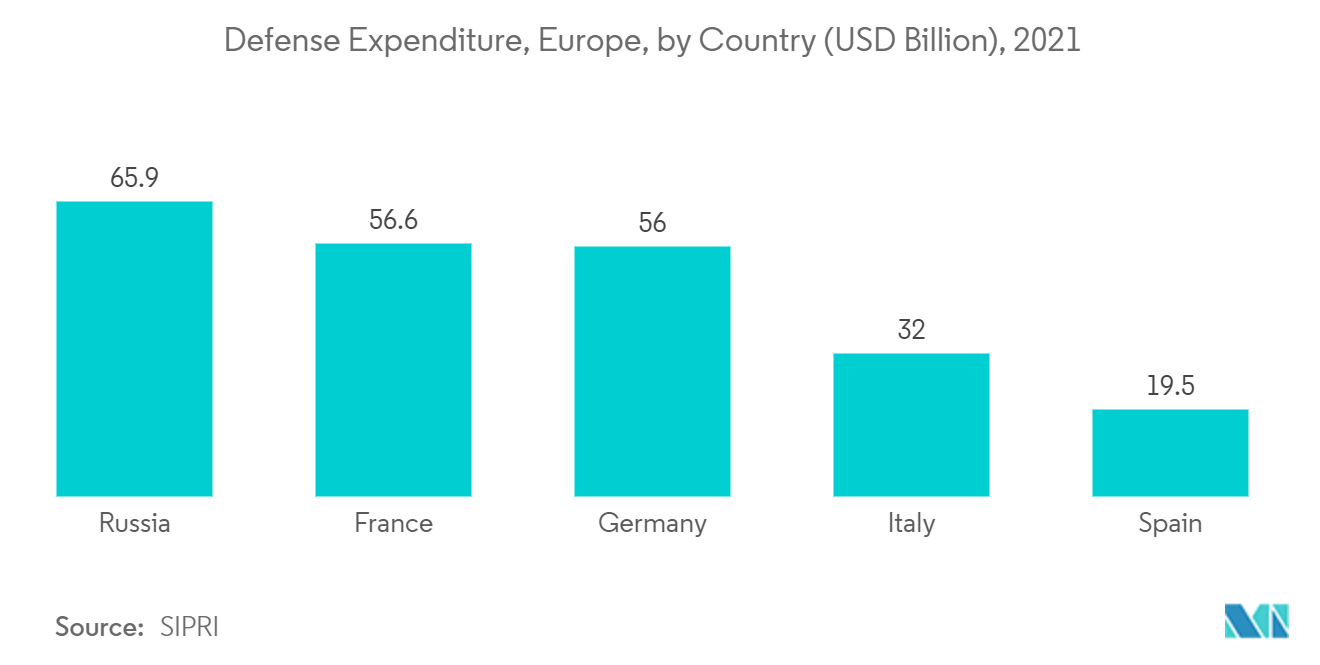

- Im Jahr 2021 beliefen sich die gesamten Militärausgaben der europäischen Nationen auf 418 Milliarden US-Dollar, was einem Anstieg von 3,0 % gegenüber 2020 entspricht. Im Jahr 2021 beliefen sich die Militärausgaben Mittel- und Westeuropas, zweier Subregionen, zu denen die Mehrheit der NATO-Verbündeten gehört, und der gesamten Europäischen Union zusammen Mitgliedstaaten werden über 342 Milliarden US-Dollar betragen.

- Im Februar 2022 stellte die Bundesregierung den Streitkräften 112,7 Milliarden US-Dollar zur Verfügung. Aufgrund des Einmarsches Russlands in die Ukraine wurde der Verteidigungshaushalt erhöht, darunter auch Investitionen und Rüstungsprogramme für die deutschen Streitkräfte. Darüber hinaus hat der französische Verteidigungsminister ein Militärbudget von 42,9 Milliarden US-Dollar für 2023 vorgeschlagen, eine Steigerung um 3 Milliarden US-Dollar gegenüber dem Vorjahr. Darüber hinaus treibt der zunehmende Erwerb moderner Waffen und Munition die Expansion des europäischen Marktes voran.

- Beispielsweise begann die französische Armee im Juni 2022 im Rahmen eines längerfristigen Vorstoßes, ferngesteuerte Waffensysteme einzusetzen, rasch mit dem Kauf amerikanischer Herumlungerbomben. Es wird prognostiziert, dass solche Entwicklungen die Nachfrage nach verschiedenen Munitionstypen seitens militärischer Endverbraucher im Prognosezeitraum ankurbeln werden.

Russland generiert die größte Nachfrage nach Munition

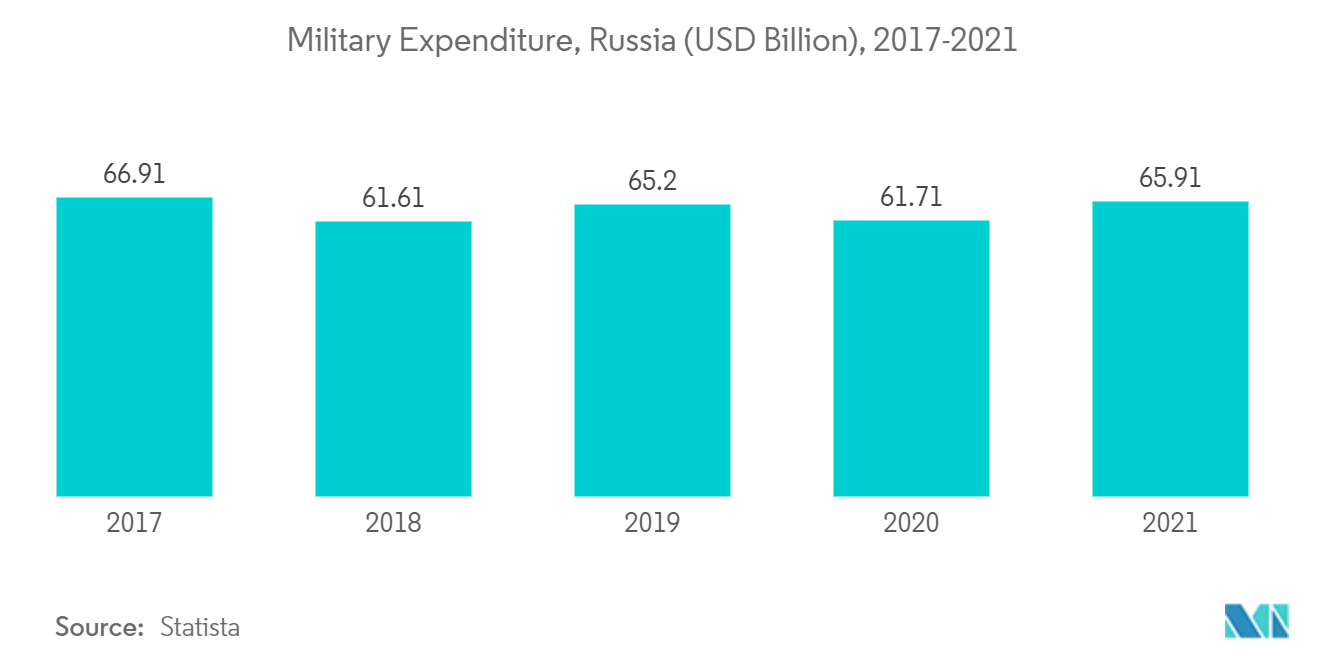

- Mit einem Verteidigungshaushalt von 65,9 Milliarden US-Dollar im Jahr 2021 ist Russland Europas größter Verteidigungsausgabengeber. Der anhaltende Konflikt mit der Ukraine und grenzüberschreitende Streitigkeiten mit NATO-Staaten erhöhten die Nachfrage nach Verteidigungsausrüstung, Waffen und zugehöriger Munition. Da Russland die militärische Besetzung der Ukraine aufrechterhält, könnte das russische Militär bis Ende des Jahres mit einem erheblichen Waffenmangel konfrontiert sein.

- Die jüngsten Sanktionen gegen Russland und erfolgreiche Gegenoffensiven der ukrainischen Truppen haben zu einem rapiden Rückgang der Vorräte an Artilleriegeschossen und gepanzerten Fahrzeugen geführt. Gleichzeitig wird erwartet, dass seine Fähigkeit, Luftangriffe und feuergelenkte Raketen durchzuführen, bis zum Jahresende erschöpft sein wird. Dies dürfte in der kommenden Zeit zu einem Anstieg der Munitionskäufe führen.

- Russland entwickelt energisch das gepanzerte Fahrzeug BMPT, das eine Vielzahl von Raketen, leichten Kanonen und Maschinengewehren tragen soll, die in der Lage sind, eine Vielzahl von Zielen anzugreifen, darunter feindliche Panzer und Bodenpersonal. In den letzten sechs Monaten des ausgewachsenen Krieges mit der Ukraine haben die russischen Streitkräfte mehr als 7 Millionen Granaten eingesetzt. Daher wird erwartet, dass wachsende Verteidigungsausgaben und zunehmende Munitionsbeschaffung die Munitionsnachfrage aus Russland im Prognosezeitraum ankurbeln werden.

Überblick über die europäische Munitionsindustrie

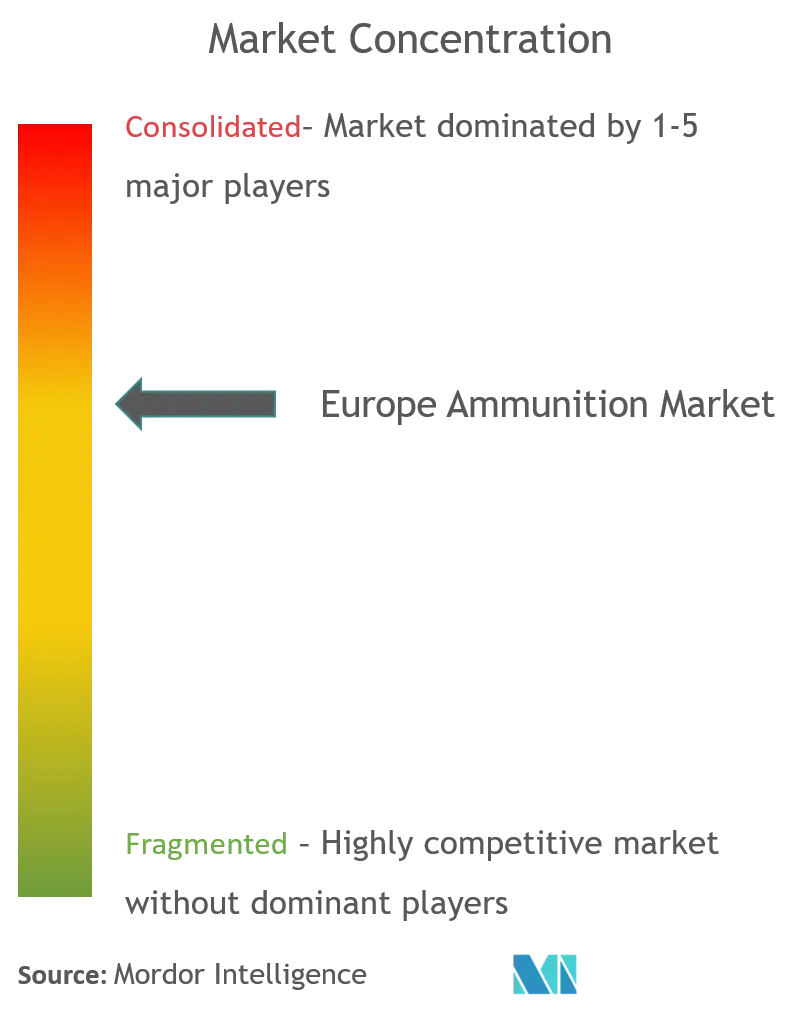

Aufgrund des hohen technischen Könnens, das für die Herstellung militärischer Waffen und Munition erforderlich ist, ist die europäische Munitionsindustrie konsolidiert, da nur wenige Anbieter, Hersteller und Zulieferer Waffen und Munition in der Region liefern. BAE Systems plc, General Dynamics Corporation, Nexter Group, Rostec und Rheinmetall AG sind einige der Hauptakteure, die den Munitionsbedarf der europäischen Verteidigungskräfte decken.

Europas Marktführer für Munition

BAE Systems plc

Rheinmetall AG

General Dynamics Corporation

Nexter Group

ROSTEC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Munitionsmarkt

- Dezember 2022 Ein europäischer NATO-Kunde hat mit Rheinmetall einen Vertrag über die Lieferung von maximal 300.000 Schuss 40-mm-Munition, bestehend aus den Varianten LV (Low Velocity) und HV (High Velocity), abgeschlossen. Der Vertrag beinhaltet einen ersten Abruf von rund 75.000 Patronen.

- Januar 2022 Die Bundeswehr unterzeichnet mit der Rheinmetall AG einen Vertrag zur Modernisierung ihrer Mörseranlagen und zur Bereitstellung von 120-mm-Mörsermunition. Der Auftrag hat einen Wert von rund 27 Millionen Euro (30 Millionen US-Dollar) und wird bis 2023 abgeschlossen sein.

Segmentierung der europäischen Munitionsindustrie

Munition ist ein Projektil, das von einer Waffe oder einem Waffensystem abgeschossen, zerschmettert, abgeworfen oder explodiert wird. Munition wird sowohl als Einwegwaffe als auch als Bestandteil anderer Waffen eingesetzt, um auf ein Ziel einzuwirken. Munition wird verwendet, um eine Kraft auf ein bestimmtes Ziel zu lenken. Um zu funktionieren, benötigen alle mechanischen Waffen irgendeine Form von Munition. Wenn auf dem Schlachtfeld Anregungen zur Funktionalität eingeholt werden, werden ständig Verbesserungen, Upgrades und Ersetzungen entworfen.

Der europäische Munitionsmarkt ist nach Kalibergröße, Endverbraucher und Land segmentiert. Nach Kaliber ist der Markt in Kleinkaliber, Mittelkaliber und Großkaliber unterteilt. Nach Endverbraucher wird der Markt in zivile und militärische Segmente unterteilt. Zu den im Rahmen der Studie abgedeckten Ländern gehören das Vereinigte Königreich, Frankreich, Deutschland, Russland und das übrige Europa.

Für jedes Segment wurden die Marktgröße und Prognosen nach Wert in Milliarden US-Dollar angegeben.

| Kleines Kaliber |

| Mittleres Kaliber |

| Großes Kaliber |

| Zivilist |

| Militär |

| Großbritannien |

| Frankreich |

| Deutschland |

| Russland |

| Rest von Europa |

| Kalibergröße | Kleines Kaliber |

| Mittleres Kaliber | |

| Großes Kaliber | |

| Endbenutzer | Zivilist |

| Militär | |

| Erdkunde | Großbritannien |

| Frankreich | |

| Deutschland | |

| Russland | |

| Rest von Europa |

Häufig gestellte Fragen zur europäischen Munitionsmarktforschung

Wie groß ist der europäische Munitionsmarkt derzeit?

Der europäische Munitionsmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Munitionsmarkt?

BAE Systems plc, Rheinmetall AG, General Dynamics Corporation, Nexter Group, ROSTEC sind die größten Unternehmen, die auf dem europäischen Munitionsmarkt tätig sind.

Welche Jahre deckt dieser europäische Munitionsmarkt ab?

Der Bericht deckt die historische Marktgröße des europäischen Munitionsmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Munitionsmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Munition in Europe.

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Munition in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Munition in Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.