Marktgröße und -anteil für Emissionsüberwachungssysteme

Marktanalyse für Emissionsüberwachungssysteme von Mordor Intelligence

Der Markt für Emissionsüberwachungssysteme wird 2025 auf 3,47 Milliarden USD geschätzt und soll bis 2030 4,96 Milliarden USD erreichen, mit einem Wachstum von 7,41 % CAGR. Strengere Luftverschmutzungsvorschriften und die direkte Monetarisierung von Kohlenstoff unter dem EU-Emissionshandelssystem Phase IV erhöhen die Nachfrage nach hochpräzisen Schornstein-Monitoren, während der Übergang zu hybriden kontinuierlich-prädiktiven Architekturen die Anbieterstrategien neu definiert. Hardware generiert noch immer den größten Umsatzstrom mit 46 % der Verkäufe von 2024, doch Dienstleistungen expandieren am schnellsten mit einer CAGR von 7,7 %, da Nutzer Kalibrierung, Zertifizierung und Datenmanagement-Support suchen. Nordamerika führt bei der installierten Basis, aber Asien-Pazifik verzeichnet das höchste regionale Wachstum von 10 %, da China und Indien neue Anlagenebenen-Grenzwerte einführen. In-Situ-Laser-Analysatoren, insbesondere TDLS, verdrängen schnell extraktive Systeme in Müllverbrennungsanlagen und senken die Lebenszykluskosten um etwa 30 %. Gleichzeitig verwandeln KI-fähige Software-Module Compliance-Daten in prädiktive Wartungs- und Prozessoptimierungs-Tools, die Betriebskosten um 15-20 % senken.

Wichtige Berichtsergebnisse

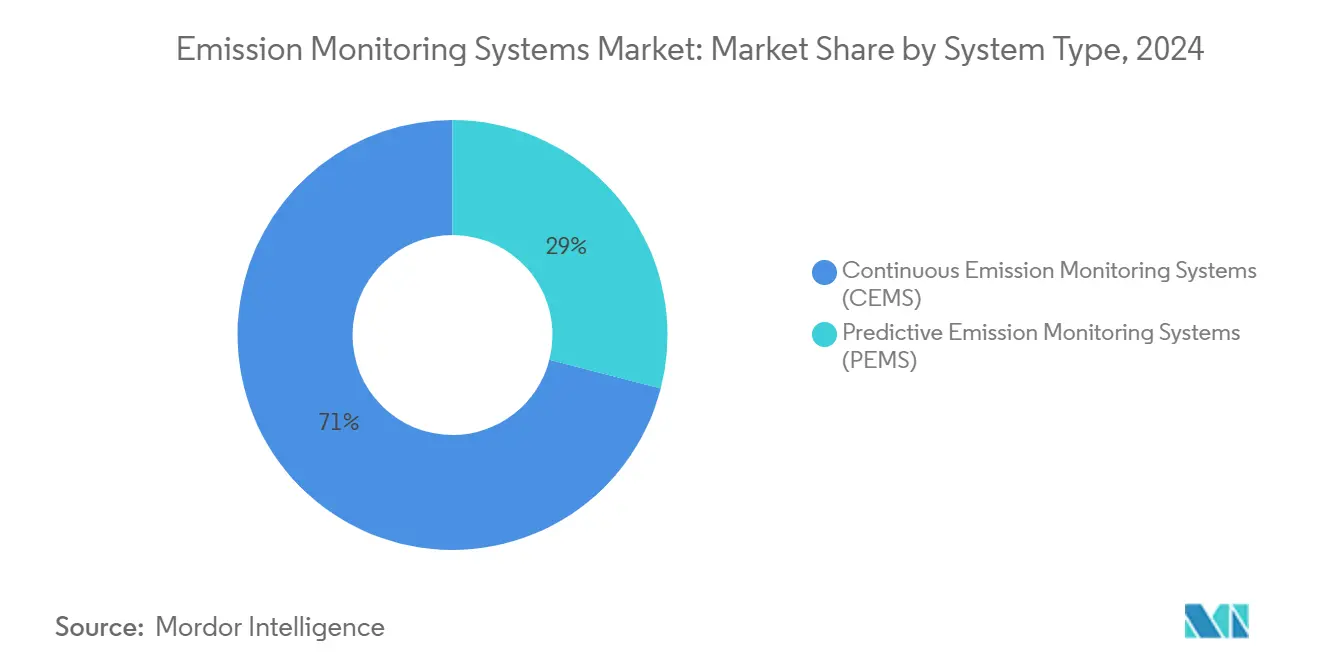

- Nach Systemtyp behielten Kontinuierliche Emissionsüberwachungssysteme 71 % des Marktanteils für Emissionsüberwachungssysteme im Jahr 2024; Prädiktive Emissionsüberwachungssysteme sollen bis 2030 mit einer CAGR von 8,4 % wachsen.

- Nach Komponenten dominierte Hardware mit 46 % Umsatzanteil im Jahr 2024, während Dienstleistungen die schnellste Expansion mit einer CAGR von 7,7 % bis 2030 darstellen.

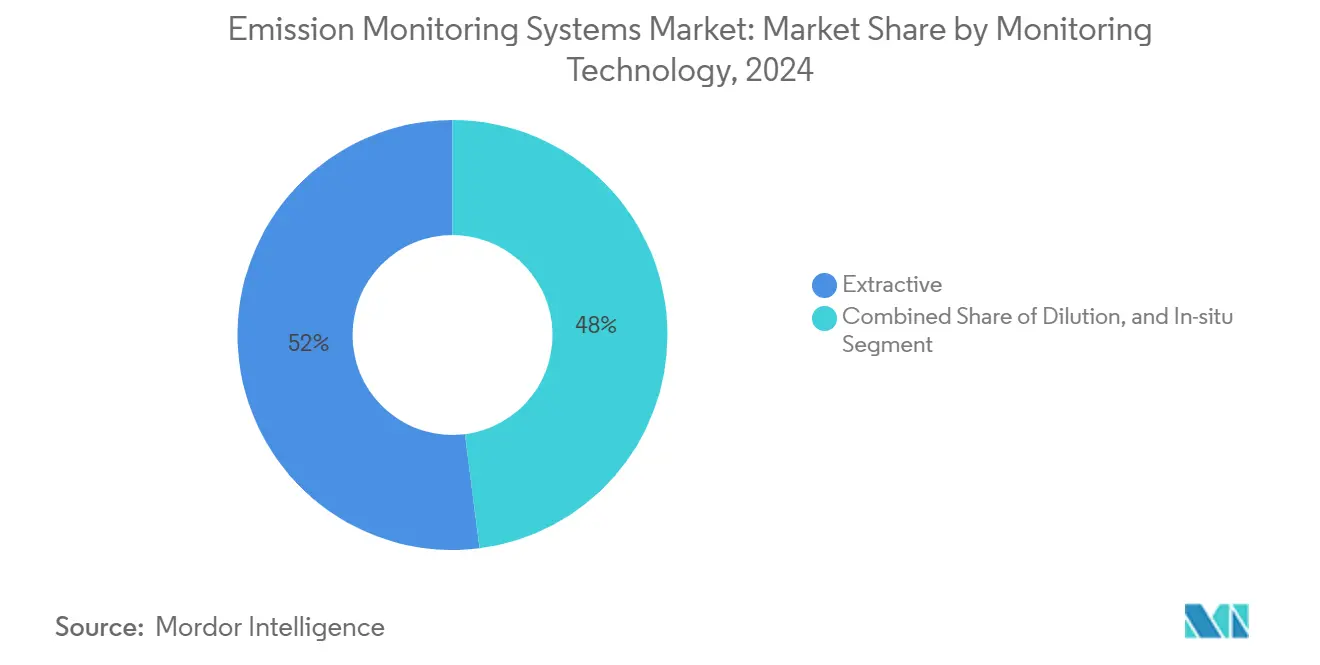

- Nach Überwachungstechnologie hielten extraktive Lösungen 52 % der Marktgröße für Emissionsüberwachungssysteme im Jahr 2024; In-Situ-Laser-Technologien sollen zwischen 2025-2030 mit einer CAGR von 10,2 % steigen.

- Nach Endverbraucherindustrie erfasste die Stromerzeugung 34 % der Marktgröße für Emissionsüberwachungssysteme im Jahr 2024, während Müllverbrennungsanlagen bis 2030 mit einer CAGR von 9,8 % voranschreiten.

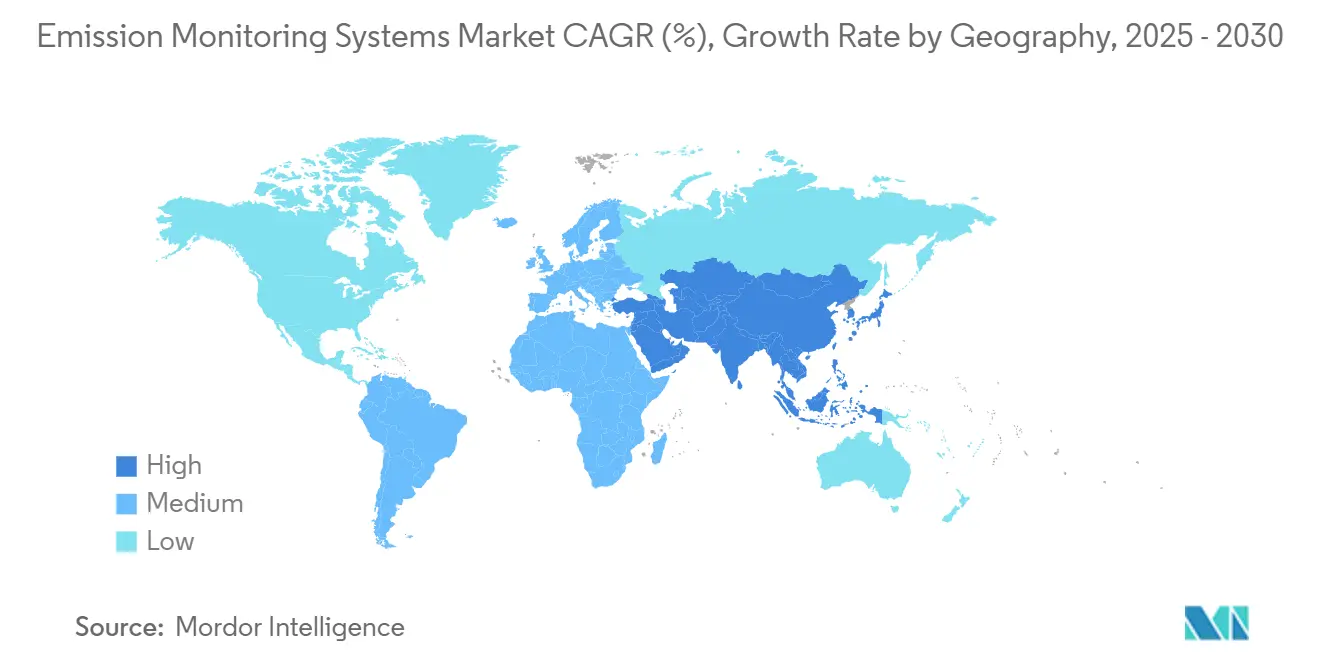

- Nach Geografie führte Nordamerika mit einem Umsatzanteil von 39 % im Jahr 2024, während Asien-Pazifik bis 2030 die höchste CAGR von 10 % verzeichnen soll.

Globale Markttrends und Einblicke für Emissionsüberwachungssysteme

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Übergang von CAPEX-lastigen CEMS zu hybriden CEMS-PEMS-Architekturen | +1.2% | Global, mit früher Adoption in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Obligatorische EU-ETS Phase-IV Kohlenstoffpreise treiben Schornstein-Überwachung voran | +1.8% | Europa, mit Spillover-Effekten in Ländern mit EU-Handelsabkommen | Kurzfristig (≤ 2 Jahre) |

| Inflation Reduction Act Steuergutschrift-Verifizierung schafft Anstieg bei US-Kraftwerks-CEMS-Nachrüstungen | +1.3% | Nordamerika, hauptsächlich US-Versorgungssektor | Kurzfristig (≤ 2 Jahre) |

| In-Situ-Laser-basierte Sensoren senken Lebenszykluskosten um 30 % in APAC Müllverbrennungsanlagen | +0.9% | Asien-Pazifik, insbesondere China, Japan und Südkorea | Mittelfristig (2-4 Jahre) |

| Nationales Programm für saubere Luft beschleunigt Kohle-gefeuerte CEMS-Einführungen | +1.1% | Indien, mit Einfluss auf südasiatische Märkte | Mittelfristig (2-4 Jahre) |

| IMO 2023 EEXI & CII-Regeln lösen Schiffs-SEMS-Installationen aus | +0.7% | Globaler Schifffahrtssektor, mit Konzentration in großen Schifffahrtshäfen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Übergang von CAPEX-lastigen CEMS zu hybriden CEMS-PEMS-Architekturen

Hybride Konfigurationen verbinden direkte Ablesungen von CEMS-Hardware mit softwarebasierten Emissionsmodellen und senken Vorabausgaben um 25-30 %, während Fehlerquoten unter 3 % gegenüber Referenzinstrumenten gehalten werden.[1]Bonavita, Nunzio, and Federico Callero. "ABB - Model Based Emission Monitoring." abb.com Frühe Anwender in US-Raffinerien und Gas-und-Dampf-Kraftwerken behandeln prädiktive Module nun als compliance-akzeptierte Alternative für sekundäre Schadstoffe nach US EPA-Genehmigung. Globale Plattform-Anbieter integrieren maschinelle Lernalgorithmen, die Modelle in Echtzeit auto-kalibrieren und Validierungszyklen verkürzen. Da Cloud-Hosting lokale IT-Belastung entfernt, fallen Software-Preise, wodurch die hybride Option für mittelgroße Anlagen geöffnet wird. Analysten erwarten, dass diese Konfiguration bis 2027 etwa ein Viertel aller neuen Installationen im Markt für Emissionsüberwachungssysteme repräsentieren wird.

Obligatorische EU-ETS Phase IV Kohlenstoffpreise treiben Schornstein-Überwachung voran

Zertifikatspreise über 80 EUR pro Tonne im Jahr 2025 haben Emissionsdaten zu einer finanziellen Einzelposten-Variable gemacht.[2]European Commission, "WK 2134/2025 INIT," consilium.europa.eu Betreiber in Strom-, Zement- und Abfallwirtschaft haben hochpräzise Analysatoren hinzugefügt, die Genauigkeit um 2-3 Prozentpunkte gegenüber früheren Modellen verbessern und Überkauf von CO2-Zertifikaten minimieren. Die Ausweitung des Geltungsbereichs auf Schifffahrt und kleine Industriestandorte hat neue Systembestellungen in Osteuropa gefördert, wo Installationen seit 2023 um 35 % stiegen. Anlagen integrieren nun Monitore direkt mit Prozesssteuerungsschleifen, um Ausstoß gegen Live-Kohlenstoffkosten zu drosseln. Anbieter, die Überwachungshardware mit automatisierten Handels-Dashboards koppeln können, haben im Markt für Emissionsüberwachungssysteme Anteile gewonnen.

Inflation Reduction Act Steuergutschrift-Verifizierung schafft Anstieg bei US-Kraftwerks-CEMS-Nachrüstungen

US-Versorgungsunternehmen, die Produktionsgutschriften von bis zu 30 USD pro MWh anstreben, müssen Emissionen mit höher-treuen Instrumenten zertifizieren, die Multi-Gas-Daten erfassen.[3]U.S. Energy Information Administration, "Capital Cost and Performance Characteristics for Utility-Scale Electric Power Generating Technologies," eia.gov Der Verifizierungsdruck trieb einen 42%igen Sprung bei Nachrüstprojekten seit 2023 voran, besonders bei Einheiten, die Wasserstoff-Mitverbrennung oder Kohlenstoffabscheidungs-Add-ons übernehmen. Viele Legacy-Analysatoren, die vor 2010 installiert wurden, fehlt das Präzisionsfenster, das vom Internal Revenue Service gefordert wird, wodurch Ersatz erzwungen wird. Anbieter, die Rundum-Pakete anbieten-Hardware, Cloud-Reporting und audit-bereite Datenspuren-verlangen Premium-Preise, beschleunigen aber Amortisation für Anlagenbetreiber, die schnelle Steuergutschrift-Qualifikation suchen. In neue Einheiten integrierte Ferndiagnose verkürzt auch ungeplante Ausfallzeiten, ein weiterer Anreiz.

In-Situ-Laser-basierte Sensoren senken Lebenszykluskosten um 30 % in APAC Müllverbrennungsanlagen

TDLAS- und Quantenkaskadenlaser-Geräte messen Gase direkt im Schornstein, eliminieren Probenaufbereitungs-Hardware und senken Wartungsbudgets um etwa ein Drittel.[4]Endress+Hauser AG, "Tunable Diode Laser Absorption Spectroscopy (TDLAS)," endress.com Verfügbarkeitsgrade über 98 % in japanischen und chinesischen Verbrennungsanlagen unterstreichen Leistungsresilienz in staubreichem Rauchgas. Geringerer Verbrauchsmittelverbrauch und weniger Kalibriergasflaschen stärken das Gesamtkostenargument auch bei höherer Anfangsinvestition. Die Müllverbrennungskapazität im asiatisch-pazifischen Raum steigt jährlich um 15 %, daher bleibt die Nachfrage nach kompakten, hochtemperaturbeständigen Laser-Analysatoren robust. Chinesische OEMs im Inland beschleunigen lokale Produktion, fördern Wettbewerbspreise und breitere Annahme im Markt für Emissionsüberwachungssysteme.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Knappheit von TÜV & MCERTS-zertifizierten Technikern verzögert europäische Inbetriebnahme | -0.7% | Europa, insbesondere osteuropäische Länder | Mittelfristig (2-4 Jahre) |

| Hohe Feuchtigkeitsverzerrung in tropischen Regionen erhöht Falsch-Compliance-Risiko | -0.5% | Südostasien, Lateinamerika und tropisches Afrika | Kurzfristig (≤ 2 Jahre) |

| Legacy DCS-DAQ Interoperabilitätslücken erhöhen Nachrüstkosten bei US-Versorgungsunternehmen | -0.8% | Nordamerika, hauptsächlich US-Stromerzeugungssektor | Mittelfristig (2-4 Jahre) |

| Kapital-Lock-In durch langfristige CEMS-Leasingmodelle behindert PEMS-Adoption | -0.6% | Naher Osten und Afrika | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Knappheit von TÜV & MCERTS-zertifizierten Technikern verzögert europäische Inbetriebnahme

Compliance in Europa erfordert Vor-Ort-Audits durch Techniker, die unter TÜV- oder MCERTS-Rahmenwerken akkreditiert sind. Ein 40%iger Personalengpass hat durchschnittliche Projektanlaufzeiten um bis zu sechs Monate verlängert, besonders in Polen, Rumänien und Bulgarien. Stundensätze für Dienstleistungen sind seit 2023 um 25-30 % gestiegen, wodurch Nutzer zu Anbietern mit hausinternen Serviceabteilungen gedrängt werden. OEMs antworten mit Fernassistenz-Toolkits, die lokales Personal durch Kalibrierungssequenzen via Augmented-Reality-Headsets führen. Trotz dieser Umgehungslösungen trimmt der Techniker-Engpass kurzfristiges Wachstum für den Markt für Emissionsüberwachungssysteme, bis Ausbildungspipelines expandieren.

Legacy DCS-DAQ Interoperabilitätslücken erhöhen Nachrüstkosten bei US-Versorgungsunternehmen

Etwa zwei Drittel der amerikanischen Erzeugungseinheiten verlassen sich noch auf Steuerplattformen, die älter als 15 Jahre sind. Moderne CEMS sprechen oft Ethernet-basierte Protokolle, während Vintage-Systeme serielle oder proprietäre Verbindungen verwenden, wodurch Interface-Hardware und Ingenieurarbeit hinzugefügt wird, die Nachrüstkosten 30-45 % höher als Greenfield-Installationen treibt. Edge-Gateways, die alte und neue Netzwerke verbinden, gewinnen an Zugkraft, doch benutzerdefinierte Codierung und Cybersicherheitsprüfung bleiben unvermeidlich. Einige Kohlebetreiber, die potentielle Stilllegung erwarten, zögern, neues Kapital zu verpflichten, wodurch Ersatzvolumen im Markt für Emissionsüberwachungssysteme über den mittleren Horizont gemäßigt wird.

Segmentanalyse

Nach Systemtyp: Hybride Setups richten Kosten- und Compliance-Ziele neu aus

Das Segment eröffnete 2024 mit CEMS, die 71 % des Umsatzes besitzen, dank universeller regulatorischer Akzeptanz. Jedoch überholt PEMS mit einer CAGR von 8,4 %, da Cloud-Computing-Gebühren fallen und Regulatoren prädiktive Algorithmen befürworten. Die Marktgröße für Emissionsüberwachungssysteme im Zusammenhang mit hybriden Implementierungen soll bis 2027 1 Milliarde USD überschreiten, was stetig steigende Adoption widerspiegelt, wo Prozesse unter Steady-State-Bedingungen laufen. Ölraffinerien, Gasturbinen und petrochemische Cracker sehen enge Korrelationen zwischen Temperatur, O₂ und Schadstoffausstoß, wodurch sie zu Hauptkandidaten werden. Anbieter, die schlüsselfertige Data-Science-Unterstützung verpacken, gewinnen Hebelwirkung, da viele Anlageningenieure Modellierungsexpertise fehlt. Zusätzliche Software-Abonnements geben Lieferanten auch Annuitätsumsatz und verlagern weg von klumpigen Hardware-Verkäufen.

CEMS bleibt unersetzbar für Primärschadstoffe wie SO₂ und Partikelmaterie, wo Gesetze direkte Ablesungen fordern. Als Ergebnis dominieren hybride Konfigurationen, die einen kompakten Analysator für kritische Gase mit PEMS für sekundäre Ströme paaren, neue Ausschreibungen. Der Ansatz lässt Betreiber Compliance-Rigorosität und Budget ausbalancieren, bewahrt CEMS-Integrität während PEMS-Kosteneinsparungen geerntet werden. Innerhalb dieses Modells ist der Marktanteil für Emissionsüberwachungssysteme von reinen prädiktiven Installationen unwahrscheinlich bis 2030 10 % zu überschreiten, doch hybrider Wert wird stetig steigen, da KI-Tools sich verbessern und Felddaten Vertrauen aufbaut.

Nach Komponenten: Service-Umsatz beschleunigt sich amid regulatorischer Komplexität

Gas-Analysatoren, Durchflusssensoren und Sonden generierten 46 % des globalen Umsatzes im Jahr 2024, angeführt von Mehrkomponenten-FTIR- und TDLS-Instrumenten, die Premium-Preise in Zement, Stahl und Müllverbrennung verlangen. Dennoch schreiten wiederkehrende Service-Verträge-Kalibrierung, Zertifizierung und Datenvalidierung-nun mit einer CAGR von 7,7 % voran. Neue Handelssysteme wie nationale Kohlenstoffmärkte in Kanada und Südkorea erhöhen die Einsätze für Datengenauigkeit und veranlassen jährliche oder halbjährliche Audits. Endnutzer ohne interne Metrologie-Teams lagern Compliance-Sicherung aus, wodurch Service-Spezialisten im Markt für Emissionsüberwachungssysteme zentral werden.

Cloud-native Software-Module fügen einen weiteren Wachstumshebel hinzu. Lieferanten bündeln automatisierte Compliance-Berichte, die direkt auf EU- oder EPA-Vorlagen abbilden und administrative Arbeitsbelastung senken. Abonnement-Umsatz steigt jährlich um 18 % und formt finanzielle Modelle um. Einige OEMs haben Emissionsüberwachung-als-Service-Pläne eingeführt, die Hardware-Leasing mit Vollumfang-Wartung kombinieren und Kunden-Cashflows glätten. Dieses wiederkehrende Modell sollte schrittweise pauschale Hardware-Abhängigkeit verwässern und Einkommensströme in der Branche für Emissionsüberwachungssysteme diversifizieren.

Nach Überwachungstechnologie: In-Situ-Laser stören extraktive Amtsinhaber

Extraktive Designs hielten 52 % Anteil im Jahr 2024, geschätzt für Multi-Gas-Vielseitigkeit und tiefe Zertifizierungsgeschichte. Doch In-Situ-Laser-Systeme verzeichnen eine CAGR von 10,2 % bis 2030, reiten auf Fortschritten in Optik, die korrosiven und staubigen Strömen widerstehen. Anlagen sparen bei Kühlern, Pumpen und Filtern, die normalerweise für Probenaufbereitung erforderlich sind, reduzieren jährliche Ausgaben um etwa 35 %. TDLS-Einheiten liefern auch Millisekundenreaktionszeit, ermöglichen engere Verbrennungssteuerung. Müllverbrennungs- und Zementkunden bemerken Verfügbarkeitsgewinne, die höhere Capex innerhalb von zwei Jahren ausgleichen.

Kalt-trockene extraktive Analysatoren dominieren noch in Multiparameter-Aufgaben, wo Regulatoren identische Probenahmeleitungen für alle Schadstoffe stipulieren. Verdünnungsbasierte Ansätze bestehen in petrochemischer Zaungrenzüberwachung, obwohl steigende optische Abdeckung Nachfrage erodiert. Über das kommende Jahrzehnt wird die Marktgröße für Emissionsüberwachungssysteme für Hybridlösungen, die einen In-Situ-Laser für Schlüsselgase mit einem kompakten extraktiven Rack für Metalle oder Dioxine paaren, erweitert, besonders in raumeingeschränkten Nachrüstungen, wo Analysator-Unterstände unpraktisch sind.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbraucherindustrie: Müllverbrennung wird zum Innovations-Testbed

Stromproduzenten befahlen 34 % Umsatz im Jahr 2024, doch Wachstum ist bescheiden, da viele Kohlestationen sich der Stilllegung nähern. Gas-und-Dampf-Kraftwerke fügen Volumen in Regionen hinzu, die Kohle auslaufen lassen, aber ihre vergleichsweise niedrigen Emissionen begrenzen Analysator-Komplexität. Im Gegensatz expandieren Müllverbrennungsanlagen mit einer CAGR von 9,8 % und treiben Innovation in Multi-Schadstoff-Überwachung voran, die HF, HCl, Dioxine und Schwermetalle abdeckt. Betreiber schätzen kompakte Laser-Analysatoren, die korrosivem Rauchgas überdauern und nahezu kontinuierliche Verfügbarkeit liefern, abgestimmt auf öffentlich-orientierte Transparenzmandate.

Maritime Anwendungen entstehen nach IMO-Regeln, die 2023 in Kraft traten. Etwa 9.000 Schiffe-15 % der Weltflotte-tragen nun irgendeine Form von schiffsgetragenen Emissionsmonitor. Raum-, Vibrations- und Salzspray-Einschränkungen treiben Nachfrage nach robusten, miniaturisierten Analysatoren an. Öl-und-Gas-Midstream- und Downstream-Anlagen bleiben Kernkäufer, doch zusätzliches Wachstum liegt in petrochemischen Tankfarmen, wo Dämpfe zuvor der Messung entkommen sind. Der Marktanteil für Emissionsüberwachungssysteme im Zusammenhang mit diesen spezialisierten Nischen sollte steigen, da Regulatoren Schlupflöcher schließen.

Geografie-Analyse

Nordamerika führte die 2024-Rangliste mit 39 % Umsatz an, verankert durch etwa 15.000 installierte CEMS-Einheiten in Strom und Raffinierung. Inflation Reduction Act-Anreize veranlassen Versorgungsunternehmen, Analysatoren zu modernisieren, während Kanadas output-basiertes Preissystem Überwachung in mittelgroße Fertigung ausbreitet. Nachrüstprojekte dominieren Auftragsbücher, weil viele vor 2015 installierte Einheiten Lebensende erreichen. Integration mit Cloud-Dashboards, die Compliance-Daten mit Wartungsplanung verknüpfen, ist nun Standardpraxis, und diese digitale Überlagerung beeinflusst die meisten Wettbewerbsausschreibungen.

Asien-Pazifik ist die am schnellsten wachsende Region mit einer CAGR von 10 %. Chinas 14. Fünfjahresplan zwingt etwa 80.000 Anlagen, Monitore zu installieren, oft direkt zu In-Situ-Lasern überspringend. Indiens Nationales Programm für saubere Luft schreibt kontinuierliche Schornsteine bei mehr als 200 Kohlestationen bis 2026 vor, komprimiert Kaufzyklen. Fortgeschrittene Analysator-Anbieter partnern mit lokalen System-Integratoren, um Beschaffungsregeln und Service-Abdeckungslücken zu navigieren. Japan und Südkorea betreiben bereits reife Flotten, setzen aber weiterhin Upgrades auf TDLS- und Quantenkaskaden-Plattformen fort, besonders in Müllverbrennung. Südostasien spiegelt chinesische Standards wider; Vietnam und Indonesien veröffentlichten 2024 Richtlinien, die nach GB-Standards modelliert sind, erweitern die Installationsbasis für den Markt für Emissionsüberwachungssysteme.

Europa repräsentiert 25 % des globalen Wertes, einzigartig geprägt durch Kohlenstoffpreis-Exposition unter dem EU-ETS, was Datenqualitätsanforderungen erhöht. Ost-Mitglied-Expansion treibt Erstinstallations-Volumen an, während West-EU-Nutzer sich auf Verfügbarkeit und Kostenbesitzgewinne fokussieren. Service-Umsatz ist proportional höher, weil jährliche Kalibrierungen und Parallel-Probenahmetests obligatorisch sind. Der Nahe Osten und Afrika sind entstehend aber vielversprechend: Saudi-Arabiens Vision 2030 verknüpft Emissionsziele mit industrieller Diversifikation, und Südafrikas CO2-Steuer beschleunigt Überwachungsadoption im Bergbau und Strom. Harte-Umgebungs-Widerstandsfähigkeit-hoher Staub, Hitze und Salzgehalt-bildet einen technischen Differentiator für Anbieter, die diese Frontier-Gelegenheiten verfolgen

Wettbewerbslandschaft

Der Markt für Emissionsüberwachungssysteme ist mäßig konzentriert; die fünf größten Lieferanten-ABB, Siemens, Emerson, Thermo Fisher Scientific und AMETEK-hielten gemeinsam etwa 45 % des 2024-Umsatzes. Ihre Stärke stammt aus der Kombination von Analysatoren mit breiteren Automatisierungssuites, wodurch Kunden Umweltcompliance mit Prozesssteuerung ausrichten können. Dieser Integrationsvorteil ist kritisch, da Endnutzer darauf abzielen, Emissionsdaten für Effizienzverbesserungen zu nutzen. Plattform-Player vertieften Portfolios durch gezielte Akquisitionen, wie Emersons 2025-Kauf von ENVEA, der optische Überwachungs- und Umgebungsluft-Linien hinzufügte.

Pure-Play-Unternehmen kontern durch Spezialisierung in Hochleistungsnischen: Teledyne nutzt Quantenkaskadenlaser-IP für Ultraspur-Messung, während Fuji Electric und HORIBA heimische japanische und chinesische Märkte durch lokalisierten Support dominieren. Wettbewerb erstreckt sich nun über Hardware hinaus: Microsofts Allianz mit Siemens integriert Azure IoT-Analytik in Compliance-Workflows, illustriert wie Software-Giganten Werterfassung umformen können. Unterdessen entwickeln Marine-Sektor-Spezialisten kompakte Monitore, die Class-Society-Genehmigungen erfüllen, eine Arena, die noch von den Mainstream-Automatisierungsmajoren unterversorgt ist.

White-Space bleibt für vereinfachte, wartungsarme Pakete, die auf kleine und mittlere Unternehmen abzielen, die neu unter Emissionsregeln fallen. Abonnement-basierte "Monitoring-als-Service"-Modelle, von Honeywell Ende 2024 pioniert, senken Kapitalbarrieren und sperren Kunden in mehrjährige Verträge ein. Da KI-Module reifen, wird Differenzierung auf prädiktiven Einsichten statt Sensorzahl basieren. Diese Dynamiken sollen M&A aktiv halten, da Amtsinhaber Data-Science-Talent und Software-IP suchen, um Anteile in einem schnell digitalisierenden Markt für Emissionsüberwachungssysteme zu verteidigen.

Branchenführer für Emissionsüberwachungssysteme

-

ABB Ltd.

-

AMETEK, Inc.

-

Emerson Electric Co.

-

General Electric Company

-

Siemens AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- März 2025: ABB startete den ACF5000 FTIR-Analysator mit 12-monatigen Wartungsintervallen und integrierter maschineller Lernkalibrierung.

- März 2025: Siemens und Microsoft bildeten eine Partnerschaft zur Lieferung cloud-basierter Emissionsüberwachungs- und Kohlenstoffbuchhaltungs-Tools auf Azure IoT.

- Februar 2025: Emerson akquirierte ENVEA Global SAS für 780 Millionen USD und erweiterte optische und Umgebungsluft-Überwachungskapazitäten.

- Januar 2025: Thermo Fisher Scientific führte das Mercury Freedom System mit <0,5 µg/m³ Erfassungsgrenzen ein.

- Dezember 2024: SICK AG veröffentlichte den DUSTHUNTER 3 Laser-Partikelmonitor mit Selbstausrichtung und 95 % weniger Wartung als Opazitätsmesser

Globaler Berichtsumfang für Emissionsüberwachungssysteme-Markt

Emissionsüberwachungssysteme werden verwendet, um verschiedene Gase zu überwachen, wie Sauerstoff, Kohlenstoffmonoxid und Kohlenstoffdioxid, um angemessene Informationen für Verbrennungssteuerung in industrieller Umgebung zu liefern. Diese Systeme sind ein Mittel, um Luftemissionsstandards einzuhalten, gefolgt von verschiedenen Regulierungsbehörden weltweit.

Der Bericht deckt verschiedene Arten von Emissionsüberwachungssystemen ab, von Hardware, Software und Dienstleistungen, die von verschiedenen Endnutzern in verschiedenen Geografien verwendet werden.

| Kontinuierliche Emissionsüberwachungssysteme (CEMS) |

| Prädiktive Emissionsüberwachungssysteme (PEMS) |

| Hardware | Gas-Analysatoren |

| Durchfluss- und Opazitätsmonitore | |

| Datenerfassungssysteme (DAS) | |

| Software | Eigenständig |

| Cloud-gehostet | |

| Dienstleistungen | Installation und Deployment |

| Kalibrierung und Zertifizierung | |

| Support und Wartung |

| Extraktiv | Heiß-Nass |

| Kalt-Trocken | |

| Verdünnung | |

| In-situ | Tunable Diode Laser Spectroscopy (TDLS) |

| Stromerzeugung | Kohle-gefeuert |

| Gas-und-Dampf-Kraftwerke | |

| Öl und Gas | Upstream |

| Midstream | |

| Downstream und Raffinerien | |

| Metalle und Bergbau | |

| Chemikalien und Petrochemikalien | |

| Pharmazeutika | |

| Zement und Zuschlagstoffe | |

| Zellstoff und Papier | |

| Müllverbrennung und Verbrennung | |

| Schifffahrt (Schiffs-basiert) |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Südkorea | ||

| Indien | ||

| Südostasien | ||

| Restlicher Asien-Pazifik-Raum | ||

| Südamerika | Brasilien | |

| Restliches Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Restliches Afrika | ||

| Nach Systemtyp | Kontinuierliche Emissionsüberwachungssysteme (CEMS) | ||

| Prädiktive Emissionsüberwachungssysteme (PEMS) | |||

| Nach Komponenten | Hardware | Gas-Analysatoren | |

| Durchfluss- und Opazitätsmonitore | |||

| Datenerfassungssysteme (DAS) | |||

| Software | Eigenständig | ||

| Cloud-gehostet | |||

| Dienstleistungen | Installation und Deployment | ||

| Kalibrierung und Zertifizierung | |||

| Support und Wartung | |||

| Nach Überwachungstechnologie | Extraktiv | Heiß-Nass | |

| Kalt-Trocken | |||

| Verdünnung | |||

| In-situ | Tunable Diode Laser Spectroscopy (TDLS) | ||

| Nach Endverbraucherindustrie | Stromerzeugung | Kohle-gefeuert | |

| Gas-und-Dampf-Kraftwerke | |||

| Öl und Gas | Upstream | ||

| Midstream | |||

| Downstream und Raffinerien | |||

| Metalle und Bergbau | |||

| Chemikalien und Petrochemikalien | |||

| Pharmazeutika | |||

| Zement und Zuschlagstoffe | |||

| Zellstoff und Papier | |||

| Müllverbrennung und Verbrennung | |||

| Schifffahrt (Schiffs-basiert) | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Südkorea | |||

| Indien | |||

| Südostasien | |||

| Restlicher Asien-Pazifik-Raum | |||

| Südamerika | Brasilien | ||

| Restliches Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | |||

| Restlicher Naher Osten | |||

| Afrika | Südafrika | ||

| Restliches Afrika | |||

Im Bericht beantwortete Schlüsselfragen

Was treibt das schnelle Wachstum des Marktes für Emissionsüberwachungssysteme an?

Strengere globale Regulierungen wie EU-ETS Phase IV, der US Inflation Reduction Act und Asien-Pazifik-Mandate für saubere Luft zwingen Industrieanlagen dazu, hochpräzise Monitore zu installieren, was eine CAGR von 7,41 % bis 2030 erzeugt.

Wie groß ist die Marktgröße für Emissionsüberwachungssysteme heute?

Der Markt steht bei 3,47 Milliarden USD im Jahr 2025 und soll bis 2030 4,96 Milliarden USD erreichen.

Welche Überwachungstechnologie gewinnt am schnellsten Anteile?

In-Situ-Laser-Analysatoren-hauptsächlich TDLS-steigen mit einer CAGR von 10,2 %, weil sie Lebenszykluskosten um etwa 30 % in Müllverbrennungs- und ähnlichen harten Rauchgas-Umgebungen senken.

Warum expandieren Dienstleistungen schneller als Hardware?

Zunehmende Kalibrierungskomplexität unter Kohlenstoffpreissystemen und ein Mangel an zertifizierten Technikern drängen Anlagenbetreiber dazu, Wartung auszulagern, heben Service-Umsatz mit einer CAGR von 7,7 %.

Welche Regionen bieten das höchste Wachstumspotential?

Asien-Pazifik führt mit einer CAGR von 10 %, da Chinas 14. Fünfjahresplan und Indiens Nationales Programm für saubere Luft Tausende neuer Installationen mandatieren.

Wie differenzieren sich Anbieter in einem mäßig konzentrierten Markt?

Führende integrieren Emissionsdaten mit Prozesssteuer-Software, fügen KI-basierte prädiktive Analytik hinzu und bieten Abonnement- oder "Monitoring-als-Service"-Modelle, die Kapitalbarrieren senken während langfristige Umsätze gesichert werden.

Seite zuletzt aktualisiert am: