Gasdetektionssystem-Marktgröße und -Anteil

Gasdetektionssystem-Marktanalyse von Mordor Intelligence

Die Gasdetektionssystem-Größe wird auf USD 5,61 Milliarden im Jahr 2025 geschätzt und soll bis 2030 USD 7,13 Milliarden erreichen, mit einer Expansion von 4,91% CAGR. Ein Wandel weg von der ausschließlichen Öl-und-Gas-Abhängigkeit hin zur Wasserstoffinfrastruktur, Batterieenergiespeicherung und Niedrig-GWP-Kältemittelanwendungen unterstützt eine stetige Nachfrage. Obligatorische IIoT-Sicherheits-Upgrades in China, aktualisierte NFPA 855-Codes für Energiespeicherung und Europas REPowerEU-Wasserstoffziele vergrößern gemeinsam die adressierbare Basis. Wachstumsbeschleuniger umfassen drahtlose Vernetzung, prädiktive Analytik und Multi-Gas-Integration, während technische Barrieren rund um Sensorkalibrierung und zertifiziertes drahtloses Spektrum das Momentum dämpfen. Die Wettbewerbsaktivität bleibt moderat, da etablierte Anbieter Technologiebreite durch Akquisitionen und Joint Ventures sichern.

Wichtige Erkenntnisse des Berichts

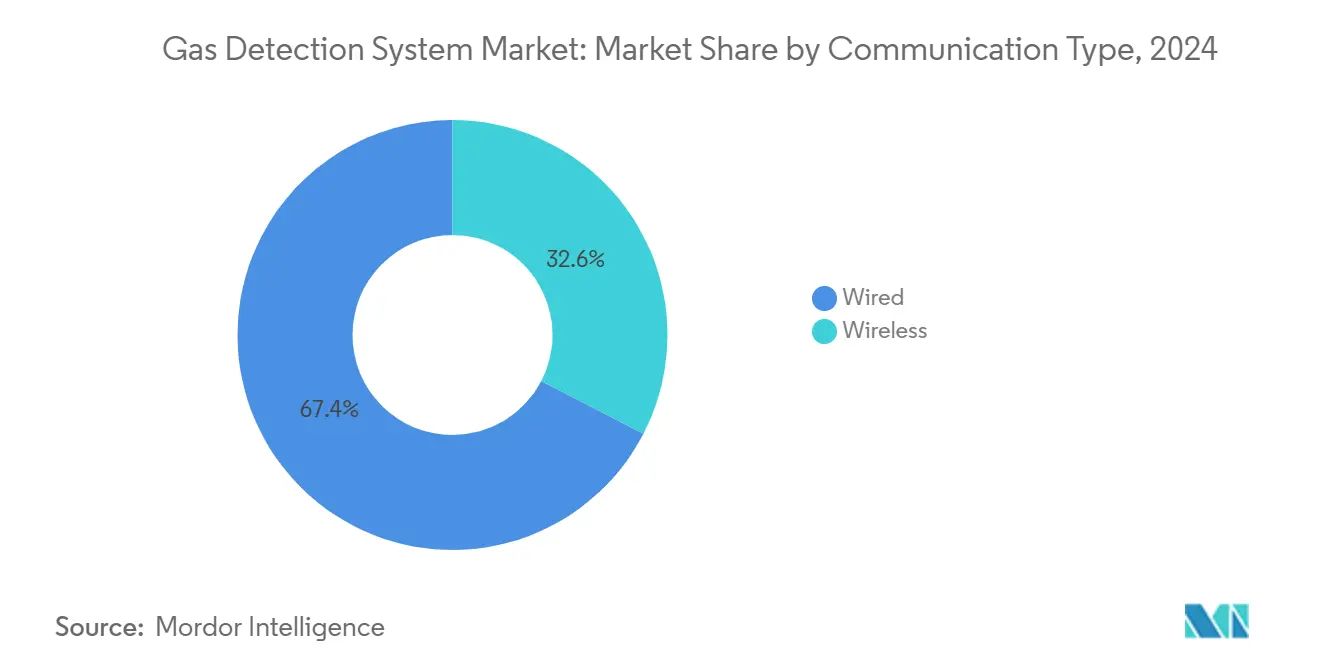

- Nach Kommunikationsart führten kabelgebundene Systeme mit 67,4% Umsatzanteil im Jahr 2024, während drahtlose Systeme die höchste CAGR von 6,4% bis 2030 verzeichneten.

- Nach Detektordesign hielten feste Installationen 71,3% des Gasdetektionssystem-Marktanteils im Jahr 2024, während tragbare Geräte mit 5,7% CAGR bis 2030 expandieren sollen.

- Nach Sensortechnologie machten elektrochemische Einheiten 44,9% des Gasdetektionssystem-Marktanteils im Jahr 2024 aus und Infrarotsensoren werden voraussichtlich mit 7,1% CAGR über 2025-2030 wachsen.

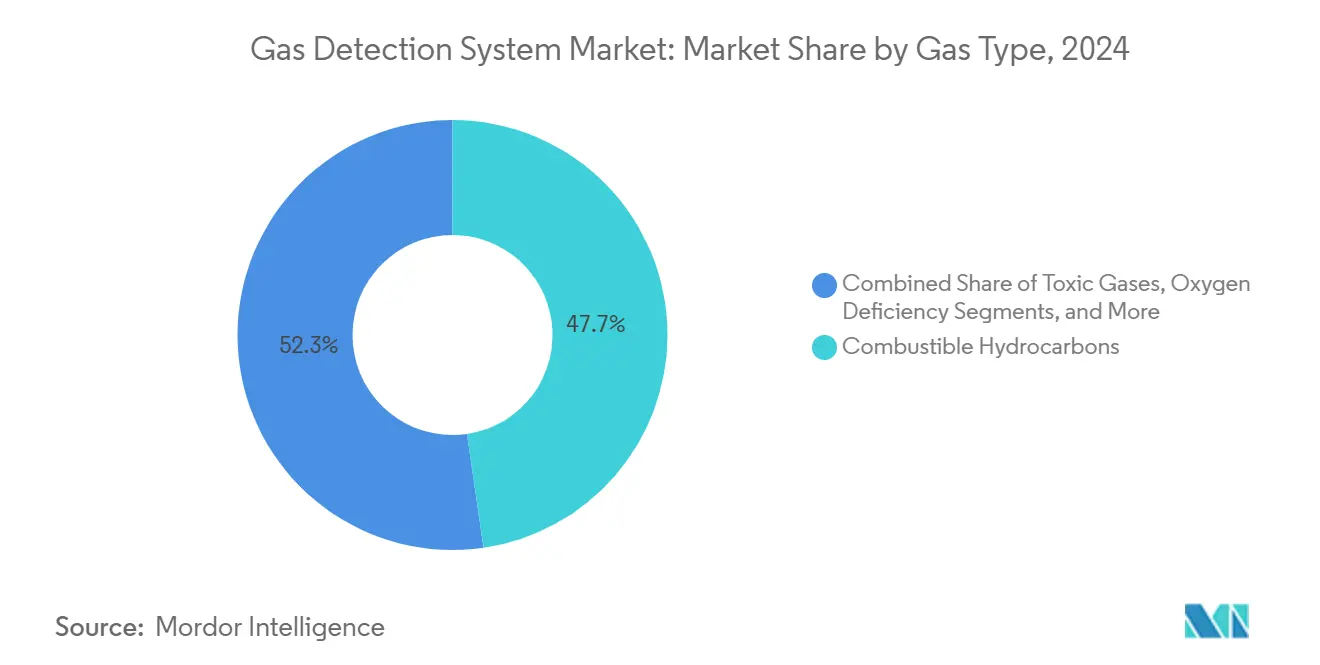

- Nach Gastyp kommandierte die Detektion brennbarer Kohlenwasserstoffe 47,7% Anteil der Gasdetektionssystem-Marktgröße im Jahr 2024; Kältemittelüberwachung schreitet mit 5,2% CAGR voran.

- Nach Gerätetyp erfassten Multi-Gas-Plattformen 60,4% Umsatzanteil im Jahr 2024.

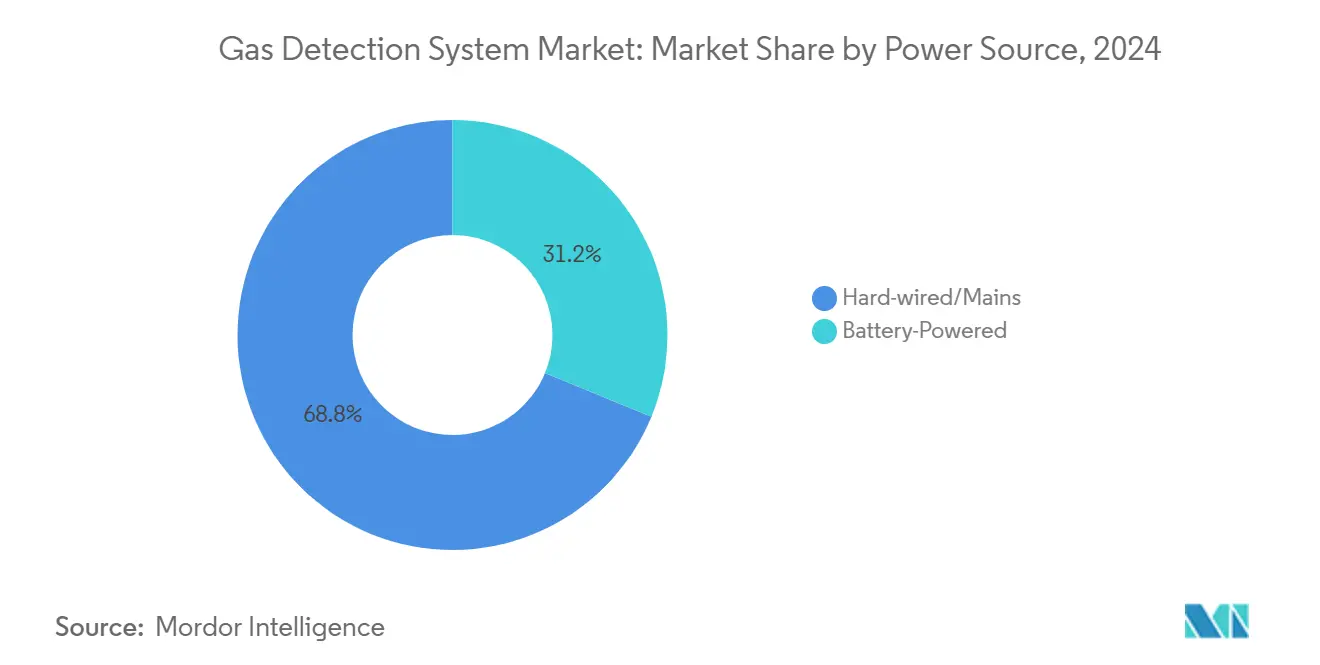

- Nach Stromquelle kontrollierten fest verdrahtete Lösungen 68,8% des Umsatzes 2024 und batteriebetriebene Einheiten weisen einen 6,2% CAGR-Ausblick auf.

- Nach Endverbraucher führte Öl & Gas mit 34,6% Anteil im Jahr 2024, während die diskrete Fertigung am schnellsten mit 7,6% CAGR steigt.

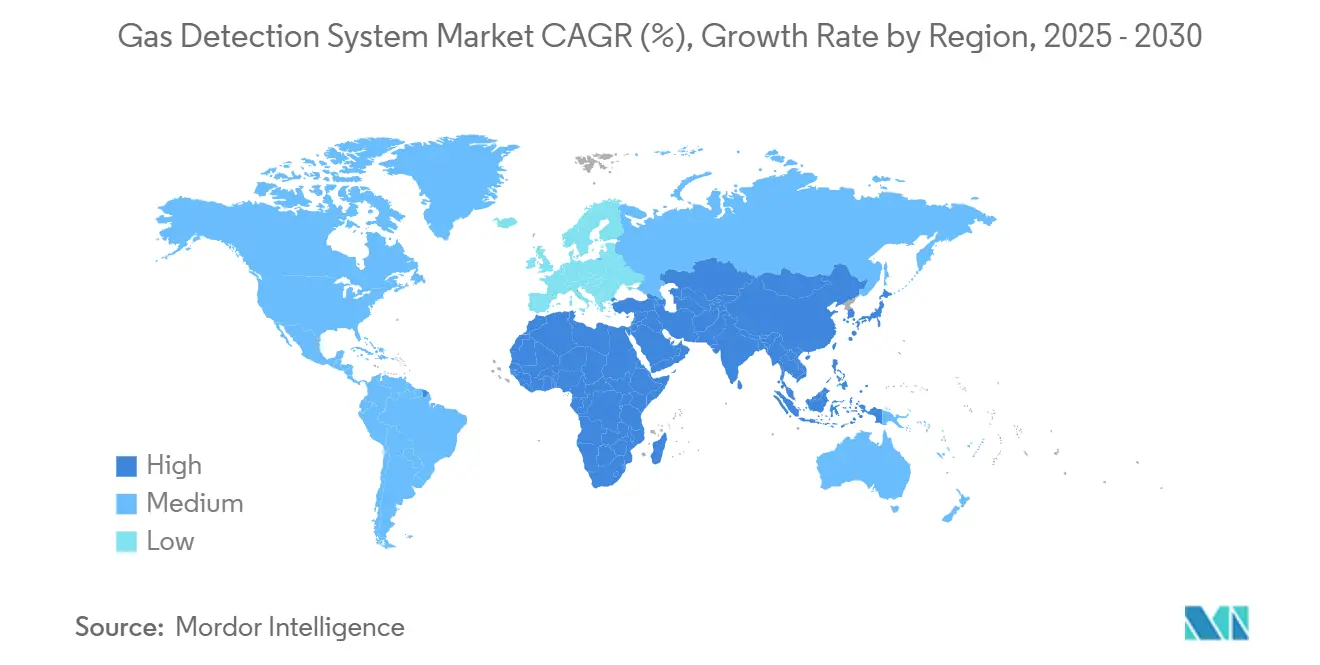

- Nach Geografie repräsentierte Nordamerika 32,1% Umsatzanteil im Jahr 2024; Asien-Pazifik zeigt die schnellste regionale CAGR von 5,8%.

Globale Gasdetektionssystem-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Expansion der Wasserstoffwirtschaft treibt Nachfrage nach Multi-Gas-Detektoren in Europa | +0.8% | Europa, mit Übertragung nach Nordamerika | Mittelfristig (2-4 Jahre) |

| Steigende Offshore-Tiefsee-E&P-Aktivitäten erfordern hochzuverlässige Gasüberwachung | +0.6% | Nordamerika, Golf von Mexiko | Kurzfristig (≤ 2 Jahre) |

| Obligatorische IIoT-fähige Sicherheits-Upgrades unter Chinas Staatlicher Arbeitsschutz-Administration | +0.7% | China, mit regionaler Ausstrahlung in APAC | Mittelfristig (2-4 Jahre) |

| Beschleunigte Einführung von Batterieenergiespeichersystemen mit Feuer-/Gas-Codes | +0.5% | Global, konzentriert in Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Anstieg bei grünen Ammoniak-Projekten verstärkt NH3-Leckage-Detektion | +0.4% | EMEA, mit Expansion nach APAC | Langfristig (≥ 4 Jahre) |

| Übergang zu niedrig-GWP-Kältemitteln treibt Kältemittelgas-Detektion | +0.3% | Global, angeführt von entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Expansion der Wasserstoffwirtschaft

Europas Wasserstoffaufbau unter dem REPowerEU-Plan erfordert Sensoren, die Wasserstoff neben traditionellen Brennstoffen und Sauerstoffmangelrisiken verfolgen können. Palladium-Nanotransistor-Prototypen detektieren jetzt Parts-per-Billion H₂ mit minimalem Stromverbrauch.[2]Nature Communications, \"Nanotransistor-based gas sensing with record-high sensitivity, \" nature.com Da Projekte skalieren, werden Multi-Gas-Geräte zu budgetierten Posten, wodurch der Gasdetektionssystem-Markt tiefer in die europäische Energieinfrastruktur eingebettet wird. Beschaffungszyklen bevorzugen Anbieter mit wasserstoffspezifischen Analysen und ATEX-Zertifikaten, was die Designkomplexität und durchschnittlichen Verkaufspreise erhöht.

Steigende Offshore-Tiefsee-Exploration

Dreizehn neue Golf-von-Amerika-Felder, die bis 2026 online gehen sollen, werden 0,27 Bcf/d Gas hinzufügen und Betreiber dazu veranlassen, meereszertifizierte Methandetektoren zu spezifizieren.[1]U.S. Energy Information Administration, \"Gulf of America oil and natural gas production expected to remain stable through 2026, \" eia.gov Honeywells Emissions Management Suite - genehmigt für gefährliche Meeresbereiche - veranschaulicht Produktdifferenzierung, die strengere Betriebszeit- und Fernwartungskriterien erfüllt. Prädiktive Algorithmen, die Fehlalarme um 40% reduzieren, stärken Wertversprechen, wo Offshore-Interventionen Millionen USD pro Einsatz kosten.

Obligatorische IIoT-Sicherheits-Upgrades in China

Chinas Dreijahres-Aktionsplan schreibt Echtzeit-, vernetzte Gasüberwachung in Bergbau, Chemie und Schwerindustrie vor.[3]Ministry of Emergency Management, \"安全生产治本攻坚三年行动主要任务, \" mem.gov.cn Anlagen mit 2026-Compliance-Fristen beschleunigen den Austausch analoger Systeme durch drahtlos-fähige Plattformen. Die Regulierung verschiebt die Nachfrage von eigenständigen Detektoren zu integrierten, Cloud-berichtenden Netzwerken, wodurch die Gasdetektionssystem-Marktumhüllung erweitert und die technologische Eintrittsbarriere für inländische Marktteilnehmer erhöht wird.

Beschleunigte Batterieenergiespeicher-Einführung

NFPA 855 erfordert jetzt Multi-Spezies-Gasdetektion, die mit Belüftungs- und Unterdrückungskontrollen für Speichersysteme über 20 kWh verbunden ist. Texas-Brandschutzbestimmungen fügen staatliche Dringlichkeit hinzu. Compliance macht Detektion von optional zu obligatorisch und positioniert integrierte Lösungsanbieter für Premium-Erfassung über Versorgungsebene und hinter-dem-Zähler-Projekte.

Beschränkungen-Auswirkungsanalyse

| Beschränkungen | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Fehlerhafte Kalibrierungen in schwefelreichen Umgebungen verursachen Fehlalarme | -0.3% | Global, besonders Öl & Gas-Regionen | Kurzfristig (≤ 2 Jahre) |

| Knappheit zertifizierten drahtlosen Spektrums für gefährliche Bereiche (Zonen 0/1) | -0.4% | Global, mit akuter Auswirkung in Europa und Nordamerika | Mittelfristig (2-4 Jahre) |

| Hohe Investitionsausgaben für redundante Sensornetzwerke in Brownfield-Raffinerien | -0.2% | Global, konzentriert in reifen Öl & Gas-Märkten | Mittelfristig (2-4 Jahre) |

| Begrenzte Verfügbarkeit langlebiger Festkörper-NH3-Sensoren unter -40 °C (Nordics) | -0.1% | Nordische Länder, mit Übertragung auf arktische Regionen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Fehlerhafte Kalibrierungen in schwefelreichen Umgebungen

Schwefelwasserstoff über 50 ppm verkürzt die Lebensdauer elektrochemischer Sensoren um 60%, bläht Wartungsbudgets auf und untergräbt das Betreibervertrauen. MEMS-basierte Detektoren mildern Vergiftung ab, bringen aber höhere Kapitalkosten mit sich. Kreuzempfindlichkeiten erzwingen redundante Arrays, komplizieren Verdrahtungsschemata und dämpfen die kurzfristige Aufnahme des Gasdetektionssystem-Markts in Sauergas-Anlagen.

Knappheit zertifizierten drahtlosen Spektrums

Zone-0-Zertifizierung für drahtlose Knoten kann sich auf 24 Monate erstrecken, Projekte verzögern und Käufer zurück zu kabelgebundenen Architekturen drängen. Regionale NB-IoT-Spektrumlücken beschränken die Einsatzdichte weiter, erhalten Premium-Preise für konforme drahtlose SKUs aufrecht und moderieren die Upgrade-Rate des Gasdetektionssystem-Markts in digital transformierenden Anlagen.

Segmentanalyse

Nach Kommunikationsart: Drahtlose Infrastruktur-Modernisierung beschleunigt

Kabelgebundene Installationen machten 67,4% des Umsatzes 2024 aus und verankerten den Gasdetektionssystem-Markt in Legacy-Prozessindustrien. Moderne Anlagen wägen nun Materialkosteneinsparungen und Installationsagilität ab; daher schreiten drahtlose Umsätze mit 6,4% CAGR voran. Mesh-Topologien erhalten Verbindungsresilienz, während NB-IoT-Energy-Harvesting-Prototypen zukünftige Autonomie unterstreichen. Zertifizierungshindernisse und Interferenzmanagement begrenzen noch die kurzfristige Durchdringung, dennoch bleibt drahtlos der Haupt-Modernisierungshebel über Brownfield-Projekte hinweg.

Reduzierte Grabungskosten sprechen temporäre Bau- und Turnaround-Szenarien an, und batteriefreie Sensorknoten versprechen Wartungserleichterung. Mit drahtlosen Verbindungen, die Cloud-Dashboards speisen, bewegen sich Betreiber von compliance-getriebener Überwachung hin zu prädiktiver Anlagengesundheit und verstärken wiederkehrende Service-Umsatzströme im Gasdetektionssystem-Markt.

Nach Detektortyp: Tragbare Lösungen gewinnen Traktion in flexiblen Betrieben

Feste Detektoren behielten 71,3% Anteil im Jahr 2024, was Code-Anforderungen für kontinuierliche Abdeckung in petrochemischen und Versorgungsstandorten widerspiegelt. Arbeitskräftemobilität und Stillstandsaktivitäten befeuern eine 5,7% CAGR für Tragbare, die jetzt CAT-M-Mobilfunkmodems und Cloud-APIs bündeln. Flottenweite Analysen rationalisieren Compliance-Dokumentation und verbessern ROI-Narrative.

Hybrid-Bereichsmonitore erweitern tragbare Abdeckung mit 100-Tage-Batterielebensdauer und überbrücken Lücken zwischen persönlichen und festen Schichten. Während feste Arrays grundlegend für Prozesssteuerungsintegration bleiben, schneiden modulare Sensorkartuschen und Hot-Swap-Designs Ausfallzeiten und stärken ihre langfristige Position innerhalb des Gasdetektionssystem-Markts.

Nach Sensortechnologie: Infrarot-Innovation konfiguriert Wartungsökonomie neu

Elektrochemische Zellen lieferten 44,9% der 2024-Umsätze, dennoch steigen Infrarotgeräte um 7,1% CAGR aufgrund von Stabilität und geringem Drift. Photoakustische IR-Systeme detektieren Ammoniak bis 1 ppm ohne häufige Neukalibrierung. Mid-IR-Metaoberflächen-Mikrospektrometer zeigen Potenzial für Multi-Gas-Analysen bei Chip-Maßstab-Footprints.

Katalytische Perlen-Sensoren untermauern noch grundlegende Kohlenwasserstoff-Alarme, aber Sensor-Fusion-Firmware verheiratet jetzt IR-, PID- und elektrochemische Kanäle für Selektivitätsgewinne. Diese Fortschritte senken Lebensdauer-Besitzkosten und erweitern den Gasdetektionssystem-Markt in Umgebungen, wo Wartungszugang beschränkt ist.

Nach Gastyp: Kältemittelüberwachung gewinnt regulatorischen Rückenwind

Brennbare Gase generierten 47,7% der 2024-Verkäufe, dennoch wächst niedrig-GWP-Kältemitteldetektion um 5,2% CAGR, da HVAC-R-Codes sich verschärfen. ASHRAE 15-2024 schreibt Dual-Range-Sensoren vor und stimuliert Nachfrage nach spezialisierten A2L-Produkten. NDIR-basierte R290-Detektoren mit ±2,5% LFL-Genauigkeit begegnen Entflammbarkeits-Herausforderungen.

Toxisches Gas und Sauerstoffmangel-Überwachung behalten stetige industrielle Relevanz, während Halbleiterfabs Nischennachfrage nach Ultra-Spurengas-Spezialgasdetektion anregen. Solche Diversifikation schützt den Gasdetektionssystem-Markt vor Rohstoffpreisschwankungen bei Kohlenwasserstoffen.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Gerätetyp: Multi-Gas-Integration wird zur Standard-Spezifikation

Multi-Gas-Instrumente erfassten 60,4% des 2024-Umsatzes, da Anlagen Plattform-Einfachheit gegenüber Einspezies-Spezialisierung priorisieren. Controller, die bis zu 16 Kanäle unterstützen, rationalisieren Rack-Platz und Überwachungssystem-Integration. Parts-per-Trillion-Kamm-Interferometrie-Prototypen könnten 20-Gas-Überwachung auf einer optischen Bank ermöglichen.

Eingas-Einheiten setzen sich dort fort, wo extreme Empfindlichkeit von größter Bedeutung ist, aber Lebenszyklus-Ökonomie und reduzierter Kalibrierungsaufwand verankern Multi-Gas als Mainstream des Gasdetektionssystem-Markts.

Nach Stromquelle: Batterie- und Energy-Harvesting-Optionen erweitern Einsatz

Fest verdrahtete Produkte hielten 68,8% Anteil im Jahr 2024, unterstützt durch Code-Präferenzen und intrinsische Stromzuverlässigkeit. Batteriebetriebene Einheiten wachsen 6,2% CAGR, da Li-Ion-Dichte steigt und Firmware Strom unter 0,5 mA drosselt. Thermoelektrische Harvester gewinnen Prozesswärme zurück, um autonome Knoten zu schaffen, ideal für Pipelines und Fackelstöcke.

Hybrid-Solar- oder vibrationsunterstützte Systeme erweitern Einsätze in entfernte oder mobile Anlagen und vertiefen die Reichweite des Gasdetektionssystem-Markts, während sie Gesamtkosten-Barrieren für kleinere Betreiber erleichtern.

Nach Endverbraucher-Industrie: Diskrete Fertigung entfacht Technologie-Refresh

Öl & Gas behielt 34,6% Anteil, dennoch weist diskrete Fertigung eine 7,6% CAGR auf Halbleiter-, Batterie- und EV-Lieferketten-Expansion auf. Sub-ppm-Toxisches-Gas-Detektion in Fabs und Batteriefeuer-Gas-Analysen führen Premium-Sensor-Adoption an.

Wasser-Abwasser, Chemikalien, Bergbau und Lebensmittelverarbeitung erhalten jeweils Nischen-, regulierungsgetriebene Baselines. Branchenübergreifende Diversifikation polstert die Gasdetektionssystem-Industrie gegen zyklische Schwankungen in irgendeiner Vertikalen ab.

Geografieanalyse

Nordamerika führte den Umsatz mit 32,1% Anteil im Jahr 2024 und spiegelte etablierte OSHA- und NFPA-Rahmenwerke wider, die umfassende Sicherheitsüberwachung erzwingen. Offshore-Projektstarts und LNG-Aufbauten erhalten Kapitalausgaben für meereszertifizierte Detektoren aufrecht, während Batterieenergiespeicher-Rollouts den Umfang in Versorgungsunternehmen und gewerbliche Immobilien erweitern. Kanadische Wasserstoffpiloten und Kohlenstoffabscheidungs-Hubs verstärken weiter die Nachfrage über Multi-Gas-Plattformen hinweg.

Europa folgt mit starkem Wachstum, das an Wasserstoffinfrastruktur und Kältemittel-Phase-downs gebunden ist. ATEX- und IECEx-Compliance-Anforderungen erhöhen Eintrittsbarrieren und kanalisieren Aufträge hin zu Firmen mit etablierten Zertifizierungsreferenzen. Deutsche Chemieclusters und UK-Pharmazeutika unterstützen frühe Adoption drahtloser Analysen, während nordische Betreiber Tieftemperatur-Sensorpakete spezifizieren, die auf -40 °C kalibriert sind.

Asien-Pazifik verzeichnet die schnellste 5,8% CAGR, angetrieben von Chinas IIoT-Sicherheitsmandat und Indiens Regeln für gefährliche Chemikalien. Japanische Updates zum Hochdruck-Gassicherheitsgesetz und SEA-petrochemische Investitionen verstärken ebenfalls die Aufnahme. Schnelle Industrialisierung, kombiniert mit reifenden Sicherheitskulturen, vergrößert regionale Gelegenheiten für sowohl grundlegende als auch fortgeschrittene Angebote und positioniert APAC als primäre inkrementelle Engine für den Gasdetektionssystem-Markt bis 2030.

Wettbewerbslandschaft

Industriekonsolidierung bleibt moderat. Honeywells USD 1,81 Milliarden LNG-Technologie-Kauf und USD 2,25 Milliarden Katalysator-Akquisition unterstreichen eine Strategie, Prozess-Know-how mit Detektions-Hardware zu koppeln und Verkäufe in größere Energietransitions-Projekte einzubetten. MSA Safety fügte deutsche Gas-Analyse-Expertise durch den USD 200 Millionen M&C TechGroup-Deal hinzu und verzeichnete 17% Q1 2025 organisches Wachstum im Detektionsumsatz, was Cross-Sell-Hebelwirkung validiert.

Connected-Safety-Spezialist Blackline Safety überschritt USD 100 Millionen jährliche Verkäufe mit servicezentrischen Modellen und unterstrich eine Verschiebung von Hardware-Margen zu SaaS-wiederkehrenden Umsätzen. Das Joint Venture SICK-Endress+Hauser bündelt Analysator- und Durchflussmesser-geistiges Eigentum und zielt darauf ab, Multi-Parameter-Produktlancierungen zu beschleunigen und bei integrierten Anlagenpaketen zu konkurrieren.

Aufkommende Disruptoren nutzen Seltene-Erden-Orthoferrite und Nanomaterial-Elektroden für erhöhte Sensitivität aus, obwohl Zertifizierungskomplexität schnelle Skalierung verlangsamt. Akteure, die fähig sind, KI-Diagnostik, Cloud-Analytik und IECEx Zone 0 drahtlose Zertifikate zu fusionieren, halten einen verteidigbaren Technologie-Burggraben und formen die mittelfristige Struktur des Gasdetektionssystem-Markts.

Gasdetektionssystem-Industrieführer

-

Honeywell International Inc.

-

Drägerwerk AG & Co KgaA

-

SENSIT Technologies

-

Hanwei Electronics Group Corporation

-

Emerson Electric Co.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Industrieentwicklungen

- Mai 2025: Honeywell stimmte zu, Johnson Mattheys Catalyst Technologies-Geschäft für GBP 1,8 Milliarden zu erwerben und niedrigemissions-Prozessfähigkeiten zu erweitern

- Mai 2025: MSA Safety schloss den USD 200 Millionen Kauf von M&C TechGroup ab und verstärkte Gas-Analyse-Tiefe

- April 2025: MSA Safety berichtete USD 421 Millionen Q1-Nettoumsatz mit 17% organischem Wachstum bei Detektionsprodukten

- März 2025: IEC veröffentlichte die 60079:2025 SER-Standardserie, die Ausrüstung für explosive Atmosphären abdeckt

Globaler Gasdetektionssystem-Marktbericht Umfang

Der Globale Gasdetektionssystem-Markt ist segmentiert nach Kommunikationsart (Kabelgebunden, Drahtlos), Detektortyp (Fest, Tragbar und Transportabel), Endverbraucher (Öl und Gas, Chemikalien und Petrochemikalien, Wasser und Abwasser, Metall und Bergbau, Versorgungsunternehmen) und Geografie.

Das Gasdetektionssystem umfasst Produkte, die Technologie zur Förderung der Sicherheit nutzen, und es wird vorzugsweise verwendet, um Arbeiter zu schützen und Anlagensicherheit zu gewährleisten. Gasdetektionssysteme sind darauf ausgelegt, gefährliche Gaskonzentrationen zu detektieren, Alarme auszulösen und Gegenmaßnahmen zu aktivieren, bevor die Situation gefährlich wird und Mitarbeiter, Anlagen und Umwelt gefährdet.

| Kabelgebunden |

| Drahtlos |

| Fest |

| Tragbar |

| Elektrochemisch |

| Infrarot (IR) |

| Katalytische Perle |

| Photo-Ionisation (PID) |

| Andere (MOS, Optisch) |

| Brennbare Kohlenwasserstoffe |

| Toxische Gase (CO, H₂S, Cl₂, SO₂) |

| Sauerstoffmangel |

| Kältemittelgase |

| Spezial- und Seltene Gase |

| Eingas-Detektoren |

| Multi-Gas-Detektoren |

| Batteriebetrieben |

| Fest verdrahtet/Netz |

| Öl und Gas |

| Chemikalien und Petrochemikalien |

| Wasser und Abwasser |

| Metalle und Bergbau |

| Strom und Versorgungsunternehmen |

| Lebensmittel und Getränke |

| Pharma und Biowissenschaften |

| Diskrete Fertigung (Halbleiter, Automobil, Batterie) |

| Andere Industrien (Batterieenergiespeicher und Mehr) |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Nordics | ||

| Übriges Europa | ||

| Südamerika | Brasilien | |

| Übriges Südamerika | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südostasien | ||

| Übriger Asien-Pazifik-Raum | ||

| Naher Osten und Afrika | Naher Osten | Golf-Kooperationsrat-Länder |

| Türkei | ||

| Übriger Naher Osten | ||

| Afrika | Südafrika | |

| Übriges Afrika | ||

| Nach Kommunikationsart | Kabelgebunden | ||

| Drahtlos | |||

| Nach Detektortyp | Fest | ||

| Tragbar | |||

| Nach Sensortechnologie | Elektrochemisch | ||

| Infrarot (IR) | |||

| Katalytische Perle | |||

| Photo-Ionisation (PID) | |||

| Andere (MOS, Optisch) | |||

| Nach Gastyp | Brennbare Kohlenwasserstoffe | ||

| Toxische Gase (CO, H₂S, Cl₂, SO₂) | |||

| Sauerstoffmangel | |||

| Kältemittelgase | |||

| Spezial- und Seltene Gase | |||

| Nach Gerätetyp | Eingas-Detektoren | ||

| Multi-Gas-Detektoren | |||

| Nach Stromquelle | Batteriebetrieben | ||

| Fest verdrahtet/Netz | |||

| Nach Endverbraucher-Industrie | Öl und Gas | ||

| Chemikalien und Petrochemikalien | |||

| Wasser und Abwasser | |||

| Metalle und Bergbau | |||

| Strom und Versorgungsunternehmen | |||

| Lebensmittel und Getränke | |||

| Pharma und Biowissenschaften | |||

| Diskrete Fertigung (Halbleiter, Automobil, Batterie) | |||

| Andere Industrien (Batterieenergiespeicher und Mehr) | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Nordics | |||

| Übriges Europa | |||

| Südamerika | Brasilien | ||

| Übriges Südamerika | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südostasien | |||

| Übriger Asien-Pazifik-Raum | |||

| Naher Osten und Afrika | Naher Osten | Golf-Kooperationsrat-Länder | |

| Türkei | |||

| Übriger Naher Osten | |||

| Afrika | Südafrika | ||

| Übriges Afrika | |||

Schlüsselfragen, die im Bericht beantwortet werden

Wie groß ist der aktuelle Gasdetektionssystem-Markt?

Der Gasdetektionssystem-Markt steht bei USD 5,61 Milliarden im Jahr 2025.

Wie schnell wird der Gasdetektionssystem-Markt voraussichtlich wachsen?

Er soll mit einer CAGR von 4,91% expandieren und bis 2030 USD 7,13 Milliarden erreichen.

Welche Region wächst am schnellsten?

Asien-Pazifik zeigt die schnellste regionale CAGR von 5,8% bis 2030 aufgrund obligatorischer IIoT-Sicherheits-Upgrades und industrieller Expansion.

Welches Technologiesegment übertrifft andere?

Infrarot-Sensortechnologie wird voraussichtlich die höchste CAGR von 7,1% aufweisen dank größerer Stabilität und geringerer Wartungsanforderungen.

Seite zuletzt aktualisiert am: