Marktgröße und -anteile des dänischen Pharmamarkts

Analyse des dänischen Pharmamarkts von Mordor Intelligence

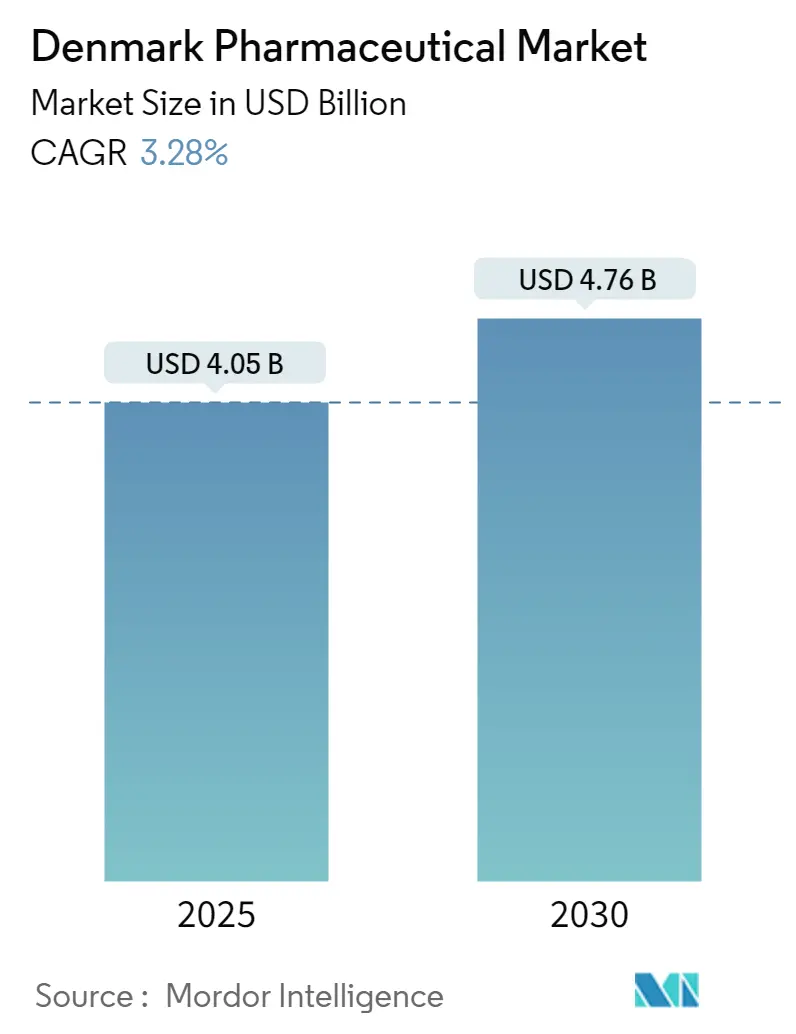

Die Größe des dänischen Pharmamarkts beläuft sich 2025 auf 4,05 Milliarden USD und wird voraussichtlich bis 2030 bei einer CAGR von 3,28% auf 4,76 Milliarden USD ansteigen. Die solide inländische Nachfrage nach Therapien für chronische Krankheiten, gepaart mit aggressivem Exportwachstum, untermauert die stetige Top-Line-Expansion des dänischen Pharmamarkts, da sich die Wertschöpfung hin zu geistigem Eigentum getriebenen Vermögenswerten verlagert anstatt zu volumenintensiver Fertigung. Novo Nordisks übergroße Bewertung verstärkt die systemische Bedeutung und veranlasst die Regulierungsbehörden, Innovationsanreize mit makroprudenzieller Aufsicht in Einklang zu bringen. Real-World-Evidenz aus der landesweiten E-Health-Infrastruktur beschleunigt die Markteinführungszeit für fortgeschrittene Therapien, während die grenzüberschreitende Zusammenarbeit im Medicon Valley einen hochdichten Talentpool aufrechterhält. Investitionen in Biosimilar-Kapazitäten diversifizieren die Produktionsbasis des dänischen Pharmamarkts, doch die Lieferkettenabhängigkeit von importierten Wirkstoffen bleibt eine strukturelle Schwachstelle.

Wichtige Erkenntnisse aus dem Bericht

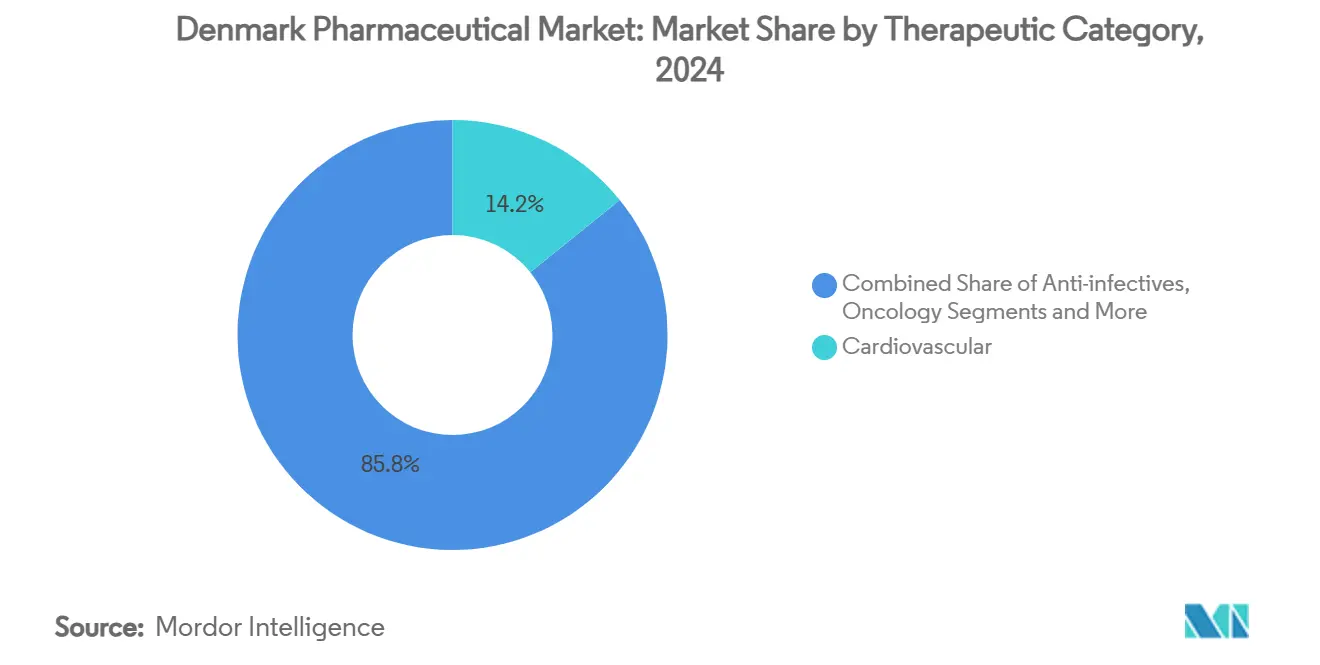

- Nach Therapiebereich führten Herz-Kreislauf-Behandlungen mit 14,26% des dänischen Pharmamarktanteils im Jahr 2024; die Onkologie wird voraussichtlich mit einer CAGR von 4,30% bis 2030 expandieren.

- Nach Medikamententyp dominierten verschreibungspflichtige Medikamente mit einem Anteil von 86,58% der dänischen Pharmamarktgröße im Jahr 2024, während rezeptfreie Produkte bis 2030 mit einer CAGR von 3,87% wachsen werden.

- Nach Darreichungsform beherrschten Tabletten 52,15% der dänischen Pharmamarktgröße im Jahr 2024, während Injektionslösungen die schnellste CAGR-Aussicht von 4,03% aufweisen.

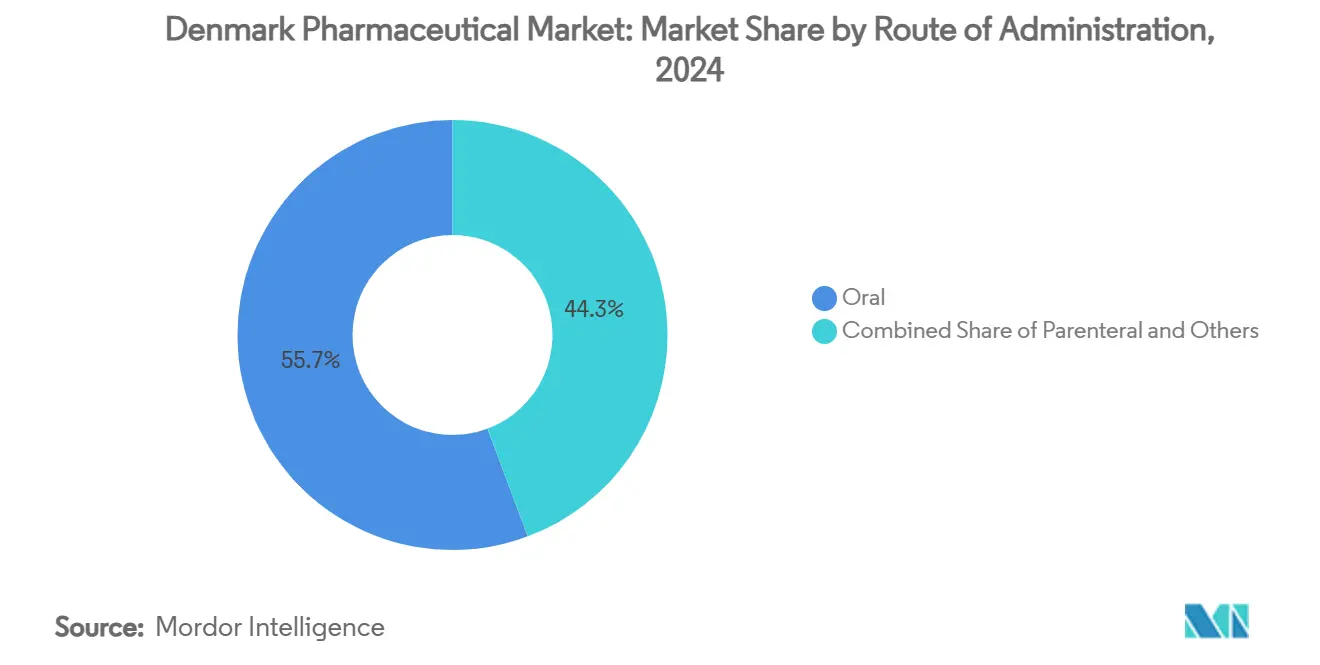

- Nach Verabreichungsweg machten orale Medikamente 55,76% des dänischen Pharmamarktanteils im Jahr 2024 aus, aber parenterale Verabreichung steigt mit einer CAGR von 3,82%.

- Nach Vertriebskanal eroberten Krankenhausapotheken 47,19% Umsatzanteil im Jahr 2024; Online-Apotheken werden voraussichtlich mit einer CAGR von 4,25% bis 2030 steigen.

Trends und Erkenntnisse des dänischen Pharmamarkts

Analyse der Treiber-Auswirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende F&E-Investitionen in Biopharmazeutika | +0.8% | Dänemark, Übertragung auf nordische Region | Langfristig (≥ 4 Jahre) |

| Zunehmende Prävalenz chronischer Krankheiten & alternde Bevölkerung | +0.6% | National, städtische Konzentration | Mittelfristig (2-4 Jahre) |

| Staatliche Anreize für Life-Science-Innovationscluster | +0.4% | Medicon Valley, Großraum Kopenhagen | Mittelfristig (2-4 Jahre) |

| Ausbau der Biosimilar-Produktionskapazitäten | +0.5% | National, Exportfokus | Langfristig (≥ 4 Jahre) |

| Digitale Gesundheitsintegration für Therapietreue & Begleitdienste | +0.3% | National, frühe Systemeinführung | Kurzfristig (≤ 2 Jahre) |

| EU-Strategie zur Harmonisierung von EMA-Fast-Track-Zulassungen | +0.2% | EU-weit, Dänemark Vorreiter | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende F&E-Investitionen in Biopharmazeutika

Die Sektor-F&E absorbiert nun etwa 60% von Dänemarks gesamten Forschungsausgaben und treibt den dänischen Pharmamarkt hin zu entdeckungsgeführter Wertschöpfung. Die Novo Nordisk Foundation finanziert fast ein Viertel der privaten Forschung, verkürzt Entscheidungszyklen, erhöht aber das Konzentrationsrisiko [1]Novo Nordisk Foundation, "Annual Impact Report 2023," novonordiskfonden.dk. Ein 80-Milliarden-USD-API-Kapazitätsprogramm beschleunigt die Skalierung, während 94 Millionen USD Venture-Backing für orale Biologika das Investorenvertrauen jenseits der etablierten Unternehmen signalisiert. Die staatliche Life-Science-Politik stellt jährlich 100 Millionen DKK bereit, um die Exporte bis 2030 zu verdoppeln und langfristiges Wachstum zu zementieren. Regulatorische Sandboxes, die Real-World-Daten legitimieren, verkürzen Zulassungszeiten für fortgeschrittene Therapie-Arzneimittel und verstärken Dänemarks Vorreiterposition.

Zunehmende Prävalenz chronischer Krankheiten & alternde Bevölkerung

Die demografische Alterung intensiviert die Nachfrage nach Diabetes-, Adipositas- und Herz-Kreislauf-Medikamenten und verankert die Umsatzdynamik im dänischen Pharmamarkt. SELECT-Studiendaten erweitern GLP-1-Indikationen und fördern die Aufnahme bei kardiometabolischen Kohorten. Die Off-Label-Anwendung von Semaglutid fiel zwischen 2022 und 2024 von 33% auf 13%, als sich die klinische Governance verschärfte. Die Ausgaben für Allgemeinmedizin erreichten 10,5 Milliarden DKK innerhalb eines 266-Milliarden-DKK-Gesundheitsbudgets und zeigen Ressourcenbelastung durch chronische Versorgung an. Landesweite Medikamentenregister ermöglichen Präzisionsepidemiologie, die Arzneimittelentwicklungs-Pipelines speist. Digitale Verschreibungen und Patientenportale schließen Therapietreue-Lücken und generieren Datenkreisläufe, die das Produktdesign weiter prägen.

Staatliche Anreize für Life-Science-Innovationscluster

Ein "roter Teppich"-Lizenzierungsschema verkürzt Zulassungsvorlaufzeiten und zieht neue Kapazitäten in den dänischen Pharmamarkt. Die Medicon Valley Alliance harmonisiert dänisch-schwedische Forschung, reduziert Redundanz und verstärkt gemeinsame Infrastruktur. Großkopenhagens über 40 Mikrobiom-Start-ups nutzen einzigartige Biobanken zur Beschleunigung klinischer Validierung. Ein F&E-Steuerfreibetrag für 2025 senkt effektive Innovationskosten um bis zu 25%. Die Lundbeck Foundation zielt auf strategische dänische Eigentümerpositionen in fünf bis acht Gesundheitsunternehmen ab und sichert geduldiges Kapital für langzyklische Wissenschaft. Cluster-Effekte unterstützen nun 153.000 Life-Science-Arbeitsplätze und verstärken Multiplikatoreffekte in angrenzenden Branchen.

Ausbau der Biosimilar-Produktionskapazitäten

Fermentationsexpertise und strenge Regulierungsbehörden positionieren Dänemark als risikoarme Wahl für Biosimilar-Skalierung, gerade als wichtige Biologika vor Patentablauf stehen. Xellias 185-Millionen-USD-Vermögensverkauf an Hikma validiert den globalen Appetit auf dänische Produktionsqualität. Sandoz verbuchte 9% europäisches Wachstum, untermauert durch dänische Versorgungsknoten. Nordische Hersteller streben Net-Zero-Anlagen an und differenzieren ihre Angebote in Ausschreibungen, die nun Kohlenstoffmetriken bewerten. Das qualifizierte Arbeitskräfteangebot unterstützt die Expansion, obwohl Lohninflation entsteht, da Novo Nordisk technische Talente in großem Umfang absorbiert.

Analyse der Beschränkungen-Auswirkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Kosten innovativer Therapien begrenzen Erstattung | -0.4% | National, EU-Preisübertragung | Mittelfristig (2-4 Jahre) |

| Strenge Preisobergrenze-Verhandlungen mit dem dänischen Arzneimittelrat | -0.3% | National | Kurzfristig (≤ 2 Jahre) |

| Talentmangel bei fortgeschrittener Zell- & Gentherapie- Herstellung | -0.2% | National, Biotech-Zentren | Langfristig (≥ 4 Jahre) |

| Lieferkettenabhängigkeit von importierten APIs | -0.3% | National, EU-Verknüpfung | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Kosten innovativer Therapien begrenzen Erstattung

GLP-1-Medikamente verbrauchten 2024 18% der regionalen Arzneimittelbudgets und belasteten den Kostenträger-Spielraum. Eine neue QALY-basierte Bewertung fügt Transparenz hinzu, lässt aber implizite Kosteneffektivitätsschwellen bestehen und schürt Unsicherheit bei Markteinführungspreisen. Novo Nordisk reduzierte Ozempics monatlichen Listenpreis auf 125 USD während der Verhandlungen und veranschaulicht Einflussgrenze selbst für Marktführer. Ein vorgeschlagenes dreijähriges vertrauliches Rabattprogramm könnte den Patientenzugang verzögern, während Details geklärt werden. Die pädiatrische Erstattung beträgt 60% ab der ersten Krone, während Erwachsene keine Unterstützung bis zum Überschreiten von 1.075 DKK sehen, was Gerechtigkeitsdebatten schafft. Cannabis-Pilot-Erstattungsobergrenzen veranschaulichen selektive Subventionserweiterung anstatt breiter Budgetlockerung.

Strenge Preisobergrenze-Verhandlungen mit dem dänischen Arzneimittelrat

Eine jährliche Obergrenze von 1,5% seit 2008 erzwingt reale Preiserosion und zwingt Unternehmen, hochwertige Nischen zu verfolgen. Neue Abgabegenehmigungen für nicht zugelassene Produkte erleichtern Mangel-Krisen, fügen aber Bürokratie hinzu, die kleinere Marktteilnehmer als prohibitiv empfinden könnten. Die Verschreibung von Wirkstoffen unter Untersuchung könnte die Generika-Aufnahme beschleunigen, aber Sicherheitsbedenken bleiben. Kartellrechtliche Prüfung, hervorgehoben durch überhöhte Preisfindungen bei Oxytocin, unterstreicht aggressiven Durchsetzungsappetit. Apothekengesetz-Reformen trennen Verschreibungs- und Einzelhandelsmargen und veranlassen Neuverhandlung der Kanalökonomie.

Segmentanalyse

Nach Therapiebereich: Herz-Kreislauf-Führung sorgt für Stabilität

Herz-Kreislauf-Medikamente generierten 2024 den größten Anteil des dänischen Pharmamarkts mit einem Anteil von 14,26% und werden ihre Führung beibehalten, da die Demografie älter wird. Die Onkologie trägt die schnellste CAGR von 4,30% bei und fügt bis 2030 0,09 Milliarden USD an zusätzlichen Einnahmen hinzu. Geschichtete Risiko-Screening-Programme wie die DANCAVAS-Studie erhöhen die Früherkennung und erweitern berechtigte Patientenpools. M&A-Momentum, hervorgehoben durch Novo Nordisks 1,112-Milliarden-USD-Cardior-Akquisition, zeigt etablierte Unternehmen, die kardiovaskuläre Tiefe verstärken. Das Anti-Infektiva-Volumen bleibt relevant über Xellias Fermentations-Hochburg, während die Gastroenterologie Nervenstimulations-Modalitäten erforscht, die Behandlungsparadigmen zurücksetzen könnten.

Zweitklassige Kategorien, einschließlich Atemwegs- und Antidiabetika, profitieren von digitalem Inhalator-Monitoring bzw. GLP-1-Oral-Formulierungsforschung. EMA-Sicherheitsleitlinien drängen kontinuierliche Glukosemonitore in Standard-Diabetes-Studien, verschärfen kardiovaskuläre Endpunkte und erhöhen datengenerierende Kosten. Therapeutische Diversifikation sichert gegen Einzelfranchise-Risiko ab, das im dänischen Pharmamarkt angesichts Novo Nordisks Gewicht inhärent ist.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtkauf verfügbar

Nach Medikamententyp: Verschreibungsdominanz trifft auf OTC-Momentum

Verschreibungslinien trugen 86,58% des Umsatzes von 2024 bei und spiegeln spezialistengeführte Versorgungspfade wider, die in Dänemarks Gesundheitssystem eingebettet sind. Die dänische Pharmaindustrie nutzt starke Kostenträgerbeziehungen zur Sicherung der Formulary-Aufnahme, doch Patentkliffe fordern Markenprodukte heraus. Rezeptfreie Produkte expandieren mit 3,87% CAGR bei Selbstmedikationstrends und E-Commerce-Bequemlichkeit. Die Verschreibung von Wirkstoffen würde Skripte weiter zu Generika neigen und Markenprämien erodieren. Der Trintellix-Exklusivitätsablauf 2026 setzt Lundbeck unter Druck, sich auf Rexulti-Lebenszyklus-Management zu konzentrieren. Cannabinoid-RX-Kategorien reifen nach dem 2026-Pilotübergang und speisen sowohl Verschreibungs- als auch rezeptfreie Segmente.

Nach Darreichungsform: Injektions-Innovation übertrifft Tabletten

Tabletten behalten 52,15% Umsatzanteil aufgrund der Anwendungsleichtigkeit, doch Injektionslösungen steigen mit 4,03% CAGR dank Biologika. Großvolumige subkutane Formate gewinnen Traktion; eine systematische Pipeline-Überprüfung identifizierte 182 Kandidaten in später Entwicklung. Novo Nordisks Hillerød-Erweiterung unterstreicht gerätegetriebene Klebrigkeit bei chronischen Therapien. Oral-biologische Innovation, finanziert von Orbis, könnte parenteralen Anteil erodieren, wenn Bioverfügbarkeitshürden fallen. Gentherapie-Vektoren drängen spezialisierte Ampullen- und Kühlkettenlösungen und fügen Komplexität zur Formulierungsstrategie im dänischen Pharmamarkt hinzu.

Nach Verabreichungsweg: Orale Präferenz trifft auf parenterale Innovation

Orale Produkte beherrschten 55,76% Anteil, aber die CAGR der parenteralen Verabreichung von 3,82% entspricht dem Biologika-Wachstum. Deal-Aktivität wie Novo Nordisks 2,2-Milliarden-USD-Adipositas-Pillen-Partnerschaft veranschaulicht das Streben nach oralen Alternativen zu Injektionslösungen. Transdermale Forschung expandiert, obwohl der regulatorische Nachweis langwierig bleibt. Inhalationswege erobern Nischen-Atemwegsportfolios, unterstützt durch integrierte digitale Spirometrie, die Dosiseinhaltung bestätigt. Echtzeit-Therapietreue-Daten speisen wertbasierte Vertragsverhandlungen und vertiefen die Kostenträgereinbindung über Verabreichungsmodi hinweg.

Nach Vertriebskanal: Krankenhausdominanz trifft auf digitale Disruption

Krankenhausapotheken kontrollierten 47,19% der Verkäufe von 2024 und spiegeln zentralisierte Spezialabgabe wider. Online-Kanäle werden bis 2030 die meisten absoluten Einnahmen hinzufügen, da elektronische Verschreibungen mit nationaler ID-Authentifizierung integriert werden. Apothekengesetz-Änderungen erlauben Krankenhäusern direkten Verkauf an Patienten und intensivieren die Konkurrenz mit Einzelhandelsketten. Geteilte Medikamentenkarte-Interoperabilität reduziert Duplikation, verbessert Sicherheit und ermöglicht Omni-Channel-Erfüllung. Grenzüberschreitende E-Apotheken innerhalb des EWR erweitern die Auswahl, müssen aber noch physische Verschreibungen erhalten, was Bequemlichkeitsgewinne dämpft.

Geografieanalyse

Pharmaexporte erreichten 2024 24% des dänischen Warenhandels, obwohl zwei Drittel der physischen Produktion im Ausland über Handelstätigkeiten stattfinden, wobei Gewinne mit geistigem Eigentum im dänischen Pharmamarkt abgestimmt werden [2]IMF Staff, "Article IV Consultation Denmark 2024," imf.org. Medicon Valley macht über 60% der skandinavischen Pharma-Arbeitsplätze aus und nutzt grenzüberschreitende Forschungssynergien und gemeinsame Infrastruktur. Großkopenhagens Mikrobiom-Spezialisierung zieht Kapital mit tiefen Biobank-Vermögen an. Die nationale E-Health-Integration ermöglicht landesweite Real-World-Evidenz-Erfassung und verstärkt klinische Studienrekrutierungsvorteile.

Nordische Minister kooperieren bei der Arzneimittelversorgung, um Kleinmarkt-Schwachstellen abzufedern, einschließlich gemeinsamer Ausschreibungen für kritische Medikamente. EU-Präsidentschaftsperioden erlauben Dänemark, patientenzentrierte Politikelemente in kontinentale Gesetzgebung einzuprägen und Fast-Track-Pfade zu gestalten, die seinen inländischen Innovatoren zugutekommen. Exportabhängigkeit erhöht handelspolitische Sensibilität; jede Verschiebung in der US- oder chinesischen Beschaffung könnte durch Dänemarks BIP angesichts Novo Nordisks Gewicht nachhallen. Supply-neutrale Handelsmodelle mildern Zollexposition, aber nicht Reputations- oder regulatorische Verschiebungen.

Wettbewerbslandschaft

Novo Nordisks Kapitalisierung übertrifft Dänemarks BIP und veranschaulicht außergewöhnliche Konzentration im dänischen Pharmamarkt. Die dänische Wettbewerbsbehörde verstärkt die Überwachung, belegt durch Preisfälle gegen mittlere Anbieter. Spezialisten-Champions wie LEO Pharma, ALK-Abelló und H. Lundbeck verfolgen tiefe therapeutische Fokussierung, um direkte Zusammenstöße mit dem Diabetes-Riesen zu vermeiden. Ferring skaliert Gentherapie-Fähigkeiten durch nordische Anlagen, während Xellia komplexe Anti-Infektiva-Fermentations-Nischen kapitalisiert [3]Ferring Communications, "Gene Therapy Supply Chain," ferring.com .

Venture-Funding unterstützt neue Marktteilnehmer; Orbis und Pharmacosmos verkörpern Start-ups, die über Legacy-Stärken hinaus expandieren. Digital-Health-Partnerschaften entstehen als Differenzierungsmerkmale; KI-gestützte Entdeckung verkürzt Zielidentifikationszyklen, während Therapietreue-Apps mit hochwertigen Injektionslösungen gebündelt werden.

Strategische Expansionen umfassen eine 1,2-Milliarden-USD-Seltene-Krankheiten-Anlage in Odense und ein 400-Millionen-USD-Qualitätskontroll-Zentrum und zeigen Novo Nordisks Reinvestitions-Ausrichtung mit nationalen Prioritäten. Entlassungen bei LEO Pharma unterstreichen Kosteneindämmung inmitten dermatologischer Konkurrenz. Japanische und indische Unternehmen vertiefen Stützpunkte über dänische Tochtergesellschaften und Akquisitionen und erhöhen die Lieferketten-Diversität.

Marktführer der dänischen Pharmaindustrie

-

Novo Nordisk A/S

-

Leo Pharma A/S

-

H. Lundbeck A/S

-

Orifarm Group A/S

-

ALK-Abelló Nordic A / S

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2022: Navamedic bringt Eroxon® rezeptfreies Erektionsdysfunktion-Gel in Dänemark auf den Markt.

- März 2025: DanCann Pharma sichert sich exklusive Rechte an Tetra Pharms ZYNDIKATE®-Verabreichungstechnologie in Dänemark.

- Dezember 2024: Novo Nordisk stellt 8,5 Milliarden DKK für eine Seltene-Krankheiten-Produktionsstätte in Odense bereit.

- August 2023: Mellozzan (Melatonin) debütiert in Dänemark und Norwegen über Medice.

Berichtsumfang des dänischen Pharmamarkts

Gemäß dem Umfang dieses Berichts werden Pharmazeutika als verschreibungspflichtige und nicht-verschreibungspflichtige Medikamente bezeichnet. Eine Einzelperson kann diese Medikamente mit oder ohne Arztrezept kaufen. Der Bericht umfasst auch eine tiefgreifende Analyse qualitativer und quantitativer Daten. Der dänische Pharmamarkt ist nach ATC/Therapiebereich (Blut und blutbildende Organe, Herz-Kreislauf-System, dermatologisch, Magen-Darm-Trakt und Stoffwechsel, Nervensystem, Atemwegssystem und andere Bereiche), Medikamententyp (Marken und Generika) und Verschreibungstyp (verschreibungspflichtige Medikamente (Rx) und rezeptfreie Medikamente) segmentiert. Der Bericht bietet den Wert (USD) für alle oben genannten Segmente.

| Anti-Infektiva |

| Herz-Kreislauf |

| Magen-Darm |

| Antidiabetisch |

| Atemwege |

| Onkologie |

| Andere |

| Verschreibungspflichtige Medikamente | Marken |

| Generika | |

| Rezeptfreie Medikamente |

| Tabletten |

| Kapseln |

| Injektionslösungen |

| Andere (Topika, Pflaster, etc.) |

| Oral |

| Parenteral |

| Andere (Inhalation, Transdermal) |

| Krankenhausapotheken |

| Einzelhandelsapotheken |

| Online-Apotheken |

| Nach Therapiebereich | Anti-Infektiva | |

| Herz-Kreislauf | ||

| Magen-Darm | ||

| Antidiabetisch | ||

| Atemwege | ||

| Onkologie | ||

| Andere | ||

| Nach Medikamententyp | Verschreibungspflichtige Medikamente | Marken |

| Generika | ||

| Rezeptfreie Medikamente | ||

| Nach Darreichungsform | Tabletten | |

| Kapseln | ||

| Injektionslösungen | ||

| Andere (Topika, Pflaster, etc.) | ||

| Nach Verabreichungsweg | Oral | |

| Parenteral | ||

| Andere (Inhalation, Transdermal) | ||

| Nach Vertriebskanal | Krankenhausapotheken | |

| Einzelhandelsapotheken | ||

| Online-Apotheken | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der dänische Pharmamarkt?

Die Größe des dänischen Pharmamarkts wird voraussichtlich 4,05 Milliarden USD im Jahr 2025 erreichen und mit einer CAGR von 3,28% auf 4,76 Milliarden USD bis 2030 wachsen.

Welche Vertriebskanäle gewinnen bis 2030 am meisten Traktion?

Online-Apotheken werden voraussichtlich eine CAGR von 4,25% aufweisen, da E-Rezepte mit Dänemarks nationalem ID-System integriert werden und die Verbraucherakzeptanz beschleunigt wird.

Wer sind die Hauptakteure im dänischen Pharmamarkt?

Novo Nordisk A/S, Leo Pharma A/S, H. Lundbeck A/S, Orifarm Group A/S und ALK-Abelló Nordic A / S sind die wichtigsten Unternehmen, die im dänischen Pharmamarkt tätig sind.

Welcher Therapiebereich trägt den größten Anteil zu dänischen Arzneimittelverkäufen bei?

Herz-Kreislauf-Behandlungen halten 14,26% der Verkäufe von 2024, angetrieben von einer alternden Bevölkerung und erweiterten Screening-Bemühungen.

Seite zuletzt aktualisiert am: