Marktanalyse für Pflanzenschutzchemikalien in Thailand

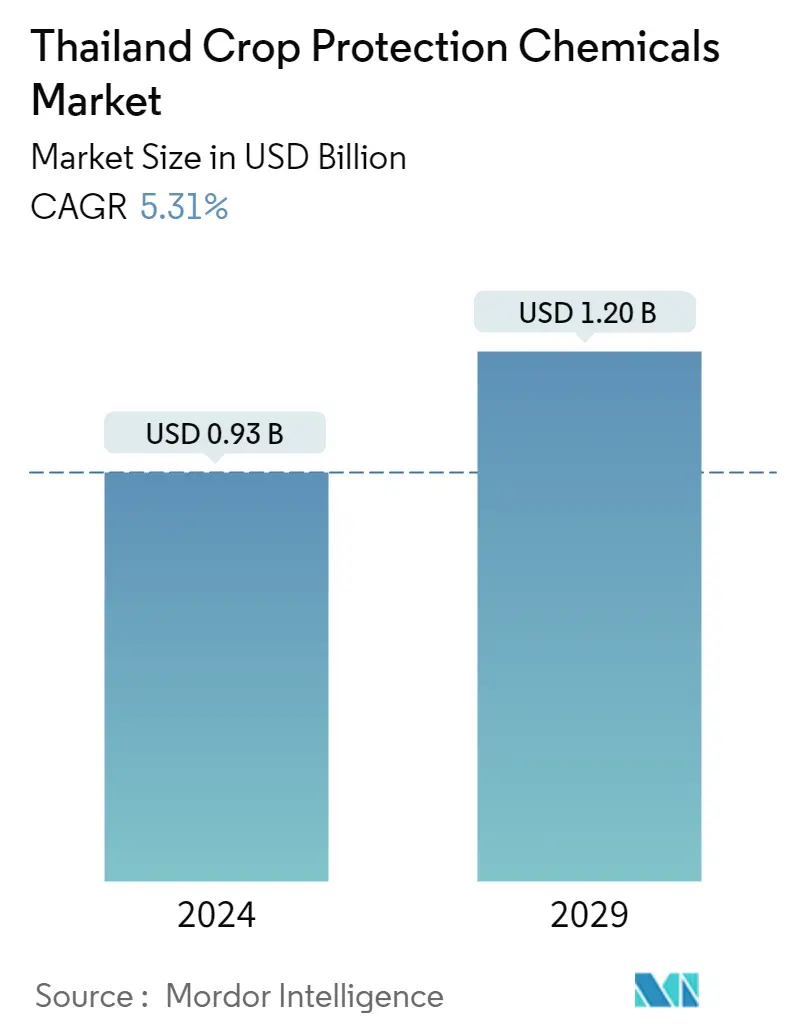

Die Größe des thailändischen Marktes für Pflanzenschutzchemikalien wird im Jahr 2024 auf 0,93 Milliarden US-Dollar geschätzt und soll bis 2029 1,20 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,31 % im Prognosezeitraum (2024–2029) entspricht.

- Der rasche Anstieg des Pestizideinsatzes in Thailand könnte auf einen Anstieg der Cash Crops zurückzuführen sein. Die meisten pestizidintensiven Pflanzen, Gemüse und Früchte in Thailand sind die Pflanzen mit der höchsten Geldwertschöpfung. Da die Landwirte schrittweise von der Pflanzenproduktion mit geringer Wertschöpfung auf die Produktion von Pflanzen mit hoher Wertschöpfung umgestiegen sind, ist der Gesamtverbrauch an Pestiziden natürlich gestiegen.

- Das Office of Agricultural Economics (OAE) und das Office of Agriculture Regulations (OAR) haben gezeigt, dass der Einsatz von Pestiziden in den letzten Jahren deutlich zugenommen hat. Der Importwert von Pestiziden stieg von 649,8 Millionen US-Dollar im Jahr 2020 auf 885,1 Millionen US-Dollar im Jahr 2021. Der Hauptgrund für den Anstieg der Pestizidimporte und -verwendung im letzten Jahrzehnt wird auf Thailands bedeutende Rolle als führender Exporteur von Nahrungsmitteln und Agrarprodukten zurückgeführt Produkte.

- Zu den häufig importierten Insektizidklassen gehörten Organophosphat (OP; z. B. Chlorpyrifos), Carbamat (z. B. Fenobucarb, Methomyl) und Pyrethroid. Paraquat, Glyphosat, 2,4-D, Ametryn und Atrazin waren die am häufigsten importierten Herbizide. Dithiocarbamat, Mancozeb, Carbendazim und Captan waren in den Vorjahren die am häufigsten importierten Fungizide.

- Die günstige Steuerpolitik der thailändischen Regierung gegenüber dem wachsenden Markt der Agrarchemikalienimporte, die Förderung nachhaltiger und integrierter Schädlingsbekämpfungstechniken und die erhöhte Intensität der Landnutzung sind die Haupttreiber des Marktes.

Markttrends für Pflanzenschutzchemikalien in Thailand

Steigerung der Cash Crops mit höherer Aufwandmenge

Cash Crops wie Gummi, Kaffee und Zuckerrohr werden in Thailand hauptsächlich auf großen Grundstücken angebaut, die sich im Besitz von in den letzten Jahren entstandenen Agrarunternehmen befinden. Thailand ist der weltweit größte Produzent und Exporteur von Naturkautschuk und macht etwa ein Drittel der Weltproduktion aus. Da die Landwirte schrittweise von der Pflanzenproduktion mit geringer Wertschöpfung auf die Produktion von Pflanzen mit hoher Wertschöpfung umgestiegen sind, ist der Gesamtverbrauch an Pflanzenschutzmitteln natürlich gestiegen. Um den Ertrag zu steigern, haben Landwirte den Einsatz von Insektiziden und Pestiziden bei der Produktion aller Nutzpflanzen intensiviert.

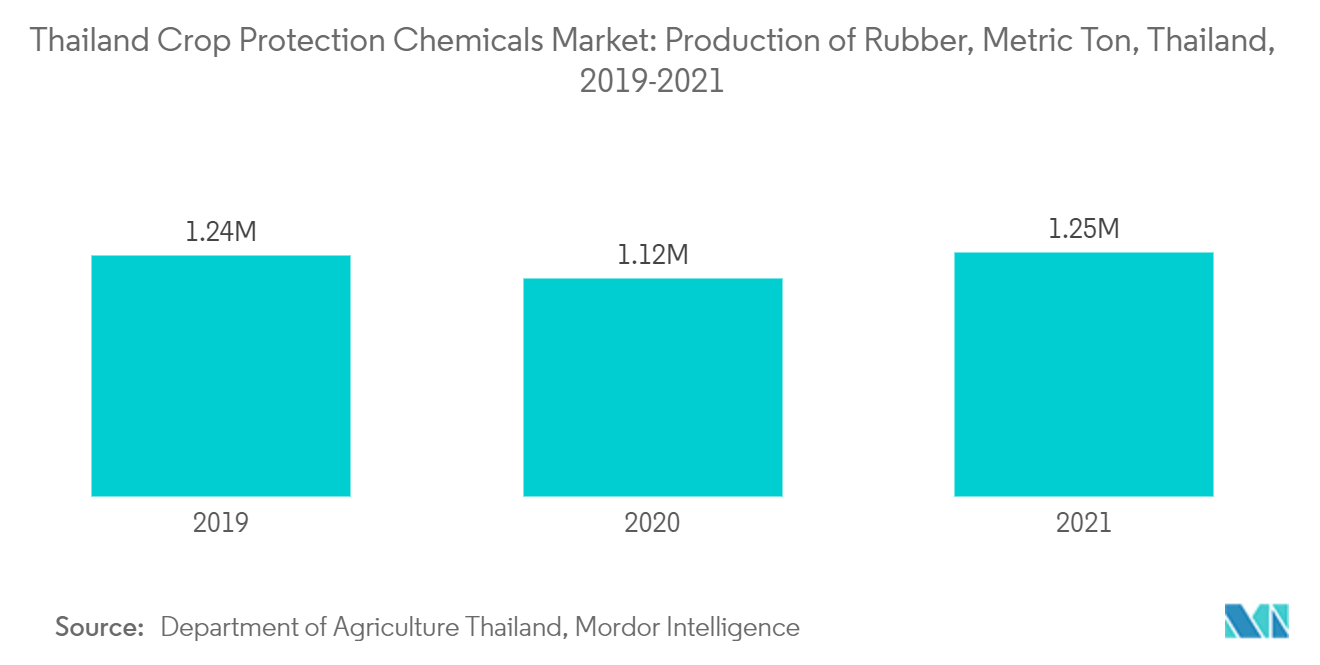

Die Kautschukproduktion in Thailand hat im Vergleich zu anderen Marktfrüchten große Aufmerksamkeit von den Erzeugern erhalten. Nach Angaben des thailändischen Landwirtschaftsministeriums ist die Produktion in den letzten Jahren schrittweise gestiegen und die Gesamtproduktion belief sich im Jahr 2021 auf 1,25 Millionen Tonnen, was einem Anstieg von 11 % im Vergleich zum Jahr 2020 entspricht. Die Produktion ist tendenziell gestiegen Dies ist das Ergebnis einer Mischung aus größerer Anbaufläche, verbesserten klimatischen Bedingungen und der motivierenden Wirkung hoher Preise auf die Erzeuger. Die Rubber Authority of Thailand rechnet mit höheren Exporten im Jahr 2022 aufgrund der steigenden internationalen Nachfrage nach Kautschuk aus Thailand, wobei China der Schlüsselmarkt ist.

Zu den Faktoren, die zu diesem raschen Anstieg des Einsatzes von Herbiziden führen, zählen mehr Marktfrüchte, niedrigere Preise für Agrochemikalien, das Bewusstsein für die Steigerung des Ernteertrags durch die Minderung der Risiken durch Schädlinge und Krankheiten sowie die Förderung des Einsatzes von Agrochemikalien durch die Regierung , Pestizid- und Insektizidanwendung in Thailand. Darüber hinaus ist die Menge der nach Thailand importierten Agrochemikalien im Laufe der Zeit aufgrund der höheren Nachfrage und Anwendung erheblich gestiegen.

Steigende Obst- und Gemüseproduktion und -exporte

Für den Herbizidmarkt, den Insektizidmarkt und den Fungizidmarkt spielt der Gartenbausektor Thailands eine sehr entscheidende Rolle.

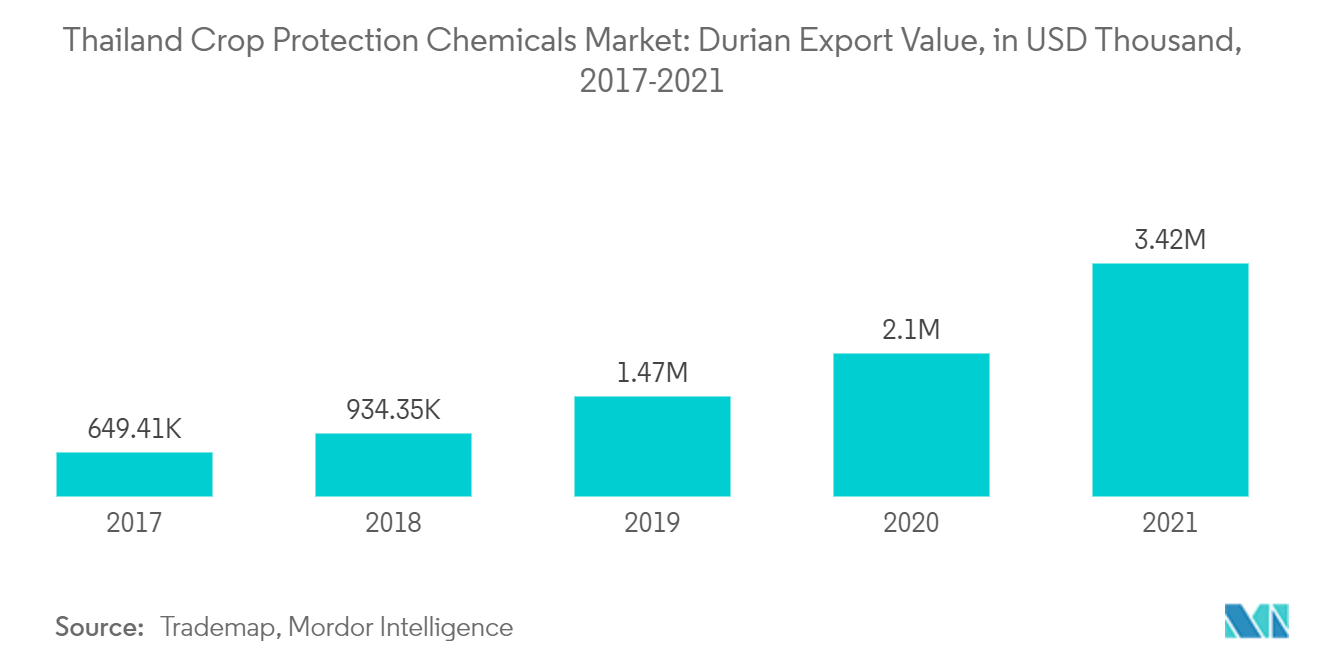

Frische und verarbeitete tropische Früchte leisten einen wichtigen Beitrag zum boomenden Agrarsektor Thailands und ergänzen die Pflanzenschutzindustrie. Derzeit bauen thailändische Landwirte auf rund 1,2 Millionen Hektar Land 57 verschiedene Arten tropischer Früchte an. Thailand produzierte außerdem etwa 11 Millionen Tonnen tropische Früchte. Thailands Geschäft mit tropischen Früchten ist aufgrund von Variablen wie Geografie und tropischer Umgebung bekannt. Die topografischen Bedingungen Thailands variieren je nach Standort und ermöglichen die Entwicklung einer breiten Palette tropischer Früchte. Das Geschäft mit tropischen Früchten in Thailand ist zweifellos gewachsen, wie der steigende Produktionsindex in den letzten Monaten aufgrund des zunehmenden Einsatzes von Agrochemikalien für eine stabile Produktion zeigt. Durian, junge Kokosnuss, Longan und Pampelmuse sind Thailands wertvollste Exportfrüchte, die den Verbrauch von Pflanzenschutzmitteln stark ergänzt haben. Laut ITC Trademap Statistics ist der Wert der Durian-Exporte aus Thailand im Jahr 2021 im Vergleich zum Jahr 2017 um mehr als 500 % gestiegen.

Eine von der Biodiversity Sustainable Agriculture Food Sovereignty Action Thailand (Biothai) durchgeführte Forschungsstudie ergab, dass Obst und Gemüse die höchsten Mengen an Pestizidrückständen enthielten. Außerdem enthielten rund 62,0 % dieser Obst- und Gemüsesorten mehr als ein Pestizid als Rückstände. Allerdings ist die Intensität des Pestizideinsatzes in Thailand immer noch geringer als in Vietnam, allerdings höher als in Laos und Kambodscha. Der Einsatz von Pestiziden in Obst und Gemüse war in den letzten Jahren am höchsten und dieser Trend wird sich wahrscheinlich auch in Zukunft fortsetzen.

Überblick über die thailändische Pflanzenschutzmittelindustrie

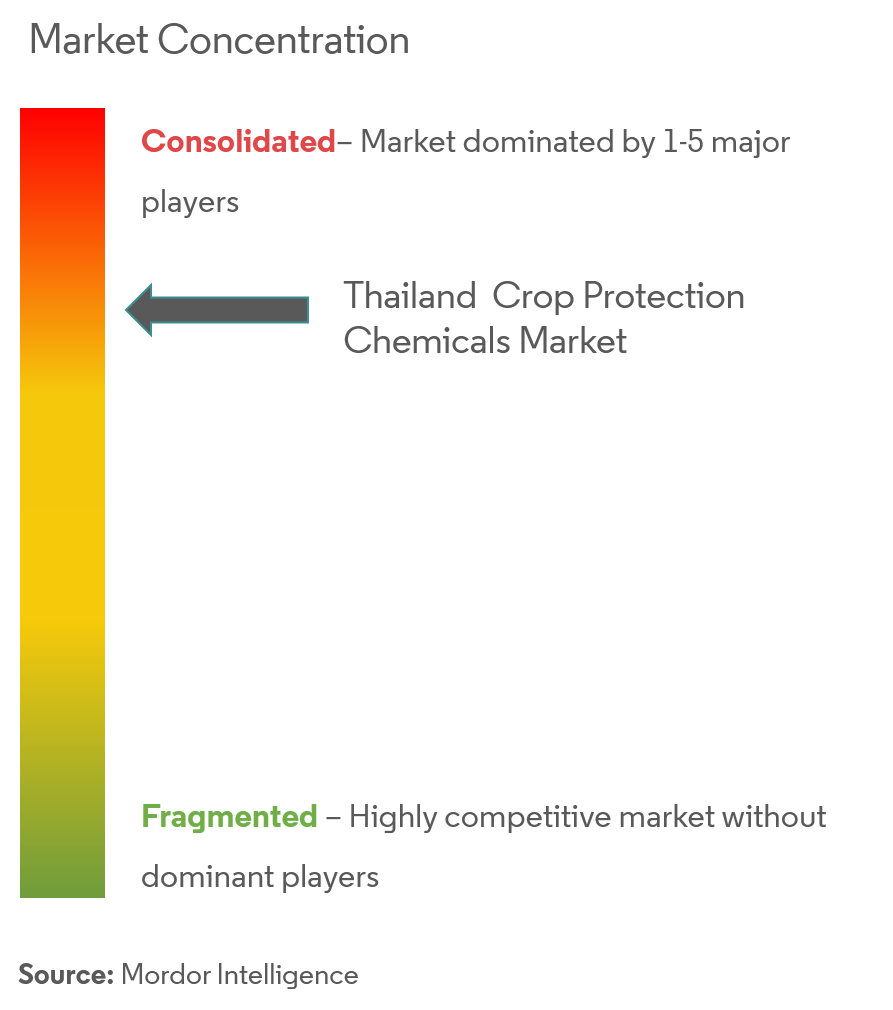

Der thailändische Markt für Pflanzenschutzchemikalien ist mit einigen wenigen großen Akteuren konsolidiert. Die drei größten globalen Pestizidakteure in Thailand sind Corteva Agriscience, Syngenta, ADAMA Agriculture Solutions, BASF SE und Bayer Crop Science AG. Auch der Markt wird von lokalen Händlern dominiert. Die Unternehmen auf dem Markt konzentrieren sich hauptsächlich auf die Entwicklung neuer und qualitativ hochwertiger Produkte und die Entwicklung neuer Technologien zur Verbesserung der Produktqualität. Die Einführung neuer Produkte, Partnerschaften sowie Fusionen und Übernahmen sind die Hauptstrategien der wichtigsten Marktteilnehmer.

Thailands Marktführer für Pflanzenschutzchemikalien

Bayer Crop Science AG

BASF SE

Corteva Agriscience

Syngenta International AG

ADAMA Agriculture Solutions

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Pflanzenschutzchemikalien in Thailand

- Juni 2022: Best Agrolife, eines der führenden Agrochemieunternehmen in Thailand, stellt seinen Agrarproduktkorb mit Insektizid-, Fungizid- und Pestizidprodukten vor – Ronfen, AxeMan, Warden und Tombo.

- Juni 2022: BASF Agriculture Solutions bringt Basta-x mit neuen Anwendungen auf Maniok und Gummi in Thailand auf den Markt. Mit Basta-x bietet BASF ein nicht selektives, nicht rückstandsfreies Herbizid mit begrenztem Translokationspotenzial an, das zur wirksamen Bekämpfung von über 80 Unkrautarten für Reis-, Mango-, Maniok-, Palmöl- und Kautschukfarmen geeignet ist.

- Mai 2022: Bayer Thai investiert 26,7 Millionen THB (0,76 Millionen US-Dollar) in Better Farms, Better Lives 2.0, um Kleinbauern bei der Verbesserung ihrer Ernteerträge, der Senkung der Produktionskosten und der Verbesserung ihres technischen Know-hows zu unterstützen. Das Programm Better Farms, Better Lives 2.0 soll 26.000 Kleinbauern in 11 Provinzen in den zentralen und nordöstlichen Regionen zugute kommen.

Segmentierung der thailändischen Pflanzenschutzchemikalienindustrie

Pflanzenschutzchemikalien stellen eine Klasse von Agrochemikalien dar, die zur Verhinderung der Zerstörung von Nutzpflanzen durch Insektenschädlinge, Krankheiten, Unkräuter und andere Schädlinge eingesetzt werden. Der thailändische Markt für Pflanzenschutzchemikalien ist nach Herkunft (synthetisch und biobasiert), Produkt (Herbizide, Insektizide, Fungizide und andere Produkte) und Anwendung (Getreide und Getreide, Ölsaaten und Hülsenfrüchte, Obst und Gemüse, Rasen und Zierpflanzen, und andere Anwendungen). Der Bericht bietet Marktgrößen und Prognosen in Bezug auf den Wert (in Mio. USD) für alle oben genannten Segmente.

| Synthetik |

| Biobasiert |

| Herbizide |

| Insektizide |

| Fungizide |

| Andere Produkte |

| Getreide und Getreide |

| Ölsaaten und Hülsenfrüchte |

| Früchte und Gemüse |

| Rasen und Ziergras |

| Andere Anwendungen |

| Herkunft | Synthetik |

| Biobasiert | |

| Produkt | Herbizide |

| Insektizide | |

| Fungizide | |

| Andere Produkte | |

| Anwendung | Getreide und Getreide |

| Ölsaaten und Hülsenfrüchte | |

| Früchte und Gemüse | |

| Rasen und Ziergras | |

| Andere Anwendungen |

Häufig gestellte Fragen zur Marktforschung für Pflanzenschutzchemikalien in Thailand

Wie groß ist der thailändische Markt für Pflanzenschutzchemikalien?

Es wird erwartet, dass der thailändische Markt für Pflanzenschutzchemikalien im Jahr 2024 0,93 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5,31 % auf 1,20 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Pflanzenschutzchemikalien in Thailand derzeit?

Im Jahr 2024 wird die Marktgröße für Pflanzenschutzchemikalien in Thailand voraussichtlich 0,93 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem thailändischen Markt für Pflanzenschutzchemikalien?

Bayer Crop Science AG, BASF SE, Corteva Agriscience, Syngenta International AG, ADAMA Agriculture Solutions sind die wichtigsten Unternehmen, die auf dem thailändischen Markt für Pflanzenschutzchemikalien tätig sind.

Welche Jahre deckt dieser thailändische Markt für Pflanzenschutzchemikalien ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des thailändischen Marktes für Pflanzenschutzchemikalien auf 0,88 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des thailändischen Marktes für Pflanzenschutzchemikalien für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des thailändischen Marktes für Pflanzenschutzchemikalien für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über Pflanzenschutzchemikalien in Thailand

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Pflanzenschutzchemikalien in Thailand im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Thailand Crop Protection Chemicals umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.