Marktgröße und Marktanteil des Saudi-Arabien-arabischen Baumarktes

Analyse des Saudi-Arabien-arabischen Baumarktes durch Mordor Intelligenz

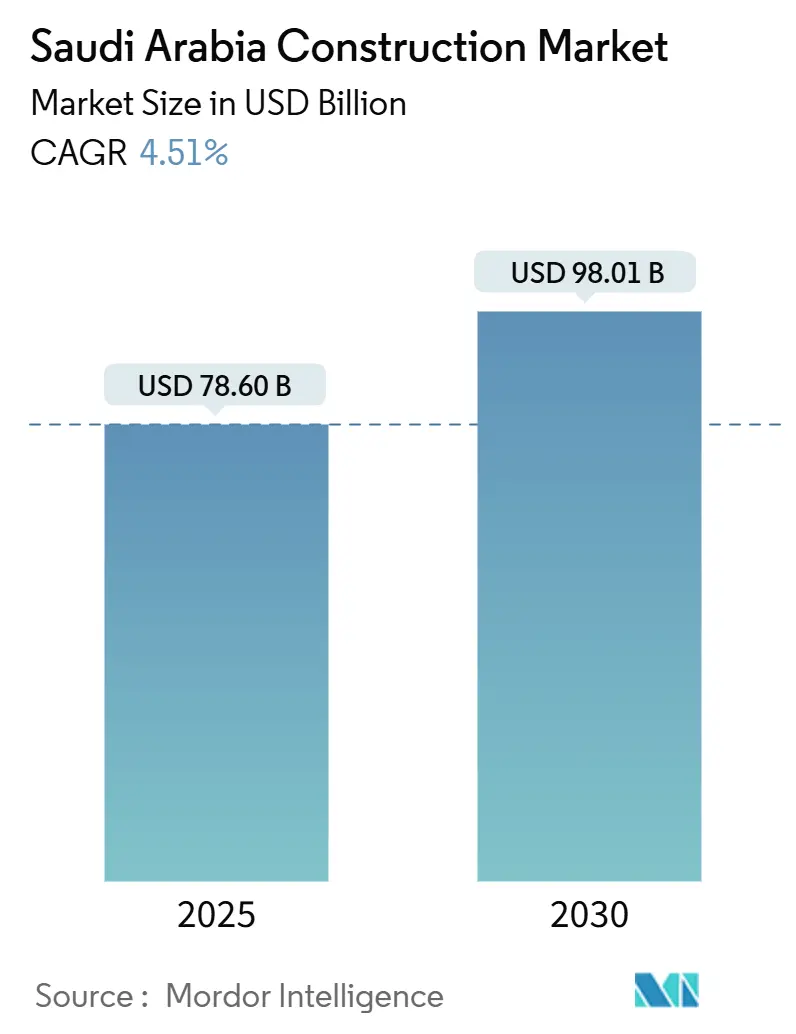

Die Marktgröße des Saudi-Arabien-arabischen Baumarktes wird auf 78,60 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 98,01 Milliarden USD erreichen, bei einer CAGR von 4,51% während des Prognosezeitraums (2025-2030). Privates und öffentliches Kapital fließt weiterhin In Giga-Projekte wie NEOM, neu Murabba und den King Salman International Flughafen. Die Metro- und Flughafenerweiterungen In Riad, umfassende Ziele für erneuerbare Energien und ein nationaler Vorstoß für gemischt genutzte Wohnbauten erhalten gesunde Auftragsbücher für Bauunternehmen aufrecht. Die rasche regulatorische Modernisierung, insbesondere das Investitionsgesetz vom Februar 2025, beseitigt Lizenzierungsbarrieren und verschafft ausländischen Entwicklern Gleichberechtigung mit einheimischen Unternehmen. Dennoch Dämpfen Haushaltsdisziplin In Verbindung mit Öleinnahmen und Arbeitsmarktverknappung die Wachstumserwartungen, was zu einer höheren Abhängigkeit von modularem Bau und PPP-Finanzierungsstrukturen führt.

Zentrale Erkenntnisse des Berichts

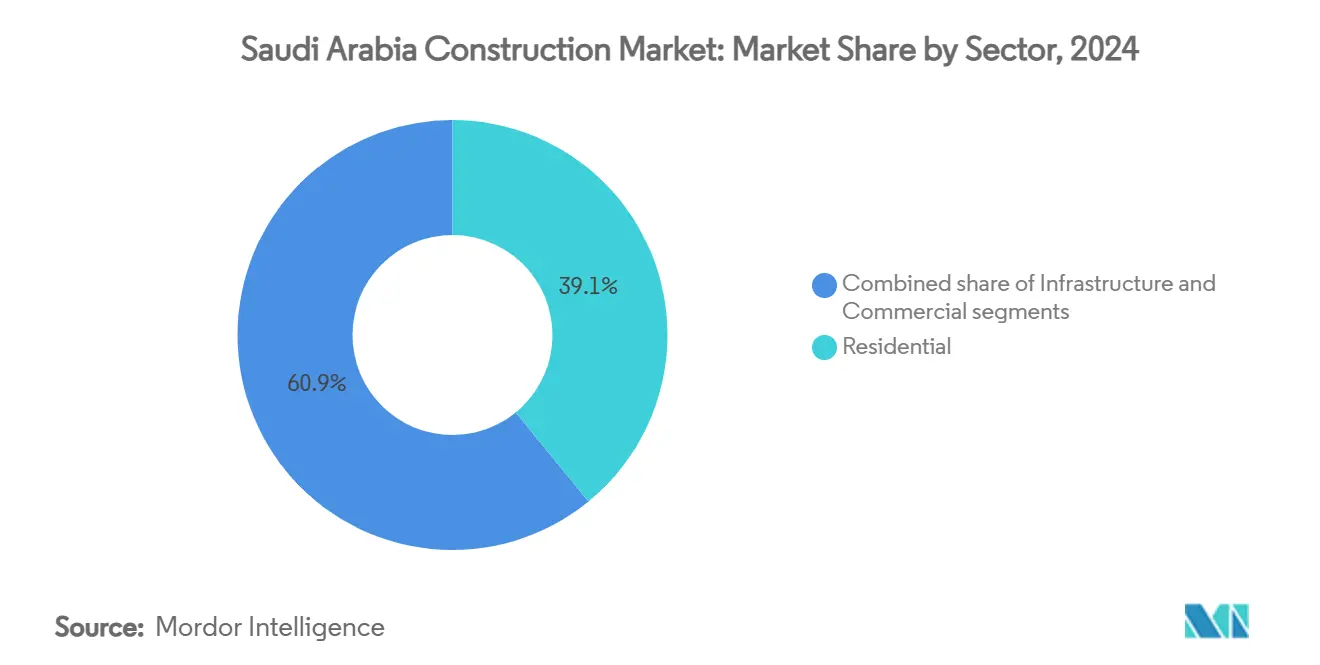

- Nach Sektor führte der Infrastrukturbau mit 60,38% des Marktanteils des Saudi-Arabien-arabischen Baumarktes im Jahr 2024, während der Wohnbau voraussichtlich mit einer CAGR von 5,17% bis 2030 expandieren wird.

- Nach Bauart hielt der Neubau einen Anteil von 85,21% im Jahr 2024; die Renovierung ist das am schnellsten wachsende Untersegment mit 5,26% CAGR bis 2030.

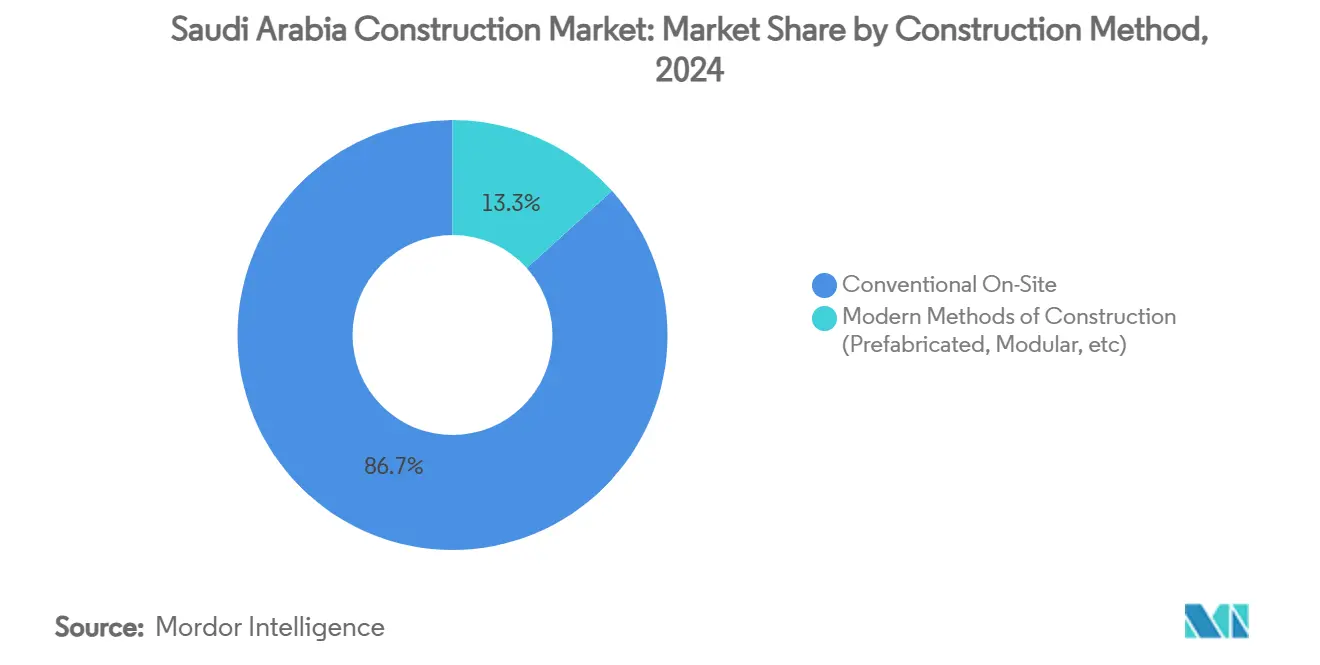

- Nach Baumethode beherrschten konventionelle Vor-Ort-Techniken einen Anteil von 91,22% im Jahr 2024, während moderne Fertigbaumethoden mit einer CAGR von 6,19% steigen.

- Nach Investitionsquelle entfielen 63,32% der Gesamtausgaben im Jahr 2024 auf öffentliche Finanzierung, während Privat Investitionen voraussichtlich mit einer CAGR von 4,61% steigen werden.

- Nach Stadt erfasste Riad 24,55% der Aktivitäten im Jahr 2024; der Rest Saudi-Arabien-Arabiens ist die am schnellsten wachsende Region mit 4,96% CAGR zwischen 2025-2030.

Trends und Erkenntnisse des Saudi-Arabien-arabischen Baumarktes

Treiber-Wirkungsanalyse

| Treiber | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Zeitliche Auswirkung |

|---|---|---|---|

| Vision 2030-Projekte treiben Großmaßstäblichen Bau In allen Sektoren voran | +1.8% | National, mit Konzentration In Riad, NEOM, Dschidda | Langfristig (≥ 4 Jahre) |

| Städtische Verkehrserweiterungen fördern Metro-, Schienen- und Flughafenbauten | +0.9% | Riad, Dschidda, DMA, mit Ausweitung auf sekundäre Städte | Mittelfristig (2-4 Jahre) |

| Wohn- und Mischnutzungswachstum befeuert stadtweite Entwicklung | +0.7% | Riad, Dschidda, Ostprovinz | Mittelfristig (2-4 Jahre) |

| Energie- und Versorgungsprojekte nehmen zu, einschließlich erneuerbarer Energien | +0.6% | National, mit Fokus auf NEOM, nördliche Regionen | Langfristig (≥ 4 Jahre) |

| PPP-Modelle und ausländische Unternehmen ermöglichen hochwertige Projektabwicklung | +0.4% | National, konzentriert auf Mega-Projekt-Standorte | Mittelfristig (2-4 Jahre) |

| Grüne Standards und Technologieeinsatz fördern modulare, effiziente Bauten | +0.3% | Urbane Zentren, NEOM, Prämie-Entwicklungen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Vision 2030-Projekte treiben großmaßstäblichen Bau in allen Sektoren voran

Vision 2030 verpflichtet mehr als 500 Milliarden USD aus dem öffentlich Investment Fund für Entwicklungen wie NEOM, Rot Sea und Qiddiya und gestaltet den Saudi-Arabien-arabischen Baumarkt mit beispiellosem Maßstab um. Selektive Verkleinerungen, einschließlich der Reduzierung von Die Linie auf 2,4 km bis 2030, zeigen fiskalischen Pragmatismus, lassen aber immer noch eine Pipeline Groß genug, um erstklassige Bauunternehmen voll zu beschäftigen. Die Priorität liegt nun auf kosteneffizienten Paketen, die an die Expo 2030 und FIFA-Weltmeisterschaft 2034-Termine gebunden sind. Infolgedessen finden Unternehmen, die schnell liefern und digitale Zwillinge oder Robotik integrieren können, stärkere Bewertungen bei Ausschreibungen, insbesondere bei unterstützenden Arbeiten wie dem 135 km langen Sport Boulevard und dem 21,6 km² Großen King Salman Park.

Städtische Verkehrserweiterungen fördern Metro-, Schienen- und Flughafenbauten

Die 25 Milliarden USD teure Metro Riad eröffnete 2024 mit 176 km Gleisen und schreibt bereits Ausschreibungen für eine siebte Linie und einen Flughafenabzweig aus, ein Signal, dass die Verkehrsnachfrage die anfänglichen Schätzungen übertrifft. Das parallele Luftfahrtwachstum wird durch den King Salman International Flughafen verankert, dessen 7,2 Milliarden USD teure Phase die jährliche Kapazität bis 2030 auf 120 Millionen Passagiere erhöhen wird. Diese Projekte integrieren grüne Benchmarks wie LEED Gold-Stationen und 20% recycelte Materialien und ermutigen Bauunternehmen, nachhaltige Beschaffungsstrategien zu verfeinern. Die Bevölkerung In Riad soll bis 2030 auf 9,6 Millionen springen und verstärkt den Durchlaufeffekt auf Wohn- und Gewerbebauvollendungen[1]Bader Al-Weihabi, "Riyadh Metro Projekt Factsheet," Royal Commission für Riyadh City, rcrc.gov.sa.

Wohn- und Mischnutzungswachstum befeuert stadtweite Entwicklung

ROSHNs Sedra-Gemeinde allein liefert 30.000 Einheiten auf 20 Millionen m² und veranschaulicht den Maßstab, mit dem Entwickler Wohnungsknappheit begegnen und gleichzeitig Annehmlichkeiten einbetten, die sich entwickelnde Lebensstilpräferenzen erfüllen. Die nationalen Mieten stiegen 2024 um 8,1%, da das Angebot der Nachfrage hinterherhinkte, was Banken dazu anspornte, die Immobilienkreditvergabe auszuweiten, die nun 22% der gesamten Unternehmenskredite entspricht. Hochkarätige Mischnutzungsprojekte wie das 19,9 Milliarden USD teure Jeddah zentral-Projekt integrieren Kultur-, Einzelhandels- und Wohnkomponenten und bewegen den Saudi-Arabien-arabischen Baumarkt In Richtung dichter, begehbarer urbaner Cluster.

Energie- und Versorgungsprojekte nehmen zu, einschließlich erneuerbarer Energien

Saudi-Arabien-Arabien plant, bis 2030 58,7 GW an erneuerbaren Energien zu installieren, und ACWA Strom hält bereits 24 GW In seiner Pipeline, nachdem es 2024 1,9 Milliarden USD aufgebracht hat. Vier Erdgas-Kombikraftwerke mit insgesamt 7,2 GW sind ausgeschrieben, und Wasserübertragungsprojekte wie die 587 km lange Jubail-Buraydah-Leitung bieten neue Möglichkeiten für EPC-Bauunternehmen. Internationale Gelenk Ventures erstrecken sich nun auf grüne Ammoniak-Exportgeschäfte und erweitern den Bauumfang auf Verarbeitungszentren und Exportterminals.

Beschränkungen-Wirkungsanalyse

| Beschränkung | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Zeitliche Auswirkung |

|---|---|---|---|

| Ölgebundene Haushaltsverschiebungen beeinträchtigen Finanzierungssicherheit | -1.2% | National, konzentriert auf öffentliche Sektorprojekte | Mittelfristig (2-4 Jahre) |

| Materialpreissteigerungen und Logistikprobleme belasten die Ausführung | -0.9% | National, mit höherer Auswirkung an abgelegenen Projektstandorten | Kurzfristig (≤ 2 Jahre) |

| Arbeitskräftemangel und steigende Löhne beeinträchtigen Zeitpläne und Kosten | -0.8% | National, akut an Mega-Projekt-Standorten | Kurzfristig (≤ 2 Jahre) |

| Land- und Genehmigungsverzögerungen verlangsamen Projektbeginn | -0.6% | Urbane Zentren, insbesondere Riad und Dschidda | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Arbeitskräftemangel und steigende Löhne beeinträchtigen Zeitpläne und Kosten

Wanderarbeitskräfte stellen immer noch 75% der Belegschaft dar, doch sich überschneidende Giga-Projekte haben traditionelle Einstellungspools geleert und Löhne nach oben getrieben. Das Arbeitsgesetz 2025 verlängert die Probezeit auf 180 Tage, schreibt Wohnungszulagen vor und verschärft Saudisierungsquoten, was die Gemeinkosten der Bauunternehmen erhöht. Die Einhaltung-Kosten werden durch obligatorische jährliche Schulungsberichte und Arbeitnehmerwohlfahrts-Audits nach globaler Kontrolle von Projekten wie Die Linie weiter erhöht. Automatisierung bietet Entlastung, erfordert aber Kapitalausgaben, und die Lernkurve verlangsamt die Einführung, wodurch kurzfristige Zeitpläne anfällig für Engpässe bleiben[2]Faisal Al-Hamadi, "Labor Law Executive Regulations 2025," Ministry von Menschlich Resources Und Sozial Entwicklung, mhrsd.gov.sa.

Ölgebundene Haushaltsverschiebungen beeinträchtigen Finanzierungssicherheit

Trotz Diversifizierungsfortschritts stammen immer noch 63% der öffentlichen Einnahmen aus Kohlenwasserstoffen, und ein prognostiziertes Defizit von 21 Milliarden USD für 2025 löst Umfangsprüfungen bei staatlich unterstützten Projekten aus. NEOMs herunterskalierte lineare Stadt ist das sichtbarste Symbol dieses Sparsamkeitstrends. Die Behörden bewerten Projekte nun nach der Nähe zu Expo 2030-Lieferterminen und verschieben längerfristige kulturelle Veranstaltungsorte, während sie Privat Eigenkapital für erneuerbare und Logistikprojekte umwerben. Nicht-Öl-Einnahmen decken 37% der Ausgaben ab, Dämpfen Schocks, lassen aber den Saudi-Arabien-arabischen Baumarkt empfindlich für Rohölvolatilität.

Segmentanalyse

Nach Sektor: Infrastrukturbeschleunigung übertrifft Wohnbaudominanz

Das Wohnbausegment hielt 2024 einen Anteil von 39,1% am Saudi-Arabien-arabischen Baumarkt, unterstützt durch schnelles Bevölkerungswachstum und einen Rückstau an bezahlbarem Wohnungsbedarf. ROSHNs Sedra-Projekt In Riad und parallele Gemeinden In Dschidda und der Ostprovinz unterstreichen die stetige Nachfragebasis und integrieren gleichzeitig modulare Einheiten, die Bauzeiten verkürzen. Die Infrastruktur ist jedoch der am schnellsten wachsende Sektor mit einer CAGR von 5,67% bis 2030, da Verkehrsmegaprojekte und erneuerbare Netze den Großteil neuer öffentlicher Zuweisungen absorbieren. Die Metro Riad, der King Salman International Flughafen und ein landesweiter Vorstoß für 58,7 GW saubere Energie erhöhen die EPC-Nachfrage für Tunnelbau, Gleisverlegung und Netzverbindung.

Der Aufstieg der Infrastruktur gestaltet Bauunternehmerportfolios In Richtung Großmaßstäblicher Tiefbauarbeiten, spezieller Bahnsysteme und Versorgungskorridore um, Bereiche, die ausländische Technologiepartner und PPP-Kapital anziehen. Die Marktgröße des Saudi-Arabien-arabischen Baumarktes für infrastrukturfokussierte Pakete wird voraussichtlich bis 2030 60 Milliarden USD überschreiten, unterstützt durch gebündelte Wasserpipeline-Konzessionen und Entsalzungsanlagen. Ingenieurbüros mit Rollmaterial-, Signal- oder Hochspannungsexpertise sind am besten positioniert, da die Regierung Design-Build-Operate-Modelle bevorzugt, um Lieferzeiten zu komprimieren und Lebenszyklusrisiko zu verlagern.

Notiz: Segmentanteile aller Einzelsegmente bei Berichtserwerb verfügbar

Nach Bauart: Renovierung gewinnt an Schwung trotz Neubaudominanz

Neubauten entfielen 2024 auf 79,9% der Ausgaben, was die schiere Breite grüner Wiesen-Visionsstadtprojekte widerspiegelt. Über-urbane Ideen wie der 400 m hohe Mukaab-Turm innerhalb neu Murabba hängen von völlig neuen Fundamenten und tiefen Kellern ab, die nur konventionelle Gebäude bewältigen können. Die Renovierung steigt mit einer CAGR von 5,91% bis 2030, da reifende Stadtzentren Vermögenswerte nachrüsten, um dem Saudi-Arabien Grün Gebäude Code zu entsprechen. Upgrades reichen von Kulturerbestätten In Dschiddas Al-Balad bis zu Regierungsgebäuden In Riad, die Solarfassaden und intelligente Heizung, Lüftung und Klimaanlage-Systeme einführen[3]Khalid Al-Qureshi, "Independent Wasser Übertragung Projects Overview," Saudi-Arabien Wasser Partnership Company, swpc.sa.

Die Marktgröße des Saudi-Arabien-arabischen Baumarktes für Renovierungsaktivitäten wird bis 2030 auf 20 Milliarden USD geschätzt, und Bauunternehmen mit Expertise In BIM-gestützten Vermögensuntersuchungen und Energieeffizienzverträgen erzielen höhere Margen. Religiöse Stätten bieten eine diskrete Nische; Erweiterungen an der Großen Moschee und der Prophetenmoschee verwenden vibrationsfreie Pfählung und Notfallstaffelung, Fähigkeiten, die In globalen Kulturerbeprojekten geschätzt werden.

Nach Baumethode: Technologiestörung fordert traditionelle Ansätze heraus

Konventionelle Vor-Ort-Arbeiten halten immer noch 86,7% der Ausgaben 2024, verankert durch Massiv Tief- und Untergrundpakete, die sich der Fabrikfertigung widersetzen. Dennoch wachsen moderne Baumethoden mit einer CAGR von 6,04%, da Entwickler Geschwindigkeit, Qualität und Arbeitskräfteeinsparungen verfolgen. Samsung C&Ts Robotik-Gelenk-Venture mit NEOM signalisiert Mainstream-Akzeptanz, nachdem Pilotphasen die Bewehrungsmontagenkosten um 40% senkten.

Die Entwicklung deutet darauf hin, dass modulare Einheiten bald mittelhohe Wohn- und Gastgewerbebauten dominieren werden, während 3D-Betondruck und drohnenbasierte Vermessungen Zykluszeiten für Begrenzungsmauern und Fassadenpaneele verkürzen. Da der Arbeitsanteil an den Gesamtkosten sich 35% nähert, sind Produktivitätsgewinne durch Automatisierung kritisch. Der Marktanteil des Saudi-Arabien-arabischen Baumarktes für moderne Methoden könnte bis 2030 20% erreichen, wenn regulatorische Anreize wie Mostadam-Schnellspurgenehmigungenür vorgefertigte Komponenten.

Notiz: Segmentanteile aller Einzelsegmente bei Berichtserwerb verfügbar

Nach Investitionsquelle: Privatsektor-Beteiligung beschleunigt trotz öffentlicher Dominanz

Öffentliche Einrichtungen finanzierten 2024 73,7% der Projekte, ein natürliches Ergebnis davon, dass Vision 2030 staatlich geführt wird. Der öffentlich Investment Fund unterzeichnet Giga-Projekte, doch Regierungshaushalte allein können die Pipeline nicht aufrechterhalten. Privatkapital, das mit 5,72% CAGR wächst, springt durch Gelenk Ventures wie die 500 Millionen USD teure Hyundai-Fahrzeugfabrik und eine Reihe von IPP-Parks für erneuerbare Energien ein.

Risikoteilungsmodelle weisen nun Einnahmegarantien an Konzessionäre zu, während außerbilanzielle Finanzierung staatliche Schuldenquoten schützt. Die Marktgröße des Saudi-Arabien-arabischen Baumarktes, die Privatkapital zuzuschreiben ist, wird voraussichtlich bis 2030 35 Milliarden USD überschreiten, vorausgesetzt, die aktuelle ADI-Dynamik von 19,2 Milliarden USD (72 Milliarden SAR) setzt sich fort. Internationale Entwickler, die EPC und langfristige O&M bündeln, gewinnen einen Vorteil, weil Banken integrierte Sponsoren mit eigener Beteiligung bevorzugen.

Geografieanalyse

Riad entfällt auf 31,8% aller Aktivitäten und bleibt der Anker für den Saudi-Arabien-arabischen Baumarkt. Seine Metro- und Flughafen-Megaprojekte definieren Kapazitätsziele, die wenige globale Hauptstädte erreichen. Die Innenstadt neu Murabba, King Salman Parks urbaner Wald und der 135 km lange Sport Boulevard veranschaulichen gemeinsam die Absicht der Stadt, sich als Lebensqualitäts-Benchmark neu zu positionieren. Die Bevölkerung soll bis 2030 9,6 Millionen erreichen und wird 305.000 zusätzliche Wohnungen benötigen, eine Kennzahl, die eine robuste Wohnbaupipeline aufrechterhält und durchschnittliche Verkaufspreise stabil hält.

Dschidda konzentriert sich auf Tourismus, Maritim Logistik und kulturelle Vermögenswerte. Das 19,9 Milliarden USD teure zentral Projekt verbindet Oper-, Museums-, Stadion- und Ozeanarium-Features, die bis 2030 jährlich 31 Millionen Touristenbesuche anstreben. Upgrades am King Abdulaziz-Hafen und Meeresufpromenaden erfordern Maritim Ingenieurslosungen und erweitern den Umfang des Saudi-Arabien-arabischen Baumarktes über konventionelle landbasierte Pakete hinaus. ROSHNs Alarous-Entwicklung zeigt, wie Wohnungsangebot parallel zu hochkarätigen kulturellen Veranstaltungsorten mitfährt.

Die Metropolregion Dammam führt die Wachstumstabelle mit einer CAGR von 6,21% über 2025-2030 an, unterstützt durch industrielle Diversifizierung und Energieinvestitionen. Saudi-Arabien Aramcos Safaniyah-Überholung, neue petrochemische Rohstoffprojekte und die Jubail-Buraydah-Wasserrohrvereinbarung schaffen einen stetigen Rückstau für schwere Tiefbauunternehmen. Inland-Städte wie Abha und Madinah gewinnen auch, da Vision 2030 Infrastruktur über Provinzen ausbreitet und signalisiert, dass zukünftiges Wachstum räumlich ausgewogener sein wird als die historische Riad-Dschidda-Achse.

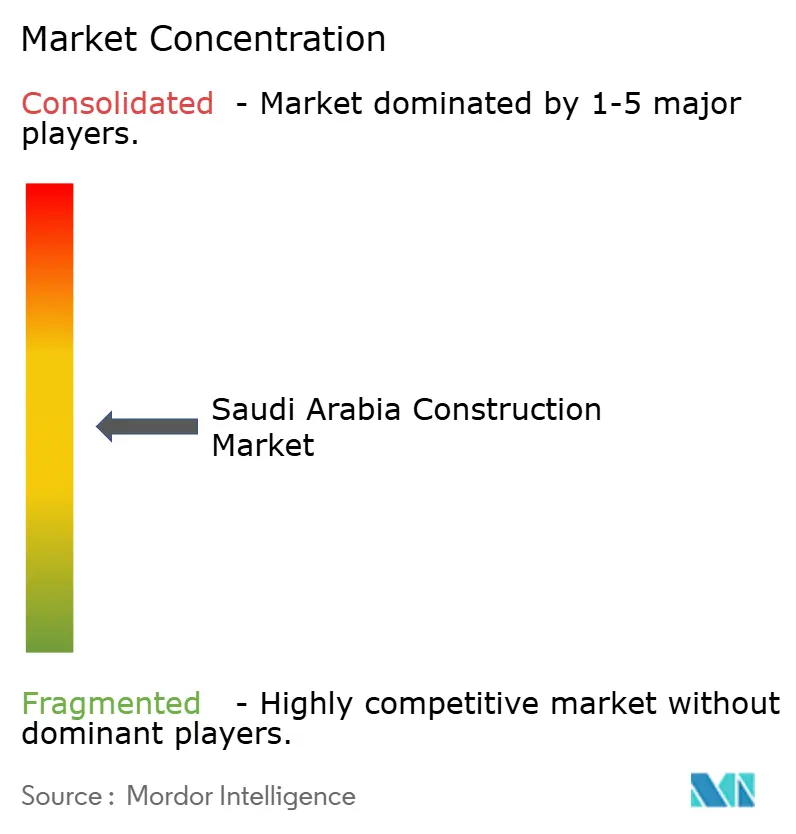

Wettbewerbslandschaft

Der Saudi-Arabien-arabische Baumarkt zeigt moderate Konzentration. Internationale Majors und einheimische Champions koexistieren In einem Markt, In dem Projektmaßstab Bilanzen In Milliardenhöhe erfordert. Bechtel und Parsons betreuen den 7,2 Milliarden USD teuren King Salman International Flughafen, während Webuild einen 4,7 Milliarden USD teuren Seeauftrag In NEOM erhielt. Diese Auszeichnungen unterstreichen die Attraktivität hochkarätiger Arbeiten, die globales Branding-Potenzial und tiefe Pipelines bieten, um zyklische Risiken abzufedern. Gelenk Ventures mit lokalen Unternehmen bleiben weiterhin der bevorzugte Weg, um Saudisierungsregeln zu erfüllen und vor-Ort-Logistik zu beschaffen.

Technologische Fähigkeit entpuppt sich als Wettbewerbsvorteil. Samsung C&Ts Robotik-Einführung bei NEOM und Maces datengestützte Lieferplattform für King Salman Flughafen veranschaulichen, wie digitale Zwillinge, KI-Terminplanung und Drohneninspektionen Kosteneinsparungen freischalten, die Kunden nun fordern. Einheimische Akteure wie Saudi-Arabien Binladin Gruppe und Nesma & Partners kontern durch Skalierung von Arbeitskräfteprogrammen, die sich an neue Arbeitsmandate anlehnen, und durch Erwerb modularer Fertigungshöfe, um ausländische Produktivitätskennzahlen zu erreichen.

Regulatorische Reform prägt auch Taktiken. Das neue Zivilvertragsgesetz, das Vertragspräzedenzfälle kodifiziert, spricht Kreditgeber und internationale Schiedsstellen an und reduziert wahrgenommenes Rechtsrisiko. Bauunternehmen, die sich durch Mezzanin-Schulden oder Export-Kredit-Agentur-Unterstützung selbst finanzieren können, gewinnen Boden, insbesondere für PPP-Straßen, Entsalzungsanlagen und vor-Ort erneuerbare Microgrids. Infolgedessen entwickelt sich der Saudi-Arabien-arabische Baumarkt zu einem zweistufigen Feld: vollintegrierte globale Konsortien, die Megaprojekte jagen, und wendige Spezialisten, die sich auf Renovierung, Ausbau und grüne Baunischen konzentrieren.

Führende Unternehmen der Saudi-Arabien-arabischen Bauindustrie

-

Saudi-Arabien Binladin Gruppe

-

Bechtel

-

Nesma & Partners

-

El Seif Maschinenbau Contracting

-

Larsen & Toubro

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Der Hafen von NEOM installierte seine ersten automatisierten Kräne mit dem Ziel einer Einführung 2026, die vollständig durch erneuerbare Energien betrieben wird.

- Mai 2025: Bechtel wurde ausgewählt, die Erweiterung des King Salman International Flughafen zu leiten.

- April 2025: Parsons begann einen 25-monatigen PMO-Vertrag für die Neuentwicklung des 21,6 km² Großen King Salman Parks.

- März 2025: öffentlich Investment Fund und Hyundai Motor einigten sich auf den Bau einer 500 Millionen USD teuren automatisierten Fahrzeugfabrik.

Berichtsumfang des Saudi-Arabien-arabischen Baumarktes

Der Baumarkt umfasst bevorstehende, laufende und wachsende Bauprojekte In verschiedenen Sektoren. Diese umfassen, sind aber nicht beschränkt auf geotechnische (unterirdische Strukturen) und Überbauten In Wohn-, Gewerbe- und Industriestrukturen sowie Infrastrukturbau (wie Straßen, Eisenbahnen und Flughäfen) und energieerzeugungs- und übertragungsbezogene Infrastruktur.

Eine vollständige Hintergrundanalyse des Saudi-Arabien-arabischen Baumarktes, die eine Bewertung des Sektors und des Beitrags der Industrie zur Wirtschaft, Marktüberblick, Marktgrößenschätzung für kritische Segmente, Schlüsselregionen und aufkommende Trends In den Marktsegmenten, Marktdynamik und wesentliche Produktions- und Verbrauchsstatistiken umfasst, wird im Bericht behandelt.

Der Saudi-Arabien-arabische Baumarkt ist In Wohn-, Gewerbe-, Industrie-, Infrastruktur- (Transport-) und Energie- und Versorgungsbau segmentiert. Der Bericht bietet Marktgröße und Prognosen für die Saudi-Arabien-arabische Bauindustrie In Bezug auf Wert (USD) für alle oben genannten Segmente.

| Wohnbau | Apartments/Eigentumswohnungen |

| Villen/Einfamilienhäuser | |

| Gewerbebau | Büro |

| Einzelhandel | |

| Industrie und Logistik | |

| Sonstige | |

| Infrastruktur | Verkehrsinfrastruktur (Straßen, Eisenbahnen, Flugwesen, sonstige) |

| Energie & Versorgung | |

| Sonstige |

| Neubau |

| Renovierung |

| Konventioneller Vor-Ort-Bau |

| Moderne Baumethoden (Fertigbau, Modulbau, etc.) |

| Öffentlich |

| Privat |

| Riad |

| Dschidda |

| DMA (Metropolregion Dammam) |

| Rest Saudi-Arabiens |

| Nach Sektor | Wohnbau | Apartments/Eigentumswohnungen |

| Villen/Einfamilienhäuser | ||

| Gewerbebau | Büro | |

| Einzelhandel | ||

| Industrie und Logistik | ||

| Sonstige | ||

| Infrastruktur | Verkehrsinfrastruktur (Straßen, Eisenbahnen, Flugwesen, sonstige) | |

| Energie & Versorgung | ||

| Sonstige | ||

| Nach Bauart | Neubau | |

| Renovierung | ||

| Nach Baumethode | Konventioneller Vor-Ort-Bau | |

| Moderne Baumethoden (Fertigbau, Modulbau, etc.) | ||

| Nach Investitionsquelle | Öffentlich | |

| Privat | ||

| Nach Stadt | Riad | |

| Dschidda | ||

| DMA (Metropolregion Dammam) | ||

| Rest Saudi-Arabiens | ||

Im Bericht beantwortete Schlüsselfragen

Wie hoch ist der aktuelle Wert des Saudi-Arabien-arabischen Baumarktes?

Der Markt wird auf 99,99 Milliarden USD im Jahr 2025 bewertet und soll bis 2030 128,35 Milliarden USD erreichen.

Welches Segment hält den größten Ausgabenanteil?

Wohnbau führt mit 39,1% der Ausgaben 2024, angetrieben durch schnelles Bevölkerungswachstum und Wohnungsnachfrage.

Welche geografische Region wächst am schnellsten?

Die Metropolregion Dammam zeigt das höchste Wachstum mit einer CAGR von 6,21% zwischen 2025-2030 aufgrund von Industrie- und Energieinvestitionen.

Wie verändert Technologie die Baumethoden In Saudi-Arabien-Arabien?

Fertigbau, BIM und Robotik expandieren mit einer CAGR von 6,04%, hervorgehoben durch NEOMs 347 Millionen USD teures Automatisierungsprogramm, das Vor-Ort-Arbeit um 80% reduziert.

Welche Rolle spielt Privat Investition nach dem Investitionsgesetz 2025?

Privatkapital steigt mit einer CAGR von 5,72%, da ausländische Entwickler nun lokale Einrichtungen vollständig besitzen, PPP-Modelle beschleunigen und Giga-Projekte mitfinanzieren können.

Wie bedeutsam sind Projekte für erneuerbare Energien für die zukünftige Baunachfrage?

Sie sind kritisch, mit 58,7 GW geplanter Kapazität, die milliardenschwere EPC-Möglichkeiten In Solar--, Wind- und unterstützenden Übertragungsnetzen erzeugt.

Seite zuletzt aktualisiert am: