Marktgröße und Marktanteil für klinische Labordienstleistungen

Marktanalyse für klinische Labordienstleistungen von Mordor Intelligence

Die Marktgröße für klinische Labordienstleistungen wird auf 295,9 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 bei einer CAGR von 6,49% auf 405,35 Milliarden USD anwachsen. Steigende Volumina bei der Überwachung chronischer Krankheiten, Infektionskrankheits-Surveillance und präzisionsonkologischen Verfahren bestätigen, dass die Diagnostik nun einen wachsenden Anteil der Gesundheitsbudgets beansprucht. Große Netzwerke steuern ihre Menüs hin zu hochkomplexen Assays, die ausreichend hohe Margen aufweisen, um den Abwärtsdruck auf die Routinepreise auszugleichen. Automatisierungsinvestitionen, die während der COVID-19-Pandemie getätigt wurden, ermöglichen es diesen Netzwerken, die Lohninflation zu absorbieren und gleichzeitig die Kosten pro Test stabil zu halten, was die Wettbewerbsfähigkeit bei Kostenträger-Verhandlungen stärkt. Aktive Private-Equity-Transaktionen - die auf molekulare Franchises und Krankenhauskooperationen abzielen - signalisieren Vertrauen, dass die Probenvolumina weiter steigen werden, auch wenn sich die US-Medicare-Tarife neu ausrichten. Im asiatisch-pazifischen Raum skalieren neue Greenfield-Ketten rasch, was auf eine Dual-Hub-Zukunft hindeutet, in der Nordamerika die Skalierungsführerschaft bewahrt, während Asien zusätzliches Probenwachstum liefert. Geistige Eigentumsrechte wie KI-Triage-Tools und kuratierte Variantendatenbanken entwickeln sich zu handelbaren Commodities, was auf neue Wertschöpfungsmodelle hinweist, die neben den physischen Laboratorien bestehen.

Wichtige Berichtsergebnisse

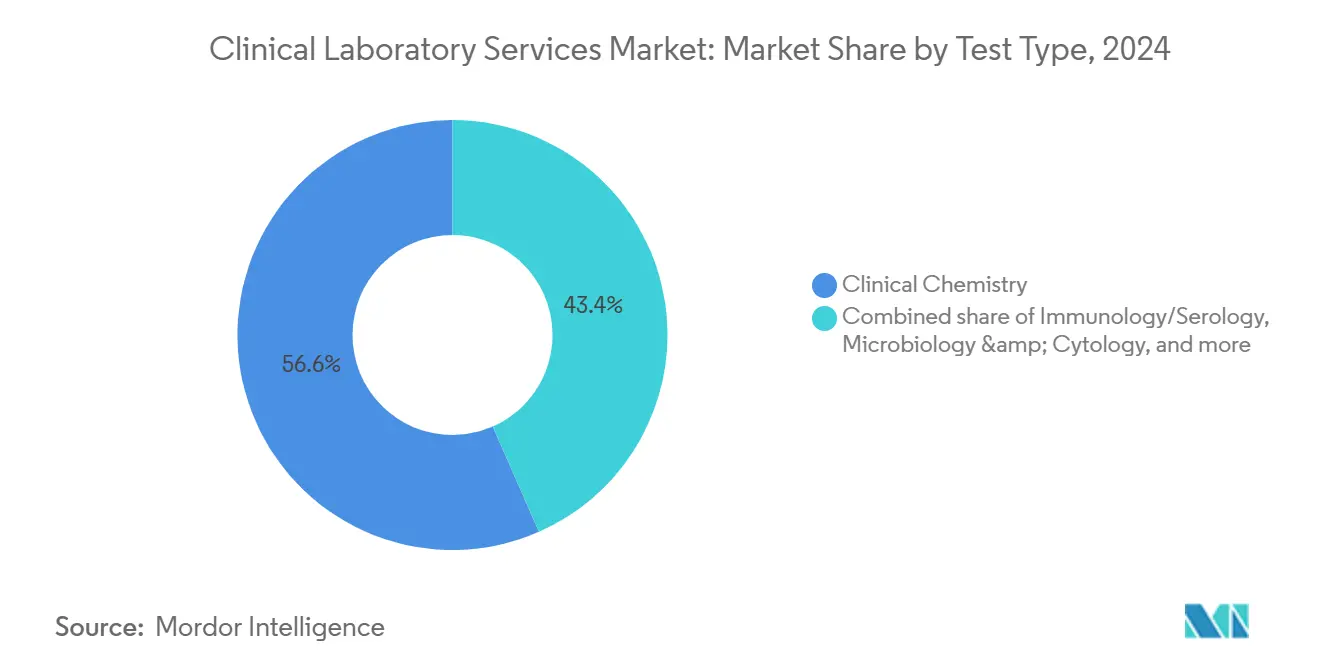

- Nach Testtyp entfielen auf die klinische Chemie mehr als 50,0% des Marktanteils für klinische Labordienstleistungen im Jahr 2024; Genetik und molekulare Diagnostik soll bis 2030 mit einer CAGR von 9,5% expandieren.

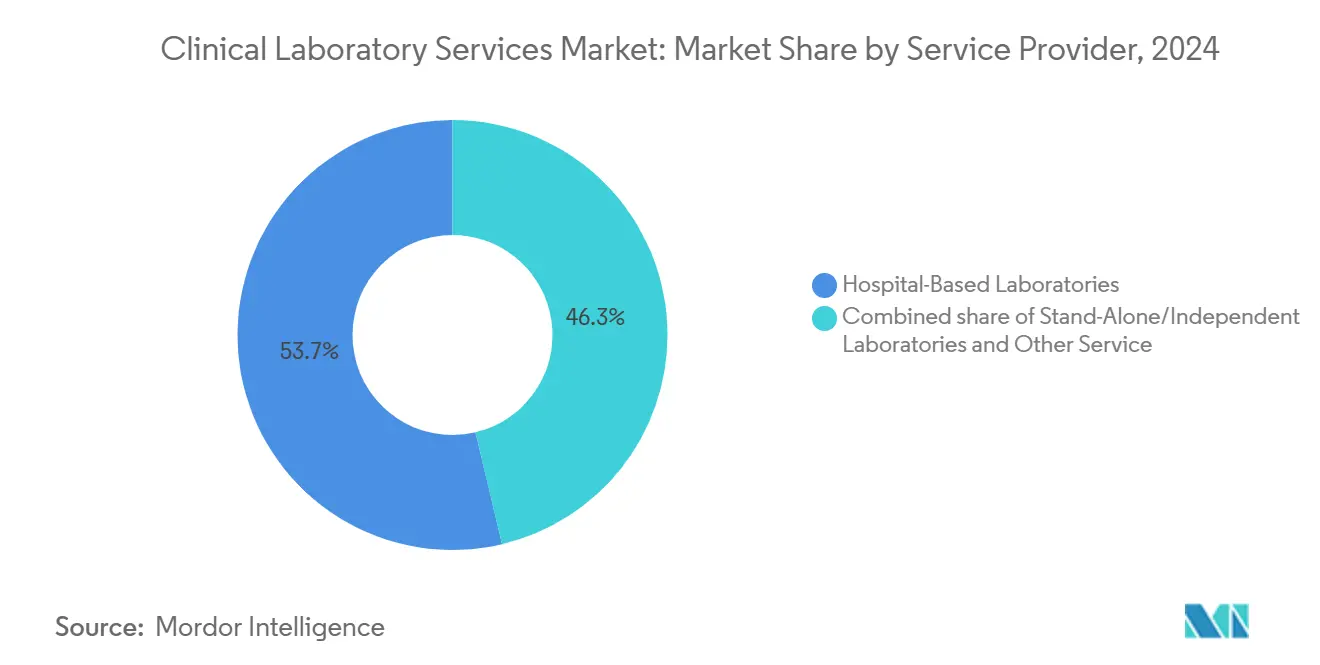

- Nach Dienstleister hielten krankenhausbasierte Laboratorien 53,7% der Marktgröße für klinische Labordienstleistungen im Jahr 2024, während eigenständige Laboratorien zwischen 2025 und 2030 mit einer CAGR von 8,2% voranschreiten.

- Nach Anwendung repräsentierten Infektionskrankheitstests 31,4% der Marktgröße für klinische Labordienstleistungen im Jahr 2024; für Onkologie- und Tumormarker-Tests wird bis 2030 eine zweistellige CAGR prognostiziert.

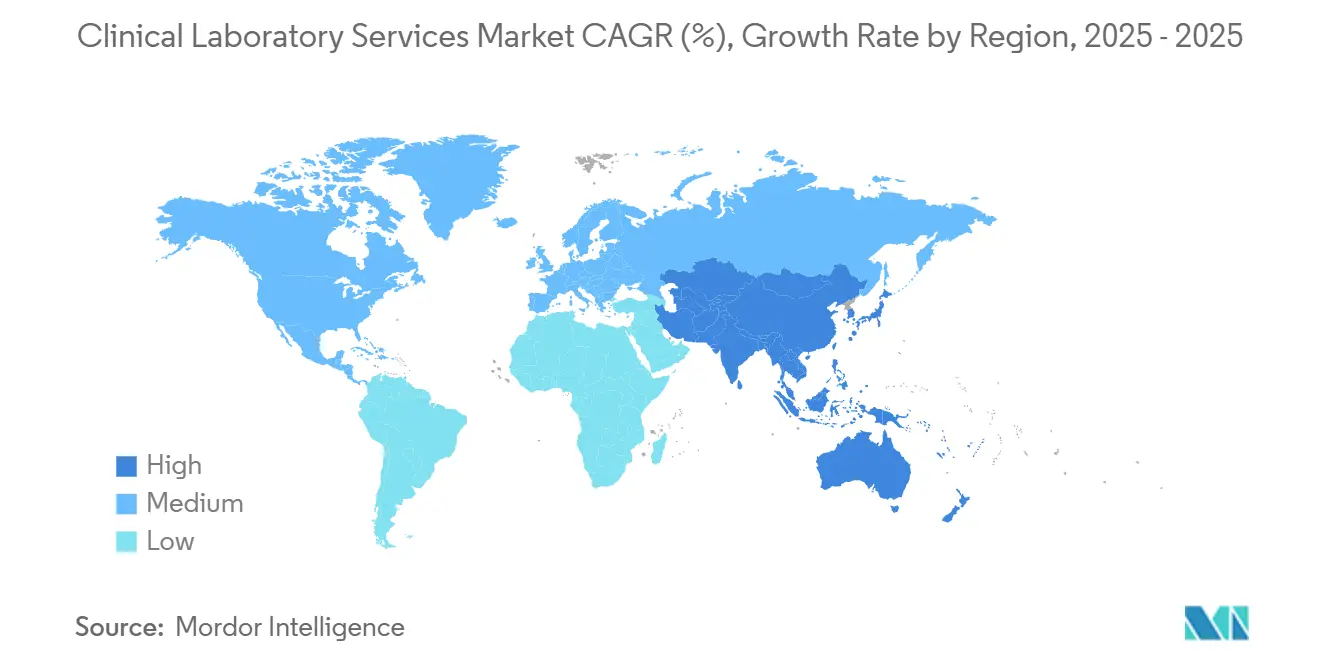

- Nach Geographie führte Nordamerika den Markt für klinische Labordienstleistungen mit einem Umsatzanteil von 41,3% im Jahr 2024 an, während der asiatisch-pazifische Raum am schnellsten mit einer CAGR von 7,8% expandiert.

Globale Markttrends und Einblicke für klinische Labordienstleistungen

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Prävalenz chronischer und infektiöser Krankheiten | +0.8% | Global | Langfristig (≥ 4 Jahre) |

| Alternde Bevölkerung und präventive Versorgungsnormen | +0.7% | OECD, Ostasien | Langfristig (≥ 4 Jahre) |

| Innovation in der molekularen Diagnostik | +1.1% | Globale Forschungszentren | Mittelfristig (2-4 Jahre) |

| Breitere Versicherung und öffentliche Finanzierung | +0.6% | Schwellenländer | Mittelfristig (2-4 Jahre) |

| Wachstum der personalisierten Medizin und Begleitdiagnostik | +1.0% | Globale Onkologie-Zentren | Mittelfristig (2-4 Jahre) |

| Schnelle Einführung von End-to-End-Automatisierung und digitalen Workflow-Lösungen | +0.9% | Vereinigte Staaten, Westeuropa | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Belastung durch chronische und infektiöse Krankheiten

Erweiterte biochemische Panels für Diabetes, kardiovaskuläre Risiken und Atemwegserreger polstern die Grundvolumina im gesamten Markt für klinische Labordienstleistungen auf. Krankenhaussysteme berichten, dass Stoffwechselchemie-Anforderungen nun die Niveaus vor der Pandemie übertreffen, was den Nachholbedarf bei aufgeschobener Versorgung widerspiegelt. Während COVID-19 installierte Hochdurchsatz-Analysegeräte liefern weiterhin operative Hebelwirkung und ermöglichen es Zentrallabors, mehr Röhrchen ohne lineares Kostenwachstum zu verarbeiten. Konsolidierte Netzwerke bündeln Proben von mehreren Standorten, was die Auslastung steigert und stärkere Reagenzienpreise sichert. Diese Effizienzgewinne bewahren die Bruttomarge, selbst wenn Kostenträger-Gebührenpläne sich verschärfen.

Alternde Bevölkerung und präventive Gesundheitsversorgung

Personen im Alter von 65 Jahren und älter generieren nahezu das Dreifache der jährlichen Anforderungen jüngerer Kohorten, und ihr demografischer Anteil steigt. Jährliche Wellness-Besuche, die Lipid-, Schilddrüsen- und Nierenmarker bündeln, glätten die saisonale Nachfrage und schaffen stabilen Cashflow. Laboratorien testen abonnementartige Vereinbarungen mit Kostenträgern, die monatliche Testzuteilungen garantieren, glätten Einnahmen und bieten Versicherern Budgetsicherheit. Bevölkerungsgesundheits-Dashboards, die auf Längsschnittergebnissen basieren, bieten zusätzliche analytische Einnahmequellen und erweitern den Markt für klinische Labordienstleistungen weiter.

Kontinuierliche Innovation in der molekularen Diagnostik

Gesamtgenom-Sequenzierungskosten unter 1.000 USD haben großangelegte Onkologie-, Infektionskrankheits- und erbliche Risikoanwendungen eröffnet. Liquid Biopsies können nun aus einer 10-ml-Blutentnahme innerhalb einer Woche umsetzbare Mutationsdaten liefern und Community-Ärzten genomische Einblicke auf Tertiärebene geben. Laboratorien mit umfangreichen Variantendatenbanken besitzen verteidigbare Wissensbestände, die neue Marktteilnehmer effektiver abschrecken als physische Größe. Schnelle Nukleinsäure-Tests stärken die Kliniker-Loyalität und beschleunigen Therapiezyklen, was die strategische Rolle molekularer Hubs im Markt für klinische Labordienstleistungen verstärkt.

Breitere Krankenversicherungsabdeckung und öffentliche Finanzierung

Erstattungsprogramme in Schwellenländern rüsten Bezirkskrankenhäuser von manuellen Zellzählungen auf vollautomatisierte Chemie-Immuno-Plattformen um. Besserer Zugang verbessert die epidemiologische Berichterstattung und leitet Entscheidungsträger zu weiteren diagnostischen Investitionen. Konsolidierte staatliche Einkaufspools erhöhen die Verhandlungsmacht mit Lieferanten und isolieren Gerätepreise vor Währungsschwankungen. Standardisierte nationale Codierung senkt Ablehnungsraten von Ansprüchen und verbessert die Umsatztransparenz.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Erstattungsdruck und Preisobergrenzen | -0.9% | Vereinigte Staaten, Europa | Mittelfristig (2-4 Jahre) |

| Globaler Mangel an qualifizierten Laborpersonal und eskalierende Ausbildungs-/Bindungskosten | -0.6% | OECD | Kurzfristig (≤ 2 Jahre) |

| Anbieterkonsolidierung und integrierte Versorgungsnetzwerke | -0.5% | Vereinigte Staaten | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Intensivierender Erstattungsdruck und Preisobergrenzen

Aufeinanderfolgende Gebührenplan-Kürzungen haben in den letzten zehn Jahren fast ein Viertel der US-Medicare-Tarife für Routinechemie gekappt[1]College of American Pathologists, "Examining the State of Health Care's Private Payers," cap.org. Große Referenzlabors gleichen den Druck mit Robotik in der Präanalytik und Mengenreagenzien-Verträgen aus, aber kleinere Krankenhauseinheiten haben Schwierigkeiten, diese Effizienz zu erreichen. Das Outsourcing esoterischer Assays beschleunigt sich daher und sendet mehr Proben an nationale Netzwerke, die zu niedrigeren Stückkosten arbeiten können.

Globaler Mangel an qualifizierten Laborpersonal

Vakanzraten für medizinische Technologen überschreiten in mehreren ausgereiften Märkten 10% laut dem U.S. Bureau of Labor Statistics[2]U.S. Bureau of Labor Statistics, "Occupational Employment and Wage Statistics for Clinical Laboratory Technologists," bls.gov. Überstunden-Abhängigkeit und steigende Löhne komprimieren Margen und fördern Investitionen in "Dark Labs", die nachts mit Robotik und KI-Analytik laufen. Anbieter automatisierter Probenhandhabung und Middleware gewinnen einen größeren Anteil der Kapitalbudgets und verdrängen manuelle Bench-Instrumentierung.

Segmentanalyse

Nach Testtyp: Kernpanels und genomische Expansion

Die klinische Chemie bleibt das Rückgrat und sichert mehr als die Hälfte des Marktes für klinische Labordienstleistungen im Jahr 2024. Ihre riesige installierte Basis sichert vorhersagbaren Reagenzienverbrauch und stabile Beziehungen zu Gerätelieferanten. Selbst bescheidene Volumenanstiege übersetzen sich in bedeutungsvolle zusätzliche Einnahmen für das Segment. Genetik und molekulare Diagnostik, mit einer prognostizierten CAGR von 9,5%, definiert Wettbewerbsgräben neu, indem der Wert von Commodity-Reagenzien zu proprietärer Bioinformatik verschoben wird. Reflex-Tests, die nach einem ersten Screening von Einzel-Gen- zu Multi-Gen-Panels wechseln, erhöhen die Probenpenetration und den durchschnittlichen Umsatz pro Anforderung. Laboratorien mit kuratierten Variantenbibliotheken kontrollieren einen Wissensbestand, der Wechselkosten für Kliniker erhöht.

Das Zusammenspiel zwischen Commodity-Chemie und hochmargiger Genomik prägt die Kapitalallokation. Integrierte Analysegeräte, die Chemie und Immunoassay kombinieren, sehen weiterhin Refresh-Zyklus-Nachfrage, da sie den täglichen Betrieb verankern, während genomische Plattformen projektbasierte Finanzierung anziehen, die an Onkologie- und seltene Krankheitsprogramme gebunden ist. Anbieter, die Middleware-Analytik mit Chemielinien bündeln, schaffen Ökosystem-Lock-in, während Cloud-Pipelines auf Sequenzierungsinstrumenten Berichtszeiten komprimieren und Arztvertrauen auch in nicht-akademischen Zentren aufbauen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Dienstleister: Krankenhaus-Hubs und unabhängige Netzwerke

Krankenhausbasierte Laboratorien eroberten 53,7% des Marktanteils für klinische Labordienstleistungen im Jahr 2024, hauptsächlich weil jede stationäre Probe vor Ort beginnt. Kapazitätsgrenzen und Kapitalengpässe begrenzen jedoch die Fähigkeit eines Krankenhauses, neuartige hochkomplexe Assays aufzunehmen. Viele Einrichtungen behalten nun STAT- und Notfallarbeiten bei, während sie esoterische Tests an Referenzpartner auslagern, wodurch Kliniker-Zufriedenheit ohne große Kapitalausgaben erhalten bleibt. Eigenständige Laboratorien, die mit einer CAGR von 8,2% expandieren, nutzen zentralisierte Hubs und ausgeklügelte Kuriernetzwerke, um Outreach-, Arbeitgeber-Screening- und Wellness-Verträge zu gewinnen.

Das Wachstum im unabhängigen Segment spiegelt eine Reifung des Hub-and-Spoke-Modells wider: tägliche Abholung und frühmorgens Ergebnisfreigabe ermöglichen breite geografische Abdeckung ohne Kompromisse bei der Durchlaufzeit. Wenn die Kurierstrecken-Dichte ihren Höhepunkt erreicht, akquirieren Unabhängige regionale Labors, um neue Satelliten-Hubs zu rechtfertigen und Service-Level-Agreements zu schützen. Krankenhäuser haben mit Joint Ventures reagiert, die Eigenkapitalvorteile behalten, während sie operative Belastung auf spezialisierte Partner verschieben. Das resultierende Ökosystem hebt komplementäre Rollen hervor anstatt eines Nullsummenspiels.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: Infektionskrankheiten halten Boden als Onkologie ansteigt

Infektionskrankheitstests machten 31,4% der Marktgröße für klinische Labordienstleistungen im Jahr 2024 aus, unterstützt durch kontinuierliche Atemwegsvirus-Surveillance und antimikrobielle Resistenzüberwachung. Laboratorien zweckentfremdeten Pandemie-PCR-Linien, um das ganze Jahr über Multiplex-Panels laufen zu lassen, wodurch hohe Instrumentenauslastung erhalten bleibt. Öffentliche Gesundheitsmandate sichern Grundlinien-Virologievolumen, die Einnahmen auch während Nicht-Ausbruchsperioden stabilisieren. Onkologie- und Tumormarker-Assays, mit zweistelliger CAGR, werden von zielgerichteten Therapien angetrieben, die Biomarker-Bestätigung für Erstattung erfordern. Jede neue Arzneimittelzulassung erweitert das Universum erstattungsfähiger Begleitdiagnostik und neigt die Testmischung zu höhermargiger Sequenzierung.

Die Verschiebung in der Mischung verstärkt die Verhandlungshebelwirkung der Laboratorien. Molekulare Onkologie befiehlt Premiumpreise und weniger kommoditisierte Workflows, während Infektionskrankheits-Panels auf Geschwindigkeit und Kosten konkurrieren. Laboratorien, die beide Portfolios ausbalancieren, dämpfen zyklische Volumenschwankungen und verbessern Kostenträger-Mix-Diversifikation. Informatikplattformen, die Infektionskrankheits- und Onkologiedatenströme verknüpfen, schaffen interdisziplinäre Einblicke, die in Bevölkerungsgesundheitsverträgen geschätzt werden.

Geographieanalyse

Nordamerika führte den Markt für klinische Labordienstleistungen mit einem Umsatzanteil von 41,3% im Jahr 2024. Breite Versicherungsabdeckung und hohe Pro-Kopf-Testvolumen untermauern die Nachfrage. Quest Diagnostics und Labcorp verwalten zusammen etwa ein Fünftel des US-Probenvolumens. Beide Gruppen verwenden elektronische Bestellsysteme, die medizinische Notwendigkeitsprüfungen einbetten, wodurch Anspruchsablehnungen reduziert und Cashflow erhalten wird. Deals wie Quest's CAN $1,35 Milliarden Kauf von LifeLabs erweitern das Engagement über den US-kommerziellen Kostenträger-Mix hinaus[3]Quest Diagnostics, "Quest Diagnostics Completes Acquisition of LifeLabs," ir.questdiagnostics.com.

Der asiatisch-pazifische Raum verzeichnet die schnellste prognostizierte CAGR mit 7,84%, da Urbanisierung, private Versicherungsaufnahme und staatliche Finanzierung konvergieren. Chinas Tier-2-Städte bauen zentralisierte Labors mit Hochdurchsatz-Chemie- und PCR-Linien, während indische Diagnostikketten franchisierte Sammelzentren ausrollen, die Tests in Reichweite halbstädtischer Bezirke bringen. Internationale Akkreditierung - wie College of American Pathologists-Zertifizierung - wird zu einem Qualitätsmerkmal und beschleunigt die Fähigkeit der Region, multinationale klinische Studien zu unterstützen.

Europa repräsentiert eine reife, aber innovative Landschaft. Deutschland allein macht geschätzte 18% der regionalen Einnahmen aus, unterstützt durch gesetzliche Versicherung, die ein breites Testmenü erstattet. Europäische Union-Regulierungen fördern grenzüberschreitende Interoperabilität und fördern Investitionen in Laborinformationssysteme, die multijurisdiktionelle Datenaustausch handhaben. Sonic Healthcare's $446,9 Millionen Plan zur Akquisition des deutschen Netzwerks LADR illustriert laufende Konsolidierung, die darauf abzielt, paneuropäische gebündelte Testverträge zu gewinnen. Harmonisierte Codierungsregeln könnten schließlich kontinentweite Ausschreibungen ermöglichen und Bieterdynamiken im gesamten Markt für klinische Labordienstleistungen umgestalten.

Wettbewerbslandschaft

Die Top-Ten-Anbieter beherrschen 40% des Marktes für klinische Labordienstleistungen, was auf moderate Konzentration hinweist. Quest Diagnostics und Labcorp dominieren US-Outreach, und beide setzen Bolt-on-Akquisitionen fort: Labcorp schloss im September 2024 den Kauf ausgewählter BioReference Health Outreach-Assets ab[4]Labcorp, "Labcorp Completes Acquisition of Select Assets of BioReference Health's Diagnostics Business," ir.labcorp.com. Labcorp kaufte auch einen 15% Minderheitsanteil an SYNLAB für €140 Millionen und gewann strategische Einblicke in europäische regulatorische Entwicklungen. Sonic Healthcare's serielle Übernahmen erweitern seine Präsenz in Europa, während SYNLAB spezialisierte Mikrobiologie-Akquisitionen verfolgt, um Testvielfalt zu vertiefen.

Aufkommende Herausforderer verschieben den Wettbewerbsfokus hin zu Infrastrukturflex ibilität. Clarity Modular Lab Solutions vermarktet vorgefertigte Einheiten, die innerhalb von Monaten in unterversorgten Regionen einsetzbar sind und Vorlaufkapitalanforderungen senken. Technologiepartnerschaften proliferieren: Charles River Laboratories und Deciphex erweiterten im Februar 2025 ihre KI-basierte digitale Pathologie-Zusammenarbeit zur Beschleunigung des Bildanalyse-Durchsatzes. Automatisierungsanbieter und Cloud-basierte Middleware-Lieferanten profitieren von Laborbemühungen zur Bekämpfung von Arbeitskräftemangel.

Plattforminnovation umfasst physische und immaterielle Assets. KI-Triage-Algorithmen, kuratierte Variantendatensätze und proprietäre Chemie-Kits werden zu eigenständigen Einnahmequellen, da Laboratorien diese Assets an Gleichgesinnte lizenzieren. Frühe Akteure, die Qualitätsmanagementsysteme mit der vorgeschlagenen FDA-Regel für laborentwickelte Tests ausrichten, werden weniger Hürden haben, wenn formelle Einreichungen obligatorisch werden. Arbeitskräfteengpässe verstärken das Argument für nächtliche Robotik, kontinuierliche Workflow-Überwachung und Remote-Pathologen-Abzeichnung. Zusammen halten diese Entwicklungen den Markt für klinische Labordienstleistungen in einem aktiven Konsolidierungs- und Technologie-Upgrade-Zyklus.

Branchenführer für klinische Labordienstleistungen

-

Sonic Healthcare Limited

-

Eurofins Scientific SE

-

SYNLAB International GmbH

-

Labcorp

-

Quest Diagnostics Incorporated

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2025: Charles River Laboratories und Deciphex erweiterten ihre Partnerschaft zur Einbettung fortschrittlicher Bildverwaltung in digitale Pathologie-Workflows.

- Januar 2025: Adaptive Biotechnologies und NeoGenomics bildeten eine Partnerschaft zur Integration des clonoSEQ MRD-Tests in NeoGenomics-Services, wodurch umfassende Überwachung für hämatologische Malignome erweitert wird.

- Januar 2025: bioMérieux erwarb SpinChip Diagnostics und gewann eine schnelle Vollblut-Immunoassay-Plattform, die Ergebnisse in 10 Minuten liefert und Karringtons strategische Wachstumsziele und Fortschritte in diagnostischen Fähigkeiten unterstützt.

- September 2024: Labcorp schloss die Akquisition ausgewählter BioReference Health Outreach-Assets ab und erweiterte seine US-Krankenhausverträge

- September 2024: Labcorp erwarb einen 15% Minderheitsanteil an SYNLAB und richtete sich nach einem europäischen Marktführer aus.

- April 2024: Labcorp führte Labcorp Plasma Detect ein, einen Gesamtgenom-MRD-Assay für Dickdarmkrebs im Frühstadium

Globaler Marktbericht-Umfang für klinische Labordienstleistungen

In einem klinischen Labor werden klinische Pathologietests an gesammelten klinischen Proben durchgeführt, um Informationen über die Gesundheit des Patienten zu erhalten und bei der Diagnose, Prävention und Behandlung von Krankheiten zu helfen.

Der Markt für klinische Labordienstleistungen ist nach Testtyp, Dienstleister und Geographie segmentiert. Nach Testtyp ist der Markt in klinische Chemie, Immunologie, Zytologie, Genetik, Mikrobiologie, Hämatologie und andere Testtypen segmentiert. Nach Dienstleister ist der Markt in krankenhausbasierte Laboratorien, unabhängige Laboratorien und andere Dienstleister segmentiert. Der Bericht deckt auch die Marktgrößen und Prognosen der wichtigsten Länder in verschiedenen Regionen ab. Für jedes Segment wird die Marktgröße in Form von Werten (USD) angegeben.

| Klinische Chemie |

| Immunologie / Serologie |

| Mikrobiologie & Zytologie |

| Genetik / Molekulare Diagnostik |

| Hämatologie |

| Andere Testtypen |

| Krankenhausbasierte Laboratorien (stationär & ambulant) |

| Eigenständige / unabhängige Laboratorien |

| Andere Dienstleister |

| Infektionskrankheitstests |

| Onkologie- & Tumormarker-Tests |

| Endokrinologie- & Stoffwechselstörungspanels |

| Kardiovaskuläre & Lipid-Tests |

| Arzneimittelentdeckung & klinische Studienunterstützung |

| Andere Anwendungen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Übriger asiatisch-pazifischer Raum | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Übriger Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika |

| Nach Testtyp | Klinische Chemie | |

| Immunologie / Serologie | ||

| Mikrobiologie & Zytologie | ||

| Genetik / Molekulare Diagnostik | ||

| Hämatologie | ||

| Andere Testtypen | ||

| Nach Dienstleister | Krankenhausbasierte Laboratorien (stationär & ambulant) | |

| Eigenständige / unabhängige Laboratorien | ||

| Andere Dienstleister | ||

| Nach Anwendung | Infektionskrankheitstests | |

| Onkologie- & Tumormarker-Tests | ||

| Endokrinologie- & Stoffwechselstörungspanels | ||

| Kardiovaskuläre & Lipid-Tests | ||

| Arzneimittelentdeckung & klinische Studienunterstützung | ||

| Andere Anwendungen | ||

| Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Übriger asiatisch-pazifischer Raum | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Übriger Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

Im Bericht beantwortete Schlüsselfragen

Wie hoch ist der Wert des Marktes für klinische Labordienstleistungen im Jahr 2025?

Der Markt steht bei 295,9 Milliarden USD im Jahr 2025 und soll bis 2030 auf 405,35 Milliarden USD anwachsen.

Welche Region führt derzeit den Markt für klinische Labordienstleistungen?

Nordamerika führt mit 41,3% Umsatzanteil im Jahr 2024.

Welches Segment wächst am schnellsten innerhalb des Marktes für klinische Labordienstleistungen?

Genetik und molekulare Diagnostik expandiert bis 2030 mit einer CAGR von 9,5%.

Wie wirken sich Erstattungsdrücke auf den Markt für klinische Labordienstleistungen aus?

Gebührenkürzungen drängen kleinere Krankenhauslabors dazu, esoterische Tests auszulagern, während große Referenzlabors Margendruck mit Automatisierung und Mengeneinkauf ausgleichen.

Welche Auswirkungen hat der Arbeitskräftemangel auf den Markt für klinische Labordienstleistungen?

Vakanzen über 10% beschleunigen Investitionen in Robotik und KI-fähige "Dark Labs", wodurch die Abhängigkeit von knappen Technologen reduziert wird.

Warum sind Private-Equity-Firmen an der Branche für klinische Labordienstleistungen interessiert?

Vorhersagbare Nachfrage, starker Cashflow und wachstumsstarke molekulare Nischen machen den Sektor attraktiv für langfristige Wertschöpfung.

Seite zuletzt aktualisiert am: