Marktanalyse für Kasein und Kaseinate

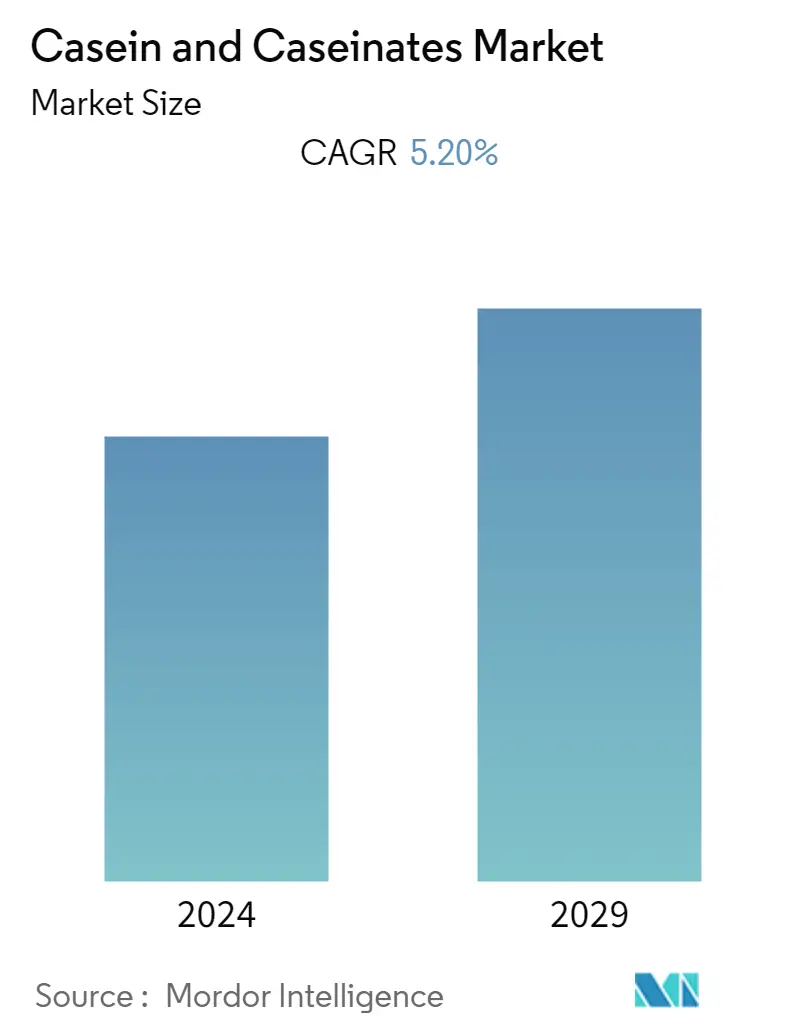

Der Markt für Kasein und Kaseinate wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 5,2 % verzeichnen.

Kasein und Kaseinate verzeichnen eine enorme Nachfrage in der Lebensmittel- und Getränkeindustrie sowie in anderen industriellen Anwendungen, darunter Kunststoffe, Fasern, Farben, Papier, Leim und Textilien. Kuhmilch enthält etwa 3,3 % Protein, wovon 80 % aus großen Kaseinaggregaten bestehen. Saures Kasein, dessen Ausfällung hauptsächlich durch den Einsatz von Salzsäure entsteht, wird in der chemischen Industrie zur Herstellung von Farben, Leimen, Glanzpapieren und Dichtungsmassen eingesetzt.

In der Lebensmittel- und Getränkeindustrie erfreuen sich Kaseinate im Back- und Süßwarenbereich aufgrund ihrer immensen funktionellen Vorteile zunehmender Beliebtheit. Kaseinatzutaten werden in Backwaren wie Käsekuchen, Pudding, Zuckerguss und Schlagsahne verwendet. Darüber hinaus bieten die zunehmenden Anwendungen von Kasein in der Kosmetik- und Körperpflegeindustrie, insbesondere als Haar- und Hautkonditionierungs- und Emulgatormittel, den Herstellern neue Möglichkeiten, ihre Marktanteile zu erhöhen. Kasein und Kaseinate werden häufig in Nahrungsergänzungsmitteln verwendet. Daher wird erwartet, dass auch die Nachfrage nach Nahrungsergänzungsmitteln den untersuchten Markt antreiben wird. Nach Angaben des Council for Responsible Nutrition (CRN) verwendeten im Jahr 2021 rekordverdächtige 80 % der amerikanischen Erwachsenen ab 18 Jahren Nahrungsergänzungsmittel. Der Markt für Nahrungsergänzungsmittel verzeichnete ein deutliches Wachstum, insbesondere bei Vitamin- und Proteinpräparaten.

Kaseinate werden aufgrund ihrer zahlreichen funktionellen Eigenschaften sowie ihrer ernährungsphysiologischen und diätetischen Eigenschaften verwendet. Die Hauptgründe für diesen Trend sind eine Zunahme der Zahl von Gesundheits- und Fitnesscentern und ein gestiegenes Gesundheitsbewusstsein der Verbraucher. Im Prognosezeitraum wird mit einem Anstieg der Nachfrage nach Kasein und Kaseinaten gerechnet. Das zunehmende Anwendungsspektrum von Kasein in der Kosmetik- und Körperpflegeindustrie, insbesondere als Emulgator sowie als Haar- und Hautpflegemittel, bietet Kaseinherstellern neue Möglichkeiten, ihren Marktanteil zu erhöhen.

Markttrends für Kasein und Kaseinate

Zunehmende Verwendung von Kasein und Kaseinaten in proteinreichen Lebensmitteln

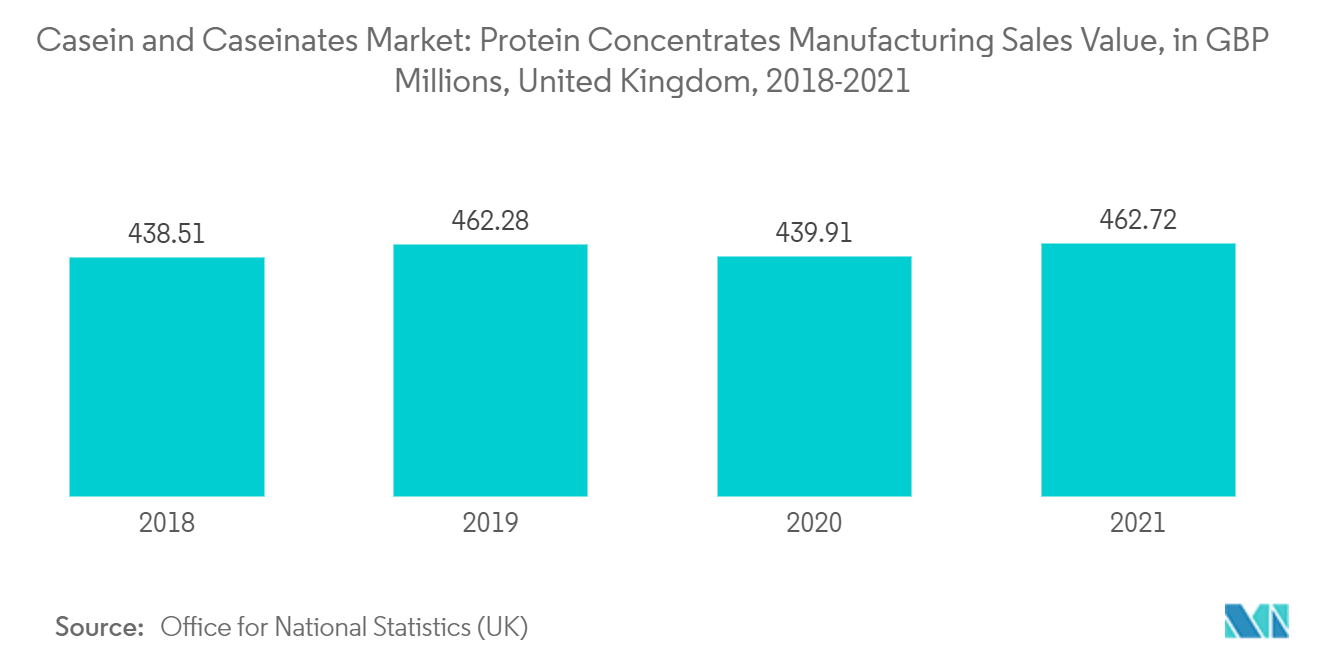

Die steigende Nachfrage nach proteinreichen Lebensmitteln und die leichte Verfügbarkeit von Kaseinprotein treiben den Kasein- und Kaseinatmarkt weltweit voran, vor allem aufgrund der zunehmenden Zahl von Gesundheits- und Fitnesszentren und dem steigenden Gesundheitsbewusstsein der Verbraucher. Funktionelle Fortschritte, darunter Muskelreparatur, Energiesteigerung und Gewichtsverlust, der zunehmende Einsatz proteinbasierter Mahlzeitenersatzprodukte und die steigende Verbrauchernachfrage nach besserer Rückverfolgbarkeit und Authentizität der Inhaltsstoffe werden die Nachfrage nach Kasein und Kaseinaten im Prognosezeitraum wahrscheinlich erhöhen. Nach Angaben des Office for National Statistics (UK) überstieg der Umsatz mit Proteinkonzentraten im Jahr 2021 463 Millionen GBP.

Kaseine werden häufig in Nahrungsergänzungsmitteln verwendet, die vor allem aufgrund ihres hohen Protein- und geringen Fettgehalts bei Profisportlern sehr gefragt sind. Produkte aus hydrolysiertem Kasein und Kaseinat werden zunehmend in den Marktsegmenten Sporternährung und klinische Ernährung eingesetzt, da sie im Vergleich zu anderen verfügbaren Molkenproteinzutaten leichter absorbiert werden können. Dieser Trend ist hauptsächlich auf das Vorhandensein von Di- und Tripeptiden zurückzuführen, die die Proteinaufnahme durch den menschlichen Körper verbessern.

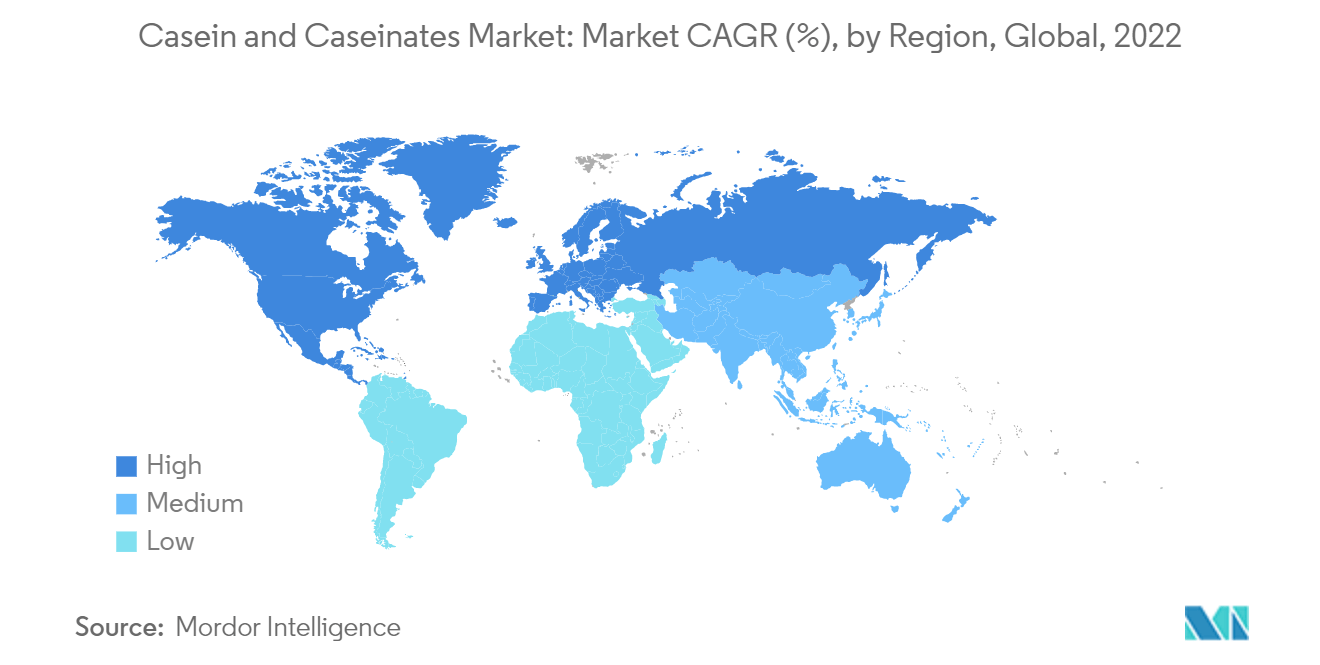

Nordamerika soll den Gesamtmarkt anführen

In Nordamerika beeinflussen die steigenden Rohstoffpreise die Preise für Kasein und Kaseinate. In den entwickelten Volkswirtschaften Nordamerikas treibt die Akzeptanz von Kaseinprotein für die Sporternährung das Marktwachstum voran. Die Verfügbarkeit von erschwinglichem, qualitativ hochwertigem, essbarem Kasein und die Nachfrage nach saurem Kasein für industrielle Anwendungen unterstützen das Marktwachstum in Entwicklungsländern.

Die Bedeutung der Nährstoffanreicherung in Lebensmitteln und Getränken nimmt auf dem Markt zu, einhergehend mit dem wachsenden Bewusstsein für die Aufrechterhaltung eines gesunden Lebensstils, was starke Auswirkungen auf den Kasein- und Kaseinatmarkt in der gesamten Region hat. Die Multifunktionalität von Milchzutaten wie Kasein und Kaseinaten in verschiedenen Endverbraucherindustrien wie Bäckerei, Süßwaren, Nährgetränke, Fleisch und Milchprodukte führt zu einer steigenden Nachfrage auf dem Markt. Daher haben die Akteure neue Produkte auf den Markt gebracht, um die neuen Chancen auf dem Markt in der gesamten Region zu nutzen. Beispielsweise brachte Arla Foods Ingredients im Jahr 2020 seine erste Bio-Zutat, MicelPure, in Mexiko und anderen Teilen der Welt auf den Markt. Bei diesem Inhaltsstoff handelt es sich um ein mizellares Kaseinisolat, das wenig Laktose und Fett enthält. Der Inhaltsstoff ist hitzestabil und hat einen neutralen Geschmack, wodurch er für verschiedene Endverbraucherbranchen geeignet ist.

Branchenüberblick über Kasein und Kaseinate

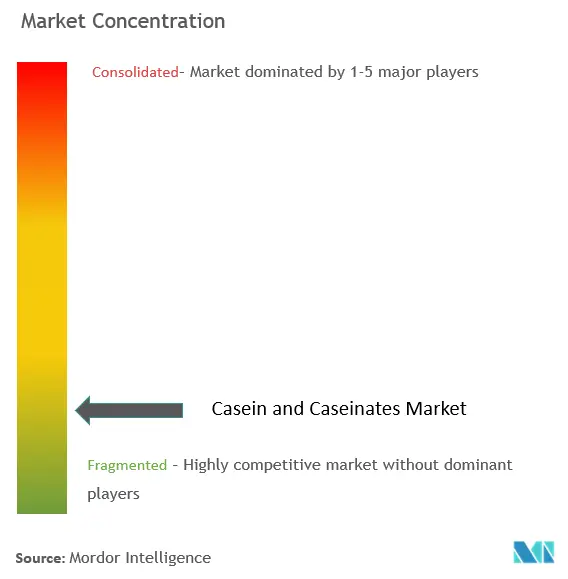

Der Kasein- und Kaseinatmarkt ist aufgrund der Präsenz zahlreicher regionaler und inländischer Akteure äußerst wettbewerbsintensiv und fragmentiert. Zu den Top-Playern auf dem Markt gehören Royal FrieslandCampina NV, Fonterra Co-operative Group Limited, Groupe Lactalis, Arla Foods amba und Kerry Group PLC. Die Akteure konzentrieren sich typischerweise auf Produktinnovationen, Erweiterungen und andere Aktivitäten, um ihre Markenpräsenz bei Verbrauchern zu steigern. Beispielsweise hat Arla Foods im Jahr 2022 den Start einer neuen Produktionsanlage für die Milchproduktion in Deutschland angekündigt. Durch diese Erweiterung kann das Unternehmen enorme Summen in die Produktion von Milchzutaten investieren. Es wird in der Lage sein, 90.000 Tonnen hochwertiges Milchpulver zu produzieren. Solche Strategien helfen den auf dem Kasein- und Kaseinatmarkt tätigen Akteuren, Skaleneffekte zu erzielen und ihre Position auf dem Markt zu stärken.

Marktführer bei Kasein und Kaseinaten

-

Fonterra Co-operative Group Limited

-

Groupe Lactalis

-

Arla Foods amba

-

Kerry Group PLC

-

Royal FrieslandCampina N.V.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kasein und Kaseinate

- Mai 2022 Fonterra startet eine neue Online-Plattform für Molkereiprodukte, die es Kunden einfacher macht, Milchzutaten auszuwählen, die von Milchpulver bis hin zu speziellen Milchproteinen reichen.

- Januar 2022 Um die Milchpulver und Sahne von Royal A-ware zu verkaufen, haben Hoogwegt und Royal A-ware eine langfristige, strategische Partnerschaft geschlossen. Die Allianz soll das Kerngeschäft der Unternehmen stärken.

- März 2021 FrieslandCampina kündigt die Einführung eines neuen Portfolios an, das Eigentümer und Formulierer von Sporternährungsmarken bei der Verbesserung und Erweiterung ihrer Proteinriegelformeln unterstützen soll. Die neu eingeführten Lösungen umfassten vier Produktkonzepte und sechs aus Milch gewonnene Zutaten. Die neuen Riegellösungen des Unternehmens enthalten die folgenden Inhaltsstoffe BiotisTM GOS, Excellion EM 9, Nutri WheyTM 800F, Excellion Calcium Caseinate S und Nutri WheyTM Isolate.

Branchensegmentierung für Kasein und Kaseinate

Kasein kann als das Protein definiert werden, das in der Milch vorkommt und ihr die weiße Farbe verleiht. Kaseinate sind Salze, die durch Koagulation des Milcheiweißes aus Kasein gewonnen werden.

Der Kasein- und Kaseinatmarkt ist nach Kaseintyp, Kaseinattyp, Anwendung und Geografie segmentiert. Basierend auf dem Kaseintyp wird der Markt in Lab- und Säurekasein unterteilt. Nach Kaseinattyp ist der Markt in Kalzium-, Kalium-, Natrium- und andere Kaseinattypen unterteilt. Kasein und Kaseinate finden ihre Anwendung in Lebensmitteln und Getränken, Nahrungsergänzungsmitteln, Arzneimitteln und anderen Anwendungen. Die Studie analysiert den Kasein- und Kaseinatmarkt in aufstrebenden und etablierten Märkten auf der ganzen Welt, einschließlich Nordamerika, Europa, Asien-Pazifik, Südamerika sowie dem Nahen Osten und Afrika. Für jedes Segment wurden die Marktgröße und Prognosen auf Basis des Wertes (in Mio. USD) erstellt.

| Lab-Kasein |

| Saures Kasein |

| Kalzium |

| Kalium |

| Natrium |

| Andere Caseinattypen |

| Nahrungsmittel und Getränke |

| Nahrungsergänzungsmittel |

| Arzneimittel |

| Andere Anwendungen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Spanien |

| Großbritannien | |

| Deutschland | |

| Frankreich | |

| Italien | |

| Russland | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Rest des Nahen Ostens und Afrikas |

| Kaseintyp | Lab-Kasein | |

| Saures Kasein | ||

| Kaseinattyp | Kalzium | |

| Kalium | ||

| Natrium | ||

| Andere Caseinattypen | ||

| Anwendung | Nahrungsmittel und Getränke | |

| Nahrungsergänzungsmittel | ||

| Arzneimittel | ||

| Andere Anwendungen | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Spanien | |

| Großbritannien | ||

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung zu Kasein und Kaseinaten

Wie groß ist der Markt für Kasein und Kaseinate?

Der Markt für Kasein und Kaseinate wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 5,20 % verzeichnen.

Wer sind die Hauptakteure auf dem Kasein und Kaseinate-Markt?

Fonterra Co-operative Group Limited, Groupe Lactalis, Arla Foods amba, Kerry Group PLC, Royal FrieslandCampina N.V. sind die wichtigsten Unternehmen, die auf dem Kasein- und Kaseinatmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Kasein- und Kaseinatmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Kasein und Kaseinate-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Kasein- und Kaseinatmarkt.

Welche Jahre deckt dieser Markt für Kasein und Kaseinate ab?

Der Bericht deckt die historische Marktgröße des Kasein- und Kaseinatmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Kasein- und Kaseinatmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zu Kasein und Kaseinaten

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Kasein und Kaseinaten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Kasein- und Kaseinatanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.