Marktgröße und Marktanteil von erneuerbaren Energien Kanada

Marktanalyse erneuerbare Energien Kanada von Mordor Intelligence

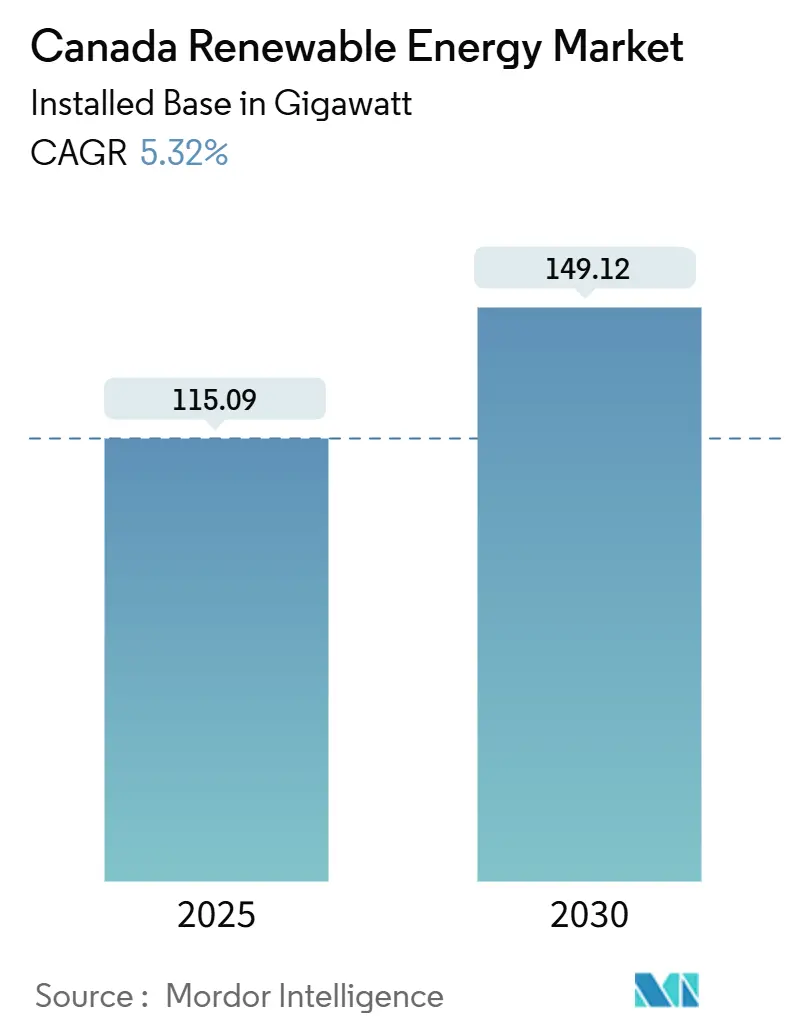

Die Marktgröße für erneuerbare Energien in Kanada in Bezug auf die installierte Basis soll voraussichtlich von 115,09 Gigawatt im Jahr 2025 auf 149,12 Gigawatt bis 2030 wachsen, mit einer CAGR von 5,32 % während des Prognosezeitraums (2025-2030).

Wasserkraftanlagen stützen weiterhin die Stromerzeugung, doch Wind- und Solarerweiterungen übertreffen das Legacy-Wachstum, da die CO2-Bepreisung über CAD 170 pro Tonne steigt. Sinkende Stromgestehungskosten und ein wachsender Pool von Unternehmensstromabnahmeverträgen stärken die Projektbankfähigkeit, während indigene Kapitalbeteiligungsstrukturen Finanzierungshürden für Installationen in abgelegenen Regionen senken. Grüne Wasserstoffexportkorridore erweitern die Nachfragebasis über den inländischen Strombedarf hinaus, und bundesweite Cleantech-Anreize verbessern die Wirtschaftlichkeit im Wohnbereich und drängen Haushalte zu dezentralen Solar-plus-Speicherlösungen.

Wichtige Erkenntnisse des Berichts

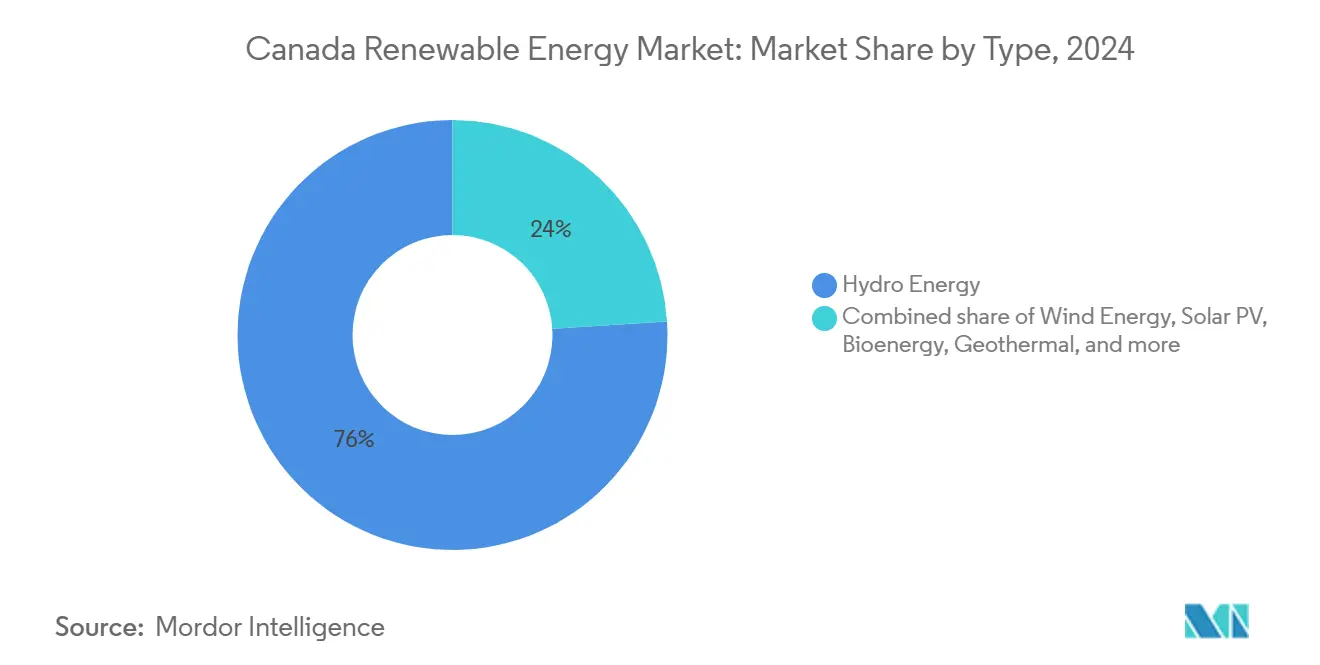

- Nach Technologie hielt Wasserkraft 76 % des Marktanteils für erneuerbare Energien in Kanada im Jahr 2024, während Solar-Photovoltaik voraussichtlich mit 9 % CAGR bis 2030 expandiert.

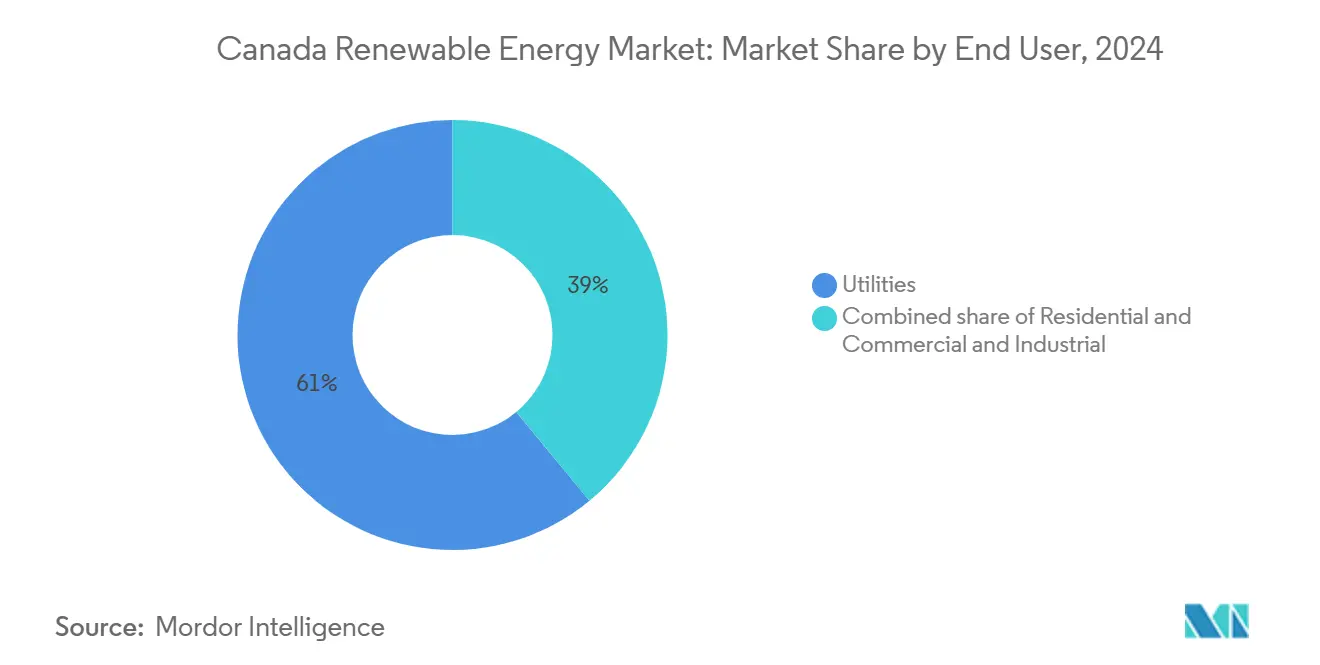

- Nach Endnutzer machten Versorgungsunternehmen 61 % der Marktgröße für erneuerbare Energien in Kanada im Jahr 2024 aus; das Wohnsegment verzeichnet das schnellste Wachstum mit 8 % CAGR bis 2030.

Markttrends und Einblicke erneuerbare Energien Kanada

Treiber-Impaktanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Bundesweite CO2-Preiseskalation | +1.20% | National, am stärksten in Alberta und Saskatchewan | Mittelfristig (2-4 Jahre) |

| Beschleunigtes Kohle-zu-Erneuerbaren Verdrängungsmandat | +0.80% | Alberta, Saskatchewan, Nova Scotia | Kurzfristig (≤ 2 Jahre) |

| Sinkende LCOE von Onshore-Wind und Versorgungs-PV | +1.50% | National, konzentriert in Prärieprovinzen | Langfristig (≥ 4 Jahre) |

| Anstieg bei Unternehmens-PPAs aus Rechenzentrum- und Bergbausektoren | +0.70% | Ontario, Quebec, Alberta | Mittelfristig (2-4 Jahre) |

| Indigene Kapitalbeteiligungsrahmen erschließen Kapital | +0.40% | National, Schwerpunkt auf nördlichen Territorien | Langfristig (≥ 4 Jahre) |

| Grüne-Wasserstoff-Exportkorridor-Initiativen | +0.30% | Atlantisches Kanada, Quebec | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Bundesweite CO2-Preiseskalation

Eskalierende Kohlenstoffgebühren erhöhen die Kosten für fossile Stromerzeugung und schärfen die Wettbewerbsfähigkeit von erneuerbaren Energien, insbesondere da die Preise auf CAD 170 pro Tonne bis 2030 klettern.[1]CBC News, "Federal Carbon Price Escalation," cbc.ca Die 2024 verabschiedeten Clean Electricity Regulations erfordern emissionsfreien Strom bis Mitte des Jahrhunderts und zwingen Versorgungsunternehmen, erneuerbare Kapazitäten schnell auszubauen.[2]Canada Gazette, "Clean Electricity Regulations 2024," canadagazette.gc.ca Provinzen unterscheiden sich im Compliance-Tempo, aber das Preissignal verbessert die langfristige Ertragssicherheit für Wind- und Solarentwickler und unterstützt Merchant-Projekte sowie verlängert Vertragslaufzeiten, die von institutionellen Investoren gesucht werden.

Indigene Kapitalbeteiligungsrahmen erschließen Kapital

Das erste CAD 108,3 Millionen Kapitaldarlehen der Canada Infrastructure Bank an den Mesgi'g Ugju's'n 2 Windpark veranschaulicht, wie indigene Beteiligung Finanzierung erschließt und gleichzeitig Verwaltungsrechte respektiert.[3]Yahoo Finance, "Canada Infrastructure Bank Funds Indigenous Wind," finance.yahoo.com Die anschließende BC Hydro-Beschaffung vergab neun mehrheitlich-indigene Projekte im Wert von CAD 6 Milliarden und demonstriert die politische Ausrichtung zwischen Versöhnungszielen und Energieausbau. Kapitalbeteiligung beschleunigt Genehmigungen, verringert Social-License-Risiken und lenkt Einnahmen in lokale Wirtschaften, wodurch ein dauerhaftes Modell für Wachstum in abgelegenen Ressourcenkorridoren geschaffen wird.

Grüne-Wasserstoff-Exportkorridor-Initiativen

Ein CAD 8 Milliarden Neufundland-Programm, das auf deutsche Abnehmer abzielt, zeigt Kanadas Bemühungen, wasserstoffbasierte erneuerbare Energien nach Europa zu liefern. Brookfields 20 MW Elektrolyseur für Gazifère kombiniert Wasserstoffproduktion mit bestehenden Gasnetzen und beweist eine Hybridinfrastruktur, die Dekarbonisierungspfade erweitert. Exportkorridore erfordern frische Wind- und Solarausbauten, absorbieren Überschusserzeugung und lösen Übertragungsverbesserungen aus, wodurch das Wachstum über den Stromsektor hinaus ausgedehnt wird.

Anstieg bei Unternehmens-PPAs aus Rechenzentrum- und Bergbausektoren

Microsofts 10,5 GW globale Vereinbarung für erneuerbare Energien mit Brookfield unterstreicht den Hyperscale-Appetit auf saubere Energie, der Versorgungsbeschaffungszeiten umgeht. Albertas Roadmap für KI-Rechenzentrum-Interconnections zielt auf 1.200 MW neue Last bis 2028 und integriert langfristige PPAs in Projektpipelines. Bergbauunternehmen folgen dem Trend und schließen Wind- und Solarverträge ab, um Energiekosten zu senken und Investor-ESG-Mandate zu erfüllen, wodurch die Nachfrage weiter diversifiziert wird.

Hemmnis-Impaktanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Übertragungsengpässe und Drosselungsrisiken | -0.90% | Alberta, Ontario, Quebec Übertragungskorridore | Kurzfristig (≤ 2 Jahre) |

| Langwierige provinzielle Standortgenehmigungszeiten | -0.60% | National, akut in Ontario und British Columbia | Mittelfristig (2-4 Jahre) |

| Kritische-Mineralien-Lieferketten-Engpässe für PV und Speicher | -0.40% | National, betrifft Solar- und Batterieprojekte | Langfristig (≥ 4 Jahre) |

| Indigene Landrechtsstreitigkeiten verzögern Projekte | -0.30% | Nördliche Territorien, abgelegene Regionen | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Übertragungsengpässe und Drosselungsrisiken

Schneller Ausbau hat die Netzkapazität in mehreren Korridoren überholt, was Drosselungswarnungen vom Alberta Electric System Operator hervorruft und Hydro-Québec dazu veranlasst, CAD 50 Milliarden für 5.000 km neue Leitungen zu reservieren. Engpässe erhöhen Projektfinanzierungskosten und verringern Einnahmen, bis Upgrades materialisieren, was die kurzfristige Expansion in ressourcenreichen Zonen dämpft.

Kritische-Mineralien-Lieferketten-Engpässe für PV und Speicher

Kanada fördert Lithium, Nickel und Kobalt, doch begrenzte inländische Verarbeitung setzt Solar- und Batterieprojekte globalen Lieferunterbrechungen aus.[4]Natural Resources Canada, "Critical Minerals Strategy," nrcan.gc.ca Eine CAD 4 Milliarden Bundesstrategie zielt darauf ab, Raffination zu lokalisieren, aber Anlagen werden Jahre brauchen, um zu skalieren, wodurch Projekte während des Prognosehorizonts anfällig für Importpreisschwankungen bleiben.

Segmentanalyse

Nach Typ: Wasserkraftdominanz sieht sich Solardisruption gegenüber

Wasserkraftwerke lieferten 76 % des Marktes für erneuerbare Energien in Kanada im Jahr 2024, was eine reife Anlagenbasis und reichhaltige Flusssysteme widerspiegelt. Solar nimmt einen kleineren Anteil ein, expandiert jedoch mit 9 % CAGR, da Modulpreise fallen und Provinzen Net-Metering-Programme einführen. Quebec plant, die Windkapazität bis 2035 zu verdreifachen und variable Ressourcen mit Wasserkraftreservoirs zu koppeln, die als natürliche Speicher fungieren. Westliche Prärie-Windparks speisen Fernleitungen nach Ontario und Quebec, obwohl Drosselungsrisiko bestehen bleibt, bis geplante Upgrades nahe der Fertigstellung sind. Bioenergie bleibt eine Nische und bedient industrielle Wärmelasten in Forstwirtschaftsregionen. Geothermie- und Gezeitenpilotprojekte schreiten langsam voran, da Entwickler die kommerzielle Rentabilität bei hohen Vorlaufkosten testen.

Fallende Solarkosten katalysieren Wohn- und Gewerbe-Dachaufnahme, besonders wo Cleantech-Investitionssteuergutschriften Amortisationszeiten verkürzen. Hybridprojekte kombinieren PV, Wind und Batteriesysteme, um Produktionskurven zu glätten und die Netzintegration zu erleichtern. Wasserkraft-Refurbishments verlängern die Anlagenlebensdauer und erhöhen die Kapazität, aber Umweltgenehmigungen für neue Dämme bleiben streng. Technologiediversität senkt Systemrisiken und baut Widerstandsfähigkeit gegen hydrologische Volatilität auf, die durch den Klimawandel angetrieben wird.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Versorgungskontrolle verschiebt sich zu dezentralen Modellen

Versorgungseigene Produzenten erfüllten 61 % der Endnutzernachfrage im Jahr 2024 und nutzten Skalierung und langfristige Verträge zur Finanzierung großer Wasserkraft- und Windparks. Das Wohnsegment wächst jährlich um 8 %, da Haushalte Dachanlagen und Lithium-Ionen-Batterien installieren, die für die bundesweite Cleantech-Investitionsgutschrift qualifiziert sind und Einzelhandelsverkaufsvolumen für Amtsinhaber erodieren. Gewerbliche Käufer schließen direkte PPAs ab, um zukünftige Stromkosten abzusichern und Nachhaltigkeitsmandate zu erfüllen, während Bergarbeiter und Rechenzentrum-Betreiber Versorgungs-Solar im energiereichen Alberta verankern.

Dezentrale Ressourcen erfordern bidirektionale Stromflüsse und drängen Regulierer, Verbindungsregeln und zeitbasierte Tarife zu überarbeiten. Aggregierte Behind-the-Meter-Anlagen beginnen, an Kapazitätsmärkten teilzunehmen und Nachfragereaktion sowie Nebendienstleistungen anzubieten. Versorgungsunternehmen reagieren, indem sie in Verteilungsautomatisierung und kundenseitige Speicher investieren und zu Plattform-Service-Modellen schwenken, die Netzzuverlässigkeit statt allein volumetrischer Verkäufe monetarisieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Quebec kommandiert den größten provinziellen Fußabdruck aufgrund historischer Wasserkraftkapazität und einer CAD 185 Milliarden Strategie zur Verdreifachung der Windinstallation, Modernisierung der Übertragung und Export von Überschussstrom in die nordöstlichen Vereinigten Staaten. Seine 2024-Ausschreibung beschaffte 1.550 MW Wind zu 7,8 Cent pro Kilowattstunde und hält Kostenwettbewerbsfähigkeit trotz Inflationsdruck aufrecht. Indigene Partnerschaften stützen die meisten neuen Projekte und gewähren Gemeinden Kapitalbeteiligungen und Ertragsverteilung, die Genehmigungen optimieren.

British Columbia beschleunigt Beschaffung, um einen prognostizierten 15%igen Lastanstieg bis 2030 zu erfüllen. BC Hydros kürzliche Vergabe von neun indigenen Mehrheits-Windverträgen im Gesamtwert von fast 5.000 GWh jährlich spiegelt Versöhnungsprioritäten und günstige Küstenwindregime wider. Die Provinz befreit Windparks von Umweltbewertungen unter definierten Schwellenwerten und verkürzt Vorlaufzeiten bei gleichzeitiger Aufrechterhaltung robuster First Nations-Konsultationsprotokolle.

Alberta beherbergt 75 % der jüngsten erneuerbaren Investitionen, kämpft jedoch mit politischen Turbulenzen. Ein sechsmonatiges Moratorium wurde Anfang 2024 aufgehoben, aber Landnutzungsbeschränkungen auf landwirtschaftlichen Parzellen und landschaftlichen Zonen verlängern Entwicklungszyklen. Netzstabilitätsbedenken fördern Marktumgestaltung, und Übertragungsausbau hinkt Erzeugungsergänzungen hinterher. Dennoch deuten überlegene Solareinstrahlung und robuste Windressourcen auf großmaßstäbliches Potenzial hin, sobald sich regulatorische Klarheit verbessert.

Wettbewerbslandschaft

Marktstruktur bleibt mäßig konsolidiert. Hydro-Québec, BC Hydro und Ontario Power Generation dominieren ihre Heimatjurisdiktionen durch Besitz von Wasserkraftflotten und integrierten Übertragungsanlagen. Unabhängige Stromproduzenten wie Brookfield Renewable Partners, Northland Power und Innergex Renewable Energy expandieren durch Offshore-Wind, Versorgungs-Batterien und globale Diversifikation. Indigene Joint Ventures gewinnen zunehmend provinzielle Ausschreibungen, verändern Wettbewerbshierarchien und betten Gemeindeeigentum in Projektfinanzierung ein.

Konsolidierung gewinnt Momentum. CDPQs CAD 10 Milliarden Akquisition von Innergex erhöht Pensionsfonds-Einfluss auf Projektpipelines, während LS Powers CAD 2,5 Milliarden Kauf von Algonquins Erneuerbaren-Arm eingehendes US-Kapital signalisiert, das Exposure zu langfristigen kanadischen Verträgen sucht. Entwickler hedgen regulatorisches Risiko durch Mischung von Merchant-Exposure mit vertraglich vereinbarten Einnahmen und Zusammenstellung von Multi-Technologie-Portfolios, die Nebenservice-Einnahmen aus Speicher erfassen.

Strategische Themen umfassen vertikale Integration in grünen Wasserstoff, Ko-Lokation von erneuerbaren Energien mit Rechenzentrum-Last und Einsatz von Langzeitspeicher. Unternehmen nutzen Kanadas kritische Mineralienausstattung zur Erkundung inländischer Batterielieferketten, obwohl Verarbeitungsknappheit sofortigen Fokus auf importierte Zellen hält. Wettbewerbsdrücke fördern Innovation bei Finanzierungsstrukturen, wobei ertragsbasierte Verbriefung und synthetische PPAs bei institutionellen Investoren an Traktion gewinnen.

Branchenführer erneuerbare Energien Kanada

-

Hydro-Québec

-

Brookfield Renewable Partners

-

Ontario Power Generation

-

TransAlta Renewables

-

BC Hydro

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Canada Infrastructure Bank investierte CAD 108,3 Millionen in den Mesgi'g Ugju's'n 2 Windpark und markierte das erste indigene Kapitaldarlehen sowie setzte einen neuen Eigentumspräzedenzfall.

- März 2025: Baubeginn für das CAD 450 Millionen Goose Harbour Lake Windprojekt in Nova Scotia mit 24 Sieben-MW-Turbinen.

- Februar 2025: Innergex Renewable Energy stimmte der Übernahme durch CDPQ für CAD 10 Milliarden zu und konsolidierte das unabhängige Stromsegment.

- Januar 2025: LS Power schloss seine CAD 2,5 Milliarden Akquisition von Algonquin Powers großmaßstäblichen erneuerbaren Energien ab.

Berichtsumfang Markt erneuerbare Energien Kanada

Der Umfang des kanadischen Marktberichts für erneuerbare Energien umfasst:

| Wasserkraft |

| Windenergie (Onshore, Offshore) |

| Solar-PV (Versorgungsmaßstab, dezentral) |

| Bioenergie (feste Biomasse, Biogas, Waste-To-Energy) |

| Geothermie |

| Meeres- und Gezeitenenergie |

| Wohnbereich |

| Gewerbe und Industrie |

| Versorgungsunternehmen |

| Nach Typ | Wasserkraft |

| Windenergie (Onshore, Offshore) | |

| Solar-PV (Versorgungsmaßstab, dezentral) | |

| Bioenergie (feste Biomasse, Biogas, Waste-To-Energy) | |

| Geothermie | |

| Meeres- und Gezeitenenergie | |

| Nach Endnutzer | Wohnbereich |

| Gewerbe und Industrie | |

| Versorgungsunternehmen |

Schlüsselfragen beantwortet im Bericht

Wie groß ist der aktuelle Markt für erneuerbare Energien in Kanada?

Der Markt erreichte 115,09 GW im Jahr 2025 und ist auf dem Weg, 149,12 GW bis 2030 zu erreichen, mit einem Wachstum von 5,32 % CAGR.

Welche Technologie hält den größten Anteil am kanadischen Erneuerbaren-Mix?

Wasserkraft machte 76 % des Marktanteils für erneuerbare Energien in Kanada im Jahr 2024 aus, aufgrund umfangreicher historischer Investitionen in Dämme und Stauseen.

Warum sind indigene Kapitalbeteiligungspartnerschaften in kanadischen erneuerbaren Energien bedeutsam?

Diese Partnerschaften erschließen Kapital, optimieren Genehmigungsverfahren und gewährleisten lokale wirtschaftliche Vorteile, wie die CAD 108,3 Millionen Mesgi'g Ugju's'n 2 Windfinanzierung veranschaulicht.

Welche Faktoren könnten das Wachstum in den nächsten zwei Jahren bremsen?

Übertragungsengpässe und langwierige provinzielle Genehmigungsverfahren sind die unmittelbarsten Hürden, die zusammen fast 1,5 Prozentpunkte von der prognostizierten CAGR abziehen.

Wie beeinflusst grüner Wasserstoff zukünftige Kapazitätserweiterungen?

Exportorientierte Wasserstoffprojekte, wie die CAD 8 Milliarden Neufundland-Initiative, erfordern große neue Wind- und Solaranlagen und eröffnen Zugang zu europäischen Märkten.

Welche Provinz zeigt das schnellste kurzfristige Wachstumspotential?

British Columbia gewinnt an Dynamik mit indigenen Windbeschaffungen, die jährlich fast 5.000 GWh zum provinziellen Netz hinzufügen.

Seite zuletzt aktualisiert am: