BOPP-Folien Marktgröße und -anteil

BOPP-Folien Marktanalyse von Mordor Intelligence

Die globale BOPP-Folien Marktgröße beläuft sich auf USD 14,22 Milliarden im Jahr 2025 und wird voraussichtlich auf USD 17,99 Milliarden bis 2030 steigen, was einer CAGR von 4,82% über den Prognosezeitraum entspricht. Das Wachstum resultiert aus regulatorischen Vereinfachungen, die Genehmigungszyklen für Lebensmittelkontakt verkürzen und die Einführung neuartiger biaxial orientierter Polypropylen (BOPP) Formulierungen für Snack-, Pharma- und E-Commerce-Verpackungen beschleunigen. Der wachsende digitale Handel hat Markeninhaber dazu veranlasst, leichte, heißsiegelbare Versandfolien zu bevorzugen, die das Verpackungsvolumen um 23% gegenüber Wellpappenformaten reduzieren. Währenddessen belastet die Volatilität der Polypropylen-Harze - die Preise in Nordamerika stiegen Anfang 2025 um 4-5 Cent pro Pfund - weiterhin die Margen der Verarbeiter und fördert vertikale Integration und Absicherungsinstrumente. Auf politischer Ebene verlangt die Verpackungs- und Verpackungsabfallverordnung (PPWR) der Europäischen Union, dass alle Verpackungen bis 2030 recycelbar sind, was die Nachfrage nach monomaterialen BOPP-Strukturen in globalen Lieferketten katalysiert.

Wichtige Berichtsergebnisse

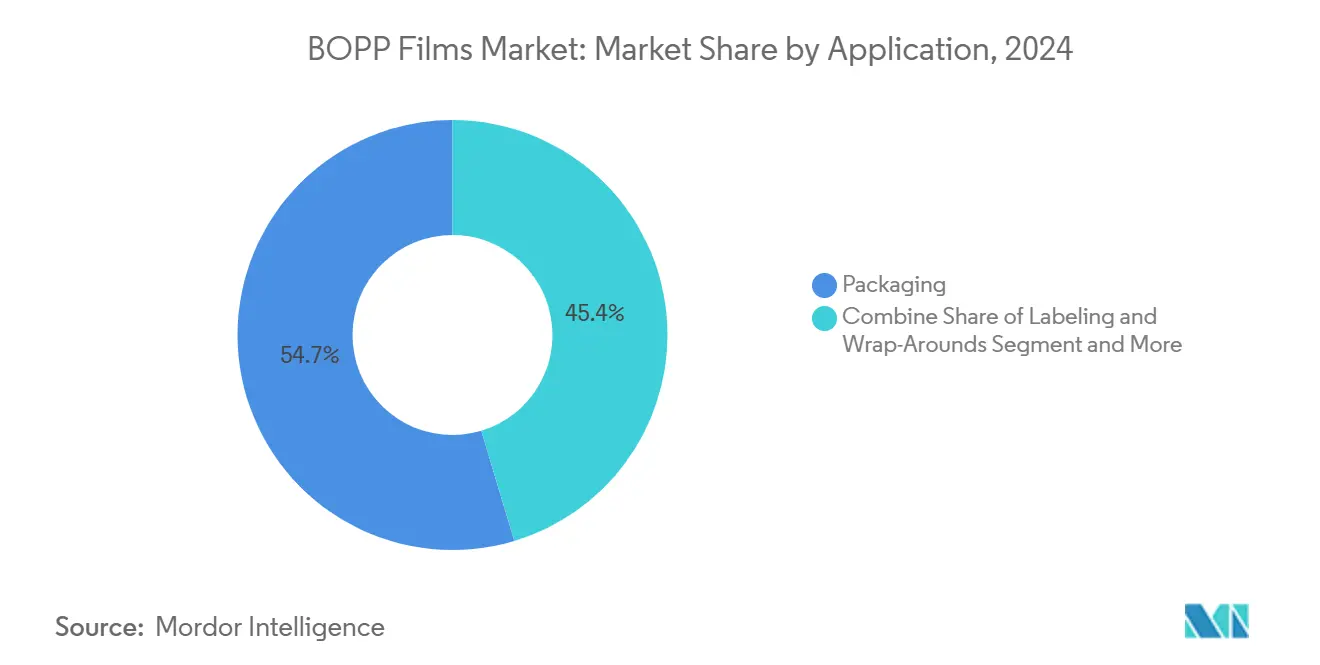

- Nach Anwendung dominierte Verpackung mit 54,65% Umsatzanteil in 2024 und verzeichnete die höchste CAGR von 7,65% bis 2030.

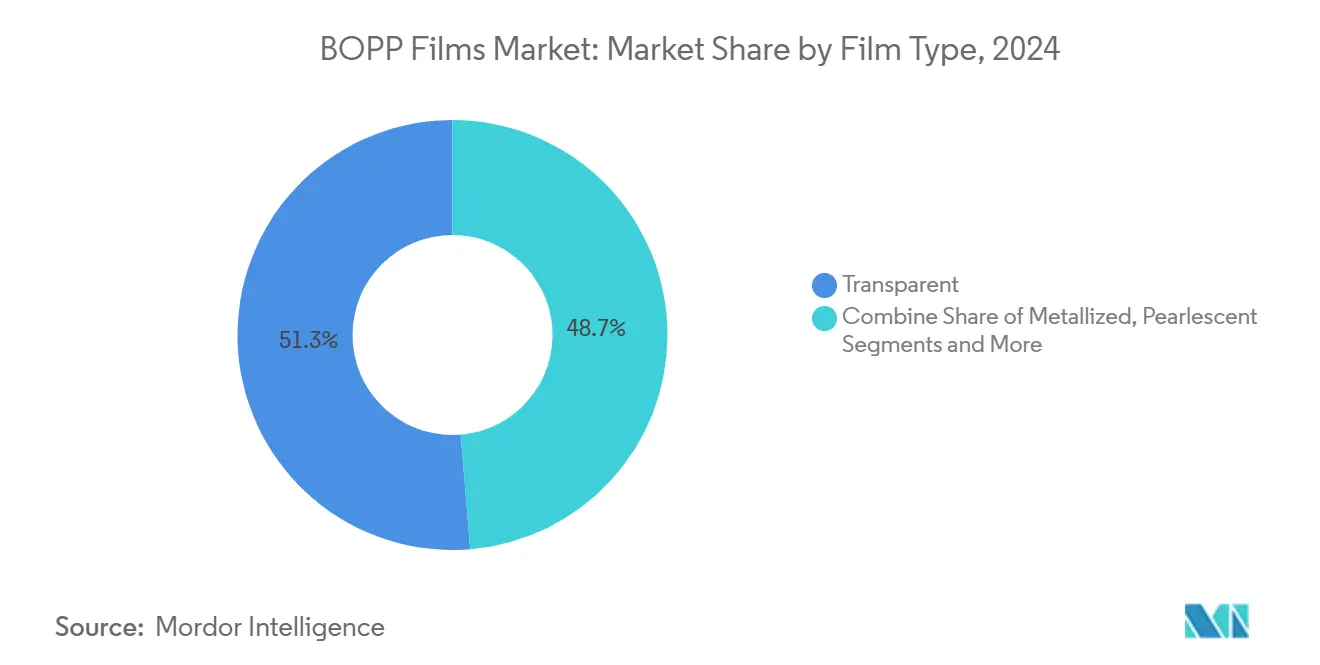

- Nach Folientyp führten transparente Qualitäten mit 51,32% Anteil in 2024; metallisierte Qualitäten werden voraussichtlich mit 8,36% CAGR bis 2030 wachsen.

- Nach Dicke erfasste das 15-30 µm Band 36,34% der BOPP-Folien Marktgröße in 2024, während >45 µm Folien voraussichtlich mit 7,54% CAGR bis 2030 steigen werden.

- Nach Endverbraucher-Branche behielt Lebensmittel 28,66% Anteil in 2024; Pharmaverpackungen zeigen die schnellste CAGR von 6,87% bis 2030.

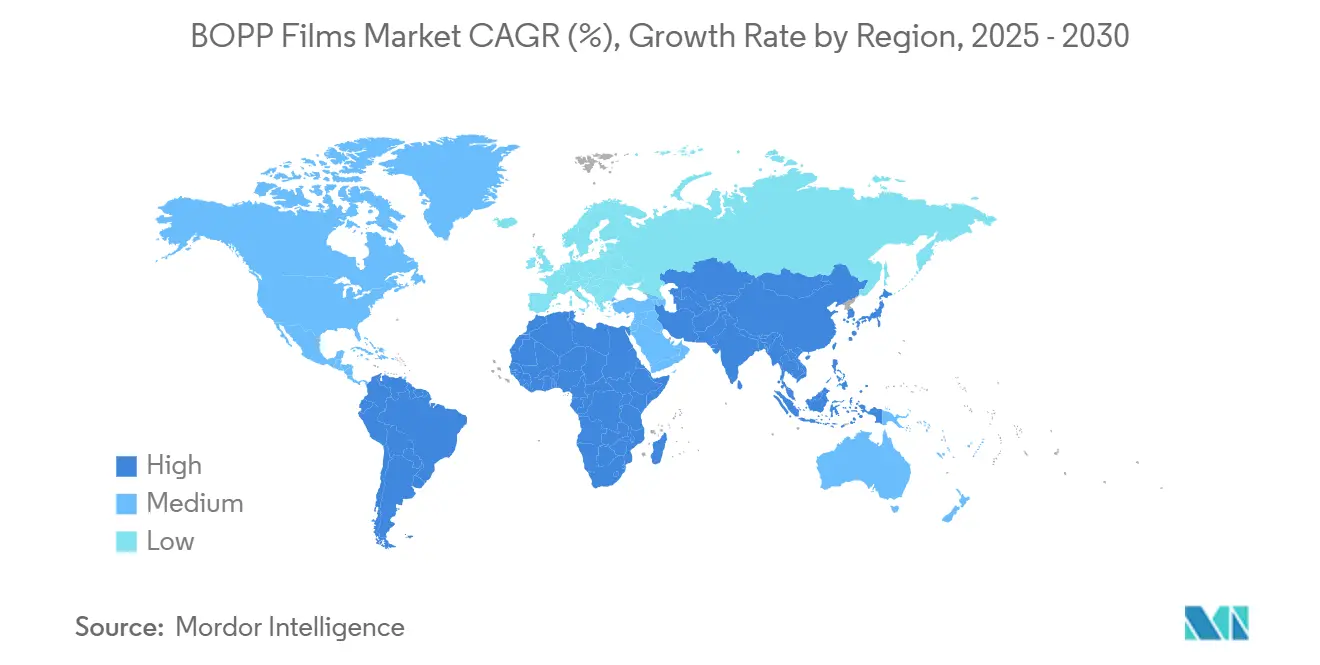

- Nach Geografie hielt Asien-Pazifik 45,21% des BOPP-Folien Marktanteils in 2024 und expandiert mit 8,43% CAGR bis 2030.

Globale BOPP-Folien Markttrends und Erkenntnisse

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Nachfrage nach transparenten Snack-Verpackungen | +1.2% | Asien-Pazifik Kern; Lateinamerika Übertragung | Mittelfristig (2-4 Jahre) |

| Markenwechsel von PVC zu BOPP | +0.8% | Global; angeführt von Nordamerika & EU | Kurzfristig (≤ 2 Jahre) |

| E-Commerce heißsiegelbare Versandfolien | +0.9% | Global; urbane Zentren | Kurzfristig (≤ 2 Jahre) |

| Schnelle Kapazitätserweiterungen durch integrierte Unternehmen | +0.7% | Asien-Pazifik Fertigungszentren | Mittelfristig (2-4 Jahre) |

| Recycelbare monomateriale Laminate | +0.6% | EU & Nordamerika regulatorische Zonen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach transparenten Snack-Verpackungen in Entwicklungsländern

Urbane Lebensmittelexpansion und Premiumisierung regionaler Snackmarken treiben den BOPP-Folien Markt in Richtung transparenter, hochklarer Qualitäten. Indische Snackproduzenten wie Haldiram's nutzen jetzt transparente BOPP-Folien, um die Haltbarkeit um bis zu 20% zu verlängern und die Produktsichtbarkeit in modernen Einzelhandelsdisplays zu verbessern. Ähnliche Veränderungen in Südostasien werden durch Lebensmittelsicherheitsregeln vorangetrieben, die durchsichtige Verpackungen für einfache Inspektion bevorzugen. Der Wechsel ermöglicht kosteneffektive Barriereleistung und reduziert Abfall durch manipulationssichere Versiegelungen. Aufstrebende Akteure, incentiviert durch niedrigere Konvertierungskosten gegenüber PET, bleiben wichtige Anwender und gewährleisten nachhaltige Nachfrage bis 2030.

Markenwechsel von PVC-Wicklung zu BOPP für Nachhaltigkeitsziele

Regulatorischer Druck zur Eliminierung halogenierter Substrate hat den globalen Pivot von PVC-Wicklungen zu BOPP beschleunigt. Unilevers Verpflichtung von 2024, PVC bis 2026 auszuphassen, rahmt BOPP-Folien als Material der Wahl für flexible Verpackungen in Lebensmittel- und Körperpflegelinien. Der Wechsel erzielt 10-15% Kosteneinsparungen bei Nestlé aufgrund vereinfachter Recyclinglogistik, während Recyclingfähigkeitsraten von 23% auf 87% nach Migration von Süßwarenwicklungen zu BOPP sprangen. Verarbeiter investieren in neue Siegelbacken und Anlagenumrüstungen, aber niedrigere Compliance-Gebühren und positive Markenequity gleichen Capex-Hürden aus.

E-Commerce-Boom treibt heißsiegelbare BOPP-Versandfolien

Steigende Paketvolumen haben eine lukrative Nische für heißsiegelbare Versandfolien innerhalb des BOPP-Folien Marktes geschaffen. Amazons Versuche von 2024 reduzierten Verpackungsmaterial um fast ein Viertel bei gleichzeitigem Schutz für weiche Waren. Materialwissenschaftliche Durchbrüche konzentrieren sich auf Durchstoßfestigkeit, Siegelintegrität und antistatische Oberflächen zur Gewährleistung automatisierter Linienleistung. Preisaufschläge von 15-20% über Standardqualitäten reflektieren den Mehrwert mechanischer und manipulationssicherer Verbesserungen.

Kommerzialisierung recyclingfähiger monomaterialer Laminate

Monomateriale Polypropylenlaminate erreichen jetzt "Sehr Gut" Recyclingfähigkeitsbewertungen bei gleichzeitiger Lieferung hoher Sauerstoff- und Feuchtigkeitsbarrieren. Klöckner Pentaplasts kp FlexiFlow-Folien mit 93% PP-Gehalt reduzieren das Verpackungsgewicht um 75%.[1]Klöckner Pentaplast, "kp launches best-in-class duo of recyclable, barrier flow wrap films," kpfilms.com Erweiterte Herstellerverantwortungsprogramme bieten Gebührenrückerstattungen, die Premium-Materialkosten teilweise ausgleichen und breitere Akzeptanz in Pharma- und Süßwarenlinien ab 2025 befeuern.

Beschränkungs-Wirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Polypropylen-Harzpreisvolatilität | -0,9% | Global; akut in importabhängigen Regionen | Kurzfristig (≤ 2 Jahre) |

| Unterausgelastete Legacy-Linien in China | -0,6% | Global; Überangebot stammt aus China | Mittelfristig (2-4 Jahre) |

| Biobasierte Barrierfolien-Konkurrenz | -0,3% | Nordamerika & EU Premium-Nischen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Volatilität der Polypropylen-Harzpreise

Nordamerikanische Polypropylenpreise stiegen Anfang 2025 um 4-5 Cent pro Pfund und spiegelten ähnliche Anstiege von 2024 wider. Indiens BOPP-Preise erreichten USD 1.020 pro Tonne, doch die heimische Nachfrage stieg nur um 11% gegenüber 20% neuer Kapazität, wodurch die Branchenprofitabilität auf ein Jahrzehnt-Tief von 8% gedrückt wurde. Verarbeiter stehen unter Cashflow-Belastung und beschleunigen M&A zur Erzielung von Skaleneffekten.

Unterausgelastete Legacy-Linien in China drücken globale Margen

Ältere chinesische BOPP-Anlagen operieren unter Break-even-Auslastung und fluten Exportmärkte mit rabattierten Raten. Ethylen- und Propylen-Produzenten reduzierten Cracker-Laufzeiten, aber Überschussvolumen erreichen weiterhin Weltkäufer und verdoppelten US-Polyethylen-Exporte nach China in 2023. [2]ChemOrbis, "Stats: US PE exports hit a renewed record in 2023," chemorbis.com Das Ungleichgewicht wird voraussichtlich bis 2026 anhalten und schwache Preiszyklen für den globalen BOPP-Folien Markt verlängern.

Segmentanalyse

Nach Folientyp: Metallisierte Qualitäten überholen aufgrund von Barriereanforderungen

Metallisierte Folien sicherten sich einen Ausblick von 8,36% CAGR bis 2030, da Pharmaverpackungen überlegene Sauerstoff- und Feuchtigkeitsbarrieren erfordern. [3]Flex Films, "Metallized Films," flexfilm.com Transparente Folien hielten 51,32% des BOPP-Folien Marktes in 2024 nach Wert und erwiesen sich als unverzichtbar in Snack- und Bäckereifenstern, die Produktfrische hervorheben. Verarbeiterinvestitionen in Hochvakuum-Metallisierungsanlagen unterstützen Premium-Folienäquivalente Leistung bei geringerem Gewicht. Parallel wird der BOPP-Folien Markt, der mit metallisierten Qualitäten für Blisterumhüllungen verbunden ist, voraussichtlich bis 2030 über USD 3 Milliarden erreichen, gestützt durch strenge Stabilitätsmandate.

Weiße, opake und perlmuttartige Varianten dienen Etikettenmaterialien, Klebebändern und Luxusverpackungen und bieten ästhetischen Kontrast und UV-Opazität. Dennoch bleibt ihr Anteil Nische im Vergleich zu Standard-Klarqualitäten. Spezialitätsbeschichtungen wie AluBond und AlOx erweitern die Anwendungspalette durch verbesserte Metallhaftung und optische Klarheit und verstärken den BOPP-Folien Markt als Ersatz für PVdC-beschichtetes PVC in regulierten Arzneimittelkartons.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Dicke: Schwere Folien gewinnen in technischen Anwendungen

Folien über 45 µm wachsen mit 7,54% CAGR dank Industrieklebebändern, Düngersäcken und Standbodenbeuteln, die mechanische Steifigkeit benötigen. Das 15-30 µm Segment erfasst dennoch 36,34% der BOPP-Folien Marktgröße und behält die Vormachtstellung für kostausgewogene Snackverpackungen und Etiketten. Sequenzielle biaxiale Streckverfahren erhöhen jetzt Maschinenrichtungsorientierung auf Verhältnisse von 12 und ergeben dünnere Folien mit Leistung, die einst auf schwerere Stärken beschränkt war. Diese technische Verschiebung könnte schrittweise die Dominanz schwerer Stärken in unkritischen Verpackungen erodieren.

Die Sub-15 µm Nische steht vor Wickel- und Durchstoßproblemen; jedoch haben Polymer-Nukleierungsmittel und kontrollierte Kühlung die Prozessstabilität verbessert. Mittelgewichtige 30-45 µm Folien bleiben Grundnahrungsmittel für pharmazeutische Umhüllungen und Premium-Kaffeeauskleidungen und balancieren Steifigkeit und Barriereanforderungen. Diese Vielfalt illustriert das mehrstufige Wachstumsprofil, das dem BOPP-Folien Markt zugrunde liegt.

Nach Anwendung: Verpackung behält Kernführerschaft

Verpackung generierte 54,65% des Umsatzes von 2024 und schreitet mit 7,65% CAGR voran, da Regulierungen monomateriale Lösungen fördern. FDA 21 CFR 177.1520 klärt Migrationslimits und beschleunigt Formulierungsgenehmigungen für neue Snackstrukturen. Heißsiegelbare, bedruckbare Oberflächen machen BOPP zum Eckpfeiler für Einweg-Bäckereiverpackungen, Frischproduktbeutel und pharmazeutische Blister. Etikettierung folgt als zweitgrößte Verwendung und nutzt gute Tintenhaftung zur Erfüllung der Premium-Getränkemarkierung.

Laminierfolien sichern zarte Süßwarenaromen, während druckempfindliche Klebebänder BOPPs Dimensionsstabilität und Zugfestigkeit nutzen. Industrielle Segmente, obwohl kleiner, eröffnen zukünftige Routen für Kondensator-Dielektrikschichten und Isolierfolien, wo der BOPP-Folien Markt von dielektrischen Durchbruchsfestigkeiten über 700 V/µm profitiert.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbraucher-Branche: Pharmazeutika beschleunigen

Strenge Stabilitätstests und Serialisierungsregeln treiben pharmazeutische Aufnahme mit 6,87% CAGR voran. Arzneimittelblister mit metallisierten oder beschichteten BOPP reduzieren Sauerstoffeintritt und verlängern Haltbarkeit, wenn Kühlketten in Schwellenmärkten versagen. Lebensmittel blieben der größte Verbraucher mit 28,66% Anteil in 2024, unterstützt durch organisierten Einzelhandel und steigende Snackvielfalt.

Körperpflege und Kosmetik adoptieren glänzende, hochopake Qualitäten zur Verbesserung der Regalattraktivität, während Getränkeetiketten zu Rundum-BOPP für Kratzfestigkeit in Kaltfüll-Abfülllinien wechseln. Industrielle Adoptierer nutzen dicke Folien für Kabelisolierung und Klebetapes und demonstrieren, wie sich der BOPP-Folien Markt über diverse Leistungskorridore ausbreitet.

Geografische Analyse

Asien-Pazifik machte 45,21% des Umsatzes von 2024 aus und verzeichnet die schnellste CAGR von 8,43%, untermauert durch Indiens Polymerverbrauchswachstum von 8,5% im Geschäftsjahr 2024-25. Integrierte Produktion, niedrige Arbeitskosten und Nähe zur Snack- und Pharmanachfrage schaffen strukturelle Vorteile. Dennoch belasten Olefin-Überangebot und unterausgelastete Legacy-Anlagen die Margen und fördern selektive Stilllegungen und Export-Rebalancing.

Nordamerika zeigt stetiges Nachfragewachstum, da E-Commerce ländliche Lieferungen ausweitet und Versandfolienverbrauch anheizt. Harzvolatilität fordert jedoch Verarbeiterprofitabilität heraus und spornt vertikale Integration und Recycling-Content-Innovationen an. Europa konzentriert sich auf hochbarriere, recyclingfähige Laminate zur Erfüllung der PPWR-Mandate und fördert monomateriale BOPP-Investitionen unter lokalen Markeninhabern.

Der Nahe Osten & Afrika profitiert von Infrastruktur-Upgrades; UFlex' ägyptischer Komplex positioniert es nahe Verbrauchermärkten bei gleichzeitigem Handelsaccces zu Europa. Südamerika schreitet voran, da lokale Lebensmittelverarbeiter zu markenbasierten, haltbaren Snacks wechseln, doch Währungsvolatilität und Importabhängigkeit von Harz dämpfen das Wachstum. Zusammen unterstreichen diese regionalen Narrative die geografisch diversifizierte Trajektorie des BOPP-Folien Marktes.

Wettbewerbslandschaft

Globaler Wettbewerb bleibt fragmentiert. Integrierte Polyolefin-Unternehmen wie Jindal Poly Films nutzen Skaleneffekte; ihre geplante USD 144 Millionen Eigenkapitalzufuhr zielt darauf ab, Nasik-Anlagen zu modernisieren und den Status als weltgrößte BOPP/BOPET-Anlage zu verstärken. UFlex verfolgt globale Diversifizierung, während SRF proprietäre AlOx-Beschichtungen nutzt, um Kondensator- und Hochbarrier-Nischen zu erschließen.

Strategische Allianzen proliferieren: Borouge unterzeichnete USD 100 Millionen Lieferverträge mit Taghleef zur Sicherung von Polymer-Rohstoffen für Spezialqualitäten. M&A-Aktivität steigt ebenfalls; TOPPANs USD 1,8 Milliarden Akquisition von Sonocos flexiblem Geschäft erweitert sein nachhaltiges Portfolio und Kundenerreichungsbestände. Technologieinvestitionen konzentrieren sich auf recyclingfähige monomateriale Lösungen, wobei Mitsui & Dow Polychemicals Biomasse-LDPE und EVA zur Senkung der Treibhausgas-Fußabdrücke vermarkten.

Marktteilnehmer intensivieren F&E zur Kompensation von Propylen-Kostenschwankungen. Integrierte PET-Chips und aseptische Einheiten schaffen Hedges gegen Harzmangel, während digitale Zwillinge Linienerträge optimieren. Da Wettbewerbsvorteile sich in Richtung Nachhaltigkeitsnachweise und Barrierinnovation neigen, belohnt der BOPP-Folien Markt Unternehmen, die Größe mit differenzierten Technologieplattformen verbinden.

BOPP-Folien Industrieführer

-

Taghleef Industries LLC

-

SRF Limited

-

Toray Industries Inc.

-

Oben Holding Group

-

Uflex Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neueste Branchenentwicklungen

- Juni 2025: Cosmo First nahm eine INR 400 Crore BOPP-Linie (81.200 tpa) mit neuester Streckertechnologie in Betrieb und erhöhte ihre BOPP-Gesamtkapazität um etwa 40% auf 277.000 tpa.

- April 2025: South Mill Champs und Sprouts Farmers Market führten Bambuskassen ein, die mit perforierter BOPP-Folie für frische Pilze umhüllt waren, um die Haltbarkeit zu verbessern und gleichzeitig recycelbare, faserbasierten Verpackungsziele zu unterstützen.

- Februar 2025: Oben Holding Group bestellte eine Brückner 10,4 m BOPP-Folienlinie für eine neue Anlage in Monterrey, Mexiko, ein Projekt, das 60.000 tpa Kapazität hinzufügen wird, sobald die Inbetriebnahme 2026 abgeschlossen ist.

- Mai 2024: Plastchim-T akquirierte Manucor und erhöhte die kombinierte BOPP-Kapazität auf 200.000 tpa

Globaler BOPP-Folien Marktbericht Umfang

BOPP steht für biaxial orientiertes Polypropylen. BOPP-Folien sind dünne, flexible Kunststoffe aus Polypropylen unter Verwendung eines biaxialen Orientierungsprozesses, der das Strecken der Folie sowohl in Maschinen- als auch in Querrichtung beinhaltet. Dieser Prozess verbessert die mechanischen Eigenschaften der Folie und macht sie stark, transparent und resistent gegen Feuchtigkeit, Chemikalien und Durchstöße. Der BOPP-Folien Markt ist segmentiert nach Endverbraucher-Branche (Lebensmittel, Getränke, pharmazeutisch und medizinisch, industriell und andere Endverbraucher-Branchen) und Geografie (Nordamerika [Vereinigte Staaten und Kanada], Europa [Vereinigtes Königreich, Deutschland, Frankreich, Italien, Spanien und Rest von Europa], Asien-Pazifik [China, Japan, Indien, Australien und Rest von Asien-Pazifik], Lateinamerika [Brasilien, Argentinien, Mexiko, Rest von Lateinamerika], Der Nahe Osten und Afrika [Saudi-Arabien, Südafrika, Ägypten und Rest von Naher Osten und Afrika]). Darüber hinaus wurde die Störung der Faktoren, die die Marktentwicklung in naher Zukunft beeinflussen, wie Treiber und Beschränkungen, in der Studie abgedeckt. Die Marktgrößen und Vorhersagen werden in USD-Werten für alle oben genannten Segmente bereitgestellt.

| Transparent |

| Metallisiert |

| Opak / Weiß |

| Perlmutt |

| Anderer Folientyp |

| Weniger als 15 µm |

| 15 - 30 µm |

| 30 - 45 µm |

| Mehr als 45 µm |

| Verpackung |

| Etikettierung und Umhüllungen |

| Laminierung |

| Druckempfindliche Klebebänder |

| Andere Anwendung |

| Lebensmittel |

| Getränke |

| Pharmazeutisch und Medizinisch |

| Körperpflege und Kosmetik |

| Industriell |

| Andere Endverbraucher-Branche |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Rest von Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Rest von Naher Osten | ||

| Afrika | Südafrika | |

| Kenia | ||

| Nigeria | ||

| Rest von Afrika | ||

| Nach Folientyp | Transparent | ||

| Metallisiert | |||

| Opak / Weiß | |||

| Perlmutt | |||

| Anderer Folientyp | |||

| Nach Dicke | Weniger als 15 µm | ||

| 15 - 30 µm | |||

| 30 - 45 µm | |||

| Mehr als 45 µm | |||

| Nach Anwendung | Verpackung | ||

| Etikettierung und Umhüllungen | |||

| Laminierung | |||

| Druckempfindliche Klebebänder | |||

| Andere Anwendung | |||

| Nach Endverbraucher-Branche | Lebensmittel | ||

| Getränke | |||

| Pharmazeutisch und Medizinisch | |||

| Körperpflege und Kosmetik | |||

| Industriell | |||

| Andere Endverbraucher-Branche | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Vereinigtes Königreich | ||

| Deutschland | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Russland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Australien | |||

| Rest von Asien-Pazifik | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Türkei | |||

| Rest von Naher Osten | |||

| Afrika | Südafrika | ||

| Kenia | |||

| Nigeria | |||

| Rest von Afrika | |||

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Wert des BOPP-Folien Marktes?

Der globale BOPP-Folien Markt ist mit USD 14,22 Milliarden im Jahr 2025 bewertet.

Welche Region wächst am schnellsten für BOPP-Folien?

Asien-Pazifik führt sowohl im Anteil mit 45,21% als auch im Wachstum mit 8,43% CAGR bis 2030.

Warum gewinnen metallisierte BOPP-Folien an Zugkraft?

Metallisierte Qualitäten bieten überlegene Sauerstoff- und Feuchtigkeitsbarrieren, die von pharmazeutischen und hochwertigen Lebensmittelanwendungen gefordert werden, und unterstützen ihren 8,36% CAGR-Ausblick.

Wie wirken sich Harzspreisschwankungen auf Verarbeiter aus?

Polypropylen-Kostenvolatilität mit jüngsten Anstiegen von 4-5 Cent pro Pfund komprimiert Margen und beschleunigt vertikale Integration.

Welche Rolle spielt EU-Regulierung beim Marktwachstum?

Die PPWR schreibt recyclingfähige Verpackungen bis 2030 vor und treibt globale Markeninhaber zu monomaterialen BOPP-Strukturen, die das Recycling erleichtern.

Sind biobasierte Folien eine langfristige Bedrohung?

Biobasierte Barrierbeutel und Papierhybride erobern Premium-Nischen, aber begrenzte Kapazität und höhere Kosten bedeuten, dass sie konventionelle BOPP kurzfristig ergänzen statt ersetzen werden.

Seite zuletzt aktualisiert am: