Batteriesysteme für Elektrofahrzeuge Marktgröße und Marktanteil

Batteriesysteme für Elektrofahrzeuge Marktanalyse von Mordor Intelligenz

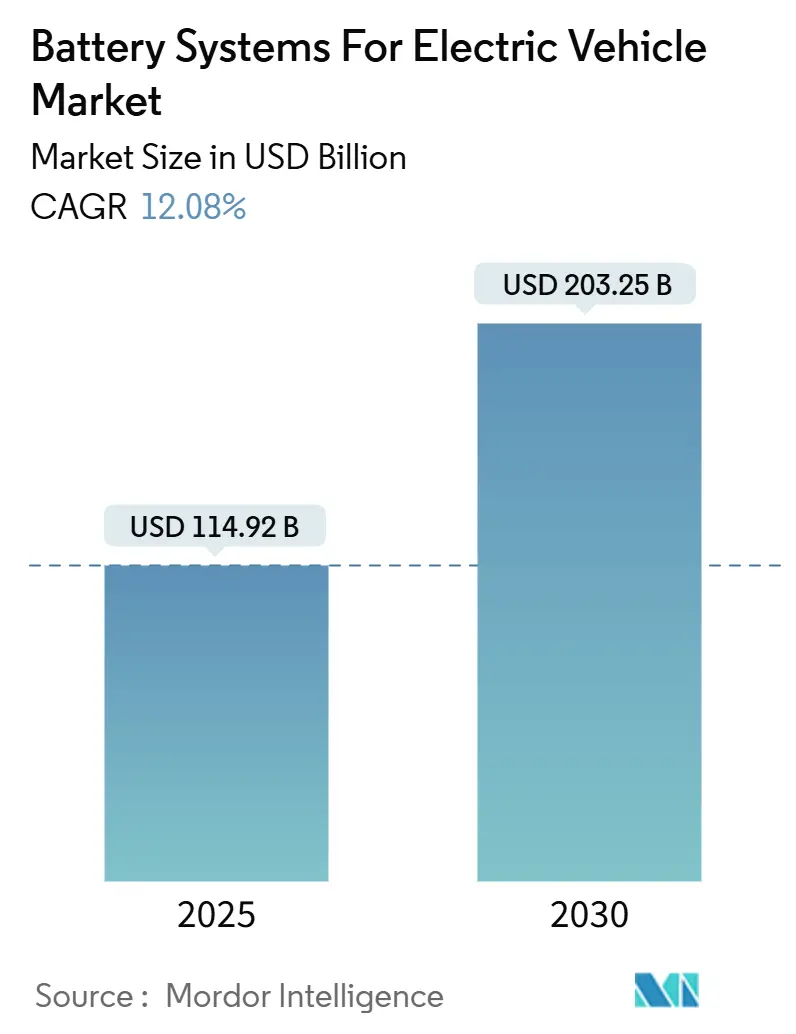

Der Markt für Batteriesysteme für Elektrofahrzeuge steht bei 114,92 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 203,25 Milliarden USD bis 2030 steigen, was einer CAGR von 12,08% bis 2030 entspricht. Anreizgesteuerte Einführungsziele In Nordamerika und Europa, schnelle Kostenrückgänge bei Lithium-Ionen-Chemie und vertikal integrierte Gigafactory-Einführungen In Asien, Nordamerika und Europa untermauern diese Expansion. Der Markt profitiert auch von Durchbrüchen bei Festkörperbatterien, die höhere Energiedichte und Sicherheit versprechen, während mehrere-Chemie-Pakete, die Lithium-Ionen mit Natrium-Ionen oder Ultrakondensatoren kombinieren, die Designflexibilität erweitern. Die Wettbewerbsintensität bleibt hoch, da chinesische Hersteller Kostenvorteile von Lithiumeisenphosphat nutzen, um Marktanteile zu gewinnen, auch wenn regulatorische Rahmenwerke In den Vereinigten Staaten und der Europäischen Union lokale Inhaltsanforderungen verschärfen. Lieferketten-Bifurkation, Thermisch-Runaway-Rückrufe und kritische Mineralienvolatilität Dämpfen den Ausblick, entgleisen aber nicht die Säkulare Wachstumstrajektorie.

Wichtige Berichtsergebnisse

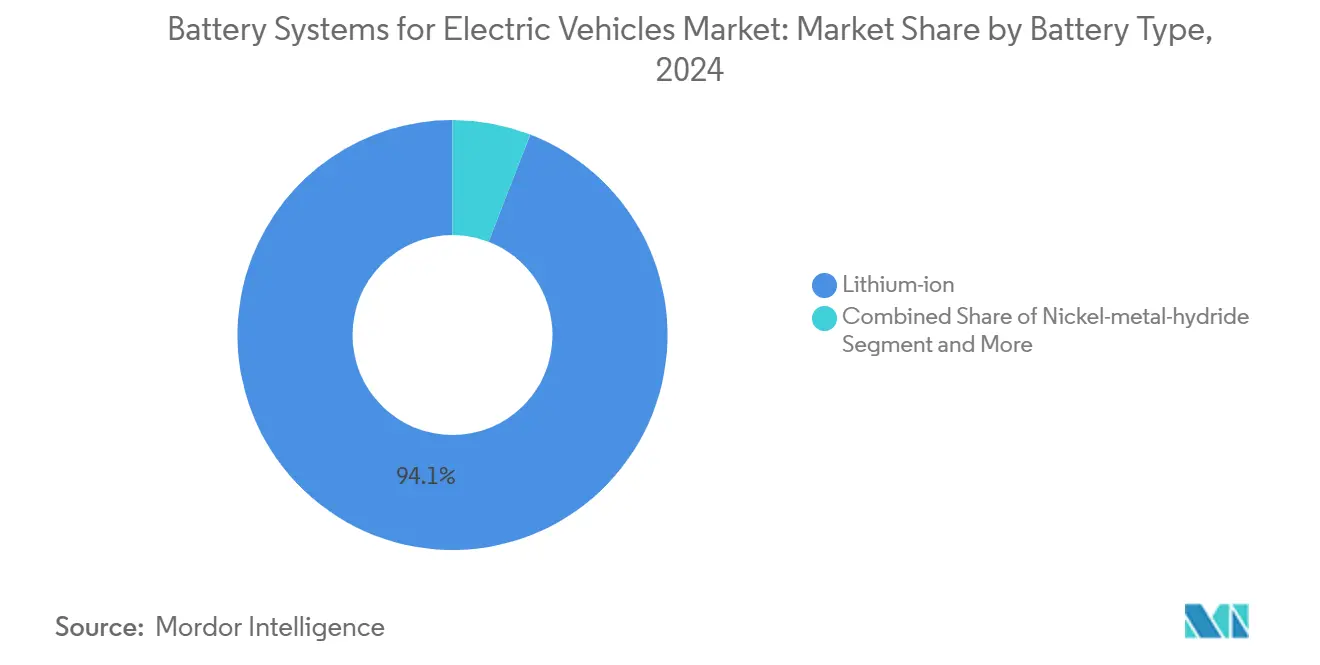

- Nach Batterietyp führten Lithium-Ionen mit 94,12% des Marktanteils für Batteriesysteme für Elektrofahrzeuge im Jahr 2024, während Festkörperbatterien voraussichtlich mit 39,92% CAGR bis 2030 wachsen werden.

- Nach Batteriechemie beanspruchte Nickel-Mangan-Kobalt 61,38% Umsatzanteil im Jahr 2024; Natrium-Ionen werden voraussichtlich mit 44,16% CAGR bis 2030 expandieren.

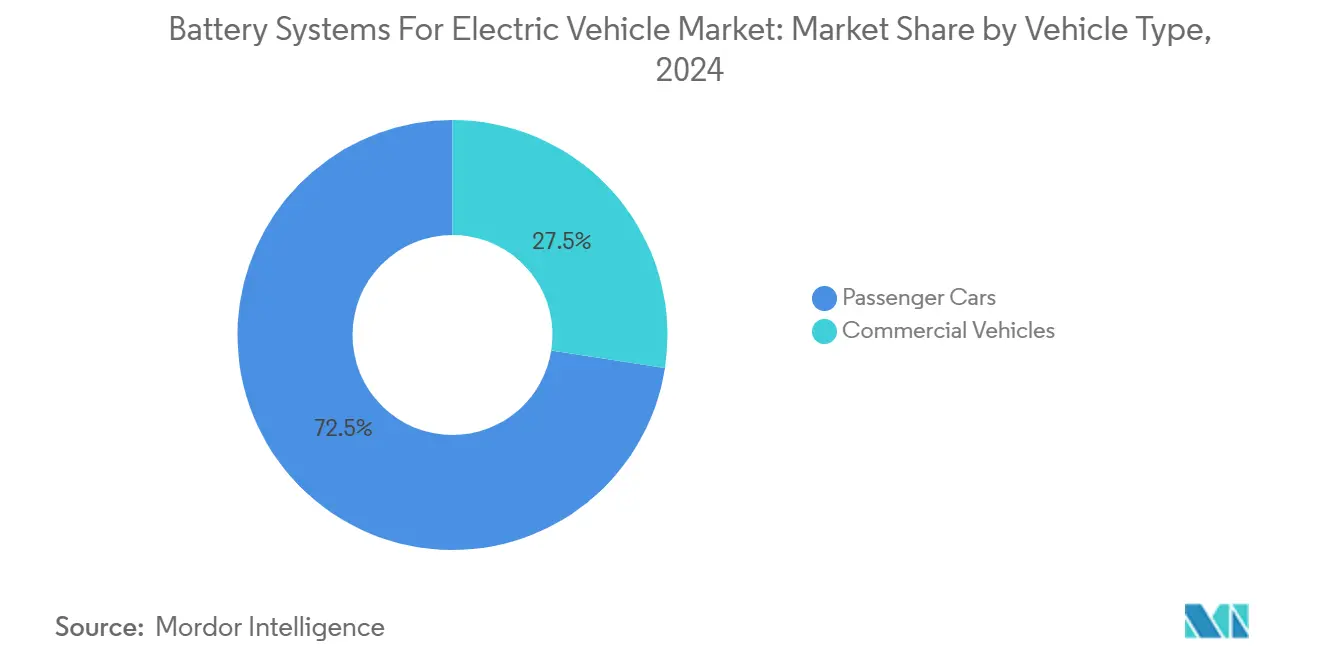

- Nach Fahrzeugtyp hielten Personenkraftwagen 72,54% der Marktgröße für Batteriesysteme für Elektrofahrzeuge im Jahr 2024, während Nutzfahrzeuge die schnellste CAGR von 19,47% verzeichnen.

- Nach Antriebstechnologie dominierten Batterieelektrofahrzeuge mit 71,46% Anteil im Jahr 2024; Stecker-In-Hybride werden voraussichtlich mit 14,09% CAGR bis 2030 voranschreiten.

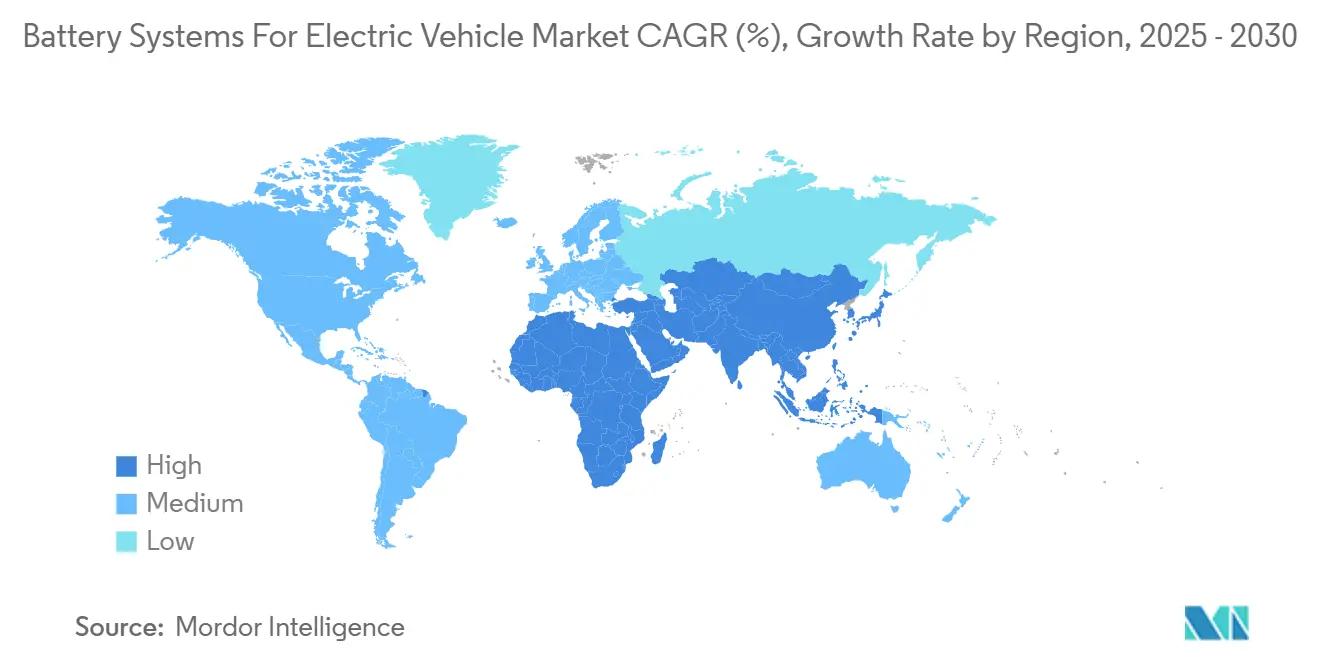

- Nach Geografie eroberte Asien-Pazifik 64,32% des Marktes für Batteriesysteme für Elektrofahrzeuge im Jahr 2024, während die Region Naher Osten und Afrika die höchste CAGR von 15,74% verzeichnet.

Globale Markttrends und Erkenntnisse für Batteriesysteme für Elektrofahrzeuge

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Staatliche Anreize und Null-Emissions-Mandate | +3.2% | Global, mit stärkstem Einfluss In Nordamerika & EU | Mittelfristig (2-4 Jahre) |

| Sinkende Li-Ionen-Kosten und Energiedichte-Gewinne | +2.8% | Global | Langfristig (≥ 4 Jahre) |

| OEM-Gigafactory-Aufbau und Lieferverträge | +2.1% | Nordamerika, Europa, APAC-Kernregion | Mittelfristig (2-4 Jahre) |

| Schnellladenetz-Ausbau | +1.9% | Global, mit frühen Gewinnen In China, Kalifornien, Europa | Kurzfristig (≤ 2 Jahre) |

| Fahrzeug-Zu-Netz-Programme zur Batterien-Monetarisierung | +1.1% | Nordamerika & EU, Pilotprogramme In APAC | Langfristig (≥ 4 Jahre) |

| Versicherungsrabatte verknüpft mit Batteriezustand | +0.7% | Nordamerika & EU | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Staatliche Anreize und Null-Emissions-Mandate

Regulatorische Rahmenwerke beschleunigen die Nachfrage durch Verankerung minimaler Verkaufsvolumina für elektrische Antriebe. Die Vereinigten Staaten bieten Steuergutschriften von bis zu 7.500 USD pro qualifiziertem Fahrzeug und erhöhen jährlich die inländischen Inhaltsschwellen. Kaliforniens Fortgeschritten Sauber Autos II-Regel verpflichtet Autohersteller, 22% Null-Emissions-Verkäufe In 2025 und 100% bis 2035 zu erreichen[1]"Fortgeschritten Sauber Autos II Regulation," California Luft Resources Planke, arb.ca.gov. Das Vereinigtes Königreich schreibt 80% Elektroverkäufe bis 2030 vor, während Kanada 100% bis 2035 anstrebt. Da Nichteinhaltung erhebliche Strafen auslöst, sichern sich die meisten Fahrzeughersteller mehrjährige Batterie-Abnahmeverträge, wodurch Zellhersteller Volumensicherheit und Cashflow-Sichtbarkeit erhalten.

Sinkende Li-Ionen-Kosten und Energiedichte-Gewinne

Lernkurven-Effekte und Materialsubstitution treiben weiterhin Kostentrajektorien nach unten. Mehrere erstklassige Zellhersteller zielen darauf ab, Pack-Kosten bis 2026 unter 60 USD pro kWh zu drücken, gegenüber 118 USD pro kWh im Jahr 2024. Die Energiedichte steigt durch siliziumreiche Anoden, die die spezifische Kapazität um 25-50% erhöhen, während Lithiumeisenphosphat die volumetrische Dichte mit raffinierten Kathodenbeschichtungen verbessert. Schnelle Kostenrückgänge erweitern den gesamten adressierbaren Markt auf Einstiegs-Pkw, Zweiräder und kostensensitive Nutzfahrzeugflotten.

OEM-Gigafactory-Aufbau und Lieferverträge

Autohersteller investieren Milliarden von Dollar In regionale Gigafactories, um Logistikrisiken zu reduzieren, lokale Inhaltsregeln zu erfüllen und Upstream-Margen zu erfassen. Neue nordamerikanische Anlagen fügen gemeinsam über 500 GWh bis 2030 hinzu, genug Kapazität für zehn Millionen mittelgroße Fahrzeuge jährlich. Europäische Gelenk Ventures folgen, wobei spanische, deutsche und nordische Werke zusammen über 400 GWh überschreiten. Lokalisierung verkürzt Transitzeiten, senkt Zölle und ermöglicht plattformspezifische Zellanpassungen.

Schnellladenetz-Ausbau

Öffentlich-Privat Finanzierungsprogramme beschleunigen die Ladegerätedichte und zielen auf universelle Abdeckung entlang von Autobahnen und dichten städtischen Korridoren ab. Die Vereinigten Staaten streben 500.000 Ladegeräte bis 2030 an, während die Europäische Union nationale Ziele an die registrierte Elektrofahrzeugbasis knüpft[2]"Global ev Ausblick 2024," iea.org. China hat bereits 2,6 Millionen öffentliche Ladepunkte. Da Verweilzeiten auf 10 Minuten für 400 km Reichweitenzugaben schrumpfen, integrieren Zelldesigns fortschrittliche Thermoplatten und hoch-C-Rate-Elektrolyte zur Erhaltung der Zyklenzahl.

Beschränkungen-Einflussanalyse

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Mineralienversorgung und Preisvolatilität | -2.3% | Global, mit höchstem Einfluss In China-abhängigen Regionen | Langfristig (≥ 4 Jahre) |

| Thermisch-Runaway-Rückrufe und Sicherheitswahrnehmung | -1.8% | Global, mit erhöhter Sensibilität In entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Handelsbarrieren und lokale Inhaltsregeln | -1.4% | Primär Nordamerika & EU, Spillover zu verbündeten Nationen | Mittelfristig (2-4 Jahre) |

| Ungewisse Recycling-Ökonomie für LFP / Na-Ionen | -0.9% | Global, mit frühem Einfluss In Märkten mit hohen Recycling-Mandaten | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Kritische Mineralienversorgung und Preisvolatilität

Konzentration In der Upstream-Raffination setzt Hersteller geopolitischem Risiko aus. China raffiniert 80% des globalen Lithiumeisenphosphat-Kathodenmaterials, während ein Land die Mehrheit des Kobalts produziert. Die Nachfrage nach Lithium wird bis 2030 voraussichtlich um das Fünffache wachsen, doch Minengenehmigungen hinken hinterher und erzwingen Preisschwankungen, die Zellhersteller-Margen komprimieren. Diversifizierungsbemühungen benötigen mehrere Jahre zur Materialisierung, wodurch die Abhängigkeit von dominanten Lieferanten verlängert und die Preissichtbarkeit untergraben wird.

Thermal-Runaway-Rückrufe und Sicherheitswahrnehmung

Aufsehenerregende Batteriebrände veranlassen regulatorische Kontrolle und teure Rückrufe. Hersteller verstärken Packungen mit Keramikseparatoren, Zelle-Zu-Pack-Brandwänden und fortschrittlichem Thermomanagement, doch die Verbraucherwahrnehmung erholt sich langsam. Striktere Retentionsstandards verlangen, dass Packungen 70% Kapazität für acht Jahre beibehalten, wodurch Validierungskosten steigen und Entwicklungszyklen verlängert werden.

Segmentanalyse

Nach Batterietyp: Lithium-Ionen-Dominanz vor neuen Herausforderungen

Lithium-Ionen-Technologie hielt 94,12% des Marktanteils für Batteriesysteme für Elektrofahrzeuge im Jahr 2024 und bleibt Volumenführer bis 2030. Schnelle Pack-Ebene-Innovation treibt gravimetrische Dichten In Richtung 300 Wh/kg, während die Kosten unter 60 USD pro kWh gesenkt werden. Das etablierte Fertigungsökosystem des Segments umfasst Materialien, Zellformate und Recyclingströme, verstärkt Skalenvorteile und senkt Eintrittsbarrieren für neue Fahrzeug-OEMs.

Festkörperzellen verzeichnen die höchste CAGR von 39,92%, angetrieben von Keramikseparatoren, die Dendritenwachstum eindämmen und Kapazitätsschwund auf 5% nach 1.000 Zyklen senken. Ihre überlegene Energiespeicherung ermöglicht kompakte Pack-Designs, die Kabinenraum freigeben und Leergewicht reduzieren, Schlüsselfaktoren bei Hochleistungs- oder Langstreckenmodellen. Kommerzielle Bereitschaft hängt von automatisierten Sinter- und Hochdruck-Laminierungslinien ab, die Produktionskosten bis Ende des Jahrzehnts auf Parität mit konventionellen Lithium-Ionen senken.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Batteriechemie: NMC-Führung durch LFP-Kostenvorteile herausgefordert

Nickel-Mangan-Kobalt-Chemie machte 61,38% der Marktgröße für Batteriesysteme für Elektrofahrzeuge im Jahr 2024 aus und verankert ihre Position In Prämie-Pkw und leichten Lkw, die maximale Reichweite erfordern. Kontinuierliche Kobalt-Inhaltsreduzierung und manganreiche Formulierungen senken die Exposition gegenüber Preisspitzen und ethischen Beschaffungsbedenken.

Lithiumeisenphosphat steigt stark aufgrund robuster Sicherheit, reichlicher Rohstoffversorgung und niedrigerer Kosten und zieht Budget-Segmente und schwere Nutzfahrzeuge an. Natrium-Ionen-Zellen, die mit 44,16% CAGR wachsen, ermöglichen Kältebetrieb bis -40°C und tolerieren häufige Schnellladungszyklen. Ihr nahezu null Lithiumgehalt puffert Preisrisiken ab und ermöglicht inländische Ressourcennutzung In Regionen ohne Lithiumreserven. Hybrid-Packungen, die Natrium-Ionen und Lithium-Ionen kombinieren, optimieren Kosten bei Beibehaltung der Leistung und schaffen eine Architekturbrücke zum vollständigen Natrium-Ionen-Übergang, sobald die Dichte 200 Wh/kg erreicht.

Nach Fahrzeugtyp: Nutzfahrzeuge treiben schnellstes Wachstum

Personenkraftwagen dominieren den Umsatz mit 72,54% Anteil im Jahr 2024. Subventionen, erweiterte Modellpaletten und fallende Batteriepreise machen Elektro-Limousinen und Crossover für Massenmarkt-Verbraucher erreichbar. Ladeinfrastrukturdichte In Städten und entlang von Korridoren beseitigt Reichweitenangst und zementiert Adoptions-Trajektorien.

Nutzfahrzeuge verzeichnen die schnellste CAGR von 19,47%, da Flottenbetreiber vorhersagbare Betriebszyklen und Gesamtkostenvorteile ausnutzen. Hohe tägliche Auslastung vergrößert Kraftstoffeinsparungen, und dediziertes Depot-Laden erleichtert Infrastrukturherausforderungen. Elektrische Last-Mile-Transporter, Klasse-8-Traktoren mit Megawatt-Ladung und batteriewechselnde Taxis finden Traktion In Märkten, wo Null-Emissions-Zonen und Staugebühren Verbrennungsflotten bestrafen. Zweckgebaute kommerzielle Packungen bevorzugen lange Kalenderlebensdauer und robuste Wärmetoleranz über Schlagzeilen-Reichweite und fördern Chemie-Diversifizierung In LFP und Natrium-Ionen.

Nach Antriebstechnologie: BEV-Dominanz mit PHEV-Wiederaufleben

Batterieelektrofahrzeuge repräsentierten 71,46% des Marktes für Batteriesysteme für Elektrofahrzeuge im Jahr 2024 und behalten Führungsstatus, da Regulierungen zunehmend Verbrennungsmotoren ausschleichen. Dedizierte BEV-Plattformen optimieren Skateboard-Architekturen, senken den Schwerpunkt und ermöglichen Integration fortschrittlicher Fahrassistenzsysteme.

Stecker-In-Hybride, die mit 14,09% CAGR wachsen, adressieren Infrastrukturlücken und psychologische Reichweitenbedenken In Vorstädten und ländlichen Gebieten. Eine neue Generation hochenergetischer Packungen liefert bis zu 400 km reine Elektroreichweite, reduziert Benzinabhängigkeit bei Beibehaltung von Langstreckenflexibilität. Flottenbetreiber In Europa nutzen Steuervorteile im Zusammenhang mit Null-Emissions-Kilometeranteil und beschleunigen Unternehmens-PHEV-Aufnahme. Hybridfahrzeuge ohne Stecker-In-Fähigkeit erreichen allmählich ein Plateau, da Verbraucher zu Stecker-fähigen Modellen übergehen, die Anreizberechtigungen maximieren.

Geografische Analyse

Asien-Pazifik behielt 64,32% Anteil des Marktes für Batteriesysteme für Elektrofahrzeuge im Jahr 2024, verankert durch eine integrierte Lieferkette, die sich von Mineralverarbeitung über Zellassemblierung bis zur Fahrzeugfertigung erstreckt. China allein unterstützt ein signifikantes Wachstum bis 2030, da die inländische Nachfrage stark bleibt und Exporte steigen, besonders nach Südostasien und Lateinamerika. Japan vorantreibt Festkörperforschung, während Korea zu hochmanganhaltigen Chemien schwenkt, um Wettbewerbsfähigkeit zurückzugewinnen. Staatliche Anreizausrichtung und koordinierte Infrastrukturausgaben verstärken weiterhin das regionale Ökosystem.

Nordamerika verzeichnet den zweitgrößten Markt, der Inflation Reduktion Act lenkt 369 Milliarden USD In Cleantech-Finanzierung und setzt eskalierte kritische Mineralienschwellen, wodurch eine robuste Pipeline neuer Gigafactories und Midstream-Raffinerieprojekte entsteht. Ähnlich schreitet Europa mit 9,40% CAGR aufgrund seiner Grün Deal-Politiken und der Europäischen Batterienallianz voran. Strategische Autonomie treibt lokalisierte Kathodenproduktion und Zellassemblierung voran, finanziert durch öffentlich-Privat Gelenk Ventures. Deutschland führt Forschungspartnerschaften an, die siliziumreiche Anoden vorantreiben, während Spanien und Frankreich sich auf Massenmarkt-Lithiumeisenphosphat fokussieren.

Die Region Naher Osten & Afrika verzeichnet das höchste regionale Wachstum mit 15,74% CAGR. Saudi-Arabien-Arabien-Arabien investiert 6 Milliarden USD In einen integrierten Batteriekomplex zur Diversifizierung seiner Wirtschaft und Sicherung nachgelagerter Automobilfertigungen. Die Vereinigten Arabischen Emirate streben 25% Elektrofahrzeug-Durchdringung bis 2035 an und verankern Ladekorridor-Aufbauten entlang der Inter-Emirat-Autobahnen. Frühe Projekte In Ghana, Marokko und Ruanda profitieren von Konzessionsfinanzierung und technischer Entwicklungshilfe und positionieren den Kontinent für lokalisierte Zweirad- und leichte Nutzfahrzeug-Elektrifizierung.

Wettbewerbslandschaft

Hohe Marktkonzentration besteht fort, mit CATL als Marktführer. Sein Skalenvorteil stammt aus vertikaler Integration, die Bergbaupartnerschaften, Zellherstellung und Batterie-Swapping-Netzwerke abdeckt. BYD nutzt interne Fahrzeugproduktion zur Optimierung von Klinge-Batterie-Formaten, während koreanische Etablierte hochnickelhaltige Chemien und Automobil-Grad-Qualitätsprozesse betonen, um Prämie-Nischen zu verteidigen. Japanische Hersteller fokussieren auf Festkörper-Patente und Keramikseparator-Expertise und stellen Gelenk Ventures mit globalen OEMs auf, um Kommerzialisierung zu beschleunigen.

Technologiedifferenzierung prägt strategische Positionierung. Chinesische Lieferanten erweitern Lithiumeisenphosphat-Kapazitäten, um Preispunkte In Einstiegssegmenten zu unterbieten, während westliche Ventures kobaltfreie hochmangan-Kathoden priorisieren, um regulatorische Beschaffungsschwellen zu erfüllen. Geistiges Eigentum um Festkörper-Elektrolyte bleibt auf eine Handvoll Spieler konzentriert und begrenzt schnelle Nachfolger. Unterdessen ziehen Batterie-als-eine-Dienstleistung-Geschäftsmodelle, die Zelleigentum von Fahrzeugen entkoppeln, Mobilitätsplattform-Investitionen an und setzen die Bühne für wiederkehrende Umsatz-Ökosysteme.

Geopolitische Gegenwinds beeinflussen nun Beschaffungsstrategien. Foreign-Entity-von-Concern-Regeln In den Vereinigten Staaten beschränken Anreizberechtigungen für Zellen mit chinesischen Materialien. Europäische Importzölle und Kohlenstoffgrenzausgleiche könnten folgen. Folglich diversifizieren Gelenk Ventures, Minderheitsbeteiligungen und langfristige Lieferverträge Beschaffung und hedgen Einhaltung-Risiken.

Marktführer der Batteriesysteme für Elektrofahrzeuge Industrie

-

Panasonic Corporation

-

Samsung SDI Co Ltd

-

Contemporary Amperex Technologie Co., Limited. (CATL)

-

BYD Co. Ltd.

-

LG Energie Lösung Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: CATL brachte seine Naxtra-Natrium-Ionen-Batterie mit 175 Wh/kg Dichte, 90% Leistungserhalt bei -40°C und Massenproduktionsbereitschaft auf den Markt.

- April 2025: Murata Herstellung und QuantumScape begannen Zusammenarbeit bei Keramikfilm-Skala-hoch für Festkörperseparatoren.

- März 2025: Ein führender Autohersteller unterzeichnete ein hochvolumiges Batterielieferabkommen von über 100 GWh für uns-basierte Produktion ab 2028.

- Februar 2025: Volkswagen und CATL erweiterten ihre Kooperation In China zur Kodifizierung der nächsten Generation Lithium-Ionen-Pack-Architektur.

Berichtsumfang für globalen Batteriesysteme für Elektrofahrzeuge Markt

Batteriesystem bedeutet ein komplettes Energiespeichersystem, einschließlich Batteriezelle, Batteriemodul, Batteriemanagementsystem, Zellausgleichsschaltkreis, Überwachung und Sensorik, Thermomanagementsystem, Sicherheitsmanagementsystem und physische Integration sowie Algorithmen und Quellcode dazu.

Der Markt für Batteriesysteme für Elektrofahrzeuge ist segmentiert nach Typ, Fahrzeugtyp und Geografie. Nach Typ ist der Markt segmentiert als Lithium-Ionen, Nickel-Metall-Hydrid-Batterien, Blei-Säure-Batterien, Ultrakondensatoren und andere. Nach Fahrzeugtyp ist der Markt segmentiert als Personenkraftwagen und Nutzfahrzeuge. Nach Geografie ist der Markt segmentiert als Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten und Afrika.

Der Bericht bietet Marktgröße und Prognosen für alle oben genannten Segmente im Wert (USD).

| Lithium-Ionen |

| Nickel-Metall-Hydrid |

| Blei-Säure |

| Ultrakondensatoren |

| Festkörper und andere |

| NMC |

| NCA |

| LFP |

| LMO |

| Natrium-Ionen und emerging |

| Personenkraftwagen |

| Nutzfahrzeuge |

| Batterieelektrofahrzeug (BEV) |

| Plug-in-Hybridfahrzeug (PHEV) |

| Hybridfahrzeug (HEV) |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Übriges Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Niederlande | |

| Russland | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Japan | |

| Südkorea | |

| Indien | |

| Australien | |

| Thailand | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Türkei | |

| Südafrika | |

| Ägypten | |

| Übriger Naher Osten und Afrika |

| Nach Batterietyp | Lithium-Ionen | |

| Nickel-Metall-Hydrid | ||

| Blei-Säure | ||

| Ultrakondensatoren | ||

| Festkörper und andere | ||

| Nach Batteriechemie | NMC | |

| NCA | ||

| LFP | ||

| LMO | ||

| Natrium-Ionen und emerging | ||

| Nach Fahrzeugtyp | Personenkraftwagen | |

| Nutzfahrzeuge | ||

| Nach Antriebstechnologie | Batterieelektrofahrzeug (BEV) | |

| Plug-in-Hybridfahrzeug (PHEV) | ||

| Hybridfahrzeug (HEV) | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Übriges Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Niederlande | ||

| Russland | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Südkorea | ||

| Indien | ||

| Australien | ||

| Thailand | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Südafrika | ||

| Ägypten | ||

| Übriger Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Warum ist Asien-Pazifik der größte regionale Beitragsgeber zum Markt für Batteriesysteme für Elektrofahrzeuge?

Eine integrierte Lieferkette von Mineralverarbeitung bis Fahrzeugassemblierung, gekoppelt mit aggressiven Kaufsubventionen und Infrastrukturausgaben, ermöglicht der Region, 64,32% der globalen Umsätze zu befehlen.

Welche Chemie gewinnt nach Lithium-Ionen die schnellste Dynamik?

Natrium-Ionen zeigt die höchste CAGR von 44,16% dank kostengünstiger Rohstoffe und robuster Kältetemperatur-Leistung.

Wie werden Festkörperbatterien das Marktwachstum bis 2030 beeinflussen?

Festkörperzellen wachsen mit 39,92% CAGR und steigern Energiedichte und Sicherheit; sie sollen materiellen Anteil erobern, sobald Herstellungskosten Parität mit Lithium-Ionen-Packungen erreichen.

Was beschränkt die Batteriesysteme für Elektrofahrzeuge Industrie trotz starker Nachfrage?

Kritische Mineralienkonzentration, Thermisch-Runaway-Rückrufe und sich entwickelnde Handelsbarrieren beeinflussen gemeinsam die CAGR-Prognose.

Welches Fahrzeugsegment bietet die attraktivste Wachstumschance?

Nutzfahrzeuge führen mit 19,47% CAGR, da Flottenbetreiber schnelle Gesamtbetriebskosten-Vorteile ableiten und Null-Emissions-Zonen-Mandate erfüllen.

Seite zuletzt aktualisiert am: