Marktanalyse für Batterieelektrolyte

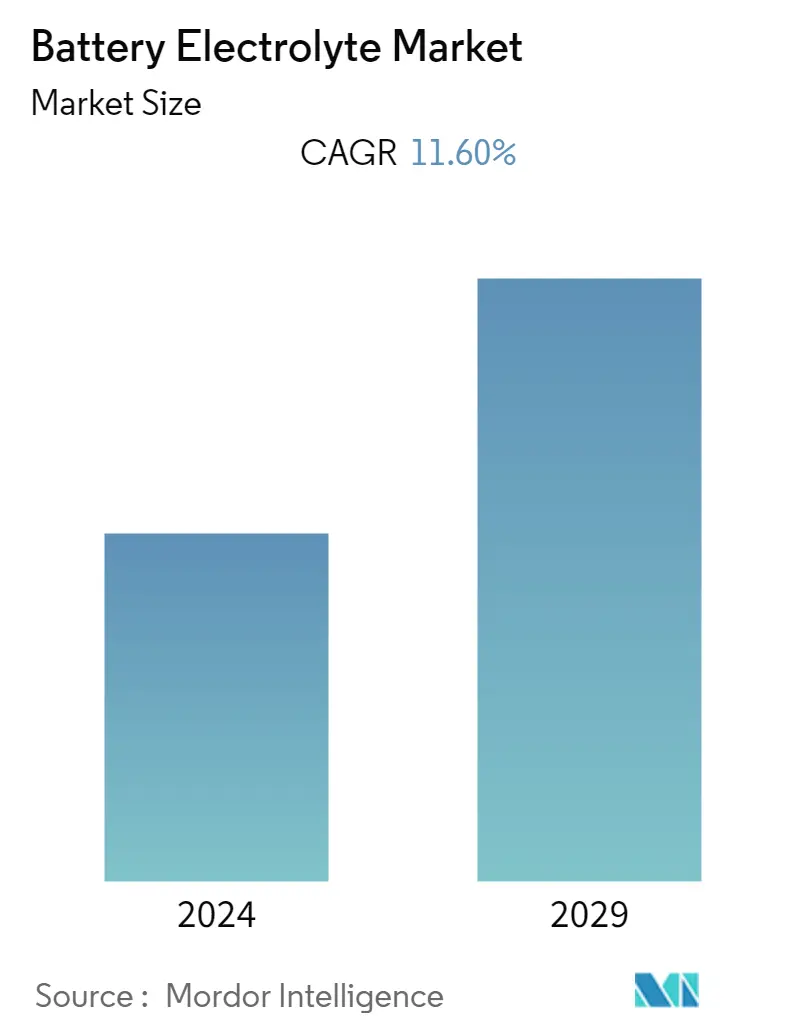

Die globale Marktgröße für Batterieelektrolyte wurde bis Ende dieses Jahres auf etwa 9,38 Milliarden US-Dollar geschätzt und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von etwa 11,6 % verzeichnen.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Derzeit hat der Markt das Niveau vor der Pandemie erreicht.

- Langfristig sind die steigende Nachfrage nach Elektrofahrzeugen und die Weiterentwicklung der Elektrolyttechnologie die wesentlichen Treiber des Marktes.

- Auf der anderen Seite stellen der Mangel an effizienten Recyclingtechnologien für Batterien und die zunehmende Besorgnis über die schädlichen Auswirkungen von Batterien auf die menschliche Gesundheit ein Markthindernis dar.

- Angesichts der sinkenden Kosten für Solar-Photovoltaik-Module (PV) und zugehörige Systeme bieten unterstützende globale Initiativen zur Beseitigung des Kohlenstoffausstoßes und zur Förderung erneuerbarer Energien sowie technologische Innovationen den Marktteilnehmern für Batterieelektrolyte zahlreiche Möglichkeiten.

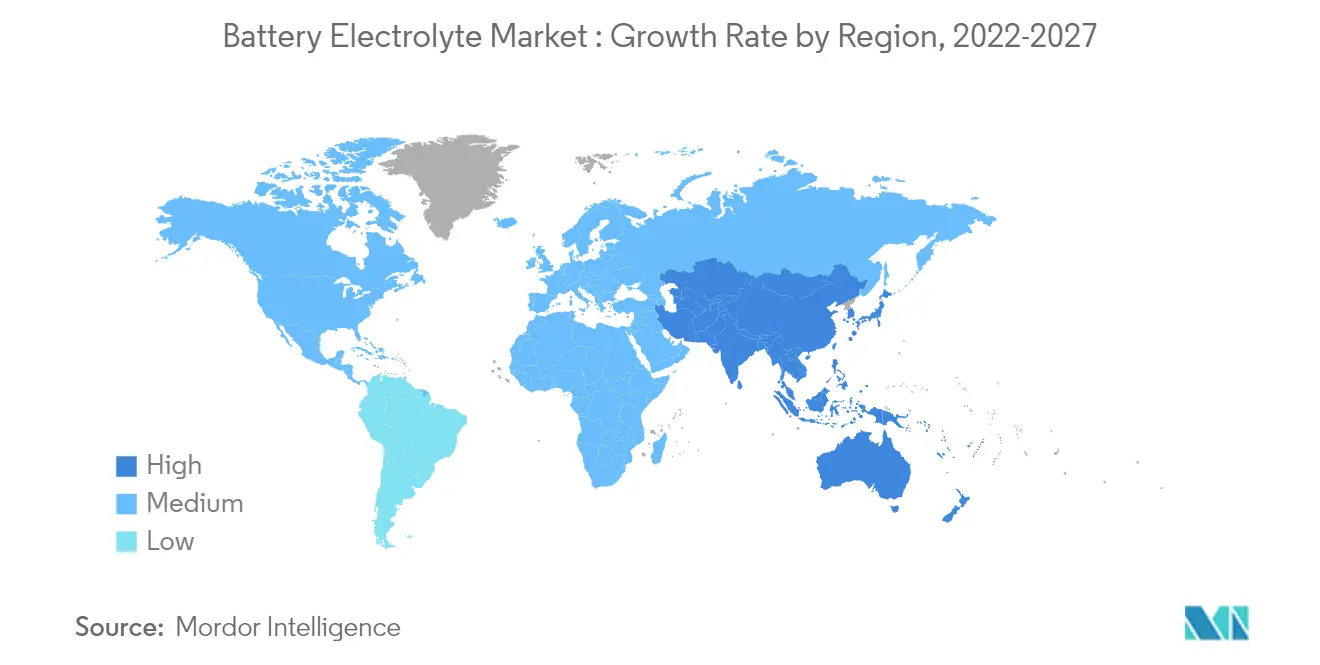

- Der asiatisch-pazifische Raum wird voraussichtlich der größte und am schnellsten wachsende Markt sein, wobei der Großteil der Nachfrage aus Ländern wie China, Indien und Japan usw. kommt.

Markttrends für Batterieelektrolyte

Lithium-Ionen-Batterie wird voraussichtlich den Markt dominieren

- Die Lithium-Ionen-Batterien wurden ursprünglich für den Unterhaltungselektronikbereich entwickelt, da diese Batterien eine große Anzahl von Ladezyklen überstehen und ein hohes Kapazitäts-Gewichts-Verhältnis sowie eine hohe Energiedichte aufweisen, was sie ideal für Anwendungen in der Unterhaltungselektronik macht.

- Es wird erwartet, dass die zunehmende Urbanisierung und die zunehmenden Konsumausgaben weltweit die Nachfrage nach technisch fortschrittlichen Geräten ankurbeln werden, was wiederum zu einem Anstieg der Nachfrage nach Lithium-Ionen-Batterien führen wird.

- Li-Ionen-Batterien erfreuen sich vor allem aufgrund ihres günstigen Kapazitäts-Gewichts-Verhältnisses immer größerer Beliebtheit als andere Batterietypen. Weitere Faktoren, die zu seiner Einführung beitragen, sind eine bessere Leistung, eine höhere Energiedichte und ein sinkender Preis.

- Der Preis von Lithium-Ionen-Batterien ist in der Regel höher als bei anderen Batterien. Führende Marktteilnehmer investieren jedoch, um Größenvorteile zu erzielen, und investieren in Forschungs- und Entwicklungsaktivitäten, um ihre Leistung und Preise zu verbessern.

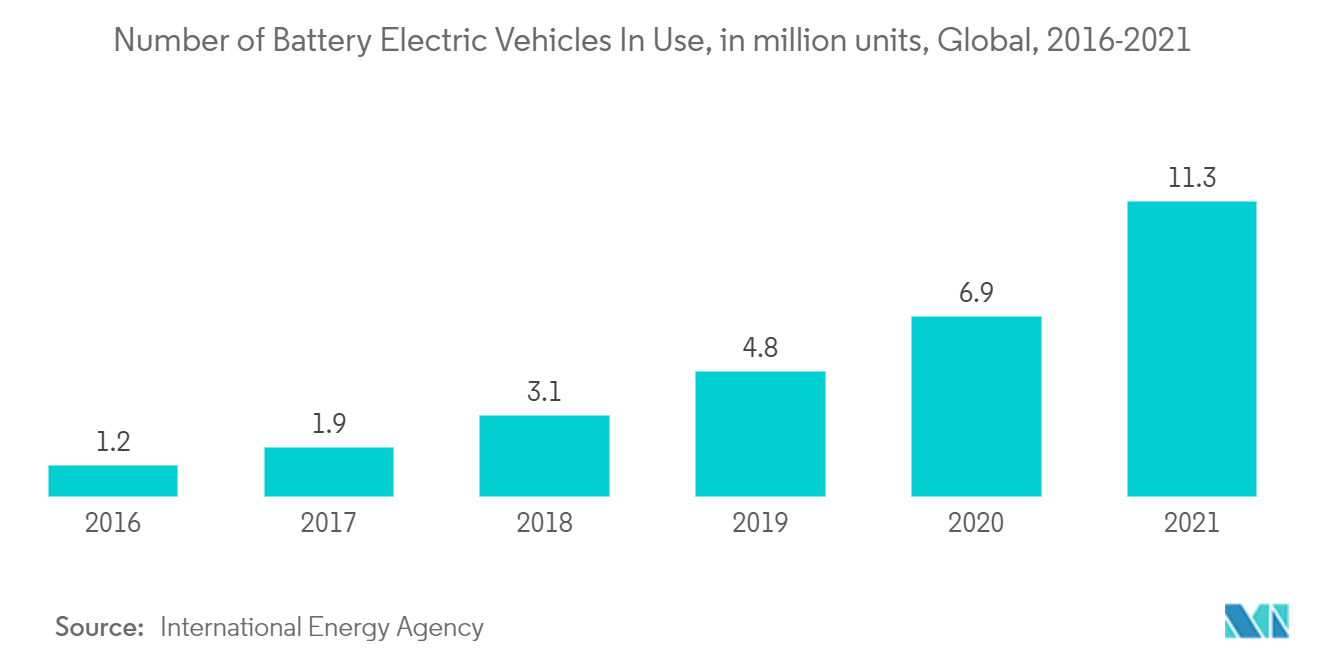

- Darüber hinaus hat die Entstehung neuer und spannender Märkte durch Elektrofahrzeuge und Energiespeichersysteme (ESS) die Nachfrage nach Li-Ionen-Batterien sowohl für gewerbliche als auch private Anwendungen angekurbelt. ESS sind in Verbindung mit erneuerbaren Energien wie Wind, Sonne oder Wasser technisch und wirtschaftlich realisierbar, um die Netzstabilität deutlich zu erhöhen. Ende 2021 waren weltweit fast 11,3 Millionen batterieelektrische Fahrzeuge (BEVs) im Einsatz. Darüber hinaus wurde die weltweite Flotte um mehr als vier Millionen neue batterieelektrische Fahrzeuge erweitert, die seit 2016 stetig wächst.

- Darüber hinaus ist in den letzten Jahren die Nachfrage nach Li-Ionen-Batterien in der Rechenzentrumsbranche aufgrund des technologischen Fortschritts und sinkender Kosten gestiegen. Steigende Investitionen in den Bau von Rechenzentren, insbesondere in den Entwicklungsländern Asiens, dürften die Nachfrage nach Lithium-Ionen-Batterien im Prognosezeitraum weiter stützen.

- LIB-Produktionsstätten befinden sich hauptsächlich im asiatisch-pazifischen Raum, in Nordamerika und in Europa. Außerdem gab die Panasonic Corporation im Februar 2022 bekannt, dass ihr Energieunternehmen in ihrer Wakayama-Fabrik im Westen Japans eine Produktionsanlage errichten wird, um neue, große 4680 (46 Millimeter breit und 80 Millimeter hoch) zylindrische Lithium-Ionen-Batterien für Elektrofahrzeuge (EVs) herzustellen ).

- Aufgrund der oben genannten Punkte wird daher erwartet, dass Lithium-Ionen-Batterien im Prognosezeitraum den Markt für Batterieelektrolyte dominieren werden.

Es wird erwartet, dass der asiatisch-pazifische Raum den Markt dominieren wird

- Der asiatisch-pazifische Raum dominiert den Markt mit der zunehmenden Verwendung von Batterien in verschiedenen Sektoren wie Automobilen, Solar-PV, elektronischen Geräten und Rechenzentren. Unter allen Ländern im asiatisch-pazifischen Raum wird China voraussichtlich das führende Land sein und den Großteil des Umsatzes mit elektronischen Geräten erzielen. Darüber hinaus ist das Land Marktführer bei Solar-PV-Projekten (einschließlich Dach- und Freilandprojekten) und beim Automobilverkauf.

- Mit der zunehmenden Einführung von Elektrofahrzeugen und Batteriespeichersystemen in Solar-PV-Projekten wird erwartet, dass der Einsatz von Lithium-Ionen-Batterien im Prognosezeitraum zunehmen wird. Daher könnte eine solche Situation den Markt für Batterieelektrolyte in der Region ankurbeln.

- Indien verzeichnete in den letzten Jahren ein deutliches Wachstum bei der Installation von Solar- und Windkraftanlagen. Im Zeitraum 2010 bis 2021 stieg die Windkrafterzeugungskapazität des Landes um mehr als das 2,5-fache, während die Solarstromerzeugungskapazität im gleichen Zeitraum um mehr als das 400-fache stieg.

- Die Qualität der Netzinfrastruktur des Landes ist nach wie vor schlecht, was es für Netzbetreiber schwierig macht, die Stromerzeugung aus erneuerbaren Energiequellen zu integrieren. Trotz dieser Probleme war das Land größtenteils auf alternative Methoden wie alternative Stromerzeugungsquellen (Generatoren, ESS, Batterien usw.) angewiesen, um den Spitzenbedarf zu decken.

- Darüber hinaus wird mit der zunehmenden Verbreitung von Elektrofahrzeugen und der günstigen Regierungspolitik in China ein Anstieg des Einsatzes von Lithium-Ionen-Batterien erwartet, was sich voraussichtlich positiv auf das Marktwachstum im Prognosezeitraum auswirken wird. Die zunehmende Verbreitung von Telekommunikationsdiensten bietet eine Chance für das Wachstum des Batterieelektrolytmarktes in China.

- Darüber hinaus hat der chinesische Hersteller Bslbatt Battery im August 2022 eine verbesserte Version seiner Lithium-Ionen-Batterie für Privathaushalte vorgestellt. Das Gerät verfügt über eine Speicherkapazität von 5,12 bis 12,8 kWh und ist in der Lage, bis zu 6.000 Ladezyklen im Dauerbetrieb zu gewährleisten.

- Aufgrund der oben genannten Punkte wird daher erwartet, dass der asiatisch-pazifische Raum im Prognosezeitraum dominieren und die am schnellsten wachsende Region sein wird.

Überblick über die Batterieelektrolyte-Branche

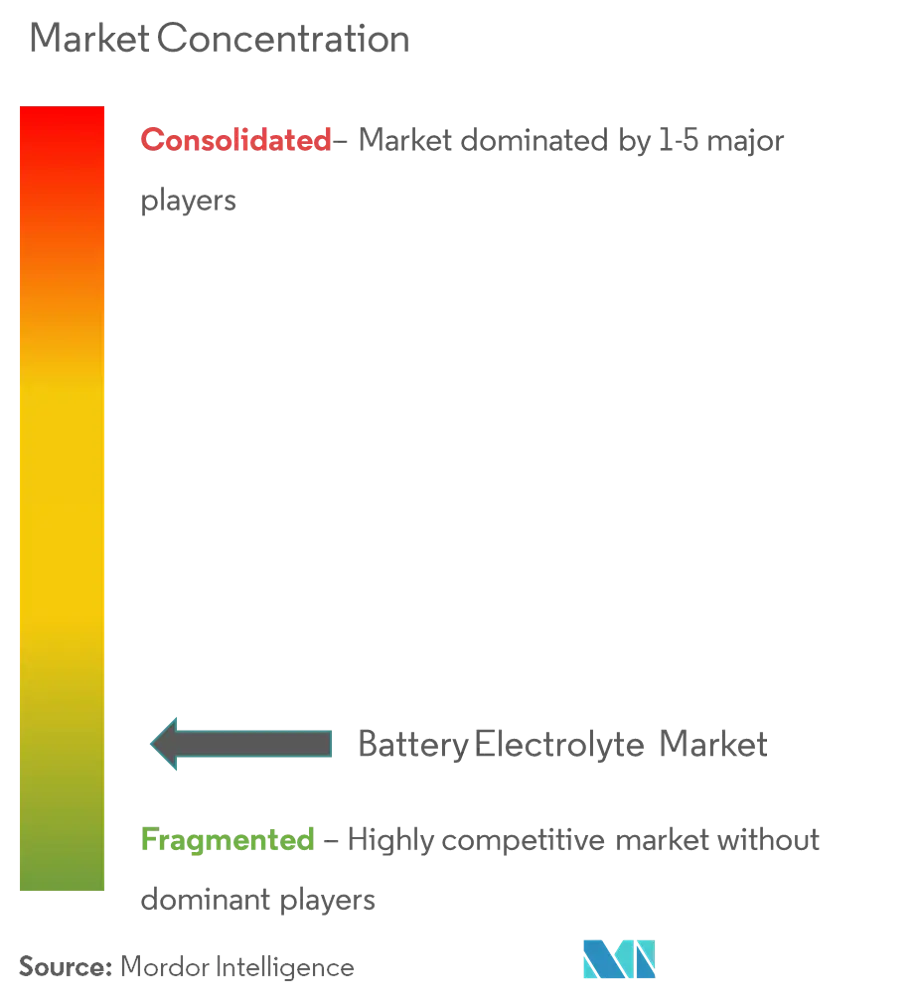

Der Markt für Batterieelektrolyte ist von Natur aus mäßig fragmentiert. Zu den wichtigsten Marktteilnehmern (in keiner bestimmten Reihenfolge) gehören unter anderem Mitsubishi Chemical Holdings Corporation, Ube Industries Ltd, Shenzhen Capchem Technology Co. Ltd, 3M Co. und Targray Industries Inc.

Marktführer für Batterieelektrolyte

Targray Industries Inc.

3M Co.

Shenzhen Capchem Technology Co. Ltd

Ube Industries Ltd.

Mitsubishi Chemical Holdings Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Batterieelektrolyte

- Im Februar 2022 kündigte US Vanadium eine erweiterte Kaufvereinbarung an, nach der das in Österreich ansässige Unternehmen Enerox, das unter seinem Markennamen CellCube Vanadium-Redox-Flow-Batteriesysteme (VRFB) verkauft, bis zu 3 Millionen zusätzliche Liter Ultrahochwasser von US Vanadium pro Jahr erwerben kann -reiner Elektrolyt mit einer Preisobergrenze über die nächsten fünf Jahre. Die Vereinbarung erweitert den ursprünglichen Kaufvertrag über 580.000 Liter/Jahr US-Vanadiumelektrolyt, der im September 2021 bekannt gegeben wurde.

- Im Januar 2022 lizenzierte Nexeon Limited, ein Anbieter von fortschrittlichen Silizium-Anodenmaterialien für Lithium-Ionen-Batterien der nächsten Generation, seine NSP-1-Technologie an den Hochleistungsmaterialriesen SKC Co. Ltd. Der Schritt stellt sicher, dass Kunden weltweit schnellen und zuverlässigen Zugriff darauf haben diese strategischen Materialien

Segmentierung der Batterieelektrolyte-Branche

Der Batterieelektrolyt ist eine Lösung in Batterien. Je nach Batterietyp kann es sich um eine flüssige oder pastöse Substanz handeln. Unabhängig vom Batterietyp dient der Elektrolyt jedoch demselben Zweck, dh er transportiert positiv geladene Ionen zwischen den Kathoden- und Anodenanschlüssen. Der Markt für Batterieelektrolyte ist nach Batterietyp und Elektrolyttyp, Endbenutzer und Geografie segmentiert. Nach Batterietyp und Elektrolyttyp ist der Markt in Blei-Säure-Batterien (flüssiger Elektrolyt und Gel-Elektrolyt), Lithium-Ionen-Batterien (fester Elektrolyt, Gel-Elektrolyt und flüssiger Elektrolyt), Durchflussbatterien (Vanadium und Zinkbromid) und andere Batterietypen unterteilt und Elektrolyttypen. Nach Endverbraucher ist der Markt in Elektrofahrzeuge, Energiespeicher, Unterhaltungselektronik und andere Endverbraucher unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Batterieelektrolytmarkt in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (Milliarden US-Dollar) erstellt.

| Bleisäure | Flüssiger Elektrolyt |

| Gelelektrolyt | |

| Lithium-Ionen | Fester Elektrolyt |

| Gelelektrolyt | |

| Flüssiger Elektrolyt | |

| Flow-Batterie | Vanadium |

| Zinkbromid | |

| Andere Batterietypen und Elektrolyttypen |

| Elektrisches Fahrzeug |

| Energiespeicher |

| Unterhaltungselektronik |

| Andere Endbenutzer |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Südamerika |

| Naher Osten und Afrika |

| Batterietyp und Elektrolyttyp | Bleisäure | Flüssiger Elektrolyt |

| Gelelektrolyt | ||

| Lithium-Ionen | Fester Elektrolyt | |

| Gelelektrolyt | ||

| Flüssiger Elektrolyt | ||

| Flow-Batterie | Vanadium | |

| Zinkbromid | ||

| Andere Batterietypen und Elektrolyttypen | ||

| Endbenutzer | Elektrisches Fahrzeug | |

| Energiespeicher | ||

| Unterhaltungselektronik | ||

| Andere Endbenutzer | ||

| Erdkunde | Nordamerika | |

| Europa | ||

| Asien-Pazifik | ||

| Südamerika | ||

| Naher Osten und Afrika | ||

Häufig gestellte Fragen zur Marktforschung für Batterieelektrolyte

Wie groß ist der Markt für Batterieelektrolyte?

Der Markt für Batterieelektrolyte wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 11,60 % verzeichnen.

Wer sind die Hauptakteure auf dem Batterieelektrolyt-Markt?

Targray Industries Inc., 3M Co., Shenzhen Capchem Technology Co. Ltd, Ube Industries Ltd., Mitsubishi Chemical Holdings Corporation sind die wichtigsten Unternehmen, die auf dem Markt für Batterieelektrolyte tätig sind.

Welches ist die am schnellsten wachsende Region im Batterieelektrolyt-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Batterieelektrolyt-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Batterieelektrolytmarkt.

Welche Jahre deckt dieser Markt für Batterieelektrolyte ab?

Der Bericht deckt die historische Marktgröße des Batterieelektrolyt-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Batterieelektrolyt-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über Batterieelektrolyte

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Batterieelektrolyten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Batterieelektrolyte-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.