Marktanalyse für Lebensmitteldosen in Asien und Afrika

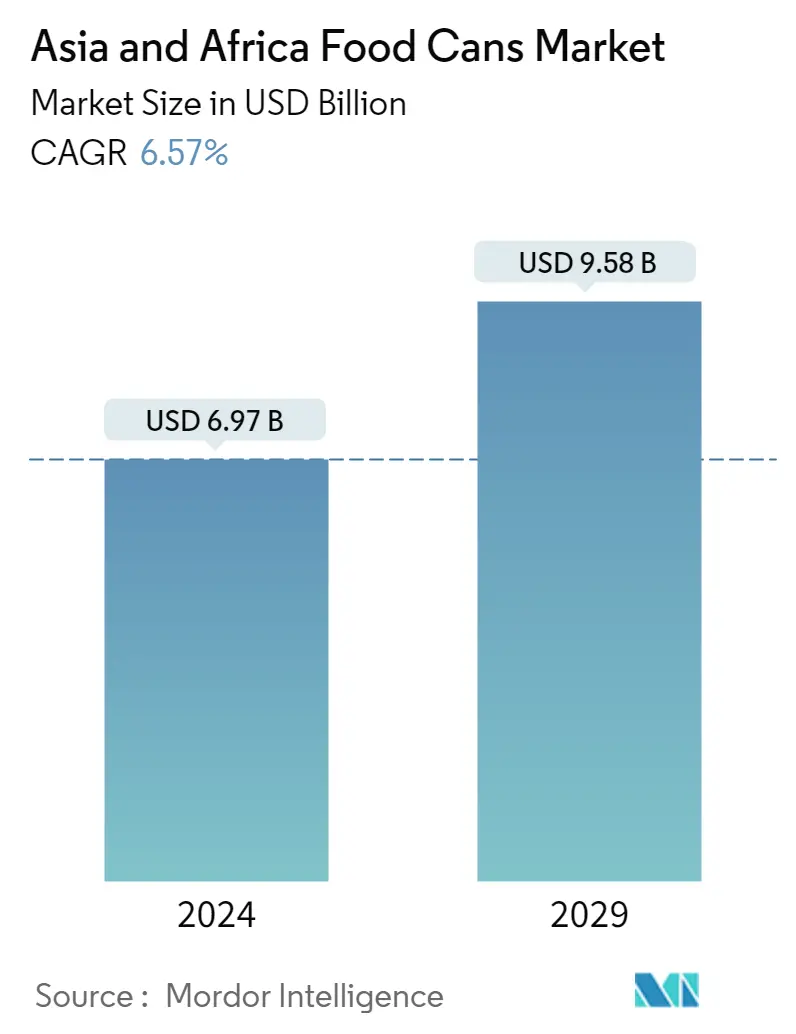

Die Marktgröße für Lebensmitteldosen in Asien und Afrika wird im Jahr 2024 auf 6,97 Milliarden US-Dollar geschätzt und soll bis 2029 9,58 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,57 % im Prognosezeitraum (2024–2029) entspricht.

COVID-19 hat eine Reihe von Veränderungen im Lebensmittelkonsum mit sich gebracht. Das Kaufverhalten von Nahrungsmitteln und Lebensmitteln verdeutlichte die sich ändernden Verbraucherpräferenzen. haltbare Lebensmittel und Konserven standen ganz oben auf der Einkaufsliste. Darüber hinaus wurden neuere Produkte auf immunstärkende Inhaltsstoffe und ernährungsphysiologische Aspekte ausgerichtet. Tiefkühlkost erfreute sich bei asiatischen Verbrauchern inmitten der COVID-19-Pandemie eines Wachstums während der Lockdowns und der sich verschärfenden Wirtschaftslage.

- Die hervorragenden Konservierungseigenschaften und die strukturelle Integrität der Metalldosen, die eine längere Haltbarkeit bieten, haben in der Lebensmittelverpackungsindustrie in Asien und Afrika zu einem hohen Einsatz von Metalldosen geführt. Verpackte Lebensmittel und Fertiggerichte sind für viele Verbraucher aufgrund ihres hektischen Lebensstils und ihrer Arbeitspläne zu einem Grundnahrungsmittel geworden. Laut dem Population Reference Bureau lag der Urbanisierungsgrad (Prozentsatz der städtischen Bevölkerung an der Gesamtbevölkerung) im Jahr 2019 weltweit bei etwa 54 %.

- Laut IIED wurde der Anteil der weltweiten städtischen Bevölkerung, die in der Region lebt, in den asiatischen Pendants im Jahr 2020 auf 53,9 % geschätzt. Außerdem wird Afrika voraussichtlich die schnellste städtische Wachstumsrate der Welt aufweisen, d. h. bis 2050 Afrika In Städten könnten weitere 950 Millionen Menschen leben.

- Die Metallindustrie in den jeweiligen Regionen weist insgesamt einen florierenden Trend auf. In Afrika werden aufgrund der Umstellung von verzinnten Stahldosen auf Aluminiumdosen voraussichtlich zwischen 100 und 200 Millionen ZAR pro Jahr in die Altmetall- und Recyclingindustrie fließen. Außerdem könnte die Branche weiteren 2.000 bis 3.000 Menschen eine Einnahmequelle durch das Sammeln und Verkaufen gebrauchter Dosen bieten, so der renommierte Getränkedosenhersteller Nampak Bevcan.

- Asiatische Trends vermischen sich mit dem Wachstum Südostasiens. Mehrere Hersteller aus China und Japan haben ihre Präsenz in der Region erweitert. Beispielsweise hat sich die Showa Aluminium Can Corporation im Rahmen ihres Projekts 2020+ auf die mittelfristige Wachstumsbeschleunigung ihres Geschäfts konzentriert, indem sie auf Südostasien abzielt.

- Ab Oktober 2020 wurden dann mehrere große Stahlprojekte in Südostasien durch chinesische Investitionen unterstützt. Gleichzeitig erlangte Berichten zufolge Südostasien Aufmerksamkeit, da immer mehr Lebensmittelunternehmen von Kunststoffbehältern auf recycelbare Dosen umstiegen. UACJ Corporation, ein in Tokio ansässiges Unternehmen, wird voraussichtlich bis 2021 die Produktionskapazität von Aluminiumblechen in seinen südostasiatischen Werken steigern.

Markttrends für Lebensmitteldosen in Asien und Afrika

Obst und Gemüse sollen das Marktwachstum vorantreiben

- Obst- und Gemüsekonserven kosten im Vergleich zu gefrorenen Alternativen oder frischen Alternativen weniger, ohne dass die Ernährung beeinträchtigt wird. Der einzige Nachteil von Gemüsekonserven ist der Natriumgehalt, aber Verbraucher können Versionen mit niedrigerem Natriumgehalt wählen oder das Gemüse abspülen.

- Laut dem im Januar 2021 veröffentlichten Bericht der UN-Agentur könnten sich 1,3 Milliarden Südasiaten keine gesunde Ernährung leisten. Darüber hinaus hat die Pandemie die Preise für Obst, Gemüse und Milchprodukte erhöht, sodass Obst- und Gemüsekonserven eine bessere Option darstellen.

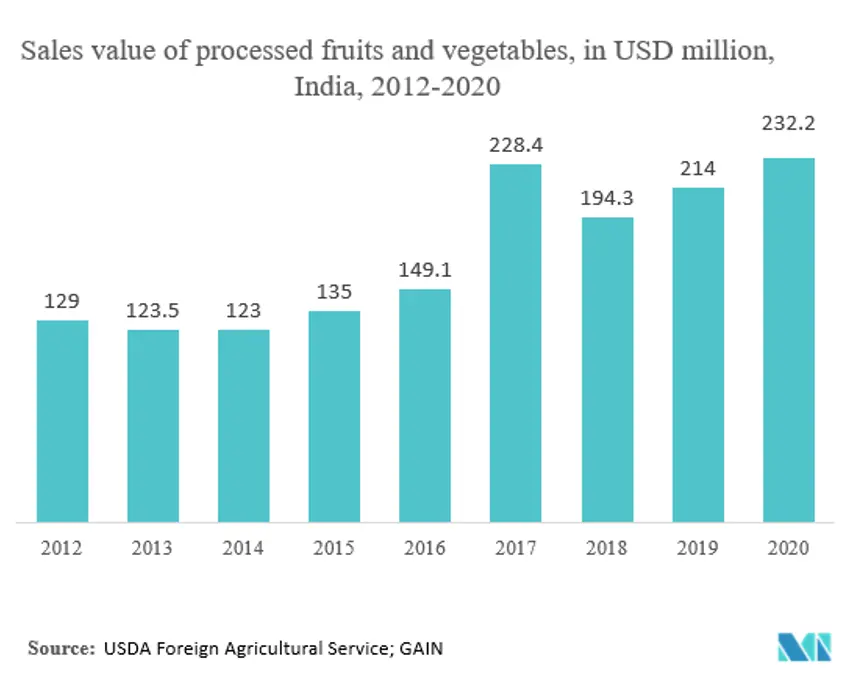

- Aus Produktionssicht sind Indien und China die Hauptproduzenten von Gemüse und Obst. Nach Angaben der Ernährungs- und Landwirtschaftsorganisation produzierte China im Jahr 2019 588,26 Millionen Tonnen frisches Gemüse, gefolgt von Indien mit 132,03 Millionen Tonnen. Der Massenanbau von Gemüse bietet Möglichkeiten für die Konservenherstellung, um die Haltbarkeit zu verlängern.

- Die Exporte lösen auch eine Qualitätsverbesserung bei den Exporten von Gemüse- und Obstkonserven aus. Laut einem von China und Kanada unterzeichneten Memorandum gelten beispielsweise für chinesische Gemüsekonserven besondere Exportanforderungen.

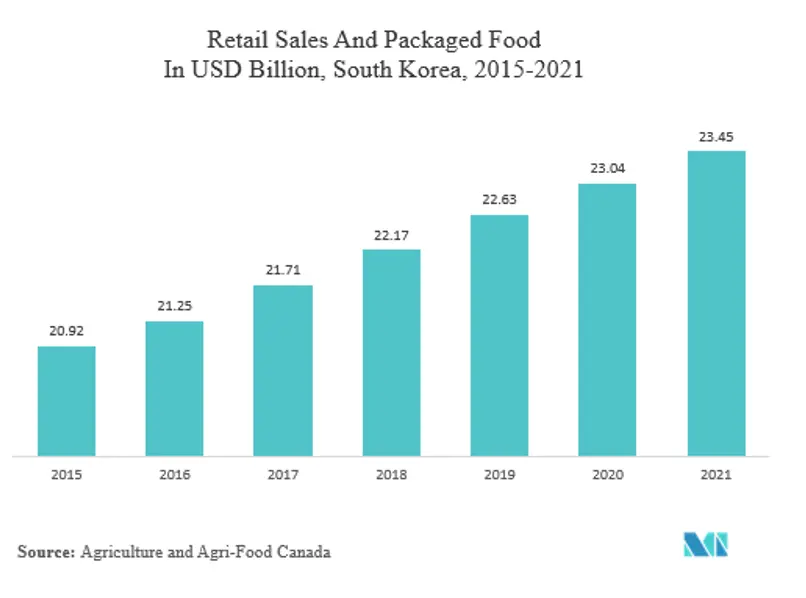

Südkorea verzeichnet erhebliche Wachstumsraten

- Südkorea verzeichnete ein Wachstum bei Artikeln wie verarbeitetem Fleisch, Gemüse und verarbeitetem Gemüse. Laut der Nationalen Statistikdatenbank Koreas (KOSIS) stiegen die durchschnittlichen monatlichen Ausgaben für verarbeitetes Fleisch pro Haushalt im Jahr 2020 von 12.190 KRW auf 14.470 KRW.

- Ebenso stiegen die Ausgaben für Gemüse und verarbeitetes Gemüse von 33.580 KRW im Jahr 2019 auf 41.370 KRW im Jahr 2020. Das Wachstum des verarbeiteten Fleisches und Gemüses im Land erfordert daher geeignete Verpackungen, beispielsweise Dosen.

- Die Regierung bemüht sich, die Produktion von Kunststoffabfällen bis 2030 um die Hälfte zu reduzieren und die Recyclingquote von 34 % auf 70 % mehr als zu verdoppeln.

- Außerdem hat die Regierung im Mai 2020 die Standards und Spezifikationen für Lebensmittelkontaktmaterialien überarbeitet. Die Überarbeitung betrifft gemeinsame Herstellungsstandards und -spezifikationen, einschließlich verbesserter Methoden und Layouts für Lebensmittelutensilien, -behälter und -verpackungen.

- Die Standards enthalten auch Klarstellungen zur Verwendung von recycelten Kunststoffharzen. Daher fördern Regierungsinitiativen die Abkehr von Kunststoffen und anderen Materialien wie Stahl und Aluminium und treiben damit die Lebensmitteldosen des Landes voran.

- Die COVID-19-Pandemie hat eine wichtige Rolle bei der Verlagerung hin zu Konserven gespielt und damit den Markt für Lebensmitteldosen vorangetrieben. Beispielsweise stiegen laut einer Umfrage von Shinsegae im Februar 2020 die Online-Verkäufe von Konserven um beachtliche 268 %, gefolgt von Reis (187 %), Instantnudeln (175 %) und Fertiggerichten (168 %)..

Überblick über die Lebensmitteldosenindustrie in Asien und Afrika

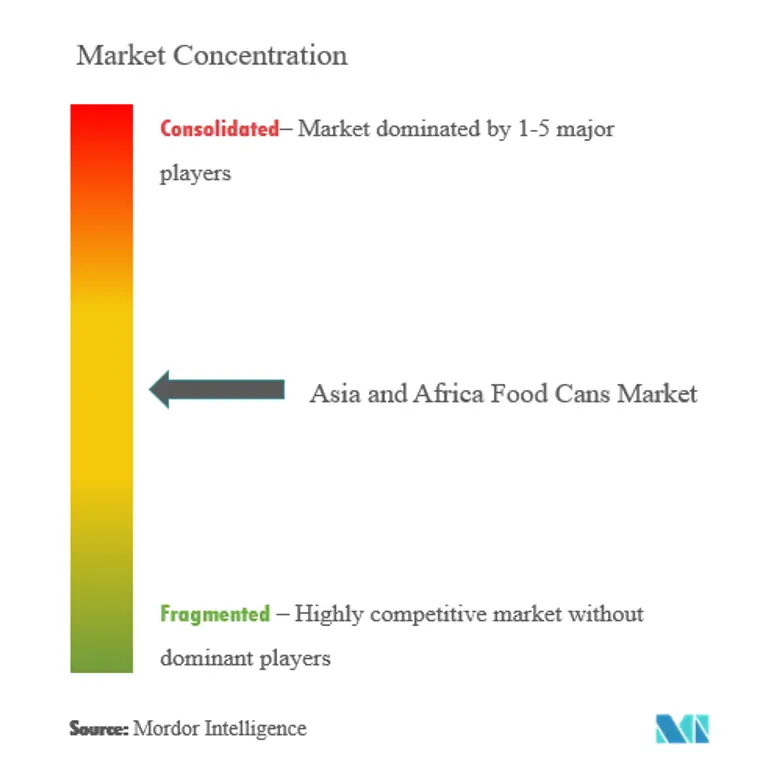

Der asiatische und afrikanische Markt für Lebensmitteldosen ist durch einen mäßigen Wettbewerb unter den wichtigsten Marktteilnehmern und eine steigende Zahl neuer Marktteilnehmer gekennzeichnet. Die Marktteilnehmer konzentrieren sich weiterhin auf Forschung und Entwicklung, um fortschrittliche Funktionen und Fähigkeiten in Mediaplayer zu integrieren. Die Unternehmen entwickeln weiterhin Innovationen und gehen strategische Partnerschaften ein, um ihren Marktanteil zu behalten.

- Februar 2021 – Die Ardagh Group hat eine Vereinbarung zur Fusion ihres Geschäftsbereichs Metallverpackung mit Gores Holdings V getroffen und so ein börsennotiertes Unternehmen geschaffen. Die Vereinbarung sieht vor, dass Gores Holdings V, eine Akquisitionsgesellschaft für besondere Zwecke, mit der Metal Packaging (AMP)-Abteilung von Ardagh fusioniert, um die neu gegründete Ardagh Metal zu bilden.

Marktführer für Lebensmitteldosen in Asien und Afrika

Asia Can Co. Ltd

kaira Can LTD

Toyo Seikan Group Holdings Ltd

ARDAGH GROUP SA

CPMC Holdings Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Lebensmitteldosen aus Asien und Afrika

- Februar 2021 – Tyson Foods und Malayan Flour Mills Berhad (MFM) gaben eine Partnerschaft bekannt, bei der Tyson Foods voraussichtlich in das vertikal integrierte Geflügelgeschäft von MFM investieren und so beiden Unternehmen mehr Lieferflexibilität bieten wird.

- November 2020 – Nestle kündigt die Ausweitung seiner Getreideproduktion in Simbabwe an. Ziel ist es, die Produktion um mehr als 30 % zu steigern.

Segmentierung der Lebensmitteldosenindustrie in Asien und Afrika

Die Lebensmitteldose ist ein Behälter zum Verteilen oder Aufbewahren von verarbeiteten Lebensmitteln, Meeresfrüchten, Fisch usw. Sie besteht aus dünnem Metall, das aufgrund seiner zunehmenden Verwendung in Lebensmittelverpackungen immer beliebter wird. Veränderte Lebensstile, wachsender Bedarf an Konserven und der steigende Bedarf an verarbeiteten Lebensmitteln kennzeichnen das Wachstum dieses Marktes. Der Markt ist nach Material, Dosentyp und Anwendung segmentiert.

| Aluminiumdosen |

| Stahl-/Blechdosen |

| 2 Stück |

| 3-teilig |

| Fisch und Meeresfrüchte |

| Früchte und Gemüse |

| Verarbeitete Lebensmittel |

| Tierfutter |

| Andere Anwendungen |

| Asien | China |

| Indien | |

| Südkorea | |

| Südostasien | |

| Afrika | Südafrika |

| Material | Aluminiumdosen | |

| Stahl-/Blechdosen | ||

| Kann Tippen | 2 Stück | |

| 3-teilig | ||

| Anwendung | Fisch und Meeresfrüchte | |

| Früchte und Gemüse | ||

| Verarbeitete Lebensmittel | ||

| Tierfutter | ||

| Andere Anwendungen | ||

| Erdkunde | Asien | China |

| Indien | ||

| Südkorea | ||

| Südostasien | ||

| Afrika | Südafrika | |

Häufig gestellte Fragen zur Marktforschung für Lebensmitteldosen in Asien und Afrika

Wie groß ist der Markt für Lebensmitteldosen in Asien und Afrika?

Die Marktgröße für Lebensmitteldosen in Asien und Afrika wird im Jahr 2024 voraussichtlich 6,97 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 6,57 % auf 9,58 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für Lebensmitteldosen in Asien und Afrika derzeit?

Im Jahr 2024 wird die Marktgröße für Lebensmitteldosen in Asien und Afrika voraussichtlich 6,97 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Lebensmitteldosen-Markt in Asien und Afrika?

Asia Can Co. Ltd, kaira Can LTD, Toyo Seikan Group Holdings Ltd, ARDAGH GROUP SA, CPMC Holdings Limited sind die größten Unternehmen, die auf dem Lebensmitteldosenmarkt in Asien und Afrika tätig sind.

Welche Jahre deckt dieser Markt für Lebensmitteldosen in Asien und Afrika ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Lebensmitteldosen in Asien und Afrika auf 6,54 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Lebensmitteldosenmarkts in Asien und Afrika für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Lebensmitteldosen in Asien und Afrika für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Lebensmitteldosen in Asien und Afrika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Lebensmitteldosen in Asien und Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Lebensmitteldosen für Asien und Afrika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.