1,6-Hexandiol-Marktanalyse

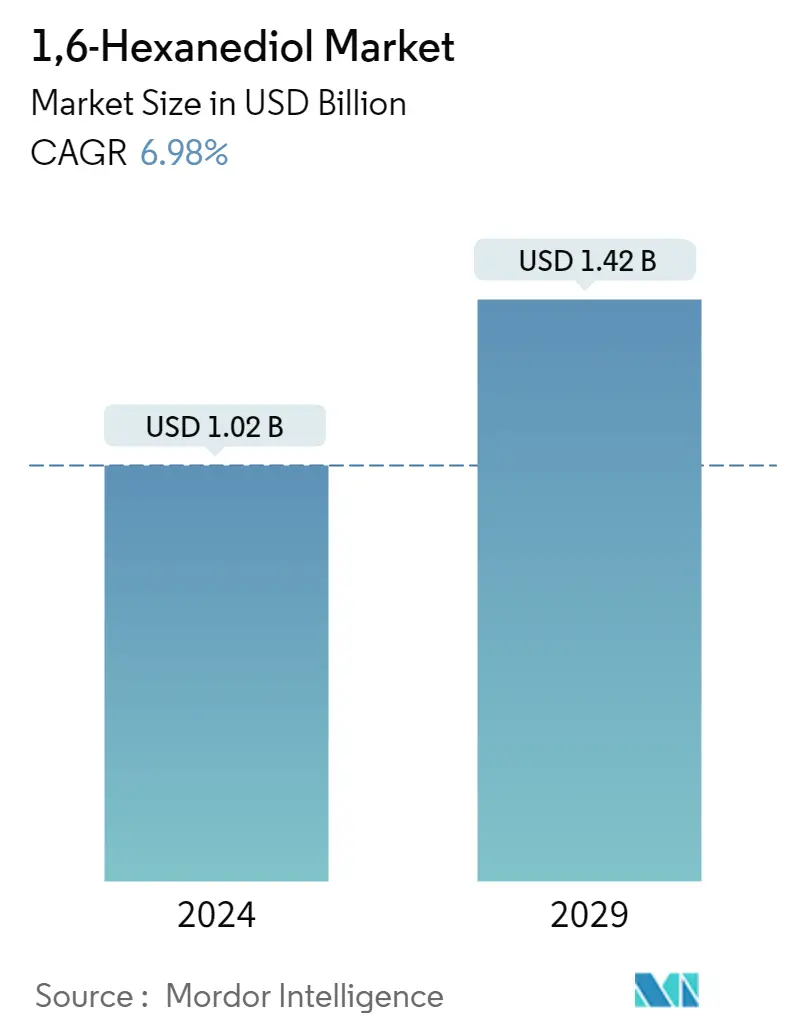

Die Größe des 1,6-Hexandiol-Marktes wird im Jahr 2024 auf 1,02 Milliarden US-Dollar geschätzt und soll bis 2029 1,42 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,98 % im Prognosezeitraum (2024–2029) entspricht.

Der Covid-19-Ausbruch hatte negative Auswirkungen auf verschiedene Branchen, darunter auch die Bauindustrie, wo 1,6-Hexandiol in den Beschichtungen verwendet wird. Dies hat negative Auswirkungen auf den Markt. In den Jahren 2021 und 2022 hat der Markt jedoch an Dynamik gewonnen, was zu einer Nachfrage nach 1,6-Hexandiol vor der Pandemie geführt hat.

- Wesentliche Treiber des untersuchten Marktes sind die zunehmende Verwendung als Rohstoff für die Herstellung chemischer Verbindungen und die steigende Nachfrage aus dem Windenergiesektor.

- Andererseits behindert die Verfügbarkeit von Ersatzstoffen wie Butandiol und Pentandiol das Wachstum des Marktes.

- Der technologische Fortschritt und die Entwicklung biobasierter Rohstoffe dürften neue Chancen für den 1,6-Hexandiol-Markt eröffnen.

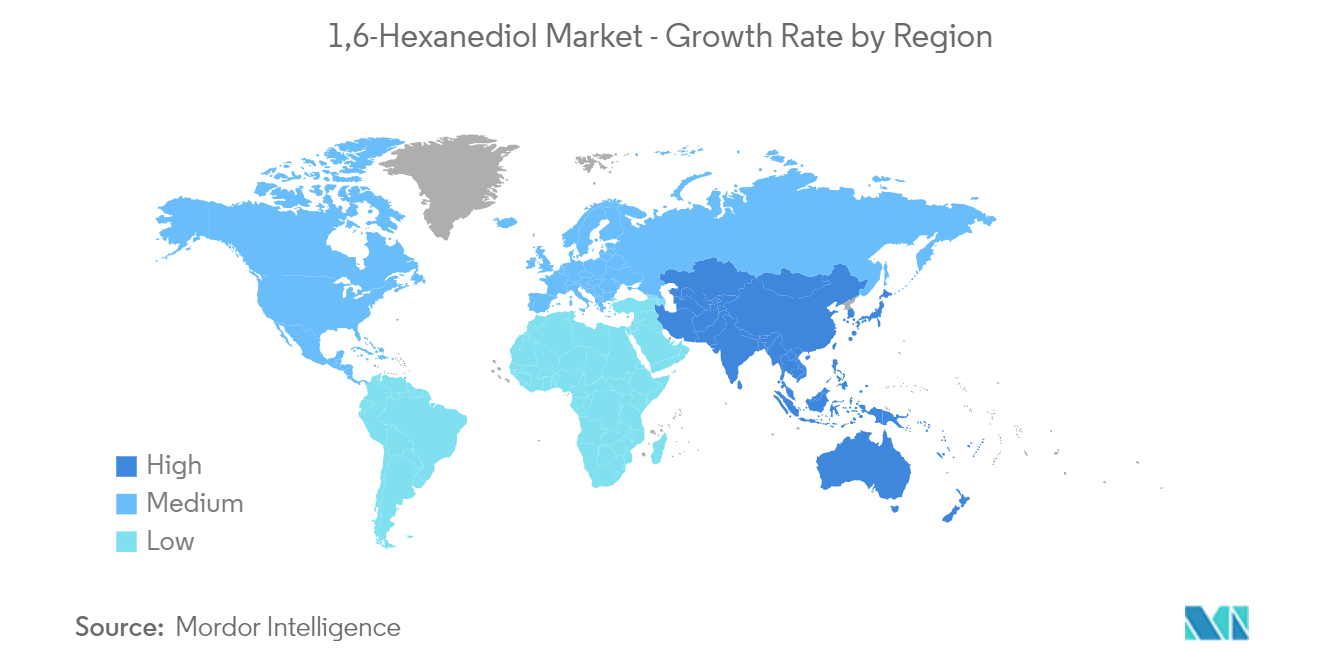

- Aufgrund des Verbrauchs aus Ländern wie Deutschland und dem Vereinigten Königreich stellt die Region Europa den größten Markt dar.

1,6-Hexandiol-Markttrends

Steigende Nachfrage aus dem Polyurethan- und Beschichtungssegment

- Das Wachstum von Polyurethanen wird auf die hohe Nachfrage nach Farben und Beschichtungen, Elastomeren und Schaumstoffen zurückgeführt. 1,6-Hexandiol wird als Kettenverlängerer im Polyurethan-Anwendungsbereich eingesetzt. Es wandelt das Polyurethan in ein modifiziertes Polyurethan mit wesentlich hoher Korrosionsbeständigkeit um.

- Außerdem durchdringt es verschiedene Eigenschaften von Polyurethanen, wie z. B. hohe mechanische Festigkeit, niedrige Glasübergangstemperatur und hohe Wärmebeständigkeit.

- Ein Schlüsselfaktor für das Wachstum von Polyurethanen ist die Nachfrage nach ihren Unteranwendungen oder Derivaten, wie z. B. thermoplastische Polyurethane, Elastomere, Beschichtungen und Schäume, in verschiedenen Regionen. Um der wachsenden Nachfrage aus verschiedenen Branchen gerecht zu werden, werden weltweit Expansionsprojekte im Bereich Farben, Beschichtungen und Klebstoffe durchgeführt.

- Im August 2022 kündigte TIGER Drylac ein Erweiterungsprojekt an, das an seinem bestehenden Standort in St. Charles, Illinois, in den Vereinigten Staaten durchgeführt wird. Mit diesem Expansionsprojekt will das Unternehmen sein Pulverlackgeschäft ausbauen.

- Darüber hinaus hat Pearl Polyurethane Systems im April 2023 einen neuen Klebstoff auf Polyurethanbasis mit dem Namen PearlBond-Klebstoff auf den Markt gebracht. Dieser Klebstoff kann in Joggingstrecken, Kinderspielplatzmatten und Gartenfliesen als Bindemittel verwendet werden. Es kann auch beim Bau von Sandwichpaneelen als Laminierklebstoff, für strukturelle Zwecke als Holzbindemittel und als Dachklebstoff für verschiedene Bauzwecke verwendet werden.

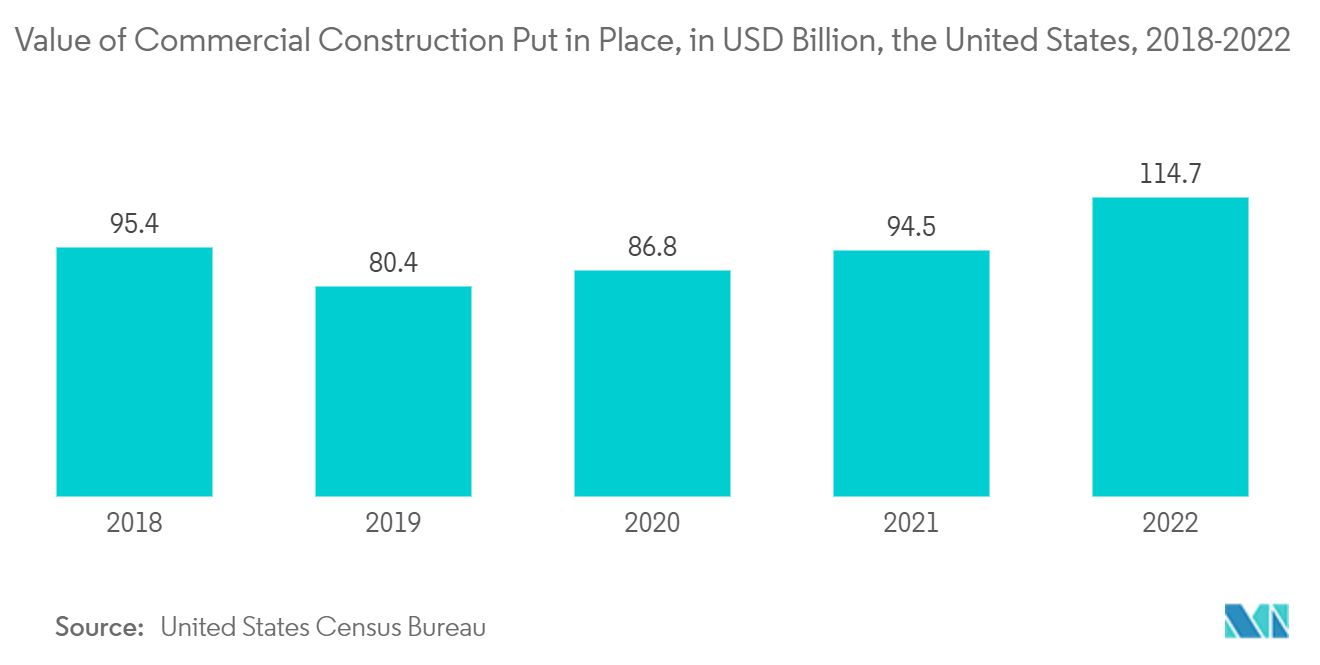

- Darüber hinaus wurde nach Angaben des United States Census Bureau im Jahr 2022 der Gesamtwert des Gewerbebaus im Land auf 114,7 Milliarden US-Dollar geschätzt, während er im Jahr 2021 bei 94,5 Milliarden US-Dollar lag. Solche Trends in der Bauindustrie dürften im Prognosezeitraum die Nachfrage nach Farben und Beschichtungen und damit auch die Nachfrage nach 1,6-Hexandiol für die Herstellung von Farben steigern.

- Daher dürften solche Faktoren und Trends die Nachfrage nach 1,6-Hexandiol im Prognosezeitraum steigern.

Der asiatisch-pazifische Raum ist der am schnellsten wachsende Markt

- Der asiatisch-pazifische Raum ist der am schnellsten wachsende Markt für 1,6-Hexandiol und wird dies voraussichtlich auch bleiben, da der stetige Verbrauch von Herstellern von Klebstoffen, Weichmachern, Lacken, Acrylfarben und mehreren anderen Konsumgütern das Wachstum vorantreibt 1,6-Hexandiol-Markt.

- Der Einsatz von Chemikalien bei der Herstellung von Acrylaten wird in Europa besonders auffällig sein. Deutschland und Italien gehören zu den wichtigsten Importeuren in der Region, was vor allem auf die steigende Nachfrage nach Polyurethan in Automobilanwendungen zurückzuführen ist.

- Im Mai 2023 unterzeichnete Sirca Paints India Limited eine Vereinbarung mit Sirca SpA (Italien) zur Herstellung von 10 verschiedenen Polyurethan-Holzbeschichtungsprodukten in Indien. Dieser Schritt dient dazu, die Importabhängigkeit von Sirca Paints India Limited zu verringern und der wachsenden Nachfrage nach Polyurethanfarben und -beschichtungen in Indien gerecht zu werden.

- Darüber hinaus brachte die BASF SE im August 2022 eine neue unsichtbare Lackschutzfolie (PPF) aus thermoplastischem Polyurethan (TPU) auf den Markt, um die Automobilindustrie im asiatisch-pazifischen Raum besser zu bedienen.

- Alle oben genannten Faktoren dürften die Nachfrage nach dem 1,6-Hexandiol-Markt in der Region steigern.

Überblick über die 1,6-Hexandiol-Branche

Der globale 1,6-Hexandiol-Markt ist von Natur aus teilweise konsolidiert, wobei einige wenige große Akteure einen erheblichen Teil des Marktes dominieren. Einige der Hauptakteure (nicht in einer bestimmten Reihenfolge) sind BASF SE, LANXESS, UBE Corporation, Perstorp Holding AB und Prasol Chemicals Limited.

Marktführer bei 1,6-Hexandiol

BASF SE

LANXESS

Prasol Chemicals Limited

UBE Corporation

Perstorp (PETRONAS Chemicals Group Berhad)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

1,6-Hexandiol-Marktnachrichten

- Im April 2023 gab LANXESS bekannt, dass es unter dem Markenlabel Scopeblue gelungen ist, 1,6-Hexandiol nachhaltiger zu entwickeln. Bei der Herstellung weist das Produkt entweder einen CO2-Fußabdruck auf, der weniger als halb so hoch ist wie der seiner herkömmlichen Pendants, oder es werden nachhaltige Rohstoffe von mehr als 50 Prozent verwendet.

- Im Oktober 2022 schloss die PETRONAS Chemicals Group Berhad die Übernahme von Perstorp ab. Durch diese Übernahme ist Perstorp nun eine hundertprozentige Tochtergesellschaft der PETRONAS Chemicals Group Berhad. Die PETRONAS Chemicals Group Berhad betrachtet diese Akquisition als eine neue Plattform für Wachstum in der Spezialchemieindustrie.

Segmentierung der 1,6-Hexandiol-Industrie

Das 1,6-Hexandiol wird häufig bei der Herstellung von industriellem Polyester und Polyurethan verwendet. Es trägt zur Verbesserung der Härte und Flexibilität von Polyestern bei. Der 1,6-Hexandiol-Markt ist nach Rohstoff, Anwendung und Geografie segmentiert. Nach Rohstoffen ist der Markt in Cyclohexan und Adipinsäure unterteilt. Je nach Anwendung ist der Markt in Polyurethan, Beschichtungen, Acrylate, Klebstoffe, Polyesterharze, Weichmacher und andere unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den 1,6-Hexandiol-Markt in 15 Ländern in wichtigen Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (USD) erstellt.

| Cyclohexan |

| Adipinsäure |

| Polyurethan |

| Beschichtungen |

| Acrylate |

| Klebstoffe |

| Polyesterharze |

| Weichmacher |

| Andere |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Rohmaterial | Cyclohexan | |

| Adipinsäure | ||

| Anwendung | Polyurethan | |

| Beschichtungen | ||

| Acrylate | ||

| Klebstoffe | ||

| Polyesterharze | ||

| Weichmacher | ||

| Andere | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur 1,6-Hexandiol-Marktforschung

Wie groß ist der 1,6-Hexandiol-Markt?

Es wird erwartet, dass die Größe des 1,6-Hexandiol-Marktes im Jahr 2024 1,02 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 6,98 % bis 2029 auf 1,42 Milliarden US-Dollar wachsen wird.

Wie groß ist der 1,6-Hexandiol-Markt derzeit?

Im Jahr 2024 wird die Größe des 1,6-Hexandiol-Marktes voraussichtlich 1,02 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem 1,6-Hexandiol-Markt?

BASF SE, LANXESS, Prasol Chemicals Limited, UBE Corporation, Perstorp (PETRONAS Chemicals Group Berhad) sind die wichtigsten Unternehmen, die auf dem 1,6-Hexandiol-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im 1,6-Hexandiol-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am 1,6-Hexandiol-Markt?

Im Jahr 2024 hat Europa den größten Marktanteil am 1,6-Hexandiol-Markt.

Welche Jahre deckt dieser 1,6-Hexandiol-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des 1,6-Hexandiol-Marktes auf 0,95 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des 1,6-Hexandiol-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des 1,6-Hexandiol-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

1,6-Hexandiol-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von 1,6-Hexandiol im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die 1,6-Hexandiol-Analyse umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.