تحليل سوق التلك

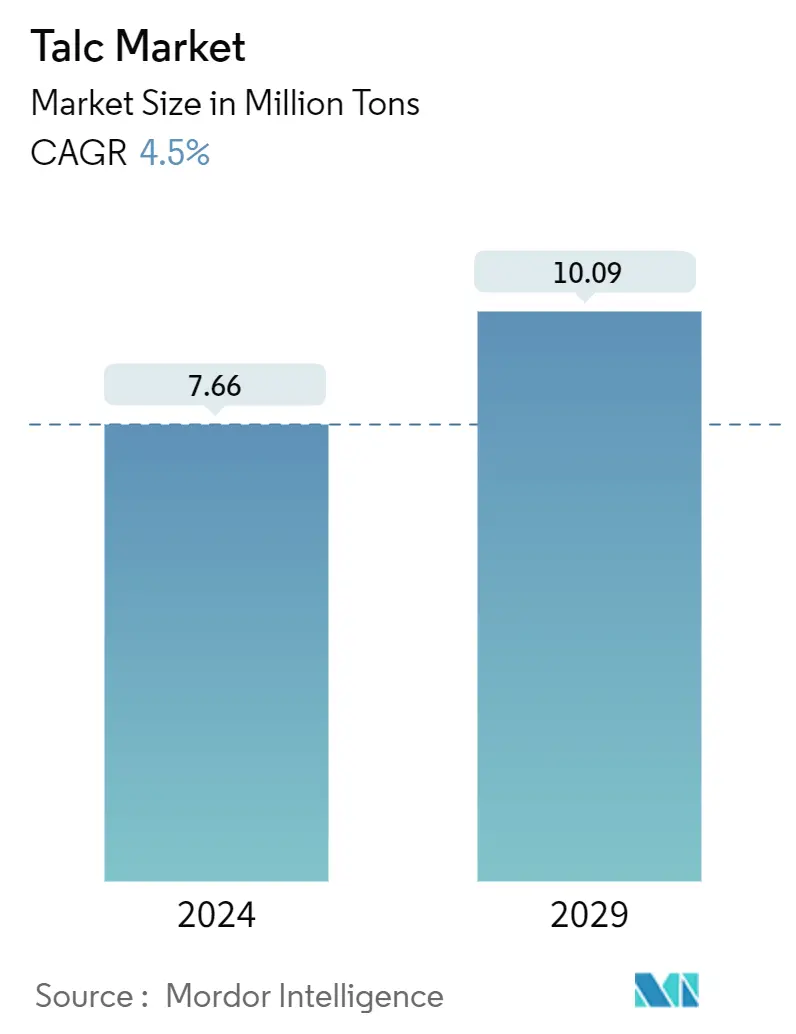

ويقدر حجم سوق التلك بـ 7.66 مليون طن في عام 2024، ومن المتوقع أن يصل إلى 10.09 مليون طن بحلول عام 2029، بمعدل نمو سنوي مركب قدره 4.5٪ خلال الفترة المتوقعة (2024-2029).

أثرت جائحة كوفيد-19 على السوق في السنوات الماضية على نطاق عالمي وأجبرت صانعي السيراميك ومصنعي اللب والورق ومصنعي الدهانات والطلاءات على إغلاق عملياتهم، مما أدى إلى انخفاض الطلب على التلك في عام 2022. ومع ذلك، فإن الشرط هو من المتوقع أن ينتعش، الأمر الذي سيستعيد مسار نمو السوق الذي تمت دراسته خلال النصف الأخير من الفترة المتوقعة.

- على المدى القصير، يؤدي الطلب المتزايد على الطلاءات الصناعية والبحرية إلى زيادة الطلب على التلك، لأنه يوفر فوائد مثل الحماية من التآكل، وتقليل المذيبات، والالتصاق الجيد.

- على الجانب الآخر، من المتوقع أن تعيق المشكلات الصحية المتعلقة بمنتجات التجميل القائمة على التلك نمو السوق.

- من المرجح أن يكون الطلب المتزايد على اللدائن الحرارية في صناعة الطيران بمثابة فرصة في المستقبل.

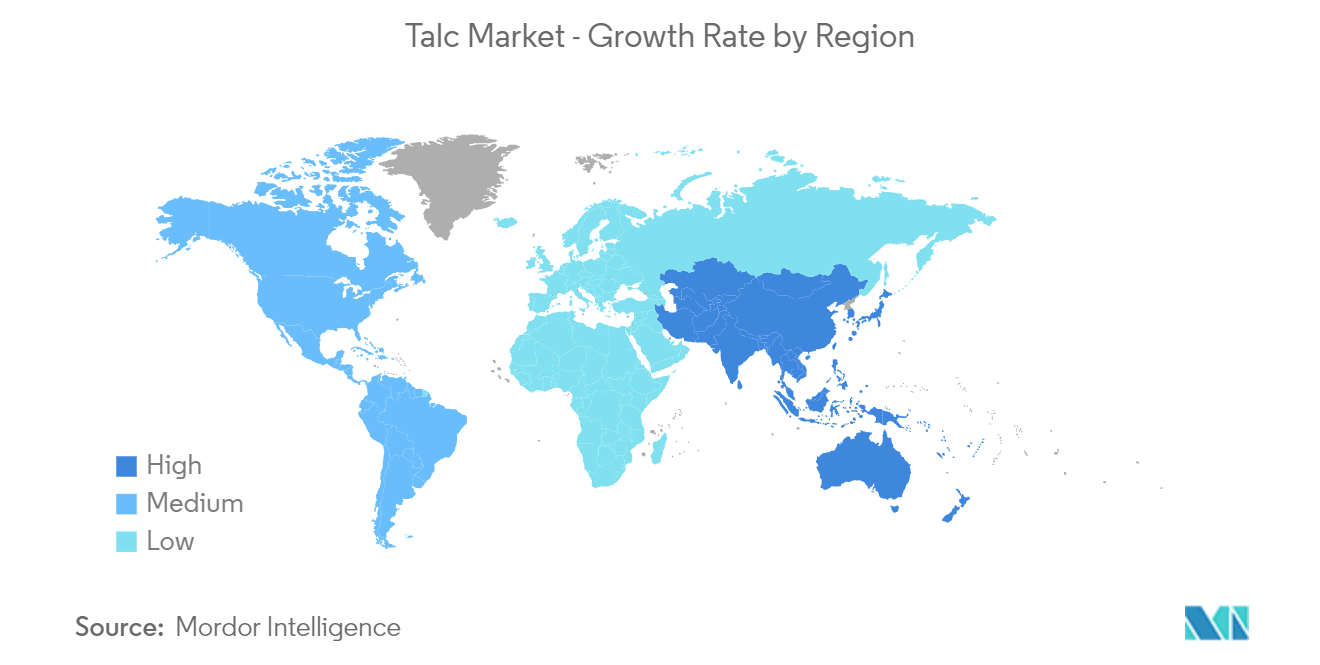

- وهيمنت منطقة آسيا والمحيط الهادئ على سوق التلك على مستوى العالم، وذلك بسبب ارتفاع سوق البلاستيك في الصين ووجود احتياطيات التلك الأبيض في دول مثل الهند.

اتجاهات سوق التلك

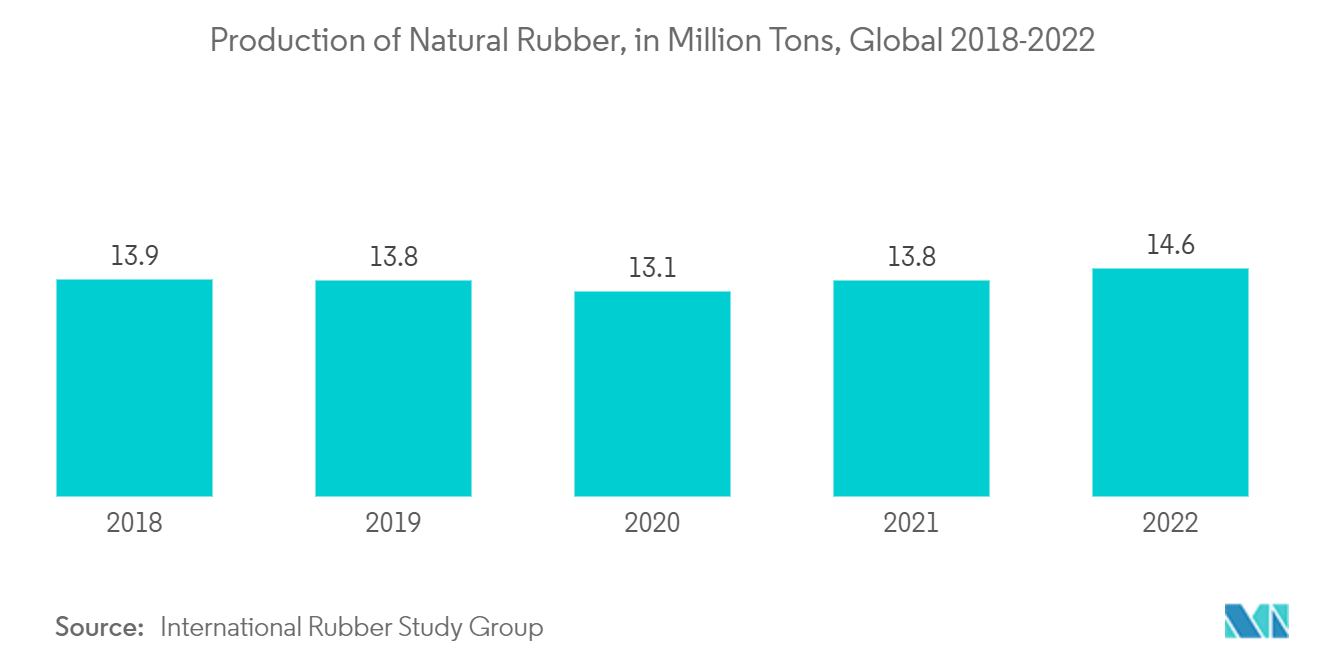

صناعة البلاستيك والمطاط تسيطر على السوق

- يضفي التلك مجموعة متنوعة من الفوائد على مادة البولي بروبيلين، مثل الصلابة العالية وتحسين ثبات الأبعاد.

- يتم استخدامه بشكل أساسي كحشو في المواد البلاستيكية ويعمل كعامل ماص ومضاد للتكتل أثناء الإنتاج. يزيد شكل لوحة جزيئات التلك من صلابة المنتجات مثل البولي إيثيلين والبولي بروبيلين والنايلون والفينيل والبوليستر. كما أنه يزيد من مقاومة الحرارة ويقلل من الانكماش.

- التلك هو المادة المضافة أو المعدلة أو الحشو الأكثر استخدامًا في مجموعة متنوعة من الصناعات، بما في ذلك المواد الكيميائية والبلاستيك والمطاط. يمكن أن يحسن بشكل كبير قوة الشد للمنتجات البلاستيكية، وخصائص التأثير، ومقاومة الحرارة، ومقاومة الزحف، ومقاومة المسيل للدموع، وما إلى ذلك.

- ووفقا لشركة بلاستيك أوروبا، فإن حوالي ثلثي الطلب على البلاستيك في أوروبا يتركز في خمس دول، بما في ذلك 25.4% في ألمانيا، و14.3% في إيطاليا، و9.7% في فرنسا، و7.6% في المملكة المتحدة، و7.5% في إسبانيا، وفقا لـ بلاستيكس أوروبا. أوروبا البلاستيكية.

- تميل الشركات الكبرى العاملة في سوق البلاستيك الأوروبي أكثر نحو تطوير الأعمال الإستراتيجية لتوسيع تواجدها الجغرافي. على سبيل المثال، في يونيو 2022، تم اختيار Linde Engineering من قبل Slovnaft - وهي شركة عضو في MOL Group، لإجراء تجديد لمصنع البولي بروبيلين في سلوفاكيا. أدى هذا إلى زيادة قدرة المصنع على إنتاج مادة البولي بروبيلين سنويًا بنسبة 18% إلى حوالي 300 كيلو طن، وتوسعت مرافق التخزين من 45 إلى 61 صومعة.

- في ديسمبر 2022، بدأت شركة إكسون موبيل منشأة تصنيع جديدة للبولي بروبيلين في باتون روج، عاصمة لويزيانا. يمكن لهذا المصنع إنتاج 450.000 طن متري سنويًا من مادة البولي بروبيلين. علاوة على ذلك، تقوم شركة Formosa Plastics Corporation، في الولايات المتحدة، ببناء منشأة تصنيع جديدة للبولي بروبيلين في بوينت كومفورت، تكساس في الولايات المتحدة. عند اكتماله في عام 2024، سينتج هذا المصنع 100 ألف طن من ألفا أوليفينات لتصنيع البولي إيثيلين عالي الكثافة (HDPE). وستستخدم الشركة 63 ألف طن من ألفا أوليفينات بينما سيتم بيع الـ 37 ألف طن المتبقية دوليًا.

- يتزايد استخدام البلاستيك في إندونيسيا نظرًا لأن صناعة التجارة الإلكترونية تتطلب التغليف. أنشأت شركات السلع الاستهلاكية سريعة الحركة، بما في ذلك مجموعة ويلمار، ومايورا، وإندوفود، وحدات إنتاج تعبئة وتغليف متكاملة في إندونيسيا. وتستثمر شركة إكسون موبيل أيضًا في صناعة البلاستيك الإندونيسية. ووقعت مذكرة تفاهم مع شركة PT Indomobil Prima Energi (IPE)، في نوفمبر 2022، بشأن تطبيق تكنولوجيا إعادة تدوير البلاستيك المتقدمة على نطاق واسع في إندونيسيا.

- وبالتالي، من المرجح أن تؤدي مشاريع التوسعة التي تنفذها مختلف الشركات في الصناعة إلى دفع نمو السوق خلال الفترة المتوقعة.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- سيطرت منطقة آسيا والمحيط الهادئ على حصة السوق العالمية مع الطلب المتزايد من دول مثل الصين والهند واليابان.

- وتعد الصين أحد أكبر مستهلكي التلك في منطقة آسيا والمحيط الهادئ. وتستخدم الدولة التلك في مجموعة واسعة من الصناعات، مثل السيراميك والأغذية والمشروبات واللب والورق وغيرها. وفقًا لبيانات وزارة الصناعة وتكنولوجيا المعلومات، شهدت البلاد زيادة في إنتاج المشروبات بنسبة 6 بالمائة على أساس سنوي، ليصل إلى 44.35 مليون طن خلال الربع الأول من عام 2023.

- كما أن الصين هي المنتج والمستهلك الرئيسي للسيراميك في جميع أنحاء العالم. وهي واحدة من أكبر منتجي بلاط السيراميك في العالم، وقد أنتجت حوالي 8.47 مليار متر مربع من بلاط السيراميك. تجبر المنافسة الشرسة في الأسواق المحلية وأسواق التصدير منتجي السيراميك على تحسين عملية الإنتاج وجودة المنتج في المنطقة.

- الهند هي واحدة من الدول القليلة التي لديها احتياطيات من التلك الأبيض. تم العثور على رواسب التلك في جميع أنحاء البلاد. يتم استهلاك معظم التلك الأبيض المنتج في الدولة نفسها.

- في الهند، يأتي معظم الإنتاج التجاري للتلك من ولاية راجاستان. يقع مقر الشركتين الرائدتين في إنتاج التلك في البلاد (Golcha Group وGolcha Associated) في مدينة جايبور بولاية راجاستان، حيث تعملان على توفير مستحضرات التجميل وصناعة البوليمرات باستخدام التلك عالي الجودة.

- يعد سوق صناعة البلاستيك الهندي أحد أهم القطاعات الاقتصادية في البلاد. وفقًا لمؤسسة أسهم العلامة التجارية الهندية، بلغت القيمة الإجمالية للمواد البلاستيكية المصدرة بين أبريل وسبتمبر 2022 6.38 مليار دولار أمريكي.

- علاوة على ذلك، تمتلك الصين سوقًا ضخمًا للمواد البلاستيكية التي تتطلب إمدادات عالية من التلك لتعمل. في الصين، يوجد التلك في 15 مقاطعة، وتعتبر لياونينغ وشاندونغ وقوانغشي وجيانغشي وتشينغهاي المناطق البارزة التي تمثل أكثر من 90٪ من إجمالي الاحتياطيات.

- ومن المتوقع أن تؤدي كل هذه العوامل بدورها إلى زيادة الطلب على التلك في المنطقة خلال فترة التوقعات.

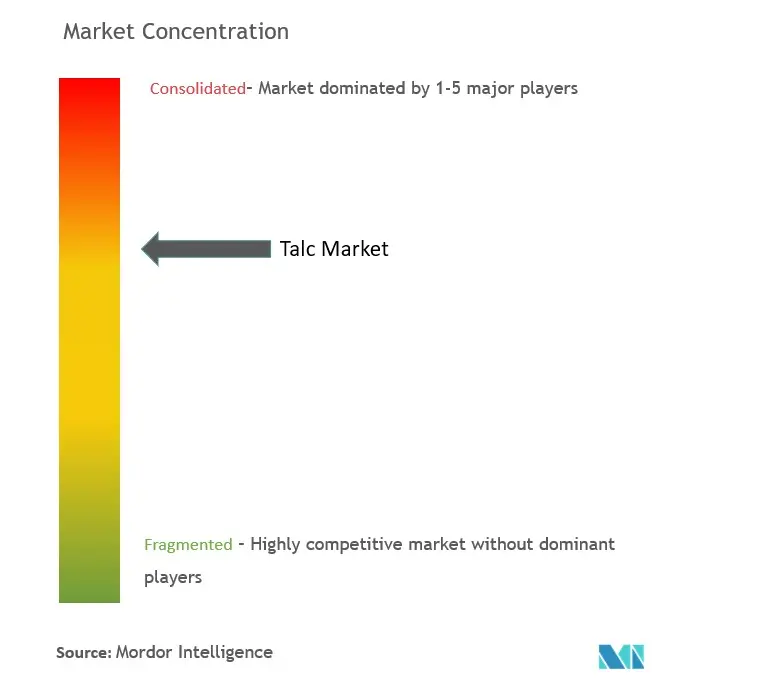

نظرة عامة على صناعة التلك

يتميز سوق التلك بطبيعته الموحدة إلى حد ما، حيث تعمل العديد من الشركات على المستويين العالمي والإقليمي. بعض اللاعبين الرئيسيين في السوق (ليسوا بأي ترتيب معين) يشملون ELEMENTIS PLC، وImerys، وIMI Fabi SpA، وNippon Talc Co. Ltd، وMinerals Technologies Inc.

قادة سوق التلك

Mineral Technologies Inc.

IMI Fabi SpA

Imerys

Nippon Talc Co., Ltd.

ELEMENTIS PLC

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق التلك

- سبتمبر 2022 دخلت شركة Imerys في مفاوضات حصرية مع شركة Syntagma Capital لبيع غالبية أصولها التي تنتج الكاولين، وطحن كربونات الكالسيوم (GCC)، وكربونات الكالسيوم المترسبة (PCC)، والتلك، والتي تخدم بشكل أساسي أسواق الورق، من أجل تبلغ قيمة المؤسسة 390 مليون يورو، بما في ذلك الأرباح بناءً على أداء الأعمال المستقبلي.

- أبريل 2022 شركتا Imerys وSafic-Alcan تمددان شراكتهما في التوزيع. وقد أدت هذه الاتفاقية الجديدة إلى توسيع شراكة التوزيع الخاصة بهم لتشمل السوق التركية. ويغطي توزيع جميع الحشوات المعدنية، بما في ذلك الكاولين، التلك، الكربونات، PCC، الميكا، الدياتوميت، البيرلايت، والولاستونيت. كما يغطي توزيع أسواق المطاط والبلاستيك.

تجزئة سوق التلك

التلك هو معدن طبيعي يتم استخراجه من الأرض ويتكون من المغنيسيوم والسيليكون والأكسجين والهيدروجين. وهو عبارة عن سيليكات المغنيسيوم المائية المستخدمة في العديد من الصناعات، بما في ذلك البلاستيك والمطاط والدهانات والورق والأدوية.

يتم تقسيم سوق التلك حسب الودائع (كلوريت التلك وكربونات التلك)، وصناعة المستخدم النهائي (السيراميك، والأغذية والمشروبات، والدهانات والطلاءات، والعناية الشخصية، والبلاستيك والمطاط، واللب، والورق، وصناعات المستخدم النهائي الأخرى)، والجغرافيا (آسيا والمحيط الهادئ، وأمريكا الشمالية، وأوروبا، وأمريكا الجنوبية، والشرق الأوسط وأفريقيا). يقدم التقرير حجم السوق وتوقعات سوق التلك من حيث الحجم (بالطن) لجميع القطاعات المذكورة أعلاه.

| التلك كلوريت |

| كربونات التلك |

| سيراميك |

| الأغذية والمشروبات |

| الدهانات والطلاءات |

| رعاية شخصية |

| البلاستيك والمطاط |

| لب الورق والورق |

| صناعات المستخدم النهائي الأخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| إيداع | التلك كلوريت | |

| كربونات التلك | ||

| صناعة المستخدم النهائي | سيراميك | |

| الأغذية والمشروبات | ||

| الدهانات والطلاءات | ||

| رعاية شخصية | ||

| البلاستيك والمطاط | ||

| لب الورق والورق | ||

| صناعات المستخدم النهائي الأخرى | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق التلك

ما هو حجم سوق التلك؟

ومن المتوقع أن يصل حجم سوق التلك إلى 7.66 مليون طن في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 4.5٪ ليصل إلى 10.09 مليون طن بحلول عام 2029.

ما هو حجم سوق التلك الحالي؟

ومن المتوقع أن يصل حجم سوق التلك في عام 2024 إلى 7.66 مليون طن.

من هم البائعون الرئيسيون في نطاق سوق Talc؟

Mineral Technologies Inc.، IMI Fabi SpA، Imerys، Nippon Talc Co., Ltd.، ELEMENTIS PLC هي الشركات الكبرى العاملة في سوق التلك.

ما هي المنطقة الأسرع نموا في سوق التلك؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق التلك؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق التلك.

آخر تحديث للصفحة في:

تقرير صناعة التلك

إحصائيات لحصة سوق Talc وحجمها ومعدل نمو الإيرادات لعام 2024، تم إنشاؤها بواسطة Mordor Intelligence™ Industry Reports. يتضمن تحليل Talc توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.