MRO في تحليل سوق جنوب شرق آسيا

يُقدر حجم سوق MRO للطائرات في جنوب شرق آسيا بنحو 5.34 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 7.12 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.94٪ خلال الفترة المتوقعة (2024-2029).

على مدى العقدين الماضيين، حققت جنوب شرق آسيا أقصى استفادة من موقعها الجغرافي المناسب من خلال استكمالها ببنية تحتية متطورة للطيران. وقد ساهم الموقع الاستراتيجي للمنطقة وسلسلة التوريد المحلية القوية في تعزيز مكانتها كموقع مفضل للعديد من شركات الصيانة والإصلاح والعمرة. تشكل الصيانة جزءًا كبيرًا من نموذج الأعمال المالية لمشغلي الطائرات في المنطقة.

لقد أثبت اللاعبون من سنغافورة أنفسهم كلاعبين مهيمنين في الصناعة على مر السنين. بعد نجاح سنغافورة في الصناعة، يحاول اللاعبون من دول مثل إندونيسيا وماليزيا وتايلاند تكرار نجاح اللاعبين السنغافوريين وتطوير قدراتهم في مجال الصيانة والإصلاح والعمرة، مما يجعل جنوب شرق آسيا مركزًا مهمًا لصيانة وإصلاح الطائرات على مستوى العالم.

سيلعب التقدم التكنولوجي في التصنيع الإضافي، والصيانة التنبؤية، وأنظمة مراقبة صحة الطائرات، وقدرات الإصلاح المركبة، والذكاء الاصطناعي، والبيانات الضخمة دورًا رئيسيًا في السنوات القادمة، حيث سيختار معظم اللاعبين في مجال الصيانة والإصلاح والعمرة في المنطقة تبسيط عملياتهم من خلال الأتمتة لتوليد إيرادات أعلى خلال النصف الأخير من فترة التوقعات.

MRO في اتجاهات السوق في جنوب شرق آسيا

من المتوقع أن يُظهر قطاع الطيران التجاري أعلى معدل نمو خلال فترة التوقعات

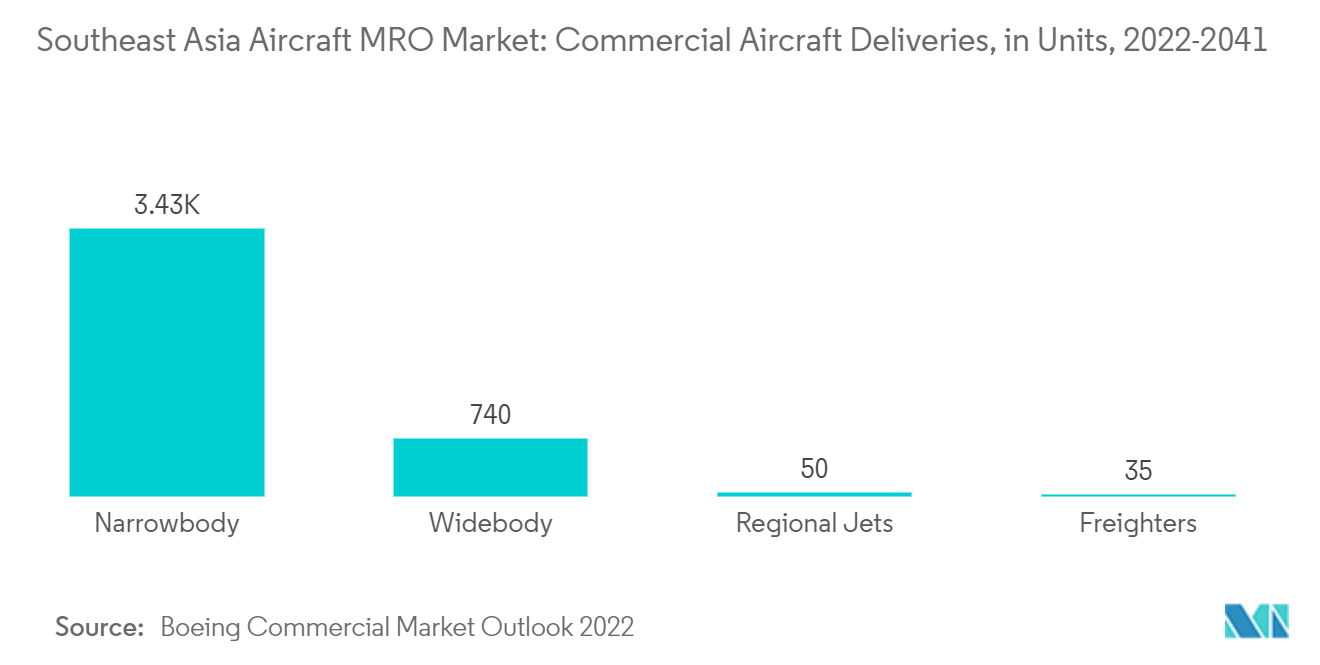

وقد أدى نمو الحركة الجوية في المنطقة على مر السنين إلى الضغط على مشغلي الخطوط الجوية للحفاظ على أساطيلهم في حالة تشغيلية. وبما أن منطقة آسيا والمحيط الهادئ تطغى على المناطق الأخرى من حيث تسليم الطائرات الجديدة، وأصبح جنوب شرق آسيا، على وجه الخصوص، نقطة محورية من حيث نمو صناعة الطيران التجاري، فإن المشغلين في المنطقة يعملون على تعزيز قدراتهم لتلبية احتياجات عدد متزايد من الطائرات. أسطول الطائرات المتنامي الذي يدفع الطلب على صيانة الطائرات.

لعقود من الزمن، سيطر لاعبون راسخون في سنغافورة على سوق صيانة الطائرات التجارية وإصلاحها وتجديدها (MRO) في جنوب شرق آسيا، حيث قدموا خدمات الصيانة لشركات الطيران داخل المنطقة وخارجها. ومع ذلك، دخل العديد من اللاعبين السوق في دول مثل إندونيسيا وتايلاند وماليزيا على مر السنين وتحدوا هيمنة اللاعبين السنغافوريين الراسخين. تجذب تكاليف العمالة المنخفضة في دول مثل إندونيسيا اللاعبين الأجانب لإنشاء مرافق MRO الخاصة بهم في هذه البلدان.

على الرغم من النمو الكبير في المنافسة في السوق، فإن العديد من شركات الطيران الكبرى في المنطقة ليس لديها سوى الحد الأدنى من قدرات الصيانة الداخلية وتقوم بالاستعانة بمصادر خارجية لمعظم العمل لشركات تابعة لمنافسين أو مقدمي خدمات مستقلين. وفي هذا الصدد، تعمل شركات الطيران في المنطقة على تعزيز قدرات الصيانة لديها لخفض التدفق النقدي إلى أطراف ثالثة ومنافسين من خلال تطوير أعمال الصيانة الداخلية الخاصة بها.

على سبيل المثال، تتخذ مؤسسة جارودا للصيانة (GMF) التابعة لشركة AeroAsia خطوات صارمة لتوسيع أعمال الصيانة والإصلاح والعمرة في الخارج مع تحسين قدرتها على الصيانة الداخلية في البلاد لتلبية احتياجات المزيد من شركات الطيران. في يناير 2021، أعلنت مجموعة ريفيما، التي أنشأت منشأة جديدة لصيانة معدات الهبوط لطائرات A320 وB737NG ضيقة البدن في تايلاند، أنها حصلت على شهادة الجزء 145 من ثلاث وكالات رئيسية، وهي CAAT (هيئة الطيران المدني في تايلاند) )، EASA، وFAA، وهي على استعداد لبدء أنشطتها.

سنغافورة تهيمن على حصة السوق خلال فترة التوقعات

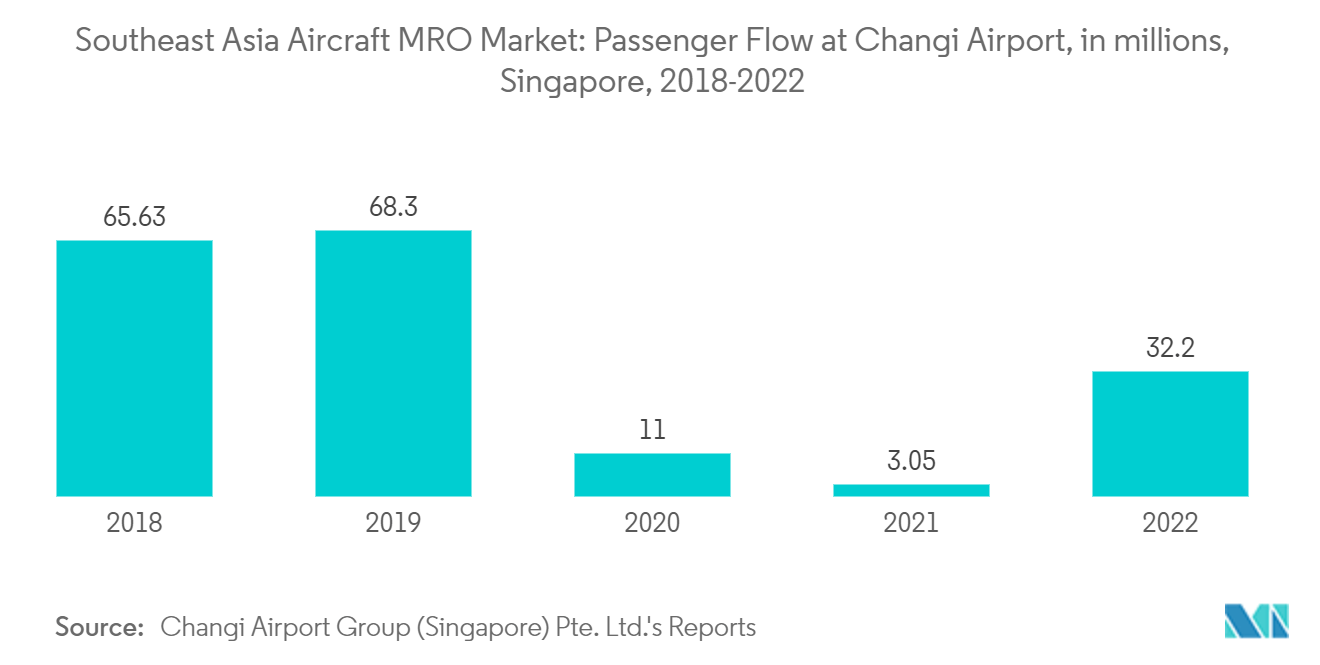

يعد قطاع الطيران المساهم الرئيسي في تنمية الاقتصاد السنغافوري. على الرغم من صغر حجمها نسبيًا، كانت سنغافورة واحدة من أسرع أسواق الطيران نموًا في المنطقة على مر السنين، مدفوعة بالتدفق السياحي الضخم وتزايد سفر رجال الأعمال إلى البلاد. تلبي سنغافورة حوالي ربع متطلبات الصيانة والإصلاح والتجديد (MRO) في آسيا و1/10 من إنتاج MRO العالمي، وتمتلك قدرات MRO شاملة.

تعد شركتا الطيران المحليتان في سنغافورة، ST Aerospace وSIA Engineering، من بين أفضل شركات الصيانة والإصلاح والعمرة على مستوى العالم، سواء من حيث الإيرادات أو القدرات. تتطلع شركة ST Engineering، وهي أحد اللاعبين الرئيسيين في البلاد، إلى توسيع أعمالها في مجال الصيانة والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح في مجال الطيران، محليًا ودوليًا. في سبتمبر 2023، بدأت شركة ST Engineering في بناء منشأتها الرابعة لصيانة وإصلاح هياكل الطائرات في سنغافورة. ستحتوي منشأة الحظيرة الجديدة التي تبلغ مساحتها 84.000 متر مربع (904.000 قدم مربع)، في الطرف الشمالي من مجمع مطار شانغي، على ثلاث منصات صيانة قادرة على التعامل مع الطائرات ذات الجسم العريض، بالإضافة إلى خط رابع مزود بقدرات الطلاء والصيانة.

وفي فبراير 2022، أعلنت حكومة سنغافورة عن ميزانية دفاع تبلغ حوالي 16.36 مليار دولار أمريكي، بزيادة قدرها 6.5% عن ميزانية الدفاع لعام 2021. نظرًا لأن معظم أسطول سنغافورة قد أصبح قديمًا أو بسبب ترقية منتصف العمر، فمن المتوقع أيضًا أن ينمو الطلب على MRO العسكرية خلال الفترة المتوقعة.

وفي الوقت نفسه، وبسبب التوقعات الإيجابية للطلب العام على الطيران في البلاد، يدخل العديد من اللاعبين الأجانب السوق في سنغافورة. في أكتوبر 2020، أعلنت شركة Jetex، وهي شركة طيران تنفيذية، عن توسيع شبكتها العالمية لقاعدة العمليات الثابتة (FBO) في منطقة آسيا والمحيط الهادئ مع إضافة مشغل قاعدة ثابتة في سنغافورة. بالتعاون مع Bombardier، يقوم FBO الجديد بتوسيع مركز الخدمة في سنغافورة في Seletar Aerospace Park إلى ما هو أبعد من خدمة وصيانة الطائرات ويقدم الآن مجموعة كاملة من الخدمات لمشغلي طائرات رجال الأعمال. من المتوقع أن تؤدي مثل هذه التطورات إلى دفع نمو السوق في سنغافورة خلال الفترة المتوقعة.

MRO في نظرة عامة على الصناعة في جنوب شرق آسيا

يتم توحيد سوق خدمات الصيانة والإصلاح والعمرة للطائرات في منطقة جنوب شرق آسيا بشكل معتدل. تعد شركة Singapore Technologies Engineering Ltd، وGMF AeroAsia، وSafran SA، وStandardAero، وSepang Aircraft Engineering Sdn Bhd من بين اللاعبين البارزين في السوق.

لفترة طويلة، كان السوق يهيمن عليه اللاعبون المقيمون في سنغافورة، لكن الديناميكيات تتغير الآن. بعد نجاح سنغافورة في الصناعة، يحاول اللاعبون من دول مثل إندونيسيا وماليزيا وتايلاند تكرار نجاح اللاعبين السنغافوريين وتطوير قدراتهم في مجال MRO. ويشهد السوق استثمارات من اللاعبين في دول مثل تايلاند وإندونيسيا وغيرها، وذلك بسبب أسطول الطائرات المتنامي وانخفاض تكاليف العمالة مقارنة بسنغافورة. ويشهد السوق استثمارات ضخمة من اللاعبين الرئيسيين في تطوير المرافق والابتكارات التكنولوجية والمشاريع المشتركة والشراكات.

ويركز اللاعبون على تطوير قدراتهم في مجال الصيانة والإصلاح والعمرة في المنطقة، مما يجعل السوق أكثر تنافسية مع دخول لاعبين جدد. ومن المتوقع أن تجعل مثل هذه التطورات السوق أكثر قدرة على المنافسة خلال فترة التنبؤ.

MRO في قادة السوق في جنوب شرق آسيا

Safran SA

GMF AeroAsia

Singapore Technologies Engineering Ltd

StandardAero

Sepang Aircraft Engineering Sdn Bhd

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

MRO في أخبار سوق جنوب شرق آسيا

- في سبتمبر 2023، بدأت شركة ST Engineering في بناء منشأة حظيرة بمساحة 84000 متر مربع (904000 قدم مربع) في الطرف الشمالي من مجمع مطار شانغي. وتتوقع الشركة أن يتم تشغيل خط الصيانة الأول في منتصف عام 2025، والمنشأة بالكامل بحلول نهاية عام 2026.

- في سبتمبر 2023، أعلنت شركة برات آند ويتني عن توسيع مركز المحركات الخاص بها في سنغافورة، إيجل سيرفيسز آسيا (ESA). وسوف تستوعب التوسعة التي تبلغ مساحتها 48000 قدم مربع زيادة بمقدار الثلثين عن سعة المنشأة الحالية.

MRO في تجزئة الصناعة في جنوب شرق آسيا

تشير صيانة الطائرات وإصلاحها وعمرة (يشار إليها عادة بالاختصار MRO) إلى إصلاح أو فحص أو إصلاح أو تعديل الطائرة أو أي أجزاء ومكونات. تتضمن الدراسة الإيرادات المتأتية من أنشطة MRO لأساطيل الطائرات العسكرية والتجارية والعامة التي اختارت الخضوع لعمليات MRO في جنوب شرق آسيا.

يتم تقسيم سوق MRO للطائرات في جنوب شرق آسيا حسب التطبيق والنوع والجغرافيا. حسب التطبيق، يتم تقسيم السوق إلى الطيران التجاري والطيران العسكري والطيران العام. حسب نوع MRO، يتم تقسيم السوق إلى MRO لهيكل الطائرة، وMRO للمحرك، وأنواع MRO الأخرى. تتضمن أنواع MRO الأخرى صيانة الخط والتعديل والمكونات. ويغطي التقرير أيضًا أحجام السوق وتوقعات السوق في البلدان الرئيسية في جميع أنحاء المنطقة. لكل شريحة، يتم توفير حجم السوق من حيث القيمة (بالدولار الأمريكي).

| الطيران التجاري |

| الطيران العسكري |

| الطيران العام |

| MRO هيكل الطائرة |

| الصيانة والإصلاح والإصلاح للمحرك |

| أنواع MRO الأخرى |

| ماليزيا |

| إندونيسيا |

| سنغافورة |

| تايلاند |

| بقية جنوب شرق آسيا |

| طلب | الطيران التجاري |

| الطيران العسكري | |

| الطيران العام | |

| نوع إم آر أو | MRO هيكل الطائرة |

| الصيانة والإصلاح والإصلاح للمحرك | |

| أنواع MRO الأخرى | |

| جغرافية | ماليزيا |

| إندونيسيا | |

| سنغافورة | |

| تايلاند | |

| بقية جنوب شرق آسيا |

الأسئلة الشائعة حول MRO في أبحاث السوق في جنوب شرق آسيا

ما هو حجم سوق MRO للطائرات في جنوب شرق آسيا؟

من المتوقع أن يصل حجم سوق MRO للطائرات في جنوب شرق آسيا إلى 5.34 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 5.94٪ ليصل إلى 7.12 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق MRO الحالي لطائرات جنوب شرق آسيا؟

وفي عام 2024، من المتوقع أن يصل حجم سوق صيانة وإصلاح الطائرات في جنوب شرق آسيا إلى 5.34 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق MRO للطائرات في جنوب شرق آسيا؟

Safran SA، GMF AeroAsia، Singapore Technologies Engineering Ltd، StandardAero، Sepang Aircraft Engineering Sdn Bhd هي الشركات الكبرى العاملة في سوق صيانة وإصلاح الطائرات في جنوب شرق آسيا.

ما هي السنوات التي يغطيها سوق MRO للطائرات في جنوب شرق آسيا وما هو حجم السوق في عام 2023؟

وفي عام 2023، قُدر حجم سوق صيانة وإصلاح الطائرات في جنوب شرق آسيا بنحو 5.02 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق جنوب شرق آسيا MRO للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق MRO للطائرات في جنوب شرق آسيا للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

MRO في تقرير الصناعة في آسيا

إحصائيات MRO لعام 2024 في حصة السوق الآسيوية وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence™ Industry Reports. يتضمن تحليل MRO في آسيا توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.