حجم وحصة سوق مشروبات الطاقة في أمريكا الجنوبية

تحليل سوق مشروبات الطاقة في أمريكا الجنوبية بواسطة Mordor Intelligence

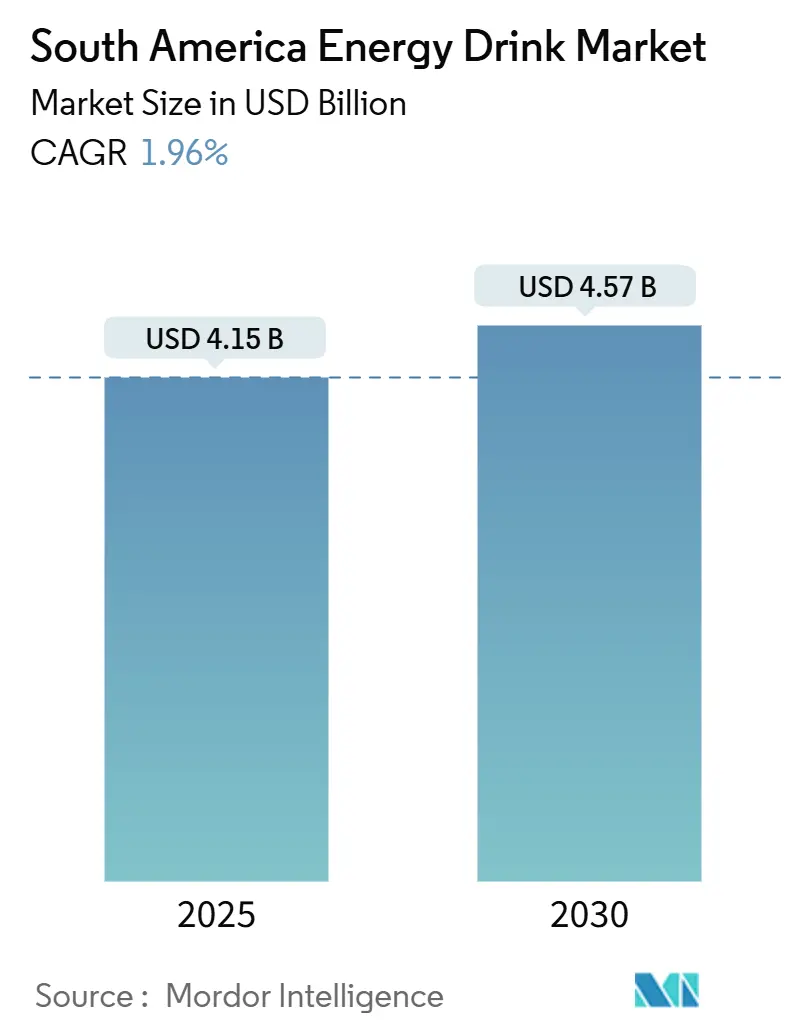

يبلغ حجم سوق مشروبات الطاقة في أمريكا الجنوبية 4.15 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 4.57 مليار دولار أمريكي بحلول عام 2030، بنمو بمعدل نمو سنوي مركب قدره 1.96% خلال فترة التوقع. يُدفع نمو السوق بتزايد تفضيل المستهلكين للمشروبات الوظيفية، مع تحول ملحوظ نحو المنتجات التي تحتوي على مكونات طبيعية ومحتوى سكر منخفض. يركز الابتكار في المنتجات على تقديم نكهات جديدة، وتركيبات صحية أكثر، وفوائد وظيفية محسنة. تؤثر تأييد المشاهير والحملات التسويقية الاستراتيجية بشكل كبير على قرارات الشراء للمستهلكين، خاصة بين الفئة الشابة. أدت زيادة المشاركة في الأنشطة الرياضية واتجاهات اللياقة البدنية إلى خلق طلب إضافي على المشروبات المعززة للطاقة. يستمر اهتمام الشباب بتحسين الأداء واليقظة الذهنية في دعم توسع السوق، خاصة في المناطق الحضرية وبين طلاب الجامعات والمهنيين الشباب. ومع ذلك، فإن المخاوف الصحية المتزايدة حول المحتوى العالي من الكافيين والسكر، إلى جانب المتطلبات التنظيمية الصارمة لمصنعي مشروبات الطاقة، تقلل من معدلات النمو الإجمالية في المنطقة.

النقاط الرئيسية للتقرير

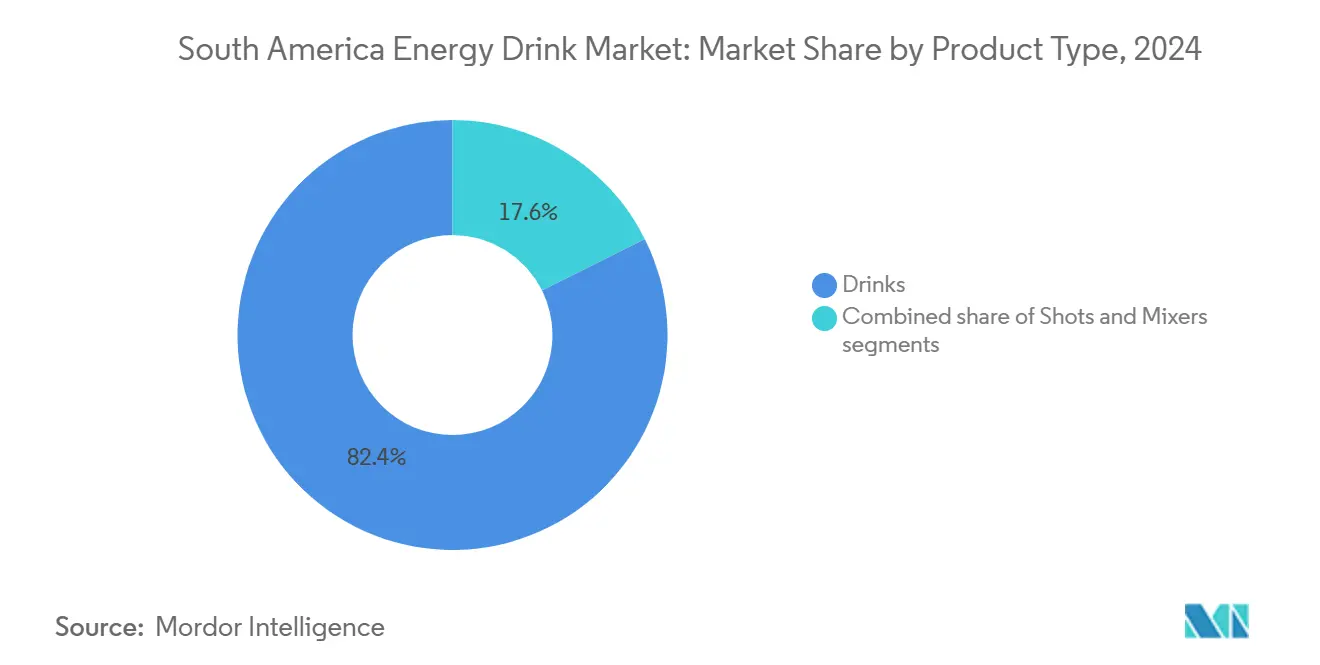

- حسب نوع المنتج، تصدرت المشروبات بنسبة 82.37% من حصة سوق مشروبات الطاقة في أمريكا الجنوبية في عام 2024، بينما من المتوقع أن تتوسع الجرعات المركزة بمعدل نمو سنوي مركب قدره 2.47% حتى عام 2030.

- حسب نوع التعبئة، استحوذت العلب على حصة 71.66% من سوق مشروبات الطاقة في أمريكا الجنوبية في عام 2024؛ من المقرر أن تنمو زجاجات PET/الزجاج بمعدل نمو سنوي مركب قدره 2.65% بين 2025-2030.

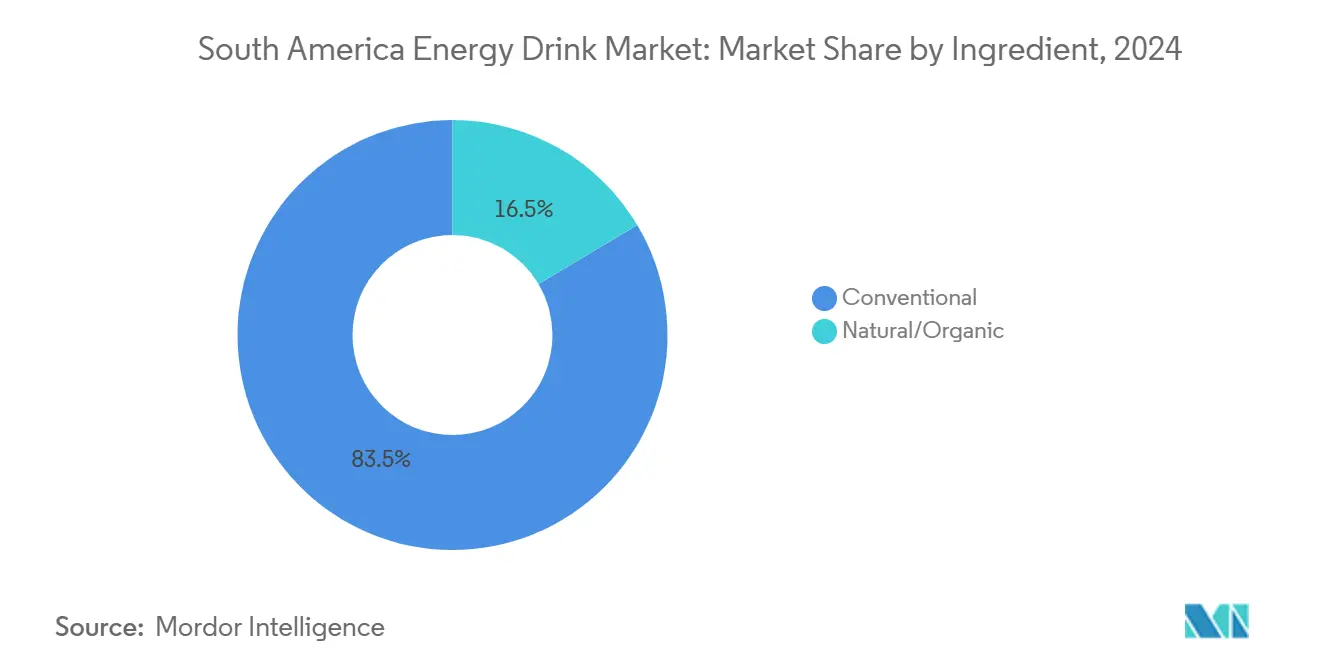

- حسب المكونات، احتلت التركيبات التقليدية حصة 83.54% من سوق مشروبات الطاقة في أمريكا الجنوبية في عام 2024، في حين من المتوقع أن ترتفع المتغيرات الطبيعية/العضوية بمعدل نمو سنوي مركب قدره 2.86% حتى عام 2030.

- حسب قناة التوزيع، شكلت التجارة غير المباشرة 77.79% من حصة سوق مشروبات الطاقة في أمريكا الجنوبية في عام 2024، مع توقع أن تحقق منافذ التجارة المباشرة معدل نمو سنوي مركب قدره 2.25% خلال 2025-2030.

- حسب الجغرافيا، هيمنت البرازيل بنسبة 48.44% من سوق مشروبات الطاقة في أمريكا الجنوبية في عام 2024؛ الأرجنتين مهيأة لأسرع نمو بمعدل نمو سنوي مركب قدره 3.64% خلال فترة التوقع.

اتجاهات ورؤى سوق مشروبات الطاقة في أمريكا الجنوبية

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| ابتكار المنتجات من ناحية النكهة والمكونات | +0.7% | البرازيل، الأرجنتين، بقية أمريكا الجنوبية | المدى المتوسط (2-4 سنوات) |

| تزايد تأثير التأييد والتسويق عبر وسائل التواصل الاجتماعي | +0.6% | البرازيل، الأرجنتين، مع انتشار إلى بقية أمريكا الجنوبية | المدى القصير (≤ سنتين) |

| ارتفاع معدل المشاركة الرياضية مقترناً بطلب قوي من المستهلكين المهتمين باللياقة البدنية | +0.8% | البرازيل، الأرجنتين | المدى المتوسط (2-4 سنوات) |

| تزايد الطلب على المشروبات الصحية أثناء التنقل | +0.5% | المنطقة بأكملها، مع تأثير أقوى في البرازيل | المدى الطويل (≥ 4 سنوات) |

| التسويق الاستراتيجي والرعايات | +0.5% | البرازيل، الأرجنتين، مع التوسع إلى بقية أمريكا الجنوبية | المدى القصير (≤ سنتين) |

| جاذبية الفئة الشابة | +0.6% | البرازيل، الأرجنتين، بقية أمريكا الجنوبية | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

ابتكار المنتجات من ناحية النكهة والمكونات

يحفز ابتكار المنتجات النمو في سوق مشروبات الطاقة في أمريكا الجنوبية، حيث يقدم المصنعون نكهات وتركيبات جديدة لتلبية تفضيلات المستهلكين. يُظهر السوق طلباً متزايداً على المكونات الطبيعية، خاصة يربا المتة، التي تحتوي على الكافيين الطبيعي ولها أهمية ثقافية في المنطقة. يعكس هذا التحول نحو المكونات الطبيعية تفضيل المستهلكين المتزايد للبدائل الصحية في اختيارات مشروبات الطاقة. يستجيب المصنعون من خلال تطوير منتجات تجمع بين خصائص تعزيز الطاقة التقليدية مع المكونات الطبيعية. في سبتمبر 2024، أطلقت شركة Monster Beverage Corporation منتج Juice Monster Rio Punch، الذي يحتوي على نكهات الفواكه البرازيلية، مما يعكس تركيز السوق على تفضيلات الطعم الإقليمية. يُظهر تقديم النكهات المستوحاة محلياً كيف تتكيف الشركات مع محافظ منتجاتها لتتماشى مع تفضيلات المستهلكين الإقليمية مع الحفاظ على مكانتها في السوق.

تزايد تأثير التأييد والتسويق عبر وسائل التواصل الاجتماعي

مكنت معدلات الانتشار العالية للإنترنت عبر أمريكا الجنوبية شركات مشروبات الطاقة من تنفيذ حملات تسويقية رقمية فعالة وتأييد من المشاهير. وفقاً لبيانات البنك الدولي في عام 2023، شكل مستخدمو الإنترنت 89% من سكان الأرجنتين، و84% من البرازيل، و80% من بيرو، و77% من كولومبيا [1]مجموعة البنك الدولي، الأفراد الذين يستخدمون الإنترنت (% من السكان)،

data.worldbank.org. أثر هذا الوصول الرقمي على المستهلكين الأصغر سناً، الذين تتشكل قرارات الشراء لديهم بتوصيات المؤثرين، مثل الرياضيين والموسيقيين ومشاهير وسائل التواصل الاجتماعي، والتسويق عبر وسائل التواصل الاجتماعي. وفر الاعتماد الواسع لوسائل التواصل الاجتماعي في هذه البلدان منصات لعلامات مشروبات الطاقة للمحتوى الرقمي والحملات الترويجية والتسويق التفاعلي، مما أدى إلى زيادة الوعي بالعلامة التجارية والاستهلاك بين الفئات المستهدفة. في مايو 2025، أطلقت Anheuser-Busch مشروب طاقة يُسمى Phorm Energy بالتعاون مع دانا وايت من UFC، مما يوضح تأثير التأييد الاستراتيجي على نمو السوق.

ارتفاع معدل المشاركة الرياضية مقترناً بطلب قوي من المستهلكين المهتمين باللياقة البدنية

أدى ارتفاع المشاركة الرياضية والوعي باللياقة البدنية عبر أمريكا الجنوبية إلى زيادة استهلاك مشروبات الطاقة بشكل كبير. يربط المستهلكون باستمرار مشروبات الطاقة بتحسين الأداء الرياضي واليقظة الذهنية أثناء الأنشطة البدنية، مما يستمر في دفع الطلب القوي على المشروبات الوظيفية عبر المنطقة. وجد استطلاع FSB Pesquisa في البرازيل في عام 2023 أن 22% من السكان يمارسون النشاط البدني اليومي، بينما يمارس 13% التمارين على الأقل ثلاث مرات أسبوعياً، مما يشير إلى إمكانات سوق كبيرة [2]Empresa Brasil de Comunicação، الاستطلاع يكشف أن 52% من البرازيليين لا يمارسون الرياضة،

www.ebc.com.br. يخلق هذا الارتباط القوي بين المشاركة الرياضية واستهلاك مشروبات الطاقة قاعدة طلب مستقرة ومستدامة تستمر عبر التغيرات الاقتصادية المختلفة وظروف السوق، على الرغم من أن السلطات الصحية تعبر بشكل متزايد عن مخاوف حول تناول الكافيين العالي أثناء ممارسة الرياضة وآثاره الصحية المحتملة.

تزايد الطلب على المشروبات الصحية أثناء التنقل

تشهد تفضيلات المستهلكين في أمريكا الجنوبية تحولاً كبيراً نحو المشروبات المريحة والمحمولة التي توفر فوائد وظيفية دون التنازل عن الاعتبارات الصحية. العديد من المستهلكين، خاصة من الأجيال الحالية، استبدلوا بشكل متزايد استهلاك القهوة العادي بمشروبات الطاقة، باحثين عن بدائل تتماشى مع أنماط حياتهم النشطة. استجابة لهذا السلوك المتطور للمستهلكين، تكيف المصنعون استراتيجياً مع تركيباتهم من خلال تقليل المكونات التي كانت تستهدف سابقاً الرياضيين، مثل جلوكونو دلتا لاكتون والكافيين والسكر. حالياً، يحتوي مشروب الطاقة 500 سم مكعب على كافيين يعادل إسبريسو مضاعف، مما يجعله أكثر سهولة للاستهلاك اليومي. يتضح هذا التطور السوقي بوضوح في التطورات الحديثة، كما هو موضح من خلال Score، مشروب طاقة تشيلي بتركيبة ألمانية، والذي تم إطلاقه في فبراير 2025 ويتوسع بنشاط في أسواق بيرو والبرازيل النامية. الاتجاه نحو الخيارات الصحية أثناء التنقل واضح بشكل خاص في المراكز الحضرية، حيث تدفع أنماط الحياة المزدحمة استهلاك المشروبات الوظيفية التي تعد بطاقة مستدامة دون الانهيار المرتبط بمشروبات الطاقة التقليدية عالية السكر.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| المخاوف الصحية حول المكونات الكيميائية | -0.4% | البرازيل، الأرجنتين، مع تأثير متزايد عبر أمريكا الجنوبية | المدى المتوسط (2-4 سنوات) |

| ميل المستهلكين نحو منتجات العصائر الطازجة | -0.3% | البرازيل، مع تأثير متوسط في الأرجنتين | المدى الطويل (≥ 4 سنوات) |

| المنافسة من المشروبات البديلة | -0.5% | البرازيل، الأرجنتين، بقية أمريكا الجنوبية | المدى المتوسط (2-4 سنوات) |

| الضغوط التنظيمية وضغوط وضع العلامات | -0.4% | الأرجنتين، البرازيل، مع التوسع إلى بقية أمريكا الجنوبية | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

المخاوف الصحية حول المكونات الكيميائية

تؤثر المخاوف الصحية المتعلقة بالمكونات الاصطناعية في مشروبات الطاقة على نمو السوق في أمريكا الجنوبية. تفرض السلطات التنظيمية الإقليمية سياسات أكثر صرامة، خاصة علامات التحذير على مقدمة العبوة (FoP). أظهرت الأبحاث التي أُجريت في أوروغواي أن علامات تحذير الكافيين أثرت على قرارات الشراء للبالغين الشباب. قدمت المكسيك وتشيلي ضرائب على المشروبات المحلاة بالسكر ووضع علامات FoP إلزامية، مما أدى إلى انخفاض استهلاك المشروبات السكرية، بما في ذلك مشروبات الطاقة. أدت مخاوف منظمة الصحة للبلدان الأمريكية حول المشروبات فائقة المعالجة والسمنة إلى مطالب متزايدة بلوائح أكثر صرامة عبر أمريكا اللاتينية. استجابة لذلك، يعمل المصنعون على إعادة صياغة المنتجات بمكونات طبيعية مع محاولة الحفاظ على تأثيراتها المعززة للطاقة.

ميل المستهلكين نحو منتجات العصائر الطازجة

يتحدى التفضيل التقليدي لأمريكا الجنوبية للمشروبات الطازجة والطبيعية نمو مشروبات الطاقة، خاصة مع زيادة الوعي الصحي للمستهلكين. يخلق الارتباط الثقافي القوي للبرازيل بعصائر الفواكه الطازجة منافسة مباشرة لمصنعي مشروبات الطاقة، حيث ينظر المستهلكون إلى البدائل الطبيعية المحلية كخيارات صحية وأصيلة أكثر. طبقت وكالة المراقبة الصحية الوطنية البرازيلية (ANVISA) لائحة RDC 839/2023، التي تضع لوائح للمكونات والأطعمة الجديدة، مما يدعم الابتكار في قطاع المشروبات الطبيعية[3]وزارة الزراعة الأمريكية، تقرير البلد السنوي FAIRS،

apps.fas.usda.gov . يعزز هذا الإطار التنظيمي، إلى جانب موارد الفاكهة الوفيرة في المنطقة، الموقف التنافسي للبدائل الطازجة في سوق المشروبات. يجب على مصنعي مشروبات الطاقة معالجة هذه الظروف السوقية من خلال التأكيد على الفوائد الوظيفية لمنتجاتهم مع دمج المكونات الطبيعية لمعالجة المخاوف الصحية. يعمل التفضيل الثقافي القوي للمشروبات الطبيعية والبيئة التنظيمية الداعمة للبدائل الطازجة كقيد كبير على نمو سوق مشروبات الطاقة في المنطقة.

تحليل القطاعات

حسب نوع المنتج: المشروبات تهيمن بينما تتسارع الجرعات المركزة

شكل قطاع المشروبات 82.37% من حصة سوق مشروبات الطاقة في أمريكا الجنوبية في عام 2024. تنبع هيمنة القطاع من شبكات التوزيع الواسعة عبر السوبرماركت ومتاجر البقالة ومنافذ البيع بالتجزئة، إلى جانب تفضيلات المستهلكين الراسخة للتنسيقات الجاهزة للشرب. تحافظ الشركات الكبرى على هذا الموقف السوقي من خلال مبادرات تطوير المنتجات المنتظمة، بما في ذلك متغيرات النكهات الجديدة، والبدائل الخالية من السكر، والتركيبات المحسنة مع الفيتامينات المضافة والمكونات الوظيفية. يُدعم نمو القطاع أيضاً بحملات تسويقية قوية، واستراتيجيات تسعير تنافسية، وزيادة طلب المستهلكين على المشروبات المعززة للطاقة المريحة في المنطقة.

من المتوقع أن يحقق قطاع الجرعات المركزة أعلى معدل نمو بمعدل نمو سنوي مركب قدره 2.47% خلال 2025-2030 مدفوعاً بملاءمته وتركيبته المركزة التي تجذب المستهلكين المتنقلين الذين يسعون للحصول على تعزيز فوري للطاقة. هذا النمو واضح بشكل خاص في المراكز الحضرية حيث تخلق أنماط الحياة المزدحمة طلباً على حلول الطاقة السريعة والمحمولة. يُدعم توسع القطاع أيضاً بتركيبات مبتكرة تعالج المخاوف الصحية، حيث تطور الشركات جرعات مركزة تحتوي على مصادر كافيين طبيعية مثل مستخلص الشاي الأخضر. يضع هذا الاتجاه نحو حلول طاقة صحية أكثر تركيزاً قطاع الجرعات المركزة لنمو مستمر، خاصة بين المستهلكين الأصغر سناً الذين يسعون للحصول على فوائد وظيفية دون حجم مشروبات الطاقة التقليدية.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متوفرة عند شراء التقرير

حسب نوع التعبئة: الألومنيوم يهيمن وسط دفعة الاستدامة

تهيمن العلب على سوق مشروبات الطاقة في أمريكا الجنوبية بحصة سوقية قدرها 71.66% في عام 2024. تنبع شعبيتها من مزايا متعددة: قابلية نقل فائقة للاستهلاك أثناء التنقل، واستقرار طويل للرف دون تبريد، ورؤية محسنة للعلامة التجارية من خلال وضع علامات منتج 360 درجة. تقوي الطبيعة القابلة لإعادة التدوير لعلب الألومنيوم موقعها السوقي، خاصة مع أن الاستدامة تصبح اعتباراً أساسياً للمستهلكين. تُظهر شركة Ball Corporation، مصنع علب رئيسي في المنطقة، هذا الالتزام البيئي من خلال انتقالها إلى طاقة متجددة 100% في عمليات التصنيع. تهدف هذه المبادرة إلى تقليل انبعاثات الكربون عبر سلسلة التوريد مع تلبية الطلب المتزايد من المستهلكين المهتمين بيئياً الذين يعطون الأولوية لحلول التعبئة المستدامة. يستمر الجمع بين الفوائد العملية والاعتبارات البيئية في تعزيز العلب كتنسيق التعبئة المفضل في قطاع مشروبات الطاقة في أمريكا الجنوبية.

تشهد زجاجات PET/الزجاج معدل نمو قدره 2.65% معدل نمو سنوي مركب (2025-2030)، متفوقة على تنسيقات التعبئة الأخرى في سوق مشروبات الطاقة. يتماشى هذا النمو مع اتجاهات الارتقاء بالسوق والوعي البيئي المتزايد بين المستهلكين والمصنعين. يعكس التحول نحو مواد التعبئة هذه تغير تفضيلات المستهلكين والضغوط التنظيمية لحلول التعبئة المستدامة. طبقت شركات المشروبات الكبرى برامج إعادة تدوير شاملة من الزجاجة إلى الزجاجة وزادت استخدام PET المعاد تدويره بعد الاستهلاك (PCR) في تعبئتها. تشمل هذه المبادرات إنشاء شبكات جمع، والاستثمار في البنية التحتية لإعادة التدوير، وتطوير تقنيات إعادة تدوير متقدمة. تركز الشركات أيضاً على تقليل وزن زجاجات PET مع الحفاظ على التكامل الهيكلي لتقليل التأثير البيئي أكثر. تحافظ الزجاجات الزجاجية على طلب قوي في قطاعات مشروبات الطاقة الممتازة والطبيعية/العضوية، حيث تتماشى مع تصورات المستهلكين للجودة والاستدامة.

حسب المكونات: الخيارات الطبيعية تتحدى الهيمنة التقليدية

حافظت مشروبات الطاقة التقليدية على قيادتها السوقية بحصة 83.54% في عام 2024، مستفيدة من الاعتراف الراسخ بالعلامة التجارية وشبكات التوزيع الواسعة عبر أمريكا الجنوبية. هذه المنتجات، المركبة عادة بكافيين صناعي وتورين وفيتامينات B المتنوعة، تستمر في السيطرة على رفوف البيع بالتجزئة بسبب فعاليتها المثبتة والتسعير التنافسي. ومع ذلك، يواجه القطاع تدقيقاً متزايداً من السلطات الصحية وتغير تفضيلات المستهلكين، مما يخلق تحديات وفرصاً لإعادة الصياغة نحو علامات أنظف مع الحفاظ على الفوائد الوظيفية.

ينمو القطاع الطبيعي/العضوي بمعدل أسرع قدره 2.86% معدل نمو سنوي مركب (2025-2030)، مدفوعاً بزيادة الوعي الصحي والروابط الثقافية بالمكونات الأصلية. تقوم الشركات بتحويل يربا المتة التقليدية إلى مشروبات طاقة حديثة من خلال تقديم إصدارات منكهة ومحلاة وجاهزة للشرب في حاويات بحجم فردي تجذب المستهلكين الباحثين عن الراحة. يشهد السوق أيضاً نمواً في مكونات طبيعية أخرى مثل غوايوسا، كما يوضحه إدخال GURU Organic Energy لـ GURU Guayusa Tropical Punch، مشروب طاقة نباتي مستوحى من شعب الجيفارو في الإكوادور. يعكس نمو هذا القطاع تحولاً أوسع نحو منتجات العلامات النظيفة التي توفر الطاقة دون مكونات اصطناعية.

حسب قناة التوزيع: التجارة غير المباشرة تقود رغم انتعاش التجارة المباشرة

تحتل قناة التجارة غير المباشرة حصة مهيمنة قدرها 77.79% من سوق مشروبات الطاقة في أمريكا الجنوبية في عام 2024. تنبع هذه الهيمنة من توفر المنتجات الواسع عبر السوبرماركت والهايبرماركت ومتاجر البقالة. تجسد البرازيل هذا الاتجاه من خلال تنسيقات البيع بالتجزئة الحديثة الموسعة، مما يوفر للمستهلكين وصولاً واسعاً إلى مشروبات الطاقة. تعمل متاجر البقالة ومتاجر الراحة كنقاط أساسية للمشتريات الاندفاعية، بينما تجذب السوبرماركت والهايبرماركت المستهلكين من خلال التسعير التنافسي والعروض الترويجية. في البرازيل، توفر خيارات الدفع بالتقسيط قوة شرائية متزايدة في قنوات البيع بالتجزئة هذه، مما يعزز موقعها السوقي.

قناة التجارة المباشرة، رغم حصتها السوقية الأصغر، من المتوقع أن تنمو بمعدل نمو سنوي مركب قدره 2.25% خلال 2025-2030، متفوقة على معدلات نمو السوق الإجمالية مع انتعاش الأنشطة الاجتماعية بعد الجائحة. يشمل هذا القطاع البارات والمطاعم والنوادي ومراكز اللياقة البدنية حيث يشرب المستهلكون مشروبات الطاقة في الموقع أو يخلطونها مع الكحول. تُظهر المناطق الحضرية ذات الحياة الليلية النشطة نمواً كبيراً، حيث تصبح مشروبات الطاقة مكونات أساسية في عروض الكوكتيل. تستفيد القناة من تزايد تفضيل المستهلكين لتجارب الاستهلاك الممتازة في الأماكن الاجتماعية، مع تسويق مشروبات الطاقة كمنتجات أسلوب حياة. يمكن هذا إعادة التموضع من تحقيق هوامش ربح أعلى وتعزيز حضور العلامة التجارية من خلال التسويق القائم على التجربة الذي يجذب المستهلكين الأصغر سناً الذين ينظرون إلى خيارات المشروبات كبيانات اجتماعية.

التحليل الجغرافي

تشكل البرازيل 48.44% من سوق مشروبات الطاقة في أمريكا الجنوبية في عام 2024، مدعومة بسكانها الكبار وشبكات التوزيع الواسعة. توفر الفئة الشابة في البلاد، خاصة أولئك الذين تتراوح أعمارهم بين 18-34 عاماً، قاعدة مستهلكين قوية لمشروبات الطاقة. يُعزز نمو السوق أيضاً بالبنية التحتية للبيع بالتجزئة المتطورة في البرازيل، بما في ذلك السوبرماركت ومتاجر البقالة ومنصات التجارة الإلكترونية. وسعت شركة Coca-Cola FEMSA Brasil حضورها في هذا السوق من خلال تقديم متغيرات متعددة من Monster Energy لتلبية تفضيلات المستهلكين المختلفة. عززت الشراكات الاستراتيجية للشركة مع الموزعين المحليين وتجار التجزئة موقعها السوقي وحسنت من إمكانية الوصول للمنتج عبر المناطق الحضرية وشبه الحضرية.

تُظهر الأرجنتين أعلى إمكانية نمو بمعدل نمو سنوي مركب متوقع قدره 3.64% (2025-2030)، متفوقة على المتوسط الإقليمي. أنتجت البلاد 986.7 ألف طن متري من يربا المتة في عام 2024، وفقاً للمعهد البرازيلي للجغرافيا والإحصاء، مما يجعلها أكبر منتج في أمريكا اللاتينية [4]المعهد الوطني لليربا المتة، تقرير قطاع اليربا،

inym.org.ar . يقدم هذا المكون الأصلي فرصاً لابتكار مشروبات الطاقة. ومع ذلك، قد تؤثر اللوائح الجديدة التي تستهدف استهلاك مشروبات الطاقة بين الشباب على التسويق وتطوير المنتجات.

تقدم تشيلي وبيرو وكولومبيا وأوروغواي فرص نمو متنوعة وأطر تنظيمية. سنت وزارة الصحة التشيلية لوائح وضع العلامات الغذائية التي تؤثر على تسويق مشروبات الطاقة وسلوك المستهلكين. تتكيف الشركات عبر هذه الأسواق مع استراتيجياتها لتلبية الطلب المتزايد على المشروبات الصحية مع الامتثال للوائح المحلية وتفضيلات المستهلكين. تتبنى شبكة متاجر البقالة المتنامية في كولومبيا بشكل متزايد عروض السلسلة الباردة. في الوقت نفسه، تعمل أوروغواي، كرائدة في السياسات، على إجراء تجارب تحذير الكافيين التي قد تؤثر على المنطقة بأكملها.

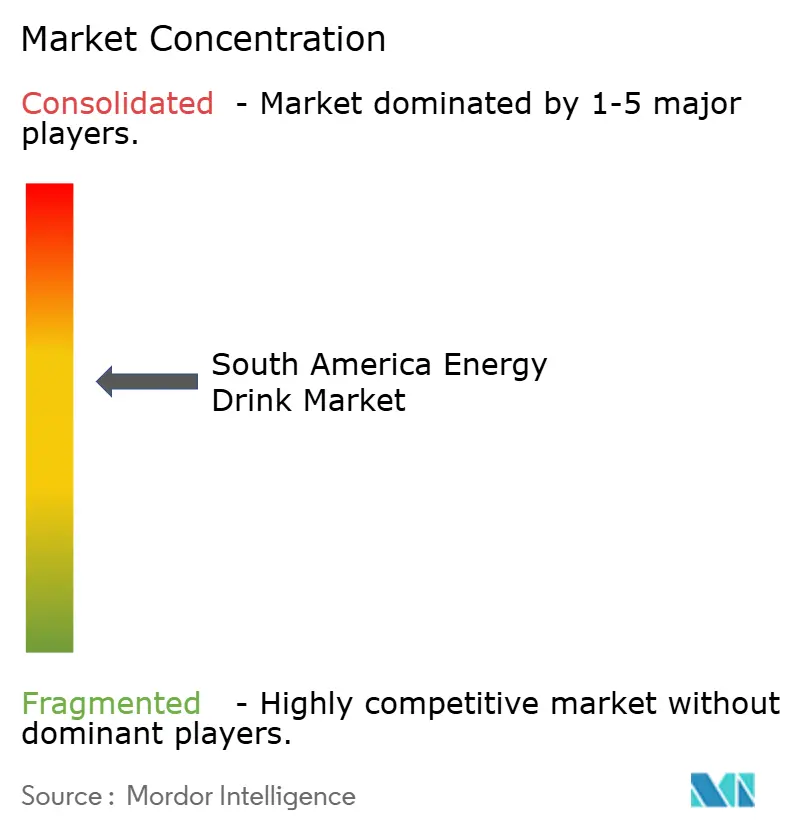

المشهد التنافسي

يُظهر سوق مشروبات الطاقة في أمريكا الجنوبية تركزاً معتدلاً، يضم عمالقة عالميين ولاعبين إقليميين ناشئين، بما في ذلك شركة Red Bull GmbH وشركة Monster Beverage Corp. وشركة PepsiCo Inc. ومجموعة AJE وشركة Anheuser-Busch InBev. يستمر المشهد التنافسي في التطور من خلال التحركات الاستراتيجية، كما يتضح من استحواذ Monster على Bang Energy في يوليو 2023. من خلال شراكتها مع Monster وعلاماتها التجارية المستقلة، Relentless وPowerade Energy، تتمتع كوكاكولا بحضور قوي في مبردات البيع بالتجزئة المنظمة، مستفيدة من قوتها التوزيعية التي تمتد لعقود. في الوقت نفسه، نحتت Ambev، بعلامتها التجارية Fusion وهجائن RTD القهوة الفريدة، مكانة سوقية، مضمنة الوصول إلى التجار الصغار الذين غالباً ما يتجاهلهم منافسوها الأكبر.

فرص المساحة البيضاء ملحوظة بشكل خاص في القطاع الطبيعي/العضوي، حيث توفر المكونات الإقليمية مثل يربا المتة وغوايوسا مزايا تموضع فريدة. نجحت شركات مثل Guayakí في الاستفادة من جذور يربا المتة الأصلية في أمريكا الجنوبية، بينما تخلق التفاوتات التنظيمية عبر البلدان متطلبات امتثال معقدة تفضل المؤسسات ذات القدرات التنظيمية القوية. بحلول نهاية العقد، قد تشهد صناعة مشروبات الطاقة في أمريكا الجنوبية إعادة ترتيب في طاولات قيادتها، مدفوعة باستراتيجيات تطلعية مثل التكامل العمودي في مزارع الأعشاب، ورسم خرائط النكهات المسترشدة بالذكاء الاصطناعي، وتتبع الدفعات بلوك تشين.

يُدعم مسار نمو السوق بالاقتصادات الوطنية الناشئة، وقنوات البيع بالتجزئة المتحديثة، وارتفاع دخل الطبقة الوسطى عبر أمريكا الجنوبية. تتكيف الشركات مع تركيباتها لمعالجة المخاوف الصحية المتزايدة، مع التركيز على تقليل محتوى السكر والمكونات الطبيعية مع الحفاظ على الفوائد الوظيفية. يعمل المصنعون على مواءمة علاماتهم التجارية مع تفضيلات المستهلكين الأصغر سناً والحضريين وتعزيز استراتيجيات الاتصال للوصول إلى السكان الحضريين المتنامين ومجتمعات المهاجرين في المنطقة.

قادة صناعة مشروبات الطاقة في أمريكا الجنوبية

Red Bull GmbH

Monster Beverage Corp.

PepsiCo Inc.

AJE Group

Anheuser-Busch InBev

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- مايو 2025: تشاركت شركة Ball Corporation مع Açaí Motion، علامة تجارية برازيلية لمشروبات الطاقة الطبيعية، لإطلاق علبة مشروبات معتمدة من مبادرة الإشراف على الألومنيوم (ASI). يوضح هذا التعاون التزام كلا الشركتين بالاستدامة والابتكار في صناعة المشروبات، وتوفير جودة محسنة، وتتبع المنتج، ودعم الاقتصاد الدائري.

- يناير 2025: تشاركت Ball Brazil مع Bebidas Poty، شركة مشروبات تنتج المشروبات الغازية والعصائر والمياه. أطلقت الشركتان مشروب الطاقة PUSH في علبة مع ختم اعتماد ASI، مما يوضح التزام Ball بممارسات التعبئة المستدامة.

- يناير 2025: أحدثت Monster Energy موجات في البرازيل مع إطلاق نكهة Rio Punch الجديدة. يمزج هذا العرض الأحدث جوهر Monster Energy 'القوي' مع مزيج استوائي مميز، مسلطاً الضوء على نوتات البابايا الحلوة وآيس كريم الفانيليا والكشمش الأسود، كلها مستوحاة من حلوى محبوبة في ريو دي جانيرو.

- سبتمبر 2024: Flying Horse، في خطوة استراتيجية، كشفت عن إعادة علامتها التجارية في البرازيل، موسعة في الوقت نفسه بصمتها السوقية. قدمت العلامة التجارية نكهتين جديدتين: عصير المانجو ومتغير خالٍ من السكر من كلاسيكيتها الأصلية. إلى جانب هذه، احتفظت بتشكيلتها المحبوبة، التي تشمل الأصلية والبطيخ والاستوائية والبيتايا.

نطاق تقرير سوق مشروبات الطاقة في أمريكا الجنوبية

تحتوي مشروبات الطاقة على مستويات عالية من المكونات المنشطة، عادة الكافيين والسكر والمكملات المتكررة، مثل الفيتامينات أو الكارنيتين، والتي يتم تسويقها كمنتج قادر على تحسين اليقظة الذهنية والأداء البدني.

السوق مقسم حسب نوع المنتج، ونوع التعبئة، والمكونات، وقنوات التوزيع، والبلد. حسب نوع المنتج، السوق مقسم إلى مشروبات، وجرعات مركزة، وخلطات. حسب نوع التعبئة، السوق مقسم إلى زجاجات PET/الزجاج، والعلب، وأنواع التعبئة الأخرى. بناء على المكونات، السوق مقسم إلى تقليدية وطبيعية/عضوية. بناء على قنوات التوزيع، السوق مقسم إلى التجارة المباشرة والتجارة غير المباشرة. التجارة غير المباشرة مقسمة أيضاً إلى سوبرماركت/هايبرماركت، ومتاجر البقالة/متاجر الراحة، ومتاجر البيع بالتجزئة عبر الإنترنت، وقنوات التوزيع الأخرى. حسب الجغرافيا، السوق مقسم إلى البرازيل والأرجنتين وبقية أمريكا الجنوبية. لكل قطاع، تم إجراء تقدير السوق والتوقعات على أساس القيمة (بمليون دولار أمريكي).

| المشروبات |

| الجرعات المركزة |

| الخلطات |

| زجاجات PET/الزجاج |

| العلب |

| أنواع التعبئة الأخرى |

| التقليدية |

| الطبيعية/العضوية |

| التجارة المباشرة | |

| التجارة غير المباشرة | متاجر البقالة/متاجر الراحة |

| السوبرماركت/الهايبرماركت | |

| متاجر البيع بالتجزئة عبر الإنترنت | |

| قناة التوزيع الأخرى |

| البرازيل |

| الأرجنتين |

| بقية أمريكا الجنوبية |

| حسب نوع المنتج | المشروبات | |

| الجرعات المركزة | ||

| الخلطات | ||

| حسب نوع التعبئة | زجاجات PET/الزجاج | |

| العلب | ||

| أنواع التعبئة الأخرى | ||

| حسب المكونات | التقليدية | |

| الطبيعية/العضوية | ||

| حسب قناة التوزيع | التجارة المباشرة | |

| التجارة غير المباشرة | متاجر البقالة/متاجر الراحة | |

| السوبرماركت/الهايبرماركت | ||

| متاجر البيع بالتجزئة عبر الإنترنت | ||

| قناة التوزيع الأخرى | ||

| حسب البلد | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

الأسئلة الرئيسية المجاب عنها في التقرير

ما هي القيمة الحالية لسوق مشروبات الطاقة في أمريكا الجنوبية؟

السوق يساوي 4.15 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 4.57 مليار دولار أمريكي بحلول عام 2030 بمعدل نمو سنوي مركب قدره 1.96%.

أي بلد يحتل أكبر حصة في المنطقة؟

البرازيل تقود بحصة 48.44%، مدعومة بسكان شباب وتغطية بيع بالتجزئة واسعة.

أي قطاع ينمو بأسرع وتيرة حسب المكونات؟

من المتوقع أن تنمو التركيبات الطبيعية/العضوية بمعدل نمو سنوي مركب قدره 2.86%، مدفوعة بالاهتمام بيربا المتة والنباتات الأخرى.

ما مدى أهمية نمو مبيعات التجارة المباشرة؟

من المقرر أن تتوسع قنوات التجارة المباشرة بمعدل نمو سنوي مركب قدره 2.25% مع انتعاش البارات والصالات الرياضية والمطاعم بعد الجائحة.

آخر تحديث للصفحة في: