حجم وحصة السوق الروسية لمحركات السيارات

تحليل السوق الروسية لمحركات السيارات من قبل شركة موردور إنتليجنس

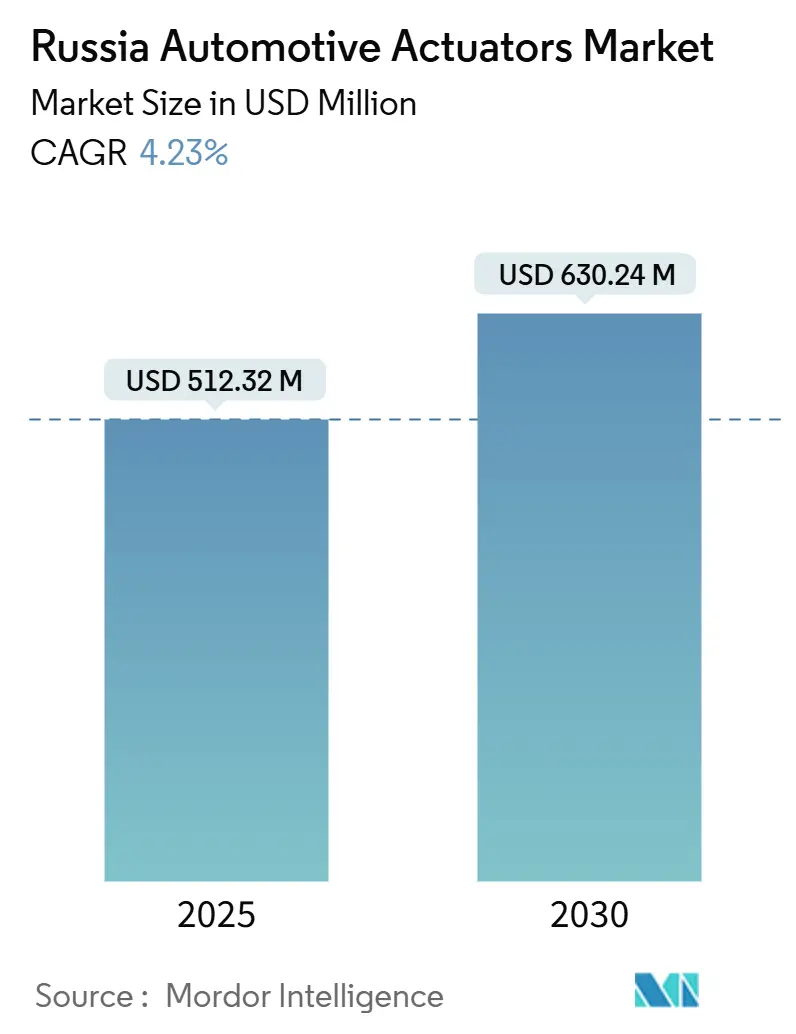

تقف السوق الروسية لمحركات السيارات عند 512.32 مليون دولار أمريكي في عام 2025 ومن المتوقع أن تتقدم بمعدل نمو سنوي مركب 4.23% إلى 630.24 مليون دولار أمريكي بحلول عام 2030. الطلب المستقر على الأنظمة الكهربائية وأنظمة الحركة الخطية، إلى جانب ضرورات التوطين، يدعم هذا التوسع حتى مع إعادة تشكيل العقوبات لسلاسل التوريد. تعافي إنتاج السيارات الشخصية، وإنفاق صيانة الأسطول المتقادم، وخطوط التجميع المشتركة الصينية ترسي أحجام المدى القريب. على المدى المتوسط، كهربة ونفاذ أنظمة مساعدة السائق المتقدمة ترفع المحتوى الإلكتروني لكل مركبة، مما يحول القيمة نحو المحركات الذكية منخفضة الجهد. الديناميكيات التنافسية تفضل الموردين الذين يوطنون التشغيل الدقيق والتجميعات الفرعية الإلكترونية، بينما تبقي تقلبات الروبل ونقص أشباه الموصلات إدارة التكلفة في المقدمة.

النتائج الرئيسية للتقرير

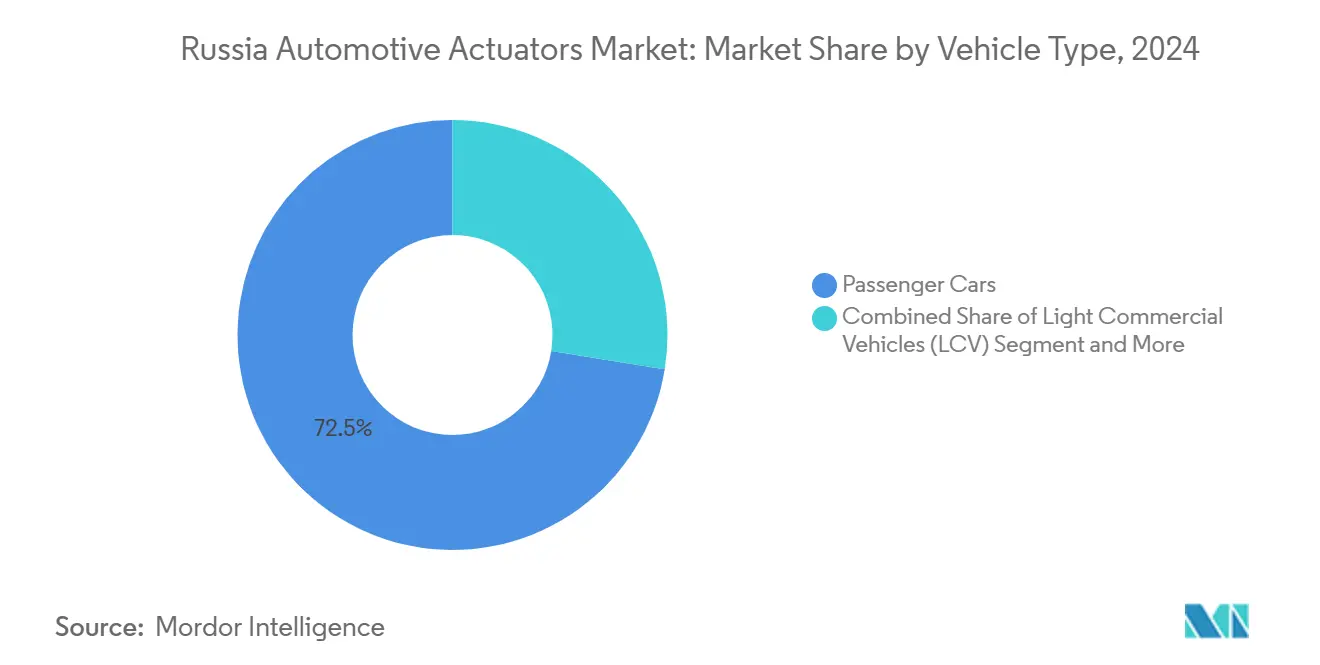

- حسب نوع المركبة، احتلت السيارات الشخصية 72.46% من حصة السوق الروسية لمحركات السيارات في عام 2024 ومن المتوقع أن تتوسع بمعدل نمو سنوي مركب 4.67% حتى عام 2030.

- حسب نوع المحرك، هيمنت الأنظمة الكهربائية على حصة 63.18% من حجم السوق الروسية لمحركات السيارات في عام 2024 ومن المتوقع أن تنمو بمعدل نمو سنوي مركب 8.72%.

- حسب نوع الحركة، شكلت الحلول الخطية 56.84% من حجم السوق الروسية لمحركات السيارات في عام 2024، بينما من المقرر أن تتقدم الحركة الدوارة بمعدل نمو سنوي مركب 6.34%.

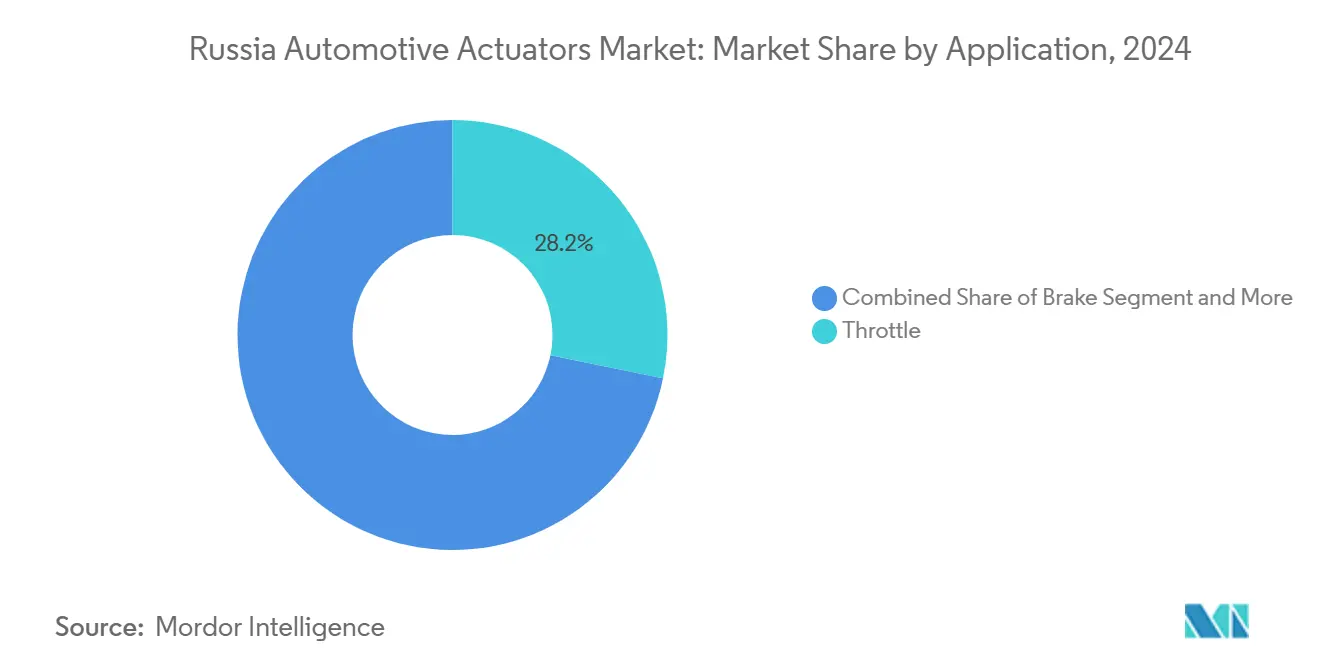

- حسب التطبيق، سجلت محركات الفرامل أسرع معدل نمو سنوي مركب 7.43%، بينما احتفظت أجهزة دواسة الوقود بأكبر حصة 28.23% من حجم السوق الروسية لمحركات السيارات في عام 2024.

- حسب قناة المبيعات، قدم تركيب الصانع الأصلي 81.37% من إيرادات عام 2024؛ قطاع ما بعد البيع مهيأ لمعدل نمو سنوي مركب 7.82% مع ارتفاع عمر المركبات.

اتجاهات ورؤى السوق الروسية لمحركات السيارات

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تسارع اعتماد السيارات الكهربائية يؤدي إلى زيادة الطلب على المحركات الكهربائية منخفضة الجهد | +1.8% | موسكو، سان بطرسبرغ، تتارستان | المدى المتوسط (2-4 سنوات) |

| نفاذ أنظمة مساعدة السائق المتقدمة يرفع عدد المحركات لكل مركبة | +1.2% | موسكو، سان بطرسبرغ، منطقة لينينغراد | المدى الطويل (≥ 4 سنوات) |

| تعافي إنتاج السيارات الشخصية | +0.9% | منطقة سامارا، منطقة نيجني نوفغورود | المدى القصير (≤ 2 سنوات) |

| الحصص والائتمانات الضريبية لموردي المستوى الأول | +0.7% | منطقة تولا، منطقة كالينينغراد، منطقة موسكو | المدى المتوسط (2-4 سنوات) |

| تدفق المشاريع المشتركة الصينية يحل محل خطوط التوريد المعاقبة | +0.6% | منطقة تولا، منطقة كالينينغراد، موسكو | المدى القصير (≤ 2 سنوات) |

| ازدهار ما بعد المبيعات من الأسطول المتقادم (13 سنة وأكثر) | +0.5% | جميع المناطق الفيدرالية | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

أهداف اعتماد السيارات الكهربائية تسرّع الطلب على المحركات الكهربائية منخفضة الجهد

الحوافز الحكومية التي تخفض رسوم الشحن وتعفي السيارات الكهربائية من ضرائب الطرق في المدن الكبرى تدفع المصنعين نحو هياكل 12 فولت و48 فولت. علاوة على ذلك، هذه البرامج تكافئ الموردين القادرين على دمج محركات دواسة الوقود، وأنظمة التكييف، وتبريد البطارية المدفوعة بمحرك مدمج والتي تزيد المدى إلى أقصى حد. موسكو وسان بطرسبرغ تظهران أعلى كثافة للشواحن، مما يركز الطلب المبكر. الشركاء الصينيون يوردون معظم رقائق التحكم، مما يرسي نظاماً إيكولوجياً جديداً من المستوى الثاني.

نفاذ أنظمة مساعدة السائق المتقدمة والقيادة الذاتية يرفع عدد المحركات لكل مركبة

شركات التصنيع الأصلية الروسية تجهز النماذج متوسطة المدى بحفظ المسار والكبح التلقائي في حالات الطوارئ لتضييق الفجوة التكنولوجية مع الواردات. التجارب التجريبية للقيادة الذاتية على طرق موسكو السريعة تحفز طلبات وحدات التوجيه الدوارة عالية الدقة ومعززات الفرامل الكهروميكانيكية. الشركات الإلكترونية المحلية تتعاون على منصات مراقبة السائق في الوقت الفعلي التي تتطلب محركات خطية مستجيبة. مجموعات النمو تتركز حول مراكز البحث والتطوير في موسكو وسان بطرسبرغ، حيث تتحقق أساطيل الاختبار من صحة المكونات تحت الظروف المناخية المحلية. هذه البرامج ترفع تدريجياً قائمة مواد المحركات وتفضل ميزات التشخيص الذكية.

تعافي إنتاج السيارات الشخصية بعد قاع عام 2024

تعافى الإنتاج الوطني للسيارات الشخصية إلى 753,754 وحدة في عام 2024 مع تخفيف اختناقات التوريد وعودة ثقة المستهلك. عززت أفتوفاز التسليمات بنسبة 34.4% من خلال تسريع تجميع لادا في تولياتي وإيجيفسك. هذا الانتعاش نقل مباشرة إلى طلبات المحركات لوظائف مجموعة نقل الحركة والجسم والراحة. موردو المكونات المتجمعون في سامارا ونيجني نوفغورود وكالوغا رفعوا نوبات التشغيل لكنهم بقوا معرضين لارتفاعات تكلفة الائتمان. المحللون يتوقعون أن تستقر أحجام الإنتاج بعد عام 2026 مع ضغط العقوبات على الدخول المتاحة.

حصص التوطين الحكومية والائتمانات الضريبية لموردي المستوى الأول

وزارة الصناعة والتجارة تمنح نقاط المشتريات عندما يتم تشغيل وصلح واختبار التجميعات الفرعية محلياً. موردو المستوى الأول الذين يصلون إلى 65% توطين، مثل مصانع المشاريع المشتركة في تولا، يؤهلون لتخفيض ضريبة الرواتب والتمويل المدعوم للأدوات[1]"نظام النقاط لتقييم توطين المنتجات الصناعية", rctest.ru. صانعو المحركات الذين ينقلون طحن قطارات التروس، وتعبئة لوحات الدوائر المطبوعة، ومعايرة نهاية الخط يكسبون ميزة في المناقصات. السياسة تشجع أيضاً اتحادات استبدال الواردات التي تشارك المختبرات ومعامل الاعتماد في كالوغا وكالينينغراد.

تحليل تأثير المعوقات

| المعوق | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| نقص أشباه الموصلات وقيود الاستيراد المدفوعة بالعقوبات | -1.4% | جميع المناطق الفيدرالية، الأشد في موسكو وسان بطرسبرغ | المدى القصير (≤ 2 سنوات) |

| خروج/تقليص حجم شركات التصنيع الأصلية الغربية | -0.8% | منطقة كالوغا، سان بطرسبرغ، منطقة موسكو | المدى المتوسط (2-4 سنوات) |

| تقلبات الروبل وتأرجحات أسعار المعادن | -0.6% | جميع المناطق الفيدرالية، مراكز التصنيع الأكثر تأثراً | المدى القصير (≤ 2 سنوات) |

| فجوة التشغيل الدقيق المحلي | -0.4% | منطقة سامارا، منطقة نيجني نوفغورود، منطقة تولا | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

نقص أشباه الموصلات العالمي وقيود الاستيراد المدفوعة بالعقوبات

اضطرابات إمداد النيون، وضوابط التصدير على الطباعة الحجرية المتقدمة، وعوائق نظام الدفع قطعت تسليمات لوحات التحكم القائمة على وحدات التحكم الدقيقة. أفتوفاز أوقفت 550 رقم جزء خلال توقفات عام 2024، مما عرض خطوط الفرامل والتوجيه الإلكترونية لإعادة تصميمات مكلفة. الواردات المتوازية عبر مراكز تركية وقوقازية تملأ الفجوات جزئياً لكنها تضخم أوقات التسليم. التخفيف قصير المدى يشمل تقليل ميزات أنظمة مساعدة السائق المتقدمة والعودة إلى دوائر مرحل أبسط، رغم أن ذلك يخاطر بفقدان جاذبية السوق.

خروج/تقليص شركات التصنيع الأصلية الغربية يثبط الأحجام قريبة المدى

إغلاق المصانع من قبل العلامات التجارية الأوروبية واليابانية أزال خطوط السيارات الرياضية متعددة الاستخدامات المتميزة والسيدان الفاخرة التي حملت محتوى محرك عالي. إغلاقات التجميع في كالوغا وسان بطرسبرغ أزاحت سلاسل التوريد الراسخة، مما قلل الطلب الإجمالي رغم ارتفاع الحصة الصينية. شركات التصنيع الأصلية المتبقية تعيد التفاوض على الأسعار، مما يضغط على الموردين المتضررين بالفعل من انخفاض قيمة العملة. بعض البائعين المهجرين يتحولون إلى مجموعات ما بعد البيع، لكن خسائر الحجم تعيق ميزانيات البحث والتطوير للأنظمة الذكية للجيل القادم.

تحليل القطاعات

حسب نوع المركبة: السيارات الشخصية تقود مرونة السوق

شكل إنتاج السيارات الشخصية 72.46% من السوق الروسية لمحركات السيارات في عام 2024 ومن المتوقع أن يحقق معدل نمو سنوي مركب 4.67%. حوافز التوطين القوية، إلى جانب تفضيلات المستهلك المركزة على القيمة، تحافظ على جداول البناء الأسبوعية حتى عندما تتشدد ظروف الائتمان. الشاحنات التجارية الخفيفة تمتص نمو طرود التجارة الإلكترونية، بينما الشاحنات المتوسطة والثقيلة تعتمد على إنفاق الدولة على البنية التحتية. العلامات التجارية الصينية تستفيد من مجموعات التفكيك للاستفادة من القطاع بسرعة، مما يرفع طلبات التوريد المحلي لوحدات دواسة الوقود وأنظمة التكييف.

مستقبل القطاع يبقى مترابطاً مع درجات التوطين التي تفتح المنافع الضريبية. أفتوفاز، وجريت وول موتور، والوافدون الجدد مثل تشانغان يرفعون جماعياً حجم خط الأساس للسوق الروسية لمحركات السيارات من خلال مستويات تشطيب أعلى تدريجياً. متوسطات الأسطول المتقادم عند 13.6 سنة تضمن طلبات الاستبدال المستمرة، مما يوسد الموردين خلال الانخفاضات الدورية. التقارب على معادلات يورو-6 وتفويضات السلامة السلبية يرفع كثافة المحرك لكل سيارة شخصية أكثر، مما يجذب المتغيرات الإلكترونية والدوارة إلى التركيب الرئيسي.

ملاحظة: حصص قطاعات جميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع المحرك: الأنظمة الكهربائية تقود التحول التكنولوجي

حققت الوحدات الكهربائية حصة 63.18% في عام 2024 وستنمو بمعدل نمو سنوي مركب 8.72% مع انتشار برامج السيارات الكهربائية والهجينة الخفيفة 48 فولت. أهداف إزالة الكربون تفضل محركات BLDC المدمجة على الأجهزة الفراغية أو الهيدروليكية، خاصة في تطبيقات بوابة التربو والفرامل. الوحدات الكهروهيدروليكية الهجينة تحتفظ بمنافذ في المركبات الثقيلة حيث تبقى كثافة القوة حرجة.

نقل التكنولوجيا من المشاريع الصينية-الروسية يقدم تجميعات دوائر مطبوعة معيارية وبرامج ثابتة عبر الهواء، مما يسرع المحور نحو التشخيص الذكي. الموردون الذين يركبون خطوط تعبئة لوحات الدوائر المطبوعة محلياً يؤهلون لائتمانات التوطين، مما يعزز موقف السوق الروسية لمحركات السيارات. الاعتماد على الدوائر المتكاملة المستوردة يبقى عائق تكلفة، رغم أن مشاريع الصب الدقيق الممولة من الدولة تهدف إلى سد الفجوة بحلول عام 2028.

حسب نوع الحركة: التطبيقات الخطية تحافظ على الأهمية الصناعية

احتلت المنتجات الخطية حصة 56.84% في عام 2024 بفضل انتشارها في مسارات المقاعد، ورفع النوافذ، وأجسام دواسة الوقود. التصاميم الفعالة من حيث التكلفة ذات النمط القضيبي تلبي قواعد المحتوى المحلي بأدوات دقة أقل مقارنة بالبدائل الدوارة المسننة. المحركات الدوارة، مع ذلك، ستسجل معدل نمو سنوي مركب 6.34% مع انتشار وظائف التوجيه عبر الأسلاك وتعديل المرآة من القطاعات المتميزة إلى الجماهيرية.

تكنولوجيا سبائك الذاكرة الشكلية تعزز دقة السفر ومقاومة الصقيع في كلا فئتي الحركة، متماشية مع متطلبات روسيا المناخية. معاهد البحث المحلية تشارك مع شركات علم المعادن لتوسيع سحب أسلاك SMA، مما يحسن مقاييس التوطين ويعزز توقعات السوق الروسية لمحركات السيارات للحلول الحركية المتقدمة.

حسب التطبيق: هيمنة دواسة الوقود تواجه نمو نظام الفرامل

ساهمت أجسام دواسة الوقود بـ 28.23% من الإيرادات في عام 2024، مما يدعم الأحجام الأساسية عبر محركات البنزين والديزل والهجينة. الضغط التنظيمي للتحكم الإلكتروني في الاستقرار وتجنب الاصطدام يحفز طلب محرك الفرامل، مما يعطي تلك المنطقة المتخصصة معدل نمو سنوي مركب 7.43% حتى عام 2030. راحة المقعد، ومزج أنظمة التكييف، وتعديل المرآة تكمل المحافظ المتوازنة التي تحمي الموردين من مخاطر التطبيق الواحد.

نمو الفرامل معزز بقواعد ABS الإلزامية القادمة على جميع السيارات الشخصية الجديدة، المقررة لعام 2026. كونتيننتال وبوش يوطنان بالفعل تشغيل معزز الفرامل الإلكتروني، مما يساعد في حماية حصتهما في السوق الروسية لمحركات السيارات ضد المنافسين منخفضي التكلفة[2]كيسولينكو، ب. ف.، أ. ف. بوتشاروف، و ف. ف. بوغاتشيف، "التنظيم القانوني المعياري للمركبات ذات درجة عالية من أتمتة التحكم: الاستراتيجية والتكتيكات للتنفيذ في روسيا"، سلسلة مؤتمرات IOP: علوم المواد والهندسة، iopscience.iop.org. أهمية دواسة الوقود ستتضاءل في النماذج الكهربائية بالكامل، لكنها تستمر في الهجينة وموسعات المدى المتوقع أن تهيمن على المبيعات الريفية.

ملاحظة: حصص قطاعات جميع القطاعات الفردية متاحة عند شراء التقرير

حسب قناة المبيعات: تركيب الصانع الأصلي يقود بينما ما بعد البيع يتسارع

عقود الصانع الأصلي ولدت 81.37% من مبيعات عام 2024، مما يعكس جوائز المنصة طويلة المدى ومتطلبات التوطين. أمان الحجم يجذب موردي المستوى الأول متعددي الجنسيات الذين يستثمرون في أجهزة معايرة نهاية الخط ومختبرات تحليل الأعطال بالقرب من مصانع التجميع. حجم السوق الروسية لمحركات السيارات المرتبط بقطاع ما بعد البيع، مع ذلك، سيتوسع بمعدل نمو سنوي مركب 7.82% مع احتفاظ سائقي السيارات بالمركبات لفترة أطول وسط عدم اليقين الاقتصادي.

ارتفاعات الأسعار للأجزاء المستوردة تفتح مساحة للموزعين المحليين الذين يحملون وحدات حفظ المخزون المصنوعة محلياً أو المصدرة من الصين. بوابات التجارة الإلكترونية التي تعد بتسليم 48 ساعة إلى المرائب الإقليمية توسع الوصول، رغم أن مخاطر التقليد تتطلب رموز تتبع أكثر صرامة. الموردون الذين يمزجون نسب الصانع الأصلي مع اللوجستيات التجارية يلتقطون كلا القناتين ويتنوعون في التعرض لتقلبات التجميع الدورية.

التحليل الجغرافي

المنطقة الفيدرالية المركزية ترسي أكثر من ثلث طلب السوق الروسية لمحركات السيارات. قرب موسكو من الهيئات التنظيمية، ومراكز التكنولوجيا المالية، ووكالات السيارات المتميزة يخلق مجموعة كثيفة حيث تتقارب أحجام الصانع الأصلي وما بعد البيع. منطقة موسكو تستضيف حدائق تشغيل متعددة من المستوى الأول تغذي برامج السيارات الكهربائية، بينما عدد الشواحن العالي يدعم امتصاص المحركات منخفضة الجهد. سان بطرسبرغ ومنطقة لينينغراد تتبعان كبوابات تصدير تراثية، محتفظة بحرم الموردين حتى بعد تراجع الصانع الأصلي الغربي. الشركات تحول هذه المرافق نحو خطوط النماذج الصينية، مما يحافظ على معدلات الاستخدام ويدعم طلبات تجميعات التوجيه والكبح.

المنطقة الفيدرالية الفولغا، بقيادة منطقتي سامارا ونيجني نوفغورود، تبقى الوطن التاريخي لصناعة السيارات الروسية. مجمع أفتوفاز تولياتي وحده يستهلك عشرات الآلاف من محركات دواسة الوقود وأنظمة التكييف شهرياً. الاستثمار المشترك الحكومي في الأدوات والروبوتات يساعد المصانع الإقليمية في الوصول إلى عتبات التوطين التي تدعم تدفقات السوق الروسية لمحركات السيارات المستقرة. حزام موردي كالوغا، المخصص مرة للعلامات التجارية الأوروبية، يعيد تجهيز الخطوط للمنصات الصينية المركزة من خلال اتفاقيات نقل التكنولوجيا التي تشمل طحن قطارات تروس المحركات ومحطات غسل لوحات الدوائر المطبوعة.

المناطق الشمالية الغربية والسيبيرية والشرقية الأقصى معاً توفر الأراضي النائية المتنامية حيث مشاريع المركبات التجارية وأساطيل استخراج الموارد تحفز طلب المحركات الهيدروليكية والهوائية. إطار كالينينغراد للمنطقة الاقتصادية الخاصة يدعم تجميع CKD الذي يعتمد على التجميعات الفرعية المستوردة، رغم أن انفصالها الجغرافي يرفع أقساط الشحن. الشرق الأقصى يعتمد على التجارة عبر الحدود مع الصين لملء فجوات أشباه الموصلات، مما يجعل فلاديفوستوك قاعدة توجيه محورية لقطع الغيار. في سيبيريا الريفية، متوسط عمر المركبة يتجاوز 15 سنة، مما يدعم قنوات مبيعات ما بعد البيع القوية التي توزع المحركات الخطية لإصلاحات دواسة الوقود وأقفال الأبواب الأساسية. إجمالاً، الاختلافات الإقليمية في مزيج مجموعة نقل الحركة، والمناخ، والرقابة التنظيمية تقود نسيجاً متنوعاً من أنماط التوريد عبر السوق الروسية لمحركات السيارات.

المشهد التنافسي

الموردون العالميون ما زالوا يقودون حصصاً بخانتين رقميتين لكنهم يواجهون ساحة معاد تشكيلها متأثرة بالعقوبات، وتأرجحات العملة، والتوطين السريع. انخفاض قيمة الروبل وتأخيرات ترخيص الاستيراد، مع ذلك، قلمت الهوامش وطولت دورات المخزون. الشركات الغربية الراسخة تتكئ الآن على مراكز التخزين المشتركة والعقود المرتبطة بالروبل لتوسيد التقلبات.

الوافدون الصينيون يسرعون نشر القدرات، الأكثر وضوحاً في مصنع جريت وول موتورز في تولا بقيمة 500 مليون دولار أمريكي الذي يصدر حتى 65% من محتوى المحركات محلياً. العلامات التجارية الخاصة الأصغر تتعاقد من الباطن على الإلكترونيات إلى دور تصميم شينزين وتعتمد على المسابك الروسية المتخصصة للأغلفة، مما يعزز التوظيف المحلي ويرضي تدقيقات التوطين الحكومية. الموردون المحليون من المستوى المتوسط يلتقطون منافذ المساحات البيضاء في طحن قطارات التروس وختم الأعمدة الدوارة، مستفيدين من الإعانات الحكومية التي تدعم اقتناء CNC. هذه الاتجاهات مجتمعة توسع قاعدة موردي السوق الروسية لمحركات السيارات وتشدد التنافس السعري.

إعادة التموضع الاستراتيجي تتميز أيضاً بالتوحيد بين المجموعات الأوروبية التراثية. دمج شايفلر-فيتيسكو عام 2024 أنتج قوة بقيمة 25 مليار يورو تدمج خبرة عاكس الحركة الإلكترونية مع خبرة التشغيل الميكانيكي، مما يبسط المشتريات لفرق هيكل الصانع الأصلي. الموردون الذين يقدمون حلولاً على مستوى النظام، يدمجون المحرك والحساس وبرمجيات التحكم، هم الأفضل موضعاً للدفاع عن الحصة مع رفع أنظمة مساعدة السائق المتقدمة والقيادة الذاتية للمحتوى لكل مركبة عبر السوق الروسية لمحركات السيارات.

قادة صناعة محركات السيارات الروسية

-

شركة دينسو

-

شركة ميتسوبيشي إلكتريك

-

شركة نيديك

-

كونتيننتال إيه جي

-

شركة روبرت بوش

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- أبريل 2025: عرضت نيكستير أوتوموتيف أنظمة التوجيه عبر الأسلاك والتوجيه للعجلات الخلفية، بما في ذلك محركات عجلة اليد وعجلة الطريق، مما يضع محفظتها لبرامج السلامة الروسية للجيل القادم.

- فبراير 2025: خفضت أفتوفاز أهداف الإنتاج بسبب انخفاض قيمة الروبل وارتفاعات التكلفة على المكونات المستوردة مثل لوحات المحركات الإلكترونية.

نطاق تقرير السوق الروسية لمحركات السيارات

يغطي تقرير السوق الروسية لمحركات السيارات الاتجاهات الحالية والقادمة مع أحدث التطوير التكنولوجي. سيقدم التقرير تحليلاً مفصلاً لمختلف مناطق السوق حسب المركبة والمنتج ونوع القيادة. حصة السوق لشركات المحركات الهامة وتحليل على مستوى الدولة سيتم توفيرها في التقرير.

| السيارات الشخصية |

| المركبات التجارية الخفيفة |

| المركبات التجارية المتوسطة والثقيلة |

| كهربائي |

| هيدروليكي |

| هوائي |

| كهروهيدروليكي (هجين) |

| المحركات الخطية |

| المحركات الدوارة |

| دواسة الوقود |

| الفرامل |

| تعديل المقعد |

| المرآة/النافذة والإغلاق |

| أنظمة التكييف وخلط الهواء |

| مجموعة نقل الحركة (VVT، التربو، بوابة النفايات الإلكترونية) |

| تركيب الصانع الأصلي |

| استبدال ما بعد البيع |

| حسب نوع المركبة | السيارات الشخصية |

| المركبات التجارية الخفيفة | |

| المركبات التجارية المتوسطة والثقيلة | |

| حسب نوع المحرك | كهربائي |

| هيدروليكي | |

| هوائي | |

| كهروهيدروليكي (هجين) | |

| حسب نوع الحركة | المحركات الخطية |

| المحركات الدوارة | |

| حسب التطبيق | دواسة الوقود |

| الفرامل | |

| تعديل المقعد | |

| المرآة/النافذة والإغلاق | |

| أنظمة التكييف وخلط الهواء | |

| مجموعة نقل الحركة (VVT، التربو، بوابة النفايات الإلكترونية) | |

| حسب قناة المبيعات | تركيب الصانع الأصلي |

| استبدال ما بعد البيع |

الأسئلة الرئيسية المجاب عليها في التقرير

ما هي القيمة الحالية للسوق الروسية لمحركات السيارات؟

السوق مقدرة بـ 512.32 مليون دولار أمريكي في عام 2025 ومن المتوقع أن تصل إلى 630.24 مليون دولار أمريكي بحلول عام 2030 بمعدل نمو سنوي مركب 4.23%.

أي قطاع مركبات يولد أعلى طلب للمحركات في روسيا؟

السيارات الشخصية تهيمن بحصة سوق 72.46%، مدعومة بتعافي الإنتاج وحصص التوطين.

لماذا تنمو المحركات الكهربائية أسرع من الوحدات الهيدروليكية؟

الكهربة واعتماد أنظمة مساعدة السائق المتقدمة تدفع المركبات نحو محركات ذكية منخفضة الجهد، مما يعطي الأنواع الكهربائية توقعات نمو سنوي مركب 8.72%.

كيف تؤثر قواعد التوطين على توريد المحركات؟

الموردون الذين يلبون عتبات التوطين 65% يكسبون ائتمانات ضريبية ونقاط مشتريات، مما يضع المصانع المحلية لجوائز الصانع الأصلي المستقرة.

ما العامل الذي يقود نمو ما بعد البيع للمحركات؟

أسطول السيارات الشخصية المتقادم بمتوسط 13.6 سنة يدعم طلب الاستبدال، مما يدفع قناة ما بعد البيع بمعدل نمو سنوي مركب 7.82%.

أي مناطق في روسيا تظهر أقوى طلب للمحركات؟

المناطق الفيدرالية المركزية والفولغا تقود بسبب إنتاج السيارات الشخصية الكثيف، بينما سيبيريا والشرق الأقصى تغذيان مبيعات ما بعد البيع للمركبات الأقدم.

آخر تحديث للصفحة في: