حجم وحصة سوق التأمين على الممتلكات والحوادث في النمسا

تحليل سوق التأمين على الممتلكات والحوادث في النمسا من قبل موردور إنتليجنس

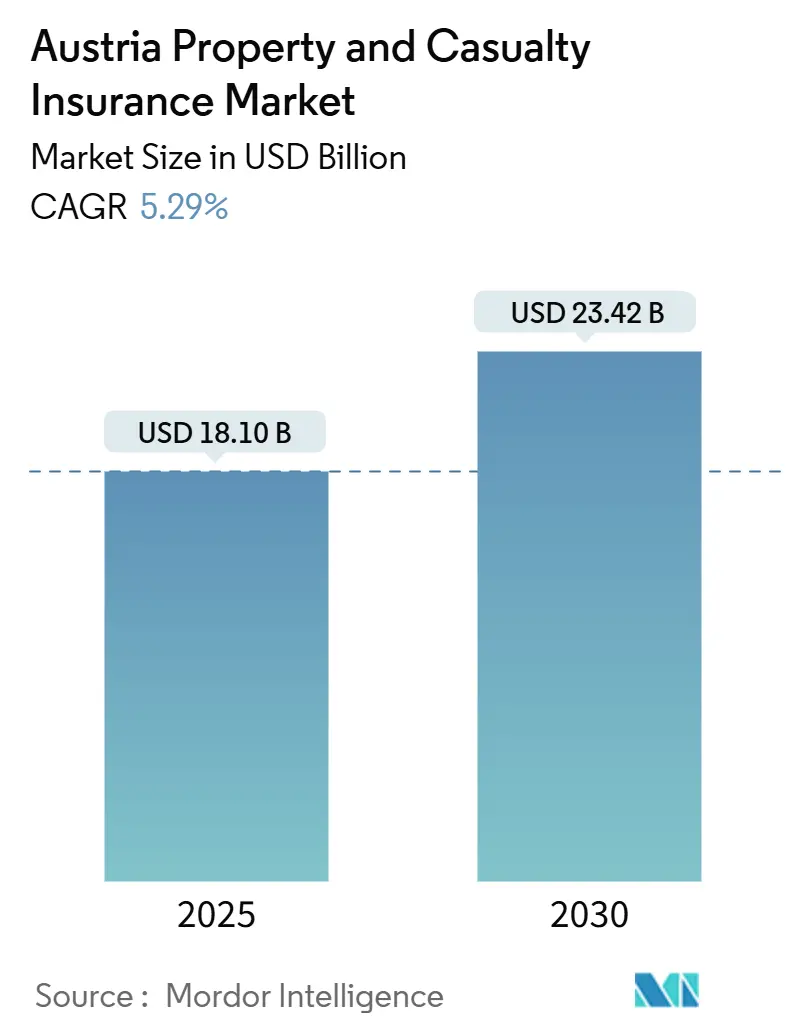

يقدر حجم سوق التأمين على الممتلكات والحوادث في النمسا بـ 18.10 مليار دولار أمريكي في عام 2025، ومن المتوقع أن يصل إلى 23.42 مليار دولار أمريكي بحلول عام 2030، بمعدل نمو سنوي مركب قدره 5.29% خلال فترة التوقعات. ومع ذلك، فإن معدل النمو يتحدى توقعات البنك الوطني النمساوي البالغة -0.1% للنمو الحقيقي للناتج المحلي الإجمالي و2.9% للتضخم في عام 2025. ثلاث قوى هيكلية تدفع النمو. أولاً، إعادة الإعمار بعد فيضانات أوروبا الوسطى في سبتمبر 2024 أنتجت خسائر محلية قدرها 550-650 مليون يورو (594-702 مليون دولار أمريكي) ودفعت صندوق الكوارث الفيدرالي إلى مليار يورو (1.08 مليار دولار أمريكي). ثانياً، شركات تأمين السيارات تعيد تسعير منتجاتها حيث يصطدم تضخم التكاليف بضريبة سنوية قدرها 35 يورو (38 دولار أمريكي) على السيارات المسجلة حديثاً، بينما تبقى المركبات الكهربائية معفاة. ثالثاً، القنوات الرقمية والتأمين المصرفي تتصاعد بمعدلات مضاعفة، مما يعكس التبني الأوروبي الأوسع. المخاطر المناخية المرتفعة، ومتطلبات الاستدامة في الاتحاد الأوروبي، وقانون المرونة التشغيلية الرقمية تضغط على اللاعبين للابتكار، حتى مع انخفاض عوائد إعادة الاستثمار والمنافسة السعرية التي يقودها المجمعون تؤثر على الهوامش. لذلك، يوازن سوق التأمين على الممتلكات والحوادث في النمسا بين الرياح المعاكسة الاقتصادية الكلية والرياح المؤاتية للمنتجات والقنوات.

النقاط الرئيسية للتقرير

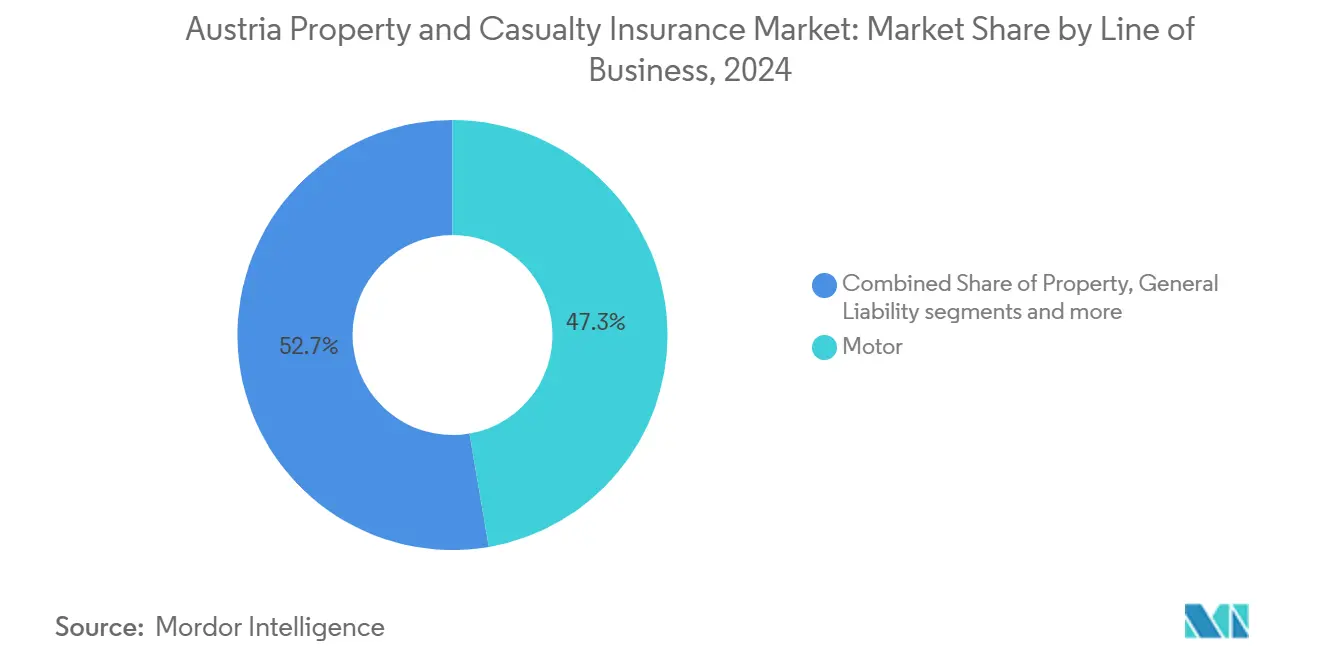

- حسب خط العمل، احتفظت السيارات بالصدارة بنسبة 47.3% من حصة سوق التأمين على الممتلكات والحوادث في النمسا في عام 2024، بينما من المتوقع أن تتوسع الممتلكات التجارية بمعدل نمو سنوي مركب قدره 6.85% حتى عام 2030.

- حسب نوع العميل، استحوذ حملة الوثائق الأفراد على 63.1% من حصة الإيرادات في عام 2024؛ الشركات الصغيرة والمتوسطة تتقدم بمعدل نمو سنوي مركب قدره 6.32% حتى عام 2030.

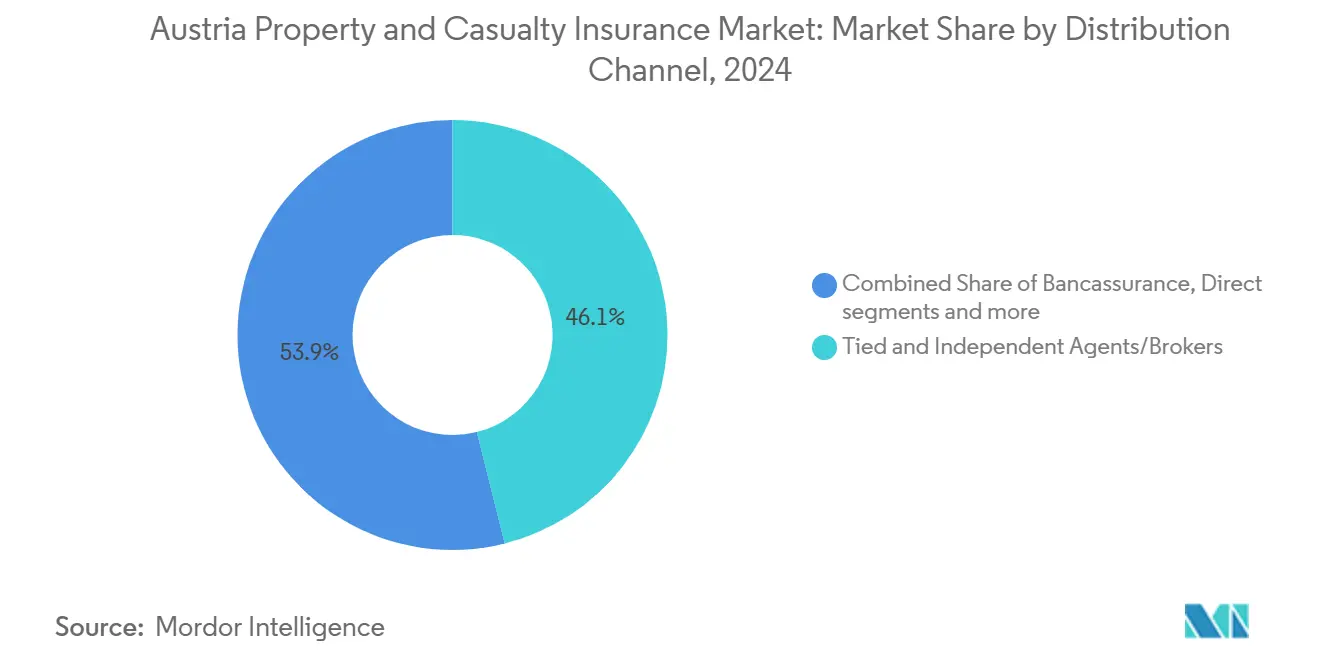

- حسب قناة التوزيع، شكل الوكلاء والوسطاء 46.1% من أقساط عام 2024؛ المجمعون الرقميون والإلكترونيون يتوسعون بمعدل نمو سنوي مركب قدره 11.60% حتى عام 2030.

- حسب المنطقة، هيمنت فيينا على 32.2% من حجم سوق التأمين على الممتلكات والحوادث في النمسا في عام 2024، بينما فورارلبرغ تنمو بمعدل نمو سنوي مركب رائد في السوق قدره 7.49%.

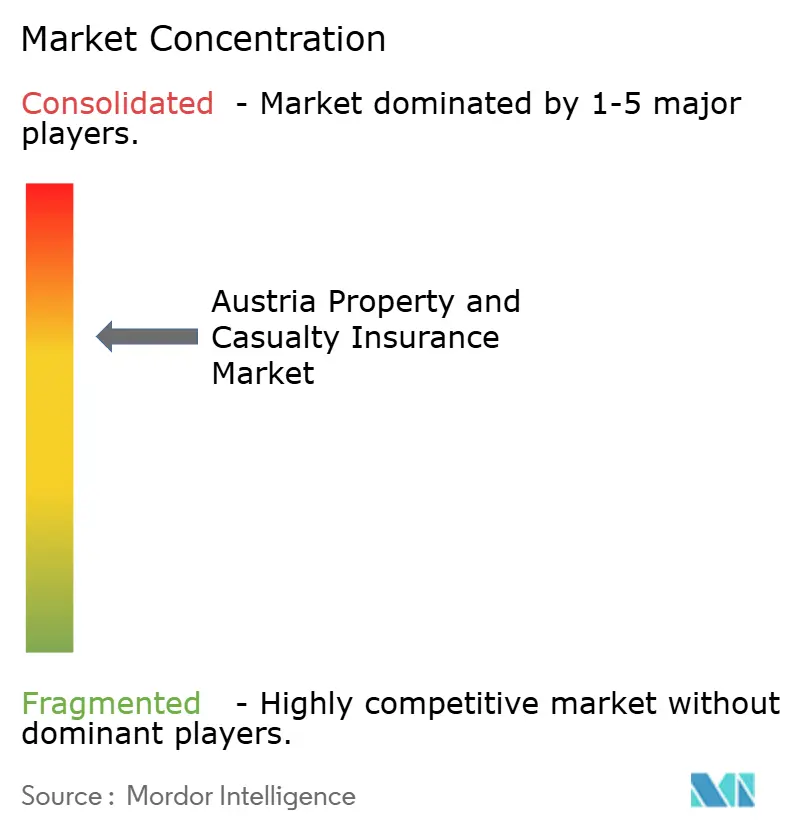

- مجموعة فيينا للتأمين ويونيكا معاً سيطرتا على أكثر من نصف الأقساط المباشرة في عام 2024، مما يؤكد المشهد التنافسي المتركز بشكل معتدل.

اتجاهات ورؤى سوق التأمين على الممتلكات والحوادث في النمسا

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| التعرض المرتفع للكوارث الطبيعية يرفع الطلب على تغطية الممتلكات | +1.2% | على مستوى البلاد، مع التركيز على النمسا السفلى وفيينا | قصير الأمد (≤ سنتان) |

| تكاليف إصلاح السيارات المدفوعة بالتضخم تدفع نمو الأقساط | +0.9% | على مستوى البلاد، تركيز حضري | متوسط الأمد (2-4 سنوات) |

| القنوات الرقمية والتأمين المصرفي توسع نطاق الوصول للسوق | +0.7% | على مستوى البلاد، مكاسب في فيينا وسالزبورغ وتيرول | متوسط الأمد (2-4 سنوات) |

| موجة تجديد "الصفقة الخضراء" للاتحاد الأوروبي ترفع خطوط الممتلكات | +0.8% | على مستوى البلاد، تأكيد على فيينا والنمسا العليا وشتيريا | طويل الأمد (≥ 4 سنوات) |

| قواعد استدامة الشركات تعزز الطلب على المسؤولية | +0.5% | على مستوى البلاد، تجمعات الشركات في فيينا والنمسا العليا | طويل الأمد (≥ 4 سنوات) |

| ازدياد التنقل الإلكتروني يخلق منافذ تأمين خاصة بالمركبات الكهربائية | +0.4% | على مستوى البلاد، تبني مبكر في فيينا وسالزبورغ وفورارلبرغ | متوسط الأمد (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

التعرض المرتفع للكوارث الطبيعية يرفع الطلب على تغطية الممتلكات

كشفت كارثة الفيضانات لعام 2024 عن مواطن الضعف، مع ما يقرب من 5000 استجابة طوارئ في النمسا السفلى وشدة هطول الأمطار ارتفعت بنسبة 15% خلال أربعة عقود وفقاً لدراسة حديثة في مجلة نيتشر[1]فريق تحرير نيتشر، "ارتفاع المتطرفات في أوروبا الوسطى،" nature.com . زيادة صندوق الكوارث إلى مليار يورو (1.08 مليار دولار أمريكي) يؤكد القبول الرسمي بأن التعويض بعد الحدث غير كافٍ. شركات التأمين تعيد معايرة التسعير القائم على المخاطر، وتضغط من أجل مخططات الكوارث الطبيعية الإجبارية، وتقدم حلول الفيضانات البارامترية. يحتج معهد النمسا للبحوث الاقتصادية أن التغطية الإجبارية ستنشر المخاطر بشكل أكثر عدالة وتعمق سوق التأمين على الممتلكات والحوادث في النمسا.

تكاليف إصلاح السيارات المدفوعة بالتضخم تدفع نمو الأقساط

تدمج المركبات الحديثة مستشعرات باهظة الثمن وأنظمة مساعدة السائق التي ترفع شدة المطالبات. يلاحظ نادي السيارات النمساوي ضريبة سنوية قدرها 35 يورو (38 دولار أمريكي) على التسجيلات الجديدة من عام 2025، بينما توقعات التضخم تدفع تكاليف قطع الغيار أعلى. يُظهر تقرير يونيكا لعام 2024 أن أقساط السيارات تنمو أسرع من التعرض، مما يوضح قوة التسعير رغم ضغط التكاليف[2]مجموعة يونيكا، "التقرير السنوي 2024،" uniqagroup.com . امتصاص المركبات الكهربائية يقدم مخاطر استبدال البطارية التي يمكن أن تتجاوز 10000 يورو (10800 دولار أمريكي)، مما يدفع شركات التأمين لإطلاق صيغ خاصة بالمركبات الكهربائية.

القنوات الرقمية والتأمين المصرفي توسع نطاق الوصول للسوق

تجد هيئة EIOPA أن القنوات الإلكترونية تحتل بالفعل 20% من وثائق السيارات الأوروبية الجديدة، والنمسا تتبع اتجاهاً مماثلاً [3]الهيئة الأوروبية للتأمين ومعاشات التقاعد المهنية، "تقرير سوق الرقمنة 2024،" eiopa.europa.eu. انتعاش قروض مجموعة إيرسته يغذي إمكانات البيع المتقاطع، بينما تحليلات FRISS في يونيكا تخفض 21 مليون دولار من خسائر الاحتيال وتحسن فترة معالجة المطالبات. الامتثال لقانون المرونة التشغيلية الرقمية يحفز ترقيات العملية الشاملة، مما يتيح الاكتتاب المباشر الذي يعزز تجربة العملاء ويخفض نسب التكلفة.

موجة تجديد المباني في "الصفقة الخضراء" للاتحاد الأوروبي ترفع خطوط الممتلكات

التوجيه 2024/1275 يضع أهداف صفر انبعاثات بحلول عام 2050، بينما قانون الإسكان النمساوي يخصص مليار يورو (1.08 مليار دولار أمريكي) في الإعانات لعامي 2024-2026 مع تكامل الطاقة الضوئية[4]البرلمان النمساوي، "قانون إعانة الإسكان 2024،" parlament.gv.at. التجديدات ترفع المبالغ المؤمن عليها وتخلق طلباً على تغطية مضخات الحرارة والطاقة الشمسية على الأسطح وأنظمة المراقبة الرقمية. تعرض المسؤولية لمقيمي الأداء الطاقي يدفع الطلب على تعويض المهنيين، مما يوسع سوق التأمين على الممتلكات والحوادث في النمسا.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| عوائد إعادة الاستثمار المنخفضة المستمرة تضغط على هوامش الاكتتاب | -0.8% | على مستوى البلاد | متوسط الأمد (2-4 سنوات) |

| تكثيف المنافسة السعرية عبر المجمعين الإلكترونيين | -0.6% | على مستوى البلاد، المراكز الحضرية | قصير الأمد (≤ سنتان) |

| متطلبات رأس المال الأكثر صرامة في Solvency II وIFRS 17 | -0.4% | على مستوى البلاد | متوسط الأمد (2-4 سنوات) |

| التقاضي بسبب التضخم الاجتماعي يرفع شدة المطالبات | -0.3% | على مستوى البلاد، خاصة فيينا | طويل الأمد (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

عوائد إعادة الاستثمار المنخفضة المستمرة تضغط على هوامش الاكتتاب

حتى مع تشديد البنك المركزي الأوروبي لسياسته النقدية، تجد شركات التأمين معدلات إعادة استثمار محافظها عالقة تحت 2%. هذا القيد على دخل الاستثمار يشدد هوامش الاكتتاب، خاصة في السنوات المميزة بخسائر كبيرة من الكوارث الطبيعية (NatCat). مثال على ذلك يونيكا، التي أبلغت عن نسبة مختلطة قدرها 93.6% في عام 2024، تاركة مجالاً ضيقاً للتقلبات. في محاولة لمواجهة الضغط على العوائد، تميل شركات التأمين بشكل متزايد نحو الأصول البديلة، مثل ديون البنية التحتية والسندات الخضراء. ومع ذلك، تأتي هذه البدائل مع مخاطر ائتمانية مرتفعة وتفرض رسوماً رأسمالية إضافية تحت Solvency II، مما يزيد من إجهاد المشهد المالي.

تكثيف المنافسة السعرية عبر المجمعين الإلكترونيين

منصات المجمعين تعيد تشكيل القطاعات عالية الحجم، مثل تأمين السيارات والمنازل، حيث يسود السعر الآن في خيارات المستهلكين. هذا التحول يمارس ضغوطاً مرتفعة على الهوامش على شركات التأمين، يدفعها إلى دوامة هبوطية لا هوادة فيها. في عام 2023، أكدت سلطة المنافسة الفيدرالية النمساوية التزامها بسياسات المنافسة الداعمة بفرض غرامات إجمالية قدرها 51.2 مليون يورو (55.3 مليون دولار أمريكي). وبالتالي، يصارع الوسطاء الأصغر مع تهديد متصاعد من عدم الوساطة، مما يحفز توحيداً سريعاً عبر قنوات التوزيع ويقلل من نفوذ الوكلاء التقليديين في السوق.

تحليل الشرائح

حسب خط العمل: الممتلكات التجارية تزداد بينما تحتفظ السيارات بالحجم

أقساط الممتلكات التجارية تتبع معدل نمو سنوي مركب قدره 6.85%، مرفوعة بتمويل تجديد الاتحاد الأوروبي، بينما تحتفظ السيارات بـ 47.3% من حصة سوق التأمين على الممتلكات والحوادث في النمسا. مراجعات التعريفة المرتبطة بالتضخم تدعم إيرادات السيارات، بينما النشاط الإنشائي والوعي بالفيضانات وتركيبات الطاقة الضوئية تحافظ على طلب الممتلكات. تركيبات الطاقة الشمسية تتطلب تغطية لفشل العاكس ومخاطر الحريق، مما يوسع المصادقات الإضافية. خطوط الحوادث والصحة غير الحياتية تنمو بثبات مع الديموغرافيا الشائخة ترفع إضافات الحوادث الشخصية. أغطية البحرية والطيران والنقل تستفيد من وضع النمسا كمحور لوجستي.

من المتوقع أن تصل حصة الممتلكات التجارية من حجم سوق التأمين على الممتلكات والحوادث في النمسا إلى 13.1% بحلول عام 2030. جوازات التجديد المطلوبة بموجب التوجيه 2024/1275 تقدم تعرض تعويض مهني، وشركات التأمين تقدم حلول مختلطة لجميع مخاطر المقاولين وتأخير بدء التشغيل. المحفزات البارامترية لهطول الأمطار ومستوى النهر مجمعة مع التعويض التقليدي لتقصير أوقات دورة المطالبات.

ملاحظة: حصص الشرائح لجميع الشرائح الفردية متاحة عند شراء التقرير

حسب نوع العميل: زخم الشركات الصغيرة والمتوسطة يضيق الفجوة مع الأفراد

حملة الوثائق الأفراد لا يزالون يقودون 63.1% من أقساط عام 2024، مرتكزين على MTPL الإجباري وخطوط المنازل والمسؤولية الخاصة. قسط الشركات الصغيرة والمتوسطة، ومع ذلك، يتوسع بمعدل نمو سنوي مركب قدره 6.32%، مدعوماً بالاستثمار الرقمي والأخضر للاتحاد الأوروبي الذي يطالب بتغطية المسؤولية السيبرانية والبيئية. الشركات الكبيرة تواجه مخاطر إفصاح أعلى، مما يدفع زيادات الحدود على مسؤولية الضرر البيئي، بينما القطاع العام يستفيد من صندوق الكوارث البالغ مليار يورو (1.08 مليار دولار أمريكي) للمشاركة في تأمين البنية التحتية البلدية.

بوابة يونيكا الرقمية المركزة على الشركات الصغيرة والمتوسطة تخفض وقت الاقتباس إلى دقائق، مما يوضح أن جودة الخدمة الرقمية يمكن أن تتفوق على السعر وحده. شركاء التأمين المصرفي يستخدمون بيانات المعاملات لملء المقترحات مسبقاً، مما يعزز معدلات التحويل في كل من شرائح الشركات الصغيرة والمتوسطة والتجزئة.

حسب قناة التوزيع: السرعة الرقمية تفوق الوصول التقليدي

الوكلاء والوسطاء يكتبون 46.1% من الأقساط، لكن المجمعين الإلكترونيين ينمون بمعدل نمو سنوي مركب قدره 11.60% ومن المتوقع أن يتجاوزوا 15% من الحصة بحلول عام 2030. التأمين المصرفي يستفيد من انتعاش الرهن العقاري لمجموعة إيرسته؛ قمع إدخال القروض يقدم عروض وثائق الممتلكات مع تقييم مخاطر المناخ المدمج. كُتاب المكالمات المباشرة يبقون أساسيين للمخاطر التجارية المعقدة، لكنهم يدمجون تعديل الفيديو لتقييم مطالبات أسرع.

يعتمد سوق التأمين على الممتلكات والحوادث في النمسا بشكل متزايد على التبادلات المدعومة بـ API التي تدعم الاقتباس في الوقت الفعلي. كوكبيت الوسطاء في VIG يدمج مهام دورة حياة الوثيقة، مما يعزز إنتاجية الوكلاء ويعزز موقعها الرائد. ضغط المجمعين يجبر شركات النقل على شحذ تجزئة الاكتتاب وتحسين التسعير القائم على المخاطر.

ملاحظة: حصص الشرائح لجميع الشرائح الفردية متاحة عند شراء التقرير

التحليل الجغرافي

فيينا تهيمن على سوق التأمين على الممتلكات والحوادث في النمسا. دورها كمحور تنظيمي وشركات يرسخ الطلب عبر خطوط الممتلكات والمسؤولية والتخصص. البنية التحتية الحضرية الكثيفة تؤدي إلى قيم مؤمن عليها عالية، والمدينة تستضيف مجموعة من شركات InsurTech الناشئة التي تقدم منتجات مدمجة وبارامترية. القرب التنظيمي يسرع موافقات التجريب للصيغ الجديدة.

فورارلبرغ تكتب الأقل في الأقساط لكنها تنمو الأسرع. المتنقلون عبر الحدود يشترون أغطية مسؤولية مختلطة النمسا-سويسرا، بينما الشركات الصغيرة والمتوسطة تسعى للحماية السيبرانية متعددة الولايات القضائية. أغطية الأسطول القائمة على الاستخدام المصممة خصيصاً تسعر الكيلومترات المقطوعة في كل من مناطق إيرادات اليورو والفرنك السويسري.

النمسا العليا وشتيريا تساهمان بحصة كبيرة في الأقساط، مع الصناعة الثقيلة التي تطور لتلبية أهداف إزالة الكربون. شركات التأمين تصمم أغطية شاملة تجمع جميع مخاطر البناء وتأخير بدء التشغيل وضمانات الأداء لتركيبات مضخات الحرارة والطاقة الشمسية، مما يعزز سوق التأمين على الممتلكات والحوادث في النمسا.

تيرول وسالزبورغ تساهمان بشكل معتدل في حصة الأقساط، مركزتان على الضيافة ومسؤولية منتجعات التزلج والإنقاذ الألبي. التقلب الموسمي يحث محفزات نقص الثلج البارامترية. كارينثيا وبورغنلاند تكتبان مليار دولار أمريكي، مع النطاق العريض الريفي ومنح البناء الأخضر تدعم الطلب المستهدف على التأمين. صندوق الكوارث البالغ مليار يورو (1.08 مليار دولار أمريكي) يعادل تعرض الكوارث الطبيعية الإقليمي.

المشهد التنافسي

سوق التأمين على الممتلكات والحوادث في النمسا متركز بشكل معتدل. مجموعة فيينا للتأمين (VIG) ويونيكا تحتفظان بأكثر من نصف الأقساط، بينما أليانز وجنيرالي وزيوريخ أبعد، مما يضع حصص الخمسة الأوائل قرب ثلاثة أرباع السوق.

الحضور النشط لجنيرالي في خطوط التأمين على الممتلكات والحوادث يمكنها من دعم الابتكار النمساوي متقاطعاً. أليانز تجرب تعريفات ادفع-كيف-تقود القائمة على المعلوماتية، بينما زيوريخ تركز على إصدار البرامج متعددة الجنسيات المتماشية مع قواعد الإفصاح في الاتحاد الأوروبي. التعاونيات الإقليمية مثل تأمين النمسا العليا تعتمد على خدمات المطالبات المحلية، لكن ضغط المجمعين يتحدى كفاية معدلاتها.

التكنولوجيا هي الحدود التنافسية. نشر يونيكا لـ FRISS وفر 21 مليون دولار في الاحتيال خلال عامين وفاز بجائزة Celent. كوكبيت الوسطاء في VIG يدمج الإشعار الأول بالخسارة وإصدار الوثائق والتحليلات، مما يزيد إنتاجية مبيعات الوكلاء. شركات النقل الأصغر بدون ميزانيات رقمية تتشارك مع InsurTechs لمنتجات العلامة البيضاء. KPMG تحذر من أن قانون العقوبات 2024 سيرفع نفقات الامتثال العامة، مما يحتمل تسريع الاندماجات.

فرص المساحة البيضاء تشمل أغطية ضمان البطارية والحماية البارامترية من الفيضانات وضمانات الأداء المرتبطة بـ ESG. صناعة التأمين على الممتلكات والحوادث في النمسا تبتكر إذاً ضمن مشهد متركز لكن ديناميكي.

قادة صناعة التأمين على الممتلكات والحوادث في النمسا

-

مجموعة فيينا للتأمين (فيينر شتيدتيشه)

-

مجموعة يونيكا للتأمين

-

أليانز النمسا

-

جنيرالي فيرسيشيرونغ

-

زيوريخ النمسا

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- فبراير 2025: انضمت يونيكا إلى تحالف Eurapco، ربط شركات النقل التي تكتب 48.5 مليار يورو (52.4 مليار دولار أمريكي) سنوياً.

- فبراير 2025: سنت النمسا قانون العقوبات 2024، موسعة فحوصات العقوبات إلى شركات التأمين من يناير 2026

- ديسمبر 2024: برنامج الإسكان الحكومي خصص مليار يورو (1.08 مليار دولار أمريكي) للبناء والتجديد بأسعار معقولة

- مايو 2024: اعتمد الاتحاد الأوروبي التوجيه 2024/1275 الذي يطالب بمباني صفر انبعاثات بحلول عام 2050. من المتوقع أن ترفع موجة تجديد المباني في "الصفقة الخضراء" للاتحاد الأوروبي خطوط الممتلكات

نطاق تقرير سوق التأمين على الممتلكات والحوادث في النمسا

التأمين على الممتلكات والحوادث هو نوع التغطية التي تحمي ممتلكات وأشياء حامل الوثيقة، مثل المنزل والسيارة والممتلكات الأخرى. كما يتضمن تغطية المسؤولية، التي تحميك إذا وُجدت مسؤولاً قانونياً عن حادث يسبب إصابات لشخص آخر أو أضراراً لممتلكاته.

يمكن تجزئة سوق التأمين على الممتلكات والحوادث في النمسا حسب نوع المنتج، والذي يتضمن الحريق والسيارات والمسؤولية العامة والسطو والسرقة وأنواع أخرى من التأمين على الممتلكات والحوادث، وحسب قناة التوزيع، بما في ذلك الوكلاء والوسطاء والبنوك وقنوات التوزيع الأخرى.

يقدم التقرير حجم السوق والتوقعات لسوق التأمين على الممتلكات والحوادث في النمسا بدلالة الإيرادات (بالدولار الأمريكي) لجميع الشرائح المذكورة أعلاه.

| السيارات | MTPL |

| كاسكو | |

| الممتلكات- السكنية | |

| الممتلكات- التجارية والصناعية | |

| المسؤولية العامة | |

| الحوادث والصحة (غير الحياة) | |

| البحرية والطيران والنقل |

| الأفراد / الخطوط الشخصية |

| الشركات الصغيرة والمتوسطة |

| الشركات الكبيرة |

| القطاع العام |

| الوكلاء والوسطاء المرتبطون والمستقلون |

| التأمين المصرفي |

| المباشر (الفروع ومراكز المكالمات) |

| المجمعون الرقميون / الإلكترونيون |

| برامج التقارب والشراكة |

| فيينا |

| النمسا السفلى |

| النمسا العليا |

| شتيريا |

| تيرول |

| سالزبورغ |

| كارينثيا |

| فورارلبرغ |

| بورغنلاند |

| حسب خط العمل | السيارات | MTPL |

| كاسكو | ||

| الممتلكات- السكنية | ||

| الممتلكات- التجارية والصناعية | ||

| المسؤولية العامة | ||

| الحوادث والصحة (غير الحياة) | ||

| البحرية والطيران والنقل | ||

| حسب نوع العميل | الأفراد / الخطوط الشخصية | |

| الشركات الصغيرة والمتوسطة | ||

| الشركات الكبيرة | ||

| القطاع العام | ||

| حسب قناة التوزيع | الوكلاء والوسطاء المرتبطون والمستقلون | |

| التأمين المصرفي | ||

| المباشر (الفروع ومراكز المكالمات) | ||

| المجمعون الرقميون / الإلكترونيون | ||

| برامج التقارب والشراكة | ||

| حسب المنطقة | فيينا | |

| النمسا السفلى | ||

| النمسا العليا | ||

| شتيريا | ||

| تيرول | ||

| سالزبورغ | ||

| كارينثيا | ||

| فورارلبرغ | ||

| بورغنلاند |

الأسئلة الرئيسية المُجاب عليها في التقرير

ما هي القيمة الحالية لسوق التأمين على الممتلكات والحوادث في النمسا؟

يقف سوق التأمين على الممتلكات والحوادث في النمسا عند 18.10 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 23.42 مليار دولار أمريكي بحلول عام 2030، نامياً بمعدل نمو سنوي مركب قدره 5.29%.

أي خط عمل يتوسع بأسرع وتيرة؟

الممتلكات التجارية تنمو بمعدل نمو سنوي مركب قدره 6.85%، مدفوعة بمتطلبات التجديد في الاتحاد الأوروبي والوعي المرتفع بالفيضانات.

كم مهمة هي القنوات الرقمية؟

الوكلاء والوسطاء يكتبون حالياً 46.0% من الأقساط، لكن المجمعين الإلكترونيين ينمون بمعدل نمو سنوي مركب قدره 11.60% ومن المتوقع أن يتجاوزوا 15% من الحصة بحلول عام 2030

لماذا تزيد أقساط السيارات؟

تكاليف الإصلاح المدفوعة بالتضخم، وضريبة قدرها 35 يورو (38 دولار أمريكي) على السيارات الجديدة، وقطع الغيار الإلكترونية باهظة الثمن تدفع الأقساط نحو الارتفاع، بينما تبقى المركبات الكهربائية معفاة من الضرائب.

آخر تحديث للصفحة في: