حجم وحصة سوق التأمين على الحياة وغير الحياة في النمسا

تحليل سوق التأمين على الحياة وغير الحياة في النمسا من قبل موردور إنتلجنس

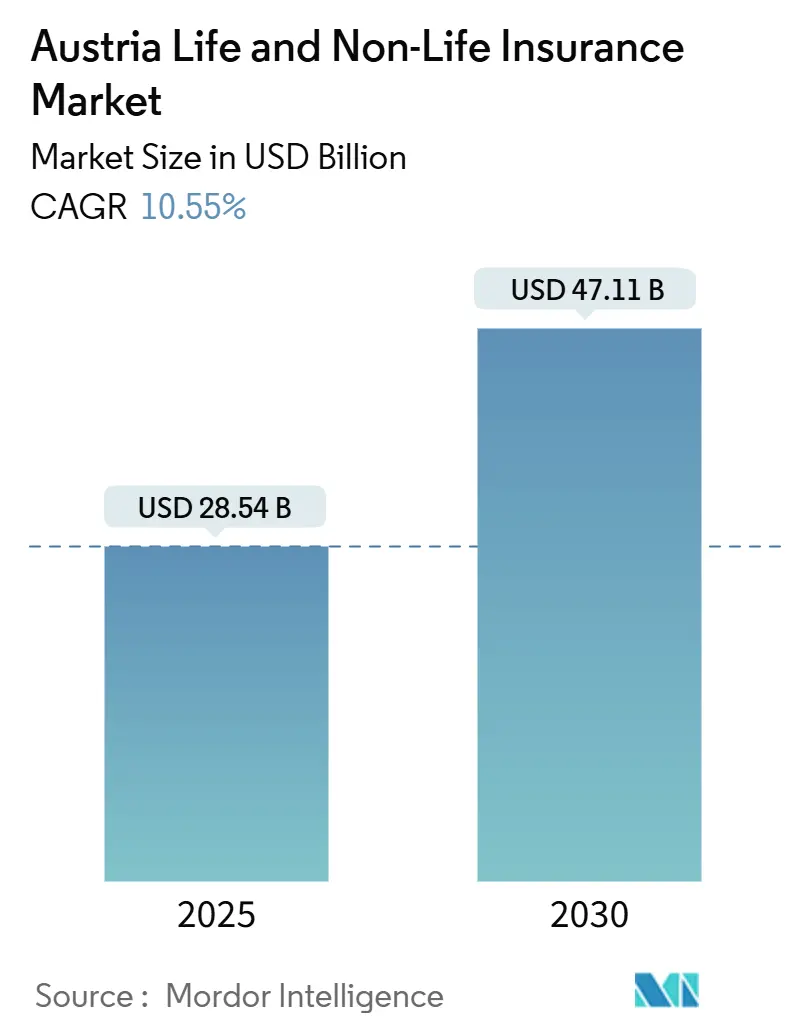

يبلغ حجم سوق التأمين على الحياة وغير الحياة في النمسا 28.54 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 47.11 مليار دولار أمريكي بحلول عام 2030، مدعوماً بمعدل نمو سنوي مركب قدره 10.55%. يسير سوق التأمين على الحياة وغير الحياة في النمسا على مسار نمو ثابت. يغذي هذا النمو الوعي المتزايد بالتهديدات السيبرانية، وتزايد الخسائر المناخية في الممتلكات، والمخاوف المتزايدة بشأن فجوات دخل التقاعد. تمارس هيئة الأسواق المالية (FMA) رقابة صارمة على الملاءة المالية، مما يضمن تمتع القطاع بنسبة ملاءة مالية قوية تبلغ 261% في المتوسط. وهذا لا يعزز ثقة المستثمرين فحسب، بل يقوي أيضاً قدرات الاكتتاب. يتمتع السوق بعلاقة تكافلية بين البنوك وشركات التأمين، معززة بالاعتماد الواسع النطاق على الخدمات المصرفية الرقمية والحوافز الضريبية لمنتجات التأمين على الحياة المرتبطة بالوحدات. تعمل هذه العوامل مجتمعة على توسيع نطاق الوصول وتعزيز الإقبال. في الوقت نفسه، مع تزايد انتشار متطلبات اختبار الضغط المناخي، هناك طفرة في الطلب على أدوات تسعير المخاطر المتطورة. بينما تتعامل شركات التأمين مع ضغوط الربحية الناتجة عن العوائد المنخفضة باستمرار وتقلبات المطالبات المحفزة بالمناخ، تتجه الكثير منها إلى الذكاء الاصطناعي لمعالجة المطالبات وتحسين تحليلات مخاطر المناخ للحفاظ على ميزة تنافسية.

النقاط الرئيسية للتقرير

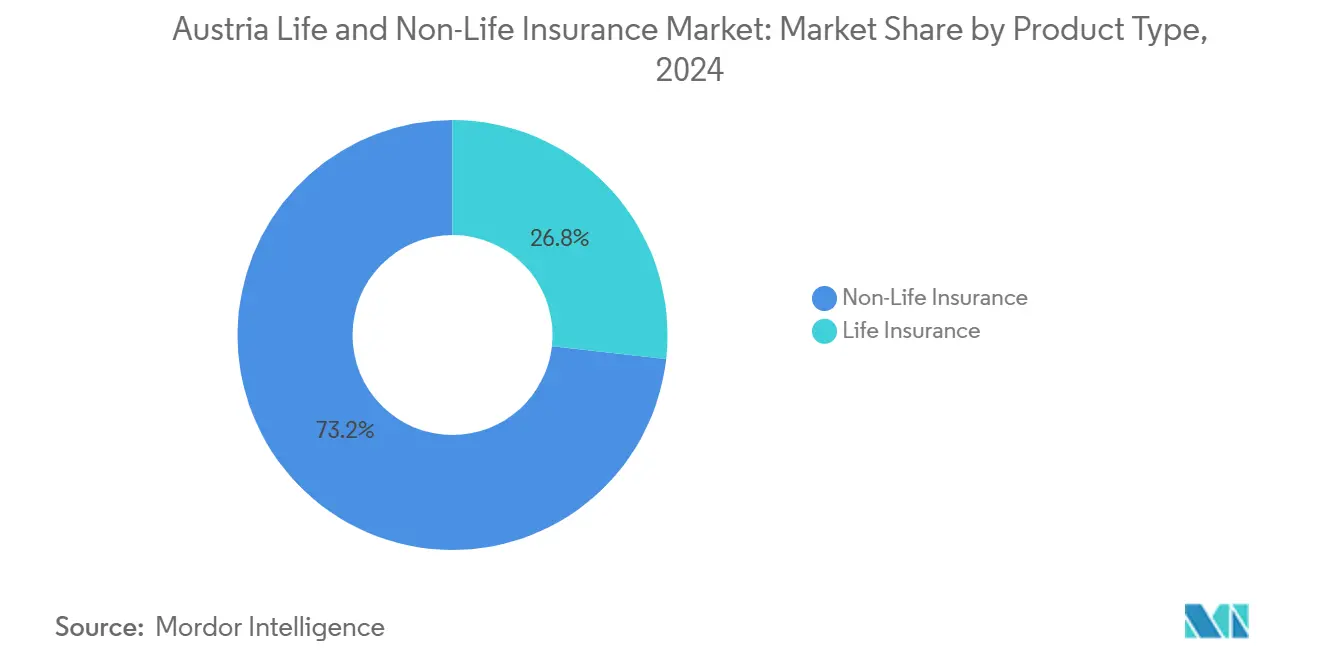

- حسب نوع المنتج، تصدر التأمين غير الحياة بنسبة 73.2% من حصة سوق التأمين في النمسا في عام 2024، بينما من المتوقع أن تتوسع منتجات الأقساط السنوية والمعاشات بمعدل نمو سنوي مركب قدره 5.91% حتى عام 2030.

- حسب قناة التوزيع، احتلت الوسطاء المستقلون حصة 37.1% من حجم سوق التأمين في النمسا في عام 2024؛ تتقدم القنوات المباشرة عبر الإنترنت بمعدل نمو سنوي مركب قدره 9.51% حتى عام 2030.

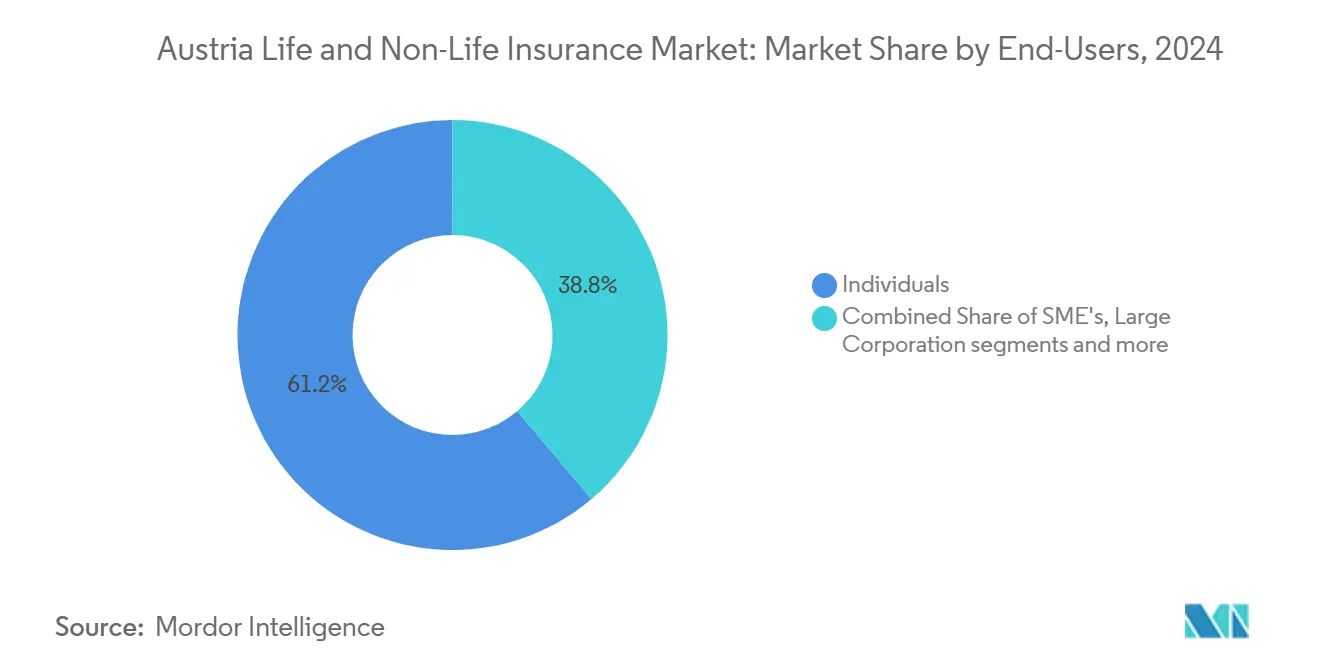

- حسب المستخدم النهائي، شكل الأفراد 61.2% من الأقساط في عام 2024، بينما حققت الشركات الصغيرة والمتوسطة أسرع معدل نمو سنوي مركب قدره 7.42% حتى عام 2030.

- حسب نوع القسط، هيمنت الأقساط المنتظمة بحصة 80.3% في عام 2024؛ من المقرر أن تنمو عقود القسط الواحد بمعدل نمو سنوي مركب قدره 4.22%.

- حسب الجغرافيا، سيطرت فيينا بحصة 33.5% في عام 2024؛ تيرول هي المقاطعة الأسرع نمواً بمعدل نمو سنوي مركب قدره 6.11%.

اتجاهات ورؤى سوق التأمين على الحياة وغير الحياة في النمسا

تحليل تأثير العوامل المحركة

| العامل المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| ارتفاع فجوة المعاشات من الشيخوخة السريعة للسكان | +2.1% | وطني، مركز في فيينا والنمسا السفلى | طويل المدى (≥ 4 سنوات) |

| طفرة في أحداث البرد والفيضانات والانهيارات الجليدية الألبية | +1.8% | المناطق الألبية: تيرول، سالزبورغ، فورارلبرغ، ستيريا | متوسط المدى (2-4 سنوات) |

| إنفاذ قانون حماية البيانات العامة على مستوى الاتحاد الأوروبي ووعي الشركات الصغيرة والمتوسطة بالمخاطر السيبرانية | +1.6% | وطني، مركز في مراكز الأعمال | قصير المدى (≤ سنتان) |

| الحوافز الضريبية الحكومية للسياسات المرتبطة بالوحدات والمرتبطة بالمؤشر | +1.4% | وطني، اعتماد أعلى في فيينا والنمسا العليا | قصير المدى (≤ سنتان) |

| اختراق عالي للخدمات المصرفية الرقمية | +1.2% | المراكز الحضرية: فيينا، جراتس، لينتس، سالزبورغ | متوسط المدى (2-4 سنوات) |

| توسع أسطول التنقل الإلكتروني يقود أقساط المسؤولية من الطرف الثالث للسيارات والهيكل | +0.9% | وطني، اعتماد مبكر في فيينا والمقاطعات الغربية | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

ارتفاع فجوة المعاشات من شيخوخة السكان

في عام 2022، كان 34.7% من سكان النمسا في سن 55 عاماً فأكثر، وهو رقم متوقع أن يرتفع إلى 41.2% بحلول عام 2050. هذا التحول الديموغرافي يوسع الهوة بين المعاشات القانونية وما يشكل دخل تقاعد كافياً. نتيجة لذلك، هناك طلب متنام على منتجات التأمين على الحياة والأقساط السنوية الخاصة. اعتباراً من يناير 2024، تدفع إصلاحات السياسات مثل حوافز التأجيل المحسنة وضرائب الرواتب المخفضة على دخل التقاعد الجزئي الأسر إلى تعزيز المزايا العامة بالمدخرات الخاصة. بينما تمثل إنفاق المعاشات العامة 13% من الناتج المحلي الإجمالي، فإنها تغطي فقط 48% من متوسط صافي الدخل. هذا العجز دفع الأقساط السنوية لتصبح أسرع القطاعات نمواً في التأمين على الحياة، مما يقود نمو الأقساط طويل الأمد في سوق التأمين النمساوي.

أحداث البرد والفيضانات والانهيارات الجليدية الألبية ترفع تغطية الأسر والزراعة

في النمسا، يتزايد الطلب على تأمين الأسر والممتلكات والزراعة، مدفوعاً بأحداث الطقس الألبية الشديدة المتزايدة. وعلى وجه التحديد، تسببت العواصف الفائقة لعام 2024 في أضرار تتراوح بين 22 إلى 25 مليون دولار أمريكي على مساحة 66,000 هكتار. استجابة لهذه التحديات المناخية، لا تقوم شركات التأمين برفع أسعار الوثائق فحسب، بل تتجه أيضاً إلى الحلول البارامترية لتسويات مطالبات أسرع. بالإضافة إلى ذلك، كشفت اختبارات الضغط المناخي التنظيمية، التي تفرضها هيئة الأسواق المالية (FMA)، عن فجوات في التغطية. هذا الكشف أدى إلى زيادة الإقبال على الوثائق وزيادة المبالغ المؤمن عليها. نتيجة لهذه التغييرات المحفزة بالمناخ، نمو أقساط غير الحياة في ارتفاع، مما يعزز التوسع الإجمالي لسوق التأمين النمساوي.

الحوافز الضريبية الحكومية للسياسات المرتبطة بالوحدات والمرتبطة بالمؤشر

في النمسا، تجعل الحوافز الضريبية الحكومية منتجات التأمين المرتبطة بالوحدات والمرتبطة بالمؤشر أكثر جاذبية من الاستثمارات المباشرة، مما يحفز النمو في أسواق التأمين على الحياة وغير الحياة. في عام 2023، انتعشت الوثائق المرتبطة بالوحدات بعائد صافي متوسط قدره 9%، مما استعاد الخسائر من العام السابق وعزز ثقة المستهلكين[1]هيئة التأمين والمعاشات المهنية الأوروبية، "تقرير اتجاهات المستهلك 2024،" eiopa.europa.eu. حكم محوري من محكمة العدل الأوروبية حول استرداد ضريبة الاقتطاع يمكن الآن شركات التأمين الأجنبية من تخفيض تكاليف المنتجات، مما يعزز قدرتها التنافسية في التسعير. علاوة على ذلك، إنفاق النمسا الوطني غير المسبوق على البحث والتطوير يحفز ظهور أدوات استشارية قائمة على التكنولوجيا المالية، مما يبسط انتقال مدخرات الأسر إلى التأمين على الحياة. مجتمعة، هذه الديناميات توسع السوق وتعزز نمو الأقساط طويل الأمد.

الاختراق العالي للخدمات المصرفية الرقمية يسرع المبيعات المباشرة والتأمين المصرفي

المشهد المصرفي الرقمي القوي في النمسا لا يدفع نمو مبيعات التأمين المباشرة فحسب، بل يعزز أيضاً قطاع التأمين المصرفي، مما يؤدي إلى طفرة في أسواق التأمين على الحياة وغير الحياة. ترى المعاملات اليومية للإنفاق معاملات البطاقات بنسبة 39% والمدفوعات عبر الإنترنت بنسبة 21%، مما يدفع البنوك وشركات التأمين لاستغلال هذه القنوات الرقمية لعروض التغطية المتكاملة[2]البنك المركزي الأوروبي، "دراسة حول مواقف الدفع للمستهلكين في منطقة اليورو (SPACE) 2024،" ecb.europa.eu. في عام 2023، حققت البنوك عائداً ملحوظاً على حقوق الملكية بنسبة 15.7%، حيث دمج الكثير منها منتجات التأمين مباشرة في تطبيقاتها المحمولة. في الوقت نفسه، تستفيد شركات التأمين من روبوتات المحادثة المدعومة بالذكاء الاصطناعي ومحركات التسعير الفوري، مما يؤدي إلى زيادة كبيرة في نمو الأقساط عبر الإنترنت. هذا التآزر الرقمي لا يعزز تفاعلات العملاء فحسب، بل يزيد أيضاً من كثافة الأقساط ويقوي الزخم الإجمالي للسوق.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| بيئة العائد المنخفض في منطقة اليورو تقوض ربحية منتجات الحياة المضمونة | −1.9% | وطني، يؤثر على جميع شركات التأمين على الحياة | طويل المدى (≥ 4 سنوات) |

| التشبع العالي للسوق والمنافسة السعرية | −1.3% | وطني، مكثف في فيينا والمراكز الحضرية | متوسط المدى (2-4 سنوات) |

| عبء رأس مال وتقارير الملاءة المالية الثاني يرفع تكاليف الامتثال لشركات التأمين متوسطة الحجم | −0.8% | وطني، يؤثر بشكل غير متناسب على شركات التأمين الأصغر | طويل المدى (≥ 4 سنوات) |

| التحول الاستهلاكي المحفز بالتضخم نحو خصومات أعلى والتأمين الذاتي للمخاطر الصغيرة | −0.6% | وطني، أكثر وضوحاً في المناطق الريفية | قصير المدى (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

بيئة العائد المنخفض في منطقة اليورو تقوض ربحية منتجات الحياة المضمونة

يتعامل سوق التأمين على الحياة وغير الحياة في النمسا مع تحديات ناشئة عن مناخ العائد المنخفض المستمر في منطقة اليورو. هذه البيئة تقلل باستمرار من ربحية منتجات التأمين على الحياة المضمونة. رغم الزيادات الأخيرة في أسعار السياسات، لا تزال عوائد استثمارات الدخل الثابت تتخلف عن مستويات الضمان الموروثة الموجودة في العديد من عقود الحياة. هذا العجز يحد من دخل الاستثمار المحتمل. استجابة لهذه التحديات، دعا صندوق النقد الدولي إلى مطابقة أصول-خصوم أكثر صرامة[3]صندوق النقد الدولي، "تقرير مشاورات المادة الرابعة للنمسا 2024،" imf.org. هذه التوصية لم تصعد تكاليف التحوط فحسب، بل أدت أيضاً بشركات التأمين إلى تقليص إصدار وثائق مضمونة جديدة. وبالتالي، هناك انخفاض ملحوظ في الطلب على منتجات الوقف التقليدية، والنمو في قطاع التأمين على الحياة يشهد تباطؤاً.

التشبع العالي للسوق والمنافسة السعرية تضغط هوامش غير الحياة

يتعامل سوق التأمين على الحياة وغير الحياة في النمسا مع التشبع والمنافسة السعرية الشرسة، خاصة في قطاع غير الحياة. خمسة لاعبين رئيسيين يهيمنون، يمثلون حوالي 80% من أقساط غير الحياة. هذا التركيز يعزز بيئة احتكار قلة حيث التسعير العدواني يآكل الهوامش. في عام 2024، واجهت شركات التأمين الرائدة مثل VIG وUNIQA مطالبات مدفوعة بالطقس، مما دفع نسبها المجمعة فوق 93% وسلط الضوء على الضغط المالي. رغم صب الشركات استثمارات في الأتمتة والتحليلات التنبؤية لمكاسب الكفاءة، يستمر التسعير المنخفض باستمرار في المجالات الرئيسية، وتحديداً تأمين السيارات والأسر، في كبح الربحية الإجمالية للسوق.

تحليل القطاعات

حسب نوع المنتج: هيمنة غير الحياة تدعم مجموعة الأقساط

ولدت خطوط غير الحياة 73.22% من إجمالي الأقساط في عام 2024، مؤكدة اعتماد سوق التأمين النمساوي على التغطيات الإلزامية للسيارات ومخاطر الممتلكات المعرضة للمناخ. شريحة السيارات البالغة 31.8% تستفيد من إنفاذ تسجيل المركبات وأساطيل التنقل الإلكتروني المتنامية. خسائر البرد والفيضانات الألبية تدفع تشديد أسعار الممتلكات وتوسع المبالغ المؤمن عليها، بينما قطاعات المسؤولية والحوادث والسفر تحافظ على مساهمات ثابتة. الخط الفرعي للأقساط السنوية والمعاشات، بمعدل نمو سنوي مركب قدره 5.91%، هو رائد قطاع الحياة مع تسارع الشيخوخة. عقود التأمين الكامل على الحياة والوقف تتخلف لأن سحب المعدل المضمون يآكل العوائد النسبية. منتجات مرتبطة بالوحدات جديدة تستفيد من المزايا الضريبية وأدوات الاستشارة الرقمية للفوز بالمدخرين الذين يتحولون من الودائع المصرفية.

تطلعاً إلى المستقبل، من المتوقع أن يتسع حجم سوق التأمين النمساوي لغير الحياة بشروط مطلقة حتى مع تسارع نمو الحياة، مما يحافظ على مزيج أقساط متنوع. المدفوعات المتزايدة المرتبطة بالمناخ تغذي الابتكار البارامتري والتغطية المصغرة. في الوقت نفسه، توجيهات الاستثمار المتوافقة مع ESG تحول محافظ شركات التأمين نحو السندات الخضراء، مما يدفع تصميم المنتجات نحو ميزات مرتبطة بالاستدامة تتجاوب مع حملة الوثائق الأصغر سناً.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب قناة التوزيع: قوة الاستشارة تلتقي بالسرعة الرقمية

سيطرت الوسطاء على 37.1% من الأقساط المكتتبة الإجمالية في عام 2024، محتفظين بثقة العملاء التجاريين المعقدين وذوي الثروات العالية الذين يطالبون بتغطية مفصلة. رغم تقدمهم، يستغل الشركاء المصرفيون الاعتماد العالي للخدمات المصرفية الرقمية لدمج عروض التأمين، مما يرفع إيرادات التأمين المصرفي. القنوات المباشرة عبر الإنترنت، الأسرع نمواً بمعدل نمو سنوي مركب قدره 9.51%، تستفيد من شفافية الأسعار وإصدار الوثائق الفوري، مخترقة الخطوط المعيارية مثل السيارات والسفر وتغطية الأجهزة. المجمعون وواجهات برمجة التطبيقات للتأمين المدمج يوسعون الوصول إلى تطبيقات التجارة الإلكترونية والتنقل.

الاستثمار الرقمي المكثف من قبل الشركات الراسخة يدعم استراتيجيات متعددة القنوات تمزج نصائح الوسطاء مع بوابات الخدمة الذاتية. نتيجة لذلك، من المحتمل أن يتضاعف حجم سوق التأمين النمساوي للقنوات المباشرة خلال نافذة التنبؤ، ملتقطاً نمواً إضافياً خاصة بين المستهلكين الرقميين الأصليين. الوسطاء التقليديون يستجيبون بنشر أدوات المستشار الآلي وتنبيهات التجديد المدعومة بالبيانات للحفاظ على الاحتفاظ.

حسب المستخدم النهائي: هيمنة الأسر مع مساحة بيضاء للشركات الصغيرة والمتوسطة

ساهم الأفراد بنسبة 61.2% من الأقساط في عام 2024، مما يعكس اختراق الخطوط الشخصية العالي ووعي فجوة المعاشات. وثائق السيارات الإلزامية ووثائق مالكي المنازل المحتفظ بها على نطاق واسع تحافظ على الإيرادات الأساسية، بينما الشيخوخة الديموغرافية تدفع الطلب على الأقساط السنوية وتغطية الرعاية طويلة الأمد. منتجات الأمن السيبراني وسرقة الهوية تكتسب جذباً بين الأسر النشطة رقمياً.

الشركات الصغيرة والمتوسطة، رغم كونها أصغر، هي الفئة الأسرع توسعاً بمعدل نمو سنوي مركب قدره 7.42%. ثلث واحد فقط يحمل حماية مخاطر الأمن السيبراني رغم طفرة في حوادث خرق البيانات، مما يشير إلى إمكانات غير مستغلة. صناديق التعافي في الاتحاد الأوروبي المخصصة لرقمنة الشركات الصغيرة والمتوسطة تحول الموارد إلى إنفاق تخفيف المخاطر، مما يوسع الفرصة لشركات التأمين. الشركات الكبرى تحافظ على حصة مستقرة من خلال برامج معقدة وهياكل أسيرة، لكن النمو الإضافي يكمن في إغلاق فجوات حماية الشركات الصغيرة والمتوسطة عبر سوق التأمين النمساوي.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع القسط: استقرار التدفق النقدي المتكرر مقابل فرصة المبلغ الإجمالي

شكلت عقود الدفع المنتظم 80.3% من الأقساط في عام 2024، مما يوفر لشركات التأمين تدفقات نقدية يمكن التنبؤ بها ويدعم مرونة نسبة الملاءة المالية. الخصومات الآلية من الراتب والفوترة بنمط الاشتراك تحد من معدلات الانقطاع. عقود القسط الواحد، رغم احتلالها حصة 19.7% فقط، تكتسب بمعدل نمو سنوي مركب قدره 4.22% مع تحويل المتقاعدين مدفوعات التقاعد والمدخرات إلى أقساط سنوية إجمالية.

أسعار الفائدة الأعلى، رغم كونها لا تزال منخفضة، تزيد من جاذبية مدفوعات الأقساط السنوية الفورية، وتخطيط نقل الثروة يغذي طلب التأمين على الحياة بقسط واحد بين الأسر الثرية. بالنسبة لشركات التأمين، أحجام المبالغ الإجمالية المتنامية تحسن هوامش الأعمال الجديدة وتوسع الأصول القابلة للاستثمار، موازنة ملفات التدفق النقدي داخل سوق التأمين النمساوي.

التحليل الجغرافي

امتلكت فيينا 33.5% من أقساط سوق التأمين النمساوي في عام 2024 وتبقى مرساة القطاع بفضل تركيز المقرات متعددة الجنسيات والسفارات والمقيمين ذوي الثروات العالية. قيم الممتلكات التجارية الكثيفة ودخول الفرد المرتفعة تدعم كتب السيارات وملاك المنازل والأمن السيبراني والخطوط المالية الضخمة. دور المدينة الرائد في تمويل وسط وشرق أوروبا (CEE) يوجه وضعات التأمين عبر الحدود من خلال الأسيرة المتمركزة في فيينا وترتيبات الواجهة. مبادرات الصحة الرقمية للقطاع العام تعرض قدرة فيينا على تجريب حلول التأمين المدعومة بالتكنولوجيا وإلهام ابتكار السياسات على المستوى الوطني.

من المتوقع أن تسجل تيرول أسرع توسع إقليمي بمعدل نمو سنوي مركب قدره 6.11% حتى 2030. البنية التحتية المتمحورة حول السياحة، وتعرضات الانهيارات الجليدية والفيضانات، وإعادة تسعير المخاطر المناخية لأصول مناطق التزلج تترجم إلى ارتفاع أقساط الممتلكات وانقطاع الأعمال. تستفيد المقاطعة أيضاً من استثمارات التنقل البيئي التي تخلق تغطيات جديدة لأساطيل السيارات والمسؤولية. سالزبورغ المجاورة تعكس مزيج السياحة في تيرول لكن تجمعها مع طلب تأمين التراث الثقافي الذي يحمي المواقع التاريخية عالية القيمة.

النمسا السفلى والعليا تجمع القوة الصناعية مع الزراعة وسلاسل التوريد للسيارات. النمسا العليا تضم مصانع التصنيع الكبيرة التي تساهم احتياجات تأمين سلسلة التوريد في نمو الخطوط التجارية المستقر. مجموعة ستيريا للسيارات والجامعات البحثية تعزز مخاطر التصنيع المتقدم التي تتطلب حلول تأمين مخصصة، بينما فورارلبرغ وكارينثيا تواجهان تقلباً أعلى في خسائر العواصف مما يرفع اعتماد تغطية الممتلكات. طفرة طاقة الرياح في بورغنلاند تولد قطاعات تأمين الطاقة المتجددة المتخصصة. مجتمعة، التنوع الإقليمي يضمن أن سوق التأمين النمساوي يحافظ على مزيج متوازن من مخاطر الشركات الحضرية وتعرضات المناخ الألبي، منتشراً محفزات النمو خارج العاصمة.

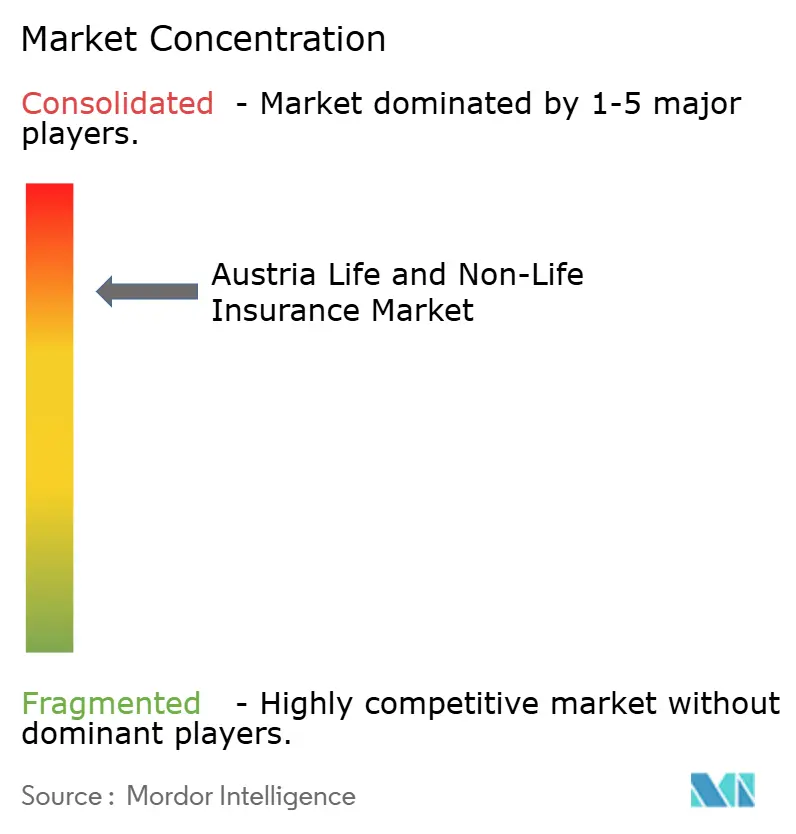

المشهد التنافسي

سوق التأمين النمساوي مركز حول خمس مجموعات. مجموعة فيينا للتأمين (VIG) تتصدر المجموعة في قطاعي التأمين على الحياة وغير الحياة، مما يحافظ على نسبة ملاءة مالية 261% وتعمل عبر 30 سوق في وسط وشرق أوروبا. UNIQA تحتل المرتبة الثانية بتغطية ملاءة مالية 265%، مركزة على المبيعات الرقمية متعددة القنوات والتوسع الانتقائي في وسط وشرق أوروبا. جنرالي النمسا، تستفيد من تحليلات البيانات على مستوى المجموعة لشحذ اختيار المخاطر. أليانز وERGO تكملان أفضل خمسة، كل منهما يحدث معالجة المطالبات من خلال أدوات التعلم الآلي.

التحركات الاستراتيجية توضح سباق تسلح في التكنولوجيا والاستدامة. VIG قامت بتوسيع محرك كشف الاحتيال بالذكاء الاصطناعي الداخلي في عام 2024، مما قلل متوسط وقت معالجة المطالبات بنسبة 18%. خارطة طريق "3.0 Growing Impact" لـ UNIQA تخصص 650 مليون دولار أمريكي حتى عام 2028 لتجديد النظام الأساسي الرقمي واستثمارات السندات الخضراء. ERGO النمسا تحولت نحو التوظيف الرقمي المباشر لتقليل اعتماد التأمين المصرفي وأطلقت تغطيات مصغرة معيارية مدمجة في عمليات الدفع للتجارة الإلكترونية. أليانز قدمت مصادقات مرونة المناخ لوثائق الممتلكات في المناطق الألبية عالية المخاطر، مقرنة حوافز الأقساط بتطبيقات نصائح التخفيف.

التأمين السيبراني هو المساحة البيضاء الرئيسية. ثلث الشركات فقط تحمل تغطية، لكن الحوادث السيبرانية تجاوزت 60,000 في عام 2022. VIG شاركت مع وكالة إدارة عامة سيبرانية أوروبية لتسريع خبرة الاكتتاب، بينما UNIQA استثمرت في شركة ناشئة للأمن السيبراني مقرها فيينا لتجميع خدمات الوقاية من المخاطر مع الوثائق. جميع المجموعات الرئيسية تمتثل لتوجيهات FMA حول ESG ومخاطر المناخ، متكاملة تحليل السيناريو في قرارات الاحتياطي وتخصيص رأس المال التي تشكل التمايز التنافسي في سوق التأمين النمساوي.

قادة صناعة التأمين على الحياة وغير الحياة في النمسا

مجموعة فيينا للتأمين

مجموعة UNIQA للتأمين المحدودة

أليانز النمسا

شركة جنرالي للتأمين المحدودة

شركة جرازر ويشسيلسايتيجه للتأمين (GRAWE)

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- أبريل 2025: الحكومة أنهت إعفاء ضريبة MVSt على المركبات الكهربائية، مقدمة ضرائب سنوية مرتبطة بإنتاج الطاقة قد تعدل نمو أقساط السيارات المدفوع بالتنقل الإلكتروني.

- يناير 2025: هيئة الأسواق المالية نفذت قواعد حماية المستهلك التأميني المحدثة في الاتحاد الأوروبي، مشددة متطلبات حوكمة المنتجات والكشف.

- ديسمبر 2024: UNIQA أصدرت خطة استراتيجية، "UNIQA 3.0 Growing Impact 2025-2028،" مؤكدة على الاستثمار الرقمي وESG.

- أغسطس 2024: تقرير البحث والتكنولوجيا الوطني أكد إنفاق بحث وتطوير قياسي 17.6 مليار دولار أمريكي (3.34% من الناتج المحلي الإجمالي)، مغذياً ابتكار تقنيات التأمين.

نطاق تقرير سوق التأمين على الحياة وغير الحياة في النمسا

التأمين على الحياة يوفر مبلغاً إجمالياً من المبلغ المؤمن عليه وقت الاستحقاق أو في حالة وفاة حامل الوثيقة. وثائق التأمين غير الحياة تقدم حماية مالية للشخص لمسائل الصحة أو الخسائر بسبب الضرر للأصل. سوق التأمين على الحياة وغير الحياة في النمسا مقسم حسب نوع التأمين (التأمين على الحياة (فردي وجماعي)، التأمين غير الحياة (السيارات، المنزل، وتأمينات غير الحياة الأخرى))، وحسب قناة التوزيع (مباشر، وكالة، بنوك، وقنوات التوزيع الأخرى).

| التأمين على الحياة | التأمين على الحياة لأجل |

| التأمين الكامل على الحياة/الوقف | |

| التأمين المرتبط بالوحدات والمرتبط بالمؤشر | |

| الأقساط السنوية ومنتجات المعاشات | |

| التأمين الجماعي على الحياة ومزايا الموظفين | |

| التأمين غير الحياة | السيارات (الطرف الثالث والهيكل) |

| الممتلكات (المنزلية، التجارية، الهندسية) | |

| المسؤولية العامة | |

| الحوادث والصحة التكميلية | |

| تأمين السفر | |

| البحرية والطيران والعبور (MAT) | |

| الائتمان والضمان | |

| التأمين السيبراني |

| الوكلاء المرتبطون |

| الوسطاء المستقلون |

| التأمين المصرفي |

| المباشر (عبر الإنترنت ومراكز الاتصال) |

| المجمعون وبوابات المقارنة |

| شراكات تقنيات التأمين/المدمجة |

| الأفراد |

| الشركات الصغيرة والمتوسطة |

| الشركات الكبيرة والكيانات العامة |

| القسط الواحد |

| القسط المنتظم |

| فيينا |

| النمسا السفلى |

| النمسا العليا |

| ستيريا |

| تيرول |

| سالزبورغ |

| كارينثيا |

| فورارلبرغ |

| بورغنلاند |

| حسب نوع المنتج | التأمين على الحياة | التأمين على الحياة لأجل |

| التأمين الكامل على الحياة/الوقف | ||

| التأمين المرتبط بالوحدات والمرتبط بالمؤشر | ||

| الأقساط السنوية ومنتجات المعاشات | ||

| التأمين الجماعي على الحياة ومزايا الموظفين | ||

| التأمين غير الحياة | السيارات (الطرف الثالث والهيكل) | |

| الممتلكات (المنزلية، التجارية، الهندسية) | ||

| المسؤولية العامة | ||

| الحوادث والصحة التكميلية | ||

| تأمين السفر | ||

| البحرية والطيران والعبور (MAT) | ||

| الائتمان والضمان | ||

| التأمين السيبراني | ||

| حسب قناة التوزيع | الوكلاء المرتبطون | |

| الوسطاء المستقلون | ||

| التأمين المصرفي | ||

| المباشر (عبر الإنترنت ومراكز الاتصال) | ||

| المجمعون وبوابات المقارنة | ||

| شراكات تقنيات التأمين/المدمجة | ||

| حسب المستخدم النهائي | الأفراد | |

| الشركات الصغيرة والمتوسطة | ||

| الشركات الكبيرة والكيانات العامة | ||

| حسب نوع القسط | القسط الواحد | |

| القسط المنتظم | ||

| حسب الجغرافيا (المقاطعات الفيدرالية) | فيينا | |

| النمسا السفلى | ||

| النمسا العليا | ||

| ستيريا | ||

| تيرول | ||

| سالزبورغ | ||

| كارينثيا | ||

| فورارلبرغ | ||

| بورغنلاند | ||

الأسئلة الرئيسية المجاب عنها في التقرير

ما هو معدل النمو السنوي المركب المتوقع لسوق التأمين النمساوي بين 2025 و2030؟

من المتوقع أن يتوسع السوق بمعدل نمو سنوي مركب قدره 10.55%، مرتفعاً من 28.54 مليار دولار أمريكي في 2025 إلى 47.11 مليار دولار أمريكي في 2030.

أي خط منتج يهيمن حالياً على الأقساط في سوق التأمين النمساوي؟

التأمين غير الحياة يقود بحصة 73.22%، مدفوعاً بشكل رئيسي بتغطيات السيارات والممتلكات.

كم هو مهم نمو التأمين السيبراني في النمسا؟

أقساط الأمن السيبراني ترتفع بمعدل نمو سنوي مركب قدره 18.42% مع تزايد وعي الشركات الصغيرة والمتوسطة بمسؤولية خرق البيانات وغرامات قانون حماية البيانات العامة.

لماذا تكتسب الأقساط السنوية زخماً في النمسا؟

الشيخوخة الديموغرافية وحوافز إصلاح المعاشات توسع فجوة دخل التقاعد، موجهة الأسر نحو منتجات الأقساط السنوية الخاصة.

آخر تحديث للصفحة في: