حجم وحصة سوق البيروكسيد العضوي

تحليل سوق البيروكسيد العضوي بواسطة Mordor Intelligence

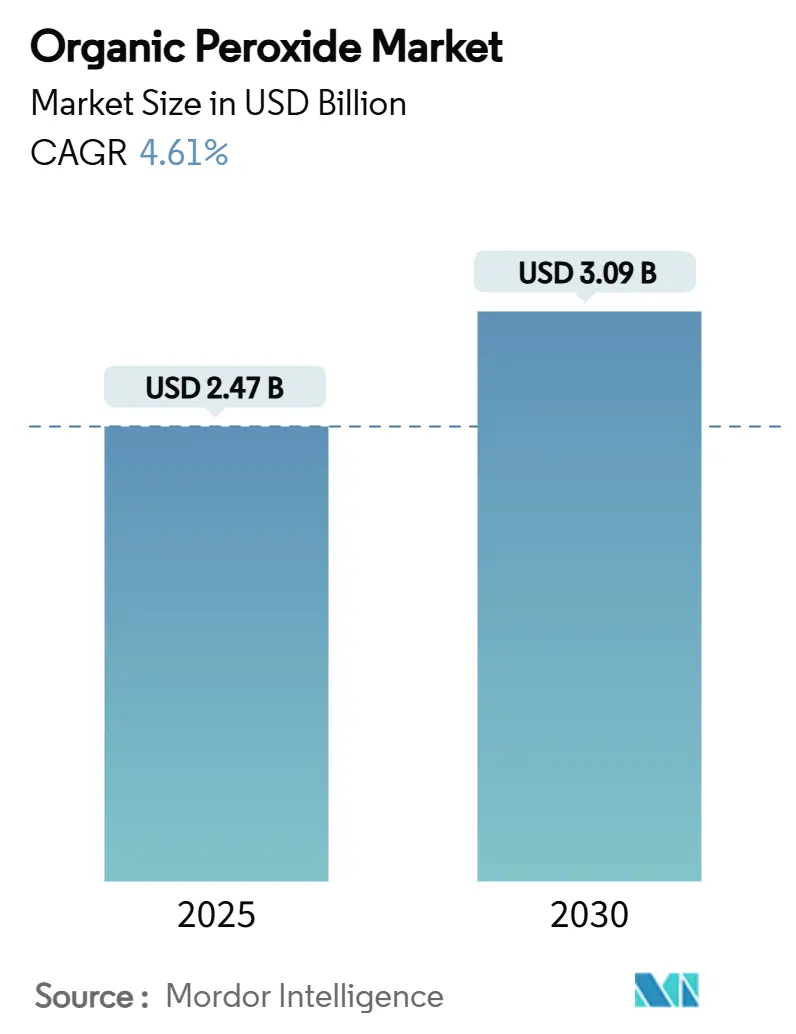

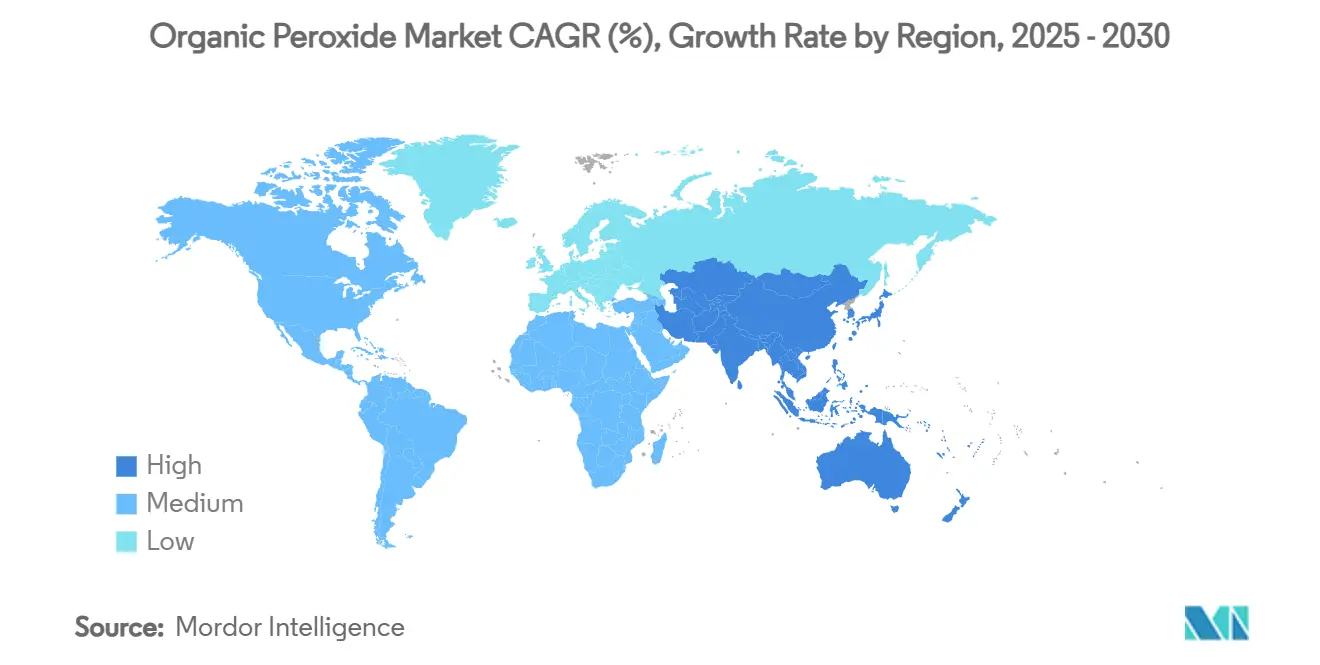

يقدر حجم سوق البيروكسيد العضوي بـ 2.47 مليار دولار أمريكي في عام 2025، ومن المتوقع أن يصل إلى 3.09 مليار دولار أمريكي بحلول عام 2030، بمعدل نمو سنوي مركب قدره 4.61% خلال فترة التوقع (2025-2030). إن الاستخدام المتزايد لدرجات البولي إيثيلين والبولي بروبيلين المتقدمة، والاعتماد السريع لمغلفات الطاقة الشمسية من إيفا، والتحول نحو أنظمة الطلاء بالمسحوق الخالية من المركبات العضوية المتطايرة يدعم نمو الطلب. يقوم المنتجون بتوسيع نطاق القدرة في منطقة آسيا والمحيط الهادئ لخدمة عملاء البوليمرات والمركبات الذين يتطلبون التحكم الدقيق في المواصفات، بينما تحصل الأشكال الآمنة من المعجون والمستحلب على قبول أوسع. في الوقت نفسه، تستمر أسعار المواد الخام المتقلبة وأقساط التأمين الأعلى لمرافق التخزين في الضغط على الهوامش، مما يوجه المصنعين نحو المواد الخام المتجددة والحلول الآمنة للمناولة. تعتبر منطقة آسيا والمحيط الهادئ محور الحجم والطلب المتزايد، تليها نمو ثابت ولكن أكثر تخصصاً في أمريكا الشمالية وأوروبا، حيث تسرع لوائح الاستدامة في استبدال المنتجات.

النقاط الرئيسية للتقرير

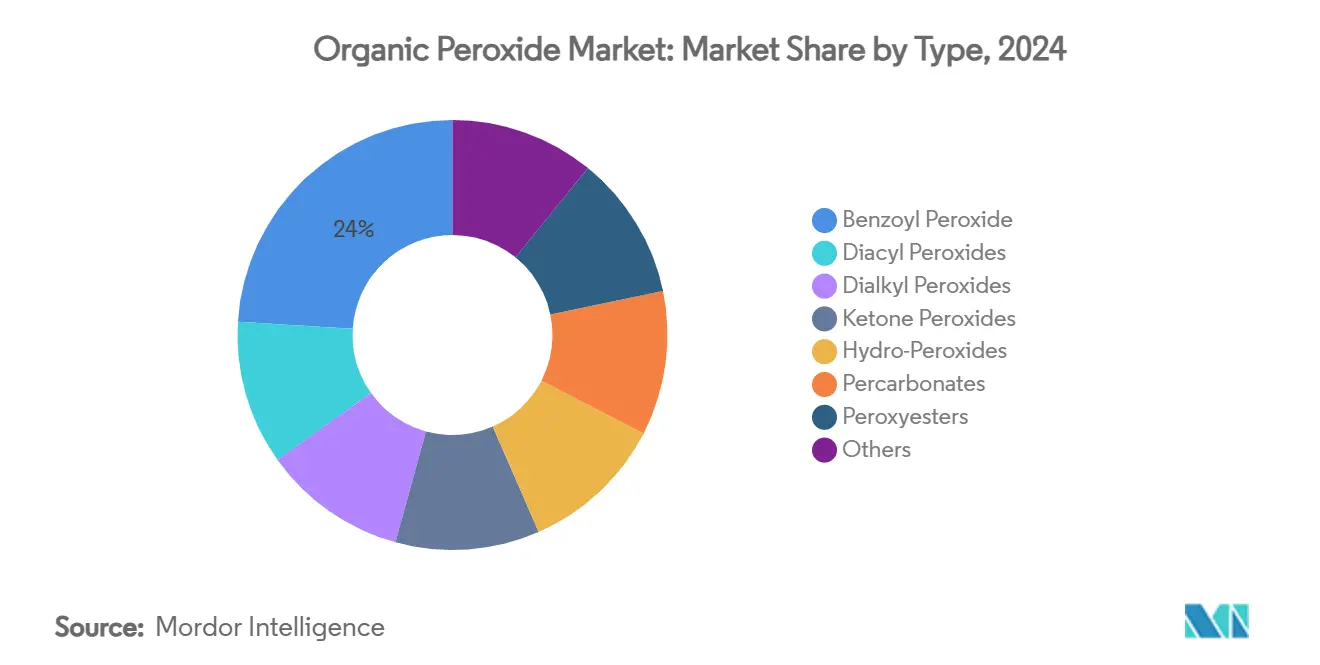

- حسب النوع، قاد بيروكسيد البنزويل بحصة إيرادات 24% في عام 2024؛ من المتوقع أن تنمو البيركربونات بمعدل نمو سنوي مركب 4.74% حتى عام 2030.

- حسب الوظيفة، استحوذت مبادئات البلمرة على 65% من حجم سوق البيروكسيد العضوي في عام 2024، بينما يسجل نفس القطاع أعلى معدل نمو سنوي مركب متوقع عند 5.22% بين 2025-2030.

- حسب الشكل، احتلت الدرجات السائلة حصة 60% من حجم سوق البيروكسيد العضوي في عام 2024؛ من المقرر أن تتوسع أشكال المعجون/المستحلب بمعدل نمو سنوي مركب 5.5% حتى عام 2030.

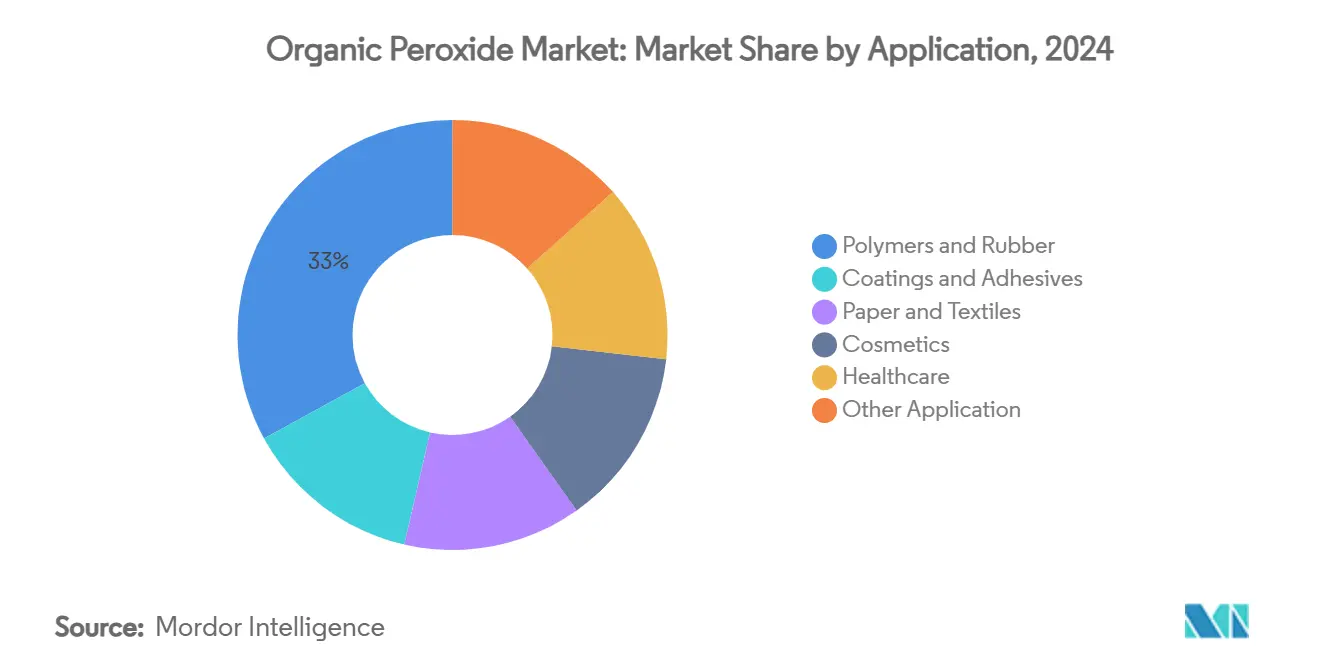

- حسب التطبيق، سيطرت البوليمرات والمطاط على 33% من حصة سوق البيروكسيد العضوي في عام 2024 وتتقدم بمعدل نمو سنوي مركب 4.61% حتى عام 2030.

- حسب الجغرافيا، استحوذت منطقة آسيا والمحيط الهادئ على 39% من حصة سوق البيروكسيد العضوي في عام 2024 ومن المتوقع أن ترتفع بمعدل نمو سنوي مركب 4.89% حتى عام 2030.

اتجاهات ورؤى سوق البيروكسيد العضوي العالمي

تحليل أثر المحركات

| المحركات | (~) % الأثر على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للأثر |

|---|---|---|---|

| التحول نحو درجات البولي إيثيلين والبولي بروبيلين المتقدمة | +1.2% | آسيا والمحيط الهادئ، أوروبا | المدى المتوسط (2-4 سنوات) |

| الاعتماد في مغلفات الطاقة الشمسية من إيفا | +0.8% | الصين، أوروبا، عالمياً | المدى القصير (≤ 2 سنة) |

| نمو الطلاءات بالمسحوق الخالية من المركبات العضوية المتطايرة | +0.7% | أوروبا، أمريكا الشمالية | المدى المتوسط (2-4 سنوات) |

| مركبات التخفيف في السيارات | +1.0% | أوروبا، أمريكا الشمالية، عالمياً | المدى المتوسط (2-4 سنوات) |

| الاستخدام في تطبيقات الطلاءات | +0.6% | عالمياً | المدى القصير (≤2 سنة) |

| المصدر: Mordor Intelligence | |||

التحول نحو درجات البولي إيثيلين والبولي بروبيلين المتقدمة

إن المتطلبات المتزايدة للبولي بروبيلين المضبوط الريولوجيا والبولي بروبيلين عالي قوة الانصهار في التعبئة وقطع السيارات ترفع استهلاك البيروكسيد العضوي عبر منطقة آسيا والمحيط الهادئ. رفعت شركة LyondellBasell إنتاج البوليمر المعاد تدويره والمتجدد بنسبة 65% في عام 2024 إلى أكثر من 200,000 طن، مع هدف 2 مليون طن سنوياً بحلول عام 2030، مما يزيد الحاجة إلى البيروكسيدات العضوية التي تضبط الوزن الجزيئي والتفرع. يشير المعالجون إلى قفزة بنسبة 18% في كفاءة معالجة البولي بروبيلين عند تطبيق بيروكسيد الديكوميل كقاطع سلسلة، بينما يوفر البولي بروبيلين المتفرع المصنوع من درجات Perkadox و Trigonox® خصائص رغوة أفضل بنسبة 30%. مع توسع منتجي الراتنج الإقليميين لسعة التخصص، يحصل سوق البيروكسيد العضوي على قاعدة طلب مستقرة.

اعتماد البيروكسيدات العضوية في مغلفات الطاقة الشمسية من إيفا

تعتمد التركيبات الكهروضوئية سريعة النمو على صفائح التغليف من إيفا المترابطة بالبيروكسيدات مثل Luperox TBEC للوصول إلى محتوى جل أعلى من 75%، وبالتالي تعزيز متانة الوحدة. تهيمن الصين على إنتاج صفائح إيفا، وصناع الوحدات الأوروبيون يرقون أيضاً إلى أنظمة البيروكسيد عالية النقاء لكبح فقدان الطاقة. تترجم هذه الاتجاهات إلى حجوم تدريجية ثابتة لسوق البيروكسيد العضوي على المدى القريب، خاصة لدرجات البلمرة عالية الضغط التي تقدم ملامح تفكك ضيقة.

نمو الطلاءات بالمسحوق الخالية من المركبات العضوية المتطايرة في أوروبا

إن طلاءات المسحوق القابلة للمعالجة بالأشعة فوق البنفسجية والمعتمدة على الأحياء والتي تحل محل الأنظمة المحمولة بالمذيبات تكتسب زخماً في ظل قواعد الانبعاثات المشددة. تتضمن كيميائيات الرابطة الجديدة، بما في ذلك راتنجات البايو-ألكيد وبولي (ليمونين كربونات)، المعالجة في درجات حرارة فرن أقل وتستفيد من مبادئات البيروكسيد لبناء شبكات قوية. مع تحول المطلين إلى عمليات موفرة للطاقة، يستفيد منتجو البيروكسيد من طلب جديد ومتمايز يتجاوز المجموعات الحرارية التقليدية.

التخفيف في السيارات يدفع تطبيقات المركبات

تقوم شركات تصنيع المعدات الأصلية بتعزيز المصدات والأعمدة واللوحات الداخلية باستخدام البلاستيك المقوى بالألياف الذي يتطلب معالجة البيروكسيد لتحقيق أوقات دورة سريعة وخصائص ميكانيكية فائقة. تظهر الدراسات أن بيروكسيد الديكوميل و2,5-ثنائي ميثيل-2,5-ثنائي(تيرت-بوتيل-بيروكسي)هكسان ترفع قوة الشد ومعامل المرونة للمركب بما يصل إلى 30%. مع انتشار منصات السيارات الكهربائية، يدعم الطلب على المركبات المعالجة بالبيروكسيد النمو القوي عبر أوروبا وأمريكا الشمالية.

تحليل أثر القيود

| القيود | (~) % الأثر على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للأثر |

|---|---|---|---|

| ارتفاع أقساط التأمين للتخزين | -0.5% | أوروبا، انتشار عالمي | المدى القصير (≤ 2 سنة) |

| ضيق إمداد المواد الخام | -0.8% | آسيا، عالمياً | المدى القصير (≤ 2 سنة) |

| ارتفاع تكلفة المثبطات للنقل | -0.3% | عالمياً، خاصة الطرق التجارية الدولية | المدى المتوسط (≈3-4 سنوات) |

| المصدر: Mordor Intelligence | |||

أقساط التأمين لمرافق التخزين

إن تنفيذ إطار ADR المنقح في 1 يناير 2025 يرفع صرامة التصنيف والتفتيش لتخزين البيروكسيد العضوي. رفع شركات التأمين الأوروبية الأقساط للمواقع كبيرة الحجم، مما يرفع تكاليف التشغيل ويؤخر مشاريع التوسع[1]الأمم المتحدة UNECE، "إطار ADR 2025،" unece.org. يستجيب المنتجون بتحسين مستويات المخزون والاستثمار في مستودعات فرعية أصغر، ومع ذلك فإن التكاليف الثابتة الأعلى تقيد توسع الهامش لسوق البيروكسيد العضوي.

ضيق إمداد المواد الخام

انخفضت أسعار أكسيد البروبيلين، وهو مقدم رئيسي، بنسبة 17% بين أكتوبر 2024 ومايو 2025 وسط بدء تشغيل قدرات جديدة ولكن ضعف الطلب النهائي، مما يزيد تقلب التكلفة لعائلات البيروكسيد معينة. في الوقت نفسه، تحد عقد النقل في آسيا من توفر المواد الخام، مما يدفع إلى تخفيضات إنتاج متقطعة. يرفع هذا الخلل مخاطر المخزون ويخفف توقعات النمو قريب المدى لسوق البيروكسيد العضوي.

تحليل القطاعات

حسب النوع: بيروكسيد البنزويل يحتل الصدارة بينما تكتسب البيركربونات زخماً

احتفظ بيروكسيد البنزويل بحصة إيرادات 24% من سوق البيروكسيد العضوي في عام 2024، مما يعكس استخدامه المزدوج في بداية البوليمر وأمراض الجلد الموضعية. تهيمن أحجام الدرجة الصناعية لأن البلمرة الجذرية الحرة تبقى طريقاً عالي الإنتاجية للستيرينيات والأكريليك. ومع ذلك، فإن المخاوف بشأن تلوث البنزين في منتجات استهلاكية معينة أثارت التدقيق، مما حفز إعادة صياغة المنتج.

البيركربونات، مدفوعة بالمؤهلات الصديقة للبيئة وجاذبية عامل التنظيف الواسعة، هي القطاع الفرعي الأسرع نمواً بمعدل نمو سنوي مركب 4.74%. إن تسويق عمليات الأكسدة المتقدمة القائمة على البيركربونات لمعالجة مياه الصرف الصحي يوسع مزيج العملاء ويدعم مكاسب الحصة المستقبلية.

ملاحظة: حصص قطاعات جميع القطاعات الفردية متاحة عند شراء التقرير

حسب الوظيفة: مبادئات البلمرة تهيمن، تليها الروابط المتقاطعة

استحوذت مبادئات البلمرة على 65% من حصة سوق البيروكسيد العضوي في عام 2024 ومن المتوقع أن تسجل معدل نمو سنوي مركب 5.22% حتى عام 2030. تفضل مرافق البولي إيثيلين منخفض الكثافة والبولي بروبيلين عالية الإنتاجية المبادئات جيدة التوصيف مثل تيرت-بوتيل بيروكسي-2-إيثيل هكسانوات بسبب حركية التفكك المتوقعة. عوامل الربط المتقاطع هي الفئة التالية الأكبر، المستخدمة في تغطية الأسلاك والكابلات وعزل الرغوة وأجزاء المركبات التي تحتاج إلى استقرار أبعاد في درجات حرارة مرتفعة. عوامل المعالجة والتصلب، رغم كونها أصغر في الحجم، تكتسب أهمية في كيميائيات الراتنج المتقدمة للطباعة ثلاثية الأبعاد ومركبات RTM عالية الضغط.

حسب الشكل: السوائل تقود، أشكال المعجون/المستحلب تتسارع

احتلت الدرجات السائلة 60% من سوق البيروكسيد العضوي في عام 2024 بفضل الضخ البسيط والذوبان السريع والتوافق الواسع مع مفاعلات البوليمر المستمرة. ومع ذلك، تمثل أشكال المعجون والمستحلب الفئة الأسرع نمواً بمعدل نمو سنوي مركب 5.5% لأنها تخفف مخاطر الشحن والمناولة. يوضح Perkadox 16-40XPS من Nouryon كيف تقلل المعاجين القابلة للضخ من تعرض العامل وتوفر التشتت الموحد في تركيبات راتنج البوليستر السائب.

إن النمو في عمليات البثق، لف الخيوط، والمركبات مغلقة القالب يؤكد الطلب على المعاجين منخفضة التطاير التي تسمح بالقياس الدقيق في درجات الحرارة المحيطة. ستحتفظ المنتجات السائلة بالصلة في البلمرة عالية الحجم، لكن الزخم التنظيمي الذي يفضل فئات النقل الآمن يعطي موردي المعجون والمستحلب فرصة استراتيجية لتوسيع حصتهم في سوق البيروكسيد العضوي.

حسب التطبيق: البوليمرات والمطاط تبقى حجر الأساس للطلب

استحوذت معالجة البوليمر والمطاط على 33% من حجم سوق البيروكسيد العضوي في عام 2024 ومن المتوقع أن تنمو بنسبة 4.61% حتى عام 2030. يتم اعتماد الربط المتقاطع للبلاستيك الحراري مع بيروكسيد الديكوميل على نطاق واسع لتحسين مقاومة الحرارة في الأنابيب وعزل الكابلات. تشكل الطلاءات واللاصقات ثاني أكبر مجموعة تطبيقات، حيث تستفيد التركيبات القابلة للمعالجة بالأشعة فوق البنفسجية والطلاءات بالمسحوق من مبادئات البيروكسيد منخفضة الحرارة المتوافقة مع الراتنجات الحيوية. تبقى أحجام الرعاية الصحية، معظمها علاجات حب الشباب ببيروكسيد البنزويل، ثابتة ولكن يمكن أن تتأثر بالمراجعات السميّة الجارية

ملاحظة: حصص قطاعات جميع القطاعات الفردية متاحة عند شراء التقرير

التحليل الجغرافي

احتلت منطقة آسيا والمحيط الهادئ 39% من سوق البيروكسيد العضوي في عام 2024 وتنمو بمعدل نمو سنوي مركب 4.89%، مدعومة بإضافات قدرة البلاستيك والمطاط النهائية القوية. تهيمن الصين على الطلب الإقليمي، وتوسع Nouryon في نوفمبر 2024 في نينغبو ضاعف إنتاج Perkadox 14 و Trigonox 101 إلى 6,000 طن، مما يؤكد الشهية المحلية لمعدلات الريولوجيا المضبوطة.

تتميز أمريكا الشمالية بالطلب الناضج ولكن ذي القيمة المضافة في مركبات السيارات والرعاية الصحية وبوليمرات أشباه الموصلات عالية النقاء. يؤكد المنتجون على التركيبات الآمن، وقدم عدة منهم مبادئات قائمة على المستحلب تتماشى مع إرشادات وزارة النقل الأكثر صرامة بشأن نقل البيروكسيد السائب[2]وزارة النقل الأمريكية PHMSA، "إشعار استشاري للسلامة،" phmsa.dot.gov .

تتبع أوروبا عن كثب، مع نمو مدفوع بالتشريع البيئي الذي يقيد انبعاثات المركبات العضوية المتطايرة ويفرض نقلاً آمن للبضائع الخطرة. إن تحديث ADR، الساري في عام 2025، يفرض فصل تخزين ومتطلبات تدريب أكثر صرامة، مما يزيد تكاليف التشغيل ولكن يشجع اعتماد أشكال المعجون والبوليمر المربوطة.

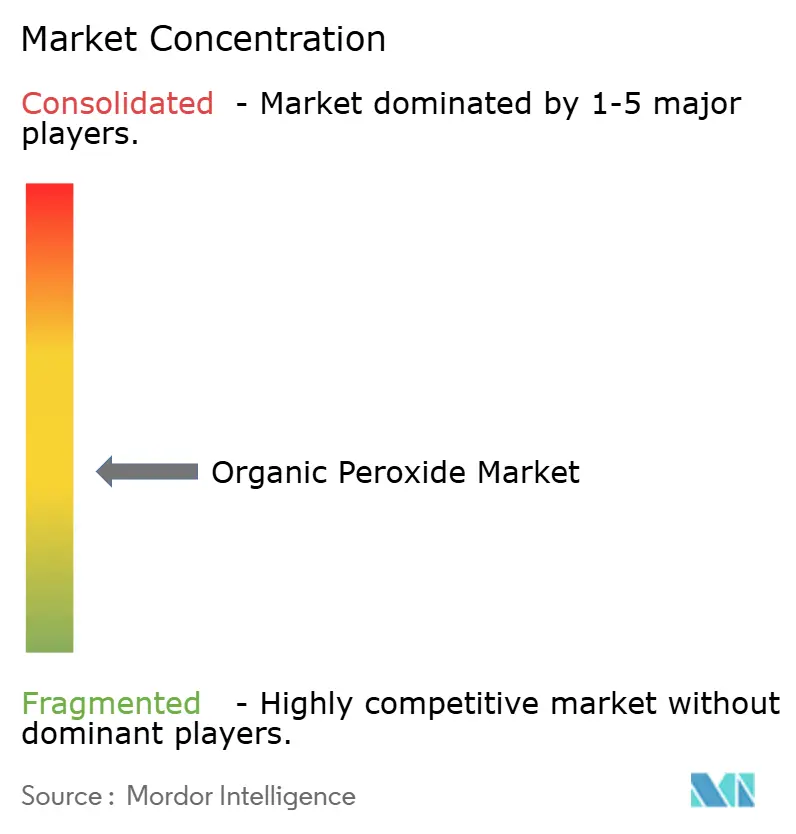

المشهد التنافسي

إن سوق البيروكسيد العضوي مجزأ بشكل معتدل، حيث تحتل شركات Nouryon و Arkema و United Initiators و NOF Corporation حصة مشتركة مهمة. يؤكد هؤلاء اللاعبون على بناء القدرات في الجغرافيات عالية النمو. تتمحور الأولويات الاستراتيجية حول التركيبات الآمنة والأكثر استدامة. يقوم الموردون الرائدون بتسويق المستحلبات القائمة على الماء والمعاجين القابلة للضخ التي تلبي تصنيفات النقل الأكثر صرامة مع تحسين دقة الجرعات.

قادة صناعة البيروكسيد العضوي

-

Nouryon

-

Arkema

-

NOF CORPORATION

-

PERGAN GmbH

-

United Initiators GmbH

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- نوفمبر 2024: أكملت Nouryon توسعاً كبيراً للقدرة للبيروكسيدات العضوية في منشأتها في نينغبو، الصين، مضاعفة الإنتاج إلى 6,000 طن لعلامات Perkadox 14 و Trigonox 101

- سبتمبر 2023: وسعت Arkema موقع البيروكسيدات العضوية في الصين لتلبية الطلب المتزايد في المنطقة، مما يعزز موقعها في السوق الآسيوية.

نطاق تقرير سوق البيروكسيد العضوي العالمي

البيروكسيدات العضوية هي مشتقات من بيروكسيد الهيدروجين. تُستخدم البيروكسيدات العضوية عموماً لبدء عملية تسمى البلمرة، والتي تخلق بوليمرات بلاستيكية. يتم تقسيم سوق البيروكسيد العضوي حسب النوع والتطبيق والجغرافيا. حسب النوع، ينقسم السوق إلى بيروكسيدات الدياسيل وبيروكسيدات الكيتون والبيركربونات وبيروكسيد البنزويل وبيروكسيدات الديالكيل والبيروكسيدات المائية واستر البيروكسي وأنواع أخرى. حسب التطبيق، ينقسم السوق إلى البوليمرات والمطاط والطلاءات واللاصقات والورق والمنسوجات ومستحضرات التجميل والرعاية الصحية وتطبيقات أخرى. يغطي التقرير أيضاً حجم السوق والتوقعات لسوق البيروكسيد العضوي في 16 دولة عبر المناطق الرئيسية. لكل قطاع، تم إجراء تقدير حجم السوق والتوقعات على أساس الإيرادات (مليون دولار أمريكي).

| بيروكسيدات الدياسيل |

| بيروكسيدات الديالكيل |

| بيروكسيدات الكيتون |

| البيروكسيدات المائية |

| البيركربونات |

| بيروكسيد البنزويل |

| استرات البيروكسي |

| أخرى |

| مبادئات البلمرة |

| عوامل الربط المتقاطع |

| عوامل المعالجة/التصلب |

| سائل |

| صلب |

| معجون/مستحلب |

| البوليمرات والمطاط |

| الطلاءات واللاصقات |

| الورق والمنسوجات |

| مستحضرات التجميل |

| الرعاية الصحية |

| تطبيقات أخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| رابطة دول جنوب شرق آسيا | |

| بقية آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| دول الشمال | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية الشرق الأوسط وأفريقيا |

| حسب النوع | بيروكسيدات الدياسيل | |

| بيروكسيدات الديالكيل | ||

| بيروكسيدات الكيتون | ||

| البيروكسيدات المائية | ||

| البيركربونات | ||

| بيروكسيد البنزويل | ||

| استرات البيروكسي | ||

| أخرى | ||

| حسب الوظيفة | مبادئات البلمرة | |

| عوامل الربط المتقاطع | ||

| عوامل المعالجة/التصلب | ||

| حسب الشكل | سائل | |

| صلب | ||

| معجون/مستحلب | ||

| حسب التطبيق | البوليمرات والمطاط | |

| الطلاءات واللاصقات | ||

| الورق والمنسوجات | ||

| مستحضرات التجميل | ||

| الرعاية الصحية | ||

| تطبيقات أخرى | ||

| حسب الجغرافيا | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| رابطة دول جنوب شرق آسيا | ||

| بقية آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| دول الشمال | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عليها في التقرير

ما الذي يدفع النمو في سوق البيروكسيد العضوي؟

إن التوسع المستقر لإنتاج البولي أوليفين المتقدم، والاستخدام المتزايد للمركبات في التخفيف في السيارات، والحاجة إلى مغلفات الطاقة الشمسية عالية الأداء يدعم الطلب.

أي منطقة تحتل أكبر حصة في سوق البيروكسيد العضوي؟

تقود منطقة آسيا والمحيط الهادئ بسبب قدرة تصنيع البوليمر الكبيرة والاستثمارات الجارية في مصانع البيروكسيد المحلية.

لماذا تكتسب تركيبات البيروكسيد من المعجون والمستحلب شعبية؟

إنها توفر استقرار تخزين محسن ومخاطر مناولة أقل، متماشية مع لوائح السلامة العالمية الأكثر صرامة.

كيف تدعم البيروكسيدات العضوية أهداف الاستدامة؟

إنها تمكن تعديل البوليمر الصديق لإعادة التدوير، وتسهل الطلاءات منخفضة المركبات العضوية المتطايرة، وتساعد في معالجة مياه الصرف الصحي عبر عمليات الأكسدة المتقدمة.

ما التحديات التي تواجه صناعة البيروكسيد العضوي؟

تقلب أسعار المواد الخام، وارتفاع أقساط التأمين لتخزين المواد الكيميائية الخطرة في أوروبا، ومعايير السلامة المتطورة تزيد تعقيد التكلفة والامتثال.

ما هو الحجم الحالي لسوق البيروكسيد العضوي؟

يقدر حجم سوق البيروكسيد العضوي بـ 2.47 مليار دولار أمريكي في عام 2025، ومن المتوقع أن يصل إلى 3.09 مليار دولار أمريكي بحلول عام 2030، بمعدل نمو سنوي مركب قدره 4.61% خلال فترة التوقع (2025-2030).

آخر تحديث للصفحة في: