حجم وحصة سوق الصناعة المغربية للسيارات

تحليل سوق الصناعة المغربية للسيارات من قبل مردور إنتليجنس

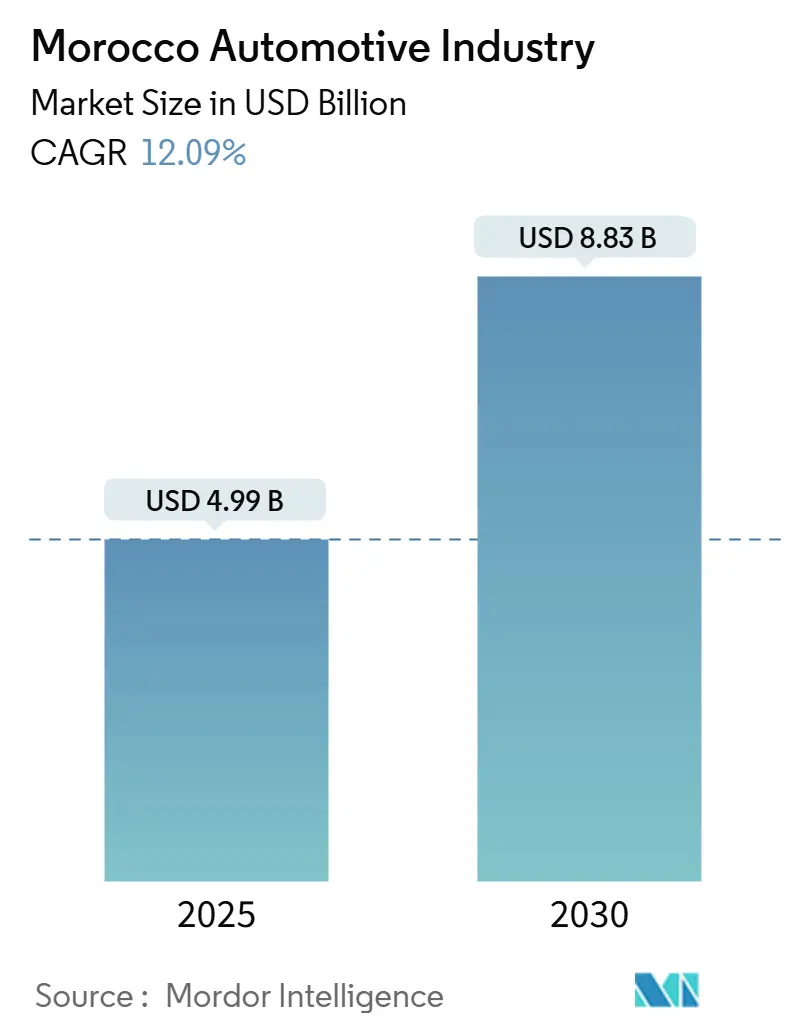

يبلغ حجم السوق المغربية للسيارات 4.99 مليار دولار أمريكي في 2025 ومن المقرر أن يصل إلى 8.83 مليار دولار أمريكي بحلول 2030، مما يعكس معدل نمو سنوي مركب قدره 12.09% خلال فترة التوقعات. يُعرّف التصنيع الموجه للتصدير الآن القطاع، حيث تتدحرج أكثر من 700,000 مركبة من خطوط التجميع المغربية سنوياً وتتجاوز الشحنات الصادرة 15.1 مليار يورو في 2024. إن النقل القريب الأوروبي واتفاقيات التجارة الحرة القوية التي تغطي 55 دولة وإنتاجية ميناء طنجة المتوسط القياسية البالغة 578,500 وحدة تعمل معاً على ترسيخ السوق المغربية للسيارات كأكبر مركز إنتاج في أفريقيا.

النتائج الرئيسية للتقرير

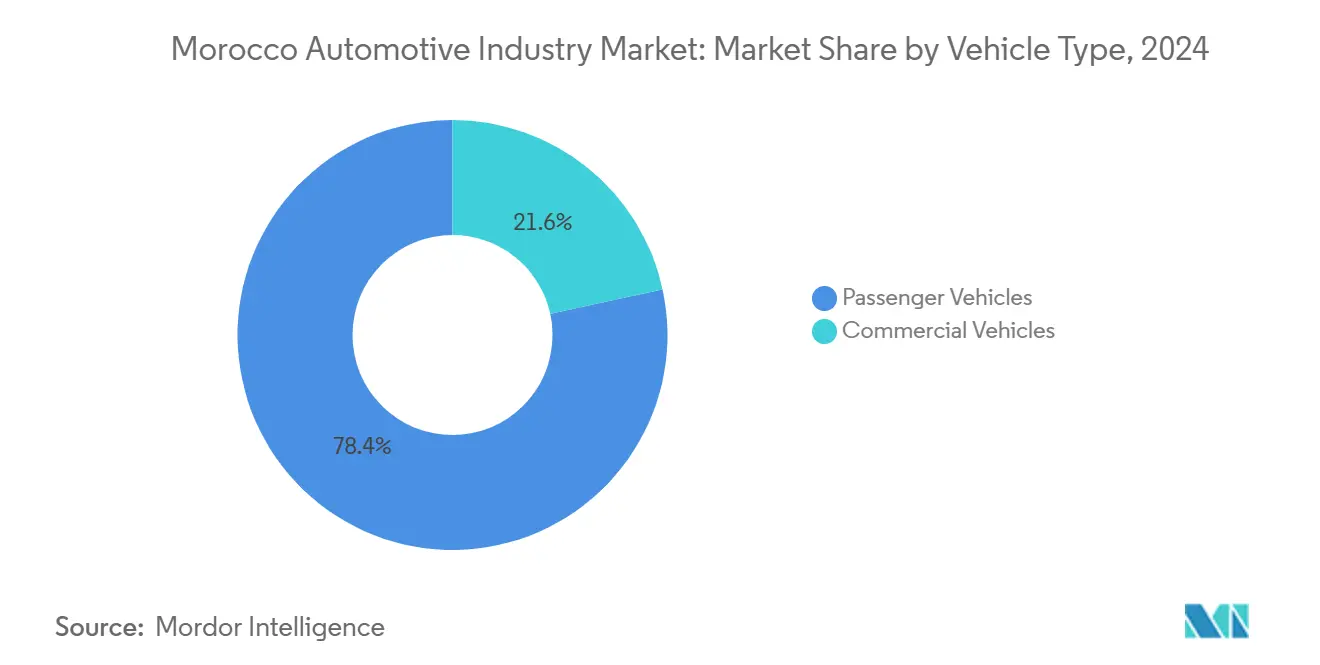

- حسب نوع المركبة، تصدرت السيارات الشخصية بحصة إيرادات بلغت 78.43% في 2024؛ من المتوقع أن تتوسع المركبات التجارية بمعدل نمو سنوي مركب قدره 13.22% حتى 2030.

- حسب نوع المحرك، مثلت السيارات الكهربائية بالبطارية زخم نمو بنسبة 34.82% كمعدل نمو سنوي مركب، بينما احتفظت منصات محرك الاحتراق الداخلي بنسبة 82.31% من حجم السوق المغربية للسيارات في 2024.

- حسب نوع الوقود، احتفظ البنزين بحصة 66.13% من حجم السوق المغربية للسيارات في 2024؛ يسجل الوقود البديل معدل نمو سنوي مركب قدره 28.44% حتى 2030.

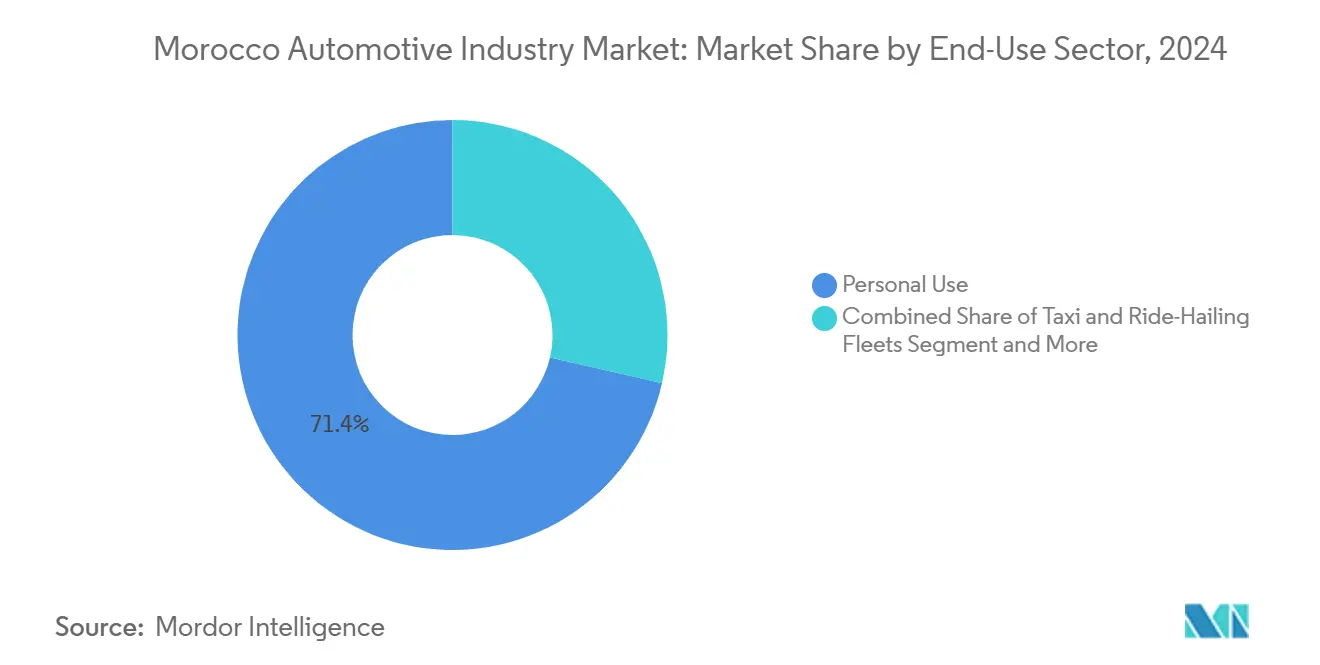

- حسب الاستخدام النهائي، شكلت الملكية الشخصية 71.43% من حصة السوق المغربية للسيارات في 2024، بينما ارتفعت أساطيل سيارات الأجرة وخدمات النقل التشاركي بمعدل نمو سنوي مركب قدره 13.92%.

- حسب الجغرافيا، استحوذت المنطقة الساحلية الأطلسية على 52.24% من عائدات 2024؛ يسجل الممر الصناعي الشمالي أعلى معدل نمو سنوي مركب بنسبة 10.33% حتى 2030.

اتجاهات ورؤى سوق الصناعة المغربية للسيارات

تحليل تأثير المحركات

| المحرك | (~) % التأثير على معدل النمو السنوي المركب للسوق | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| توسيع التصنيع الموجه للتصدير للشركات المصنعة للمعدات الأصلية | +1.8% | الممر الصناعي الشمالي والحزام الساحلي الأطلسي | المدى المتوسط (2-4 سنوات) |

| الحوافز الحكومية واللوجستيات في المناطق الحرة | +1.2% | وطني، مركز في مناطق طنجة والقنيطرة | المدى القصير (≤ سنتان) |

| تزايد الطلب المحلي على السيارات الشخصية | +0.9% | الحزام الساحلي الأطلسي، انتشار إلى المناطق الداخلية | المدى الطويل (≥ 4 سنوات) |

| تحول الشركات المصنعة للمعدات الأصلية الأوروبية إلى النقل القريب بعد الجائحة | +1.1% | وطني، مع التركيز على الممر الشمالي | المدى المتوسط (2-4 سنوات) |

| خارطة طريق السياسة المتسارعة للمركبات الكهربائية والبنية التحتية للشحن | +0.7% | وطني، مكاسب مبكرة في ممر الدار البيضاء-الرباط | المدى الطويل (≥ 4 سنوات) |

| مجموعة السيارات في شمال أفريقيا | +0.4% | الممر الصناعي الشمالي، انتشار عبر الحدود | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

توسيع قدرة التصنيع الموجه للتصدير للشركات المصنعة للمعدات الأصلية

إن توسيع قدرة إنتاج السيارات في المغرب يغير بشكل جوهري اقتصاديات سلسلة التوريد العالمية، حيث تستهدف الشركات المصنعة إنتاج مليون وحدة سنوياً بحلول 2025 مقارنة بـ 700,000 في 2024. إن اعتبار رينو لمنشأة تصنيع المحركات يمثل تحولاً استراتيجياً نحو التكامل الرأسي، بهدف زيادة المحتوى المحلي من 65% إلى 80% وتقليل التبعيات لسلسلة التوريد الأوروبية. ستتضاعف قدرة مصنع ستيلانتيس في القنيطرة إلى 400,000 وحدة بحلول 2027، بالاقتران مع استحواذ سوبريام لتعزيز السيطرة على السوق، مما يكثف المنافسة على حصة السوق المحلية والتصديرية. إن ظهور شركة نيو موتورز كأول علامة تجارية مغربية محلية للسيارات في يونيو 2024 يقدم قدرات تصنيع محلية تتحدى هيمنة الشركات المصنعة للمعدات الأصلية التقليدية. إن مصنع ليوني الجديد للأسلاك في أكادير، الذي خلق 3,000 وظيفة لمكونات المركبات التجارية، يُظهر النظام البيئي المتوسع للموردين الذي يدعم زيادة أحجام الإنتاج. يترابط هذا التوسع في القدرة مع نمو صادرات المغرب بنسبة 27% إلى 13.9 مليار دولار أمريكي في 2024، مما يرسخ البلاد كمورد أوروبي رئيسي للسيارات بالقيمة.

الحوافز الحكومية ومزايا اللوجستيات في المناطق الحرة

تخلق استراتيجية المناطق الحرة في المغرب مزايا تنافسية لا يمكن للمصنعين الأوروبيين تكرارها محلياً، حيث يستوعب توسع مدينة طنجة للسيارات إلى 1,185 هكتار أكثر من 150 شركة و20,000+ وظيفة. إن مرسوم الحكومة بمضاعفة المساحة المخصصة للمنطقة يعكس الطلب الذي يتجاوز التوقعات الأولية، حيث تسعى الشركات للقرب من قدرة ميناء طنجة المتوسط البالغة 578,500 مركبة في التعامل. تشمل الحوافز الضريبية إعفاءات من ضريبة التداول للمركبات الهجينة والكهربائية المطبقة في 2017، مما يقلل التكلفة الإجمالية للملكية ويسرع اعتماد المركبات الكهربائية.[1]"إعفاء ضريبة التداول المغرب"، وكالة الطاقة الدولية، www.iea.org.إن الموقع الاستراتيجي للمنطقة الحرة الأطلسية بين الرباط والدار البيضاء يجذب استثمارات السيارات عالية التقنية، مع التوسعات الأخيرة المدفوعة بالطلب الساحق من الموردين الدوليين. توفر اتفاقيات التجارة الحرة الـ55+ في المغرب وصولاً معفى من الرسوم الجمركية لأسواق تمثل أكثر من مليار مستهلك، وهي ميزة لوجستية غير متاحة لمواقع التصنيع المنافسة. إن مفهوم المنصات الصناعية المتكاملة (P2I) في خطة التسريع الصناعي يعزز تجميع الموردين الذي يقلل تكاليف النقل ويحسن قدرات التسليم في الوقت المناسب لعمليات تجميع الشركات المصنعة للمعدات الأصلية.

تزايد الطلب المحلي على السيارات الشخصية من الطبقة المتوسطة الحضرية

إن توسع الطبقة المتوسطة الحضرية في المغرب يدفع الطلب المحلي على السيارات إلى ما هو أبعد من الإنتاج التقليدي المركز على التصدير، حيث تمثل المركبات الشخصية أعلى حصة سوقية في 2024 من قطاعات المستخدمين النهائيين. إن حصة المنطقة الساحلية الأطلسية الإقليمية البالغة 52.2% تعكس القوة الشرائية المركزة في المناطق الحضرية للدار البيضاء-الرباط، حيث تدعم تنمية البنية التحتية نمو ملكية المركبات. إن توقع نمو الناتج المحلي الإجمالي للمغرب بنسبة 4.3% في 2025، المدعوم بالقطاعات غير الزراعية بما في ذلك تصنيع السيارات، يخلق نمو الدخل المتاح الذي يحافظ على الطلب المحلي. تركز الحكومة على مشاركة المرأة في القوى العاملة، مستهدفة التكامل بنسبة 80% في قطاع السيارات بحلول 2030، مما يوسع إمكانات دخل الأسرة وقدرة شراء المركبات.

تحول الشركات المصنعة للمعدات الأصلية الأوروبية إلى النقل القريب بعد الجائحة

تضع استراتيجيات النقل القريب للمصنعين الأوروبيين للسيارات المغرب كمركز حاسم لمرونة سلسلة التوريد، خاصة بعد اضطرابات إنتاج أحزمة الأسلاك الأوكرانية التي أجبرت صانعي السيارات الألمان على الاعتماد على المرافق المغربية. امتلأت عمليات ليوني وكرومبرغ وشوبرت المغربية الفجوات الحرجة في التوريد لمصنعي المعدات الأصلية الألمان، مما يظهر الأهمية الاستراتيجية للمغرب إلى ما هو أبعد من مزايا التكلفة.[2]"شراكة ألمانيا المتوسعة مع المغرب"، المعهد المغربي لتحليل السياسات، mipa.institute. تشكل منتجات السيارات 21% من صادرات المغرب إلى ألمانيا، مما يعكس التكامل العميق في سلاسل التوريد الأوروبية التي تمتد إلى ما هو أبعد من الروابط الاستعمارية الفرنسية التقليدية. إن تحقيق رينو لنسبة 60% من المصادر المحلية، مستهدفة 65% بحلول نهاية 2025، يقلل ضعف سلسلة التوريد الأوروبية بينما يحافظ على معايير الجودة المماثلة للإنتاج المحلي fDi Intelligence. إن تأسيس أكثر من 230 مورد من الدرجة الأولى والثانية في المغرب يخلق تكراراً للمصنعين الأوروبيين الساعين لتنويع سلسلة التوريد. إن خط إنتاج الرقائق الإلكترونية لشركة STMicroelectronics لتسلا في المغرب يمثل نقل أشباه الموصلات القريب الذي يعالج نقص المكونات الحرجة التي تؤثر على إنتاج المركبات الكهربائية الأوروبية، معهد الشرق الأوسط. يتسارع اتجاه النقل القريب هذا مع تفضيل اللوائح الأوروبية بشكل متزايد لسلاسل التوريد الإقليمية لتقليل البصمة الكربونية وأمن التوريد.

تحليل تأثير القيود

| القيد | (~) % التأثير على معدل النمو السنوي المركب للسوق | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| نظام الموردين المحليين المحدود من الدرجة الثانية/الثالثة | -0.8% | وطني، الأكثر حدة في المناطق الداخلية والجنوبية | المدى المتوسط (2-4 سنوات) |

| الاعتماد العالي على المكونات المستوردة | -0.6% | وطني، مع تركز الحزام الساحلي الأطلسي | المدى القصير (≤ سنتان) |

| سوق السيارات المستعملة المجزأ | -0.4% | الحزام الساحلي الأطلسي والمناطق الداخلية | المدى الطويل (≥ 4 سنوات) |

| ندرة الفنيين المهرة في المركبات الكهربائية | -0.3% | وطني، حاسم في الممر الصناعي الشمالي | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

نظام الموردين المحليين المحدود من الدرجة الثانية/الثالثة

تبقى سلسلة التوريد المغربية للسيارات مقيدة بعدم كفاية تطوير موردي الدرجة الثانية والثالثة، مما يجبر الشركات المصنعة للمعدات الأصلية على استيراد مكونات يمكن تصنيعها محلياً بقدرة صناعية كافية. إن اعتبار رينو لمصنع المحركات يتوقف على تعزيز سلسلة التوريد المحلية قبل المضي قدماً في الاستثمار، مما يشير إلى أن فجوات النظام البيئي للموردين تحد من فرص التكامل الرأسي. إن معدل التكامل المحلي الحالي البالغ 65%، رغم أنه مثير للإعجاب للأسواق الناشئة، يقع دون الهدف البالغ 80% الذي من شأنه تحسين هياكل التكلفة وتقليل التبعيات للاستيراد. تفتقر المؤسسات الصغيرة والمتوسطة إلى القدرات التقنية والوصول إلى رؤوس الأموال المطلوبة لتلبية معايير الجودة للشركات المصنعة للمعدات الأصلية، مما يخلق اختناقات في جهود توطين سلسلة التوريد. تعاني المناطق الداخلية والجنوبية بشكل خاص من البنية التحتية الصناعية المحدودة، مما يركز تطوير الموردين في الحزام الساحلي الأطلسي والممر الصناعي الشمالي. إن متطلبات نقل التكنولوجيا لتحقيق التكامل المحلي بنسبة 70-80% تتطلب قدرات المسابك والميكانيكا التي لا يمكن للموردين المغاربة الحاليين توفيرها دون استثمار وبرامج تدريبية كبيرة.

الاعتماد العالي على المكونات المستوردة وسط تقلبات أسعار الصرف

يواجه قطاع السيارات المغربي مخاطر صرف أجنبي مستمرة بسبب المحتوى العالي المستورد في إنتاج المركبات، حيث تمثل واردات المكونات ضغوطاً كبيرة على الميزان التجاري رغم تزايد عائدات التصدير. إن تقلب الدرهم مقابل اليورو يؤثر على تكاليف المدخلات للشركات المصنعة للمعدات الأصلية الأوروبية العاملة في المغرب، مما يخلق ضغوط هامش قد تقلل جاذبية الاستثمار خلال فترات ضعف العملة. إن تركز تصنيع السيارات في الحزام الساحلي الأطلسي يضخم التعرض لسعر الصرف الأجنبي، حيث تتدفق معظم واردات المكونات عبر مرافق ميناء الدار البيضاء. إن استثمارات مكونات البطاريات الصينية، بما في ذلك مصنع جيجا لشركة جوشن البالغ 1.3 مليار دولار أمريكي ومصنع الكاثود لشركة BTR، تقدم عناصر سلسلة توريد مقومة باليوان التي تضيف تعقيداً عملياتياً إلى التعرض التقليدي لليورو والدرهم. إن اضطرابات سلسلة التوريد، مثل الأزمة الأوكرانية التي تؤثر على موردي المكونات الأوروبيين، تجبر المصادر الطارئة بأسعار مميزة التي تضاعف ضغوط صرف العملات الأجنبية خلال فترات الأزمات.

تحليل القطاعات

حسب نوع المركبة: المركبات التجارية تدفع نمو التصدير

تُظهر المركبات التجارية أقوى زخم نمو بمعدل نمو سنوي مركب قدره 13.22% حتى 2030، رغم احتفاظ المركبات الشخصية بحصة سوقية قدرها 78.43% في 2024. يعكس هذا التسارع في النمو الدور المتزايد للمغرب في شبكات اللوجستيات في شمال أفريقيا وبرامج تحديث الأسطول التجاري الأوروبي. تستفيد المركبات التجارية الخفيفة من نمو التجارة الإلكترونية وتوسع التسليم في الميل الأخير، بينما تخدم المركبات التجارية الثقيلة مشاريع تطوير البنية التحتية في المغرب والتجارة عبر الحدود مع أفريقيا جنوب الصحراء.

يركز إنتاج المركبات الشخصية على أسواق التصدير، حيث يحقق مصنع رينو في طنجة معدلات تصدير 90% إلى 89 دولة، مما يُظهر الموقع التنافسي للمغرب للوصول إلى السوق الأوروبي. تهيمن طرازات داسيا لوغان وساندرو على أحجام الإنتاج، مستهدفة المستهلكين الأوروبيين المهتمين بالميزانية ومشترين السوق الناشئة. إن إطلاق العلامة التجارية المحلية لشركة نيو موتورز في يونيو 2024 يقدم تصنيع المركبات الشخصية المحلي الذي قد يقلل الاعتماد على الاستيراد ويخلق ديناميكيات سوق جديدة. يستفيد مصنعو المركبات التجارية من الموقع الاستراتيجي للمغرب لاختراق السوق الأفريقي، حيث يسهل ميناء طنجة المتوسط كلاً من الصادرات الأوروبية وشبكات التوزيع الأفريقية.

حسب نوع المحرك: تسارع السيارات الكهربائية بالبطارية يحول ديناميكيات السوق

تقفز المركبات الكهربائية بالبطارية بمعدل نمو سنوي مركب قدره 34.82% حتى 2030، بينما تحتفظ مركبات محرك الاحتراق الداخلي بحصة سوقية قدرها 82.31% في 2024، مما يخلق فترة انتقالية ديناميكية تعيد تشكيل أولويات التصنيع. إن بدء بناء مصنع جيجا لشركة جوشن في 2025 يمثل أول منشأة تصنيع بطاريات كبرى للمركبات الكهربائية في أفريقيا، مع قدرة إنتاجية تستهدف طلب السوق الأوروبي والمحلي. تُظهر حصة داسيا سبرينغ البالغة 40.2% من سوق المركبات الكهربائية قبول المستهلك لخيارات المركبات الكهربائية بأسعار معقولة، بينما تنتظر القطاعات المتميزة نشر بنية تحتية أوسع للشحن. يرى المصنعون الصينيون المغرب كبوابتهم للسوق الأوروبي، مستفيدين من اتفاقيات التجارة الحرة لتجنب الرسوم الجمركية الأوروبية على الواردات الصينية المباشرة.

تخدم المركبات الهجينة الكهربائية والمركبات الهجينة الكهربائية القابلة للشحن كتقنيات انتقالية، مستفيدة من إعفاءات ضريبة التداول لعام 2017 التي تقلل التكاليف الإجمالية للملكية. تبقى مركبات خلايا الوقود الهيدروجينية مقتصرة على البرامج التجريبية وتجارب الأساطيل الحكومية، مقيدة بجداول زمنية لتطوير البنية التحتية الهيدروجينية. إن هدف الحكومة البالغ 52% للطاقة المتجددة بحلول 2030 يدعم اعتماد المركبات الكهربائية من خلال ضمان إمداد كهرباء نظيف لشبكات الشحن. تصل إمكانات تقنية المركبة إلى الشبكة إلى 7.7 جيجاواط من الأحمال القابلة للتحكم بحلول 2030، مما يخلق فرص إيرادات جديدة لمالكي المركبات الكهربائية ومنافع استقرار الشبكة للمرافق.

حسب نوع الوقود: الوقود البديل يكتسب زخماً

يتسارع الوقود البديل بمعدل نمو سنوي مركب قدره 28.44% حتى 2030، بينما يحتفظ البنزين بحصة سوقية قدرها 66.13% في 2024، مما يعكس استراتيجية تنويع الطاقة والالتزامات البيئية في المغرب. يزداد اعتماد الغاز الطبيعي المضغوط وغاز البترول المسال في أساطيل المركبات التجارية الساعية لتقليل التكاليف التشغيلية، خاصة في خدمات سيارات الأجرة والتوصيل حيث تؤثر تكاليف الوقود بشكل كبير على الربحية. يستفيد تطوير الوقود الحيوي من الموارد الزراعية والتيارات النفايات في المغرب، مما يخلق فرص اقتصاد دائري تدعم التنمية الريفية وأهداف أمن الطاقة. تعزز استراتيجية الطاقة المتجددة للحكومة اعتماد الوقود البديل من خلال استثمارات البنية التحتية والحوافز التنظيمية التي تفضل مصادر الطاقة النظيفة.

تواجه مركبات الديزل طلباً متراجعاً بسبب معايير الانبعاثات الأوروبية ومخاوف جودة الهواء الحضري، خاصة في المناطق الحضرية الكبرى حيث تشدد قيود التلوث. تستفيد مركبات البنزين من البنية التحتية الراسخة وألفة المستهلك، محتفظة بالهيمنة في قطاعات السيارات الشخصية رغم تزايد الوعي البيئي. توفر موارد الفوسفات في المغرب مادة خام لتطوير الوقود الاصطناعي، مما قد يخلق فرص تصدير جديدة في التحول الطاقي العالمي. إن مبادرات الهيدروجين الأخضر لمجموعة المكتب الشريف للفوسفاط تدعم إنتاج الوقود البديل الذي يمكن أن يوفر لكل من الأسواق المحلية والأوروبية الساعية للحلول النقل المحايد الكربون

حسب قطاع الاستخدام النهائي: تحديث الأساطيل يتسارع

يهيمن الاستخدام الشخصي بحصة سوقية قدرها 71.43% في 2024، مدفوعاً بتوسع الطبقة المتوسطة الحضرية وتحسن خيارات التمويل لشراء المركبات الفردية. تُظهر أساطيل سيارات الأجرة وخدمات النقل التشاركي نمواً بمعدل نمو سنوي مركب قدره 13.92%، مما يعكس اتجاهات التحضر وانتشار خدمات التنقل في المناطق الحضرية الكبرى. تعتمد الأساطيل الشركات والحكومية بشكل متزايد على المركبات الكهربائية لتقارير الاستدامة وتحسين التكاليف التشغيلية، مما يخلق تأثيرات توضيحية تؤثر على اعتماد المستهلكين الخاص. إن البرامج التجريبية الحكومية للمركبة إلى الشبكة تستهدف مشغلي الأساطيل الساعين لمصادر إيرادات إضافية من خدمات تخزين الطاقة.

تستفيد كهربة الأساطيل من البنية التحتية المركزية للشحن التي تقلل تكاليف النشر مقارنة بالتركيبات الفردية للمستهلكين. تتوسع خدمات النقل التشاركي إلى ما هو أبعد من عمليات سيارات الأجرة التقليدية، مع دخول منصات دولية إلى الأسواق المغربية وقيادة طلب المركبات. تعطي برامج تحديث الأساطيل الشركات الأولوية لكفاءة الوقود وتخفيض الانبعاثات، متماشية مع تفويضات الاستدامة للشركات الأم الدولية. تفضل سياسات المشتريات الحكومية بشكل متزايد المركبات المصنعة محلياً، مما يدعم نمو الإنتاج المحلي وأهداف نقل التكنولوجيا.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب قناة البيع: التحول الرقمي يعيد تشكيل التوزيع

تحتفظ الوكالات المعتمدة من الشركة المصنعة للمعدات الأصلية بحصة سوقية قدرها 63.23% في 2024، مستفيدة من علاقات العملاء الراسخة وقدرات الخدمة التي تبقى حاسمة لمشتريات المركبات المعقدة. تتسارع المبيعات المباشرة عبر الإنترنت بمعدل نمو سنوي مركب قدره 17.21% حتى 2030، مدفوعة بالمستهلكين الأصليين رقمياً والمصنعين الساعين لتحسين الهامش من خلال إلغاء الوساطة. يخدم التجار المستقلون القطاعات الحساسة للسعر والأسواق الريفية حيث وجود الشركة المصنعة للمعدات الأصلية يبقى محدوداً، مما يوفر تغطية سوقية أساسية في المناطق المحرومة من الخدمات. إن سوق السيارات المستعملة المجزأ يتحدى مبيعات المركبات الجديدة، خاصة في القطاعات حيث فروق الأسعار تفضل الخيارات المملوكة مسبقاً.

تحول المنصات الرقمية عمليات شراء المركبات، مع استثمار المصنعين في أدوات التكوين عبر الإنترنت وصالات العرض الافتراضية التي تكمل شبكات الوكلاء المادية. إن استحواذ ستيلانتيس على سوبريام يُظهر استراتيجيات التكامل الرأسي التي توفر سيطرة أكبر على تجربة العملاء وهوامش التوزيع. تشارك المؤسسات المالية مع المصنعين لتقديم حزم تمويل تنافسية تدعم نمو المبيعات عبر جميع القنوات. إن اختراق السوق الريفي يتطلب نماذج توزيع مبتكرة توازن بين كفاءة التكلفة وجودة خدمة العملاء في المواقع المنتشرة جغرافياً.

التحليل الجغرافي

يسيطر الحزام الساحلي الأطلسي على حصة سوقية قدرها 52.24% في 2024، مستفيداً من التركز الصناعي لممر الدار البيضاء-الرباط الحضري والقوة الشرائية المحلية. تستفيد هذه المنطقة من البنية التحتية التصنيعية الراسخة وتوافر القوى العاملة الماهرة والقرب من أكبر أسواق المستهلكين في المغرب. يكمل مصنع رينو في الدار البيضاء مصنع طنجة المركز على التصدير، خادماً الطلب المحلي بينما يحتفظ بمرونة الإنتاج لفرص السوق الإقليمي. إن معدل التكامل المحلي البالغ 65% في المنطقة في إنتاج السيارات يتجاوز المتوسطات الوطنية، مما يعكس النظم البيئية الناضجة للموردين ونجاح نقل التكنولوجيا.

يُظهر الممر الصناعي الشمالي نمواً بمعدل نمو سنوي مركب قدره 10.33% حتى 2030، مدفوعاً بتوسع مدينة طنجة للسيارات إلى 1,185 هكتار والموقع الاستراتيجي للوصول إلى السوق الأوروبي. تتخصص هذه المنطقة في التصنيع الموجه للتصدير، حيث أنتج مصنع رينو في طنجة 312,381 مركبة في 2024، محققاً معدلات تصدير 90% إلى 89 دولة. إن قدرة ميناء طنجة المتوسط البالغة 578,500 مركبة في التعامل توفر مزايا لوجستية لا مثيل لها للتوزيع الأوروبي، مع محطات مخصصة وصلات سكك حديدية تحسن كفاءة التصدير. يختار مصنعو البطاريات الصينيون، بما في ذلك جوشن و BTR، هذه المنطقة لعملياتهم الأفريقية، مستفيدين من القرب من الأسواق الأوروبية والنظام البيئي المؤسس للسيارات.

تساهم المناطق الداخلية والجنوبية بشكل محدود في إنتاج السيارات الحالي ولكنها تمثل فرص نمو مستقبلية من خلال المبادرات الحكومية للتنمية وتوسع النظام البيئي للموردين. إن مساهمة المنطقة الشرقية البالغة 5.1% في الناتج المحلي الإجمالي تبرز التهميش الاقتصادي الذي يمكن لاستثمارات السيارات معالجته من خلال خلق الوظائف والتنويع الصناعي.[3]"إخراج شرق المغرب من المحيط في مواجهة تغير المناخ وتأمين الحدود"، مؤسسة كارنيغي للسلام الدولي، carnegieendowment.org. تقيد تأثيرات تغير المناخ، خاصة ندرة المياه، التوظيف الزراعي وتدفع الهجرة الريفية الحضرية التي قد توفر قوى عاملة لصناعة السيارات. تشمل البرامج الحكومية المستهدفة للتنمية الإقليمية استثمارات البنية التحتية ومبادرات التعاونية التي تعد هذه المناطق للتوسع الصناعي.

المشهد التنافسي

تُظهر السوق المغربية للسيارات تركزاً معتدلاً مع احتفاظ الشركات المصنعة للمعدات الأصلية الأوروبية بمواقع مهيمنة، بينما تظهر الشركات المصنعة الصينية كقوى مدمرة تستهدف قطاعات سوق المركبات الكهربائية. مجموعة رينو هي واحدة من اللاعبين الرئيسيين في السوق، مستفيدة من مزايا الرائد الأول والتكامل المحلي العميق. تكثف المنافسة مع سعي المصنعين لاستراتيجيات التكامل الرأسي، حيث تعتبر رينو تصنيع المحركات لتحقيق محتوى محلي عالي وتقليل التبعيات لسلسلة التوريد الأوروبية.

تتوسع الشركات المصنعة للمعدات الأصلية الأوروبية الراسخة بنشاط في قدرات الإنتاج وتعزز جهود التكامل المحلي، بينما يعطي الداخلون الجدد في السوق الأولوية للتمايز التكنولوجي وتأمين الوصول إلى السوق. من خلال الاستفادة من روابط التجارة القوية والبنية التحتية اللوجستية الفعالة في المغرب، تحقق الشركات الأوروبية نسب تصدير عالية، مما يضعها تنافسياً في السوق العالمي. في الوقت نفسه، يستخدم اللاعبون الصينيون المغرب استراتيجياً كمحور لتجاوز الرسوم الجمركية الدولية وإنشاء سلاسل توريد بطاريات شاملة، مما يعزز موطئ قدمهم في المنطقة. إن الأهمية المتزايدة للوصول إلى تكنولوجيا أشباه الموصلات والبطاريات تصبح عامل حاسم، متجاوزة التركيز التقليدي على قدرات التجميع.

يقدم السوق فرصاً كبيرة في قطاع المركبات التجارية الكهربائية وتطوير العلامات التجارية المحلية، كما يتضح من إطلاق شركة نيو موتورز المخطط في 2024. يتطلب تحقيق النجاح في هذا المشهد المتطور توازناً استراتيجياً بين دفع نمو التصدير وتعزيز توسع السوق المحلي. يكتسب الموردون الألمان بروزاً متزايداً مع معالجتهم لاضطرابات سلسلة التوريد، معززين دورهم في النظام البيئي. علاوة على ذلك، يُتوقع توحيد السوق، مع ظهور الحجم كعامل حاسم لتبرير الاستثمارات المحلية وضمان الاستدامة طويلة الأمد.

قادة صناعة الصناعة المغربية للسيارات

-

شركة تويوتا موتور

-

مجموعة فولكس فاجن

-

شركة هيونداي موتور

-

شركة فورد موتور

-

مجموعة رينو

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- مايو 2025: بدأت شركة جوشن هاي تك بناء مصنع الجيجا للبطاريات الكهربائية بقيمة 1.3 مليار دولار أمريكي في المغرب، مما يمثل بداية أول منشأة تصنيع بطاريات كبرى للمركبات الكهربائية في أفريقيا مع بدء الإنتاج المجدول لعام 2026.

- يناير 2025: افتتحت شركة ليوني مصنع أنظمة الأسلاك الجديد في أكادير، المغرب، باستثمار 194 مليون دولار أمريكي مما خلق 3,000 وظيفة في الإدارة والهندسة والإنتاج لخدمة مصنعي المركبات التجارية.

- يوليو 2024: أكملت ستيلانتيس الاستحواذ على سوبريام، فرع مجموعة المدى، لتعزيز قبضتها على السوق المغربي وتحقيق حصة سوقية مستهدفة 22% بحلول 2030 مع مضاعفة قدرة مصنع القنيطرة إلى 400,000 مركبة بحلول 2027.

نطاق تقرير الصناعة المغربية للسيارات

تشمل صناعة السيارات مجموعة متنوعة من الشركات والمنظمات المشاركة في مراحل مختلفة، بما في ذلك التصميم والتطوير والتصنيع والتسويق وبيع المركبات الآلية. تلعب هذه الصناعة دوراً حاسماً في الاقتصاد العالمي، مما يدفع الابتكار والتطورات التكنولوجية بينما تلبي احتياجات النقل للمستهلكين والتجارة.

يتم تقسيم الصناعة المغربية للسيارات حسب أنواع المركبات وحسب أنواع الوقود. حسب أنواع المركبات، يتم تقسيم السوق إلى الدراجات ذات العجلتين والسيارات الشخصية والمركبات التجارية والدراجات ثلاثية العجلات. حسب نوع الوقود، يتم تقسيم السوق إلى الديزل والبنزين/البنزين والكهربائي والغاز الطبيعي المضغوط/غاز البترول المسال وأخرى. لكل قطاع، تم عمل تحجيم السوق والتوقعات على أساس القيمة (بالدولار الأمريكي).

| المركبات الشخصية | |

| المركبات التجارية | المركبات التجارية الخفيفة |

| المركبات التجارية المتوسطة والثقيلة |

| محرك الاحتراق الداخلي |

| السيارات الهجينة الكهربائية |

| السيارات الهجينة الكهربائية القابلة للشحن |

| السيارات الكهربائية بالبطارية |

| سيارات خلايا الوقود الهيدروجينية |

| البنزين |

| الديزل |

| الوقود البديل (الغاز الطبيعي المضغوط/غاز البترول المسال/الوقود الحيوي) |

| الاستخدام الشخصي |

| أساطيل سيارات الأجرة وخدمات النقل التشاركي |

| الأساطيل الشركات والحكومية |

| الوكالات المعتمدة من الشركة المصنعة للمعدات الأصلية |

| التجار المستقلون |

| المبيعات المباشرة عبر الإنترنت |

| الممر الصناعي الشمالي (طنجة-تطوان-الحسيمة) |

| الحزام الساحلي الأطلسي (الدار البيضاء-سطات والرباط-سلا-القنيطرة) |

| المناطق الداخلية والجنوبية |

| حسب نوع المركبة | المركبات الشخصية | |

| المركبات التجارية | المركبات التجارية الخفيفة | |

| المركبات التجارية المتوسطة والثقيلة | ||

| حسب نوع المحرك | محرك الاحتراق الداخلي | |

| السيارات الهجينة الكهربائية | ||

| السيارات الهجينة الكهربائية القابلة للشحن | ||

| السيارات الكهربائية بالبطارية | ||

| سيارات خلايا الوقود الهيدروجينية | ||

| حسب نوع الوقود | البنزين | |

| الديزل | ||

| الوقود البديل (الغاز الطبيعي المضغوط/غاز البترول المسال/الوقود الحيوي) | ||

| حسب قطاع الاستخدام النهائي | الاستخدام الشخصي | |

| أساطيل سيارات الأجرة وخدمات النقل التشاركي | ||

| الأساطيل الشركات والحكومية | ||

| حسب قناة البيع | الوكالات المعتمدة من الشركة المصنعة للمعدات الأصلية | |

| التجار المستقلون | ||

| المبيعات المباشرة عبر الإنترنت | ||

| حسب الجغرافيا (داخل المغرب) | الممر الصناعي الشمالي (طنجة-تطوان-الحسيمة) | |

| الحزام الساحلي الأطلسي (الدار البيضاء-سطات والرباط-سلا-القنيطرة) | ||

| المناطق الداخلية والجنوبية | ||

الأسئلة الرئيسية التي تم الإجابة عليها في التقرير

ما حجم السوق المغربية للسيارات في 2025؟

تقف السوق المغربية للسيارات عند 4.99 مليار دولار أمريكي في 2025 ومن المتوقع أن تصل إلى 8.83 مليار دولار أمريكي بحلول 2030.

أي قطاع يتوسع بأسرع وتيرة؟

ترتفع المركبات التجارية بمعدل نمو سنوي مركب قدره 13.20%، بينما تسجل السيارات الكهربائية بالبطارية أعلى معدل نمو سنوي مركب بنسبة 34.80% عبر أنواع المحركات.

لماذا تختار الشركات المصنعة للمعدات الأصلية المغرب عن الدول الأفريقية الأخرى؟

إن مزيج من 55+ اتفاقية تجارة حرة وقدرة ميناء طنجة المتوسط والحوافز الضريبية الجذابة يعطي المغرب لوجستيات تصدير لا مثيل لها إلى أوروبا.

ما الذي يفعله المغرب لتوطين توريد المكونات؟

إن خطة التسريع الصناعي للحكومة تجمع الموردين في المناطق الحرة، وتستهدف الشركات المصنعة للمعدات الأصلية محتوى محلي بنسبة 80% من خلال إضافة مصانع المحركات والأسلاك والبطاريات.

آخر تحديث للصفحة في: