تحليل سوق الأغذية والمشروبات الحلال في منطقة الشرق الأوسط وأفريقيا

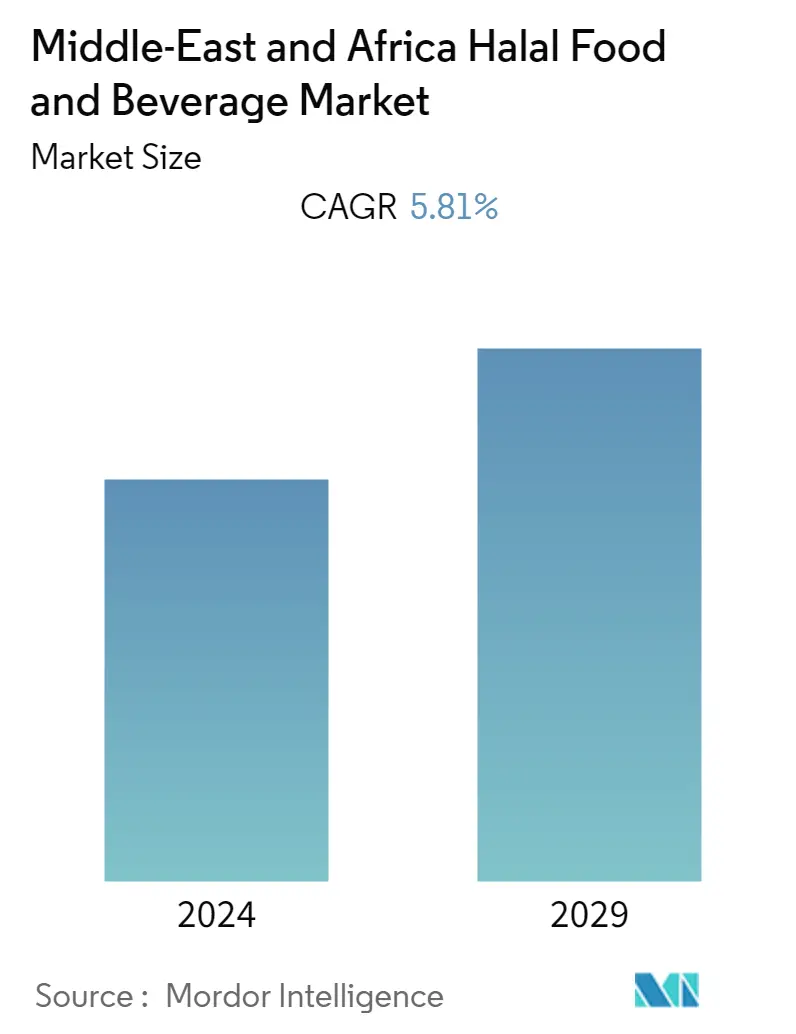

من المتوقع أن يشهد سوق الأغذية والمشروبات الحلال في الشرق الأوسط وأفريقيا معدل نمو سنوي مركب قدره 5.81%، خلال الفترة المتوقعة (2021-2026).

لم يكن التفشي غير المسبوق لجائحة كوفيد-19 مشكلة صحية مأساوية على مستوى العالم فحسب، بل أثر بشدة على الاقتصاد العالمي بسبب القيود التي فرضتها الحكومة. ومع ذلك، على الرغم من تأثيرها الهائل على الصناعات في جميع أنحاء العالم، فإن التحديات التي تواجه صناعة الأغذية الحلال في منطقة الشرق الأوسط وأفريقيا لم تكن كبيرة بما فيه الكفاية، وذلك بسبب الطلب المتزايد باستمرار على منتجات الأغذية والمشروبات الحلال بشكل رئيسي عبر دول مثل المملكة العربية السعودية والإمارات العربية المتحدة والكويت ومصر والبحرين وغيرها. كما كان شهر رمضان أيضًا فترة وسط الوباء، مما أدى إلى تسريع مبيعات المنتجات الحلال في المنطقة. بالإضافة إلى ذلك، تحول المستهلكون إلى الطهي المنزلي، والتسوق عبر الإنترنت للحصول على ضرورياتهم اليومية. أعلنت شركة بن داود القابضة السعودية، عن زيادة مبيعاتها في التجارة الإلكترونية بنسبة 200%، بحسب الهيئة العالمية للحلال. مع تعطل التصنيع والإنتاج والعمليات اللوجستية، واجه المصدرون الرئيسيون عامًا صعبًا ماليًا، ولكن زيادة التجارة الإلكترونية، زادت الطلب على مبادرات الأمن الغذائي، ووضع علامات أكثر وضوحًا على الأطعمة الصحية بما في ذلك المنتجات الحلال في المنطقة.

على المدى المتوسط، أدى الوعي المتزايد بالطعام الحلال ومكانته كغذاء صحي وصحي بين المجتمعات الإسلامية وغير المسلمة على حد سواء، إلى زيادة في استهلاك وقبول الطعام الحلال، وهو ما من المتوقع أن يؤدي إلى زيادة الطلب على الطعام الحلال. الطلب خلال الفترة المتوقعة. علاوة على ذلك، أصبح ضمان النزاهة في جميع أنحاء سلسلة التوريد الحلال مصدر قلق كبير للمستهلكين المسلمين، مع تزايد شهادات الحلال المزورة والتلوث المادي للمنتجات الغذائية. ومن ثم، يجب حماية سلامة سلسلة التوريد بدءًا من ذبح الحيوانات بما في ذلك النقل والتخزين والتعامل مع المنتجات الحلال.

اتجاهات سوق الأغذية والمشروبات الحلال في منطقة الشرق الأوسط وأفريقيا

تزايد عدد السكان المسلمين في الشرق الأوسط

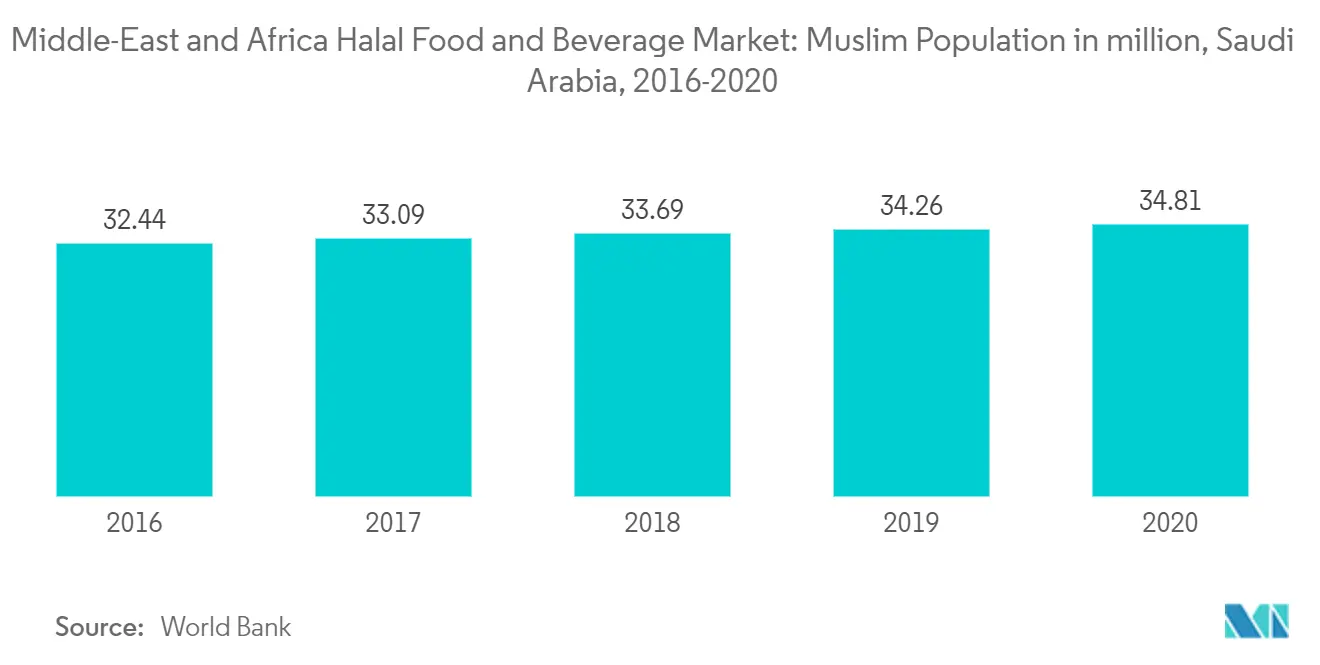

يُعزى الطلب المتزايد على المنتجات المعتمدة كحلال في السنوات القليلة الماضية إلى تزايد عدد السكان المسلمين وارتفاع الدخل المتاح للاستفادة من هذه المنتجات والخدمات، ومن المتوقع أن تؤدي نفس العوامل إلى زيادة نمو السوق على مدار العام. السنين القادمة. وأخيرًا، هناك وعي أكبر بين المسلمين بضرورة وضرورة استهلاك الطعام الحلال فقط. تكتسب المنتجات الحلال اعترافًا أوسع لأنها تلبي متطلبات الشريعة الإسلامية وجوانب النظافة والصرف الصحي والسلامة. الإسلام الآن هو الدين الأسرع نموا في العالم. وبالتالي، فإن تزايد عدد السكان المسلمين والتطور الاقتصادي في البلدان التي بها أعداد كبيرة من المسلمين يجعل من الأطعمة والمشروبات الحلال شريحة مربحة للاستثمار فيها لتلبية الطلب.

المملكة العربية السعودية تمتلك الحصة الأكبر في السوق

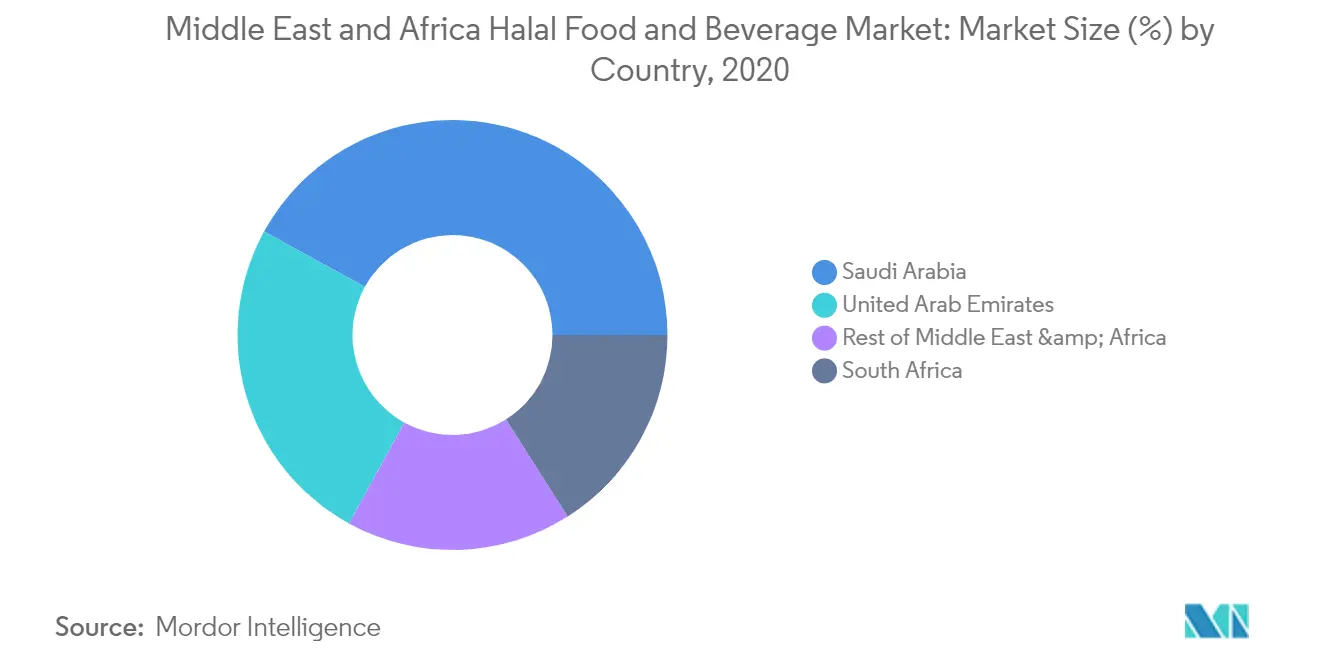

خلال فترة التوقعات، من المرجح أن تكون المملكة العربية السعودية الدولة الأسرع نموًا وتمتلك أكبر حصة سوقية في سوق الأغذية والمشروبات الحلال في المنطقة. كما تعد الدولة أكبر منتج للأغذية والمشروبات في منطقة الخليج. ومع ذلك، فإن الزيادة السكانية السريعة تجاوزت الإمدادات الغذائية وأجبرت البلاد على الاعتماد على الواردات، مما أدى إلى زيادة الطلب على المنتجات الغذائية الحلال. قامت حكومة المملكة العربية السعودية بإدخال سياسات جديدة لدعم إنتاج المزيد من الأغذية الحلال. ومن المتوقع أن تؤدي هذه السياسات إلى تحقيق الاكتفاء الذاتي للبلاد في إنتاج الأغذية والمشروبات وتوفير فرص أفضل للمنتجين المحليين للتنوع في إنتاج الماشية، مثل إنتاج الدواجن والإبل والأغنام ومنتجات الألبان.

نظرة عامة على صناعة الأغذية والمشروبات الحلال في منطقة الشرق الأوسط وأفريقيا

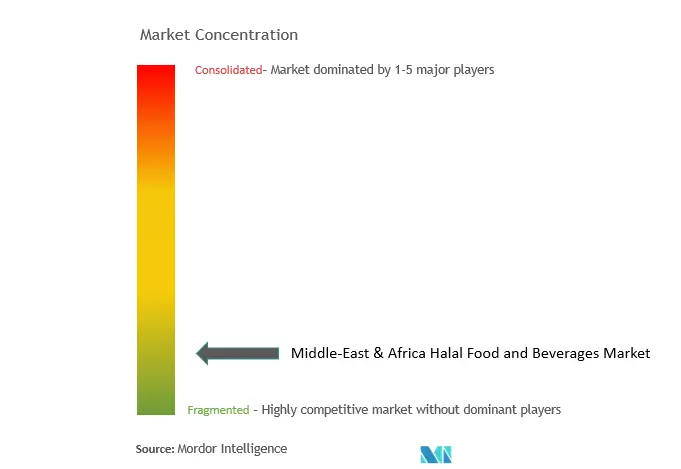

يعتبر سوق الأغذية والمشروبات الحلال في الشرق الأوسط وأفريقيا مجزأ وذو قدرة تنافسية عالية بسبب وجود العديد من اللاعبين الإقليميين والمتعددي الجنسيات الذين يتنافسون على حصة في السوق. واللاعبون الرئيسيون في السوق هم الإسلامي للأغذية، وPodravka Gulf FZE، والروضة، وJBS SA، وBRF SA، وغيرها. بالإضافة إلى ذلك، تركز الشركات على تحسين عمليات الإنتاج وابتكارات المنتجات، بما يتوافق مع الممارسات الأخلاقية. علاوة على ذلك، تستفيد الشركات من التكنولوجيا المتقدمة لعدة أسباب بما في ذلك الكشف عن المكونات المحرمة مثل المنفحة في صناعة الجبن. بالإضافة إلى ذلك، مع التقدم التكنولوجي، أصبح لدى الشركات الآن خيار استخدام المنفحة الفطرية كبديل في المنتجات المعتمدة كحلال.

رواد سوق الأغذية والمشروبات الحلال في منطقة الشرق الأوسط وأفريقيا

Al Islami Foods

Podravka Gulf FZE

JBS S.A.

BRF SA

Al Rawdah Foods

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأطعمة والمشروبات الحلال في منطقة الشرق الأوسط وأفريقيا

وفي أغسطس 2021، أعلنت شركة التنمية الغذائية ومقرها الرياض عن خططها للتوسع إقليميًا وعالميًا. جمعت الشركة، وهي أيضًا الشركة الرائدة في إنتاج الدواجن في المملكة العربية السعودية، 402 مليون ريال سعودي (107 مليون دولار أمريكي) من خلال طرحها العام الأولي في أغسطس 2021، وتهدف إلى توسيع العمليات المتعلقة بالمنتجات الغذائية الحلال إقليميًا وفي الأسواق الدولية مثل الولايات المتحدة. وأوروبا وآسيا وأمريكا اللاتينية لتلبية احتياجات السكان المسلمين.

في يناير 2021، أطلقت شركة الإسلامي للأغذية ومقرها الإمارات العربية المتحدة، وهي إحدى شركات الأغذية المجمدة الرائدة في منطقة مجلس التعاون الخليجي، أول منتج نباتي معتمد حلال - وهو برجر نباتي 100٪ مصنوع من مزيج من من بروتين عباد الشمس العضوي، والبروتين النباتي من الفول والبازلاء، ومستخلصات من البصل، والفلفل الحلو، والثوم، وجذور الكرفس، والجزر، وعصير البنجر. ووفقا للشركة، تم تصميم فطيرة البرجر الجديدة لتجذب بشكل خاص أكلة اللحوم من حيث المذاق والملمس.

في أكتوبر 2018، أصبحت شركة Seara التابعة لشركة JBS SA أول شركة برازيلية تقدم خط إنتاج دجاج خالي من المضادات الحيوية بنسبة 100% في سوق الشرق الأوسط يلبي متطلبات الحلال والقواعد الإسلامية. يشتمل خط الدجاج الطبيعي 100% الجديد على صدور كاملة، وأفخاذ، وشرائح صدور، وشرائح أفخاذ.

تقسيم صناعة الأغذية والمشروبات الحلال في منطقة الشرق الأوسط وأفريقيا

الحلال هي كلمة عربية تعني مباح. يتم تقسيم سوق الأطعمة والمشروبات الحلال في الشرق الأوسط وأفريقيا حسب نوع المنتج الذي يشمل الأطعمة الحلال والمشروبات الحلال والمكملات الغذائية الحلال. وينقسم قسم الأطعمة الحلال أيضًا إلى اللحوم واللحوم المصنعة وغيرها من المنتجات. استنادًا إلى قناة التوزيع، يتم تقسيم السوق إلى محلات السوبر ماركت/محلات السوبر ماركت والمتاجر المتخصصة والمتاجر الصغيرة ومتاجر البيع بالتجزئة عبر الإنترنت وقنوات التوزيع الأخرى. وتتضمن الدراسة أيضًا تحليل مناطق، مثل المملكة العربية السعودية والإمارات العربية المتحدة وجنوب إفريقيا وبقية دول الشرق الأوسط وأفريقيا. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس القيمة (بملايين الدولارات الأمريكية).

| طعام حلال | اللحم الحلال |

| اللحوم المصنعة | |

| منتجات اخرى | |

| المشروبات الحلال | |

| المكملات الحلال |

| هايبر ماركت/سوبر ماركت |

| متاجر متخصصة |

| المتاجر |

| متاجر البيع بالتجزئة على الإنترنت |

| قنوات التوزيع الأخرى |

| المملكة العربية السعودية |

| الإمارات العربية المتحدة |

| جنوب أفريقيا |

| بقية دول الشرق الأوسط وأفريقيا |

| حسب النوع | طعام حلال | اللحم الحلال |

| اللحوم المصنعة | ||

| منتجات اخرى | ||

| المشروبات الحلال | ||

| المكملات الحلال | ||

| بواسطة قناة التوزيع | هايبر ماركت/سوبر ماركت | |

| متاجر متخصصة | ||

| المتاجر | ||

| متاجر البيع بالتجزئة على الإنترنت | ||

| قنوات التوزيع الأخرى | ||

| بواسطة الجغرافيا | المملكة العربية السعودية | |

| الإمارات العربية المتحدة | ||

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا |

الأسئلة الشائعة حول أبحاث سوق الأغذية والمشروبات الحلال في منطقة الشرق الأوسط وأفريقيا

ما هو الحجم الحالي لسوق الأغذية والمشروبات الحلال في الشرق الأوسط وأفريقيا؟

من المتوقع أن يسجل سوق الأغذية والمشروبات الحلال في الشرق الأوسط وأفريقيا معدل نمو سنوي مركب قدره 5.81٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في سوق الأطعمة والمشروبات الحلال في الشرق الأوسط وأفريقيا؟

Al Islami Foods، Podravka Gulf FZE، JBS S.A.، BRF SA، Al Rawdah Foods هي الشركات الكبرى العاملة في سوق الأغذية والمشروبات الحلال في الشرق الأوسط وأفريقيا.

ما هي السنوات التي يغطيها سوق الأطعمة والمشروبات الحلال في الشرق الأوسط وأفريقيا؟

يغطي التقرير حجم السوق التاريخي للأغذية والمشروبات الحلال في الشرق الأوسط وأفريقيا للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الأغذية والمشروبات الحلال في الشرق الأوسط وأفريقيا للسنوات 2024 ، 2025، 2026، 2027، 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة الأغذية والمشروبات الحلال في منطقة الشرق الأوسط وأفريقيا

إحصائيات الحصة السوقية للأغذية والمشروبات الحلال في منطقة الشرق الأوسط وأفريقيا لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence™ Industry Reports. يتضمن تحليل شركة MEA للأغذية والمشروبات الحلال توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.